Cổ phiếu của các tập đoàn lớn nhất thế giới, chẳng hạn như IBM, JP Morgan Chase, Coca-Cola, Mastercard, McDonalds, Microsoft, Twitter, UBER, eBay, Alibaba, Deutsche Bank và nhiều công ty khác chiếm vị trí nổi bật trong phạm vi các công cụ giao dịch được cung cấp bởi Công ty môi giới NordFX. Tuy nhiên, giống như bất kỳ tài sản tài chính nào khác, những chứng khoán này không chỉ có thể tăng mà còn có thể giảm giá. Vì thế, cả nhà giao dịch và nhà đầu tư đều có thể kiếm được tiềnvà mất tiền.

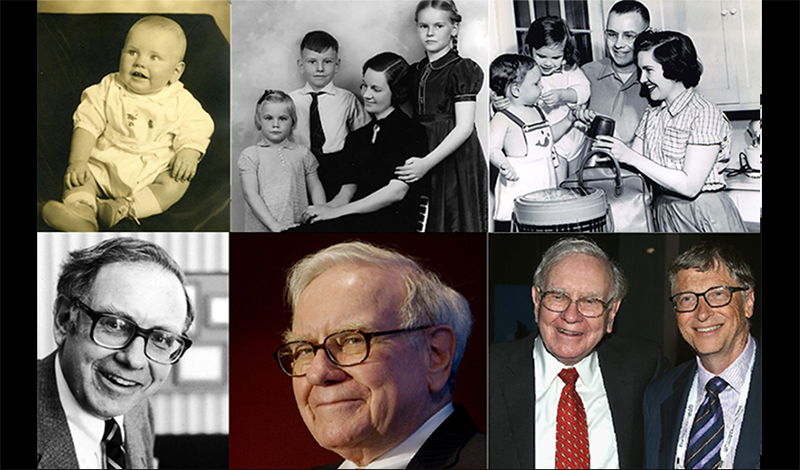

Tất nhiên, mọi người đều muốn đi con đường đầu tiên. Đó là lý do tại sao chúng tôi quyết định nói về việc Warren Buffett, người kiếm được 5 đô la đầu tiên trên sàn chứng khoán khi mới 11 tuổi, đã trở thành một trong những người giàu nhất thế giới với khối tài sản 96 tỷ đô la ở tuổi 90.

Bắt đầu cuộc hành trình

“The Seer”, “Wizard of Omaha”, “Oracle of Omaha” - đây là tên gọi của nhà đầu tư huyền thoại. Hiện ông đang quản lý tập đoàn đầu tư Berkshire Hathaway, bao gồm hơn 60 công ty. Nhưng đó là vào năm 1941, Warren 11 tuổi cùng với chị gái của mình đã mua 3 cổ phiếu đầu tiên của họ, họ đã bán ngay khi giá của chúng tăng nhẹ. Lợi nhuận từ hoạt động này là 5 đô la. Nhưng cổ phiếu tiếp tục tăng, và nếu cậu bé không vội bán chúng đi, cậu có thể kiếm được gấp 100 lần, tức là 500 đô la.

Đây là bài học đầu tiên về kiến thức tài chính, mà sẽ còn nhiều bài học nữa trên con đường đời của anh ấy. Khi còn nhỏ, Warren cũng kiếm tiền từ việc giao hàng cho tờ Bưu điện Washington, bán bóng gôn, và ở tuổi 15, cùng với bạn của mình, anh đã mua một chiếc máy đánh bạc đã qua sử dụng với giá 25 đô la mà họ đã lắp đặt tại một tiệm làm tóc ở địa phương. Trong vài tháng, họ đã lắp đặt thêm một số máy tại ba tiệm cắt tóc khác nhau ở Omaha. Nó vốn đã là một công việc kinh doanh nghiêm túc, được bán với giá 1.200 đô la vào cuối năm đó: một số tiền khá lớn cho năm 1945.

(Một sự thật thú vị: Buffett đã mua cổ phiếu của tờ Washington Post với giá 11 triệu USD trong cuộc khủng hoảng chứng khoán năm 1973, chính tờ báo mà ông đã phát hành khi còn là một cậu bé. Có lẽ chính những ký ức thời thơ ấu đã thúc đẩy ông đến với thương vụ này).

Vào thời điểm tốt nghiệp đại học, Buffett đã tích lũy được 9.800 đô la (hơn 100.000 đô la ngày nay, đã điều chỉnh theo lạm phát), tạo thành nền tảng cho khối tài sản trị giá hàng tỷ đô la trong tương lai của ông.

Tantum Possumus, Khoa học lượng tử

Tantum obumus, quantum scimus - "Chúng ta có thể làm nhiều nhất những gì chúng ta biết" - nói phương châm bằng tiếng Latinh. Warren Buffett đã chứng minh tính đúng đắn của câu nói này bằng chính kinh nghiệm của mình. Một trong những dấu mốc quan trọng trong quá trình học tập của ông là việc học tại Trường Kinh doanh Đại học Columbia, nơi thần tượng của ông, Benjamin Graham, đã giảng dạy.

Cuốn sách nổi tiếng của Graham “Phân tích chứng khoán” và “Nhà đầu tư thông minh” đã được tái bản trong nhiều thập kỷ. Tuy nhiên, bản thân tác giả không chỉ là một nhà giáo, nhà lý luận xuất sắc mà còn là một nhà thực hành rất thành công. Graham đã đưa ra những lời khuyên có giá trị như vậy trong các bài giảng của mình, chúng đã thay thế vài năm làm việc ở Phố Wall.

Sau khi hoàn thành chương trình học tại Đại học Columbia vào năm 1954, Buffett dành ba năm kinh doanh chứng khoán, sau đó Graham thuê ông làm nhà phân tích đầu tư. Buffett cung cấp dịch vụ của mình miễn phí, nhận ra rằng kinh nghiệm mà ông có được cho Graham là vô giá. Tuy nhiên, ngoài kinh nghiệm, nhà huyền thoại tương lai còn kiếm được rất nhiều vốn. Vào thời điểm Graham nghỉ hưu, Buffett đã là một triệu phú theo tiêu chuẩn hiện đại. Anh từ New York trở về quê hương Omaha, nơi anh mở công ty đầu tư của riêng mình.

Hơn nửa thế kỷ đã trôi qua kể từ đó. Nhưng ngay cả bây giờ, Warren Buffett vẫn dành 80% thời gian làm việc của mình cho việc tiếp thu kiến thức mới - Tantum Possumus, tức là scimus lượng tử.

15 Quy tắc đầu tư của Warren Buffett

Cách đây không lâu, Buffett đã nói trong thông điệp gửi tới các cổ đông của Berkshire Hathaway rằng ngay cả một “con khỉ cầm phi tiêu” cũng có thể kiếm tiền từ các khoản đầu tư và so sánh việc quản lý quỹ với việc điều hành một nhà hàng. Nhưng chúng tôi nghĩ rằng tỷ phú đã nói đùa hoặc chỉ là gian lận. Vì vậy, chúng tôi sẽ chú ý nhiều hơn đến các quy tắc đầu tư mà Buffett đã tổ chức dựa trên kinh nghiệm sống và nghề nghiệp của ông. Và điều đó cho phép anh ấy trở thành như bây giờ.

Dưới đây là các nguyên tắc:

1. Đầu tư phải dài hạn. Nếu bạn không có đủ vốn và sự kiên nhẫn để nắm giữ cổ phiếu của mình trong 10 năm, bạn không nên nắm giữ chúng trong 10 phút.

2. Tần suất giao dịch ảnh hưởng đến lợi nhuận của danh mục đầu tư do hoa hồng.

3. Đầu tư vào những gì bạn biết một cách thấu đáo. Chỉ đầu tư vào những ngành mà bạn đã thành thạo, có thể nói là hiểu "nguyên lý" của quá trình sản xuất.

4. Mua các công cụ tài chính bị định giá thấp.

5. Khi mua chứng khoán, trước hết bạn nên chú ý đến các yếu tố cơ bản, chứ không phải giá hối đoái hiện tại.

6. Không theo dõi báo giá chứng khoán mọi lúc và không tin tưởng vào các biến động giá ngẫu nhiên. Với việc lựa chọn cổ phiếu có thẩm quyền, các yếu tố cơ bản sẽ ảnh hưởng đến chúng.

7. Quá trình đầu tư cần được đào tạo.

8. Đừng chạy theo đám đông một cách mù quáng.

9. Khi mua cổ phiếu, bạn nên tập trung vào thu nhập trong tương lai, chứ không phải vào kết quả hoạt động trong quá khứ. Tìm kiếm các công ty có kết quả nổi bật trong khi phân tích lợi thế cạnh tranh, bao gồm các bằng sáng chế, giấy phép độc đáo, v.v.

10. Nguồn tiền sẵn có của bạn không phải là lý do để mua hàng tự phát.

11. Bạn không thể đầu tư các khoản tiền đã vay.

12. Loại bỏ những khoản đầu tư không thành công trong thời gian.

13. Việc trả cổ tức cố định thường xuyên có tầm quan trọng không nhỏ trong việc hình thành danh mục đầu tư.

14. Khoản đầu tư có giá trị nhất là đầu tư cho sự phát triển của bản thân. Tiết kiệm, kiên trì và chăm chỉ là một số phẩm chất quan trọng nhất của một nhà đầu tư.

15. Đảm bảo rằng quá trình đầu tư mang lại cho bạn sự hài lòng về mặt đạo đức.

5 Điểm khác biệt giữa NordFX và 15 Quy tắc của Warren Buffett

Những độc giả chú ý sẽ nói rằng những quy tắc mà tỷ phú liệt kê chỉ phù hợp với những nhà đầu tư dài hạn và có nguồn vốn khá chắc chắn.

Đúng vậy, đây là sự thật. Đây chỉ là một trong những chiến lược của một trong những nhà đầu tư nổi tiếng nhất thế giới. Và ở đây cần nhắc lại rằng khách hàng của NordFX không chỉ có thể đầu tư dài hạn mà còn có thể tham gia vào giao dịch tích cực (sự khác biệt số 1). Giao dịch CFD trên cổ phiếu của các tập đoàn lớn nhất thế giới cho phép bạn kiếm tiền không chỉ nhờ sự tăng trưởng của những tài sản này mà còn nhờ sự sụt giảm của chúng (sự khác biệt số 2). Và đòn bẩy 1:5 cho phép bạn tạo ra lợi nhuận cao gấp 5 lần so với những gì bạn sẽ nhận được trong tình huống bình thường (sự khác biệt số 3).

Điều quan trọng nữa là hoa hồng đầy đủ khi hoàn thành giao dịch chỉ là 0,2%. Tất nhiên, điều này không thay thế Quy tắc số 2 của Buffett, nhưng nó không thực sự ảnh hưởng nhiều đến lợi nhuận hoạt động của bạn (sự khác biệt số 4).

Một lợi thế khác của nhà môi giới NordFX là khả năng thực hiện giao dịch cho các nhà giao dịch có nguồn tài chính hạn chế (sự khác biệt số 5). Lô tối thiểu tại NordFX là 1 cổ phiếu. Và, ví dụ, nếu giá trị hiện tại của Amazon.com inc. là 3545 đô la, một số tiền khá lớn, giá cổ phiếu của Ford Motor Company là 20 đô la, và Hewlett Packard thậm chí còn thấp hơn, chỉ khoảng 15 đô la. Vì vậy, ngay cả khi chỉ với 100 đô la, một nhà giao dịch có thể áp dụng nhiều chiến lược giao dịch khác nhau và tạo ra tất cả các loại danh mục đầu tư không chỉ tính đến thị trường tăng giá mà còn cả thị trường gấu.

Không nghi ngờ gì nữa, sẽ là một điều tuyệt vời khi nhận được cổ tức nếu vị thế mua được giữ cho đến ngày thích hợp. Và ở đây, chúng tôi hoàn toàn đồng ý với Quy tắc 13 của Warren Buffett. Tuy nhiên, các khoản chi trả cổ tức sẽ được xóa bỏ khỏi vị thế “bán khống”. Do đó, trước khi bắt đầu giao dịch, chúng tôi thực sự khuyên bạn nên dành thời gian tìm hiểu và nghiên cứu về chứng khoán mà bạn sắp làm việc. Đừng quên rằng Tantum possumus, scimus lượng tử - "Chúng ta có thể làm nhiều như chúng ta biết."

Quay lại Quay lại