欧元/美元(EUR/USD):不支持加息,但支持美元升值!

- 市场参与者继续仔细观察美国的宏观经济背景,试图从中识别(或者猜测)出美联储是否会进一步提高联邦基金利率。随着令人失望的消费者信心报告、表现疲软的ADP劳动市场数据公布以及第二季度经济增长放缓之后,市场传言便转向了经济衰退的幽灵和美联储采取鸽派政策的可能性上。目前,美国的经济增长仍高于预期。但修订后的GDP评估依然令市场感到失望,因为它尚未达到最初的预期。

另一方面,美国家庭支出环比上升0.8%,达到自1月份以来最高水平。个人消费支出指数(PCE),这一美联储最密切关注的通胀指标,连续第二个月环比增长0.2%。尽管增长幅度不大,但也是增长。核心个人消费支出指数同比增长4.2%,与预期一致,但超过上月的4.1%。

劳动力市场状况由“持续强劲”转为“具有潜在挑战”。根据JOLTS报告显示,7月份空缺职位数量长期以来首次下降至882.7万个。一年多以来,这一指标大多时候都保持在1000万以上,这也是美联储评估劳动力市场强劲与否的门槛值。此外,失业救济金初次申领人数上周增加了22.8万。

9月1日星期五公布的数据,进一步搅乱了市场的预测。星期四时,所有迹象都表明劳动力市场正在降温。然而,与预期的17.0万相反,非农业部门创造的新工作岗位数量(NFP)从15.7万大幅增长至18.7万。换句话说,这是一个利好消息。另一方面,美国失业率也从3.5%上升至3.8%(预期值为3.5%)。所以,这个消息是个不利的消息。此外,美国制造业采购经理人指数(PMI)也有所增长,从前值水平46.4和预期值47.0增至实际数值47.6。这又是一个好消息。值得注意的是,PMI在50.0以上表明经济状况有所改善,而低于50.0则表示经济状况恶化。所以,这又是一个坏消息了吗?

总的来说,这些喜忧参半的指标导致了市场反应各异。一方面,DXY美元指数从8月30日星期三开始逐渐升高,周五大幅加速增长。另一方面,对于在即将召开的9月19-20日美联储会议上是否进行加息的可能性,已下降至12%。美国联邦储备委员会官员们说法有所分歧,这是导致人们对加息预期下降的原因之一。在上期的评论中,我们已经报道了波士顿联邦储备银行行长苏珊 柯林斯(Susan Collins)、费城联邦储备银行行长帕特里克 哈克(Patrick Harker)以及联邦储备委员会主席杰罗姆 鲍威尔在杰克逊霍尔全球中央银行研讨会上的讲话内容。现在,再补充一点,亚特兰大联邦储备银行在拉斐尔 博斯蒂克(Raphael Bostic)认为,利率已经处于限制性水平,进一步加息可能会对美国经济带来额外痛苦。

至于欧元区经济,最新的统计数据表明,欧元区通货膨胀已经停止下降,而货币供应量因贷款量下降而紧缩。与彭博社专家预期的5.1%不同,其消费者价格指数(CPI)同比仍稳定在5.3%。该地区最大经济体——德国月度CPI也保持在0.3%。

在这种情况下,人们本应预计欧洲央行将继续采取货币收紧政策。然而,滞胀威胁似乎比物价上涨更让欧央行担忧。即便是欧洲央行执行委员会成员伊莎贝尔 施纳贝尔(Isabel Schnabel)这样的鹰派人物,也证实称,欧元区的经济前景要比最初想象的严峻得多,这表明,该地区可能正处于深度衰退或者长期衰退的边缘。

她的评论,得到了劳动力市场状况的支持。欧元区总体失业率仍居高不下,稳定在6.4%。在德国,失业率按季度逐渐上升,缓慢恢复至新冠疫情期间水平。

看上去,美联储和欧洲央行两大监管机构都在失去对货币政策进一步收紧的欲望,并准备结束量化收紧周期(或者至少暂停加息)。在这种情况下,较弱的经济体必然会蒙受损失,这是合乎逻辑的。摩根大通和美国银行的策略师预计,到今年底,欧元价格将达到1.0500美元,而法国巴黎银行给出的预测则更低,为1.0200美元。

自以1.0794开盘价开始本次五日交易期后,欧元/美元以接近于起点的1.0774收盘。截至本期评论撰稿时,即9月1日晚间,50%的专家认为该货币对将在近期内走高,20%的人看跌,30%的专家则采取了中立立场。关于技术分析方面,经过过去一周,情况没有发生任何变化。日线(D1)图上所有趋势指标和振荡指标依然100%支持美元,全部显示为红色。此外,仍有15%的指标显示超卖。对于这个货币对,距离最近的支撑位位于1.0765区域,接下来依次是1.0665-1.0680、1.0620-1.0635和1.0515-1.0525。多头将在1.0800面对阻力,之后分别是1.0835-1.0865、1.0895-1.0925、1.0985、1.1045、1.1090-1.1110、1.1150-1.1170、1.1230和1.1275-1.1290。

在未来一周我们观察的事件中,应关注的是,欧洲央行行长拉加德(Christine Lagarde)将于9月4日星期一发表的讲话;将于9月6日星期三公布的欧元区零售业销售情况,以及美国服务业PMI数据;将于9月7日星期四公布的,欧元区修订后的第二季度GDP,还有一贯的美国失业救济金初次申领人数;在整个工作周结束时的9月8日星期五,我们将了解到关于欧洲经济主要引擎的德国的通货膨胀状况(CPI)。

英镑/美元:利率最终不会提高吗?

- 在早前关于欧元/美元行情概述中,我们曾着重提到了一个各大央行要面对的主要问题:战胜通胀和防止经济陷入衰退,哪一个更重要?尽管英国的年通胀率已从7.9%下降至6.8%(为自2022年2月以来最低水平),但其通胀率仍是G7集团国中最高的。此外,其核心CPI同比仍保持在6.9%,与上月持平。仅比两个月前设定的峰值水平低0.2%。除此之外,不断上涨的能源价格也对新一轮通货膨胀构成威胁。

有些分析师表示,这样的数据和前景本应迫使英国央行继续提高利率。但是,还有一个因素使得天平朝着另一个方向倾斜。8月份标志着英国制造业的低迷进一步加深。该国制造商报告称,由于利率活成本危机、出口行业亏损以及市场前景令人担忧,需求受到影响,经济背景正在走弱。据标普全球(S&P Global)的数据,中间商品生产商遭受的打击尤为严重——B2B行业正面临着最大的产量下降。这既会影响新订单数量,也会对正在削减的人员配置水平产生影响。

8月份最终的采购经理人指数(PMI)仅为43.0。由于产量和新订单数量以罕见的速度收缩,这个主要PMI指标暴跌至39个月来最低水平,除了在2008-2009年全球金融危机以及采取疫情相关封锁措施等主要经济承压时期。

在这种暗淡的背景下,调研结果显示,该国的政策制定者将越来越关注对经济状况的担忧,而不是加息问题。英国央行首席金融学家休 皮尔(Huw Pill)表示,虽然对于通胀没有自满的余地,但他本人更愿意看到利率在更长一段时间内保持稳定。因此,他宣布,在9月21日即将召开的英国央行会议上,他将投票支持当前利率保持在5.25%。在得到这样的表态后,之前描述过的规则开始生效,如果两个监管部门都失去进一步加息的意愿,那较弱的经济体将会遭受损失。在英镑/美元货币对中,前者是较弱的一环。

我们之前曾提到过,加拿大丰业银行的专家不排除英镑/美元汇价有可能会进一步下跌至1.2400。荷兰最大银行集团ING分析师认为,美元应该会走强,英镑兑美元汇价会在1.2500水平区域找到支撑。他们来自新加坡联合海外银行的同行预计,“只要英镑价格一直保持在1.2720强力阻力位以下,那它就有可能下跌至1.2530,甚至再跌至1.2480。”

上一周,英镑兑美元报收1.2585。展望近期行情,40%的专家预计汇价将出现上行修正,20%的人预计美元将进一步走强,其余40%的专家则认为是横盘走势。在日线(D1)图振荡指标之中,90%指标呈红色,10%呈绿色。趋势指标中,红绿指标的比例为85%对15%,红色居多。当汇价出现下行波动时,将在以下水平和区域遇到支撑:1.2560-1.2575、1.2545、1.2500-1.2510、1.2435-1.2450、1.2300-1.2330、1.2190-1.2210、1.2085、1.1960和1.1800。当出现上行波动时,汇价将在1.2620-1.2635、1.2690-1.2710、1.2760、1.2800-1.2815、1.2880、1.2940、1.2980-1.3000、1.3050-1.3060、1.3125-1.3140和1.3185-1.3210面对阻力。

至于与英国经济状况有关的重大经济事件,我们应重点关注按计划将于9月7日星期四召开的通胀报告听证会。

美元/日元(USD/JPY):等待货币干预

- 当我们总结一周的结果时,大体上讲,可以说9月1日,DXY美元指数让欧元/美元、英镑/美元和美元/日元这三个货币对都几乎回到了本次五日交易期开始时的价位。尽管经历了剧烈的波动,但还是发生了。例如,1美元兑146.40日元开始,日元最高涨到147.36,然后下跌至144.44,最后收盘报收146.21。

最新公布的统计数据表明,日本工业活动正经历衰退。这一点,可以从制造业采购经理人指数(PMI)的变化中明显看出,该指数一个月内从49.7下降至49.6,连续第三个月处于门槛值50以下。50是扩张和收缩的分界线。在这样的背景下,美元/日元仍保持上涨趋势,尽管这可能会收到日本当局的货币干预。官员们保证他们会保持警惕。例如,日本财务大臣铃木俊一近日进行了一次口头(非财务)干预。9月1日,他表示,市场应自己决定货币汇率,同时还强调大幅波动时不可取的。他也提到了对货币走势进行密切监控。这样的“咒语”,是否能让投资者对日元的担忧之心平静下来,目前仍不确定。作为证明,需要具体的、而非口头性的货币干预措施,似乎更为合理,就像去年11月份发生的那样。

就近期发展前景而言,与前一个货币对的情况非常相似,绝大多数分析师认为DXY美元已上涨得足够多了,可能是时候下行回调了,至少也是暂时如此。至于美元/日元的汇价,80%的分析师投票支持这种趋势逆转。其余20%的专家继续对美元抱有信心,认为汇价将进一步上涨。在日线(D1)图上,全部100%的趋势指标均呈绿色。振荡指标之中,65%呈绿色,而10%呈红色,其余25%处于中性立场。

距离最近的支撑位位于146.10区域,接下来依次是145.50-145.70、144.90、144.50、143.75-144.05、142.90-143.05、142.20、141.40-141.75、140.60-140.75、139.85、138.95-139.05、138.05-138.30、137.25-137.50。最近的阻力位是在146.50-146.60,之后是146.90、147.25-147.35、148.45-148.85、150.00以及最后的、2022年10月份的高点水平151.90。

9月8日星期五,在未来一周的金融日历中显得尤为突出,因为这一天,将公布日本2023年第二季度GDP数据。未来一周,没有其他与日本经济状况有关的重要统计数据公布计划。

加密货币:比特币为何飙升,又为何再次下跌

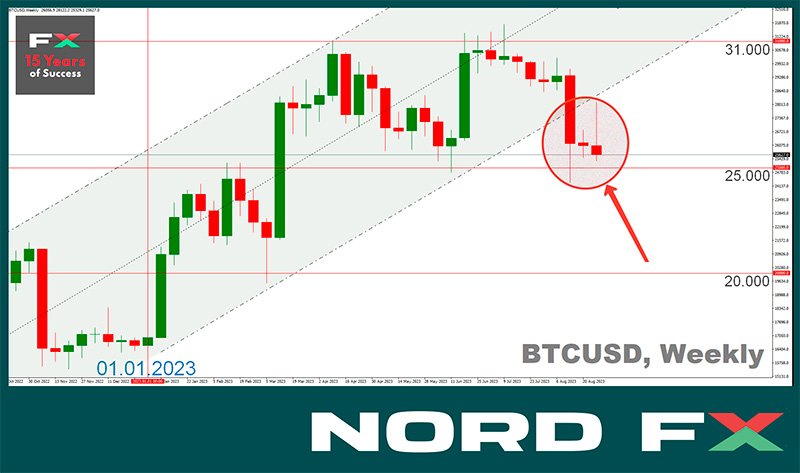

- 过去一周的开头市场行情格外沉闷。如果不是Gayscale,它就将这样平淡无奇地继续下去。Grayscale目前是全世界最大的加密货币资产管理投资公司。而今,它在对美国证券交易委员会(SEC)的上诉中获胜。法官们一致认为,证交会拒绝将比特币信托基金转为现货ETF的做法,是“武断和反复无常的”。这场持续了一年的法律战斗,在8月29日星期二,法院出乎意料地做出了如此明确的裁决。于是,在三个小时内,比特币从26,060美元飙升至28,122美元,涨幅7.9%,创下了过去12个月以来的最佳增长率。

如果不是内部人士,或许这种爆炸性的影响更让人印象深刻。实际上,的确有人事先已经知道了法院的判决。就在法院宣判之前,此人在交易所放置了30,000枚比特币,价值约7.8亿美元。因波动性较低,以峰值价格抛售如此数量的硬币,是相当具有挑战性的,从而导致其卖出价下跌。因此,BTC/USD的涨势逐渐消退,价格又回到了8月29日开始时的水平。

然而,尽管出现这种下跌,许多分析师还是相信,目前法院的判决仍将对市场产生利好影响。还记得今年夏天,八家主要金融机构已向美证交会提交了通过现货比特币ETF进入加密货币市场的申请。在他们之中,就有像贝莱德(BlackRock)、景顺(Invesco)和富达(Fidelity)这样的全球资产管理企业。早些时候,证交会拒绝了所有类似申请而引起了市场担忧。但是现在,随着Grayscale案的判决公布之后,一切都发生了改变。

彭博社高级策略师Eric Balchunas已经将他对ETF在2024年内获得批准的可能性预测提高到了95%,在今年2023年发生的概率提高至75%。根据各种估算,仅在前六个月,这些新的基金就可能吸引50亿至100亿美元的机构投资,这无疑会将加密货币的价格推高。

Fundstrat联合创始人Tom Lee认为,如果现货比特币ETF获批,那比特币的价格可能会涨到18.5万美元。另一方面,方舟投资(ARK Invest)首席执行官Cathy Wood预测道2023年,加密货币市场总市值将飙升至25万亿美元,增幅超过2100%。在这一预测中,方舟投资的基准发展设想是在此期间比特币价格将涨到65万美元,而更为乐观的预测是这一数字的两倍。

由OpenAI公司发明的人工智能程序ChatGPT,提出了它的乐观预测。它预计,到2024年,第一大加密货币比特币的价格将上涨到15万美元,到2028年涨到50万美元,到2032年达到100万美元,到2050年涨到500万灭有。不过,GhatGPT也概述了一定的条件。只有在满足以下条件时,这种增长才可能实现:这种加密货币被广泛采用,比特币成为一种受欢迎价值存储,比特币被集成到各种金融系统中。根据这种AI的计算,如果这些条件不能得到满足,到2050年,比特币的价格可能在2万-50万美元之间

总的来说,即使是最新的数字对比特币的长期持有者而言也是很有希望的,这些持有者的数量还在继续增加。Glassnode的研究表明,这一数字最近创下了历史新高,这表明hodling的概念深受欢迎,存在一定的乐观情绪,并且可能抵制市场的波动。

另外一方面,短期投机者正在退出市场。CryptoQuant的数据显示,比特币的交易量已降至五年来最低水平。CryptoQuant 的研究主管胡里奥 莫雷诺(Julio Moreno)解释说, “随着散户投资者的离开,交易量在看跌趋势中下降”。 伯恩斯坦(Bernstein)分析师高塔姆•丘加尼(Gautam Chhugani)断言:“从总体上讲,市场仍然低迷。这种趋势不一定是看跌的,但参与者对交易依然不感兴趣,因为市场正在等待催化剂。”

全球领先的金融媒体平台之一Real Vision Group的首席执行官拉乌尔 帕(Raoul Pal)指出,比特币的30天波动率已降至20点。然而,根据他的观察,从历史上看,这种低波动性在两到四个月内导致了第一种加密货币的强劲飙升。据分析师Credible Crypto称,要实现真正的强劲上涨,多头需要将比特币的价格推高至29,000美元至30,000美元的关键区间之上。目前,有很大一部分交易者都预计比特币将下降到更有利的买入水平。然而,在Credible Crypto看来,当价格超过30,000美元时,错失恐惧(FOMO)现象将发挥作用,推动报价上涨。

那在当前形势下,旗舰加密货币比特币的价格究竟能跌到什么程度呢?从历史上看,9月份对比特币并不有利。从2011年至2022年,比特币在这个时期平均贬值约4.67%。

分析师分析师贾斯汀·班尼特(Justin Bennett)认为,比特币的价格可能会跌至14,000美元。这一水平在2018年至2020年期间起到了强有力的支撑作用。班尼特用一张图表来支持他的预测,该图表显示,旗舰加密资产比特币已经退出了一个持续了大约10个月的上升通道。比特币未能克服29,000美元-33,000美元区域的阻力,因而导致了这次的突破。此外,全球经济衰退可能会加剧下跌。根据班尼特的说法,由于标准普尔500指数无法复制2022年4,750点的纪录,比特币现在可能会损失相当大的一部分价值。

然而,尽管存在上述观点,但对于“低吸”策略下的长期投资,9月份仍可能是有利的。彭博社高级分析师迈克 麦克格隆(Mike McGlone)将第一大加密货币的各项指标与股市进行了比较,得出的结论是,即使比特币价格跌至10,000美元,也不会显著动摇这种货币的地位。这位专家以企业巨头亚马逊的股票为例,该公司过去20年的回报率超过7,000%。然而,比特币的回报率已远远超过了这一数字,自2011年以来其增长了约26000%。麦克格隆指出,“即使是回到1万美元的关口,比特币也会保持前所未有的资产表现,”。他强调,随着交易所交易基金和其他具有传统市场特征的工具的出现,比特币的“主流迁移”轨迹也十分重要。

除了现货比特币ETF可能获得批准之外,即将到来的薪酬减半也可能影响比特币的涨势。根据TradingShot分析师的说法,受这些因素的影响,BTC/USD可能会在今年年底升至50,000美元大关。不过,截至本期评论撰稿时,即9月1日星期五晚上,比特币的成交价约为25,750美元。加密货币市场总市值为1.048万亿美元(一周前为1.047万亿美元)。加密货币恐惧&贪婪指数仍处于“恐惧区”,读数为40(一周前为39点)。

NordFX分析团队

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

返回 返回