欧元/美元(EUR/USD):数据喜忧参半的一周

● 上周公布的来自美国和欧元区的宏观经济统计数据,表现喜忧参半。因此,欧元/美元既没有跌破1.0700的支撑,也没有突破1.0800的阻力,而是继续在一个狭窄的横摆通道内波动。

● 2月14日星期二,美元在美国通胀数据公布后,获得了一股强有力的牛势动力。DXY美元指数飙升,涨幅超过0.5%,几乎达到了105.00的阻力位水平。因此,欧元/美元开始下行,迈向前述横摆区间的下边界。与此同时,标准普尔500股指也从5051点下跌至4922点。

可以说,美国通货膨胀数据打了市场一个措手不及。一些分析人士甚至将其描述为震惊。事实证明,对价格的最终胜利,并不像之前看起来那么接近,美联储也不太可能会很快开始进行降息。

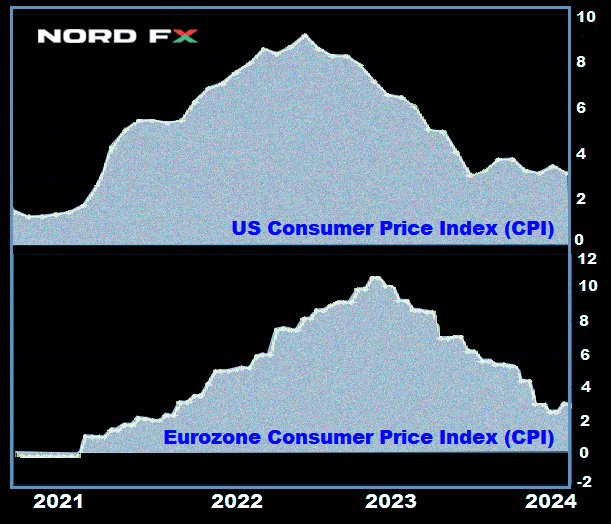

1月份,在租赁、食品及医疗服务成本大幅上涨的背景下,消费者价格指数(CPI)大幅增长。从月度看,整体指数从0.2%加速至0.3%;而从年度看,CPI为3.1%,低于前值水平3.4%,但大大高于预期的2.9%。除去波动较大的食品和能源价格,1月份通货膨胀率环比从0.3%增长至0.4%,而年度核心CPI仍保持在上期水平3.9%,尽管分析师预测的是下降至3.8%。表现尤其明显的,是所谓的“超级核心通胀率”的上升,该指标也不包括住房成本。1月份,按月度看,其数值达到了0.8%,为自2022年4月以来的最高水平。

● 当然,美联储在对抗通胀方面所取得的成绩,还是十分显著的。值得记得的是,在2022年的夏季,CPI达到40年来的高点9.1%。然而,当前的通货膨胀率依然几乎是目标水平2.0%的两倍。基于此,市场得出这样的结论,美联储现在不大可能会急于放宽货币政策,而是在比之前预期更长时间内继续保持高利率。的根据FedWatch Tool,1月初时,人们对5月份美联储将降息25个基点的预测概率为54.1%。随着通胀报告的公布,这一数字下滑到了35%。由Investing.com开发的监控工具所给出的预测概率更低,根据其结果,美联储在3月份立场转为鸽派的概率为5%,5月份发生这种情况的概率在30%左右(仅在几周前,这一数字甚至高于90%)。至于到今年初夏,据估算,6月份,下调联邦基金借贷成本的概率为75%。

● 对于看涨美元的人们来说,通胀报告是个福音,但他们的欢乐是短暂的。2月16日星期四公布的美国工业生产和零售业销售情况数据,较预期疲软。与12月份的增长0.4%相比,1月份美国零售业销售额呈现下降,为-0.8%,而预期值为-0.1%。于是,美元面临压力,欧元/美元天平指针开始朝相反方向摆动:汇价朝1.0700-1.0800通道的上边界移动。

到这周即将结束时,美元才略有回升。2月16日星期五,生产者价格指数(PPI)显示,1月份工业通胀水平跟消费者通胀一样有所上涨。与预测的0.1%相比,生产者价格指数实际环比增长0.3%,高出12月份数值0.4%。从年度数据看,PPI上涨2.0%(预期值1.6%,前值1.7%)。然而,这股支撑力量很快便被来自密歇根大学的美国消费者信心指数的下降所抵消,虽然该指数从79.0上升至79.6,但仍低于预期值80.0。

● 来自大西洋另一端的消息,也表现得相当矛盾,欧洲统计数据的实际结果,无法给欧元提供显著支持。德国2月份ZEW经济景气指数好于预期,从上个月的15.2上升至19.9。欧洲整体经济景气指数也有所增长,从22.7增至25.0。但是,对目前情势的评估下降至-81.7,为2020年6月以来的最低水平。

2月14日星期三公布的2023年第四季度初步GDP数据显示,欧元区正处于经济停滞状态。从季度数据来看,初步国内生产总值仍保持在0%,而年度增长为0.1%,完全符合预期。这样的统计结果没有给市场带来任何乐观情绪,市场继续保持谨慎,担心欧元区经济可能下滑至衰退状况。

● 与美国相比,欧洲在支持经济和对抗通胀之间,面临着更为尖锐的选择。著名鹰派代表、欧洲央行执行委员会成员伊莎贝尔 施纳贝尔(Isabel Schnabel)2月16日星期五表示,央行的货币政策必须保持限制性,直到欧洲央行确信通货膨胀已可持续地回升至中期目标水平2.0%。此外,施纳贝尔还认为,持续的低劳动力生产率增长增加了企业可能将高昂的劳动成本转嫁给消费者的风险,这可能会令通胀目标实现推迟。

然而,虽然有这样鹰派的表态,但据ZEW的一项调研结果显示,超过2/3的企业代表仍寄希望于欧洲央行将在接下来的6个月内放宽其货币政策。据估算,目前市场对4月份欧元利率将下调的预测概率约为53%。

● 在经历了所有波动之后,欧元/美元上周的最后收盘价固定在了1.0776。截至本期评论撰稿时,即2月16日周五晚间,有55%的专家投票支持美元近期将走强,而该货币对汇价将进一步下跌;30%的专家倾向于欧元,同时15%的人持中立立场。日线(D1)图上振荡指标之中,60%呈红色,40%呈中性灰色,无任何指标呈绿色。趋势指标中各方力量占比有所不同:60%红色而40%为绿色。对于这个货币对,距离最近支撑位位于1.0725-1.0740区域,接下来依次是1.0695、1.0620、1.0495-1.0515、1.0450。多头将面临的阻力位区域在1.0800-1.0820、1.0865、1.0925、1.0985-1.1015、1.1110-1.1140、1.1230-1.1275。

● 在未来一周的经济事件中,将于2月21日星期三公布的美联储联邦公开市场委员会(FOMC)上届会议纪要,最为引人瞩目。次日,一大批来自德国、欧元区以及美国的商业活动(PMI)数据将接踵而至。此外,2月22日星期四,我们将知晓欧元区1月份消费者价格指数(CPI)的数据,还有美国初次申领失业救济金人数。到了一周即将结束的时候,也就是2月23日星期五,欧洲经济主要引擎德国的GDP数据,将公布。另外,交易员还应记住2月19日星期一,这一天是美国的公共假期——华盛顿诞辰日。

英镑/美元(GBP/USD):英国经济发生了什么?

● 众所周知,英国央行在2月1日会议结束后,宣布继续将银行利率保持在之前的水平5.25%。他们在随附的声明中提到,“在考虑降息之前,需要有更多的证据证明消费者价格指数将下降至2.0%并且可以一直保持在这一水平。”

● 2月15日,英国央行货币政策委员会(MPC)成员凯瑟琳 曼(Catharine Mann)对英国经济的现状进行了最为全面的概述,其中也包括了有关通货膨胀的内容。她所做分析的要点如下:“最新的GDP数据证实,2023年下半年的经济表现疲软。但是,GDP数据也只是一个后视镜。从另一方面来说,采购经理人指数(PMI)以及其他主要指标,看起来很有希望。英国的失业率仍处于相对较低的水平,劳动力市场继续收紧。工资增长正在放缓,但这种增长速度,对于消费者价格指数(CPI)指标来说,仍然存在问题。在英国,商品价格可能会在某个时刻出现通缩,但不会长期如此。英国服务业的通货膨胀比欧洲和美国持续得更久。”因此,凯瑟琳 曼总结道:“减少通货膨胀来源,对于决策至关重要”,并且“在决定进行下一步行动前,英国央行需要至少再收到一份通胀报告。”

● 参考具体数字,英国国家统计局(ONS)于2月16日公布的最新数据显示,与12月份下降-3.3%相比,英国1月份零售业销售额环比增长3.4%,而预期值为1.5%。不含汽车燃料零售额在内的核心数据,本月增长3.2%,而预期值为1.7%和12月为-3.5%。从年度来看,零售业销售额也增长了0.7%,而不是预期的下降-1.4%和12月份的-2.4%。

劳动力市场数据也给英镑提供了助力。英国的失业率从4.2%下降至3.8%,而不是预期的4.0%。劳动力市场中活跃求职者数量的减少,加剧了雇主间的竞争,这有助于保持较高的工资增长率。截至12月份的三个月内,工资增长率一直为5.8%。表现如此强劲的劳动力市场统计数据,再加上高通胀(CPI同比4.0%,核心CPI同比5.1%),有可能会推迟英国央行放宽货币政策的预期时间。许多分析人士都不排除,最终,英国央行可能会成为今年最后一批采取降息措施的大型监管机构之一。

● 上周,英镑/美元收盘于1.2599。丰业银行(Scotiabank)的经济学家表示,1.2500区域代表着对这个货币对的强力长期支撑位,汇价如果可以信心十足地突破至1.2610以上,将会使英镑走强,令英镑/美元踏上向1.2700前进的上涨之路。至于分析师对于未来几日趋势发展的预测中值,65%的专家投票支持汇价将下跌;20%的人倾向于上涨;其余15%的专家持中立意见。日线(D1)图上振荡指标之中,75%的指标显示下跌走势;其余25%的指标显示横摆走势;无任何指标指向上涨。趋势指标上的情况有所不同,它们对英镑略有偏爱,60%显示汇价将上涨,而其余40%显示出下跌走势。若汇价出现下行,将遇到的支撑位水平和区域依次是1.2570、1.2500-1.2535、1.2450、1.2370、1.2330、1.2185、1.2070-1.2090、1.2030。当出现上涨时,将分别在1.2635、1.2695-1.2725、1.2775-1.2820、1.2880、1.2940、1.3000和1.3140-1.3150,面对阻力。

● 在未来一周的金融日历中,2月22日星期四显得尤为突出。这一天,将公布一批来自英国各经济部门的商业活动(PMI)数据。预计未来几日,不会有其他重大的宏观经济统计数据公布。

美元/日元(USD/JPY):飞涨继续

● 2月13日星期二,美元/日元再次创新高,汇价达到150.88。日元再次暴跌,这一次是在美国通胀数据的背景之下。日元也因为日本央行坚持鸽派立场而继续承压。2月8日,副行长内田真一(Shinichi Uchida)对央行会很快开始迅速提高基准利率,表示怀疑。上周五,即2月16日,日本央行行长植田和男(Kazuo Ueda)也表达了相同的内容。他表示,保持或改变货币政策(包括负利率水平)的问题,只有在“有机会可持续、稳定实现物价水平目标”的情况下,才会考虑。植田和男拒绝就日元汇率的短期波动以及促使产生这些波动背后的因素,发表评论。

● 总而言之,没有什么新鲜的。不过,许多分析人士还是继续寄希望于,2024年日本央行最终会决定收紧其货币政策。瑞士金融控股瑞银集团(UBS)的经济学家写道,“我们认为,日本央行今年将货币政策正常化,会在工资增长和企业盈利能力强力谈判的背景下进行。我们依然相信,日元很可能正处于2021年至2023年重大贬值后的转折点。考虑到美国十年期国债收益率与日元国债收益率之间差额将在今年缩小,我们认为,目前是很有吸引力的买入日元的入场点。”

丹斯克银行(Danske)也持相同观点,他们预测美元/日元将在12个月内持续下跌至140.00以下。该银行的策略师表示,“这主要是因为我们预计美元收益率增长有限。因此,我们预计收益率差将会成为日元今年全年的“顺风”,因为除了日本央行,G10集团国的其他央行可能都会开始他们的降息周期。”

● 关于近期货币对的发展,新加坡大华银行的专家们认为,美元在走软前仍具备探测151.00的潜力。大华银行表示,“只要美元一直保持在149.55以上,那它上涨至152.00的风险就保持不变。”这一观点,只得到了25%专家的支持,而大多数(60%)专家早已转向日元,其余15%的人更倾向于保持中立。日线(D1)图上趋势指标和振荡指标之中,全部100%指向汇价将上涨,虽然后者有25%已处于超买区。距离最近的支撑位位于149.65区域,接下来分别是148.25-148.40、147.65、146.65-146.85、144.90-145.30、143.40-143.75、142.20、140.25-140.60。阻力位将位于以下水平和区域:150.65-150.90、151.70-152.00。

● 未来一周,没有与日本经济有关的重大经济事件。此外,值得注意的是2月23日星期五,这一天是日本的公共假期——以纪念天皇诞辰(Emperor's Birthday)。

加密货币:比特币破记录

● 上周,比特币的价格涨至52,790美元以上,创下自2021年以来的新高。根据CoinGecko的数据,这一领先加密货币的市值两年来首次超过了1.0万亿美元,整个加密货币市场的总市值也自2022年4月来首次超过2.0万亿美元。

此次的牛势增长,很大程度上归因于9只领先比特币现货ETF的推出。根据The Block的报道,在推出后的一个月里,这些资产超过了20万枚BTC(价值约100亿美元)。在美国商品交易所交易基金资产量的排行榜中,新的比特币ETF的排名已经上升到了第二位,成为了比白银ETF更受欢迎的投资工具。观察人士注意到了贝莱德(BlackRock)的表态,即“投资者对比特币的兴趣依然很高,”因此该基金准备买入更多的比特币。

根据Documenting Bitcoin的数据,ETF发起人每天的净利息已超过1.2万枚BTC。因此,华尔街代表目前每天比特币的买入量,是该网络生产能力的12.5倍。研究人员认为,这是旗舰加密货币资产价格上涨的关键推动因素。

● Morgan Creek Digital的联合创始人兼合伙人安东尼 蓬皮利诺亚(Anthony Pompliano)也强调了最新推出的比特币现货ETF取得的成功。据他所言,贝莱德(BlackRock)和富达(Fidelity)在创纪录的短时间内各成功吸引了30亿美元,对于交易所交易基金来说是一个历史性事件。“华尔街不仅仅爱上了比特币,” 这位金融家写道。“他们正处于热恋中。每天向基金供应的比特币被限制在900枚BTC,相当于4000万到4500万美元。与此同时,每天流入比特币ETF的资金净流入已经达到5亿美元(最高位6.51亿美元)。这是一个比特币稀缺性以及对其价格和整个加密市场产生看涨影响明确指标,”蓬皮利诺亚这样说到,并且还指出了比特币的市场供应与华尔街公司需求之间存在的不平衡问题。这位亿万富翁对比特币的未来发展轨迹持乐观态度,并且断言称,随着华尔街需求的持续增长,尤其考虑到即将到来的减半事件,这种市值排名第一的加密货币的价格可能会大大超过其历史高点水平。

CryptoQuant指出,除了对比特币ETF的需求外,活跃钱包的数量也明显增多。这也表明了一种长期上行的趋势。“鉴于供应量减少,需求增长以及各种经济和社会问题,尤其是持续通货膨胀,比特币作为长期替代投资资产的地位,很可能会走强并且呈现上升趋势,”分析师们总结道。

● SkyBridge Capital的创始人、前白宫高级官员安东尼 斯卡拉穆奇(Anthony Scaramucci)也强调了通货膨胀问题。除了比特币现货ETF的推出和减半事件外,斯卡拉穆奇还指出了美联储的货币政策将成为促使比特币价格上涨推动因素。这位投资家写道,“2月13日星期二公布的美国消费者价格指数(CPI)数据表明,通胀问题可能没有如美联储希望的那般得到控制。”“基于美国劳工统计局公布的数据,1月份消费者价格指数显示通货膨胀率为3.1%。该数据也引发了人们的猜测,即美联储3月份和5月份的降息可能无法成行。”延迟降息可能会导致主要市场交易动荡,但会成就加密货币世界的繁荣,因为比特币被人们用来对冲通货膨胀。因此,在斯卡拉穆奇看来,对数字黄金进行盈利投资的时机尚未过去。

广受欢迎的博主兼分析师拉克 戴维斯(Lark Davis)也持相似观点,他认为,投资者还有大约700天的致富时间。当谈到市场周期的重要性以及资产抛出时机的话题时,这位专家指出,如果交易员细心,他们可以在接下来的两年内赚很多钱。这位专家表示,2024年将是买入数字资产的最后机会,2025年将是卖出的最好时机。这位专家强调,重要的是不要一下子处理掉所有,而是要逐步进行以确保盈利。拉克 戴维斯也提醒说,2026年,“大萧条”将开始席卷全球经济以及加密货币市场。如果不及时出手的话,投资者可能会陷入亏损。

著名畅销书《富爸爸穷爸爸》的作者、金融家、作家罗伯特 清崎,也预言了“大萧条”的到来。他认为,标准普尔500指数正处于一个巨大崩盘的边缘,暴跌幅度可能会达70%。提出这种预测的同时,他也表达了他一贯的建议,要向黄金、白银及比特币等资产投资。

● 加密货币交易所BitMEX前首席执行官亚瑟 海斯(Arthur Hayes)指出,促使比特币上涨的另一个因素与美联储的货币政策有关。上周,由于纽约社区银行(NYCB)公布了2.52亿美元的巨额季度亏损,美国的银行业陷入恐慌之中。而因对商业房地产的担忧,使该银行的总贷款亏损增加了五倍,达到5.52亿美元。报告公布之后,NYCB的股票一天之内暴跌40%,导致美国地区银行指数随之下跌。

亚瑟 海斯想起了2023年3月银行业危机而引发的比特币上涨,当时美国三大银行——硅谷银行(Silicon Valley Bank)、签名银行(Signature Bank)还有银门银行(Silvergate Bank),在五天之内相继破产。这场危机,是由美联储提高再融资利率以及存款账户资金外流所致。此次事件的最大受害者当中,还包括瑞士信贷银行(Credit Suisse)和第一共和银行(First Republic Bank)。为了防止此次危机影响到更多银行,全球行业监管机构,主要是美联储,采取了干预措施以提供流动性。“是的……从摇滚到破产,这就是未来。然后会有更多的钱,越来越多的印钞机……以及100万美元的比特币,”BitMEX前CEO在谈到目前纽约社区银行的亏损状况时这般评论道。

● X平台知名分析师Egrag Crypto认为,到今年9月份,比特币的市值将达到2.0万亿美元。基于此,这一领先加密货币的价格届时将超过10万美元。“为你的人生旅程做好准备吧,”Egrag Crypto劝诫他的追随者们。“抓紧,因为你正在见证一场加密货币的革命。别眨眼,否则你会错过这一金融史上历史性的一刻!”

● 截至2月16日晚间,即本期评论撰稿时,BTC/USD的成交价位于52,000美元区域。加密货币市场总市值为1.95万亿美元(一周前为1.78万亿美元)。加密货币恐惧&贪婪指数为72点,仍处于“贪婪区”。

– 值得注意的是,指标所处的“贪婪”区对应的是交易员正对价格不断上涨的资产进行积极买入的状态。然而,Glassnode告诫称,许多链上指标已经进入到所谓的“风险区”。此分析基于一组指标,这组指标考虑了有关投资者行为的广泛数据。这些数据涵盖了短期和长期周期。特别是,追踪长期投资者的MVRV指标已经接近临界区。自FTX破产以来,还从未观察到该指标出现过如此高的数值(2.06)。剩下的9个指标中,目前有6个指标同样处于“高”和“非常高”的风险状况。考虑到最近几周价格的大幅上涨,他们的实现利润水平相对较低。根据Glassnode专家的观察,高风险指标通常会出现在牛市的早期阶段。这是因为,在达到“显著水平”盈利能力之前,hodlers可能开始确保利润,因此,这可能会导致价格出现大幅下行回调。

NordFX 分析团队

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

返回 返回