सबसे पहले, पिछले सप्ताह की घटनाओं की एक समीक्षा:

- EUR/USD. यदि आप D1 पर इस युग्म के चार्ट को देखते हैं, तो पिछले आठ सप्ताहों में अपट्रेंड के बारे में बात करना सुरक्षित है। लेकिन यदि आप निम्न समय सीमा, H4 या H1 पर स्विच करते हैं, तो यह स्पष्ट हो जाता है कि यह पिछले दो सप्ताहों से 1.2125-1.2265 की सीमा में निचोड़े जाकर "साइजवेज" में रहा है। पाँच दिवसीय अवधि का अंतिम राग ने भी इस चैनल के पाइवट पॉइंट के क्षेत्र में, 1.2194 के स्तर पर, भविष्य के लिए कोई मार्गदर्शन दिए बिना ध्वनि की।

पिछले सप्ताह के मैक्रो आँकड़े विविध दिखते हैं, और इसलिए उत्तर या दक्षिण में युग्म की गति के लिए चालक बनने में कामयाब नहीं हुए हैं। संयुक्त राज्य में बेरोजगारी लाभों के लिए आवेदनों की संख्या का गिरना जारी रहता है, लेकिन रियल इस्टेट बाजार में लंबित बिक्रियों का संकेतक गिर रहा है। पूँजीगत वस्तुओं (रक्षा और विमानन को छोड़कर) के ऑर्डर बढ़े हैं, जबकि टिकाऊ वस्तुओं के ऑर्डर गिरे हैं। और US GDP (Q1) पर वार्षिक डेटा समान स्तर पर बना हुआ है। इसलिए निवेशक नहीं जानते हैं कि उन्हें क्या करना है।

पिछले वसंत में, जब फेड ने बाजार को सस्ते पैसे के साथ बाढ़ में बहा दिया, तो इसकी नीति पूरी तरह से: अर्थव्यवस्था को संकट से बाहर निकालने और आबादी की क्रय शक्ति का समर्थन करने के लिए समझने योग्य थी। एक साल बीत गया, मंदी खत्म हो गई, स्टॉक सूचकांक बढ़ रहे हैं, बेरोजगारी कम हो रही है, मुद्रास्फीति गति पकड़ रही है। लेकिन फेड इस बात पर जोर देना जारी रखता है कि निर्धारित लक्ष्य अभी तक प्राप्त नहीं किए गए हैं और इसलिए राजकोषीय प्रोत्साहन (QE) कार्यक्रमों को बंद करना शीघ्रता होगी। तो निवेशकों को अपने अतिरिक्त पैसे के साथ क्या करना चाहिए?

इनमें से कुछ फंड S&P500 को 4200 से ऊपर और डो जोन्स को 3450 से ऊपर लाते हुए लॉन्ग-ओवरबॉट स्टॉक बाजार में चले गए हैं। और दूसरा हिस्सा, $485.3 बिलियन, शून्य ब्याज दरों पर केंद्रीय बैंक खातों पर बेकार बैठते हैं। और यह ध्यान दिया जाना चाहिए कि QE कार्यक्रमों के कारण, यह न केवल संयुक्त राज्य में, बल्कि यूरोप सहित अन्य देशों में भी घटित होता है। परिणामस्वरूप, डॉलर और यूरोपीय दोनों की एवं अन्य करेंसियों की एक बड़ी राशि न केवल अमेरिकी, बल्कि विदेशी निवेशकों के हाथों में बस गई है। और बाजार संदेह में डूब गया, जो EUR/USD चार्ट पर स्पष्ट रूप से दिखाई देता है; - GBP/USD. GBP/USD की गतिकी पिछले युग्म के समान कारकों से प्रभावित होती है। और यूरो की तरह, डॉलर के साथ युग्मित ब्रिटिश करेंसी दो सप्ताह के लिए 1.4075-1.4220 की सीमा के भीतर उतार-चढ़ाव करते हुए, साइडवेज रुझान प्रवृत्ति में रही है। हालाँकि, यूरोपीय करेंसी के विपरीत, पाउंड पर बुलों की गतिविधि काफी अधिक थी। इसे बैंक ऑफ इंग्लैंड द्वारा ब्याज दरों में पूर्वानुमान वृद्धि की तुलना में तेज उम्मीदों से सुगम बनाया गया।

बैंक ऑफ इंग्लैंड के प्रबंधकों में से एक, गर्टजन व्लिघे ने गुरुवार 27 मई को घोषणा की कि 2022 की पहली छमाही में दरें बढ़ सकती हैं। उसी समय, अधिकारी ने कहा कि यह तभी घटित होगा जब श्रम बाजार अपेक्षा से अधिक तेजी से सुधरेगा।

निवेशकों का आशावाद को प्रधानमंत्री बोरिस जॉनसन की इस टिप्पणी द्वारा जोड़ा गया था कि कोविड-19 के नवीनतम आँकड़ों में 21 जून को क्वारंटीन प्रतिबंध हटाने के लिए समायोजन योजनाओं की आवश्यकता नहीं है। इन दोनों बयानों के बाद, युग्म फिर से 36-माही उच्च स्तर पर पहुँच गया, जहाँ, 1.4188 पर, इसने ट्रेडिंग सत्र पूरा किया; - USD/JPY. पिछले पूर्वानुमान में केवल 25% विशेषज्ञों ने इस युग्म में डॉलर की वृद्धि के लिए मतदान किया। लेकिन बुलों और बियरों के बीच लड़ाई में, उनका 10-US ट्रेजरी बॉण्ड की प्रतिफल में वृद्धि द्वारा मजबूत समर्थन किया गया, जो गुरुवार 27 जून को 1.57% से बढ़कर 1.62% हो गया। यह देखते हुए कि येन एक सुरक्षित हैवन करेंसी है, इस तरह के बदलाव हमेशा उस पर मजबूत दबाव डालते हैं, खासकर जब आप मानते हैं कि 10-वर्षीय जापानी बॉण्ड पर प्रतिफल केवल 0.25% है।

येन पर जापान के आर्थिक सुधार में देरी के डर से भी दबाव डाला गया। वे मीडिया रिपोर्टों के कारण थे कि देश के अधिकारी आपातकाल की स्थिति को टोक्यो और कुछ अन्य क्षेत्रों में 20 जून तक तीन सप्ताह के लिए बढ़ाने की योजना बनाते हैं। राष्ट्रपति जो बिडेन के प्रशासन द्वारा डॉलर को अतिरिक्त सहायता $6 ट्रिलियन की राशि में प्रस्तावित अमेरिकी बजट द्वारा प्रदान की गई।

परिणामस्वरूप, USD/JPY युग्म 108.55-109.75 की सीमा से बाहर निकल गया और, ऊपर जाकर, पिछले सात सप्ताहों के उच्चतम स्तर को अद्यतन करते हुए, 110.20 की ऊँचाई पर पहुँचा। सप्ताह के अंत के विषय में, यह थोड़ा कम था: 109.83 के स्तर पर; - क्रिप्टोकरेंसियाँ। आप वर्तमान में 2014 और 2018 में क्रिप्टो सर्दियों की शुरुआत के साथ बहुत सी समानताएँ पा सकते हैं। हालाँकि, कई अंतर भी हैं। इसलिए, अभी यह दृढ़ता से कहना उचित नहीं है कि अब हम 2021 की सर्दियों में प्रवेश करने की गवाही दे रहे हैं। बल्कि, पिछले महीने को लेट ऑटम कहा जा सकता है, जिसके बाद, सर्दियों को छोड़ते हुए, वसंत सीधे शुरू हो सकता है।

बाजार चीन में वर्चुअल करेंसी में माइनिंग और ट्रेडिंग के खिलाफ चल रहे संघर्ष के दबाव में है। उदाहरण के लिए, इनर मंगोलिया रिफॉर्म एंड डेवलपमेंट कमीशन द्वारा प्रकाशित दस्तावेज के 8 अनुच्छेद यह समझने में मदद कर सकते हैं कि यह कैसे घटित हो रहा है। (कैम्ब्रिज विश्वविद्यालय के अनुसार, बिटकॉइन की कंप्यूटिंग क्षमता के संदर्भ में यह क्षेत्र चीन का एकतिहाई है)।

इसलिए, औद्योगिक पार्कों और डेटा केंद्रों को ऊर्जा खपत को कम करने का आदेश दिया जाता है, और दूरसंचार कंपनियों को लाइसेंस रद्द करने की धमकी के तहत खनिकों के साथ काम करने से प्रतिबंधित किया जाता है। अधिकारी अवैध खनन करने वालों पर मुकदमा चलाने का भी वादा करते हैं। वही मनी लॉन्ड्रिंग के प्रयासों और क्रिप्टोकरेंसियों का उपयोग करके अवैध धन उगाहने पर लागू होता है। इसके अलावा, सूची में उन इंटरनेट कैफे का उल्लेख है जो उनके क्षेत्र में खनन का खुलासा होने पर बंद हो जाएँगे। वे कंपनियाँ जिनकी गतिविधियाँ क्रिप्टोकरेंसी माइनिंग से संबंधित हैं, और उनके वरिष्ठ कर्मचारी अविश्वसनीय व्यक्तियों की सूची में शामिल किए जाने के अधीन हैं, और खनिकों का समर्थन करने वाले अधिकारी अनुशासनात्मक उत्तरदायित्व के अधीन होंगे।

रॉयटर्स के अनुसार, प्रमुख खनन कंपनियाँ BTC.TOP और हैशकाउ इस तरह के कड़े कानून के बीच चीन में अपने परिचालन को बंद कर रही हैं। हैशकाउ ने अभी तक मौजूदा क्षमता को बंद ही नहीं किया है बल्कि नए फार्म खरीदने से भी मना कर दिया है।

BTC.TOP के विषय में, इस कंपनी ने PRC में कार्य को पूरी तरह से बंद करने की घोषणा की।

दूसरी ओर, एक अच्छी खबर भी है। एलोन मस्क, जिनकी वजह से बाजार ने मई में दो गंभीर गिरावटों का अनुभव किया, ने अब इसे फिर से बढ़ने में मदद की है। कई उत्तरी अमेरिकी खनन कंपनियों ने उनके साथ बैठक की,

जिसे माइक्रोस्ट्रेटी के प्रमुख माइकल सैलर द्वारा आयोजित किया गया और बिटकॉइन माइनिंग काउंसिल गठित करने का फैसला किया, जिसका उद्देश्य उद्योग के ग्रीनहाउस गैस उत्सर्जन को कम करना है।

सबसे पहले बिटकॉइन खनिकों में से एक, मार्शल लॉन्ग ने यह कहते हुए इस कदम की आलोचना कि मस्क गलत कंपनियों से बात कर रहे थे क्योंकि वे "एक बहुत, बहुत छोटे नेटवर्क हैशरेट" को नियंत्रित करते हैं। लॉन्ग के अनुसार, यदि बिलियनेयर स्थिति को बदलना चाहते हैं, तो उन्हें कॉइनमिंट और गैर-लाभकारी टेक्सास ब्लॉकचैन एसोसिएशन के सदस्यों के साथ बातचीत करनी चाहिए, जो लगभग 15% हैश दर को नियंत्रित करती हैं।

हालाँकि, जैसा भी हो सकता है, लेकिन बिटकॉइन माइनिंग काउंसिल गठित करने के निर्णय ने इसका सकारात्मक परिणाम दिया: कॉइनगेको सेवा के अनुसार, क्रिप्टो बाजार पूँजीकरण ने लगभग 14% की वृद्धि की, और बिटकॉइन की कीमत इसकी पृष्ठभूमि के मुकाबले लगभग 12% बढ़ा। BTC/USD युग्म 26 मई को सप्ताह के उच्चता पर $40.865 पर ट्रेडिंग कर रहा था। यह $41,000 के निशान को पार करने में सफल रहा और शुक्रवार के अंत तक एक बार फिर $35,000 क्षेत्र में गिर गया।

क्रिप्टो फियर एंड ग्रीड इंडेक्स 24 मई को अपनी 12-माही निम्नता पर केवल 10 अंक पर गिरा, जो बाजार के "एक्सट्रीम फियर" के अनुरूप है। हालाँकि, सूचकांक में गिरावट के साथ-साथ बड़ी छूट की उम्मीद करने वाले निवेशकों से नई खरीदारी की संभावना भी बढ़ रही है। ऐसा इस बार भी घटित हुआ। तली से उछलते हुए, उद्धरण ऊपर गए। शुक्रवार दोपहर, 28 मई को संकेतक "फियर" क्षेत्र में लगभग 21 अंक पर है। इसलिए, मुख्य क्रिप्टोकरेंसी के आगे बढ़ने की संभावना अभी तक समाप्त नहीं हुई है।

कुल क्रिप्टो बाजार पूँजीकरण 12 मई को $2.560 ट्रिलियन तक पहुँचते हुए शीर्ष पर पहुँचा। लेकिन फिर एक गिरावट हुई, और 28 मई को इस समीक्षा को लिखे जाने तक बाजार ने $1.529 ट्रिलियन तक सिकुड़ते हुए, 40% से अधिक खो दिए। इस छोटी अवधि के दौरान लगभग 1 मिलियन लेवरेज्ड लेनदेन का परिसमापन किया गया।

बिटकॉइन डोमिनेंस सूचकांक के लिए मई में सबसे निम्नतम मूल्य 39.22% था। यह अब थोड़ा अधिक 43.11% पर है। और यह संभव है कि वृद्धि आगे भी जारी रहेगी, कम स्थिर ऑल्टकॉइनों की बिक्री के लिए धन्यवाद।

आने वाले सप्ताह के लिए पूर्वानुमान के विषय में, कई विशेषज्ञों की रायों के साथ-साथ तकनीकी और आरेखीय विश्लेषण की विभिन्न पद्धतियों के आधार पर किए गए पूर्वानुमानों को सारांशित करते हुए, हम निम्नलिखित कह सकते हैं:

- EUR/USD. गोल्डमैन सैक्स और ड्यूश बैंक का मानना है कि मौजूदा स्थिति 2002-2007 जैसी लगती है, जब USD सूचकांक नीचे जा रहा था। उनके विश्लेषकों के अनुसार, निवेशक समय के साथ और अधिक आकर्षक अंतर्राष्ट्रीय परिसंपत्तियों की तलाश शुरू करेंगे, और EUR/USD युग्म का ऊपर की ओर रुझान नई ताकत प्राप्त करेगा।

लेकिन मॉर्गन स्टेनली विशेषज्ञों की राय इससे उलट है। उनका मानना है कि वर्तमान घटनाएँ 1980 और 1990 के दशक की तरह हैं, जब डॉलर एक बड़े चालू खाते के घाटे की स्थिति में मजबूत हुआ। और अब GDP के संबंध में यह घाटा 2008 के बाद से सबसे अधिक है। यह इस तथ्य के कारण है कि, QE कार्यक्रमों के कारण, संयुक्त राज्य निर्यातों की तुलना में तेजी से बढ़ रहे हैं। लेकिन DXY डॉलर सूचकांक बुल आशा करते हैं कि US अर्थव्यवस्था की तीव्र गतिशीलताएँ यूरोपीय और वैश्विक अर्थव्यवस्थाओं की तीव्र गतिशीलताओं की तुलना में US करेंसी और अन्य परिसंपत्तियों में निवेशक रुचि को बढ़ाएँगी।

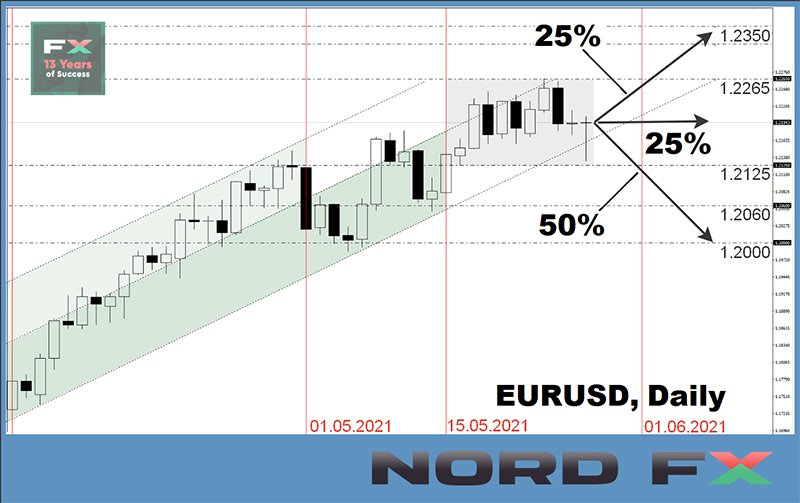

50% विश्लेषक यह उम्मीद करते हुए कि डॉलर मजबूत होगा और EUR/USD युग्म 1.1985-1.2000 क्षेत्र में गिरेगा, अल्पावधि में इस दृष्टिकोण से सहमत हैं। निकटतम समर्थन 1.2130 और 1.2060 है। 30% विशेषज्ञ चैनल 1.2125-1.2265 में साइडवेज रुझान की निरंतरता के लिए मतदान करते हैं, और अन्य 20% इस चैनल की ऊपरी सीमा के टूटने और इस वर्ष की उच्चता 1.2350 तक युग्म की वृद्धि का समर्थन करते हैं।

यह ध्यान दिया जाना चाहिए कि साप्ताहिक से मध्यावधि पूर्वानुमान की ओर बढ़ते समय, डॉलर को मजबूत करने और युग्म की गिरावट के समर्थकों की संख्या 50% से 70% तक बढ़ जाती है।

H4 पर ऑसीलेटरों के बीच पूरी तरह से मतभेद है। D1 को अभी भी हरे रंग से प्रभावित किया जाता है। ऐसे 50% ऑसिलेटर हैं, अन्य 25% को लाल रंग दिया जाता है और शेष 25% को उदासीन धूसर रंग से रंगा जाता है। D1 पर अधिकांश रुझान संकेतक (75%) उत्तर की ओर संकेत करते हैं।

आने वाले सप्ताह में कई महत्वपूर्ण आर्थिक जानकारियों के मिलने की उम्मीद की जाती है। हम सोमवार, 31 मई को जर्मनी में उपभोक्ता बाजार पर डेटा के प्रकाशन की उम्मीद कर रहे हैं, और अगले दिन, मंगलवार को पूरे यूरोजोन के लिए समग्र रूप से समान आँकड़े होंगे। साथ ही, 1 जून को US विनिर्माण क्षेत्र में ISM की व्यावसायिक गतिविधि पर जानकारी होगी।

जर्मन खुदरा बिक्री डेटा बुधवार 2 जून को जारी किया जाएगा। निजी क्षेत्र में रोजगार के स्तर और US सेवा क्षेत्र में व्यावसायिक गतिविधि के ISM सूचकांक पर रिपोर्ट गुरुवार, 3 जून को जारी की जाएगी। और यूरोजोन में खुदरा बिक्री और, परंपरागत रूप से, कार्य सप्ताह के अंत में, 4 जून को US कृषि क्षेत्र (NFP) के बाहर सृजित नई नौकरियों की संख्या पर डेटा होगा;

- GBP/USD. कुछ विशेषज्ञों (उनमें से 60%) ने ब्याज दरों में वृद्धि के संबंध में गर्टजान व्लिघे के बयान को काफी विशिष्ट माना है और इस आधार पर, उम्मीद करते हैं कि पाउंड निकट भविष्य में अपनी 36-माही उच्चता 1.4240 को नवीनीकृत करेगा। उनके पूर्वानुमान के समर्थन में, वे याद दिलाते हैं कि बैंक ऑफ इंग्लैंड ने मई की शुरुआत में आर्थिक सुधार की गति के बारे में अपने पूर्वानुमान में सुधार किया, और यह कि अर्थव्यवस्था को वर्ष के अंत तक संकट-पूर्व के स्तर पर लौटना चाहिए।

इसके विपरीत, अन्य विश्लेषकों (40%) का मानना है कि सब कुछ काफी अस्पष्ट लगता है, कि 2022 की पहली छमाही अभी बहुत दूर है, और इस दौरान बहुत कुछ घटित हो सकता है। सामान्य तौर पर, आनन्दित होना बहुत जल्दी है। खासकर क्योंकि वे विदेश में भी नहीं सोते हैं। इसलिए, विशेषज्ञों का यह हिस्सा डॉलर पर दाँव लगाता है और GBP/USD युग्म के गिरने की उम्मीद करता है। निकटतम समर्थन स्तर 1.4175, 1.4135 और 1.4100 हैं। लक्ष्य 1.4000 है।

तकनीकी संकेतक अभी भी बुलों का पक्ष लेते हैं। D1 पर ऑसीलेटरों में से 75%, रुझान संकेतकों में से 95% हैं। आरेखीय विश्लेषण प्रतिरोध 1.4240 से नीचे की ओर पलटाव और समर्थन 1.4000 की ओर गिरावट दिखाते हैं।

सप्ताह की घटनाओं के विषय में, 1 और 3 जून को बैंक ऑफ इंग्लैंड के प्रमुख एंड्रयू बेली के दो भाषणों को नोट किया जा सकता है, जिसके दौरान निवेशक ब्याज दरें बढ़ाने के नए वादों की प्रतीक्षा करेंगे। UK की मुद्रास्फीति रिपोर्ट की सुनवाई भी रुचि की है, जो गुरुवार 3 जून के लिए निर्धारित है; - USD/JPY. इस युग्म के लिए तकनीकी विश्लेषण रीडिंग्स को ग्रीनपीस कहा जा सकता है। H4 पर 90% ऑसिलेटर और 95% रुझान संकेतक के साथ-साथ D1 पर 75% ऑसिलेटर और 95% रुझान संकेतकों को हरे रंग से रंगा जाता है। बुलिश सेंटीमेंट का 60% विशेषज्ञों द्वारा समर्थन किया जाता है। निकटतम प्रतिरोध 110.00 पर है, लक्ष्य संख्या 1 पिछले सप्ताह की उच्चता 110.20 पर है, लक्ष्य संख्या 2 110.95 पर 21-सप्ताह की उच्चता का नवीनीकरण है।

40% विश्लेषक बियरों के पक्ष में हैं, जो युग्म के 108.55-109.75 चैनल पर लौटने की उम्मीद करते हैं। इसकी निचली सीमा के टूटने की स्थिति में, अगला लक्ष्य 107.50 है; - क्रिप्टोकरेंसियाँ। - बिलियनेयर और कार्लाइल ग्रुप के सह-संस्थापक डेविड रुबिनस्टीन के अनुसार, बिटकॉइन के पूरी तरह से गायब होने की कोई संभावना नहीं है। यहाँ तक कि यदि परिसंपत्ति अपना अधिकांश मूल्य खो भी देती हैं, तब भी यह अपने स्वयं के बुनियादी ढाँचे में माँग में रहेगी। यदि कॉइन कीमत में वृद्धि करना जारी रखता है, तो भी राज्यों के केंद्रीय बैंक जिन्होंने क्रिप्टोकरेंसी का विरोध किया, वे इस पर विचार करना शुरू कर देंगे।

"नए परिसंपत्ति प्रकार केवल एक क्षणभंगुर उन्माद नहीं हैं जो जल्दी से दिलचस्प होना बंद कर देते हैं। हम पहले से ही सैकड़ों बिलियन डॉलर के बारे में बात कर रहे हैं। कॉइन, जो मूल रूप से डिजिटल भुगतान का एक साधन था, एक पूर्णरूपेण परिसंपत्ति बन गया है," बिलियनेयर का मानना है।

ग्लासनोड डेटा, जो व्हेल द्वारा बिटकॉइन में दीर्घकालिक पॉजीशनों के निर्माण के साथ-साथ OTC बाजारों से बड़े निवेशकों के बहिर्वाह का संकेत देते हैं, रुबिनस्टीन के शब्दों की भी पुष्टि करते हैं। यह एक गहरी गिरावट के बाद परिसंपत्ति संचय के एक और चरण का संकेत दे सकता है, जिसने बिटकॉइन को, और इसके बाद, पूरे क्रिप्टोकरेंसी बाजार को वास्तविक मुक्त गिरावट में जाने से रोका।

कई इंफ्ल्यूएंशर्स भी आशावाद से भरे हैं। निवेश कंपनी आर्क इन्वेस्ट की जनरल डायरेक्टर केटी वुड एक बार फिर अपने पूर्वानुमान की पुष्टि करती हैं। उन्हें विश्वास है कि चाहे कुछ भी हो, बिटकॉइन अभी भी $500,000 तक पहुँचेगा।

वुड कहती हैं कि हाल के सुधार ने बिटकॉइन फंड्स के लिए SEC (US प्रतिभूति और विनिमय आयोग) की मंजूरी की संभावनाओं को बढ़ा दिया है। बात यह है कि कम कीमत वाले उत्पाद को हरी बत्ती मिलने की संभावना अधिक होती है।

इसके अलावा, केटी वुड ने एलोन मस्क के उन बयानों के बारे में बात की जो क्रिप्टो बाजार की गिरावट का कारण बने। उन्होंने सुझाव दिया कि ब्लैकरॉक जैसे शेयरधारकों ने उस पर BTC कीमत कम करने का दबाव डाला गया। हालाँकि, आर्क इन्वेस्ट के प्रमुख मस्क से क्रिप्टोकरेंसी निवेशक समुदाय में लौटने की उम्मीद करते हैं।

कुछ विशेषज्ञों के अनुसार, एथेरियम का भविष्य और भी अधिक गुलाबी दिखाई देता है। NYU स्टर्न बिजनेस स्कूल के प्रोफेसर अश्वथ दामोदरन का मानना है कि बिटकॉइन की तुलना में एथेरियम एक्सचेंजों पर ट्रेड करने के लिए बेहतर अनुकूल है। विशेषज्ञ के अनुसार, ETH पारिस्थितिकी तंत्र अधिक लचीला है, जो इसे ट्रेडों में इसके साथ काम करना आसान बनाता है, विशेष रूप से बढ़ी हुई अस्थिरता के वातावरण में।

दामोदरन ने कहा कि एक्सचेंजों पर कई छोटी परिसंपत्तियाँ बिटकॉइन से बेहतर ट्रेड कर रहीं हैं, क्योंकि उनके साथ लेनदेन तेज हैं। BTC नेटवर्क बहुत अधिक शामिल है, जिसका अर्थ है कि हस्तांतरण में काफी लंबा समय लग सकता है, यहाँ तक कि कानूनी लेनदेन के मानकों के अनुसार भी। इसलिए, बिटकॉइन निवेश के लिए वैश्विक संपत्ति के रूप में अधिक उपयुक्त है, विशेषज्ञ का मानना है।

और समीक्षा के अंत में कुछ आँकड़े। डॉगकॉइन मेम क्रिप्टोकरेंसी US नागरिकों के बीच एथेरियम की तुलना में अधिक मान्य सिद्ध होती है, शायद एलोन मस्क के लिए धन्यवाद। इसकी गवाही हैरिस पोल और कूपनकेबिन द्वारा किए गए एक संयुक्त सर्वेक्षण के परिणामों से दी जाती है।

अध्ययन में 2000 से अधिक अमेरिकी वयस्क शामिल थे, जिनमें से अधिकांश (89%) ने कम से कम एक बार क्रिप्टोकरेंसी के बारे में सुना था। यह पता चला कि 71% उत्तरदाता बिटकॉइन के बारे में, 29% डॉगकॉइन के बारे में और 21% एथेरियम के बारे में जानते हैं। USD कॉइन स्टेबलकॉइन की संख्या समान है, 21%। लगभग 18% सर्वेक्षण प्रतिभागियों ने कहा कि वे लाइटकॉइन से परिचित हैं, 10% ने स्टेलर के अस्तित्व के बारे में सुना है।

गेट-रिच-क्विक योजना के रूप में डिजिटल परिसंपत्तियों को 23% माना जाता है, और लगभग एक तिहाई उत्तरदाताओं (31%) को विश्वास है कि क्रिप्टोकरेंसियाँ पैसे का भविष्य बन सकती हैं।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकता है।

वापस जाएं वापस जाएं