EUR/USD: ECB बैठक के बाद, फेड बैठक से पहले

- पिछली बार EUR/USD समीक्षा का शीर्षक "अनिश्चितता की स्थिति में" था, जैसा कि पिछले सप्ताह पुष्टि की गई थी। 1.1643 से शुरू होकर, युग्म 1.1581 तक लुढ़क गया, फिर बढ़कर 1.1691 हो गया, और सत्र को एक नई गिरावट के साथ समाप्त किया, इस बार 1.1560 के स्तर पर।

पिछले सप्ताह मुख्य कार्यक्रम यूरोपीय सेंट्रल बैंक की बैठक थी। जैसा कि अपेक्षित था, ब्याज दर 0% पर अपरिवर्तित रही। इसलिए, मौद्रिक नीति पर ECB प्रबंधन की टिप्पणी बहुत अधिक रुचि की थी। US फेडरल रिजर्व और बैंक ऑफ इंग्लैंड द्वारा अपने मौद्रिक प्रोत्साहन (QE) कार्यक्रमों को कम करने की शुरुआत के समय की रूपरेखा तैयार करने के बाद, निवेशक ECB से इसी तरह के बयान सुनना चाहते थे। लेकिन ... उन्होंने उन्हें नहीं सुना: नियामक की प्रेस विज्ञप्ति ने व्यावहारिक रूप से सितंबर के पिछले वाले को ही दोहराया।

ब्लूमबर्ग की आंतरिक जानकारी के अनुसार, वर्तमान में ECB गवर्निंग काउंसिल के सदस्यों के बीच विभाजन है। सबसे पहले और सबसे महत्वपूर्ण, यह आगामी मुद्रास्फीति की सीमा का अनुमान लगाने से संबंधित है। ECB अध्यक्ष क्रिस्टीन लेगार्ड का आश्वासन कि मुद्रास्फीति में हाल ही में 3.4% की वृद्धि अस्थायी है, सभी के अनुरूप नहीं है। इससे भी अधिक, वे जर्मनी के 28 साल के मुद्रास्फीति शिखर (4.6%) और स्पेन के 37 साल के शिखर (5.5%) के मुकाबले संदिग्ध दिखते हैं। बैंक प्रबंधन का यह बयान कि विश्लेषण 2022 में ब्याज दर बढ़ाने की आवश्यकता की पुष्टि नहीं करता है, भी संदिग्ध लगता है।

उपरोक्त सभी ने निवेशकों को यह महसूस कराया है कि यूरोजोन में मौद्रिक प्रोत्साहन की वापसी 2022 के अंत और 2023 की शुरुआत तक शुरू नहीं होगी। इस पृष्ठभूमि के खिलाफ, यूरोपीय करेंसी को तेजी से कमजोर होना चाहिए। लेकिन यदि हम चार्ट को देखें, तो हम EUR/USD युग्म की एक तीव्र वृद्धि देखेंगे: EUR/USD युग्म 28 अक्टूबर को 110 अंक बढ़ा। आश्चर्यजनक लेकिन सत्य!

मुख्य कारण US के मैक्रो आँकड़ों में निहित है, जो ECB प्रमुख की प्रेस कॉन्फ्रेंस शुरू होने के समय सामने आए। प्रारंभिक अनुमानों के अनुसार, Q3 में US GDP 2.0% होगी, न केवल पिछले 6.7% से नीचे बल्कि 2.7% पूर्वानुमान से भी कम। US अर्थव्यवस्था की वृद्धि दर 12.2% से गिरकर 4.9% हो गई। आँकड़ों ने निवेशक आशावाद को शांत किया और USD सूचकांक (DXY) के 93.86 से 93.33 तक गिरने और डो जोन्स और S&P500 स्टॉक सूचकांकों के लगभग अपनी ऐतिहासिक उच्चताओं पर लौटने के साथ डॉलर के कमजोर होने का कारण बना। गिरती गैस और कोयले की कीमतें भी डॉलर के मुकाबले खेलीं, जिससे यूरोप में ऊर्जा के पतन की संभावना कम हो गई।

सप्ताह के अंत में, शुक्रवार 29 अक्टूबर को, डॉलर न केवल हानियों को वापस जीतने में सक्षम था, बल्कि EUR/USD युग्म को तीन सप्ताह की निम्नताओं पर धकेल दिया। अगले सप्ताह नियामक की बैठक से पहले, आर्थिक स्थितियों पर यूएस फेड की रिपोर्ट, जिसे बेज बुक के नाम से जाना जाता है, जारी होने के बाद निवेशकों की स्थिति इसके लिए महत्वपूर्ण थी। टीडी सिक्योरिटीज के विश्लेषकों ने व्याख्या की, "परिसंपत्ति खरीद और लचीलेपन को कम करने के लिए फेड के आगे बढ़ने के साथ, जिसके भविष्य की नीति की एक प्रमुख विशेषता होने की संभावना है, डॉलर के लिए जोखिम/रिटर्न अनुपात अधिक सकारात्मक बन जाता है।"

डॉलर को जोखिम वाली संपत्तियों पर मासिक लाभ, बॉण्ड प्रतिफल में 1.672% (मई के बाद से उच्चतम) और US से अच्छे मैक्रो आँकड़ों में वृद्धि का समर्थन दिया गया: अंतर्निहित PCE (व्यक्तिगत उपभोग व्यय) में वृद्धि सितंबर में, अगस्त के अनुरूप 3.6% पर बनी रही। हालाँकि, यूरोपीय आँकड़ों ने निवेशकों पर एक और चिंता का आक्रमण किया, जिसने मुद्रास्फीति में तेजी और GDP वृद्धि में तेज गिरावट दिखायी।

पिछले कुछ सप्ताहों में EUR/USD के उतार-चढ़ाव के बावजूद, D1 पर 100% रुझान संकेतक दक्षिण की ओर देख रहे हैं। लेकिन ऑस्सीलेटरों के बीच, ये उतार-चढ़ाव एक निश्चित मात्रा में भ्रम का कारण बने: उनमें से केवल 40% दक्षिण की ओर, 30% उत्तर की ओर और 30% पूर्व की ओर देखते हैं। विशेषज्ञों में भी एकता नहीं है। 30% युग्म की वृद्धि के लिए, 55% इसके पतन के लिए, और 15% पार्श्व गति के लिए मतदान करते हैं। समर्थन स्तर 1.1520, 1.1485, 1.1425 और 1.1250 हैं। प्रतिरोध स्तर 1.1580, 1.1625, 1.1670, 1.1715, 1.1800, 1.1910 हैं।

महत्वपूर्ण घटनाओं और मैक्रोइकॉनॉमिक आँकड़ों को जारी करने के विषय में, आने वाले सप्ताह में दोनों में बहुत कुछ होगा। US विनिर्माण क्षेत्र में जर्मन खुदरा बिक्री मात्रा और ISM व्यावसायिक गतिविधि सूचकांक सोमवार 01 नवंबर को जारी किया जाएगा। सेवा क्षेत्र में ISM के मूल्य के साथ-साथ US में रोजगार के स्तर पर ADP रिपोर्ट बुधवार 03 नवंबर को सार्वजनिक हो जाएगी। हमारे पास उसी दिन फेड बैठक जैसी महत्वपूर्ण घटना होगी, जिसमें ब्याज दर निर्णय, साथ ही US सेंट्रल बैंक मौद्रिक नीति पर इसके प्रबंधन की टिप्पणियाँ शामिल हैं। यूरोपीय सेंट्रल बैंक की प्रमुख, क्रिस्टीन लेगार्ड, बुधवार और गुरुवार को बोलने वाली हैं।

हमेशा की तरह, 05 नवंबर, महीने के पहले शुक्रवार को US श्रम बाजार के डेटा दिखाई देंगे, जिसमें NFP जैसे महत्वपूर्ण संकेतक, US कृषि क्षेत्र के बाहर सृजित नौकरियों की संख्या शामिल है। यूरोजोन खुदरा बिक्री के आँकड़े उसी दिन जारी किए जाएँगे।

GBP/USD: फेड और बैंक ऑफ इंग्लैंड बैठकों से पहले

- उपभोक्ता मूल्य सूचकांक (CPI), जो यूनाइटेड किंगडम निवासियों की उपभोक्ता टोकरी बनाने वाली वस्तुओं और सेवाओं के खुदरा मूल्य प्रदर्शन को दर्शाता है, और एक प्रमुख मुद्रास्फीति संकेतक है, सितंबर में +0.3% था (बनाम +0.4% और अगस्त में +0.7%)। साल-दर-साल आधार पर, UK CPI +3.1% बढ़ा (बनाम +3.2% पूर्वानुमान और अगस्त में +3.2%)। हालाँकि संकेतकों ने सितंबर में मुद्रास्फीति को धीमा होता हुआ दिखाया, विश्लेषक उच्च ऊर्जा कीमतों, उपयोगिता शुल्कों और वैट में आंशिक वृद्धि के कारण अक्टूबर में तेजी से बढ़ने की उम्मीद करते हैं।

आने वाला सप्ताह न केवल फेड बैठक का, बल्कि बैंक ऑफ इंग्लैंड का भी सप्ताह है, जो गुरुवार 04 नवंबर को घटित होगी। कई विशेषज्ञों के अनुसार, सितंबर में मुद्रास्फीति में मंदी की UK नियामक को आने वाले महीनों में अपनी प्रमुख ब्याज दर को बढ़ने से रोकने (अब 0.1% पर) के लिए विवश करने की संभावना नहीं है।

मंदी का खतरा, कमजोर GDP वृद्धि और उच्च मुद्रास्फीति का संयोजन, ब्रिटिश अर्थव्यवस्था के लिए अत्यधिक खतरनाक है, जो अभी भी ब्रेक्सिट के प्रभावों द्वारा दबाया जा रहा है। बैंक ऑफ इंग्लैंड विशेषज्ञों के अनुसार, वार्षिक मुद्रास्फीति दर अप्रैल 2022 तक लगभग 5% तक बढ़ जाएगी और 2022 के अंत तक 2% के लक्ष्य तक गिर जाएगी। यह बहुत तेज गति है, और सेंट्रल बैंक के प्रमुख, एंड्रयू बेली, ने हाल ही में कहा है कि ऐसी दरों पर, मूल रूप से नियोजित की तुलना में तेजी से कार्य करना और ब्याज दरों को बढ़ाना आवश्यक हो सकता है।

कई निवेशक अब मानते हैं कि पाउंड पर ब्याज दर 2021 के अंत तक 0.45% और जून 2022 तक 0.95% तक पहुँच सकती है, जो कि एक मजबूत पाउंड की ओर ले जाने वाली है। हालाँकि, मौजूदा खराब स्थिति में, चीजें इतनी सरल नहीं हैं, और मौद्रिक प्रोत्साहन की कटौती ब्रिटिश अर्थव्यवस्था में गिरावट की ओर ले जा सकती है, जिससे संकट गहरा सकता है और UK के निवासियों के जीवन स्तर में गिरावट आ सकती है। ऑफिस फॉर नेशनल स्टैटिस्टिक्स द्वारा निर्धारित खुदरा बिक्री मात्रा (ईंधन को छोड़कर), ने लगातार तीन महीनों के लिए -0.9% से -2.5% की साल-दर-साल गिरावट दिखाई है, यह सुझाव देते हुए कि लोगों ने बचत करना शुरू कर दिया है।

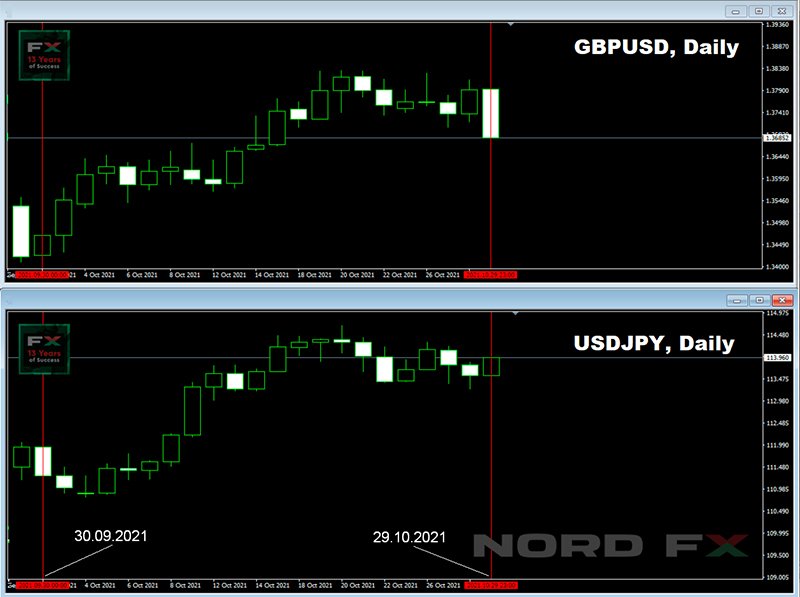

पिछले डेढ़ सप्ताह से पता चलता है कि 30 सितंबर को शुरू हुए GBP/USD युग्म पर तेजी की गति सूख गई है और, EUR/USD के लिए सूचीबद्ध समान कारकों का धन्यवाद, पाउंड ने एक महीने बाद 1.3685 पर ट्रेडिंग सत्र समाप्त किया।

QE को बंद करने के लिए US फेड और बैंक ऑफ इंग्लैंड द्वारा योजनाओं पर बाजार कैसे प्रतिक्रिया करेगा, इस बारे में जिज्ञासा अभी बनी हुई है। लेकिन यह कहना सुरक्षित है कि आने वाले बुधवार और गुरुवार को, जब ये नियामक मिलेंगे, तो बहुत दिलचस्प होने के वादे, उच्च अस्थिरता की गारंटी दी जाती है। उसी समय, 40% विशेषज्ञ बियरों के जीतने पर दाँव लगा रहे हैं, 30% D1 पर आरेखीय विश्लेषण के साथ बुलों का समर्थन करते हैं, और शेष 30% ने तटस्थ स्थिति ले ली है।

50% ऑसिलेटर्स न्यूट्रल ग्रे हैं। बाकी ऑसीलेटरों की रीडिंग्स को समान रूप से विभाजित किया जाता है: लाल के लिए 25% और हरे रंग के लिए 25%। D1 पर रुझान संकेतकों के विषय में, लाल स्पष्ट लाभ के साथ जीतते हैं, वे 80% हैं। समर्थन स्तर 1.3765, 1.3675, 1.3600, 1.3575, 1.3525 और 1.3400 हैं। बुलों के प्रतिरोध स्तर और लक्ष्य 1.3725, 3770, 1.3810, 1.3835, 1.3900 और 1.4000 हैं।

USD/JPY: येन का अपना मार्ग है

- पिछले ढाई सप्ताह के चार्ट से पता चलता है कि USD/JPY के लिए भी ऊपरी गति सूख गई है। केवल यदि, GBP/USD के मामले में, डॉलर सितंबर के अंत से पाउंड के मुकाबले कमजोर होता रहा है, इसके विपरीत, यह येन के खिलाफ मजबूत होता रहा है।

जापानी करेंसी निवेशकों के लिए सेफ हेवन करेंसी है। और इसका हाल ही में कमजोर होना तार्किक रूप से येन दर और बाजार की बढ़ती जोखिम भूख के बीच एक स्थिर उलटा संबंध में फिट बैठता है। यह भी जोड़ा जाना चाहिए कि येन के कमजोर होने के लिए एक और ट्रिगर ऊर्जा और धातु कीमतों में वृद्धि के कारण जापान के व्यापारिक संतुलन में आयात की ओर बदलाव था। और, निश्चित रूप से, US ट्रेजरी बॉण्ड्स के प्रतिफल के रूप में USD/JPY उद्धरणों को प्रभावित करने वाले ऐसे महत्वपूर्ण कारक को नजरअंदाज नहीं किया जा सकता है। हालाँकि, यह सीधे तौर पर बाजार के जोखिम-विरोध से भी संबंधित है।

USD/JPY ने 20 अक्टूबर को अपनी चार वर्षीय उच्चता को 114.70 उच्चता, ठीक उसी बिंदु पर जहाँ यह नवंबर 2017 में था, तक पहुँचने के लिए उन्नत किया। उसके बाद, बुलों का उत्साह कम हो गया, और युग्म पिछले सप्ताह को 113.95 पर समाप्त करते हुए नीचे चला गया।

इस स्तर पर, 70% विश्लेषक युग्म के सबसे पहले 113.00 क्षितिज पर लौटने, और फिर नवंबर के अंत तक 111.00-112.00 क्षेत्र में गिरने की उम्मीद करते हैं। शेष 30% विशेषज्ञ बहु-वर्षीय उच्चता के अगले अद्यतन और युग्म के 115.00-116.00 की सीमा तक बढ़ने की अपेक्षा करते हुए विपरीत दृष्टिकोण का पालन करते हैं।

प्रतिरोध स्तर 114.35, 114.70 और 115.50 हैं, बुलों का दीर्घकालिक लक्ष्य दिसंबर 118.65 की 2016 उच्चता है। निकटतम समर्थन स्तर 113.85, 113.40 और 113.25, फिर 112.00 और 111.65 हैं।

आने वाले सप्ताह की घटनाओं के विषय में, मंगलवार 02 नवंबर को बैंक ऑफ जापान की मौद्रिक नीति समिति की बैठक की रिपोर्ट की रिलीज पर ध्यान दिया जा सकता है। हालाँकि, संभावना है कि बाजार इस पर काफी शांति से प्रतिक्रिया देगा। विशेष रूप से यह घटना US फेड की बैठक से ठीक एक दिन पहले घटित होगी, जो सभी निवेशकों और सट्टेबाजों का केंद्र होगी।

क्रिप्टोकरेंसियाँ: एथेरियम अपनी उच्चता को फिर से नया करती है

- 20 अक्टूबर को बिटकॉइन द्वारा निर्धारित $66,925 का ऐतिहासिक रिकॉर्ड अभी तक नहीं टूटा है। उस ऊँचाई को लेने के बाद आसन्न सुधार ने एक भयंकर बुल और बियर लड़ाई को आगे बढ़ाया। बल लगभग बराबर सिद्ध हुए। परिणामस्वरूप, $57,590-63,645 सीमा में झूलने के बाद, युग्म शुक्रवार 29 अक्टूबर को लगभग उसी स्थान पर लौटा जहाँ सात दिन पहले था, $62,000 क्षेत्र में। कुल क्रिप्टो बाजार पूँजीकरण भी $2.6 ट्रिलियन पर अपरिवर्तित है, लेकिन बिटकॉइन का अंश कुछ हद तक कम हो गया है: इसका प्रभुत्व सूचकांक 45.94% से गिरकर 44.15% हो गया है। यह मुख्य रूप से एथेरियम में पूँजी प्रवाह के कारण था, जो सप्ताह में 18.72% से बढ़कर 19.61% हो गया। क्रिप्टो फियर एंड ग्रीड सूचकांक अभी भी 70 अंक (75 सप्ताह पहले) पर ग्रीड क्षेत्र में है।

अधिकांश विश्लेषकों का मानना है कि BTC/USD युग्म का ऊपर रुझान जारी रहेगा। यह आँकड़ों द्वारा समर्थित है। ग्लासनोड के अनुसार, एक्सचेंजों से कॉइन बहिर्वाह फिर से शुरू हो गया है। चीन के खनन प्रतिबंध के बाद बिटकॉइन नेटवर्क हैश रेट लगभग सुधर गया है, जिसके कारण इसमें 50% की गिरावट आई। इसी समय, बिटकॉइन आपूर्ति काफी कम है: खनिक और निवेशक अपने भंडारों को और अधिक मूल्य वृद्धि की उम्मीद में रख रहे हैं।

मैक्रोइकोनॉमिक पृष्ठभूमि भी अनुकूल है। न्यूयॉर्क स्टॉक एक्सचेंज बिटकॉइन संबंधित ETFs को सूचीबद्ध करना जारी रखता है। सच है, ऐसी जानकारी है कि सिक्योरिटीज एंड एक्सचेंज कमीशन (SEC) के लीवरेज्ड ETF लॉन्च करने के लिए वाल्कीरी के आवेदन को अस्वीकार करने की संभावना है। वर्तमान में SEC द्वारा विचाराधीन 40 फाइलिंग में से अन्य को, बिटकॉइन फ्यूचर्स पर ETFs लॉन्च करने के लिए आवेदनों के अलावा, हरी बत्ती भी प्राप्त नहीं करेंगे। लेकिन जिन लोगों को मंजूरी दी जाएगी, वे इस क्षेत्र में निवेशकों से अपनी पूँजी को मुद्रास्फीति से बचाने के लिए एक ठोस प्रवाह सुनिश्चित करने के लिए पर्याप्त हैं।

BTC के लिए अच्छी खबर यह है कि भुगतान दिग्गज मास्टरकार्ड शीघ्र ही अपने नेटवर्क पर क्रिप्टोकरेंसी समर्थन की घोषणा करेगी। इसमें बिटकॉइन वॉलेट, क्रेडिट और डेबिट कार्ड और लॉयल्टी प्रोग्राम शामिल हैं जहाँ पॉइंट्स को डिजिटल परिसंपत्ति में बदला जा सकता है।

अमेरिकी कंपनी वॉलमार्ट इंक, जो दुनिया की सबसे बड़ी थोक और खुदरा श्रृंखला का संचालन करती है, भी मुख्य क्रिप्टोकरेंसी की ओर मुड़ गई है और अपने स्टोर में बिटकॉइन बेचने के लिए एक पायलट प्रोग्राम शुरू किया है।

क्रिप्टो ट्रेडर और विश्लेषक जिसे ऑल्टकॉइन शेरपा के नाम से जाना जाता है, को विश्वास है कि बिटकॉइन $54,000 क्षेत्र से नीचे नहीं गिरेगा जहाँ मजबूत समर्थन स्थित है और इससे पीछे धकेल दिया जाता है, नवंबर में $80,000 से अधिक बढ़ते हुए ऐतिहासिक उच्चता को अद्यतन करेगा।

एक अन्य प्रमुख विश्लेषक, प्लानबी, भी बिटकॉइन की कीमत में परवलयिक वृद्धि की उम्मीद करता है। एक अनुस्मारक के रूप में, प्लानबी स्टॉक-टू-फ्लो (S2F) मॉडल का निर्माता है, जो प्रमुख क्रिप्टोकरेंसी की कीमत की भविष्यवाणी करता है, और जिसने इसे अगस्त और सितंबर में BTC कीमतों की सटीक भविष्यवाणी करने की अनुमति दी। और यदि बिटकॉइन इस मॉडल का पालन करना जारी रखता है, तो यह नवंबर में $98,000 और दिसंबर में $135,000 तक पहुँच जाएगा। "तो, यह इस साल वास्तव में एक अच्छा क्रिसमस होने जा रहा है," प्लानबी ने घोषणा की। उसी समय, विशेषज्ञ का मानना है कि प्रमुख क्रिप्टोकरेंसी की एक और बड़े सुधार से बचने में सक्षम होने की संभावना नहीं है जो ऐतिहासिक रूप से प्रत्येक प्रमुख बुल चक्र का अनुसरण करता है।

एक अन्य लोकप्रिय क्रिप्टानिलिस्ट और ट्रेडर लार्क डेविस उम्मीद करता है कि "अगले छह महीने बिटकॉइन और क्रिप्टोकरेंसियों के लिए बड़े पागल हो सकते हैं! आप में से कई लोग अपने वित्तीय भाग्य को पूरी तरह से बदलने का अवसर प्राप्त करेंगे, ”उन्होंने ट्वीट किया।

डेविस निवेशकों को वर्तमान स्थिति में सट्टाकारी ऑल्टकॉइनों और NFTs के साथ बह जाने की सलाह नहीं देता है, बल्कि समय-परीक्षित कॉइनों पर दाँव लगाने की सलाह देता है। "विजेताओं को जीतने दें, अपनी पॉजीशनों को दोगुना और तिगुना करें और हारने वालों को काटें। इसे निर्दयता से करें, संदिग्ध परिसंपत्तियों को रखने का कोई अर्थ नहीं है, ”लार्क डेविस लिखते हैं।

उनके विचार में, BTC अगले 10 वर्षों में निवेशकों की बचत को 20 गुना बढ़ा सकता है, लेकिन व्यक्तिगत ऑल्टकॉइन अतिशीघ्र तुलनीय रिटर्न उत्पन्न कर सकते हैं। "ऑल्टकॉइन पैसा बनाने के लिए है, BTC भंडारण के लिए है," विशेषज्ञ व्याख्या करते हैं।

ऐसा लगता है कि प्रमुख ऑल्टकॉइन ने लार्क डेविस के शब्दों को सुन लिया है। जबकि बिटकॉइन $60,000-61,000 के आसपास मँडरा रहा था, इथेरियम ने 29 अक्टूबर को $4,447 पर शीर्ष पर पहुँचते हुए अपनी सर्वकालिक उच्चता नवीनीकृत किया। $4,360 का पिछला रिकॉर्ड मई में वापस सेट किया गया।

ETH/USD युग्म 21 सितंबर से 65% से अधिक की वृद्धि करते हुए, लगातार पाँचवें सप्ताह तेजी से बढ़ रहा है। इस वृद्धि का कारण कॉइन-बर्निंग प्रक्रिया है जो ETH टोकनों को प्रचलन से बाहर कर देती है। एक अन्य कारक जिसने इस ऑल्टकॉइन को ऊपर धकेला, वह बीकन चेन के लिए एथेरियम 2.0 ऑल्टेयर अद्यतन की सफल शुरुआत की खबर थी, जिसने ETH 2.0 के पूर्ण लॉन्च के क्षण को और भी निकट ला दिया।

और एक और खबर जो उन लोगों के लिए रुचिकर होगी जो न केवल अपने भविष्य के बारे में, बल्कि अपने बच्चों और प्रियजनों के भविष्य के बारे में भी सोचते हैं। रूसी बीमा कंपनी रेनेसेंस लाइफ और InDeFiSmartBank ने संयुक्त रूप से डिजिटल परिसंपत्तियाँ प्राप्त करने में मदद करने के लिए स्मार्ट अनुबंध विकसित करना शुरू कर दिया है। क्रिप्टोकरेंसी बाजार की वृद्धि के साथ, ऐसी संपत्ति को विरासत में लेने की समस्या काफी तीव्र हो गई है। चूँकि क्रिप्टोकरेंसी विकेंद्रीकृत हैं, मालिक की मृत्यु की स्थिति में, उत्तराधिकारी क्रिप्टोकरेंसी वॉलेट तक पहुँच के बिना मृतक की संपत्ति का निपटान कर ही नहीं सकते हैं। विकास के तहत स्मार्ट अनुबंधों को ग्राहक को उनकी मृत्यु की स्थिति में उनके नामित उत्तराधिकारी को डिजिटल परिसंपत्ति के निपटान को स्थानांतरित करने में सक्षम बनाकर इस समस्या का समाधान करना चाहिए।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकता है।

वापस जाएं वापस जाएं