EUR/USD: बस एक शांत सप्ताह

- पिछला सप्ताह EUR/USD युग्म के लिए बिलकुल शांत था। इसने पाइवट पॉइंट 1.0500 के अनुदिश गति की और उतार-चढ़ाव की अधिकतम सीमा 140 अंकों से कम थी (1.0468-1.0605), जो आज के लिए बिलकुल छोटी है।

US काँग्रेस की राष्ट्रपति जो बाइडेन की अपील, 3 महीनों के लिए ईंधन पर एक कर अवकाश प्रारंभ करने के प्रस्ताव के अपवाद के साथ, वास्तव में, कुछ नहीं के बारे में, था। और गैसोलाइन पर संघीय कर केवल 18 सेंट्स प्रति गैलन है, जो 4% से कम है। इसलिए, ऐसी अल्पावधि में, इस मानदंड का अर्थव्यवस्था पर कोई प्रभाव नहीं पड़ेगा, मुद्रास्फीति से कम।

फेड के विषय में, इसके प्रमुख जेरोम पॉवेल ने, काँग्रेस में बोलते हुए, कुछ भी नया नहीं कहा। उन्होंने केवल इस बात की पुष्टि की कि, एक मंदी के खतरे के बावजूद, उनका संगठन मौद्रिक नीति को कसकर मुद्रास्फीति से लड़ना जारी रखेगा। इन इरादों की पॉवेल की सहकर्मी मिशेल बॉमैन, फेड के बोर्ड ऑफ गर्वनर के एक सदस्य, द्वारा भी की गई जिन्होंने कहा कि मुख्य दर को जुलाई में 0.75% और FOMC (फेडरल ओपन मार्केट कमेटी) की अगली कुछ बैठकों में कम से कम 0.50% बढ़ाना केवल उचित ही नहीं, बल्कि आवश्यक भी है।

दोनों अधिकारियों के शब्दों में कोई आश्चर्य नहीं था, और बाजारों ने, स्पष्ट रूप से, पहले ही इस वृद्धि को दीर्घकाल के लिए अपने उद्धरणों में शामिल किया है। हालाँकि, 10-वर्षीय US बॉण्ड्स पर प्रतिफल, 3.5% से 3% तक गिरते हुए, पिछले दो सप्ताहों में निम्नतम स्तर पर इस पृष्ठभूमि के विरुद्ध सुधरा। स्टॉक बाजार (S&P500, डो जोन्स और नैस्डैक), के साथ-साथ अन्य जोखिम परिसंपत्तियाँ, इसके विपरीत, थोड़ा बढ़े। इसे यूक्रेनियाई-रूसी मोर्चे पर किसी सार्थक घटना की अनुपस्थिति और प्राकृतिक ऊर्जा संसाधनों के लिए कीमतों में संबद्ध गिरावट द्वारा सुविधाजनक बनाया गया। इसलिए, उदाहरण के लिए, तेल की कीमत पिछले 10 दिनों में लगभग 10-13% घट गए।

गुरुवार, 23 जून, को जारी मैक्रो आँकड़े यद्यपि अस्थिरता में प्रारंभिक रूप से वृद्धि का कारण बने, अंतत: EUR/USD युग्म को एक झूले की तरह संतुलन बिंदु की ओर लौटाया। कारण यह है कि व्यावसायिक गतिविधि EU और US दोनों में अपेक्षा से बहुत अधिक खराब सिद्ध हुए। यूरोजोन में, विनिर्माण क्षेत्र में व्यावसायिक गतिविधि का सूचकांक, पूर्वानुमान के अनुसार, 54.6 से 54.0 तक घट जाना चाहिए था, किंतु वास्तव में 52.0 अंकों तक गिर गया। सेवा क्षेत्र में व्यावसायिक गतिविधि के सूचकांकों में समान संकेतक हैं: यह अपेक्षित 55.8 अंकों के बजाय 56.1 से 52.8 तक गिर गया। इस प्रकार, कम्पोजिट सूचकांक मार्किट ने 54.8 से 51.9 तक गिरते हुए (पूर्वानुमान 54.2) के बजाय 2.9 अंक खोए।

यूरोपीय वाले का अनुसरण करते हुए, समान अमेरिकी आँकड़े आए, जो निराशाजनक होने से कम सिद्ध नहीं हुए। इस प्रकार, विनिर्माण क्षेत्र में व्यावसायिक गतिविधि का सूचकांक 4.6 अंकों से 52.4 तक गिरा (पिछला मान 57.0, पूर्वानुमान 56.0)। सेवा क्षेत्र में एक वैसा ही संकेतक थोड़ा बेहतर सिद्ध हुआ: 53.4 से 51.6 अंकों तक एक गिरावट (पूर्वानुमान 53.0). परिणामस्वरूप, व्यावसायिक गतिविधि का कम्पोजिट सूचकांक पूर्वानुमानित 52.8 अंकों के बजाय, 53.6 से 51.2 अंकों तक गिर गया।

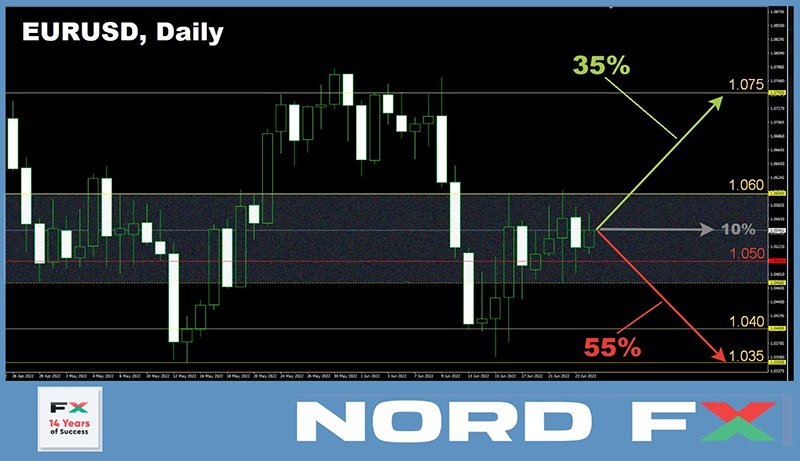

EUR/USD ने ट्रेडिंग सत्र को 1.0555 पर समाप्त किया। समीक्षा को लिखने के समय पर, 24 जून की शाम को, विशेषज्ञों के मतों को निम्नप्रकार विभाजित किया जाता है: 35% बुलों का पक्ष लेते हैं, 55% - बियरों के साथ, और 10% पूर्वानुमान पर निर्णय नहीं कर सकते हैं। D1 पर संकेतकों की रीडिंग्स बिलकुल अव्यवस्थित दिखाई देती हैं। ऑसीलेटरों के बीच, 35% को लाल रंग से रंगा जाता है, 25% हरे हैं और 40% उदासीन धूसर हैं। रुझान संकेतकों के बीच, 60% लाल हैं और 40% हरे हैं। निकटम मजबूत प्रतिरोध 1.0600 क्षेत्र में स्थित है, यदि सफल हुआ, तो बुल 1.0640 प्रतिरोध को तोड़ने का और 1.0750-1.0770 क्षेत्र तक बढ़ने का प्रयास करेंगे, अगला लक्ष्य 1.0800 है। 1.0500 के अलावा, बियरों के लिए क्रमांक 1 कार्य 1.0470 के आस-पास समर्थन को तोड़ना और फिर 1.0350 पर मई 13 निम्नता को अद्यतन करना है। यदि सफल हुआ, तो वे 1.0340 की 2017 निम्नता पर प्रहार करने के लिए बढ़ेंगे, केवल 20 वर्ष पूर्व नीचे समर्थन है।

आगामी सप्ताह के विषय में, US उपभोक्ता बाजार पर डेटा सोमवार 27 जून को, जर्मन उपभोक्ता बाजार डेटा 29 और 30 जून को, और यूरोजोन उपभोक्ता मूल्य पर डेटा शुक्रवार 01 जुलाई को जारी किए जाएँगे। US विनिर्माण PMI का मूल्य 01 जुलाई को भी प्रकाशित किया जाएगा। इसके अलावा, US GDP (Q1) पर डेटा पर ध्यान देना आवश्यक है, जो 29 जून को ज्ञात होंगे। इसके अलावा, ECB की प्रमुख, क्रिस्टीन लैगार्ड, द्वारा भाषणों की एक संपूर्ण श्रृंखला सप्ताह के लिए निर्धारित है: वह 27, 28 और 29 जून को बोलेंगी। उनके विदेशी सहकर्मी जेरोम पॉवेल द्वारा भी बुधवार 29 जून को एक प्रस्तुती होगी, किंतु केवल एक।

GBP/USD: ड्राइवरों को तलाशना

- पाँच दिवसीय अवधि को 1.2216 पर प्रारंभ करके, GBP/USD युग्म इसे 1.2280 पर समाप्त करता है। और यदि 13 जून से 17 जून तक की अवधि में, उतार-चढ़ावों की अधिकतम सीमा 470 अंकों को पार कर गई, केवल 160 अंकों के भीतर रखते हुए, यह पिछले सप्ताह 3 गुना कम था। यह शांति बृह्द रूप से उच्च प्रोफाइल वाली मैक्रोइकॉनोमिक घटनाओं के कारण थी। हालाँकि, यह भी सुझाव देती है कि बाजार यह निर्णय नहीं कर सकते हैं कि पाउंड के साथ क्या करना है और उन ड्राइवरों की तलाश करना है जो युग्म को एक दिशा या अन्य में युग्म को चला सकते हैं।

कुछ विश्लेषकों के अनुसार, ब्रिटिश करेंसी के सुदृढ़िकरण में राजनैतिक अस्थिरता द्वारा रुकावट डाली जाती है। प्रधानमंत्री बॉरिस जोनसन पहले ही जून में, उनकी स्वयं की कंजर्वेटिव पार्टी की ओर से कई विधिनिर्माताओं द्वारा उनके विरुद्ध मतदान करने के साथ अविश्वास मत से बच गए। इसके अलावा, उपचुनावों के बाद, पार्टी ने UK संसद में दो सीटें खो दीं।

राष्ट्रीय अर्थव्यवस्था के संदर्भ में, ऑफिस ऑफ नेशनल स्टेटिक्स के अनुसार मई में खुदरा बिक्री 0.5% m/m गिरी। यह बाजार अपेक्षाओं की तुलना में थोड़ी बेहतर सिद्ध हुई, जिन्होंने 0.7% की गिरावट की भविष्यवाणी की। किंतु इसने ब्रिटिश करेंसी की अधिक सहायता नहीं की, क्योंकि वार्षिक आँकड़ा 40-वर्षीय उच्चता को अद्यतन करते हुए, 9.1% पर पहुँचा। मुद्रास्फीति की वृद्धि में मुख्य योगदान ईंधन और खाद्य उत्पादों के लिए कीमतों में वृद्धि द्वारा किया गया।

कुछ विशेषज्ञों के अनुसार, यूनाइटेड किंगडम में मुद्रास्फीति बढ़ना जारी रखेगी और नवंबर तक 11% को पार कर सकती है। यह स्पष्ट है कि यह आबादी के बीच असंतुष्टि का कारण होती है, क्योंकि यह आय के स्तर को घटाती है, बचतों का मूल्यह्रास करती है, और वर्तमान खरीदी शक्ति को भी कम आँकती है। इस बुराई से लड़ने के लिए, बैंक ऑफ इंग्लैंड (BOE) ने अपनी मुख्य दर को 16 जून को 1.00% से 1.25% तक बढ़ाया। परिणामस्वरूप, ब्रिटिश करेंसी ने केवल कुछ घंटों में 365 अंक अर्जित किए। किंतु क्या नियामक, US फेडरल रिजर्व की तरह ही, अर्थव्यवस्था के मंदी में फिसलने से भयभीत नहीं हो सकते हैं और कर्ज लागत को नियमित रूप से बढ़ाना जारी रख सकते हैं? कई ट्रेडर्स और निवेशक इसका संदेह करते हैं।

फिलहाल, 40% विशेषज्ञ मानते हैं कि GBP/USD युग्म निकट भविष्य में पुन: 1.2400 के प्रतिरोध का परीक्षण करने का प्रयास करेगा, 25%, इसके बजाय, 1.2170-1.2200 क्षेत्र में एक समर्थन परीक्षण की प्रतिक्षा कर रहे हैं, शेष 35% विश्लेषकों ने एक तटस्थ स्थिति ग्रहण की है।

D1 पर रुझान संकेतकों के बीच, सत्ता का संतुलन 75-25% लाल वालों के पक्ष में है। ऑसीलेटरों के बीच ऐसा कोई स्पष्ट लाभ नहीं है: केवल 45% एक गिरावट की ओर संकेत कर रहे हैं, 25% विपरीत दिशा में देख रहे हैं, और शेष 30% पूर्व की ओर देख रहे हैं। समर्थन 1.2170-1.2200, फिर 1.2075 और 1.2040 पर स्थित हैं। युग्म की मजबूत पकड़ मनोवैज्ञानिक रूप से महत्वपूर्ण 1.2000 स्तर पर, जिसके बाद 1.1932 पर जून 14 निम्नता पर निहित है। वृद्धि की स्थिति में, युग्म 1.2300-1.2325, 1.2400-1.2430, 1.2460 के क्षेत्रों में और स्तरों पर प्रतिरोध को पूरा करेंगे, फिर 1.2500 और 1.2600 के क्षेत्र में लक्ष्य आएँगे।

यूनाइटेड किंगडम के संबंध में आगामी सप्ताह की मैक्रोइकॉनोमिक घटनाओं के विषय में, हम गुरुवार, 30 जून को Q1 2022 के लिए देश की GDP पर डेटा के प्रकाशन को रेखांकित कर सकते हैं। बैंक ऑफ इंग्लैंड के गर्वनर एंड्रू बैली का भाषण, जो एक दिन पूर्व, बुधवार, 29 जून को घटित होगा, भी रुचि का हो सकता है। और UK विनिर्माण क्षेत्र में व्यावसायिक गतिविधि सूचकांक (PMI) कार्यकारी सप्ताह के बिलकुल अंत में, शुक्रवार, 01 जुलाई को प्रकाशित किया जाएगा।

USD/JPY: "हेड" एंड "शोल्डर्स" दृश्यमान हैं। अगला क्या है?

- USD/JPY ने पिछले सप्ताह एक उत्कृष्ट तकनीकी विश्लेषण हेड एंड शोल्डर्स प्रतिमान का निर्माण किया। 134.95 से शुरु करके, यह 136.70 की ऊँचाई तक बढ़ा, फिर 134.25 की स्थानीय निम्नता पर लुढ़का, और 135.20 पर समाप्त हुआ।

बैंक ऑफ जापान और US फेडरल रिजर्व की मौद्रिक नीतियों के बीच अपसरण ने बुधवार, 22 जून को 136.70 तक बढ़ते हुए, एकबार फिर 24-वर्षीय उच्चता को अद्यतन करने में सहायता की। हमने इसके बारे में पहले ही कई बार लिखा है। बाद की पुनरावर्ती के विषय में, सर्वाधिक संभावना है कि कारण खनिज ईंधनों के लिए विश्व मूल्यों में जून गिरावट, जिस पर देश की अर्थव्यवस्था उच्च रूप से निर्भर है, के साथ-साथ 10-वर्षीय US ट्रेजरियों में गिरावट है।

यह सामान्य ज्ञान है कि 10-वर्षीय US ट्रेजरी बिलों और USD/JPY करेंसी युग्म के बीच एक प्रत्यक्ष सहसंबंध है। और यदि इन प्रतिभूतियों का प्रतिफल गिरता है, तो येन डॉलर के विरुद्ध वृद्धि दिखाता है, और USD/JPY युग्म एक निचले रुझान का निर्माण करता है। यह वही है जिसका हमने सप्ताह के दूसरे भाग में अवलोकन किया, जब सरकारी बॉण्ड्स पर प्रतिफल 3% पर गिरा।

रायटर्स ने लिखा कि मई में जापान की वार्षिक केंद्रीय उपभोक्ता मुद्रास्फीति मई में केंद्रीय बैंक के 2% के लक्ष्य को लगातार दूसरे महीने में पार कर गई। जो कच्ची सामग्रियों के लिए विश्व कीमतों के बढ़ने के कारण नाजुक जापानी अर्थव्यवस्था पर बढ़ते दबाव का एक संकेत है।

कई विशेषज्ञों का मानना है कि मू्ल्य वृद्धि की अस्थायी प्रकृति के बारे में बैंक ऑफ जापान (BOJ) गलत है। इसलिए, विनियामक की “अतिसुस्त” मौद्रिक नीति गलत है। यूक्रेन पर रूसी आक्रमण द्वारा चलित बढ़ती ईंधन और खाद्य कीमतें और एक कमजोर येन जो आयातों की लागतों को ऊपर धकेलता है, वे 2022 के अधिक भाग के लिए बैंक ऑफ जापान के लक्ष्य के ऊपर मुद्रास्फीति को रख सकते हैं, इन विश्लेषकों ने कहा।

जापानी अधिकारी इस समस्या से मना नहीं करते हैं। इस प्रकार, सरकार और बैंक ऑफ जापान ने 17 जून को यह कहते हुए एक संयुक्त वक्तव्य जारी किया कि वे राष्ट्रीय करेंसी में तीक्ष्ण गिरावट के बारे में चिंतित हैं। सीजी किहारा, जापान की उप मुख्य कैबिनेट सचिव, ने भी कहा कि उपभोक्ता सेंटीमेंट पर मुद्रास्फीति के प्रभाव पर बारीकी से नजर रखी जाएगी। हालाँकि, मायायोशी अमामिया, जापानी सेंट्रल बैंक की उप राज्यपाल के अनुसार, देश की अर्थव्यवस्था गति प्राप्त कर रही है, इसलिए BOJ शिथिल मौद्रिक ऋण नीति से जुड़ा रहना जारी रखेगी।

उपरोक्त पर विचार करते हुए, सामान्य मौलिक पृष्ठभूमि USD/JPY बुलों के पक्ष में रहती है, और इसकी वर्तमान गिरावट को पिछली बहुवर्षीय उच्चताओं से एक सुधार के रूप में माना जा सकता है, जो निम्न ईंधन कीमतों और ट्रेजरी प्रतिफलों में एक गिरावट के कारण हुआ।

अधिकांश विश्लेषक (50%) सुधार से कम से कम 133.00-133.50 के स्तर तक जारी रहने की अपेक्षा करते हैं। 30% विशेषज्ञों ने इस तथ्य के लिए मतदान किया है कि युग्म एकबार फिर उच्चता का नवीनीकरण करने और 137.00 के ऊपर बढ़ने का प्रयास करेगा, और 20% मानते हैं कि युग्म एक साइडवेज रुझान में गति करते हुए, एक श्वाँस लेगा। D1 पर संकेतकों के लिए, चित्र विशेषज्ञों की राय से बहुत भिन्न है। 85% ऑसीलेटरों को हरे रंग से रंगा जाता है (जिसमें से 10% ओवरबॉट क्षेत्र में हैं), शेष 15% ने एक तटस्थ स्थिति ग्रहण की है। रुझान संकेतकों के लिए, 85% उत्तर की ओर संकेत करते हैं और केवल 15% दक्षिण की ओर देखते हैं। निकटतम समर्थन 134.40 पर, इसके बाद 134.00, 133.50, 133.00, 132.30, 131.50, 129.70-130.30, 128.60 और 128.00 पर क्षेत्र और स्तर पर स्थित है। तात्कालिक प्रतिरोध को 135.40 पर और जून 22 उच्चता को 136.70 पर तोड़ने के अलावा, बुलों के लिए आगे के लक्ष्य निर्धारित करना कठिन हैं। अधिकांशत:, ऐसे गोलाकार स्तर जैसे 137.00, 140.00 और 150.00 पूर्वानुमानों में प्रकट होते हैं। और यदि युग्म की वृद्धि दरें पिछले 3 महीनों के समान रहेंगी, तो यह अगस्त के अंत या सितंबर के प्रारंभ में 150.00 क्षेत्र में पहुँचने में सक्षम होगा।

आगामी सप्ताह के लिए कैलेंडर के विषय में, हम शुक्रवार 01 जुलाई, को चिह्नित कर सकते हैं, जब जापान में बड़े निर्माताओं और बड़ी गैरविनिर्माण कंपनियों के टैंकन (Q2) सेंटीमेंट सूचकांक प्रकाशित किए जाएँगे।

क्रिप्टोकरेंसियाँ: एल सैल्वाडोर के राष्ट्रपति की ओर से BTC पूर्वानुमान

- हमने पिछली समीक्षा को "रक्तस्नान या $20,000 लड़ाई" कहा। पिछले सप्ताह के विषय में, इस समय अधिक रक्त नहीं था, किंतु $20,000 के लिए लड़ाई, जैसी भविष्यवाणी की गई थी, घटी नहीं। सप्ताह की निम्नता $17,597 पर, अधिकतम $21,667 पर निश्चित की गई, और BTC/USD युग्म शनिवार, 25 जून, को $21,350 पर मिला। इस बिंदु पर, कुल क्रिप्टो बाजार पूँजीकरण $0.960 ट्रिलियन ($0.895 ट्रिलियन एक सप्ताह पूर्व) था। क्रिप्टो फियर एंड ग्रीड सूचकांक एक्स्ट्रीम फियर क्षेत्र को अभी भी छोड़ने नहीं जा रहा है और 100 संभावित में से लगभग 11 अंकों पर है (7 अंक एक सप्ताह पूर्व)।

बाजार का सामान्य मिजाज पूर्ण रूप से इस एक्स्ट्रीम फियर के साथ संगत है। इंटरनेट अभी भी बिटकॉइन की मृत्यु के बारे में बात कर रहा है। गूगल ट्रेंड्स के अनुसार, इस विषय पर खोज प्रश्नों की संख्या अपने अधिकतम स्तर पर लौट आई है, दिसंबर 2017 के निकट। याद कीजिए कि उस क्षण, प्रतिष्ठित $20,000 पर पहुँचते हुए, मुख्य क्रिप्टोकरेंसी मुड़ी और कुछ दिनों में अपने मूल्य का 40% से अधिक खोते हुए गिर गई। उस दीर्घकालिक स्थिति के साथ एकमात्र अंतर यह है कि तब बिटकॉइन नीचे से $20,000 स्तर की ओर पहुँच रहा था, और अब यह ऊपर से है। और बाजार तब एक शीर्ष की तलाश कर रहा था, और अब एक तली की। इसके अलावा, कई इंफ्ल्यूएशंर्स के अनुसार, यह बिलकुल भी आवश्यक नहीं है कि तली इस विशेष चिह्न पर हो।

इसलिए, पीटर स्किफ, यूरो पैसिफिक कैपिटल अध्यक्ष, एक सुविख्यात क्रिप्टोकरेंसी आलोचक के अनुसार, “अभी तक, आत्मसमर्पण का कोई चिह्न नहीं है, जो आमतौर पर बियरिश बाजार की तली का निर्माण करती है।” इस गोल्ड समर्थक के अनुसार, $20,000 चिह्न पूर्व के $30,000 स्तर के समान “बुल ट्रैप” होगा। “कुछ भी एक सीधी रेखा में नहीं गिरता है। यह वास्तव में धीमी गति में एक बहुत क्रमिक दुर्घटना है," स्किफ ने कहा। याद कीजिए कि उन्होंने मई में भविष्यवाणी की कि बिटकॉइन $8,000 का परीक्षण करेगा। और उन्होंने मध्य जून में सुझाव दिया कि न्यूनतम और भी कम, लगभग $5,000 हो सकता है।

यूरो पैसिफिक कैपिटल के अध्यक्ष के अनुसार, क्रिप्टोकरेंसी बाजार का ढहना अर्थव्यवस्था के लिए अच्छा होगा। केविन ओ'लियरी, व्यावसायिक टीवी शो शार्क टैंक के सहमेजबान, ने वही बिंदु बताया। उनका मानना है कि एक व्यक्ति को क्रिप्टो विंटर के दौरान बड़ी कंपनियों के दिवालियापन से डरना नहीं चाहिए। “यह सभी अन्य कंपनियों के लिए अच्छा है क्योंकि वे इससे सीखेंगी। मैं सोचता हूँ कि हम क्रिप्टोकरेंसी बाजार में दिवालियापनों की एक लहर देखेंगे। मैं नहीं जानता हूँ कि ऐसा यह कौन होगा। बाद में आप उन लोगों को पहचानेंगे जिन्होंने एक उच्च जोखिम वाली स्थिति ग्रहण की है। किंतु मैं आपको सुनिश्चित करता हूँ कि मैंने इसे पूर्व में देखा है। उन्हें नष्ट कर दिया गया है, और वह अच्छा है,” मिलियनेयर ने कहा।

इन्वेस्टआंसर्स क्रिप्टो चैनल ने, बदले में, एक आगे की बाजार गिरावट के लिए 3 संभावित उत्प्रेरकों के नाम दिए। BTC कीमत और अधिक गिर सकती है यदि माइक्रोस्ट्रेटजी CEO माइकल सेलर कंपनी के भंडारों में बिटकॉइनों को बेचने का निर्णय करता है। इसके अलावा, स्टेबलकॉइन की संभावित गिरावट टीथर (USDT) और क्रिप्टोकरेंसी हेज फंड थ्री एरोज कैपिटल की समस्याएँ भी BTC के आगे आत्मसमर्पण में योगदान कर सकती हैं। इन्वेस्टआंसर्स के अनुसार, हमें टेस्ला द्वारा क्रिप्टो परिसंपत्तियों की संभावित बिक्री के बारे में नहीं भूलना चाहिए।

माइक्रोस्ट्रेटजी ने बिटकॉइन की गिरावट के कारण पिछले सप्ताह एक $1.2 बिलियन हानि की सूचना दी। थ्री एरोज कैपिटल फंड के विषय में, अब इसमें $18 बिलियन में से परिसंपत्तियों में लगभग $2.4 बिलियन बची हैं।

बड़ी समस्याएँ न केवल निवेशकों, बल्कि खनिकों द्वारा भी अनुभव की जाती हैं। BTC की कीमत में गिरावट और संगणनात्मक जटिलता में वृद्धि के कारण, खनन से कुल रिटर्न अब वर्ष के लिए औसत से 65% कम है। उसी समय, बिटमैन की ओर से आंटमाइनर S19 ASIC की दक्षता नवंबर 2021 के स्तर से 80% खराब है, और लोकप्रिय S9 मॉडल ने साथ-साथ लाभप्रदायता खो दी है। इस स्थिति ने इस तथ्य की ओर नेतृत्व किया है कि खनन कंपनियों को ऋण और कवर करेंट ऑपरेटिंग लागतें चुकाने के लिए उनकी BTC होल्डिंग्स को बेचने के लिए विवश किया जाता है, जो बाजार पर दबाव डालता है। उनके शेष भंडारों का आकलन 46,000 कॉइन (लगभग $920 मिलियन) पर किया जाता है। यदि इन बिटकॉइनों को भी बिक्री में फेंका जाता है, तो उद्धरण निश्चित रूप से और नीचे गिरेंगे।

एक विश्लेषक एका कैपो, जिन्होंने इस वर्ष क्रिप्टोकरेंसी बाजार के ढहने की सही रूप से भविष्यवाणी की थी, ने उनके पूर्वानुमान का अद्यतन किया। उनकी राय में, BTC $16,200 तक, और ETH $750 तक एक गिरावट की अपेक्षा करता है। कैपो के अनुसार, निवेशक इस बात में विश्वास करते हुए स्वयं को मूर्ख बना रहे हैं कि अल्पकालिक रैली का अर्थ है कि बिटकॉइन चक्र को नीचे कर रहा है: “बुल ट्रैप। ऑल्टकॉइनों की ओर से फंड्स BTC में प्रवाहित होता है, जिसे बेचा भी जाएगा, किंतु थोड़े समय के बाद। अभी तक कोई तली नहीं है,” उन्होंने कहा।

अन्य विशेषज्ञ, क्रिप्टो रणनीतिकार केविन स्वेनसन के अनुसार, बिटकॉइन के पास $17,000-18,000 सीमा में नीचे जाने का अवसर है, जिसके बाद $30,000 के ऊपर एक अल्पकालिक रैली घटित हो सकती है। उसी समय, यद्यपि स्वेनसन इस अल्पकालिक वृद्धि की अपेक्षा करते हैं, तथापि वह निकट भविष्य में एक नए बुल बाजार को प्रारंभ करने के लिए पूर्वापेक्षाएँ नहीं देखते हैं: “मुख्य निचले प्रतिरोध से ऊपर आना मुख्य अवरोध है और प्रक्रिया वर्ष के अंत तक समाप्त हो सकती है।” रणनीतिकार के अनुसार, विकर्णीय प्रतिरोध की समाप्ति के बाद, बिटकॉइन कई महीनों तक एक सँकरी सीमा में ट्रेड कर सकता है और वर्ष 2024 तक ही एक नया अपट्रेंड प्रारंभ कर सकता है।

बिटकॉइन की निम्न वर्तमान दर के बावजूद, क्रिप्टो उद्योग में कई प्रतिभागी इसकी भावी वृद्धि में विश्वास करते हैं। उदाहरण के लिए, ऐसी मान्यता है कि BTC 2025 तक $100,000 तक पहुँच सकता है। उनमें से एक जिसने ऐसे आशावाद का समर्थन किया वह प्लानबी नामक एक विश्लेषक था, जिसने स्टॉक-टू-फ्लो (S2F) मॉडल के आधार पर अपने पूर्वानुमानों का निर्माण किया। इस मॉडल ने मार्च 2022 तक तीन वर्षों के लिए अच्छा कार्य किया, जिसके बाद यह विफल हो गया।

डेली ग्वी निर्माता एंथोनी सैसानो और एथेरियम सहसंस्थापक विटालिक बुटेरिन ने हाल ही में प्लानबी को उनका अकाउंट निकालने की सलाह देते हुए, S2F की आलोचना की।

विश्लेषक ने संयम के साथ आलोचना की प्रतिक्रिया दी। उन्होंने कहा कि दुर्घटना के परिणाम में, लीडर सहित कई लोग बलिपशु की तलाश कर रहे हैं। फिर प्लानबी ने पाँच विभिन्न BTC मूल्य भविष्यवाणी प्रतिमान का एक आरेख प्रस्तुत किया। रेखांकन के अनुसार, सर्वाधिक सटीक चित्र प्रथम क्रिप्टोकरेंसी खनन की जटिलता और लागत के आधार पर अनुमानों द्वारा दिया जाता है। S2F मॉडल, बदले में, एक अत्यधिक आशावादी दृष्टिकोण प्रदान करता है।

अन्य विशेषज्ञ, बेंजामिन कॉवेन, ने अपने बिटकॉइन बॉटमिंग मॉडल का प्रस्ताव दिया। वह मानते हैं कि तली की भविष्यवाणी मुद्रास्फीति के सहसंबंध, S&P 500 स्टॉक सूचकांक और BTC मूल्य के आधार पर की जाती है। विश्लेषक तर्क देता है कि S&P 500 सूचकांक एतिहासिक रूप से मुद्रास्फीति के शिखर तक पहुँचने और पलटने तक बहुत नीचे नहीं डूबता है। तद्नुसार, BTC उसी कारण के लिए तली तक नहीं पहुँच सकते हैं। “मैक्रोइकॉनोमिक संकेतक हाल में अविश्वास से मनहूस दिखते हैं। यदि आप 1970 के दशक की ओर वापस जाएँगे, तो आप बहुत कुछ उसी तरह का कदम देखेंगे जहाँ S&P मुद्रास्फीति के अपने प्रथम शिखर पर प्रहार करते ही तली पर आ गया। इस अंक तक, S&P लगभग 50% नीचे था,” कॉवेन लिखते हैं।

और समीक्षा को समाप्त करने के लिए, एक और “भविष्यवाणी प्रतिमान”, जिसे हमने हमारे हास्यास्पद क्रिप्टो लाइफ हैक्स खंड में रखा। इसे एल सैल्वाडोर के राष्ट्रपति, नाइबबुकेले द्वारा प्रस्तुत किया गया। “मेरी सलाह चार्ट्स को देखने से रुकना और अपने जीवन का आनंद लेना है। यदि आपने BTC में निवेश किया है, तो आपका निवेश सुरक्षित है, इसका मूल्य बियर बाजार के अंत के बाद असामान्य रूप से बढ़ेगा। मुख्य बात धैर्य है,” उन्होंने लिखा। संदर्भ के लिए, एल सैल्वाडोर की लोक निधि में 2,301 BTC है, जिन्हें $43,900 के एक औसत मूल्य पर खरीदा गया। इसप्रकार, हाल ही में, उन पर हानि लगभग 55% है। किंतु, नाइबाबुकेले के "मॉडल" के अनुसार, इस "तुच्छता" पर ध्यान नहीं दिया जाना चाहिए। मुख्य बात जीवन में से अधिक प्राप्त करना है!

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकता है।

वापस जाएं वापस जाएं