EUR/USD: समता 1:1 प्राप्त

- हम पिछले कुछ महीनों से जिसके बारे में बात कर रहे हैं, वो सही सिद्ध हो गया है: EUR/USD ने मंगलवार, 12 जुलाई को 1.0000 पर प्रहार किया। स्थानीय तली को गुरुवार 14 जुलाई को 0.9951 पर निश्चित किया गया। पिछली बार जब युग्म इतना नीचे था वह दिसंबर 2002 में था। ध्यान दीजिए कि डॉलर न केवल यूरो के विरुद्ध, बल्कि विश्व की अन्य अग्रणी करेंसियों के विरुद्ध भी मजबूत हुआ। DXY सूचकांक 14 जुलाई को 108.99 की ऊँचाई पर पहुँचकर, 20 वर्षीय ऊँचाइयों के क्षेत्र में भी है।

ग्रीनबैक की रैली को हाल के US मुद्रास्फीति डेटा द्वारा प्रेरित किया गया। उपभोक्ता मूल्य सूचकांक (CPI) 8.8% के पूर्वानुमान को पार करते हुए, जून में 9.1% पर पहुँचा। ध्यान दीजिए कि इसका 110 वर्षों में केवल 12 बार अवलोकन किया गया, और पिछली बार मुद्रास्फीति 1981 में 9% के ऊपर पहुँची। यह रिकॉर्ड (बल्कि एक एंटी-रिकॉर्ड) ने US सेंट्रल बैंक द्वारा मौद्रिक नीति कठोर करने की गति (QT) के संबंध में बाजार अपेक्षाओं को मजबूत किया। यदि पूर्व में यह माना जाता कि दर 27 जुलाई को FOMC (फेडरल ओपन मार्केट कमेटी) की अगली बैठक में 50-75 आधार अंक बढ़ेगा, तो अब बात यह है कि फेडरल फंड्स कीमतें 100 bp तुरंत बढ़ सकती हैं। इस तरह के कदम की संभावना का आकलन विश्लेषकों दवारा 82% पर किया जाता है, और इस बात की संभावना कि आगामी दो बैठकों में दर कुल 175 आधार अंक द्वारा बढ़ाई जाएगी, 75% है, CME ग्रुप फेडवॉच के अनुसार।

अटलांटा फेडरल रिजर्व बैंक (FRB) अध्यक्ष राफेल बोस्टिक ने यह जोड़ते हुए कि मुद्रास्फीति वर्ष के अंत तक और भी अधिक बढ़ सकती है, फेड के लिए अधिक निर्णायक रूप से कार्य करने की आवश्यकता मानते हुए, संभावना को खारिज कर दिया। विशेषज्ञों के अनुसार, US सेंट्रल बैंक की मुद्रास्फीति को किसी भी कीमत पर रोकने की इच्छा इस तथ्य की ओर ले जा सकती है कि दर अंतत: 4.00% पर पहुँचेगी (अभी यह 1.75% है)। और यह तब भी किया जाएगा जब भले ही देश की अर्थव्यवस्था सबसे गहरी मंदी में गिर जाए।

डॉलर के लिए जो अच्छा है वह स्टॉक मार्केट के लिए खराब है। जोखिमपूर्ण परिसंपत्तियों की ओर से उड़ान एक लंबी आर्थिक गिरावट के आस-पास बाजार भय के मध्य तीव्र हो गई। S&P500, डो जोन्स और नैस्डैक गिर गए, जबकि DXY ऊपर उड़ गए. US में खुदरा बिक्री पर डेटा, जो शुक्रवार शाम, 15 जुलाई को जारी किए गए, ने उड़ान को धीमा कर दिया। -0.1% की पिछली रीडिंग और 0.8% के एक पूर्वानुमान के साथ, यह आंकड़ा जून में 1.0% पर पहुँचा, जिसने EUR/USD युग्म को ऊपर धकेला और 1.0082 पर समाप्त हो गया।

यह ध्यान दिया जाना चाहिए कि फेड की मौद्रिक नीति की कसावट न केवल US अर्थव्यवस्था के लिए, बल्कि संपूर्ण वैश्विक अर्थव्यवस्था के लिए भी समस्याओं का निर्माण कर सकती है। अंतर्राष्ट्रीय भंडारों में US डॉलर का शेयर 2020 के अंत में 59% था, और फरवरी 2022 तक अंतर्राष्ट्रीय समझौतों में शेयर 39% पहुँचा। इसप्रकार, डॉलर विश्व में मुख्य रिजर्व करेंसी और भुगतान का मुख्य साधन दोनों है। इसकी कसावट के साथ, बोझ उभरती हुई बाजार अर्थव्यवस्थाओं पर प्राथमिक रूप से बढ़ता है जिन्होंने IMF से बड़े ऋण प्राप्त किए हैं। ऋण सेवा कठिनाइयाँ पहले ही श्रीलंका में एक चूक की ओर ले गईं, समस्याओं को अल सैल्वाडोर, ट्यूनीशिया, मिस्र, पाकिस्तान, और घाना का इंतजार है।

एक रक्षात्मक परिसंपत्ति के रूप में डॉलर की लोकप्रियता एक मंदी की पहुँच के साथ बढ़ना जारी रखेगी और US फेडरल रिजर्व की नीति का धन्यवाद। समीक्षा को लिखते समय, 15 जुलाई की शाम को, इस पूर्वानुमान का समर्थन 60% विशेषज्ञों द्वारा किया जाता है। उत्तर की ओर आगे सुधार की अपेक्षा 30% द्वारा की जाती है, और 10% विश्लेषकों ने तटस्थ पूर्वानुमान दिया है। D1 पर ऑसीलेटर रीडिंग्स एक पूर्ण रूप से सुस्पष्ट संकेत देती हैं: सभी 100% को लाल रंग से रंगा जाता है। रुझान संकेतकों के बीच उनमें से 85% हैं, शेष 15% ने विपरीत स्थिति ली है।

EUR/USD युग्म के लिए निकटतम समर्थन 1.0040-1.0050 क्षेत्र है, इसके बाद 1.0000 स्तर आता है। इसके टूटने के बाद, बियर 0.9950 पर जुलाई 14 निम्नता को लक्ष्य करेंगे, और भी नीचे मजबूत 2002 समर्थन/प्रतिरोध क्षेत्र है। 0.9900-0.9930। बुलों के लिए निकटतम गंभीर लक्ष्य क्षेत्र 1.0350-1.0450 में लौटना है, फिर क्षेत्र 1.0450-1.0600 और 1.0625-1.0770 हैं। 1.0350 के मार्ग पर कई स्तर हैं, जिसे युग्म ने गिरावट के दौरान बहुत ही आसानी से तोड़ा, इसलिए यह निर्धारित करना अभी भी बहुत कठिन है कि ऊपर बढ़ते समय उनमें से कौन सा एक गंभीर अवरोध बन सकता है।

आगामी सप्ताह का हाइलाइट निसंदेह गुरुवार 21 जुलाई को ECB बैठक होगी। यह आशा की जाती है कि नियामक ब्याज दर को 0.0% से 0.25% तक बढ़ाएँगे। इस तरह का कदम यूरो का थोड़ा समर्थन कर सकता है, यद्यपि यह फेड की तीक्ष्ण नीति की पृष्ठभूमि के विरुद्ध डरपोक दिखाई देता है। निसंदेह रुचि में से बाद की प्रेस कॉन्फ्रेंस और ECB प्रबंधन की टिप्पणियाँ हैं, जिन्हें बाजार को इस नियामक की भावी योजनाओं के बारे में एक विचार देना चाहिए।

अन्य घटनाओं में मंगलवार, 19 जुलाई को उपभोक्ता मूल्य सूचकांक (CPI) और यूरोजोन में बैंक लेंडिंग पर रिपोर्ट का प्रकाशन शामिल है। US में श्रम बाजार और विनिर्माण गतिविधि पर डेटा गुरुवार, 21 जुलाई को जारी किया जाएगा, और जर्मनी में विनिर्माण क्षेत्र में PMI (पर्चेजिंग मैनेजर्स इंडेक्स) का मूल्य अगले दिन ज्ञात होगा। इसके अलावा, हम आपको 20 जुलाई को ब्याज दर पर पीपुल्स बैंक ऑफ चाइना के निर्णय पर ध्यान देने की सलाह देते हैं। यह निर्णय विशेष रूप से रोचक है, चूँकि चीन की GDP Q2 2022 में 1.5% की गिरावट के पूर्वानुमान के विरुद्ध 2.6% गिर गई, जो किसी मंदी के प्रति देश की अर्थव्यवस्था की पहुँच को इंगित करता है।

GBP/USD: 1.2000 के लिए लड़ाई हार गया, किंतु यह अभी तक समाप्त नहीं है

- GBP/USD युग्म ने, EUR/USD से भिन्न, अभी तक एक बहुवर्षीय रिकॉर्ड नहीं तोड़ा है, बल्कि पहले ही इसके निकट है। स्थानीय तली को पिछले सप्ताह 1.1759 पर निश्चित किया गया, और पाँच दिवसीय अवधि के अंतिम कॉर्ड को 1.1865 पर निर्धारित किया गया। नीचे दो गंभीर लक्ष्य हैं: 1.1409, मार्च 20220 में कोविड-19 महामारी के प्रारंभ द्वारा गिरावट बिंदु, और 1.0757 की दिसंबर 1984 निम्नता। हम सोचते हैं कि डॉलर 1:1 के साथ पाउंड की समता के बारे में बात करना बहुत जल्दबाजी है।

बुधवार 13 जुलाई को जारी मैक्रो डेटा अप्रत्याशित रूप से हरा सिद्ध हुई। इसप्रकार, UK GDP (yoy) 2.7% के पूर्वानुमान के साथ वास्तव में 3.5% तक चढ़ गई, जबकि जून GDP, -0.2% के पिछले मूल्य और 0.1% के पूर्वानुमान के साथ, 0.5% तक चढ़ गया। इस सकारात्मकता के बावजूद, देश की अर्थव्यवस्था पर दबाव के कारक दूर नहीं गए हैं। उनके बीच समस्याएँ ब्रेक्जिट और ब्रिटेन एवं उत्तरी आयरलैंड के बीच सीमा झगड़े से संबंधित हैं। मुद्रास्फीति 40 वर्षों में उच्चतम बनी रहती है, और यह संभव है कि यह अर्थव्यवस्था को एक गहरी मंदी के अंदर धकेलते हुए, नवंबर तक 11% को पार सकती है। हमें इन सब में उन सरकारी संकट को भी जोड़ना चाहिए जो प्रधानमंत्री बोरिस जॉनसन के इस्तीफे के साथ-साथ रूस के विरुद्ध यूक्रेन पर इसके सशस्त्र आक्रमण के कारण प्रतिबंधों से संबद्ध कठिनाइयों का कारण बने।

BoE अधिकारियों की ओर से कथनों के बावजूद कि वे मौद्रिक कसावट की तेज गति को स्वीकार करने के लिए तैयार हैं, वास्तव में नियामक बाजार की अपेक्षा की तुलना में अधिक सावधानी से कार्य कर रहा है। वर्तमान ब्याज दर 1.25% है, जो संगत फेड दर (1.75%) से कम है, और अगली BOE बैठक केवल 04 अगस्त, 2022 को ही घटित होगी। और यह GBP/USD युग्म पर दबाव डाल ही नहीं सकता बल्कि डालेगा ही।

फिलहाल, 50% विशेषज्ञ मानते हैं कि ब्रिटिश करेंसी लड़खड़ाना जारी रखेगी, 25% इसके विपरीत ऊपरी उछाल की अपेक्षा करते हैं, और 25% ने एक तटस्थ स्थिति ली है। D1 पर संकेतकों की रीडिंग्स निम्नप्रकार हैं। D1 पर रुझान संकेतकों के बीच, पॉवर अनुपात 100:0% लाल वालों के पक्ष में है। ऑसीलेटरों के बीच, बियरों का लाभ थोड़ा कम है: 90% एक गिरावट को इंगित करते हैं, शेष 10% ने उनकी आँखों को उत्तर की ओर मोड़ लिया है।

निकटतम समर्थन 1.1800 पर है, इसके बाद 1.1759 की जुलाई 14 निम्नता आती है। आगे, 1.1650, 1.1535 और 1.1400-1.1450 क्षेत्र में मार्च 2020 निम्नताएँ। बुलों का तात्कालिक कार्य 1.1875-1.1915 क्षेत्र तक बढ़ना और फिर 1.2000 के लिए लड़ाई के एक नए चरण की ओर बढ़ना है, जिसे उन्होंने पिछले सप्ताह शर्मनाक रूप से खो दिया। जीत की स्थिति में, युग्म 1.2100, 1.2160-1.2175, 1.2200-1.2235, 1.2300-1.2325 और 1.2400-1.2430 के क्षेत्रों में और स्तरों पर प्रतिरोध से मिलेंगे।

यूनाइटेड किंगडम के लिए मैक्रोइकोनॉमिक कैलेंडर के विषय में, हम आपको मंगलवार 19 जुलाई पर ध्यान देने की सलाह देते हैं, जब UK श्रम बाजार से डेटा आएगा। बैंक ऑफ इंग्लैंड के प्रमुख एंड्रू बैली का भाषण उसी दिन को निर्धारित है। उपभोक्ता मूल्य सूचकांक (CPI) का मूल्य बुधवार, 20 जुलाई को ज्ञात हो जाएगा, और ब्रिटिश अर्थव्यवस्था की स्थिति के संबंध में डेटा का एक समग्र पैकेज शुक्रवार को प्राप्त होगा। यह जून के लिए खुदरा बिक्री डेटा के साथ-साथ व्यक्तिगत क्षेत्रों और देश दोनों में समग्र रूप से व्यावसायिक गतिविधि (PMI) पर डेटा को शामिल करेगा।

USD/JPY: शांति के बाद तूफान

- हमने पिछली समीक्षा को “तूफान के पहले की शांति” कहा क्योंकि USD/JPY ने पाँच सप्ताहों में पहली बार अपनी 24 वर्षीय उच्चता का नवीनीकरण नहीं किया और एक श्वाँस ली। किंतु चूँकि एक तूफान का वादा किया गया, इसलिए इसे आना ही चाहिए। 139.38 पर कोई नई उच्चता 14 जुलाई को रिकॉर्ड की गई, और युग्म ने ट्रेडिंग सत्र के अंत को 138.50 पर पूर्ण किया।

येन के नए कमजोर होने का कारण समान है: US फेडरल रिजर्व की तीक्ष्ण मौद्रिक नीति और अल्ट्रा-डॉव बैंक ऑफ जापान (BOJ) के बीच अंतर। खैर, जापानी सेंट्रल बैंक की अगली बैठक अगले सप्ताह, गुरुवार, 21 जुलाई को होगी, जिसमें इसके एक बार फिर ब्याज दर को -0.1% के ऋणात्मक स्तर अपरिवर्तित छोड़ने की संभावना है।

यदि हम बुलों और बियरों के बीच लड़ाई के बारे में ऐसे ही बात करते हैं, तो येन के भविष्य के संबंध में, लड़ाई… विश्लेषकों और BOJ के बीच है। पूर्व वाले, अधिकांश भाग के लिए, अपनी नीति को अंतत: बदलने के लिए सेंट्रल बैंक की प्रतीक्षा कर रहे हैं, और इसलिए हठपूर्वक येन के मजबूत होने के लिए मतदान करते हैं। बाद वाला, कम हठपूर्वक नहीं, इस नीति को अपरिवर्तित छोड़ देता है, और USD/JPY युग्म हठपूर्वक ऊपर बढ़ता है।

इस समय, केवल 40% विशेषज्ञ युग्म की 142.00 की ऊँचाई तक गति के बारे में बोलते हैं। शेष 60% एक निचले रुझान पलटाव के लिए आशा करते हैं। D1 पर संकेतकों की रीडिंग्स में ऐसी कोई असहमति नहीं है: सभी 100% रुझान संकेतक और ऑसीलेटर्स उत्तर की ओर देख रहे हैं, यद्यपि बाद वालों में से 20% ओवरबॉट क्षेत्र में हैं। समर्थन 137.65, 137.00, 136.60 135.50-135.70, 134.00, 133.50 और 133.00 स्तरों पर और क्षेत्रों में स्थित हैं। बुलों के लक्ष्य 140.00 और 142.00 हैं। और यदि युग्म की वृद्धि दरें हाल के महीनों के समान बनी रहती हैं, यह अगस्त के अंत-सितंबर की शुरुआत में 150.00 क्षेत्र तक पहुँचने में सक्षम होगा।

जापानी सेंट्रल बैंक की बैठक और तुरंत बाद इसके प्रबंधन की प्रेस कॉन्फ्रेंस के अलावा, जापान में इस सप्ताह कोई अन्य सार्थक घटना अपेक्षित नहीं है।

क्रिप्टोकरेंसियाँ: बियर चरण की अंत की शुरुआत

- पिछली समीक्षा ने एक विसगंति की ओर ध्यान खींचा जब दोनों डॉलर और US स्टॉक सूचकांक - S&P500, डो जोन्स और नैस्डैक एक ही समय में बढ़ रहे थे। चीजें पिछले सप्ताह जगह पर गिरीं: US करेंसी ने बढ़ना जारी रखा, और सूचकांक गिरा। बिटकॉइन के क्रेडिट के लिए यह ध्यान दिया जाना चाहिए कि, जोखिमों से निवेशक उड़ान की एक और लहर के बावजूद, यह $20,000 क्षेत्र में ठहरने में सफल रहा। अब, यह कब तक रहेगा?

रॉकफेलर इंटरनेशनल के CEO, जिन्होंने पूर्व में मॉर्गन स्टैनले में मुख्य रणनीतिकार का पद धारण किया, रुचिर शर्मा, ने याद किया कि बियरिश रुझान आमतौर पर स्टॉक मार्केट में लगभग एक वर्ष रहता है, और स्टॉक एक्सचेंज सूचकांक 35% गिर रहे हैं। फिलहाल, बाजार केवल 20% घट गए हैं। इसलिए हम अगले छ: महीनों में बिटकॉइन सहित जोखिमपूर्ण परिसंपत्तियों के लिए माँग में एक आगे गिरावट की अपेक्षा कर सकते हैं।

“मैं नहीं कहूँगा कि हम पहले ही तली में हैं,” शर्मा ने कहा, यह जोड़ते हुए कि बिटकॉइन वृद्धि की ओर लौटेगा और बियर चक्र के अंत में नई ऊचाइयों पर पहुँचेगा। फाइनेंसर ने शुरुआती 2000s में अमेजॉन के साथ स्थिति को याद किया, डॉट-कॉम बबल के दौरान, जब रिटेलर का शेयर मूल्य 90% गिरा। हालाँकि, फिर स्टॉक्स वापस उछले, और अगले 20 वर्षों में अन्य 300 गुना बढ़े।

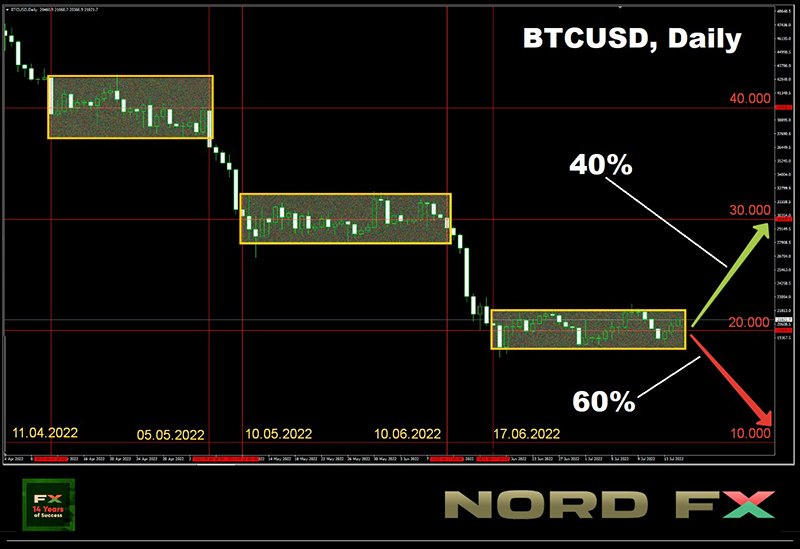

यदि आप BTC/USD चार्ट को देखते हैं, तो यह देखना आसान है कि मुख्य करेंसी बाद में राउंड लेवलों से लिपट रही है। इसलिए बुल और बियर 11 अप्रैल से 5 मई तक लड़े। फ्रंट लाइन 10 मई से 10 जून तक $30,000 पर थी। लड़ाई मध्य जून से $20,000 क्षेत्र में घटित हो रही है। फिलहाल, ब्लूमबर्ग द्वारा किए गए सर्वेक्षण में 60% निवेशक बिटकॉअन की कीमत में अन्य गिरावट की अधिक संभावना मानते हैं, इस समय $10,000 तक। शेष 40% $30,000 तक एक सुधार की प्रतीक्षा कर रहे हैं। अध्ययन में 950 प्रतिसाददाता सम्मिलित थे। संस्थानों की तुलना में, खुदरा निवेशकों के बीच अधिक संदेही लोग थे। लगभग प्रत्येक चौथे व्यक्ति ने प्रथम क्रिप्टोकरेंसी को “कचरा” कहा (18% पेशेवर बाजार भागीदार)।

गैलेक्जी डिजिटल CEO माइक नोवोग्राट्ज ने CNBC के साथ एक साक्षात्कार में कहा कि वह प्रथम क्रिप्टोकरेसी की कीमत के $13,000 तक कम होने की संभावना में विश्वास नहीं करते हैं। “ऐसा विचार है कि हम इस डिलेवरेजिंग के सापेक्ष 90% हैं। […] समस्या यह है कि आगे वृद्धि के लिए अधिक विश्वास और नई पूँजी की आवश्यकता होती है,” उन्होंने कहा। नोवोग्राट्ज के अनुसार, डिजिटल परिसंपत्तियों का साइडवेज रुझान तब तक चलेगा जब तक US फेडरल रिजर्व बेस रेट को बढ़ाना नहीं रोकता है, जिसमें लगभग 18 महीने लगेंगे।

मैक्रोइकोनॉमिक विशेषज्ञ लाइन ऑल्डेन ने वही विचार दिया। वह मानती है कि यद्यपि क्रिप्टो बाजार में कोई स्पष्ट बुलिश सिग्नल नहीं है, तथापि वैश्विक आत्मसमर्पण के लिए समय पहले ही गुजर गया है। उनकी राय में, बियरिश रुझान का सबसे खराब भाग 2022 के अस्थायी प्रथम अर्द्धभाग के साथ-साथ समाप्त हुआ। मैक्रो रणनीतिकार मानती हैं कि बिटकॉइन सुधर सकता है क्योंकि विशाल BTC सेल-ऑफ रुक गई है।

हालाँकि, ऑल्डेन चेतावनी देती हैं कि बिटकॉइन एक कदम नीचे भी जा सकता है। “मैक्रोइकॉनोमिक रूप से, फिलहाल कई बुलिश उत्प्रेरक नहीं हैं, और मैं कीमत की और नीचे गति से मना नहीं करूँगी।” “हमने देखा है कि, अधिकांश भाग के लिए, बिटकॉइन धन आपूर्ति की वृद्धि के साथ बहुत मजबूती से सहसंबद्ध है, विशेष रूप से डॉलरों में। इसलिए, जब हमारे पास पिछले कुछ वर्षों में संपूर्ण विश्व में धन आपूर्ति में एक बड़ी वृद्धि थी, तब भी बिटकॉइन ने बहुत अच्छा किया है,” ऑल्डेन ने व्याख्या की। अब उलटा घटित हो रहा है क्योंकि US फेडरल रिजर्व और अन्य सेंट्रल बैंक मुद्रास्फीति को नीचे लाने का प्रयास कर रहे हैं। यह, तद्नुसार, क्रिप्टोकरेंसी की कीमत को प्रभावित करता है। अन्य शब्दों में, अब सस्ती तरलता का प्रवाह सूख गया है और ब्याज दरें बढ़ रहीं है, निवेशक जोखिमपूर्ण परिसंपत्तियों में शामिल होना पसंद नहीं करते हैं।

कुछ विशेषज्ञ, क्रिप्टो बाजार में जो घटित हो रहा है, गिरावट ही नहीं, बल्कि अन्य गहरे सुधार का भी आह्वान करना पसंद करते हैं। इसके अतिरिक्त, ऐतिहासिक डेटा का संदर्भ लेते हुए, वे बियर बाजार के अंतिम चरण के प्रवेश करने की घोषणा करते हैं। इसलिए, 2018 के अंत में, पिछले ऐतिहासिक अधिकतम से कुल गिरावट 84% थी। BTC/USD युग्म वर्तमान में 11 नवंबर, 2021 उच्चता से केवल 71% गिरा। इसप्रकार, यदि हम इस मॉडल का अनुसरण करते हैं, तो हम सुधार की $10,000-11,000 के क्षेत्र में पूर्णता की आशा कर सकते हैं, और इसके बाद का समेकन लगभग एक वर्ष या अधिक तक चल सकता है।

ग्लासनोड के अनुसार, बाजार संकुचन ने केवल होल्डरों को "मोर्चे पर" छोड़ते हुए, शेष "बाजार पर्यटकों" को आभासी रूप से गेम से बाहर निकाल दिया है। औसतन, उनमें से प्रत्येक की अवास्तविक हानियाँ अब 33% हैं। यह इतिहास में सबसे खराब संकेतक है, जो यह सुझाव भी देता है कि अंतिम बियरिश चरण अभी शुरु हुआ है।

अंतिम चरण के प्रारंभ का भी खनिकों के आत्मसमर्पण द्वारा संकेत दिया जाता है, जो बिटकॉइन के नीचे जाने के साथ उच्च सहसंबंध रखता है। अधिकांश सार्वजनिक खनन कंपनियाँ उनके उत्पादन को ऋणों के साथ बढ़ाया करती थीं। अब उनकी कमाइयाँ प्रचालन और ऋण देने वाली कीमतों को कवर करने के लिए उन्हें उनकी कॉइन होल्डिंग्स को सेल ऑफ करने के लिए विवश करते हुए, 50% तक गिर गईं हैं। ग्लासनोड अनुमान लगाती है कि खनिक इनवेंटरियाँ अब लगभग $1.3 बिलियन मूल्य के लगभग 70,000 BTC हैं। और दीर्घकालिक समकेन की स्थिति में, उन्हें सेल पर उनको भी रखने के लिए विवश किया जाएगा, जो बाजार पर अतिरिक्त दबाव डालेगा।

कृपया ध्यान दीजिए कि इस स्थिति में, हम केवल शुरुआत के बारे में बात कर रहे हैं, और बियरिश रुझान के अंतिम चरण के अंत के बारे में नहीं। इस प्रकार, 2018-19 में खनिकों का समर्पण चार महीने चला, जबकि वर्तमान चक्र एक महीने से थोड़ा अधिक चला।

एथेरियम के विषय में, ETH/USD युग्म उद्धरणों की गतिकियाँ लगभग BTC/USD की गतिकियों को दोहराते हैं। कुछ विशेषज्ञ $1,280 तक इसकी अस्थायी बढ़त को बाहर नहीं करते हैं, हालाँकि, वे मानते हैं कि यह बुलों के लिए एक और जाल होगा। और युग्म इसकी ट्रिगिंग के बाद $1,000 क्षेत्र की ओर लौटेगा। बियरों का अगला लक्ष्य $500 है।

ब्लूमबर्ग सर्वेक्षण की ओर लौटते हुए, सर्वेक्षण में शामिल लगभग 950 निवेशकों ने अगले पाँच वर्षों में बिटकॉइन और एथेरियम की मजबूत स्थिति में विश्वास व्यक्त किया। उनकी राय में, क्रिप्टो बाजार में विकास उद्योग में देखभाल को कसने के लिए नियामकों को प्रवर्तित करेगा। यह विश्वास को बढ़ा सकता है और डिजिटल परिसंपत्तियों की आगे लोकप्रियता की ओर ले जाएगा। रॉकफेलर इंटरनेशनल के रुचिर शर्मा भी मानते हैं कि शीर्ष क्रिप्टोकरेंसिया तीन से पाँच वर्षों के अंदर बहुत अधिक स्थायी बन जाएँगी, जो उन्हें US डॉलर को गंभीर रूप से धकेलने की अनुमति देगा।

इस लेखन तक (शुक्रवार शाम, 15 जुलाई), बिटकॉइन $20,900 क्षेत्र में ट्रेड कर रहा है। क्रिप्टो बाजार का कुल पूँजीकरण $0.945 ट्रिलियन ($0.966 ट्रिलियन एक सप्ताह पूर्व) है। क्रिप्टो फियर एंड ग्रीड सूचकांक सप्ताह में 20 से 15 अंकों तक 5 अंक गिर गया है और अभी भी एक्स्ट्रीम फियर क्षेत्र में है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकता है।

वापस जाएं वापस जाएं