EUR/USD: ECB का मौद्रिक प्रयोग: किसी हॉक को किसी डॉव के साथ पार करना

- एकल यूरोपियन करेंसी ने स्थानीय उच्चता को 1.0272 पर निश्चित करते हुए, पिछले सप्ताह की शुरुआत में थोड़ी वृद्धि दिखाई। इसके लिए तीन कारण हैं। पहला और सबसे तुच्छ वाला EUR/USD युग्म के बाद एक सुधारात्मक पलटाव है, जिसने 1.0000 के समता स्तर को तोड़ते हुए, 14 जुलाई को 0.9951 पर स्थानीय तली पाई। दूसरा वाला नोर्ड स्ट्रीम पाइपलाइन के माध्यम से EU तक रशियन गैस आपूर्तियों का प्रारंभ है। और अंत में, तीसरा और सबसे महत्वपूर्ण यूरो ब्याज दर में किसी बढ़ोत्तरी की प्रत्याशा है। इसके अलावा, बाजार ने आशा की कि दर तुरंत 50 बेसिस अंक (bp) बढ़ेगी, न कि 25, जैसी कि स्वयं ECB द्वारा अपनी पिछली बैठक में घोषणा की गई। यह वही है जो वास्तव में घटित हुआ। 13 वर्षों में पहली बार, यूरोपियन नियामक ने गुरुवार, 21 जुलाई को लेंडिंग दर 0 से 0.5% तक बढ़ाई, और जमा दर को -0.5% से 0% तक बढ़ाते हुए इसे ऋणात्मक क्षेत्र से बाहर लाए।

ECB ने अपनी प्रेस रिलीज में व्याख्या की कि दो कारणों से दर सामान्यीकरण के प्रति एक बड़ा चरण उठाना उचित लगता था। पहला स्पष्ट है और मुद्रास्फीति वृद्धि का एक अद्यतन मूल्यांकन धारण करता है। किसी दूसरे कारण के रूप में, ECB ने एक नए उपकरण, ट्रांसमिशन प्रोटेक्शन इंस्ट्रूमेंट (TPI) के लॉन्च की घोषणा की, जिसे, दर में वृद्धि के बावजूद, यूरोजोन की कोमल अर्थव्यवस्थाओं में बहुत आक्रामक रूप से उधार लेने की लागत को बढ़ाने की अनुमति नहीं देनी चाहिए। TPI विवरण व्याख्या करता है कि इस टूल को उन अतार्किक अस्थिर बाजार हलचलों का उत्तर देने के लिए प्रस्तुत किया गया जो मध्य जून में घटित हुईं।

संक्षिप्त रूप में, TPI का सार यह है कि ECB उन EU देशों में जारी प्रतिभूतियों को वापस खरीदने में सक्षम होगी जहाँ, द्वितीय बाजार पर, मौलिक कारकों द्वारा अनुचित वित्तीय स्थितियों का एक अस्थरीकरण है। खरीदों की मात्रा किसी चीज द्वारा सीमित नहीं है और जोखिमों की गंभीरता पर निर्भर करेगी। अन्य शब्दों में, नियामक किसी हॉक को किसी डॉव के साथ पार करने का प्रयास करेगा: एक ओर, दर (QT) को बढ़ाकर, और दूसरी ओर, संभावित रूप से असीमित मात्रात्मक सहजता (QE) को जारी रखकर। इस मौद्रिक प्रयोग के प्रति बाजार प्रतिक्रिया उचित और भविष्यवाणी करने योग्य सिद्ध हुई: EUR/USD युग्म 1.0152 पर गिर गया। उसके बाद, यह पुन: ऊपर गया और पाँच दिवसीय अवधि को 1.0210 के स्तर पर पूर्ण किया।

US फेडरल रिजर्व की FOMC (फेडरल ओपन मार्केट कमेटी) अगले सप्ताह, बुधवार, 27 जुलाई को बैठक होगी। लगभग कोई संदेह नहीं है कि मुख्य ब्याज दर वहाँ बढ़ेगी। किंतु कितनी? 100 bp, जो 1981 से घटित नहीं हुआ है, या 75 bp? यदि FOMC प्रथम विकल्प चुनेगी, तो दर 2.75% पर पहुँचेगी। यह यही वृद्धि है जिसने बाजारों ने EUR/USD युग्म द्वारा 1.0000 क्षितिज पर नए आक्रमण की अपेक्षा करते हुए, अपने उद्धरणों में रखा। हालाँकि, यदि फेड इस विचार का त्याग करता है और वृद्धि अधिक सामान्य है, तो युग्म के उत्तर की ओर एक आगे पलटाव से मना नहीं किया जाता है।

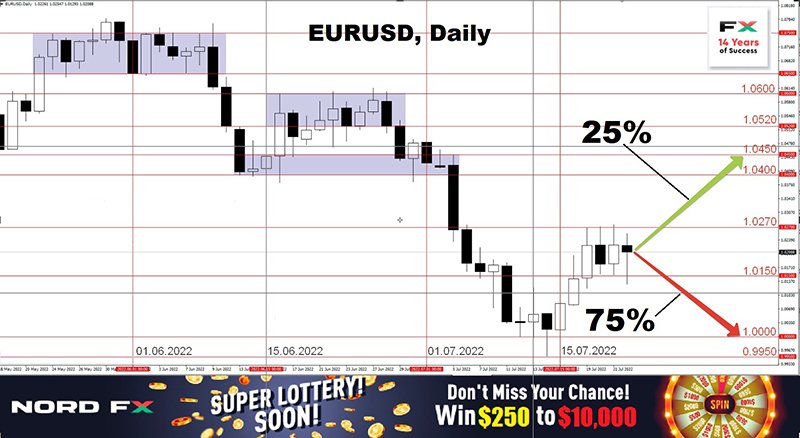

इस समीक्षा को लिखने के समय पर, 22 जुलाई की शाम को, 25% विशेषज्ञों ने युग्म की वृद्धि का समर्थन किया। शेष 75% ने इसे उत्तर की ओर मार्ग दिखाया। D1 पर ऑसीलेटर रीडिंग्स एक थोड़ा अलग संकेत देती हैं: 60% को लाल रंग से रंगा जाता है, 25% हरे हैं और 15% उदासीन धूसर हैं। रुझान संकेतकों के विषय में, 65% दक्षिण की ओर देखते हैं, शेष 35% ने विपरीत स्थिति ग्रहण की है। EUR/USD युग्म के लिए तात्कालिक समर्थन 1.0150-1.0200 क्षेत्र है, फिर, अवश्य, 1.0000 स्तर आता है। इसके टूटने के बाद, बियर्स 0.9950 पर जुलाई 14 निम्नता पर लक्ष्य निर्धारित करेंगे, बल्कि निचला मजबूत 2002 समर्थन/प्रतिरोध क्षेत्र 0.9900-0.9930 है। बुलों के लिए अगला गंभीर कार्य 1.0270 पर प्रतिरोध को पार करना और 1.0400-1.0450 क्षेत्र, इसके बाद 1.0520-1.0600 और 1.0650-1.0750 की ओर लौटना होगा।

जैसा कि पहले ही उल्लेख किया गया है, आगामी सप्ताह की सबसे महत्वपूर्ण घटना US फेडरल रिजर्व की FOMC बैठक और ब्याज दर पर इसका निर्णय होगी। पूँजी सामानों और टिकाऊ वस्तुओं के लिए US ऑर्डर्स की मात्रा उसी दिन, बुधवार, 27 जुलाई को ज्ञात हो जाएगी। जर्मनी और यूरोजोन में उपभोक्ता बाजारों पर डेटा (CPI) क्रमश: गुरुवार, 28 जुलाई और शुक्रवार, 29 जुलाई को पहुँचेंगे। US GDP (Q2) का प्राथमिक आकार 28 जुलाई को एवं जर्मनी और यूरोजोन की GDP 29 जुलाई को ज्ञात होगी।

GBP/USD: 1.2000 के लिए लड़ाई का जारी रहना

- पिछला सप्ताह UK पर महत्वपूर्ण मैक्रो-स्टैटिस्टिक्स के प्रकाशन के विषय में कुछ व्यस्त था। और यद्यपि यह अस्पष्ट ही सिद्ध हुआ, तथापि इसमें विशिष्ट सकारात्मक उल्लेख थे, विशेष रूप से उस जगह जहाँ यह श्रम बाजार से संबंधित था। महीने के लिए देश में बेरोजगार लाभों के लिए आवेदनों की संख्या 34.7K से 20.0K तक घट गई, और यह 41.2K के पूर्वानुमान के विरुद्ध है।

EUR/USD से भिन्न, ऐसे आँकड़ों का धन्यवाद, GBP/USD युग्म ने अधिक आत्मविश्वास दिखाया और उस स्थान पर लौटने में सफल रहा जहाँ यह अंतिम कॉर्ड को 1.2000 के आस-पास रखते हुए, दो और पाँच सप्ताह पूर्व ट्रेड कर रहा था। और अब प्रश्न उठता है: क्या यह स्तर मजबूत प्रतिरोध या समर्थन में बदलेगा?

फिलहाल, 75% विशेषज्ञ मानते हैं कि ब्रिटिश करेंसी जमीन खोना जारी रखेगी, 25%, इसके विपरीत, एक ऊपरी पलटाव की अपेक्षा करते हैं। D1 पर संकेतकों की रीडिंग्स निम्न प्रकार है। रुझान संकेतकों के बीच, शक्ति का संतुलन लाल वालों के पक्ष में 65-35% है। ऑसीलेटरों के बीच, बियरों का लाभ बहुत कम है: 35% एक गिरावट को इंगित करते हैं, 25% एक वृद्धि को इंगित करते हैं, शेष 40% तटस्थ रहते हैं। निकटतम समर्थन 1.1875-1.1915 क्षेत्र में स्थित है। नीचे 1.1800 का स्तर, 1.1759 की जुलाई 14 की निम्नता, फिर 1.1650, 1.1535 और क्षेत्र 1.1400-1.1450 में मार्च 2020 की निम्नताएँ हैं। बुलों के विषय में, वे 1.2100, 1.2160-1.2175, 1.2200-1.2235, 1.2300-1.2325 और 1.2400-1.2430 के क्षेत्रों और स्तरों पर प्रतिरोध से मिलेंगे।

मैक्रोइकॉनोमिक कैलेंडर स्वयं यूनाइटेड किंगडम की बड़ी खबरों को सम्मिलित नहीं करता है। GBP/USD युग्म की गतिकियों के लिए निर्धारणकारी कारक, अवश्य, बुधवार, 27 जुलाई को, US फेडरल रिजर्व की बैठक होगी। याद कीजिए कि पाउंड पर ब्याज दर फिलहाल 1.25% है, और बैंक ऑफ इंग्लैंड (BOE) की अगली बैठक 04 अगस्त, 2022 को निर्धारित है।

USD/JPY: सुधार या रुझान बदलाव?

- अधिकांश विशेषज्ञों ने लंबे समय तक जिसका स्वप्न देखा, वह सच हो गया है। USD/JPY युग्म ने 24-वर्षीय उच्चता को फिर से नवीनीकृत नहीं किया, और एक विश्राम तक नहीं लिया, बल्कि वास्तव में गिर गया। और इस तथ्य के बावजूद कि बैंक ऑफ जापान (BOJ) ने एक बार फिर ब्याज दर को गुरुवार, 21 जुलाई को -0.1% के एक ऋणात्मक स्तर पर अपरिवर्तित छोड़ दिया। नियामक के प्रबंधन ने मौद्रिक नीति को कठोर करने का संकेत तक नहीं दिया। इसके विपरीत, यह कहा गया कि जापानी सेंट्रल बैंक अतिरिक्त सहज मापदंड (QE) लेने में संकोच नहीं करेंगे यदि आवश्यक हुआ, और अल्पावधि एवं दीर्घावधि ब्याज दरों के वर्तमान अथवा और भी निचले (!) स्तरों पर रहने की भी अपेक्षा करते हैं।

यद्यपि जापान में मुद्रास्फीति बढ़ने की ओर प्रवृत्त रहती है, तथापि यह अभी भी 2% से नीचे है, जो कई बार US और यूरोप में होने की तुलना में कई गुना नीचे है। इस प्रकार, घरेलू माँग की गतिकियों और कमजोर मजदूरी वृद्धि को देखते हुए, BOJ के लिए अपनी अल्ट्रा-डॉव रुख को बदलने हेतु अभी भी थोड़ा प्रोत्साहन है। इसलिए येन के वर्तमान सुदृढ़िकरण और युग्म USD/JPY की 139.38 से 135.56 तक गिरावट, इसके मजबूत ओवरबॉट होने की ओर, उच्च संभावना के साथ, शेष है।

इस समय, 70% विशेषज्ञ युग्म के 142.00 की ऊँचाई तक एक नए पुश की प्रतीक्षा कर रहे हैं। 15% निचले रुझान की निरंतरता की आशा करते हैं, शेष 15% किसी साइड कॉरीडोर के बारे में बात करते हैं। चित्र D1 पर संकेतकों की रीडिंग्स में अस्पष्ट है: रुझान संकेतकों में 50% से 50% तक एक समता है, 25% ऑसीलेटर उत्तर की ओर देखते हैं, 40% दक्षिण की ओर और 35% पूर्व की ओर देखते हैं। समर्थन 135.55, 134.75, 134.00, 133.50, 133.00 और 131.40 स्तरों पर और क्षेत्रों में स्थित हैं। प्रतिरोध 136.35-137.00, 137.90-138.40, 138.50-1.139.00, इसके बाद 139.38 पर जुलाई 14 उच्चता और 140.00 एवं 142.00 के राउंड बुल टार्गेट हैं।

जापान में इस सप्ताह कोई भी बड़ा इवेंट अपेक्षित नहीं है। अवश्य, हम बैंक ऑफ जापान की मौद्रिक नीति समिति की नवीनतम बैठक पर रिपोर्ट की सोमवार, 26 जुलाई को प्रकाशन का उल्लेख कर सकते हैं, हालाँकि, इस बात की संभावना कम है कि यह न केवल किसी सुनामी का, बल्कि बाजार में एक छोटी लहर का भी कारण बनेगा। इसलिए ध्यान का केंद्र, अन्य करेंसी युग्मों के विषय में, बुधवार, 27 जुलाई को US फेडरल रिजर्व की बैठक होगी।

क्रिप्टोकरेंसियाँ: थोड़ा धैर्य, देवियों और सज्जनों!

- 13 जून से पहली बार, BTC/USD $23,000 से ऊपर बढ़ा और पिछले सप्ताह $24,263 पर भी प्रहार किया। यह क्या है, रुझान में बहुप्रतीक्षित बदलाव? या किसी क्रिप्टो विंटर के मध्य में एक संक्षिप्त पिघलाव? या शायद सीधे-साधे निवेशकों के लिए बियरों द्वारा प्रबंधित अन्य विश्वासघाती जाल? आइए पता लगाएँ।

हमने बार-बार लिखा है कि क्रिप्टो विश्लेषकों के बीच एक लोकप्रिय मार्कर 200 सप्ताही चलायमान औसत (SMA200) है, जिसे बाद में कई बार संदर्भित किया गया है। कारण यह है कि यह BTC/USD युग्म के लिए मुख्य समर्थन हुआ करता था। किंतु यह बिलकुल सुनिश्चित नहीं है कि पहले क्या घटित हुआ, उसे भविष्य में दोहराया जाएगा। और इसका प्रमाण यह अत्यंत SMA200 का हालिया ब्रेकडाउन है। हालाँकि, यह तकनीकी विश्लेषण संकेतक पूर्वानुमानों को बनाने में सर्वाधिक उपयोग किए गए में से एक है।

इसलिए, बिटकॉइन 200-सप्ताही चलायमान औसत के ऊपर बढ़ने में सफल रहा। इसका कारण, अवश्य, यह नहीं है कि मुख्य क्रिप्टोकरेंसी अधिक मजबूत हो गई है, बल्कि यह है कि US डॉलर थोड़ा कमजोर हो गया है। इस पृष्ठभूमि के विरुद्ध, US स्टॉक सूचकांक, S&P500, डो जोन्स और नैस्डैक ऊपर गए, और उनके बाद क्रिप्टोकरेंसियों के जैसी जोखिमपूर्ण परिसंपत्तियों के उद्धरण आए।

इस समीक्षा को लिखने के समय (शुक्रवार शाम, 22 जुलाई) को, बिटकॉइन $22,670 के आस-पास ट्रेड कर रहा है। क्रिप्टो बाजार का कुल पूँजीकरण $1.026 ट्रिलियन ($0.945 ट्रिलियन एक सप्ताह पूर्व) है। क्रिप्टो फियर एंड ग्रीड सूचकांक एक सप्ताह में 15 से 33 तक बढ़ा, और अंत में एक्स्ट्रीम फियर जोन से फियर जोन में बाहर आ गया।

इस प्रकार, बिटकॉइन जुलाई 13 निम्नता ($18.886) से लगभग 20% ऊपर है और 200-सप्ताही चलायमान औसत ($22.565) से ठीक ऊपर है। बाइनैंस क्रिप्टो एक्सचेंज में विश्लेषकों के अनुसार, सप्ताह की ऐसी समाप्ति SMA200 के रूप में मजबूत समर्थन की पुनर्स्थापना के लिए आशा देती है, जो बिटकॉइन बियर चक्रों के लिए सामान्य है।

200-सप्ताही SMA के ऊपर बिटकॉइन का ब्रेक निवेशकों के बीच उत्साह की लहर का कारण बना। एम्सटर्डम स्टॉक एक्सचेंज ट्रेडर माइकल वॉन डी पोप्पे ने सबसे पहले क्रिप्टोकरेंसी रैली की $28,000 की ओर प्रत्याशा करते हुए एक आरेखीय पूर्वानुमान का ट्वीट किया और फिर वर्तमान बाजार स्थिति की तुलना मार्च 2020 में कोरोनावायरस महामारी की घोषणा द्वारा घटित हुई यादगार गिरावट से सुधार से की। उस समय, बिटकॉइन $3,782 तक गिरा, किंतु फिर अगले 13 महीनों में 1.600% बढ़ा (अप्रैल 2021 में $64,853 तक)।

क्रेकन क्रिप्टोकरेंसी एक्सचेंज के विश्लेषक बराबर से आशावादी हैं, जो 200-सप्ताही चलायमान औसत का उपयोग मुख्य संकेतक के रूप में करते हैं। विशेष रूप से, उन्होंने उन मल्टीप्लायर्स की ओर ध्यान आकर्षित किया जिनके साथ BTC ने इसके 200-सप्ताही SMA के सापेक्ष पूर्व में ट्रेड किया। इस प्रकार, SMA200 से पलटकर, बिटकॉइन दिसंबर 2017 में 15.2 गुना वृद्धि की। वृद्धि नवंबर 2013 में 13.2 गुना थी। फिलहाल, BTC इसके 200-सप्ताही चलायमान औसत के निकट ट्रेड कर रहा है। यदि कॉइन फिर से 13x - 15x की सीमा में कोई मल्टीप्लायर दिखाता है, तो यह लगभग $300,000 तक बढ़ सकता है।

अवश्य, BTC के लिए मल्टीप्लायर SMA200 को स्पर्श करते हुए हमेशा 10x नहीं था। क्रिप्टो बाजार की महत्वपूर्ण गिरावट के प्रारंभ होने के पूर्व वृद्धि मार्च 2021 में 5.8x पर शीर्ष पर पहुँची। हालाँकि, मल्टीप्लायर के इस मूल्य के साथ भी, बिटकॉइन $130,000 तक बढ़ सकता है। किंतु यह कब घटित होगा? कई बाजार प्रतिभागियों का धैर्य समाप्त हो गया है।

हमने पहले ही लिखा है कि, ग्लासनोड डेटा के अनुसार, बिटकॉइन की जून में रिकॉर्ड मूल्य गिरावट ने केवल होल्डर्स को “आगे की ओर” छोड़ते हुए शेष “बाजार पर्यटकों” को गेम से बाहर कर दिया। मासिक गतिकियों के प्रसंग में, स्थिति 2011 में ही बहुत खराब थी। सबसे बड़ा आउटफ्लो संस्थागत निवेशकों ($1 मिलियन से निवेशकों वाली कंपनियाँ), सार्वजनिक खनिकों (क्रेडिट पर उत्पादन का विस्तार करना) के साथ-साथ सट्टेबाजों और अस्थायी प्लेयर्स के बीच रिकॉर्ड किया गया।

यह मानते हुए कि बाजार चक्र दोहराता है, बिटकॉइन का बियरिश चरण पतझड़ के पहले अर्द्धभाग में समाप्त होगा। इस तरह का निष्कर्ष ग्रेस्केल इंवेस्टमेंट्स के विश्लेषकों द्वारा प्रदान किए गए ऐतिहासिक डेटा से निकाला जा सकता है। बिटकॉइन को क्रमश: 2012 और 2016 में एक पूर्ण चक्र का निर्माण करने के लिए 1,290 और 1,257 दिन लगे। इसे 2012 में शीर्ष से 73% गिरने में 391 और 2016 में 84% गिरने में 364 दिन लगे। वर्तमान चक्र की अवधि, जो 2020 में प्रारंभ हुई, 1206 दिन (20 जुलाई, 2022 तक) पर पहुँच गई है। अन्य शब्दों में, इसे तली तक पहुँचने के पूर्व और दो से तीन महीने लग सकते हैं।

उपनाम रेक्ट कैपिटल वाला एक क्रिप्टो रणनीतिकार समान निष्कर्षों पर आया। उसकी राय में, ओवरसोल्ड संकेतकों के बावजूद, निचली एक्सचेंज दर गति कुछ लंबे समय के लिए जारी रह सकती है। विश्लेषक ने उल्लेख किया कि BTC मासिक टाइमफ्रेम पर रिलेटिव स्ट्रेंथ इंडेक्स (RSI) अब 2015 और 2018 के बियर बाजारों के निम्नतम स्तरों के नीचे है, जो बिटकॉइन के लिए नए प्रतिरोध स्तर बन सकते हैं।

रेक्ट कैपिटल के अनुसार, कॉइन का अल्पावधि दृष्टिकोण बहुत अच्छा नहीं दिखता है, और तली पर कुछ ही महीनों में पहुँचा जा सकता है: “बिटकॉइन के पास अगली हाविंग (अप्रैल 2024) के पूर्व लगभग 650 दिन हैं। ऐतिहासिक रूप से, यह अपनी हाविंग के पूर्व 517-547 दिनों के आस-पास तली में गया। इतिहास के दोहराव की स्थिति में, बिटकॉइन को तली तक पहुँचने के पूर्व और 100-150 दिनों की आवश्यकता होगी, जो 2022 की चौथी तिमाही में बनेगा।”

अमेरिकी व्यवसायी थोमस पेटर्फी, जिसकी पूँजी का अनुमान $18.4 बिलियन पर लगाया जाता है, बिटकॉइनों को उस समय खरीदने के लिए तैयार है जब क्रिप्टोकरेंसी का मूल्य $12,000 तक गिरता है। इंटरएक्टिव ब्रोकर्स के इस अध्यक्ष ने फोर्ब्स के साथ एक ताजा साक्षात्कार में स्वीकार किया कि वह, उनकी राय में, क्रिप्टोकरेंसी को वर्तमान उच्च मूल्य पर खरीदने का इरादा नहीं रखता है, क्योंकि वह मानता है कि भविष्य में, बिटकॉइन के संयुक्त राज्य में गिरने या प्रतिबंधित किए जाने की बहुत संभावना है।

चीने के अधिकांश ट्रेडर्स थोमस पेटर्फी के साथ एकरूपता में हैं। सोशल नेटवर्क वीबो पर 2,200 से अधिक लोगों की भागीदारी के साथ एक पोल ने दिखाया कि चीनी ट्रेडर्स बिटकॉइन की कीमत में आगे गिरावट की प्रतीक्षा कर रहे हैं। 8% प्रतिसाददाताओं ने कहा कि वे BTC को $18,000 प्रति कॉइन पर खरीदेंगे। 26% प्रतिसाददाता $15,000 पर खरीदी प्रारंभ करेंगे। किंतु यदि बिटकॉइन दर $10,000 तक गिरेगी, तो 40% प्रतिसाददाता प्रथम क्रिप्टोकरेंसी खरीदेंगे।

यह उपरोक्त सभी से देखा जा सकता है कि, BTC के लिए आकाशीय $300,000 तक बढ़ने के दृष्टिकोणों के बावजूद, अभी तक इस कॉइन में निवेश करने के लिए कोई स्पष्ट संकेत नहीं है। US फेडरल रिजर्व बुधवार, 27 जुलाई को ब्याज दर पर कोई निर्णय करेगा। और, अधिक संभावना है कि, BTC/USD युग्म के लिए दृष्टिकोण उसके बाद और विशिष्ट बन जाएँगे। दर में एक तीक्ष्ण वृद्धि DXY डॉलर में एक वृद्धि और निवेशक जोखिम भूख में एक और गिरावट की ओर ले जाएगी। और फिर बिटकॉइन के $10,000 पर दिखने के अवसर नाटकीय रूप से बढ़ेंगे। अन्यथा, हम इसे $30,000 पर लक्ष्य निर्धारित करते हुए देखेंगे। इनमें से कौन सा परिदृश्य सच होगा यह ज्ञात करने में अधिक समय नहीं लगेगा। इसलिए, प्रिय ट्रेडर्स और निवेशक, आइए धैर्यवान बनें।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकता है।

वापस जाएं वापस जाएं