EUR/USD: डॉलर डूबना जारी रखता है

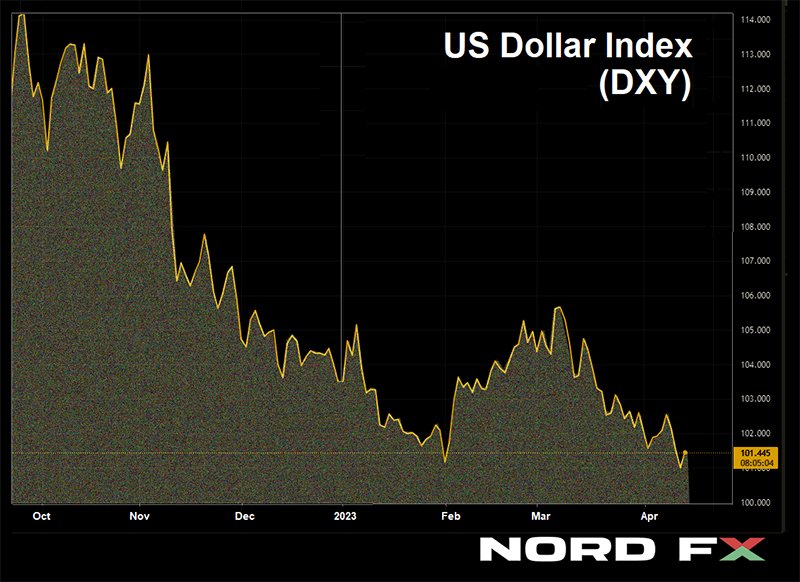

- DXY डॉलर सूचकांक ने पिछले सप्ताह क्रमश: 12-माही निम्नता, और EUR/USD को अद्यतन किया, 04 अप्रैल, 2022 के बाद से एक अधिकतम (1.1075) तक बढ़ा। US करेंसी लगातार पाँचवें सप्ताह गिर रही है: ग्रीष्म 2020 के बाद से सबसे बड़ी श्रृँखला।

डॉलर ने बुधवार, 12 अप्रैल को एक गंभीर झटका प्राप्त किया, जब उपभोक्ता मुद्रास्फीति (CPI) पर डेटा और मार्च US फेडरल रिजर्व FOMC (फेडरल ओपन मार्केट कमेटी) के कार्यवृत्त प्रकाशित किए गए। आँकड़ों ने दिखाया कि कीमतें नियंत्रण में हैं और US में मुद्रास्फीति नौ लगातार महीनों के लिए सतत् रूप से धीमी हो रही है, 9.1% y/y से वर्तमान 5.0% y/y तक जा रही है। एक दिन बाद जारी, US उत्पादक मूल्य सूचकांक (PPI), ने भी मुद्रास्फीति में एक कटौती दिखाई, यद्यपि मूलभूत स्तर पर, US मूल्य दबाव अभी भी स्थिर दिखाई देता है।

फेड प्रोटोकॉल के संबंध में, 22 मार्च को बैठक में, FOMC सदस्यों ने बैंकिंग क्षेत्र में समस्याओं के कारण दर वृद्धि चक्र में एक विराम लेने की संभावना पर चर्चा की। इस वर्ष बाद में US अर्थव्यवस्था में एक संभावित नरम मंदी के बारे में जानकारी पर भी चर्चा की गई। हालाँकि, दर को 3 मई को समिति की अगली बैठक में पुन: बढ़ाए जाने की संभावना है। CME फेडवॉच पूर्वानुमानों के अनुसार, इसके अन्य 25 आधार अंक (bp) 5.25% तक प्रतिवर्ष बढ़ने की संभावना है।

इस वृद्धि को बाजार द्वारा पहले ही उद्धरणों में ध्यान में रखा गया है और इसकी डॉलर को कोई समर्थन प्रदान करने की संभावना नहीं है। इसके अलावा, 5.25% के दर का शीर्ष मूल्य होने की संभावना है, वर्ष के आखिरी महीनों तक, जब यह गिरना प्रारंभ करेगी। फ्यूचर्स बाजार अपेक्षा करते हैं कि फेडरल फंड्स खर्च दिसंबर 2023 में 4.30-4.40% होगा, और वे जनवरी 2024 में और भी नीचे 4.12-4.20% तक गिरेंगे।

धीमी मुद्रास्फीति और फेड की कसी मौद्रिक नीति चक्र का अंत DXY को नीचे धकेलते हुए, डॉलर पर दबाव डाल रहे हैं। उसी समय, पूर्वानुमान सुझाव देते हैं कि, फेड से भिन्न, यूरोपियन सेंट्रल बैंक अभी के लिए अपना कसता हुआ चक्र जारी रखेगा। इसकी पुष्टि ECB के बॉर्ड ऑफ गर्वनर्स के सदस्य, बुंडेस बैंक के अध्यक्ष जॉचिम नागेल द्वारा की गई। उन्होंने गुरुवार, 13 अप्रैल को कहा कि दरों को बढ़ाना जारी रखना आवश्यक है, क्योंकि यूरोजोन में केंद्रीय मुद्रास्फीति अभी भी बहुत उच्च है।

US में खुदरा बिक्रियों पर कार्यकारी सप्ताह के बिलकुल अंत में, शुक्रवार, 14 अप्रैल को जारी डेटा ने US करेंसी का थोड़ा समर्थन किया। उन्होंने दिखाया कि बिक्रियाँ, यद्यपि गिर रहीं है, अपेक्षित से बहुत अधिक धीमी थीं। -0.4% के पूर्वानुमान और -0.2% के पिछले मूल्य के साथ, वास्तव में, गिरावट -0.1% थी। बाजार प्रतिभागियों ने डॉलर के पक्ष में ऐसी गतियों पर ध्यान दिया, और परिणामस्वरूप, EUR/USD ने पिछला सप्ताह 1.0993 पर समाप्त किया। समीक्षा के लेखन के समय, शुक्रवार शाम 14 अप्रैल को, विश्लेषकों की राय लगभग समान रूप से विभाजित हैं: उनमें से 45% डॉलर के और कमजोर होने की अपेक्षा करते हैं, 45% इसके मजबूत होने की अपेक्षा करते हैं, और शेष 10% ने एक तटस्थ स्थिति ग्रहण की है। तकनीकी विश्लेषण के विषय में, D1 पर सभी ऑसीलेटरों और रुझान संकेतकों को 100% हरा रंगा जाता है। युग्म के लिए निकटतम समर्थन 1.0975 पर, फिर 1.0925, 1.0865-1.0885, 1.0740-1.0760, 1.0675-1.0710, 1.0620 और 1.0490-1.0530 पर है। बुल प्रतिरोध से 1.1050-1.1070 पर, फिर 1.1110, 1.1230, 1.1280 और 1.1355-1.1390 पर मिलेंगे।

हम अगले सप्ताह EU की ओर से बहुत अधिक आर्थिक आँकड़ों की अपेक्षा करते हैं। इस प्रकार, जर्मनी में ZEW इकोनॉमिक सेंटीमेंट सूचकांक, यूरोपीय अर्थव्यवस्था का मुख्य चालक, मंगलवार, 18 अप्रैल को जारी किया जाएगा। बुधवार को, हम पाएँगे कि यूरोजोन में मुद्रास्फीति (CPI) के साथ समग्र रूप से क्या घटित हो रहा है। गुरुवार को, मौद्रिक नीति पर ECB की पिछली बैठक के कार्यवृत्त जारी किए जाएँगे, और शुक्रवार, 21 अप्रैल को, जर्मनी के विनिर्माण क्षेत्र में और देश में व्यावसायिक गतिविधि संकेतक (PMI) समग्र रूप से ज्ञात होगा। अगले सप्ताह US की ओर से कोई महत्वपूर्ण मैक्रो आँकड़े अपेक्षित नहीं हैं।

GBP/USD: चीजें अपेक्षित से बहुत अच्छी हैं

- डॉलर के कमजोर होने की पृष्ठभूमि के विरुद्ध, GBP/USD अभी भी अच्छा अनुभव करता है, और इसने 1.2545 की ऊँचाई पर पहुँचते हुए, शुक्रवार, 14 अप्रैल के प्रथम अर्द्धभाग में अन्य उच्चता बनाई। पाउंड ने जून 2022 की शुरुआत के बाद से इस उच्चता को ट्रेड नहीं किया है। हालाँकि, फिर, US में खुदरा बिक्रियों पर डेटा के प्रकाशन के बाद, डॉलर ने अपनी स्थिति सुधारी, और युग्म ने पाँच दिवसीय अवधि को 1.2414 के स्तर पर पूर्ण किया।

स्वयं UK अर्थव्यवस्था के विषय में, गुरुवार 13 अप्रैल को जारी GDP ने दिखाया कि अर्थव्यवस्था 0.1% के पूर्वानुमान और 0.3% की पिछली रीडिंग की तुलना में, फरवरी में 0.0% पर स्थिर हो गई। फरवरी में विनिर्माण उद्योग में उत्पादन की वृद्धि भी जनवरी में अपेक्षित 0.2% और -0.1% के विरुद्ध 0.0% थी, जबकि कुल औद्योगिक परिणाम एक माह पूर्व 0.2% और -0.5% के पूर्वानुमान के विरुद्ध अभी भी ऋणात्मक क्षेत्र -0.2% में है। वार्षिक आधार पर, विनिर्माण परिणाम -4.7% की अपेक्षाओं को हराते हुए, -2.4% पर आए। औद्योगिक उत्पादन की कुल मात्रा पूर्वानुमान -3.7% और पिछले मूल्य -3.2% के विरुद्ध -3.1% घट गई। UK में वस्तुओं के ट्रेड बैलेंस पर डेटा भी पिछले सप्ताह प्रकाशित किया गया, जो फरवरी में £17.534 बिलियन तक चढ़ा, जो £17.000 बिलियन के पूर्वानुमान और £16.093 बिलियन के पिछले मूल्य की तुलना में अधिक है।

ये सब संख्याएँ क्या कहती हैं? व्यावसायिक गतिविधि (PMI) पर डेटा के साथ-साथ, जो 03 अप्रैल को ज्ञात हुए और 50 अंकों के ऊपर रहे, ये सभी आँकड़े निवेशकों को आशा देते हैं कि ब्रिटिश अर्थव्यवस्था एक मंदी को टालने में सक्षम है। जो, बदले में, राष्ट्रीय करेंसी की स्थिति का समर्थन करती है। इसकी पुष्टि 13 अप्रैल को ब्रिटिश ट्रेजरी सेक्रेटरी जेरेमी हंट द्वारा की गई, जिन्होंने कहा कि आर्थिक दृष्टिकोण अपेक्षित से अधिक चमकदार दिखाई देता है। “जो कदम हमने उठाए हैं उनके कारण, हम एक मंदी को टालेंगे,” उन्होंने दर्शकों को आश्वस्त किया।

बैंक ऑफ इंग्लैंड (BoE) मुख्य अर्थशास्त्री ह्यू पिल की टिप्पणियाँ भी बिलकुल आशावादी थीं। उनके अनुसार, यद्यपि "मुद्रास्फीति का सटीक मार्ग उससे अधिक असमतल हो सकता जिसकी हम अपेक्षा करते हैं," सेंट्रल बैंक अभी भी इस वर्ष के Q2 में CPI में एक कमी का पूर्वानुमान लगाता है। "नवीनतम आँकड़े कुछ निराशाजनक हैं," ह्यू पिल ने कहा, "किंतु वे पिछले वर्ष के अंत में किए गए BoE के पूर्वानुमानों की तुलना में बहुत बेहतर हैं।" अर्थशास्त्री ने यह भी उल्लेख किया कि UK बैंकिंग प्रणाली बहुत ठोस और लचीली रहती है, और मुद्रास्फीतिजन्य गतियाँ BoE की मौद्रिक नीति की दिशा का निर्धारण करने वाली एक मुख्य कारक है।

फिलहाल, 75% विशेषज्ञ पाउंड का पक्ष लेते हैं और युग्म की और वृद्धि की अपेक्षा करते हैं, शेष 25% डॉलर का पक्ष लेते हैं। D1 पर ऑसीलेटरों के बीच, सत्ता का संतुलन निम्नप्रकार है: 65% हरे के पक्ष में मतदान करते हैं (10% ओवरबॉट संकेत देते हैं), 10% लाल हो गए हैं और 25% तटस्थ धूसर पसंद करते हैं। रुझान संकेतकों के बीच, लाभ भी हरों के पक्ष में है, उनके पास 65% है, शत्रु के पास 35% है। युग्म के लिए समर्थन स्तर और क्षेत्र 1.2390-1.2400, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1.2025, 1.1960, 1.1900-1.1920, 1.1800-1.1840 हैं। जब युग्म उत्तर की ओर गति करेगा, तो यह 1.2440-1.2455, 1.2480, 1.2510-1.2540, 1.2575-1.2610, 1.2700, 1.2820 और 1.2940 स्तरों पर प्रतिरोध का सामना करेगा।

आगामी सप्ताह की घटनाओं के बीच, कैलेंडर मंगलवार, 18 अप्रैल को यूनाइटेड किंगडम में नवीनतम बेरोजगारी डेटा के प्रकाशन का उल्लेख कर सकता है और करना चाहिए। बुधवार को, उपभोक्ता मूल्य सूचकांक (CPI) का मूल्य ज्ञात होगा, और शुक्रवार को UK में खुदरा बिक्रियों और व्यावसायिक गतिविधि (PMI) पर आँकड़े प्रकाशित किए जाएँगे।

USD/JPY: बैंक ऑफ जापान स्थायित्व का एक द्वीप है

- पिछले दिसंबर के बाद से, USD/JPY 129.00-138.00 की एक स्पष्ट रूप से व्यापक साइडवेज सीमा में गति कर रहा है। (एक अपवाद मध्य जनवरी में 127.15 तक येन का संक्षिप्त सुदृढ़िकरण है)। युग्म ने पिछला सप्ताह लगभग इसके बिलकुल मध्य में समाप्त किया, 133.75 के स्तर पर, जो युग्म को एक अथवा अन्य दिशा में एक सशक्त त्वरण प्रदान करने में सक्षम महत्वपूर्ण चालकों की अनुपस्थिति को इंगित करता है।

हमने बार-बार लिखा है कि हारुहीको कुरोदा, बैंक ऑफ जापान (BoJ) के गर्वनर के उनका पद छोड़ने के बाद भी, सेंट्रल बैंक “उनकी समुचित और योग्य नीति का समर्थन करना जारी रखेगा।” इसकी एक बार पुन: पुष्टि काझुओ युएदा, विनियामक के नए प्रमुख, जिन्होंने 9 अप्रैल को कार्यभार ग्रहण किया, द्वारा की गई। उन्होंने G20 बैठक में कहा कि वह वर्तमान अल्ट्रा-सॉफ्ट मौद्रिक नीति का समर्थन करेंगे। इसके अलावा, युएदा ने कहा कि जापान में केंद्रीय उपभोक्ता मुद्रास्फीति, जो वर्तमान में केवल लगभग 3% है, के इस वित्त वर्ष के द्वितीय अर्द्धभाग में 2% के नीचे गिरने की संभावना है। बाजार प्रतिभागियों ने इन शब्दों से निष्कर्ष निकाला कि बैंक ऑफ जापान के लिए दरें बढ़ाकर इससे लड़ने में कोई बात नहीं है, और इसलिए भविष्य में BoJ दर के एक पलटाव की अपेक्षा करना ठीक नहीं है। (याद कीजिए कि सॉसाइटे जेनेरल और ANZ बैंक के अर्थशास्त्रियों ने अपेक्षा की कि यह अभी भी कहीं लगभग जून में घटित हो सकता है)।

USD/JPY के लिए तत्काल दृष्टिकोणों के संबंध में, विश्लेषकों की राय निम्नप्रकार विभाजित की जाती है। फिलहाल, 40% विशेषज्ञ युग्म की उत्तर की ओर आगे की गति के लिए मतदान करते हैं, 50% विपरीत दिशा में संकेत करते हैं और 10% तटस्थता को पसंद करते हैं। ऑसीलेटरों के बीच, 75% D1 पर ऊपर की ओर संकेत करते हैं (उनमें से एकतिहाई ओवरबॉट क्षेत्र में हैं), 10% विपरीत दिशा में देखते हैं और 15% तटस्थ हैं। रुझान संकेतकों के लिए, 85% उत्तर की ओर संकेत करते हैं, शेष 15% दक्षिण की ओर संकेत करते हैं। निकटतम समर्थन स्तर 132.80-133.00 क्षेत्र में स्थित है, फिर स्तर और क्षेत्र 132.00-132.40, 131.25, 130.50-130.60, 129.65, 128.00-128.15 और 127.20 हैं। स्तर और प्रतिरोध क्षेत्र 134.00, 134.90-135.10, 135.90-136.00, 137.00, 137.50 और 137.90-138.00 हैं।

जापानी अर्थव्यवस्था की अवस्था पर किसी महत्वपूर्ण आँकड़ों की रिलीज के विषय में, इस सप्ताह इसकी अपेक्षा नहीं की जाती है।

क्रिप्टोकरेंसियाँ: कमजोर डॉलर मजबूत बिटकॉइन है

- बिटकॉइन जून 2022 के बाद से पहली बार, मंगलवार, 11 अप्रैल को $30,000 से ऊपर बढ़ा। यह बैंकिंग क्षेत्र में अस्थिरता और उन अपेक्षाओं के कारण घटित हुआ कि मेगा-रेगुलेटर्स, प्राथमिक रूप से फेड, ब्याज दरों को बढ़ाना निलंबित करेंगे। MSCI विश्व सूचकांक फरवरी की शुरुआत के बाद से शुक्रवार, 14 अप्रैल तक अपने उच्चतम अंक तक बढ़ा। इसने इस तथ्य की पुष्टि की कि अंतर्राष्ट्रीय निवेशक मात्रात्मक कसावट (QT) की नीति को कम करने के लिए अमेरिकी, और भविष्य में, अन्य बड़ी सेंट्रल बैंकों की प्रतीक्षा कर रहे हैं। इस पृष्ठभूमि के विरुद्ध, मुख्य क्रिप्टोकरेंसी अन्य बड़े असेट क्लासेस, जैसे सोना अथवा तेल, से बेहतर प्रदर्शन करना जारी रखती है। इसके अलावा, BTC गतिकियों के पदों में कई शीर्ष क्रिप्टोकरेंसियों से आगे निकल गई है।

सप्ताह के मध्य में, बियर्स के पास $29,000 का समर्थन करने के लिए BTC/USD को लौटाने का एक अवसर था। हालाँकि, FRS ने इसे पुन: गिरने से बचाया: US की ओर से मैक्रो आँकड़ों के साथ युग्मित, मार्च FOMC के प्रकाशित कार्यवृत्त, ने बिटकॉइन के पक्ष में पैमानों को झुलाते हुए, डॉलर को कमजोर कर दिया।

BTC उद्धरणों की वृद्धि संपूर्ण क्रिप्टो बाजार को ऊपर की ओर खींचता है। क्रिप्टोकरेंसियों का कुल बाजार पूँजीकरण 2023 की शुरुआत के बाद से $1.2 ट्रिलियन के ऊपर बढ़ते हुए, 55% से अधिक बढ़ गया है। हालाँकि, इसके बावजूद, यह नवंबर 2021 में दर्ज $2.9 ट्रिलियन की सर्वकालिक उच्चता के ठीक नीचे रहता है।

कई विशेषज्ञों ने तुरंत 11 अप्रैल को जो घटित हुआ उस पर अपनी राय व्यक्त की। माइकल वैन डी पॉप, एक सुविख्यात रणनीतिकार और निवेश कंपनी एट के संस्थापक, ने उल्लेख किया कि बिटकॉइन ने सफलतापूर्वक $28,600 परीक्षण को पास कर लिया, जिसने प्रतिरोध में एक ब्रेकथ्रू की ओर नेतृत्व किया और $30,000 पर पहुँचा। प्लानबी उपनाम वाले एक विश्लेषक ने ट्वीट किया कि वे सभी लक्ष्य जिन्हें उन्होंने अक्टूबर 2022 में निर्धारित किया वे अब प्राप्त कर लिए गए हैं। उस समय, विशेषज्ञ ने भविष्यवाणी की कि BTC उद्धरण $21,000, $24,000, और फिर $30,000 को पार करेंगे। और अन्य प्रसिद्ध ब्लॉगर एवं विश्लेषक, लार्क डैविस, ने जोर दिया कि वह समय शीघ्र आएगा जब $30,000 से कम में बिटकॉइन खरीदना उतना ही आकर्षक लगेगा जितना BTC अभी $3,000 पर खरीदना लगता है।

इस लेखन तक, शुक्रवार शाम 14 April, BTC/USD $30,440 पर ट्रेड कर रहा है। क्रिप्टो बाजार का कुल बाजार पूँजीकरण $1.276 ट्रिलियन ($1.177 ट्रिलियन एक सप्ताह पूर्व) है। क्रिप्टो फियर एंड ग्रीड सूचकांक सात दिनों में 64 से 68 तक बढ़ गया और अभी भी ग्रीड क्षेत्र में है। किंतु आगे क्या है?

प्लानबी उपनाम वाले एक सुविख्यात विश्लेषक ने उल्लेख किया कि बिटकॉइन ने गहरा बियर क्षेत्र छोड़ दिया है और नए बुल बाजार की बिलकुल शुरुआत पर है। प्लानबी के अनुसार, स्टॉक टू फ्लो (S2F) मॉडल जिसे उन्होंने विकसित किया अभी भी प्रचलित है। विशेषज्ञ दावा करते हैं कि बिटकॉइन मौलिकताएँ अंतत: इसे नवंबर 2021 में निर्धारित की गई $69,000 की सर्वकालिक उच्चता (ATH) से ऊपर बढ़ने की अनुमति देंगी। प्लानबी ने पूर्व में भविष्यवाणी की है कि बिटकॉइन 2024 हाविंग के बाद $100,000 से $1 मिलियन तक बढ़ेगा। (याद कीजिए कि BTC दर की भविष्यवाणी करने के लिए S2F (स्टॉक-टू-फ्लो अनुपात) मॉडल किसी असेट की उपलब्ध आपूर्ति और इसकी उत्पादन मात्रा के बीच संबंध मापता है और क्रिप्टो समुदाय के सदस्यों द्वारा बार-बार आलोचना की गई है)।

लैरी लेपार्ड, बॉस्टन स्थित इक्विटी फर्म इक्विटी मैनेजमेंट एसोसिएट्स के मैनेजिंग पार्टनर, भी दीर्घकालिक दृष्टिकोण में अत्यंत आशावादी दिखाई देते हैं। उनके अनुसार, डॉलर के मूल्य में अगले 10 वर्षों में कमी हो जाएगी, और नागरिक क्रिप्टोकरेंसियों, गोल्ड और रियल इस्टेट में सक्रिय रूप से निवेश करना प्रारंभ करेंगे। बिटकॉइनों की आपूर्ति सीमित है, इसलिए डिजिटल असेट्स एक उच्च रूप से सॉट-आफ्टर इंवेस्टमेंट व्हीकल बन जाएगी और फिएट करेंसी के ढहने से लाभांवित होगी। “मेरा मानना है कि बिटकॉइन का मूल्य बहुत अधिक ऊपर जाएगा। मैं सोचता हूँ कि यह सबसे पहले $100,000 पर, फिर $1 मिलियन पर पहुँचेगा और अंतत: $10 मिलियन प्रति कॉइन तक बढ़ेगा। मुझे विश्वास है कि मेरे नाती-पोते इस बात पर आश्चर्यचकित होंगे कि वे लोग जिनके पास केवल एक बिटकॉइन था वे कैसे अमीर बन गए,” लेपार्ड ने एक साक्षात्कार में कहा।

इस पूर्वानुमान के संबंध में, व्यवसायी डरता है कि अधिकारी डिजिटल असेट्स की लोकप्रियता में वृद्धि को धीमा करने का प्रयास करते हुए, क्रिप्टो उद्योग के पहियों में छड़ें डालेंगे। उदाहरण के लिए, अधिकारी बिटकॉइन ट्रेडिंग से लाभों पर कर आरोपित कर सकते हैं और स्टार्टअप्स को बाजार में प्रवेश करना मुश्किल बनाने के लिए कॉइनों के विनियमन को कठोर कर सकते हैं। हालाँकि, लेपार्ड आश्वस्त हैं कि बिटकॉइन इन कठिनाइयों को पार करने में सक्षम होंगे और लंबी दौड़ में सफल होंगे।

कई विश्लेषक इस बात से सहमत होते हैं कि दीर्घकालिक मैक्रो परिस्थितियाँ BTC में एक संभावित वृद्धि की ओर संकेत तो करती हैं। किंतु उनके अनुमान वर्तमान रैली के संबंध में बहुत अधिक सीमित हैं। यह इस तथ्य के कारण हैं कि बिटकॉइन तरलता पिछले वर्ष की उसी अवधि से अब बहुत कम है। यह अग्रणी एक्सचेंजों के बीच एक बेहतर मूल्य परिक्षेपण में प्रकट होता है। (पिछली समीक्षा में, हमने लिखा कि एक ओर, ट्रेडिंग वॉल्यूमों में एक वृद्धि है, और दूसरी ओर, BTC तरलता में एक कमी एक माही निम्नता तक है)।

यद्यपि, अवश्य, इस वर्ष के लिए संभावनाएँ बृह्द रूप से फेड द्वारा नेतृत्व की गईं अग्रणी सेंट्रल बैंकों के कार्यों पर निर्भर करेंगी। याद कीजिए कि नवंबर 2021 में क्रिप्टो बाजार का रिकॉर्ड पूँजीकरण इस विनियामक के कार्यों का भी परिणाम था, जिसने अर्थव्यवस्था को सस्ते धन की एक बड़ी मात्रा के साथ बहाया (M2 मौद्रिक इकाई 39% बढ़ी, जो ऐतिहासिक मानकों द्वारा एक विसंगति है)। इसके अलावा, ब्याज दरें एक समय शून्य स्तरों के निकट थीं, जिन्होंने स्टॉक्स और डिजिटल करेंसियों सहित जोखिमपूर्ण परिसंपत्तियों के लिए बाजार में एक बुलबुले के निर्गम का नेतृत्व किया। फेड ने फिर 40 वर्षों में सबसे तेज ब्याज दर वृद्धि चक्र के माध्यम से मात्रात्मक सहजता (QE) से मात्रात्मक कसावट (QT) तक, और... बबल बर्स्ट तक गति की।

मुख्य क्रिप्टोकरेंसी की संभावनाओं के बारे में बोलते हुए, उन लोगों का उल्लेख नहीं करना असंभव है जो इसे अभी भी एक बबल मानते हैं और इसके अंतिम निपात की भविष्यवाणी करते हैं। डिएटर वेरमुथ, वेरमुथ असेट मैनेजमेंट में एक अर्थशास्त्री और पार्टनर, ने पिछले सप्ताह कहा कि अर्थव्यवस्था बिटकॉइन के बिना बेहतर और आसान होगी। उनकी राय में, ये जोखिमपूर्ण निवेश सामाजिक लागतों के साथ संबद्ध हैं, और क्रिप्टोकरेंसी स्वयं वैश्विक समृद्धि में योगदान नहीं करता है। यदि हम बिटकॉइन पर एक करेंसी के रूप में विचार करते हैं, तो, उच्च अस्थिरता और वास्तविक उपयोग की कमी को देखते हुए, BTC विफलता की ओर निश्चित है। इस रग में, इसका अर्थ कुल मिलाकर बिटकॉइन को खाई में गिराना निकलता है: यह साझा समृद्धि के लिए अच्छा हो सकता है, क्योंकि क्रिप्टोकरेंसियों में निवेश करना व्यर्थ है और फंड्स को समग्र आर्थिक वृद्धि से दूर ले जाता है। इसके अलावा, बिटकॉइन सामाजिक असमानता का निर्माण करता है, मनी लॉन्ड्रिंग, कर बचत की अनुमति देता है, और माइनिंग के कारण बहुत ऊर्जा संवेदी है। डिएटर वेरमुथ ने बिटकॉइन को “सबसे बड़ा क्लायमेट किलर” भी कहा।

क्रिप्टोकरेंसी विरोधियों ने … आर्टिफिशियल इंटेलीजेंस से अनपेक्षित समर्थन प्राप्त किया। ChatGPT बोट ने मंदीरोधी निवेश पोर्टफॉलियो के निर्माण के बारे में बोला। गोल्ड IRA गाइड द्वारा प्रकाशित एक दस्तावेज के अनुसार, इसने गोल्ड और अन्य मूल्यवान मेटल्स के लिए 20% आबंटित करने की अनुशंसा की। इसका शेष परिकल्पित पोर्टफॉलियो बॉण्ड्स (40%), "रक्षात्मक" स्टॉक्स (30%) और नकद (10%) से बना था। चैटबॉट ने क्रिप्टोकरेंसियों का उल्लेख नहीं किया, सुप्रसिद्ध बिटकॉइन आलोचक और सोने की वकालत करने वाले पीटर स्किफ की खुशी के लिए अधिक। “आखिरकार, आर्टिफिशियल इंटेलीजेंस बहुत स्मार्ट है। इसने किसी बिटकॉइन डिपॉजिट की अनुशंसा नहीं की,” इस निवेशक ने लिखा।

खैर, कौन सी क्रिप्टोकरेंसी आज सर्वाधिक आशाजनक है इस प्रश्न का उत्तर देते हुए, ChatGPT ने बिटकॉइन का नहीं बल्कि एथेरियम का नाम लिया। आर्टिफिशियल इंटेलीजेंस, अवश्य, नवीनतम घटनाओं के बारे में नहीं जानता है, किंतु यह चिह्न पर प्रहार करता हुआ लगता है। पिछली समीक्षा में, हमने शापेला हार्ड फॉर्क का वर्णन किया, जो वैलिडेटर्स को उन जमा किए गए ETH कॉइनों को आहरित करने की अनुमति देगा जिन्हें उन्होंने ब्याज के लिए एक्सचेंज में पिछले 3 वर्षों में निवेश किया है और नेटवर्क पर लॉक किया है। निवेशक और ट्रेडर्स इस बात से चिंतित थे कि एक अनलॉक एक बृह्द बिक्री लहर की ओर ले जा सकती है और, परिणामस्वरूप, मूल्य में एक तीक्ष्ण गिरावट की ओर ले जा सकती है। हालाँकि, हम अभी भी विपरीत प्रक्रिया देख रहे हैं: 13 मई को, ETH/USD $2,000 के ऊपर बढ़ा, और शुक्रवार, 14 अप्रैल की शाम को, यह $2,100 क्षेत्र में ट्रेड कर रहा है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकता है।

वापस जाएं वापस जाएं