EUR/USD: अधिकारियों के शब्द बाजारों को चलाते हैं

- केवल एक अनुस्मारक, US फेडरल रिजर्व की फेडरल ओपन मार्केट कमेटी (FOMC) ने बुधवार, 14 जून को मौद्रिक कसावट की प्रक्रिया को रोकने का निर्णय लिया और ब्याज दर को 5.25% पर अपरिवर्तित छोड़ दिया। अगले दिन, गुरुवार, 15 जून को, यूरोपीय सेंट्रल बैंक (ECB) ने यूरो ब्याज दर को 25 आधार अंक 3.75% से 4.00% तक बढ़ाया। ECB अध्यक्ष क्रिस्टीन लैगार्डे ने उल्लेख किया कि क्रेडिट और मौद्रिक नीति की कसावट जुलाई में जारी रहेगी।

दृढ़ बयानबाजी का समर्थन अन्य ECB प्रतिनिधियों द्वारा किया गया। ECB गर्वनिंग काउंसिल के सदस्य ओली रेन की की टिप्पणियों के अनुसार, यूरोजोन में आधारभूत मुद्रास्फीति बहुत धीरे गिर रही है, जो कीमतों को स्थिर करने के लिए विनियामक की ओर से अतिरिक्त प्रयास आवश्यक बना रही है। दरों को बढ़ाना जारी रखने के विनियामक के इरादों की पुष्टि ECB मुख्य अर्थशास्त्री फिलिप लेन और ECB गर्वनिंग काउंसिल सदस्य इसाबेल श्नाबेल द्वारा भी की गई। उनके विचार में, विनियामक के पास मुद्रास्फीति को 2% के आस-पास स्थिर करने के पूर्व करने के लिए महत्वपूर्ण कार्य है। (नवीनतम डेटा के अनुसार, यूरोजोन में वार्षिक मुद्रास्फीति 6.1% पर रही, और केंद्रीय उपभोक्ता मूल्य सूचकांक 5.3% पर रहा)।

यूरोपीय अधिकारियों की ओर से इन आक्रामक कथनों की पृष्ठभूमि के विरुद्ध, बाजारों ने निष्कर्ष निकाला कि यूरो के लिए दो और दर वृद्धियों की अपेक्षा की जानी चाहिए, जुलाई और सितंबर में, प्रत्येक 25 आधार अंकों की। इसने यूरो करेंसी को ऊपर धकेलना जारी रखा, और EUR/USD गुरुवार 22 जून को एक शीर्ष 1.1011 पर पहुँचा।

हालाँकि, वित्तीय विश्व एकमात्र ECB के चारों ओर नहीं घूमता है। 21 और 22 जून को, बाजार प्रतिभागियों का ध्यान फेडरल रिजर्व अध्यक्ष जेरोम पॉवेल के U.S. काँग्रेस के समक्ष अर्द्धवार्षिक प्रमाण पर केंद्रित था। जबकि समग्र बयानबाजी लगभग 14 जून को प्रेस वार्ता के लगभग समरूप थी, तब भी इस बार पॉवेल ने अधिक जोर निकट भविष्य में और दर वृद्धियों की संभावनाओं पर डाला। यह सेंटीमेंट उनके प्रमाण के दूसरे दिन को विशेष रूप से स्पष्ट बन गया। फेड अध्यक्ष की आक्रामक मुद्रा और बाजार के जोखिम प्रतिकूल वातावरण ने अमेरिकी करेंसी की इसके प्रतिस्पर्धियों को बाहर करने में सहायता की। गुरुवार को, U.S. डॉलर सूचकांक (DXY) ने अपनी गति पलटी और पुन: ऊपर की ओर गति करना प्रारंभ किया, जबकि EUR/USD गिर गया।

यूरोजोन में एक मंदी की बढ़ती हुईं चिंताओं ने भी यूरो के विरुद्ध खेला। शुक्रवार, 23 जून को, यूरोपीय करेंसी महत्वपूर्ण बियरिश दबाव के अधीन आ गई क्योंकि जर्मनी और यूरोजोन के डेटा ने संकेत दिया कि विनिर्माण क्षेत्र में व्यावसायिक गतिविधि (PMI) ने एक त्वरित गति पर गिरना जारी रखा। PMI आँकड़ों की रिलीज का अनुसरण करते हुए, रायटर्स की गणनाओं के अनुसार, ECB की निर्णायक दर के 4.25% पर पहुँचने की संभावना लगभग 0% तक घट गई, और EUR/USD 1.0844 के स्तर पर एक स्थानीय न्यूनतम पर पहुँचा।

हालाँकि, यूरोपीय करेंसी के लिए स्थिति उतनी भयानक नहीं है, कम से कम मध्यावधि में। उदाहरण के लिए, ANZ (ऑस्ट्रेलियाई और न्यूजीलैंड बैंकिंग समूह) के अर्थशास्त्री मानते हैं कि जबकि फेडरल रिजर्व अपनी मुख्य ब्याज दर को वर्ष के अंत तक 20 आधार अंक घटा सकता है, तथापि बाजार अपेक्षाएँ सुझाव देती हैं कि ECB अपनी दरों को शुरुआती 2024 तक कम नहीं करेगा। परिणामस्वरूप, ECB का सहजता चक्र बाद में होगा और फेड के सहजता चक्र की तुलना में कम महत्वपूर्ण होगा, जो यूरो के लिए अनुकूल है। परिणामस्वरूप, Q3 में, EUR/USD 1.1200 तक बढ़ सकता है। समग्र रूप से, ANZ के अनुसार, विनिमय दरों से संपूर्ण 2023 में 1.0500 से 1.1400 तक घटते-बढ़ने की अपेक्षा की जाती है।

संयुक्त राज्य में विनिर्माण और सेवा क्षेत्रों के लिए PMI डेटा की रिलीज के बाद, EUR/USD ने पाँच दिवसीय अवधि को 1.0893 पर समाप्त किया। तात्कालिक संभावनाओं के विषय में, 24 जून की शाम को इस समीक्षा को लिखने के समय, पूर्वानुमान उच्च रूप से अनिश्चित दिखाई देता है: 45% विश्लेषकों ने युग्म में एक गिरावट का पक्ष लिया, जबकि एक बराबर प्रतिशत ने इसकी वृद्धि की अपेक्षा की, और शेष 10% ने एक तटस्थ स्थिति ग्रहण की। दैनिक समयसीमा पर ऑसीलेटरों के बीच, 90% बुलिश संकेतों की ओर झुकते हैं, जबकि 10% तटस्थ धूसर बने रहते हैं। रुझान संकेतकों के संबंध में, 80% को हरे रंग से रंगा जाता है, जबकि 20% लाल में हैं। युग्म के लिए निकटतम समर्थन स्तर 1.0865 के आस-पास स्थित होते हैं, जिसके बाद 1.0790-1.0800, 1.0745, 1.0670, और अंत में 1.0635 पर 31 मई निम्नता आती है। बुल 1.0900-1.0925 के आस-पास प्रतिरोध का सामना करेंगे, जिसके बाद 1.1090-1.1110 पर आगे प्रतिरोध के साथ 1.0960-1.0985, 1.1010, और 1.1045 आएँगे।

आगामी सप्ताह संयुक्त राज्य की ओर से मैक्रोइकोनॉमिक डेटा का एक समूह लेकर लाएगा। हम हाउसिंग मार्केट डेटा की मंगलवार, 27 जून को अपेक्षा करने के साथ-साथ टिकाऊ गुड्स ऑर्डर्स और कैपिटल गुड्स ऑर्डर्स की रिलीज की भी अपेक्षा कर सकते हैं। इसके अतिरिक्त, कॉन्फ्रेंस बोर्ड, एक अग्रणी संकेतक, की ओर से उपभोक्ता विश्वास सूचकांक (CCI) की घोषणा की जाएगी। देश के बैंक तनाव परीक्षणों के परिणाम अगले दिन, बुधवार, 28 जून को प्रकट किए जाएँगे, जो फेड की ब्याज दर वृद्धियों के बाद आए बैंकिंग संकट को देखते हुए विशेष रूप से रोचक है। इसके अलावा, उसी दिन, फेडरल रिजर्व अध्यक्ष जेरोम पॉवेल एक भाषण देंगे। गुरुवार देश के लिए श्रम बाजार आँकड़े और GDP डेटा लाएगा। अंत में, शुक्रवार, 30 जून को, मुख्य व्यक्तिगत उपभोक्ता व्यय (PCE) सूचकांक, मुद्रास्फीति का एक मुख्य मानदंड, US निवासियों के लिए जारी किया जाएगा। यूरोजोन अर्थव्यवस्था के विषय में, जर्मनी और यूरोजोन के लिए समग्र रूप से प्राथमिक मुद्रास्फीति आँकड़े (CPI), जो क्रमश: 29 और 30 जून को प्रकाशित किए जाएँगे, रुचि के हैं।

GBP/USD: बैंक ऑफ इंग्लैंड का विलंबित आश्चर्य

- UK के संबंध में पिछले सप्ताह के दौरान जारी आर्थिक डेटा बिलकुल मिश्रित दिखाई दिए। एक महत्वपूर्ण मुद्रास्फीति संकेतक, उपभोक्ता मूल्य सूचकांक (CPI), 8.7% YoY पर रहते हुए, 8.4% की बाजार अपेक्षाओं को पार करते हुए, महीने के लिए अपरिवर्तित रहा। खुदरा बिक्री ने एक सकारात्मक दृष्टिकोण दिखाया क्योंकि उन्होंने, -0.2% की प्रत्याशित गिरावट और 0.5% के पिछले मूल्य के बावजूद महीने के लिए 0.3% की अप्रत्याशित रूप से वृद्धि की। केंद्रीय खुदरा बिक्रियाँ, ऑटोमोटिव ईंधन को बाहर करते हुए, -0.3% के ऋणात्मक पूर्वानुमान और पिछले महीने के 0.7% के विरुद्ध 0.1% बढ़ीं। हालाँकि, देश में व्यावसायिक गतिविधि संकेतक निराश कर रहे थे। प्राथमिक सर्विसेस पर्चेजिंग मैनेजर्स सूचकांक (PMI) जून में अपेक्षित 54.8 की तुलना में 53.7 तक घट गया। विनिर्माण PMI भी 47.1 से 46.2 (पूर्वानुमान: 46.8) तक गिरते हुए, अपेक्षाओं से कम गिरा।

21 जून को जारी मुद्रास्फीति डेटा ने न केवल बाजार अपेक्षाओं को पार किया बल्कि बैंक ऑफ इंग्लैंड (BoE) के स्वयं के पूर्वानुमानों से भी आगे निकल गया। इस पृष्ठभूमि के विरुद्ध, सेंट्रल बैंक ने गुरुवार, 22 जून को अपनी बैठक के दौरान आधार दर को न केवल 25 अंक बल्कि इसे 5.00% तक लाकर 50 आधार अंक बढ़ाते हुए बाजारों को आश्चर्यचकित कर दिया।

पारंपरिक तर्क का अनुसरण करते हुए, इस तरह के कदम को ब्रिटिश करेंसी का सार्थक रूप से समर्थन करना चाहिए था। हालाँकि, वह मामला नहीं था। GBP/USD BoE निर्णय के 10 मिनट के अंदर प्रारंभिक रूप से 60 पिप्स 1.2841 तक उछल गया, किंतु फिर 100 पिप्स से अधिक 1.2737 तक गिर गया। विश्लेषकों का मानना है कि प्रारंभिक ऊपरी गति प्रमुख समाचार-प्रतिक्रियाशील लघुगणक ट्रेडिंग द्वारा चलाई गई, किंतु बुलिश आवेग बाद में धीमा पड़ गया क्योंकि विक्रेताओं ने 16 जून को दर्ज 14-माही उच्चताओं के निकट प्रतिरोध का सामना किया।

नीदरलैंड्स में सबसे बड़े बैंकिंग समूह, ING, के रणनीतिकारों का मानना है कि एक 150 आधार अंक वृद्धि को सेंट्रल बैंक बैठक के पूर्व पहले ही तय कर लिया गया। 50-आधार अंक वृद्धि घटित हुई है, और अब बाजार एक आगे 100 आधार अंक वृद्धि 6.00% तक की आशा कर रहे हैं। आक्रामक दर वृद्धि के साथ-साथ, बाजार अटकल बढ़ रही है कि बैंक ऑफ इंग्लैंड पर, आर्थिक गिरावट को टालने के लिए, ग्रीष्म 2024 (अथवा और भी पूर्व) से प्रारंभ होने वाली इसकी मौद्रिक नीति को आसान बनाना प्रारंभ करने के लिए दबाव डाला जा सकता है।

कॉमर्जबैंक के अर्थशास्त्री तर्क देते हैं कि BoE ने स्वयं को कैच-अप खेलने की एक स्थिति में डालते हुए मुख्य दर को बहुत देर से और बहुत धीरे-धीरे बढ़ाना प्रारंभ किया। उनके विचार के अनुसार, विनियामक मुद्रास्फीति का मौद्रिक नीति के माध्यम से इससे सक्रिय रूप लड़ने के बजाय पीछा कर रहा है, जिसका ब्रिटिश करेंसी पर एक ऋणात्मक प्रभाव पड़ सकता है।

हालाँकि, विभिन्न राय अस्तित्व में हैं। स्कॉटियाबैंक के अर्थशास्त्री, उदाहरण के लिए, आशा करते हैं कि GBP/USD निकट भविष्य में 1.3000 तक बढ़ सकता है। ING के सहकर्मी इस विचार को साझा करते हैं, यह कहते हुए कि, "चार्ट्स को देखकर, ऐसा लगता है कि वर्तमान स्तरों और 1.3000 के बीच कोई महत्वपूर्ण स्तर नहीं है, जो सुझाव देता है कि बाद वाला बहुत दूर नहीं है।"

GBP/USD ने पिछले सप्ताह को 1.2714 के स्तर पर समाप्त किया। वर्तमान अस्थिरता को देखते हुए, सैद्धांतिक रूप से, यह 1.3000 तक की शेष दूरी को केवल कुछ सप्ताहों अथवा दिनों में भी तय कर सकता है। वर्तमान में, 45% सर्वेक्षित विशेषज्ञ इस परिदृश्य का समर्थन करते हैं, जबकि 25% विपरीत दृष्टिकोण धारण करते हैं, और 30% टिप्पणी करने से दूर रहना पसंद करते हैं। तकनीकी विश्लेषण के संदर्भ में, ऑसीलेटर्स और रुझान संकेतक दोनों दैनिक समयसीमा पर EUR/USD के लिए उनके प्रतिस्पर्धियों की रीडिंग्स को प्रतिबिंबित करते हैं। युग्म में किसी दक्षिणावर्ती गति की स्थिति में, यह 1.2685-1.2700, 1.2625, 1.2570, 1.2480-1.2510, 1.2330-1.2350, 1.2275, और 1.2200-1.2210 पर समर्थन स्तरों और क्षेत्रों का सामना करेगा। ऊपरी गति की स्थिति में, युग्म 1.2760, 1.2800-1.2815, 1.2850, 1.2940, 1.3000, 1.3050, और 1.3185-1.3210 पर प्रतिरोध स्तरों का सामना करेगा।

आगामी सप्ताह के कैलेंडर में एक महत्वपूर्ण घटना शुक्रवार, 30 जून है, जब यूनाइटेड किंगडम के लिए GDP डेटा जारी किया जाएगा।

USD/JPY: चंद्रमा की ओर यात्रा जारी रहती है

- हमने कुछ सप्ताह पूर्व USD/JPY के लिए एक "टिकट टू मून" जारी किया, और यह प्रभावी रहना जारी रहता है। पिछले सप्ताह युग्म 143.86 की एक ऊँचाई पर पहुँचा। कॉमर्जबैंक के अनुसार, "येन की कमजोरी धीरे-धीरे एक नाटकीय चरित्र ग्रहण कर रही है।" सिंगापुर के यूनाइटेड ओवरसीज बैंक (UOB) के अर्थशास्त्री पूर्वानुमान लगाते हैं कि डॉलर के अगले 1-3 सप्ताहों में बढ़ना जारी रहने की संभावना है। वे कहते हैं, "अगला महत्वपूर्ण स्तर 144.00 है। यह निर्धारित करना भी बहुत शीघ्रता है कि डॉलर की मजबूती [...] इस अवरोध के ऊपर टूटेगी। दूसरी ओर, हमारे मजबूत समर्थन स्तर को 141.60 से 141.00 तक समायोजित किया गया है।"

MUFG बैंक के अर्थशास्त्री मानते हैं कि बैंक ऑफ जापान और अन्य बड़े सेंट्रल बैंकों के बीच मौद्रिक नीति में बढ़ता हुआ अपसरण येन के आगे कमजोर होने के लिए एक नुस्खा है। "जापान और विदेशों के बीच बढ़ते हुए प्रतिफल अंतर, करेंसी और दर अस्थिरता में कटौती के साथ, येन के तेजी से अपमूल्यित बनने में योगदान देते हैं," MUFG के विश्लेषक लिखते हैं। फ्रेंच वित्तीय समूह सॉसाइटेजेनेरल के उनके प्रतिरोधियों के अनुसार, यदि जुलाई में संयुक्त राज्य में अन्य ब्याज दर वृद्धि होती है, तो USD/JPY युग्म 145.00 तक बढ़ सकता है।

यह स्पष्ट है कि येन न केवल बैंक ऑफ जापान (BoJ) की सतत् रूप से "सुस्त" मुद्रा से बल्कि वैश्विक प्रतिफलों में समग्र वृद्धि से भी पीड़ित हो रहा है। जापानी करेंसी पर दबाव को केवल इस आशा द्वारा ही शांत किया जा सकता है कि BoJ अंतत: इसकी समाप्त होती हुई अतिनरम मौद्रिक नीति के प्रति पहला चरण उठाएगा। उदाहरण के लिए, डैंस्के बैंक के अर्थशास्त्री आशा करते हैं कि USD/JPY विनिमय दर 6–12 माही क्षितिज के अंदर 130.00 के नीचे गिरेगी। समान पूर्वानुमान BNP परिबास के रणनीतिकारों द्वारा, वर्तमान वर्ष के अंत तक 130.00 और 2024 के अंत तक 123.00 के लक्ष्यों के साथ, लगाए जाते हैं।

जापानी सरकार और बैंक ऑफ जापान के विषय में, ऐसा लगता है कि वे किसी महत्वपूर्ण बदलावों के लिए तैयार नहीं हैं। पिछले सप्ताह, वित्त मंत्री शुनिची सुजुकी ने कहा कि जबकि वे करेंसी गतियों पर निकटता से नजर रखते हैं, उनका उन पर टिप्पणी करने का कोई इरादा नहीं है। उन्होंने जोड़ा कि "तीक्ष्ण करेंसी गतियाँ अवांछनीय हैं" और "करेंसी दरों को मौलिक संकेतकों को परिलक्षित करते हुए, बाजार द्वारा निर्धारित किया जाना चाहिए।" हालाँकि, हमें ऐसा लगता है कि वित्त मंत्रालय के प्रमुख धोखेबाज बन रहे हैं। हमें केवल पिछले वर्ष बैंक ऑफ जापान द्वारा निष्पादित अनपेक्षित करेंसी हस्तक्षेपों को याद करने की आवश्यकता है, जिन्हें वित्त मंत्रालय द्वारा प्रेरित किया गया था। इन हस्तक्षेपों के माध्यम से, येन डॉलर के विरुद्ध 1,500 पिप्स से अधिक मजबूत होने में सक्षम था। क्या अब वही समान आश्चर्य घटित होने की संभावना नहीं है?

143.86 पर एक अन्य ऊँचाई पर पहुँचने के बाद, युग्म ने पिछली पाँच दिवसीय अवधि को 143.71 पर समाप्त किया। इस समीक्षा को लिखने के समय, 60% विश्लेषक आशा करते हैं कि येन कम से कम अपनी कुछ हानियों की भरपाई करेगा और युग्म को नीचे धकेलेगा, जबकि 30% विशेषज्ञ पश्चिम की ओर संकेत करते हैं। यद्यपि युग्म वृद्धि के लिए कई समर्थक केवल 10% पर खड़े हैं, तथापि यह ध्यान देने योग्य है कि फिर भी अल्पसंख्यक सही हो सकते हैं। इसके अलावा, इसका तकनीकी विश्लेषण द्वारा समर्थन किया जाता है, क्योंकि सभी 100% रुझान संकेतक और ऑसीलेटर्स दैनिक समयसीमा पर ऊपर की ओर संकेत करते हैं। हालाँकि, एकतिहाई ऑसीलेटर्स सक्रिय रूप से युग्म के लिए ओवरबॉट परिस्थितियों का संकेत करते हैं। निकटतम समर्थन स्तर 143.00-143.20 क्षेत्र में स्थित है, जिसके बाद 142.20, 1.4140, 140.90-141.00, 1.4060, 139.85, 1.3875-1.3905, 138.30, और 137.50 आते हैं। निकटम प्रतिरोध 143.85 पर है, और फिर बुलों को 144.90-145.30, 146.85-147.15, 148.85 पर अवरोधों को पार करने, और संभावित रूप से 151.95 पर अक्टूबर 2022 ऊँचाई पर पहुँचने की आवश्यकता होगी।

आगामी सप्ताह के दौरान जापानी अर्थव्यवस्था से संबंधित कोई महत्वपूर्ण आर्थिक जानकारी अपेक्षित नहीं है।

क्रिप्टोकरेंसियाँ: इंफ्लूएंशर्स बिटकॉइन पर दाँव लगा रहे हैं

- बियरों ने लगातार नौ सप्ताह क्रिप्टो बाजार को प्रभावित किया। हालाँकि, स्थिति 15 जून को अचानक बदल गई क्योंकि बिटकॉइन ने अनपेक्षित रूप से एक तीव्र वृद्धि दिखाई। इसने $25,000, $26,500 पर प्रतिरोध स्तरों को तोड़ा और 23 जून को $31,388 के एक शीर्ष पर पहुँचते हुए $30,000 को पार किया। इन दिनों के दौरान वृद्धि 26% से अधिक बढ़ गई। ऑल्टकॉइनों ने भी एथेरियम के वजन में लगभग 19% प्राप्त करने के साथ बिटकॉइन के ऊपरी रुझान का अनुसरण किया।

बिटकॉइन की लहर को सकारात्मक समाचारों की एक लहर द्वारा उत्तेजित किया गया। मुख्य विशेषता यह बात थी कि निवेश दिग्गज ब्लैकरॉक ने क्रिप्टो बाजार पर संस्थागत पहुँच को आसान बनाने का लक्ष्य साधते हुए, एक स्पॉट बिटकॉइन ट्रस्ट प्रारंभ करने के लिए एक आवेदन दायर किया। हालाँकि, यह समाचार एकमात्र बात नहीं थी। जर्मनी के सबसे बड़े वित्तीय समूहों में से एक, ड्यूश बैंक, ने डिजिटल असेट बाजार में इसके प्रवेश करने की और क्रिप्टोकरेंसी अभिरक्षण सेवाओं में इसके सम्मिलन की घोषणा की। वॉल स्ट्रीट वित्तीय दिग्गज सिटाडेल और फिडिएलिटी 20 जून को EDX बाजार नामक एक विकेंद्रीकृत क्रिप्टो एक्सचेंज लॉन्च करने के लिए सेनाओं में शामिल हुए। अन्य निवेश दिग्गज, इन्वेस्को, जो $1.4 ट्रिलियन मूल्य की असेट्स प्रबंधित करता है, ने एक स्पॉट बिटकॉइन ETF के लिए एक आवेदन दायर किया। (माइक्रोस्ट्रेटजी का मानना है कि ऐसा कोई ETF कई ट्रिलियन डॉलर आकर्षित कर सकता है)। अंत में, टीथर (USDT) के एक नए बैच स्टेबलकॉइनों का प्रकाशन भी BTC/USD की वृद्धि में योगदान कर सकता था।

यह ध्यान देने योग्य बात है कि मुख्य क्रिप्टोकरेंसी की लहर डिजिटल बाजार पर U.S. प्रतिभूति और विनिमय आयोग (SEC) की कार्यवाही के बावजूद घटित हुई। पूर्व में, SEC ने बायनैंस और कॉइनबेस के विरुद्ध अपंजीकृत प्रतिभूतियाँ बेचने के प्लेटफॉर्म्स का दोषारोपण करते हुए मुकदमे दायर किए। न्यायालय दस्तावेजों में, आयोग ने एक दर्जन से अधिक टोकनों को प्रतिभूतियों के रूप में वर्गीकृत किया। विशेषज्ञों के अनुसार, विनियामक के लिए एक जीत इन कॉइनों की डीलिस्टिंग और उनके ब्लॉकचेनों के संभावित विकास को प्रतिबंधित करने का कारण हो सकती है। विनियामक ने पहले ही अपनी ब्लैकलिस्ट पर 60 से अधिक कॉइनों को सम्मिलित किया है।

प्रेस्टन पायश, लोकप्रिय निवेश पुस्तकों के लेखक, का मानना है कि विनियामक दबाव एक योजनाबद्ध अभियान था। इसका लक्ष्य बड़े खिलाड़ियों को अनुकूल परिस्थितियों के तहत डिजिटल असेट बाजार में प्रवेश करने का अवसर प्रदान करना है। वह अपने दृष्टिकोण का वॉल स्ट्रीट दिग्गज द्वारा उठाई गईं साहसी पहलों के साथ समर्थन करते हैं, जैसा कि पूर्व में उल्लेख किया गया है।

टीवी मेजबान और बिलिनेयर, मार्क कुबैन, और पूर्व SEC कार्यकारी, जॉन रीड स्टार्क, ने क्रिप्टो उद्योग पर जारी कार्यवाही पर चर्चा की। स्टार्क का मानना है कि SEC द्वारा उठाए गए कदम आवश्यक हैं। उनके अनुसार, विनियामक इस क्षेत्र में संभावित छल और घोटालों से निवेशकों की रक्षा करने का प्रयास कर रहा है। वह भी आश्वस्त है कि SEC की कार्यवाहियाँ बेईमान प्रतिभागियों को हटाकर और पारदर्शिता को बढ़ाकर अंतत: उद्योग को लाभांवित करेंगी। मार्क कुबैन के विषय में, उन्होंने इंटरनेट के प्रारंभिक दिनों के साथ समानताएँ बताईं। बिलियनेयर की राय में, "90% ब्लॉकचेन कंपनियाँ विफल होंगी। 99% टोकन विफल होंगे। 99% प्रारंभिक इंटरनेट कंपनियों की तरह।"

यह ध्यान देने योग्य बात है कि कई इंफ्लूएंशर्स क्रिप्टोकरेंसियों के बारे में शक्कीमिजाज हैं और बिटकॉइन को एक तरफ रख रहे हैं। हमने पहले ही बेंजामिन कॉवेन, इन्टू दिक्रिप्टोवर्स के संस्थापक, का उल्लेख किया है जो मानते हैं कि ऑल्टकॉइन "हिसाब-किताब का सामना करेगा जबकि बिटकॉइन प्रभाव वृद्धि करना जारी रखेगा।" ऐसा ही समान सेंटीमेंट प्रसिद्ध ट्रेडर गारेथ सोलोवे द्वारा व्यक्त किया गया, जिन्होंने कहा कि उन्होंने क्रिप्टो बाजार की तुलना हमेशा डॉट-कॉम बबल के साथ की है। उनके अनुसार, 2000 के प्रारंभिक दशक की गिरावट के समान एक गिरावट इस उद्योग में घटित होगी। सोलोवे ने पुन: आश्वस्त किया कि "तंत्र को फलने-फूलने के लिए कचरे से साफ होने की आवश्यकता" है। वह मानते हैं कि 95% सभी टोकन "शून्य के प्रति कठोर परिश्रम करेंगे"।

रॉबर्ट कियोसाकी, "रिच डैड पुअर डैड" पुस्तक के लेखक", ने हाल ही में रियल इस्टेट बाजार में एक आसन्न पतन के बारे में चेतावनी दी है। विशेषज्ञ के अनुसार, कैलीफोर्निया मॉर्टगेज लेंडर लोनडिपो पहले ही दिवालियापन की कगार पर है, और आगामी रियल इस्टेट बाजार का पतन के 2008 संकट से भी अधिक बुरे होने की संभावना है। इस स्थिति में, कियोसाकी ने एकबार फिर अपने अनुयायियों को आपदा के लिए तैयार रहने और कीमती धातुओं एवं बिटकॉइन को एकत्रित करने की सलाह दी।

माइक नोवोग्राट्ज, गैलेक्सी डिजिटल के CEO, भी मानते हैं कि मुद्रास्फीति के विरुद्ध लड़ाई में, वैकल्पिक इंस्ट्रूमेंट्स की माँग बढ़ेगी, और उनमें से एक बिटकॉइन है, जिसके लिए वे दीर्घकाल में $500,000 तक पहुँचने की भविष्यवाणी करते हैं। मैक्स केसर, एक पूर्व ट्रेडर और टेलीविजन मेजबान जो अब सैल्वाडोर के राष्ट्रपति नाइबबुकेले के सलाहकार हैं, ने $1 मिलियन प्रति कॉइन के और भी ऊँचे आकड़े का उल्लेख किया। कैथी वुड, ARK इनवेस्ट की CEO, भी मानती हैं कि $1 मिलियन लक्ष्य प्राप्त करने योग्य है।

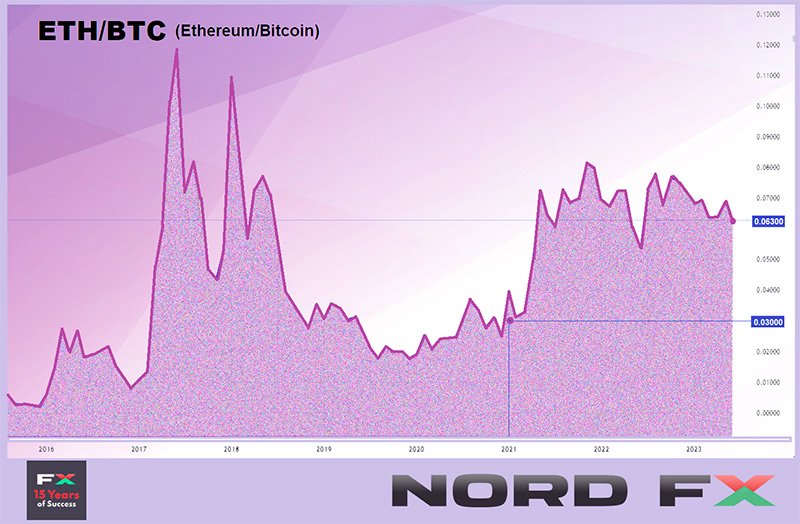

"बाजार का रहस्यमयी जादूगर" के रूप में प्रसिद्ध पीटर ब्रांड्ट, ने बिटकॉइन के अलावा सभी कॉइनों के बारे में संदेह व्यक्त करते हुए, बिटकॉइन की प्रशंसा करने वाले लोगों की श्रेणी में शामिल हो गए हैं। इस दिग्गज ट्रेडर और विश्लेषक ने कहा कि बिटकॉइन एकमात्र क्रिप्टोकरेंसी है जो इस मैराथन को सफलतापूर्वक समाप्त करेगी। उन्होंने बाद में जोड़ा कि एथेरियम (ETH) के जीवित रहने की संभावना है, किंतु वास्तविक धरोहर बिटकॉइन से संबंधित है। बेंजामिन कॉवेन, पूर्व में उल्लेख किया गया, भी एथेरियम के लिए कठिनाइयों की भविष्यवाणी करते हैं, यह सुझाव देते हुए कि ETH/BTC संभावित रूप से इसके वर्तमान मूल्य का 45% तक खोते हुए, निकट भविष्य में Q1 2021 स्तरों तक सीधे गिर सकता है।

क्रिस बर्निस्के, वेंचर कैपिटल फर्म प्लेसहोल्डर में एक पार्टनर, ने उल्लेख किया है कि क्रिप्टोकरेंसियाँ अकसर उस समय वृद्धि का अनुभव करती हैं जब नैस्डैक 100 (NDX) सूचकांक एक श्वाँस लेता है। स्टॉक्स में कूलिंग ऑफ पूँजी को जोखिमभरी असेट्स में प्रवाहित होने के लिए प्रोत्साहित करता है, और बिटकॉइन एक बुलिश रैली प्रारंभ करता है। बर्निस्के ग्लासनोड के संस्थापकों, जान हप्पेल और यान अल्लेमान द्वारा किए गए अवलोकनों का संदर्भ लेता है। उनकी प्रेक्षणों के अनुसार, 2019 के बाद से, बिटकॉइन ने NDX में बुलिश थकावट के संकेतों के बाद मजबूत वृद्धि दिखाई है। वर्तमान में, बिटकॉइन एकबार फिर NDX को पार करने से केवल कुछ कदम दूर है क्योंकि सूचकांक एक स्थानीय शीर्ष के निकट है।

लोकप्रिय निवेशक और वेंचर कंपनी एट के संस्थापक, माइकल वैन डी पॉप, का मानना है कि वर्तमान बाजार परिस्थितियाँ BTC के लिए ऋणात्मक पूर्वानुमानों को सही सिद्ध होना असंभव बनाती हैं, क्योंकि कुछ लेखक क्रिप्टोकरेंसी में $12,000 तक एक गिरावट की भविष्यवाणी करते हैं। उनकी राय के अनुसार, निवेशकों को आगे की वृद्धि की प्रत्याशा में "उनकी जेबें भरनी" चाहिए।

BTC प्रभाव गुरुवार, 21 जून को 50% पर पहुँचा। इसका अर्थ है कि संपूर्ण क्रिप्टोकरेंसी बाजार पूँजीकरण के आधे का लेखा-जोखा इस असेट द्वारा दिया जाता है। पिछली बार सूचकांक दो वर्ष पूर्व मई 2021 में इस ऊँचाई पर था। वर्तमान वृद्धि ऑल्टकॉइनों पर SEC की ओर से दबाव और ब्लैकरॉक द्वारा एक स्पॉट बिटकॉइन ट्रस्ट के लिए आवेदन के लिए जिम्मेदार है। माइकल सेलर, माइक्रोस्ट्रेटजी के CEO, का मानना है कि बिटकॉइन प्रभाव बढ़ना जारी रखेगा और आगामी वर्षों में 80% पर पहुँचेगा। वह कहते हैं, "वर्तमान में, बाजार में विविधतापूर्ण गुणवत्ता के 25,000 टोकन हैं, जो बड़े निवेशकों को भ्रमित करते हैं"। "SEC के माध्यम से अनावश्यक असेट्स को निकालने के बाद, बड़ी पूँजी अग्रणी क्रिप्टोकरेंसी में निवेश करने की अधिक इच्छुक होंगी।"

समीक्षा लिखने के समय, शुक्रवार, 23 जून की शाम को, BTC/USD $30,840 के आस-पास ट्रेड कर रहा है। क्रिप्टोकरेंसी बाजार का कुल बाजार पूँजीकरण $1.196 ट्रिलियन ($1.064 ट्रिलियन एक सप्ताह पूर्व) पर खड़ा है। क्रिप्टो फियर एंड ग्रीड सूचकांक सप्ताह में न्यूट्रल क्षेत्र से ग्रीड क्षेत्र तक उछलते हुए, और 47 से 65 अंक तक बढ़ते हुए, अप्रैल मध्य स्तरों तक लौट गया है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकती है।

वापस जाएं वापस जाएं