EUR/USD: फेडरल रिजर्व के मौखिक हस्तक्षेप डॉलर का समर्थन करते हैं

- पिछली समीक्षाओं में, हमने उन जापानी अधिकारियों द्वारा दिए गए मौखिक हस्तक्षेपों की विस्तार से चर्चा की जिनका लक्ष्य उनके सार्वजनिक बयानों द्वारा येन को थामे रखना है। इस बार, वही कदम फेडरल रिजर्व के अध्यक्ष, जेरोम पॉवेल, की अगुवाई में FOMC (फेडरल ओपन मार्केट कमेटी) अधिकारियों द्वारा उठाए गए हैं। 20 सितंबर को उनकी बैठक में, FOMC ने ब्याज दर को 5.50% पर बनाए रखने का निर्णय किया। यह व्यापक रूप से अपेक्षित था, क्योंकि फ्यूचर्स बाजारों ने ऐसे किसी परिणाम की 99% प्रायिकता को इंगित किया था। हालाँकि, इसके बाद की प्रेस वार्ता में, श्री पॉवेल ने इंगित किया कि मुद्रास्फीति के विरुद्ध लड़ाई समाप्त होने से दूर है, और 2.0% लक्ष्य 2026 तक संभवत: प्राप्त नहीं किया जाए। इसलिए, 25 आधार अंकों की एक अन्य दर वृद्धि कार्ड्स में बहुत अधिक है। फेड अध्यक्ष के अनुसार, क्षितिज पर कोई मंदी नहीं है, और U.S. अर्थव्यवस्था किसी विस्तारित अवधि के लिए ऐसी उच्च ऋण लेने वाली कीमतों को बनाए रखने के लिए पर्याप्त रूप से सुदृढ़ है। इसके अलावा, यह प्रकट किया गया कि 19 में से 12 FOMC सदस्य एक वर्ष के भीतर 5.75% तक एक दर वृद्धि की आशा करते हैं। समिति के आर्थिक पूर्वानुमान के अनुसार, इस दर स्तर के कुछ समय तक बने रहने की अपेक्षा की जाती है। विशिष्ट रूप से, अद्यतन पूर्वानुमान सुझाव देता है कि दर अब से 5.1% एक वर्ष तक नीचे जा सकती है (जैसा कि पूर्व में बताए गए 4.6% के विरुद्ध है), और 3.9% तक कमी की एक दो-वर्षीय दृष्टिकोण में अपेक्षा की जाती है (3.4% से संशोधित)।

बाजार प्रतिभागियों की इन संभावनाओं के बारे में मिश्रित मान्यताएँ हैं, किंतु बात अभी यह है कि साकार कार्रवाइयों की अनुपस्थिति के बावजूद, अधिकारियों की ओर से आक्रामक अभिकथनों ने डॉलर को थाम रखा है। यह संभव है कि फेडरल रिजर्व ने यूरोपियन सेंट्रल बैंक (ECB) विरोधियों की गलतियों से सीखा हो, जिनके कारण बाजार खिलाड़ियों ने यह विश्वास किया कि यूरोजोन में मौद्रिक कसावट चक्र समाप्त हो गया है। एक अनुस्मारक के रूप में, ECB अध्यक्ष क्रिस्टीन लैगार्ड ने यह स्पष्ट किया कि वह वर्तमान ब्याज दर स्तर को स्वीकारयोग्य मानती हैं, जबकि बैंक ऑफ ग्रीस के गर्वनर, यानिस स्टॉरनारास, ने कहा कि, उनकी राय में, ब्याज दरें शीर्ष पर पहुँच गईं हैं, और अगला कदम संभवत: एक कटौती होगा। ऐसा ही समान सेंटीमेंट: कि मौद्रिक कसावट की सितंबर कार्रवाई अंतिम थी, स्टॉरनारास के सहकर्मी, बॉरिस वुजसिस, नेशनल बैंक ऑफ क्रोएशिया के गर्वनर द्वारा भी व्यक्त किया गया।

फेडरल रिजर्व के मौखिक हस्तक्षेप के परिणामस्वरूप, डॉलर सूचकांक (DXY) कुछ ही घंटों के भीतर 104.35 से 105.37 तक बढ़ गया, जबकि EUR/USD 1.0616 के एक स्तर तक गिर गया। ओवरसी-चाइनीज बैंकिंग कॉर्पोरेशन (OCBC) के अर्थशास्त्रियों का मानना है कि, फेड के अन्य दर वृद्धि के संबंध में लचीलापन बनाए रखने के निर्णय को देखते हुए, भविष्य में एक सुस्त बदलाव की आशा करना ठीक नहीं है।

डैंस्के बैंक के रणनीतिकार राय देते हैं "फेड उतना ही आक्रामक था जितना वास्तविक रूप से दरों के बढ़े बिना हो सकता था।" हालाँकि, वे दावा करते हैं कि "डॉलर की जारी सुदृढ़ता के बावजूद, निकट अवधि में EUR/USD के लिए कुछ ऊपरी संभावना हो सकती है।" डैंस्के बैंक आगे कहता है, "हम मानते हैं कि शीर्ष दरें, सेवा क्षेत्र की तुलना में विनिर्माण क्षेत्र में सुधार, और/अथवा चीन के प्रति निराशावाद में एक कटौती अगले महीने में EUR/USD का समर्थन कर सकती है। हालाँकि, दीर्घकाल में, हम अगले 12 महीनों के अंदर 1.0300 के नीचे एक ब्रेकथ्रू की अपेक्षा करते हुए, EUR/USD में एक गिरावट का पक्ष लेते हुए हमारी रणनीतिक स्थिति बनाए रखते हैं।"

शुक्रवार, 22 सितंबर को जारी U.S. व्यावसायिक गतिविधि पर डेटा ने एक मिश्रित तस्वीर प्रस्तुत की। विनिर्माण PMI सूचकांक 48.9 तक बढ़ा, जबकि सेवा PMI 50.2 तक गिरा। परिणामस्वरूप, सम्मिश्र PMI 50.0 सीमा के ऊपर बना रहा किंतु 50.2 से 50.1 तक गति करते हुए, एक छोटी डुबकी दिखाई।

PMI रिलीज का अनुसरण करते हुए, EUR/USD ने सप्ताह को 1.0645 पर समाप्त किया। सत्तर प्रतिशत विशेषज्ञों ने डॉलर के और सुदृढ़ीकरण का पक्ष लिया, जबकि 30% ने करेंसी युग्म में एक ऊपरी रुझान के लिए मतदान किया। तकनीकी विश्लेषण के पदों में, लगभग समाप्त सप्ताह में बहुत कुछ नहीं बदला है। D1 समय सीमा पर सभी रुझान संकेतक और ऑसीलेटर्स अभी भी सर्वसम्मति से अमेरिकी करेंसी का समर्थन कर रहे हैं और लाल रंग से रंगे जाते हैं। हालाँकि, उनमें से 15% युग्म की ओवरसॉल्ड स्थिति का संकेत दे रहे हैं। युग्म के लिए निकटतम समर्थन स्तर 1.0620-1.0630 परास में, इसके बाद 1.0490-1.0525, 1.0370, और 1.0255 में निहित होता है। प्रतिरोध स्तरों का 1.0670-1.0700 क्षेत्र में, फिर 1.0745-1.0770, 1.0800, 1.0865, 1.0895-1.0925, 1.0985, और 1.1045 में सामना किया जाएगा।

आगामी सप्ताह की घटनाओं के विषय में, मंगलवार, 26 सितंबर को U.S. रियल इस्टेट बाजार डेटा, इसके बाद बुधवार को U.S. में ड्यूरेबल गुड्स ऑर्डर्स की रिलीज होगी। गुरुवार, 28 सितंबर एक व्यस्त दिन होने का वादा करता है। जर्मनी की ओर से प्राथमिक मुद्रास्फीति (CPI) डेटा के साथ-साथ Q2 के लिए U.S. GDP आँकड़े जारी होंगे। इसके अलावा, परंपरागत तरीके से U.S. श्रम बाजार आँकड़े जारी होंगे, और दिन फेडरल रिजर्व अध्यक्ष जेरोम पॉवेल की ओर से टिप्पणियों के साथ समाप्त होगा। शुक्रवार को, हम यूरोजोन के प्राथमिक उपभोक्ता मूल्य सूचकांक (CPI) और संयुक्त राज्य में व्यक्तिगत उपभोग के संबंध में जानकारी सहित सार्थक मैक्रोइकॉनोमिक डेटा के एक घुमाव की भी अपेक्षा कर सकते हैं।

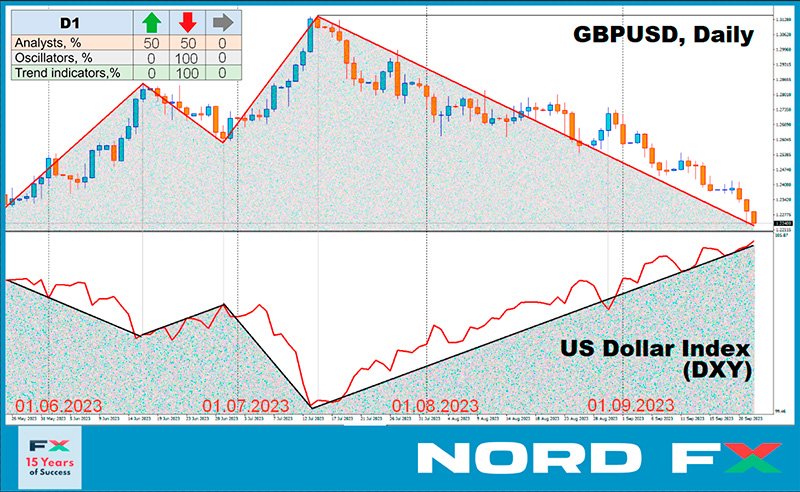

GBP/USD: BoE पाउंड के लिए समर्थन वापस खींचता है

- वित्तीय विश्व फेडरल रिजर्व के निर्णयों के चारों ओर अकेला नहीं घूमता है। पिछला सप्ताह, बैंक ऑफ इंग्लैंड (BoE) ने भी अपनी आवाज को कठोर किया। गुरुवार, 21 सितंबर को, BoE की मौद्रिक नीति समिति ने पाउंड के लिए ब्याज दर को 5.25% पर अपरिवर्तित छोड़ा। जबकि फेडरल रिजर्व के ऐसे ही समान निर्णय की अपेक्षा की गई, BoE का कदम बाजार प्रतिभागियों के लिए एक आश्चर्य के रूप में आया। उन्होंने एक 25 आधार अंकीय वृद्धि की आशा की थी, जो साकार नहीं हुई। परिणामस्वरूप, मजबूत होते हुए डॉलर और कमजोर होते हुए पाउंड ने GBP/USD को 1.2230 तक नीचे भेजा।

BoE का निर्णय संभवत: एक दिन पूर्व प्रकाशित यूनाइटेड किंगडम के लिए प्रोत्साहक मुद्रास्फीति डेटा द्वारा प्रभावित किया गया। वार्षिक उपभोक्ता मूल्य सूचकांक (CPI) वास्तविक रूप से पिछले 6.8% और 7.1% के पूर्वानुमान की तुलना में 6.7% तक गिरा। केंद्रीय CPI भी 6.8% के एक पूर्वानुमान के विरुद्ध 6.9% से 6.2% तक गिरा। ऐसे डेटा को देखते हुए, विराम देने और पहले से ही संघर्षरत् अर्थव्यवस्था पर बोझ नहीं डालने का निर्णय उचित दिखाई देता है। इस तर्काधार का आगे समर्थन सितंबर के लिए यूनाइटेड किंगडम के प्राथमिक सर्विसेस पर्चेजिंग मैनेजर्स इंडेक्स (PMI) द्वारा किया जाता है, जिसने अगस्त में 49.5 और 49.2 के पूर्वानुमान की तुलना में एक 32-माही निम्नता पर 47.2 पर प्रहार किया। विनिर्माण PMI 44.2 पर भी रिपोर्ट किया गया, सार्थक रूप से 50.0 के महत्वपूर्ण स्तर से नीचे।

S&P ग्लोबल मार्केट इंटेलीजेंस के अर्थशास्त्रियों के अनुसार, ये "निराशाजनक PMI परिणाम सुझाव देते हैं कि यूनाइटेड किंगडम में एक मंदी तेजी से संभव हो रही है। [...] PMI डेटा द्वारा इंगित उत्पादन मात्राओं में तीक्ष्ण गिरावट तिमाही आधार पर 0.4% से अधिक एक GDP संकुचन के संगत होती है, और स्थूल आधारित गिरावट सुधार की किसी तत्काल संभावना के बिना गति प्राप्त कर रही है।"

संयुक्त राज्य में सबसे बड़े बैंकों में से एक, वेल्स फार्गो, के विश्लेषकों का मानना है कि BoE का निर्णय ब्रिटिश पाउंड के लिए दर आधारित समर्थन की एक हानि का संकेत देता है। उनके पूर्वानुमान के अनुसार, 5.25% की वर्तमान दर 2024 के अंत तक चक्र के शीर्ष को, इसके बाद 3.25% की एक धीमी गिरावट को चिह्नित करेगी। परिणामस्वरूप, वे तर्क देते हैं कि "इस प्रसंग में, 1.2000 तक अथवा इससे नीचे पाउंड की एक गति प्रश्न के बाहर नहीं है।"

स्कॉटियोबैंक के उनके विरोधी भी ऐसा ही समान सेंटीमेंट साझा करते हैं। अल्पकालिक, मध्यावधि और दीर्घकालिक रुझानों के लिए नई निम्नताएँ और मजबूत बियरिश संकेत 1.2100-1.2200 तक गिरते हुए पाउंड के एक उन्नत जोखिम को इंगित करते हैं।

यदि मुद्रास्फीति दृष्टिकोण महत्वपूर्ण रूप से सुधरते हैं तो जर्मनी के कॉमर्जबैंक के अर्थशास्त्री पाउंड के लिए एक थोड़े सुधार की संभावना से मना नहीं करते हैं। वे मानते हैं कि बैंक ऑफ इंग्लैंड ने अन्य दर वृद्धि के लिए दरवाजा खुला छोड़ दिया है। वर्तमान दर को बनाए रखने के लिए मत आश्चर्यजनक रूप से 5:4 के निकट था, जिसका अर्थ है कि मौद्रिक नीति समिति के चार सदस्यों ने एक 25 आधार अंकीय वृद्धि के पक्ष में मतदान किया। यह अनिश्चितता के उच्च स्तर को कम आँकता है। तथापि, UK अर्थव्यवस्था में कमजोरी के कारण, पाउंड के लिए दृष्टिकोण बियरिश बना रहता है।

GBP/USD ने पिछले सप्ताह को 1.2237 पर बंद किया। युग्म के तत्काल भविष्य पर विश्लेषक की राय समान रूप से विभाजित होती है: 50% और निचली गति की अपेक्षा करते हैं, जबकि अन्य 50% ऊपर की ओर एक सुधार की अपेक्षा करते हैं। D1 चार्ट पर सभी रुझान संकेतकों और ऑसीलेटरों को लाल रंग से रंगा जाता है; इसके अलावा, इन ऑसीलेटरों में से 40% ओवरसॉल्ड क्षेत्र में है, जो एक संभावित रुझान पलटाव के लिए एक मजबूत संकेत है।

यदि युग्म अपना निचला प्रक्षेपण जारी रखेगा, तो यह 1.2190-1.2210, 1.2085, 1.1960, और 1.1800 पर समर्थन स्तरों और क्षेत्रों का सामना करेगा। दूसरी ओर, यदि युग्म बढ़ेगा, तो यह it will face resistance at 1.2325, 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760, और 1.2800-1.2815 पर प्रतिरोध का सामना करेगा।

आगामी सप्ताह के लिए यूनाइटेड किंगडम पर प्रभाव डालने वाली आर्थिक घटनाओं के पदों में, शुक्रवार, 29 सितंबर को निर्धारित Q2 के लिए देश की GDP डेटा की रिलीज मुख्य आकर्षण होगा।

USD/JPY: बैंक ऑफ जापान में नीरस बैठक

- फेडरल रिजर्व और बैंक ऑफ इंग्लैंड में उनके विरोधियों का अनुसरण करते हुए, बैंक ऑफ जापान (BoJ) अपनी बैठक शुक्रवार, 22 सितंबर को आयोजित की। "यह एक नीरस बैठक थी," TD सिक्योरिटीज के अर्थशास्त्रियों ने टिप्पणी की। "सभी सदस्यों ने नीति को अपरिवर्तित रखने के लिए सर्वसम्मति से मतदान किया। बयान जुलाई में जारी किए गए एक बयान के बहुत समान था, और आगे के मार्गदर्शन में कोई बदलाव नहीं किया गया।" मुख्य ब्याज दर -0.1% के ऋणात्मक स्तर पर बनी रही।

इसके बाद की BoJ गर्वनर काझुओ युएदा की अगुवाई वाली प्रेस वार्ता ने भी येन बुलों को निराश किया। युएदा ने राष्ट्रीय करेंसी के कमजोर होने के विरुद्ध नहीं बोला; इसके बजाय, उन्होंने फिर से दोहराया कि एक्सचेंज दर को मौलिक संकेतकों को प्रतिबिंबित करना चाहिए और स्थिर रहना चाहिए। सेंट्रल बैंक के प्रमुख ने यह भी उल्लेख किया कि विनियामक "समाप्त होते प्रतिफल वक्र नियंत्रण और ऋणात्मक ब्याज दर नीति को बदलने की संभावना पर विचार कर सकता है जब हम आश्वस्त हों कि 2% मुद्रास्फीति लक्ष्य को प्राप्त करना निकट है।"

जापान के वित्त मंत्री शुनिचि सुजुकी का भाषण भी उनके लिए मौखिक हस्तक्षेप का एक विशिष्ट रूप था। "हम आकस्मिकता और तात्कालिकता के उच्च भाव के साथ करेंसी विनिमय दरों पर निकटता से निगरानी रख रहे हैं," मंत्री ने घोषणा की, "और हम अतिरिक्त अस्थिरता का प्रतिसाद देने के लिए किसी भी विकल्प से मना नहीं करते हैं।" उन्होंने जोड़ा कि पिछले वर्ष के करेंसी हस्तक्षेप में अपना अभिप्रेत प्रभाव था किंतु यह इंगित नहीं किया कि क्या उन्हीं चरणों की निकट भविष्य में अपेक्षा की जा सकती है।

दस-वर्षीय U.S. ट्रेजरी बॉण्ड्स और USD/JPY करेंसी युग्म पारंपरिक रूप से सीधे ही सहसंबंधित हैं। जब बॉण्ड्स पर प्रतिफल बढ़ता है, तो येन के विरुद्ध डॉलर भी बढ़ता है। इस सप्ताह, फेडरल रिजर्व के आक्रामक बयानों का अनुसरण करते हुए, 10-वर्षीय ट्रेजरियों पर 10-वर्षीय दरें 2007 के बाद से अपने उच्चतम शीर्ष तक बढ़ीं। इसने USD/JPY को 148.45 की एक नई उच्चता तक आगे बढ़ाया। TD सिक्योरिटीज के अर्थशास्त्रियों के अनुसार, U.S. प्रतिफलों में बढ़ोत्तरी पर विचार करते हुए, युग्म 150.00 के ऊपर टूट सकता है। इस बीच, फ्रेंच बैंक सॉसाइटेजेनेरल में, 149.20 और 150.30 के लक्ष्य स्तरों का हवाला दिया जा रहा है।

पाँच दिवसीय ट्रेडिंग सत्र के अंतिम नोट ने 148.36 चिह्न पर ध्वनि की। सर्वेक्षण किए गए विशेषज्ञों का एक बहुमत (70%) USD/JPY की और बढ़ोत्तरी के संबंध में TD सिक्योरिटीज और सॉसाइटेजेनेरल में उनके सहकर्मियों के दृष्टिकोणों के साथ सहमत हुए। नीचे की ओर एक सुधार, और संभवत: करेंसी हस्तक्षेपों के कारण एक तीक्ष्ण गिरावट, की 20% विश्लेषकों द्वारा अपेक्षा की जाती है। शेष 10% ने एक तटस्थ रुख अपनाया। D1 टाइमफ्रेम पर सभी 100% रुझान संकेतकों और ऑसीलेटरों को हरे रंग से रंगा जाता है, यद्यपि बाद वालों में से 10% ओवरबॉट परिस्थितियों का संकेत दे रहे हैं। निकटतम समर्थन स्तर 146.85-147.00 क्षेत्र में, इसके बाद 145.90-146.10, 145.30, 144.50, 143.75-144.05, 142.20, 140.60-140.75, 138.95-139.05, और 137.25-137.50 में होता है। निकटतम प्रतिरोध 148.45 पर, इसके बाद 148.45, 148.85-149.20, 150.00 और अंत में 151.90 की अक्टूबर 2022 उच्चता पर होता है।

जापानी अर्थव्यवस्था की अवस्था से संबंधित कोई महत्वपूर्ण आर्थिक डेटा आगामी सप्ताह में रिलीज के लिए निर्धारित नहीं है। हालाँकि, ट्रेडर्स उनके कैलेंडर्स पर शुक्रवार, 29 सितंबर को चिह्नित करना चाह सकते हैं, क्योंकि टोक्यो क्षेत्र के लिए उपभोक्ता मुद्रास्फीति डेटा उसी दिन को प्रकाशित किया जाएगा।

क्रिप्टोकरेंसियाँ: $27,000 के लिए लड़ाई

- सोमवार, 18 सितंबर को, अग्रणी क्रिप्टोकरेंसी के मूल्य ने संपूर्ण डिजिटल असेट बाजार को ऊपर की ओर खींचते हुए, बढ़ना प्रारंभ किया। रोचक बात यह है कि, इस बढ़ोत्तरी के पीछे कारण सीधे ही बिटकॉइन से नहीं, बल्कि U.S. डॉलर से संबंधित था। विशिष्ट रूप से, यह ब्याज दरों के संबंध में फेडरल रिजर्व के निर्णयों से बँधा था। उच्च डॉलर दरें क्रिप्टोकरेंसियों सहित जोखिमपूर्ण असेट्स में निवेशों के प्रवाह को सीमित करती हैं, क्योंकि बड़े निवेशक स्थिर रिटर्न पसंद करते हैं। इस स्थिति में, आगामी फेडरल रिजर्व बैठक के पूर्व, बाजार प्रतिभागी आश्वस्त थे कि विनियामक न केवल बढ़ती हुई दरों से दूर रहेंगे बल्कि वर्ष अंत तक उन्हें अपरिवर्तित भी रखेंगे। इन अपेक्षाओं पर सवार होते हुए, BTC/USD 19 अगस्त को $27,467 के शीर्ष पर पहुँचते हुए, 11 सितंबर के बाद से 10% अधिक जोड़ते हुए, आगे बढ़ा।

हालाँकि, यद्यपि दर वास्तव में अपरिवर्तित ही रही, तथापि यह बैठक के बाद स्पष्ट हो गया कि मुद्रास्फीति के विरुद्ध लड़ाई जारी रहेगी। इसलिए, फेड के आक्रामक रुख से दूर होने की किसी आशा को अभी के लिए अलग कर दिया जाना चाहिए। परिणामस्वरूप, बिटकॉइन का मूल्य पलटा। $27,000 पर समर्थन क्षेत्र को पार करने के बाद, यह अपनी प्रारंभिक स्थितियों पर लौटा।

हालिया पुलबैक के बावजूद, क्रिप्टो समुदाय में कई आश्वस्त बने रहते हैं कि डिजिटल गोल्ड बढ़ना जारी रखेगा। उदाहरण के लिए, योद्धा उपनाम वाले एक विश्लेषक का मानना है कि बिटकॉइन के पास अल्पावधि में अपनी स्थानीय उच्चता को फिर से ताजा करने का और वर्ष अंत तक $50,000 पर पहुँचने का एक अवसर है। जिसके बाद, वह सुझाव देते हैं, $30,000 तक एक सहसंबंध शुरुआती 2024 में, हाविंग घटना के पूर्व घटित हो सकता है। ब्लॉगर क्रिप्टो रॉवर भी आशा करते हैं कि U.S. अर्थव्यवस्था में कठिनाइयाँ BTC की वृद्धि को तीव्रता देगी। यदि युग्म स्वयं को $27,000 के ऊपर दृढ़ता से स्थापित करने में सफल होता है, तो वह कीमत से $32,000 की ओर गति करने की अपेक्षा करते हैं।

विश्लेषक डोनाल्ड की राय है कि बिटकॉइन के पास एक नई प्रभावी रैली करने के लिए और अपनी 2023 उच्चता को अद्यतन करने के लिए एक अवसर है। "यदि हम बढ़ते हैं और उस प्रतिरोध को पार करते हैं जिससे हम वर्तमान में लड़ रहे हैं," वह लिखते हैं, "तो लक्ष्य, मैं मानता हूँ, $36,000 हो सकता है। [...] मैं $30,000 पर एक अच्छा प्रवेश खोने से मना नहीं करूँगा क्योंकि यदि मूल्य बढ़ता है, तो यह बहुत शीघ्रता से भी बढ़ सकता है। [किंतु] हमारे पास नीचे की ओर गति करने के लिए भी पर्याप्त आकर्षक कारण हैं। सबसे खराब स्थिति में, यदि यह $19,000 से $20,000 परास तक में डूब जाएगा तो मैं एक छोटा प्रहार करूँगा।"

ट्रेडर और विश्लेषक जैसन पिजिनो का मानना है कि बिटकॉइन का बुलिश बाजार चक्र जनवरी के आस-पास बनते हुए प्रारंभ हुआ, और यह प्रक्रिया हालिया मूल्य समेकन के बावजूद अभी भी पूर्ण नहीं हुई है। विशेषज्ञ के अनुसार, यदि बिटकॉइन $28,500 पर एक मुख्य कुंजी स्तर को पार करेगा तो यह अपने बुलिश सेंटीमेंट की पुष्टि करेगा। "इस बाजार ने शायद ही कभी उप-$25,000 स्तर देखे हों। मैं नहीं कह रहा हूँ कि यह नीचे नहीं जा सकता है, किंतु अभी छ: महीनों के लिए, साप्ताहिक क्लोजिंग्स इन स्तरों के ऊपर रहे हैं। अभी तक, बहुत अच्छा, किंतु हम अभी भी बुल क्षेत्र में नहीं हैं। बुलों को कम से कम कभी-कभी $26,550 के ऊपर क्लोजिंग्स देखने की आवश्यकता है," पिजिनो कहते हैं। "बुलों के पास करने के लिए बहुत कुछ है। जब हम $28,500 स्तर पर सफेद रेखा को पुन: पार करेंगे तो मैं उनके बारे में बात करना प्रारंभ करूँगा। यह बिटकॉइन के लिए ऊपर की ओर गति करना प्रारंभ करने और फिर $32,000 को तोड़ने का प्रयास करने के लिए मुख्य स्तरों में से एक है।"

जॉन बॉलिंगर, बॉलिंगर बैंड्स अस्थिरता संकेतक के निर्माता, इस संभावना से मना नहीं करते हैं कि अग्रणी क्रिप्टो असेट एक ब्रेकआउट की तैयारी कर रहा है। संकेतक किसी असेट के लिए अस्थिरता और संभावित मूल्य परासों को निर्धारित करने के लिए सरल चलायमान औसत से मानक विचलन का उपयोग करता है। वर्तमान में, BTC/USD उन दैनिक कैंडलों का निर्माण कर रहा है जो ऊपरी बैंड को स्पर्श करते हैं। यह सेंट्रल बैंड की ओर वापस एक पलटाव को अथवा, इसके विपरीत, अस्थिरता और ऊपरी गति में एक वृद्धि को इंगित कर सकता है। चार्ट्स पर सँकरे बॉलिंगर बैंड्स सुझाव देते हैं कि बाद वाले परिदृश्य की अधिक संभावना है। हालाँकि, बॉलिंगर स्वयं यह मानते हुए सावधानीपूर्वक टिप्पणी करते हैं कि निश्चयात्मक निष्कर्षों को आरेखित करना अभी भी बहुत शीघ्रता है।

प्लानबी, S2FX मॉडल के प्रसिद्ध निर्माता, ने इस वर्ष की शुरुआत में दिए गए उनके पूर्वानुमान की पुन: पुष्टि की है। उन्होंने उल्लेख किया कि नवंबर 2022 निम्नता बिटकॉइन के लिए तली थी, और इसका आरोहण हाविंग घटना के निकट प्रारंभ होगा। प्लानबी का मानना है कि 2024 हाविंग अग्रणी क्रिप्टोकरेंसी को $66,000 तक ले जाएगा, और 2025 में इसके बाद वाला बुल बाजार इसके मूल्य को $100,000 चिह्न पर धकेल सकता है।

निवेशक और "रिच डैड पुअर डैड" के बेस्ट-सेलिंग ऑथर," रॉबर्ट कियोसाकी, को हाविंग इवेंट से भी उच्च आशाएँ हैं। विशेषज्ञ के अनुसार, U.S. अर्थव्यवस्था गंभीर संकट के मुहाने पर है, और क्रिप्टोकरेंसियाँ, विशेष रूप से बिटकॉइन, इस उग्र क्षणों के दौरान निवेशकों को एक सेफ हैवन की पेशकश करते हैं। कियोसाकी भविष्यवाणी करते हैं कि बिटकॉइन का मूल्य अगले वर्ष $120,000 तक बढ़ सकता है, और 2024 हाविंग रैली के लिए एक मुख्य उत्प्रेरक के रूप में कार्य करेगा।

अंत में, पूर्व में उल्लेखित आशावादी पूर्वानुमानों को संतुलित करने के लिए, आइए कुछ निराशावाद का परिचय दें। प्रसिद्ध विश्लेषक और डेटाडैश चैनल के मेजबान, निकोलस मर्टेन, के अनुसार, क्रिप्टो बाजार एक और गिरावट का अनुभव कर सकते हैं। वह स्टेबलकॉइनों की गिरती हुई तरलता का एक संकेतक के रूप में हवाला देते हैं। "क्रिप्टोकरेंसी बाजार में रुझानों की पहचान करने के लिए यह एक अच्छा मेट्रिक है। उदाहरण के लिए, अप्रैल 2019 से जुलाई 2019 तक, बिटकॉइन $3,500 से $12,000 तक बढ़ा। उसी अवधि के दौरान, स्टेबलकॉइनों की तरलता 119% बढ़ी। फिर हम समेकन की एक अवधि देखते हैं जहाँ तरलता भी एक सतत् स्तर पर बनी रही। जब 2021 में बिटकॉइन $3,900 से $65,000 तक बढ़ा, तो स्टेबलकॉइनों की तरलता 2,183% बढ़ी," विशेषज्ञ अपने अवलोकनों को साझा करते हैं।

"तरलता और मूल्य वृद्धि आपस में जुड़े हैं। यदि तरलता गिर रही है अथवा समेकित हो रही है, तो बाजार के वृद्धि करने की संभावना नहीं है। यह क्रिप्टोकरेंसियों और वित्तीय बाजारों दोनों के लिए सही है। बाजार पूँजीकरण के लिए वृद्धि करने हेतु, आपको तरलता की आवश्यकता होती है, किंतु जो हम देख रहे हैं वह तरलता में एक सतत् गिरावट है, जो क्रिप्टोकरेंसियों के लिए किसी मूल्य गिरावट को अधिक संभावित बनाती है," निकोलस मर्टेन कहते हैं।

इस समीक्षा को लिखने के समय, शुक्रवार शाम, 22 सितंबर तक, BTC/USD $26,525 के आस-पास ट्रेड कर रहा है। क्रिप्टो बाजार का समग्र बाजार पूँजीकरण $1.053 ट्रिलियन पर (एक सप्ताह पूर्व $1.052 ट्रिलियन की तुलना में) टिके रहते हुए, आभासी रूप से अपरिवर्तित रहा है। बिटकॉइन क्रिप्टो फियर एंड ग्रीड सूचकांक 45 से 43 तक गति करते हुए, 2 अंक गिर गया है और 'फियर' जोन में रहता है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकती है।

वापस जाएं वापस जाएं