EUR/USD: क्या 1.0200 पर युग्म की प्रतीक्षा रहा है?

- पिछले सप्ताह को एक सकारात्मक रुख पर प्रारंभ करके, EUR/USD मंगलवार, 24 अक्टूबर को पलटने और तेजी से गिरने के पूर्व, 1.0700 क्षेत्र पर एक महत्वपूर्ण समर्थन/प्रतिरोध स्तर पर पहुँचा। कई विश्लेषकों के अनुसार, DXY डॉलर सूचकांक का सुधार जो 3 अक्टूबर को प्रारंभ हुआ, जो संगत रूप से EUR/USD को उत्तर की ओर ले गया, एक समाप्ति पर आ गया है।

रुझान पलटाव के लिए ट्रिगर जर्मनी और यूरोजोन में व्यावसायिक गतिविधि (PMI) पर निराशाजनक डेटा था, जो पूर्वानुमानों से थोड़ा कम रहा और एक खराब होते हुए आर्थिक वातावरण को इंगित करते हुए, मुख्य 50.0-अंक चिह्न के नीचे गिर गया। इन आँकड़ों ने, एक पाँच वर्षीय निम्नता पर रहते हुए, संयुक्त राज्य के वैसे ही संकेतकों के साथ तुलना की, जो उसी दिन जारी किए गए और जो पूर्वानुमानों एवं 50.0-अंक स्तर दोनों को पार कर गए। (जैसा कि तकनीकी विश्लेषण द्वारा उल्लेख किया गया, गिरावट को इस तथ्य के द्वारा भी समर्थन दिया गया कि जैसे ही EUR/USD 1.0700 पर पहुँचा, इसने 50-दिवसीय MA पर प्रहार किया।)

PMI के अतिरिक्त, गुरुवार, 26 अक्टूबर को जारी, Q3 के लिए प्राथमिक U.S. GDP, ने आगे के प्रमाण के रूप में कार्य किया कि अमेरिकी अर्थव्यवस्था डेढ़ वर्षीय आक्रामक मौद्रिक कसावट के साथ बराबरी कर रही है। वार्षिक आँकड़े पिछले मूल्यों और पूर्वानुमानों दोनों से काफी हद तक उच्च थे। आर्थिक वृद्धि क्रमश: 2.1% और 4.2% की तुलना में 4.9% पर पहुँची। (यह उल्लेखनीय है कि इस वृद्धि के बावजूद, वॉल स्ट्रीट जर्नल के विशेषज्ञ 0.9% तक एक GDP मंदी की भविष्यवाणी करते हैं, जिसके कारण U.S. के प्रतिफल में एक गिरावट आई। ट्रेजरी बॉण्ड्स ने DXY के वृद्धि को थोड़ा रोक दिया।)

गुरुवार, 26 अक्टूबर को भी, एक यूरोपियन सेंट्रल बैंक (ECB) बैठक घटित हुई, जहाँ गवर्निंग काउंसिल के सदस्यों से यूरोजोन ब्याज दर पर निर्णय किए जाने की अपेक्षा थी। सर्वसम्मत पूर्वानुमान के अनुसार, दर के 4.50% के वर्तमान स्तर पर बने रहने की अपेक्षा थी, जो वास्तव में घटित हुआ। बाजार प्रतिभागियों की यूरोपियन सेंट्रल बैंक के नेतृत्व द्वारा दिए गए बयानों और टिप्पणियों में अधिक रुचि थी। ECB अध्यक्ष क्रिस्टीन लैगार्डे की टिप्पणियों से, यह अनुमान लगाया कि ECB "प्रभावी मौद्रिक नीति संचालित कर रहा है, विशेष रूप से बैंकिंग क्षेत्र में।" तथापि, यूरोप में स्थिति आदर्श नहीं है। "ब्याज दरें संभवत: उनके शीर्ष पर पहुँच गया है, किंतु गवर्निंग काउंसिल किसी वृद्धि से मना नहीं करता है," उन्होंने कहा। अब पहले से अधिक, एक डेटा आश्रित नीति अपनाना चाहिए। निष्क्रियता भी कभी-कभी एक सक्रियता होती है।

दरों को बढ़ाने और यथास्थिति बनाए रखने के अलावा, एक तीसरा विकल्प है: दरों को कम करना। मैडम लैगार्डे ने यह कहते हुए इस तरीके को खारिज कर दिया कि इस समय किसी दर कटौती पर चर्चा करना शीघ्रता है। हालाँकि, बाजार सेंटीमेंट सुझाव देते हैं कि ECB अपनी आगामी बैठकों में से किसी एक में वर्तमान दर वृद्धि चक्र के अंत की औपचारिक रूप से घोषणा करेगा। इसके अलावा, डेरीवेटिव्स इंगित करते हैं कि यूरोपीय विनियामक की मौद्रिक नीति का सरलीकरण अप्रैल की शुरुआत में प्रारंभ हो सकता है, इस घटना के 100% के निकट होते हुए जून तक की संभावना के साथ। ये यूरोपीय करेंसी के अवमूल्यन का कारण हो सकते हैं।

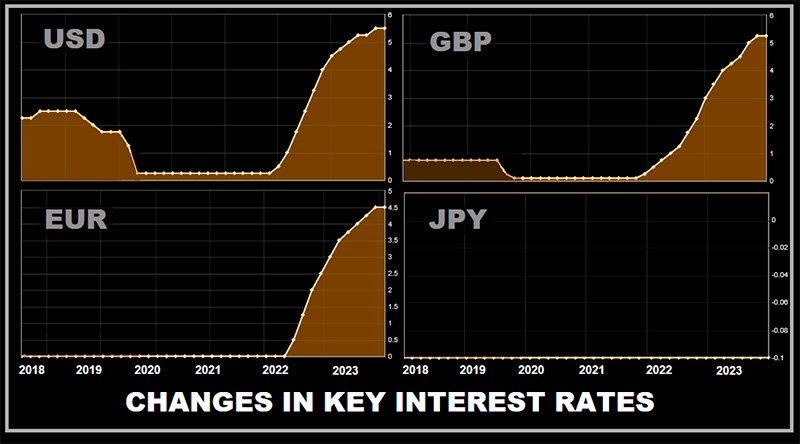

निश्चित रूप से, U.S. डॉलर U.S. और यूरोजोन अर्थव्यवस्थाओं के बीच बल देने के लिए एक उच्चतर वर्तमान ब्याज दर (5.50% वि. 4.50%) के साथ-साथ विभिन्न आर्थिक गतिकियों और लचीलेपन से लाभांवित होता है। इसके अलावा, डॉलर एक सुरक्षित असेट के रूप में भी आकर्षक है। ये घटक, इन अपेक्षाओं के साथ-साथ कि यूरोपीय सेंट्रल बैंक (ECB) फेडरल रिजर्व के सुस्त होने के पूर्व सुस्त हो जाएगा, विशेषज्ञों को EUR/USD के लिए एक सतत् निचले रुझान की भविष्यवाणी करने के लिए प्रेरित करते हैं। हालाँकि, U.S. GDP वृद्धि में एक महत्वपूर्ण मंदी की संभावना पर विचार करते हुए, कुछ विश्लेषकों का मानना है कि युग्म अल्पकाल में एक साइडवेज चैनल के अंदर स्थिर हो सकता है। उदाहरण के लिए, सिंगापुर के यूनाइटेड ओवरसीज बैंक (UOB) के अर्थशास्त्री आशा करते हैं कि युग्म अगले 1-3 सप्ताहों में संभवत: 1.0510-1.0690 की सीमा में ट्रेड करेगा।

वर्ष के अंत के लिए पूर्वानुमानों पर देखते हुए, जापानी वित्तीय धारक कंपनी नोमुरा के रणनीतिकार EUR/USD को नीचे ले जाने वाले कई अन्य उत्प्रेरकों की पहचान करते हैं: 1) बढ़ते हुए बॉण्ड प्रतिफलों के कारण वैश्विक जोखिम सेंटीमेंट को खराब करना; 2) जर्मन और इतालवी बॉण्ड्स के बीच प्रतिफल स्प्रेड्स का विस्तार करना; 3) U.S.में घटी हुई राजनैतिक अनिश्चितता, क्योंकि सरकारी विराम की संभावना कम हो जाती है; और 4) कच्चे तेल की कीमतों के बढ़ने के लिए एक संभावित ट्रिगर के रूप में कार्य करने वाले मध्य पूर्व में भूराजनैतिक तनाव। नोमुरा का मानना है कि चीन की आर्थिक वृद्धि के बारे में हालिया सकारात्मक खबरों के, बाजार प्रतिभागियों को यूरो पर बियरिश रखते हुए, इन कारकों का पर्याप्त रूप से प्रतिकार करने की संभावना है। इन तत्वों के आधार पर, और बल्कि यह भी मानते हुए कि फेडरल रिजर्व ब्याज दरों को अगले सप्ताह अपरिवर्तित रखेगा, नोमुरा पूर्वानुमान लगाती है कि EUR/USD दर वर्ष के अंत तक 1.0200 तक गिरेगी।

वेल्स फार्गो, "चार बड़े" U.S. बैंकों का भाग, के रणनीतिकार युग्म से थोड़ा बाद, 2024 के प्रारंभ में 1.0200 स्तर पर पहुँचने की अपेक्षा करते हैं। एक बियरिश सेंटीमेंट भी ING, नीदरलैंड्स में सबसे बड़ा बैंकिंग समूह, के अर्थशास्त्रियों द्वारा बनाए रखा जाता है।

U.S. व्यक्तिगत उपभोग व्यय पर डेटा, जो पूर्वानुमानों के साथ सटीक रूप से संरेखित हुआ, की रिलीज के बाद, EUR/USD ने पिछले सप्ताह को 1.0564 के एक स्तर पर बंद किया। इसके निकट अवधि दृष्टिकोण पर विशेषज्ञ राय मिश्रित हैं: 45% एक मजबूत होते डॉलर की वकालत करते हैं, 30% यूरो का पक्ष लेते हैं, और 25% एक तटस्थ स्थिति बनाए रखते हैं। तकनीकी विश्लेषण के संदर्भ में, D1 चार्ट ऑसीलेटर कोई स्पष्ट दिशा प्रदान नहीं करते हैं: 30% नीचे की ओर, 20% ऊपर की ओर संकेत करते हैं, और 50% तटस्थ बने रहते हैं। रुझान संकेतक अधिक स्पष्टता प्रदान करते हैं: 90% नीचे की ओर देखते हैं, जबकि केवल 10% ऊपर की ओर संकेत करते हैं। युग्म के लिए तत्काल समर्थन स्तर 1.0500-1.0530, इसके बाद 1.0450, 1.0375, 1.0200-1.0255, 1.0130, और 1.0000 के आस-पास होते हैं। बुलों के लिए प्रतिरोध 1.0600-1.0620, 1.0740-1.0770, 1.0800, 1.0865, और 1.0945-1.0975 की सीमाओं में निहित होता है।

आगामी सप्ताह महत्वपूर्ण घटनाओं से घिरा हुआ लगता है। सोमवार, 30 अक्टूबर को, हम जर्मनी की ओर से GDP और मुद्रास्फीति (CPI) डेटा प्राप्त करेंगे। मंगलवार, 31 अक्टूबर को, यूरोपीय अर्थव्यवस्था के इस इंजिन की ओर से खुदरा बिक्री आँकड़े यूरोजोन व्यापी GDP और CPI पर प्राथमिक डेटा के साथ-साथ जारी होंगे। बुधवार, 1 नवंबर को, U.S. निजी क्षेत्र में रोजगार स्तर और विनिर्माण PMI डेटा प्रकाशित किया जाएगा। इस दिन सर्वाधिक महत्वपूर्ण घटना भी घटित होगी: FOMC (फेडरल ओपन मार्केट कमेटी) बैठक, जहाँ एक ब्याज दर निर्णय लिया जाएगा। सर्वसम्मत पूर्वानुमान सुझाव देता है कि दरें अपरिवर्तित रहेंगी। इसलिए, बाजार प्रतिभागी U.S. फेडरल रिजर्व के लीडरों के बयानों और टिप्पणियों में विशेष रूप से रुचि लेंगे।

गुरुवार, 2 नवंबर को, हम U.S. में प्रारंभिक नौकरीहीन दावों की संख्या प्राप्त करेंगे। श्रम बाजार डेटा की बौछार शुक्रवार, 3 नवंबर को जारी रहेगी। जैसी कि परंपरा है माह के प्रथम शुक्रवार को, हम संयुक्त राज्य में बेरोजगारी दर और नए नॉन-फार्म नौकरियों की संख्या सहित मुख्य मैक्रो आँकड़ों के अन्य दौर की अपेक्षा कर सकते हैं।

GBP/USD: क्या 1.1600 पर युग्म की प्रतीक्षा कर रहा है?

- पिछले सप्ताह के प्रकाशित डेटा ने इंगित किया कि यद्यपि UK की बेरोजगारी दर 4.3% से 4.2% तक गिरी, तथापि नौकरीहीन दावों की संख्या 20.4K तक बढ़ गई। यह आँकड़ा महत्वपूर्ण रूप से 9.0K के पिछले मूल्य और 2.3K के पूर्वानुमान दोनों से महत्वपूर्ण रूप से अधिक है। बड़े रिटेलरों की खुदरा ब्रिक्रियों पर कॉन्फेडेरेशन ऑफ ब्रिटिश इंडस्ट्री (CBI) के अक्टूबर डेटा ने खुलासा किया कि खुदरा बिक्री सूचकांक मार्च 2021 के बाद से अपने निम्नतम स्तर को चिह्नित करते हुए, -14 से -36 तक गिरा। इसके अलावा, विश्लेषकों को डर है कि स्थिति नवंबर में खराब हो सकती है क्योंकि घर उच्च कीमतों से दबाव का सामना करते हैं जिसके कारण वे खर्च पर काफी कटौती करते हैं।

ING के पूर्वानुमान के अनुसार, अल्पकाल में, पाउंड के लिए जोखिम 1.2000 के मुख्य समर्थन स्तर की ओर एक गिरावट के प्रति मुड़े रहते हैं। मध्यावधि अपेक्षाओं की ओर पारगमन करते हुए, वेल्स फार्गो के अर्थशास्त्रियों का मानना है कि न केवल यूरोपीय करेंसी बल्कि ब्रिटिश करेंसी भी नीचे की ओर ट्रेंड करेगी। "U.S. की तुलना में यूरोप के खराब प्रदर्शन को दोनों करेंसियों पर दबाव डालना चाहिए," वे लिखते हैं। "ECB और बैंक ऑफ इंग्लैंड ने संकेत दिया है कि ब्याज दरें संभवत: उनके शीर्ष पर पहुँच गईं हैं, जो ब्याज दरों से करेंसियों के समर्थन को कमजोर करता है। इस पृष्ठभूमि के विरुद्ध, हम GBP/USD के लिए 1.1600 के आस-पास एक न्यूनतम का लक्ष्य निर्धारित करते हुए, 2024 की शुरुआत में पाउंड के कमजोर होने [...] की अपेक्षा करते हैं।"

सप्ताह की शुरुआत में फेडरल रिजर्व बैठक के बाद, गुरुवार, 2 नवंबर को बैंक ऑफ इंग्लैंड (BoE) का एक बैठक आयोजित करना निर्धारित है। पूर्वानुमानों के अनुसार, ब्रिटिश विनियामक से ब्याज दर को 5.25% पर बनाए रखते हुए, ECB और Fed द्वारा की गईं कार्रवाइयों के समान, अपनी मौद्रिक नीति मापदंडों को अपरिवर्तित छोड़ने की अपेक्षा की जाती है। हालाँकि, यूनाइटेड किंगडम में उच्च मुद्रास्फीति दरों को देखते हुए, जो अपने मुख्य आर्थिक प्रतिस्पर्धियों की मुद्रास्फीति दरों को पार कर जाती हैं, BoE के बयान मैडम लैगार्डे के बयानों की तुलना में अधिक आक्रामक हो सकते हैं। ऐसी किसी स्थिति में, पाउंड यूरोपीय करेंसी के विरुद्ध कुछ समर्थन प्राप्त कर सकता है, किंतु इसके डॉलर के विरुद्ध अधिक सहायता की पेशकश करने की संभावना नहीं है।

GBP/USD ने पिछले सप्ताह को 1.2120 के एक स्तर पर बंद किया। जब युग्म के निकट अवधि भविष्य के बारे में मतदान किया गया, तो 50% विश्लेषकों ने इसकी बढ़ोत्तरी के लिए मतदान किया। केवल 20% का मानना है कि युग्म 1.2000 के लक्ष्य के प्रति अपनी गति को जारी रखेगा, जबकि शेष 30% एक तटस्थ रुख बनाए रखते हैं। D1 चार्ट पर रुझान संकेतक 100% के एक गिरावट की ओर संकेत करने और लाल में रंगे जाने के साथ सर्वसम्मत रूप से बियरिश हैं। ऑसीलेटर थोड़े कम निर्णायक हैं: 80% एक गिरावट को इंगित करते हैं (जिसमें से 15% ओवरसॉल्ड क्षेत्र में होते हैं), 10% एक बढ़ोत्तरी का सुझाव देते हैं, और शेष 10% एक तटस्थ धूसर रंग में होते हैं। समर्थन स्तर और क्षेत्रों के पदों में, यदि युग्म नीचे की ओर गति करेगा, तो यह 1.2000-1.2040, 1.1960, और 1.1800-1.1840, इसके बाद 1.1720, 1.1595-1.1625, and 1.1450-1.1475 पर समर्थन का सामना करेगा। यदि युग्म बढ़ेगा, तो यह 1.2145-1.2175, 1.2190-1.2215, 1.2280, 1.2335, 1.2450, 1.2550-1.2575, और 1.2690-1.2710 पर प्रतिरोध से मिलेगा।

2 नवंबर को उल्लेखित बैंक ऑफ इंग्लैंड बैठक के अलावा, ब्रिटिश अर्थव्यवस्था से संबंधित कोई महत्वपूर्ण घटना आगामी सप्ताह के लिए अपेक्षित नहीं है।

USD/JPY: क्या 152.80 पर युग्म की प्रतीक्षा कर रहा है?

- जापानी येन विकसित राष्ट्रों की करेंसियों के बीच सबसे कमजोर बना रहता है। USD/JPY संपूर्ण वर्ष बढ़ता रहा है, और गुरुवार, 26 अक्टूबर को, यह 150.77 की एक नई वार्षिक उच्चता पर पहुँचा। इस रुझान के लिए प्राथमिक कारण, जैसा कि हमने हमारी समीक्षाओं में बार-बार जोर दिया है, बैंक ऑफ जापान (BoJ) और अन्य अग्रणी सेंट्रल बैंकों के बीच मौद्रिक नीतियों में असमता है। BoJ अपनी ब्याज दर को ऋणात्मक -0.1% पर बनाए रखते हुए, अपनी अतिअनुग्रहात्मक मौद्रिक नीति को त्यागने का कोई संकेत नहीं दिखाता है। फेडरल रिजर्व की दर के +5.50% पर बने रहने के साथ, डॉलर के बदले येन को एक्सचेंज करने वाली एक सरल कैरी-ट्रेड क्रिया अपने इस दर अंतर के कारण भारी रिटर्न प्रदान करता है।

येन की जापानी सरकारी बॉण्ड्स के प्रतिफल वक्र पर नियंत्रण को सरल करके भी सहायता नहीं की जाती है। वर्तमान में, 10-वर्षीय बॉण्ड्स पर प्रतिफल शून्य से 0.5% से अधिक विचलित नहीं हो सकता है। अपनी जुलाई बैठक में, BoJ ने निर्णय किया कि यह परास एक कठोर सीमा की तुलना में एक दिशानिर्देश से अधिक होगी। हालाँकि, अनुवर्ती अनुभव ने दिखाया है कि इस परास से कोई उल्लेखनीय विचलन BoJ को बॉण्ड्स खरीदने के लिए प्रेरित करता है, जो येन के पुन: कमजोर होने का कारण होता है।

3 अक्टूबर को आयोजित करेंसी हस्तक्षेप भी, जब USD/JPY ने 150.00 चिह्न को पार किया, येन का समर्थन करने में विफल हुआ। युग्म 147.26 तक अस्थायी रूप से नीचे आया, किंतु यह शीघ्रता से पलटा और अब पुन: 150.00 स्तर पर पहुँच रहा है।

जापान के वित्त मंत्रालय के नेता और सेंट्रल बैंक सतत् रूप से अस्पष्ट बयानों को आश्वस्त करने के साथ उनकी करेंसी को रोकने का प्रयास करते हैं, यह दावा करते हुए कि जापान की समग्र वित्त प्रणाली स्थिर बनी रहती है और वे विनियम दरों पर करीब से नजर रख रहे हैं। हालाँकि, प्रमाण के रूप में, उनके शब्दों का सीमित प्रभाव पड़ा है। पिछले शुक्रवार, 27 अक्टूबर को, हिरोकाझु मात्सुनो, मुख्य कैबिनेट सचिव, संदिग्धता में जुड़ गए। उनके अनुसार, वे बैंक ऑफ जापान से स्थिर और टिकाऊ कीमत स्तरों को प्राप्त करने के उद्देश्यों के अनुरूप उचित मौद्रिक नीति संचालित करने की अपेक्षा करते हैं। जबकि यह बहुत अच्छा लगता है, इसके परिणामों को समझना भी बहुत चुनौतीपूर्ण है। "उचित" नीति में सटीक रूप से क्या समाहित होता है? और यह पकड़ में न आने वाला "लक्ष्य मूल्य स्तर" कहाँ टिकता है?

जर्मनी के कॉमर्जबैंक के विशेषज्ञों के अनुसार, "जापान की मौद्रिक और विदेशी विनिमय नीति में हर चीज हमेशा तार्किक नहीं है।" "बाजार के USD/JPY में उच्चतर स्तरों का परीक्षण करना जारी रखने की संभावना है," बैंक के अर्थशास्त्री पूर्वानुमान लगाते हैं। "फिर दो संभावित परिदृश्य हैं: या तो वित्त मंत्रालय अन्य हस्तक्षेप संचालित करे, अथवा बाजार के हस्तक्षेप के जोखिम का मूल्यांकन प्रारंभ करते ही येन का अपमूल्यन बढ़े।"

"मध्यम से दीर्घकाल तक में," कॉमर्जबैंक विश्लेषक जारी रखते हैं, "एक हस्तक्षेप करेंसी के अपमूल्यन को रोकने में सक्षम नहीं होगा, विशेष रूप से यदि बैंक ऑफ जापान अपनी अतिविस्तारकारी मौद्रिक नीति बनाए रखकर येन पर दबाव डालता रहता है। इसलिए, एकमात्र तार्किक प्रतिसाद, कम से कम, मौद्रिक नीति का एक क्रमिक सामान्यीकरण, संभवत: यील्ड कर्व कंट्रोल (YCC) के आगे सरलीकरण के माध्यम से होगा। हालाँकि, कोई निश्चितता नहीं है कि YCC को सरल बनाना पर्याप्त होगा, न ही ऐसी कोई निश्चितता है कि बैंक ऑफ जापान मंगलवार [31 अक्टूबर] को अपनी बैठक में कुछ भी परिवर्तन करेगा।"

परिणामस्वरूप, फ्रेंच बैंक सॉसाइटेजेनेरल के विश्लेषकों का मानना है कि वर्तमान गतिकियाँ ऊपरी गति की निरंतरता का पक्ष लेती हैं। अगले संभावित अवरोध, उनकी राय में, 151.25 स्तर और 152.00-152.80 की पिछली वर्ष की उच्चताओं के क्षेत्र में निहित होते हैं। एक मुख्य समर्थन क्षेत्र 149.30-148.85 पर है, किंतु इस क्षेत्र पर काबू पाना एक अल्पकालिक गिरावट की पुष्टि करने के लिए आवश्यक होगा।

USD/JPY ने पिछले ट्रेडिंग सप्ताह को 149.63 के एक स्तर पर समाप्त किया। इसकी निकट अवधि संभावनाओं पर चर्चा करते समय, विश्लेषक समान रूप से विभाजित होते हैं: 50% भविष्यवाणी करते हैं कि युग्म बढ़ेगा, और 50% एक गिरावट की आशा करते हैं। D1 चार्ट पर रुझान संकेतक, तेजी को इंगित करते हुए, 65% हरे में दिखाते हैं, और 35% तेजी का संकेत देते हुए, लाल में दिखाते हैं। ऑसीलेटरों के बीच, एक निचली गति के लिए सेंटीमेंट की एकमत कमी है। 50% उत्तर की ओर संकेत करते हैं, और शेष 50% एक साइडवेज रुझान इंगित करते हैं। निकटतम समर्थन स्तर 148.30-148.70, इसके बाद 146.85-147.30, 145.90-146.10, 145.30, 144.45, 143.75-144.05, और 142.20 के क्षेत्रों में स्थित होते हैं। निकटतम प्रतिरोध 150.00-150.15 पर, फिर 150.40-150.80, इसके बाद 151.90 (अक्टूबर 2022 उच्चता) और 152.80-153.15 पर निहित होता है।

जापानी अर्थव्यवस्था की अवस्था से संबंधित कोई महत्वपूर्ण आर्थिक डेटा आगामी सप्ताह में जारी के लिए निर्धारित नहीं है। प्राकृतिक रूप से, ध्यान मंगलवार, 31 अक्टूबर को बैंक ऑफ जापान की बैठक पर दिया जाना चाहिए, यद्यपि कोई बड़ा आश्चर्य अपेक्षित नहीं है। ट्रेडर्स को पता होना चाहिए कि शुक्रवार, 3 नवंबर, जापान में एक सार्वजनिक अवकाश है क्योंकि देश संस्कृति दिवस मनाएगा।

जापानी करेंसी के समर्थकों के लिए आश्वस्त करने वाली थोड़ी सी जानकारी वेल्स फार्गो से आती है। वे आशा करते हैं कि "यदि फेडरल रिजर्व वास्तव में दरों में कटौती करता है, और भले ही बैंक ऑफ जापान क्रमिक रूप से मौद्रिक नीति को कठोर करना जारी रखता है, तो प्रतिफल अंतराल दीर्घकाल में येन के पक्ष में स्थानांतरित हो जाना चाहिए।" वेल्स फार्गो के रणनीतिकार पूर्वानुमान लगाते हैं कि "अगले वर्ष के अंत तक, USD/JPY 146.00 की ओर बढ़ सकता है।"

इस अमेरिकी बैंक का दृष्टिकोण उन ट्रेडर्स के मन में आशावाद उत्पन्न कर सकता है जिन्होंने 150.00 पर छोटी पोजीशनें खोलीं। हालाँकि, उन लोगों द्वारा कौन सी कार्रवाई की जानी चाहिए जिन्होंने जनवरी 2023 में 'सेल' उस समय दबाया जब युग्म 127.00 पर ट्रेड कर रहा था?

क्रिप्टोकरेंसियाँ: एक बुल रैली की शुरुआत अथवा अन्य बुल ट्रैप?

- आज की क्रिप्टोकरेंसी बाजार समीक्षा निर्णायक रूप से आशावादी है और अच्छे कारण के लिए। 23-24 अक्टूबर को, बिटकॉइन मई 2022 के बाद से पहली बार $35,188 तक बढ़ा। अग्रणी क्रिप्टोकरेंसी में बढ़ोत्तरी मूर्त घटनाओं, सट्टा चर्चा और U.S. प्रतिभूति और विनिमय आयोग (SEC) से संबंधित फर्जी खबरों के मिश्रण के मध्य घटित हुई।

उदाहरण के लिए, रायटर्स और ब्लूमबर्ग ने बताया कि SEC ग्रेस्केल इंवेस्टमेंट्स के पक्ष में एक अदालती निर्णय के विरुद्ध अपील नहीं करेगा। इसके अलावा, खबरें आईं कि SEC रिप्पल और इसके अधिकारियों के विरुद्ध अपने मुकदमे को समाप्त कर रहा है। एक एथेरियम ETF के संभावित SEC अनुमोदन और ब्लैकरॉक के लिए एक स्पॉट BTC-ETF अनुमोदन की अफवाहों के संबंध में भी अटकलें खूब चलीं। पिछले सप्ताह, ब्लैकरॉक ने पुष्टि की कि बाद वाली खबर गलत थी। हालाँकि, इस फर्जी खबर द्वारा उत्पन्न संक्षिप्त सार ने बाजार को हिलाते हुए कॉइन की वृद्धि को सुगम बनाया। प्रारंभिक स्थानीय रुझान को महत्वपूर्ण लेवरेज के साथ खुलीं लघु पॉजीशनों के परिसमापनों के एक जलप्रपात द्वारा बढ़ाया गया। कॉइनग्लास के अनुसार, ऐसी पॉजीशनों में कुल $161 मिलियन का परिसमापन किया गया।

जबकि खबर फर्जी थी, कहावत है, "जहाँ धुआँ उठता है, वहीं आग होती है।" ब्लैकरॉक का स्पॉट बिटकॉइन एक्सचेंज-ट्रेडेड फंड, iShares बिटकॉइन ट्रस्ट, डिपॉजिटरी ट्रस्ट और क्लियरिंग कॉर्पोरेशन (DTCC) सूची पर दिखाई दिया। ब्लैकरॉक स्वयं ने SEC को अपने स्पॉट BTC-ETF के लिए अक्टूबर में एक परीक्षण दौर प्रारंभ करने की अपनी योजना के बारे में सूचित किया, जो संभावित रूप से पहले ही अपनी क्रिप्टोकरेंसी खरीद को प्रारंभ कर रहा है। इसने इस परिकल्पना और अफवाहों को भी तेज किया कि इसके ETF का अनुमोदन अनिवार्य है।

इसके अलावा, कुछ विशेषज्ञों के अनुसार, तकनीकी कारकों ने उद्धरणों में बढ़ोत्तरी में योगदान किया। तकनीकी विश्लेषण ने साइडवेज रुझान से एक निकासी के बाद एक संभावित बुल रैली की ओर लंबे समय से संकेत किया था।

कुछ विश्लेषकों का मानना है कि बिटकॉइन की बढ़ोत्तरी के लिए एक अन्य ट्रिगर 23 अक्टूबर को मासिक निम्नताओं की ओर डॉलर सूचकांक (DXY) की गिरावट थी। हालाँकि, यह बिंदु विवादास्पद है। हमने पूर्व में उल्लेख किया है कि बिटकॉइन ने हाल ही में U.S. करेंसी और स्टॉक मार्केट सूचकांकों दोनों से "वियुग्मित" होते हुए, अपना प्रतिलोम और प्रत्यक्ष सहसंबंध दोनों खो दिए हैं। चार्ट दिखाता है कि 24 अक्टूबर को, डॉलर ने अपना रुझान पलटा और बढ़ना प्रारंभ किया। जोखिम असेट्स जैसे S&P 500, डॉ जोन्स, और नैस्डैक सम्मिश्र सूचकांकों ने तीक्ष्ण गिरावटों के साथ इसका प्रतिसाद दिया। किंतु BTC/USD ने नहीं, जो $34,000 के पाइवट पॉइंट के आस-पास एक साइडवेज गति की ओर स्थानांतरित हुआ।

जबकि S&P 500 13 सप्ताहों तक एक बियरिश रुझान में रहा है, BTC चुनौतियों के बावजूद 17 अगस्त के बाद से बढ़ रहा है। इस अवधि के दौरान, अग्रणी क्रिप्टोकरेंसी ने लगभग 40% प्राप्त किए हैं। एक और विस्तृत समयसीमा को देखते हुए, पिछले तीन वर्षों में, बिटकॉइन ने 147% (20 अक्टूबर, 2023 तक) वृद्धि की है, जबकि S&P 500 केवल 26% बढ़ा है।

पिछले सप्ताह, औसत BTC धारक लाभप्रदता की ओर लौटा। विश्लेषणात्मक एजेंसी ग्लासनोड के परिकलनों के अनुसार, निवेशकों के लिए औसत अर्जन लागत $29,800 थी। अल्पकालिक धारकों के लिए (निष्क्रियता के 6 महीने से कम वाले कॉइन), यह आँकड़ा $28,000 पर रहता है। इस समीक्षा के लेखन तक, उनका लाभ लगभग 20% है।

स्थिति दीर्घकालिक धारकों के लिए कुछ अलग है। वे एक बहुवर्षीय क्षितिज में ठोस लाभों का लक्ष्य निर्धारित करते हुए, महत्वपूर्ण बाजार कायापलटों की भी मुश्किल से प्रतिक्रिया देते हैं। 2023 में, 30% से अधिक कॉइन जो उन्होंने धारण किए थे एक गिरावट में थे, किंतु इसने उन्हें संचय करना जारी रखने से नहीं रोका। वर्तमान में, इस निवेश श्रेणी के लिए होल्डिंग्स एक रिकॉर्ड 14.9 मिलियन BTC तक बढ़ती है, कुल परिसंचारी आपूर्ति के 75% के बराबर। ऐसी "व्हेलों" के बीच सर्वाधिक उल्लेखनीय और सबसे बड़ा माइक्रोस्ट्रेटजी इनकॉर्पोरेटेड है। कंपनी ने अपना बिटकॉइन का पहला बैच सितंबर 2020 में $11,600 प्रति कॉइन पर खरीदा। अनुवर्ती अर्जन बाजार उतार और चढ़ाव दोनों के दौरान घटित हुए और अब इसके पास असेट पर $4.7 बिलियन खर्च करने पर, 158,245 BTC हैं। इसलिए, माइक्रोस्ट्रेटजी का अप्राप्त लाभ लगभग $0.65 बिलियन अथवा मौटेतौर पर 13.6% पर रहता है।

U.S. में स्पॉट BTC ETFs की आसन्न शुरुआत की आशा क्रिप्टोकरेंसी में संस्थागत रुचि को बल दे रहा है। अर्न्स्ट एंड यंग के विश्लेषकों के अनुसार, हालाँकि, SEC द्वारा उत्पन्न किए गए विनियामक अवरोधों के कारण, इस रुचि को अधिकांशत: स्थगित किया जाता है। कुछ अनुमानों के द्वारा, यह दबी हुई माँग लगभग $15 ट्रिलियन तक बढ़ती है, जो BTC/USD को दीर्घकाल में संभावित रूप से $200,000 तक पहुँचा सकता है। निश्चितता के लिए जो कहा जा सकता है वह यह है कि शिकागो मर्केंटाइल एक्सचेंज (CME) पर फ्यूचर्स पर खुली रुचि ने एक रिकॉर्ड 100,000 BTC को पार कर लिया है, और दैनिक ट्रेडिंग वॉल्यूम $1.8 बिलियन पर पहुँच गया है।

वृद्धिगत गतिविधि का अन्य चालक, विशेषज्ञों के अनुसार, U.S. में मुद्रास्फीतिजन्य चिंताएँ और भूराजनैतिक जोखिम जैसे मध्य पूर्व में बढ़ती हुई स्थिति है। जैच पांड्ल, ग्रेस्केल इनवेस्टमेंट्स के प्रबंधन निदेशक, ने व्याख्या की कि कई निवेशक बिटकॉइन को "डिजिटल गोल्ड" के रूप में देखते हैं और इसके माध्यम से वित्तीय जोखिम कम करना चाहते हैं। कॉइनशेयर्स के अनुसार, क्रिप्टो फंड्स में निवेश पिछले सप्ताह $66 मिलियन बढ़ गया है; यह अंतर्वाहों के लगातार चौथे सप्ताह को चिह्नित करता है।

जेपीमॉर्गन के विशेषज्ञों के अनुसार, प्रथम स्पॉट बिटकॉइन ETFs के पंजीकरण पर SEC की ओर से एक सकारात्मक निर्णय की "महीनों के अंदर" अपेक्षा की जा सकती है। विशेषज्ञों ने ग्रेस्केल प्रकरण में न्यायालीन निर्णय के विरुद्ध एक SEC अपील की अनुपस्थिति का उल्लेख किया। विनियामक को बिटकॉइन ट्रस्ट को एक एक्सचेंज-ट्रेडेड फंड में रूपांतरण को न रोकने का निर्देश दिया गया है। "अनुमोदन के लिए समयसीमा अनिश्चित रहती है, किंतु इसके 10 जनवरी, 2024 तक घटित होने [...] की संभावना है, ARK इनवेस्ट और 21 Co. आवेदन के लिए अंतिम समयसीमा। यह विभिन्न अंतिम समयसीमाओं में से सबसे पहली है जिस तक SEC को प्रतिसाद देना चाहिए," जेपीमॉर्गन के विशेषज्ञों ने उल्लेख किया। उन्होंने इस पर भी जोर दिया कि कमीशन, उचित प्रतिस्पर्धा बनाए रखने के हित में, सभी लंबित आवेदनों को एक ही समय में अनुमोदन दे सकता है।

बिटकॉइन का भावी कीमत व्यवहार क्रिप्टो समुदाय के भीतर विभाजित राय का एक विषय है। मैट्रिक्सपोर्ट ने बढ़ते हुए FOMO (फियर ऑफ मिसिंग आउट) प्रभाव पर चर्चा करते हुए एक विश्लेषणात्मक रिपोर्ट प्रकाशित की है। उनके विश्लेषक मालिकाना संकेतकों पर विश्वास करते हैं जो उन्हें डिजिटल असेट्स के लिए अनुकूलनीय भविष्यवाणियाँ करने में सक्षम बनाते हैं। वे मानते हैं कि वर्ष अंत तक, बिटकॉइन $40,000 पर पहुँच सकता है और यदि एक बिटकॉइन ETF अनुमोदित होता है तो $56,000 तक चढ़ सकता है।

कई बाजार प्रतिभागी आश्वस्त हैं कि एक सकारात्मक खबर की पृष्ठभूमि क्रिप्टोकरेंसी की आगे वृद्धि का समर्थन करना जारी रखेगी। उदाहरण के लिए, विल क्लीमेंटे, रिफ्लेक्सिविटी रिसर्च के सहसंस्थापक, का मानना है कि कॉइन के व्यवहार को सस्ते BTC खरीदने की योजना बनाने वाले बियरों को अस्थिर करना चाहिए। टाइटन ऑफ क्रिप्टो के रूप में प्रसिद्ध एक ट्रेडर और विश्लेषक कॉइन के नवंबर 2023 तक $40,000 की ओर गति करने की भविष्यवाणी करते हैं। आशावाद माइकल वैन डी पॉप, वेंचर कंपनी एट के संस्थापक, माइकल वैन डी पॉप और चार्ल्स एडवर्ड्स, कैप्रीओल फंड के संस्थापक द्वारा भी साझा किया जाता है।

हालाँकि, ऐसे लोग भी हैं जो मानते हैं कि BTC और लाभ अर्जित नहीं करेगा। विश्लेषक ट्रेडर_जे और डॉक्टर प्रोफिट, उदाहरण के लिए, निश्चित हैं कि एक नए स्थानीय अधिकतम पर पहुँचने के बाद, कॉइन एक विस्तारित सुधार में प्रवेश करेगा। उनका पूर्वानुमान BTC/USD की वर्ष अंत तक $24,000-$26,000 तक एक गिरावट से मना नहीं करता है। निंजा के रूप में प्रसिद्ध एक ट्रेडर इस नकारात्मक बिटकॉइन दृष्टिकोण का समर्थन करता है। उनके अनुसार, तकनीकी चित्र, जिसमें CME (शिकागो मर्केंटाइल एक्सचेंज पर बिटकॉइन फ्यूचर्स की खुलती और बंद होती हुई कीमतों के बीच स्थान) पर अंतरालों का एक विश्लेषण सम्मिलित होता है, BTC के $20,000 तक गिरने की संभावना का सुझाव देता है।

इस समीक्षा के लिखने के समय तक, शुक्रवार, 27 अक्टूबर को, BTC/USD $33,800 पर ट्रेड कर रहा है। क्रिप्टो बाजार का समग्र बाजार पूँजीकरण $1.25 ट्रिलियन, एक सप्ताह पूर्व $1.12 से ऊपर टिकता है। क्रिप्टो फियर एंड ग्रीड सूचकांक न्यूट्रल क्षेत्र से ग्रीड क्षेत्र में गति करते हुए, सप्ताह में 53 अंकों से 72 तक बढ़ गया है। इसने इसकी 2023 शीर्षता थोड़ा पीछे हटने के पूर्व दर्ज की और वर्तमान में 70 अंकों पर टिकता है। यह उल्लेखनीय है कि केवल एक माह पूर्व, सूचकांक फियर क्षेत्र में था। बाजार सेंटीमेंट में ऐसी ही विस्फोटक वृद्धियाँ, कीमत वृद्धियों के साथ सहसंबंध रखते हुए, पूर्व में 2020 और 2021 के मध्य दर्ज की गईं।

इस सामान्यतौर पर आशावादी दृष्टिकोण के निष्कर्ष में, आइए पीटर स्किफ, यूरो पैसिफिक कैपिटल के अध्यक्ष की ओर से थोड़े से निराशावाद का परिचय दें। अग्रणी क्रिप्टोकरेंसी के इस दीर्घकालिक आलोचक ने कहा कि बिटकॉइन is "एक असेट नहीं है, यह कुछ भी नहीं है।" उन्होंने बिटकॉइन धारकों की तुलना एक पंथ से भी, यह कहते हुए कि, "किसी को बिटकॉइन की आवश्यकता नहीं है। लोग इसे केवल तभी खरीदते हैं जब कुछ लोग उन्हें ऐसा करने के लिए आश्वस्त करते हैं। [BTC] अर्जित करने के बाद, वे तुरंत दूसरों को इसमें खींचने का प्रयास करते हैं। यह एक पंथ के समान है," स्किफ ने लिखा।

हालाँकि, यह उल्लेखनीय है कि यह एक बहुत बड़ा और तेजी से वृद्धि करने वाला "पंथ" है। यदि 2016 में BTC धारकों की संख्या केवल 1.2 मिलियन थी, तो मई 2023 तक, विभिन्न स्रोतों के अनुसार, वैश्विक स्वामित्व का 420 मिलियन अथवा विश्व की जनसंख्या के 5.1% पर अनुमान लगाया जाता है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकती है।

वापस जाएं वापस जाएं