EUR/USD: 14 नवंबर – डॉलर के लिए एक काला दिवस

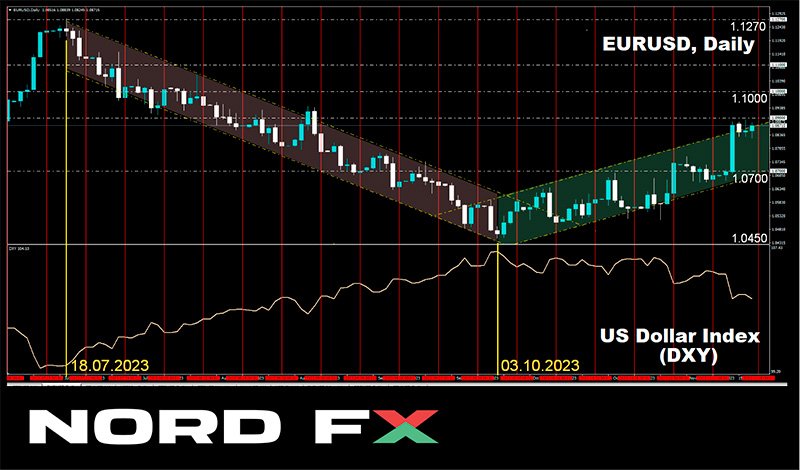

- पिछली समीक्षा में, विशेषज्ञों के अभिभूत बहुमत ने अमेरिकी करेंसी के आगे दुर्बलीकरण का पक्ष लेते हुए राय व्यक्त की। यह भविष्यवाणी समाप्ति की ओर आई। मंगलवार, 14 नवंबर को प्रकाशित संयुक्त राज्य में उपभोक्ता मुद्रास्फीति रिपोर्ट में डॉलर सूचकांक (DXY) 105.75 से 103.84 गिर गया। बैंक ऑफ अमेरिका के अनुसार, इसने वर्ष की शुरुआत से सर्वाधिक महत्वपूर्ण डॉलर सेल-ऑफ को चिह्नित किया। प्राकृतिक रूप से, इसका एक प्रभाव पड़ा था, जिसमें EUR/USD की गतियाँ भी शामिल थीं, जिसने इस दिन को प्रभावी बुलिश कैंडल के लगभग 200 अंक बढ़ने के साथ चिह्नित किया।

यह उल्लेखनीय है कि ठीक एक वर्ष पूर्व, अक्टूबर मुद्रास्फीति को डेटा की रिलीज के बाद, U.S. बॉण्ड प्रतिफल गिर गए, स्टॉक सूचकांक बढ़ गए, और डॉलर बड़ी विश्व करेंसियों के विरुद्ध महत्वपूर्ण रूप से गिर गया। और इतिहास ने स्वयं को दोहराया। इस बार, अक्टूबर के लिए U.S. में उपभोक्ता मूल्य सूचकांक (CPI) 0.4% से 0% (m/m) तक घट गया, और वार्षिक आधार पर, यह 3.7% से 3.2% तक गिर गया। उसी अवधि के लिए केंद्रीय CPI 4.1% से 4.0% तक घट गया: सितंबर 2021 के बाद से सबसे निम्नतम स्तर।

वास्तव में, मुद्रास्फीति में एक 0.1% गिरावट उतनी महत्वपूर्ण नहीं है। हालाँकि, बाजार की मजबूत प्रतिक्रिया ने दिखाया कि डॉलर कितना ओवरबॉट था। जैसा कि ING (इंटरनेशनेल नीदरलैंडेनग्रुएप) के विश्लेषक लिखते हैं, इस वर्ष Q3 में एक सशक्त बुलिश रुझान के कारण डॉलर में एक 4.9% की वृद्धि आई। उच्च ब्याज दरों और U.S. ट्रेजरी बॉण्ड्स के वृद्धिगत प्रतिफलों के कारण डॉलर को मजबूत रखना आसान था।

किंतु हर चीज किसी समय समाप्ति पर आ जाती है। 14 नवंबर को जारी डेटा ने मुद्रास्फीतिजन्य दबाव के दुर्बलीकरण की पुष्टि की और बाजार को आश्वस्त किया कि फेडरल रिजर्व (FRS) मुख्य ब्याज दर को अब और नहीं बढ़ाएगा। इसके अलावा, बाजार प्रतिभागी अब इस बात से मना नहीं करते हैं कि विनियामक अगली ग्रीष्म के मध्य में नहीं बल्कि अगले वर्ष के वसंत की शुरुआत में ही अपनी मौद्रिक नीति को सरल करने की ओर बढ़ सकता है। ING अर्थशास्त्रियों का मानना है कि U.S. में मंदी की शुरुआत FRS को Q2 2024 में दर में 150 आधार अंक की कटौती करने पर विवश करेगा। MUFG बैंक के अनुसार, मई 2024 में किसी दर कटौती की संभावना अब 80%, मार्च में – 30% है। ऐसी कोई कटौती डॉलर की बुलिश रैली को अवरुद्ध करेगी, तथाकथित कमॉडिटी करेंसियों का समर्थन करेगी, और, जैसा कि MUFG का मानना है, EUR/USD अगले वर्ष में 1.1500 की ऊँचाई तक पहुँच सकता है।

निकटावधि दृष्टिकोण के विषय में, सॉसाइटेजेनेरल अर्थशास्त्रियों के अनुसार, 13 दिसंबर को फेडरल रिजर्व बैठक और 14 दिसंबर को ECB के परिणामों की परवाह किए बिना, 2023 के अंतिम माह में यूरों के लिए मौसमी रुझान बुलिश हैं। हालाँकि, डॉलर का यूरोजोन में कमजोर वृद्धि दरों द्वारा समर्थन किया जा सकता है। जर्मनी की अर्थव्यवस्था स्थिर अवस्था में है, यूरोजोन के लिए प्राथमिक GDP डेटा ने Q3 में -0.1% की एक गिरावट दिखाई, और यूरोपीय आयोग ने 2023 के लिए आर्थिक वृद्धि पूर्वानुमान को 0.8% से 0.6% तक कम किया। इसलिए, यूरो ECB ब्याज दर में एक कटौती के बारे में अनुमान से दबाव में भी आ सकता है।

EUR/USD ने पिछले सप्ताह को 1.0913 के स्तर पर समाप्त किया। वर्तमान में, इसके तत्काल भविष्य पर विशेषज्ञों की राय निम्नप्रकार विभाजित होती है: 60% ने डॉलर के सुदृढ़ीकरण के लिए मतदान किया, 25% ने यूरो का पक्ष लिया, और 15% तटस्थ रहे। तकनीकी विश्लेषण के विषय में, D1 पर 100% रुझान संकेतकों और ऑसीलेटरों हरे रंग के होते हैं, किंतु बाद वाले 25% ओवरबॉट क्षेत्र में होते हैं। युग्म के लिए निकटतम समर्थन 1.0830, फिर 1.0740, 1.0620-1.0640, 1.0480-1.0520, 1.0450, 1.0375, 1.0200-1.0255, 1.0130, 1.0000 के आस-पास स्थित होता है। बुल प्रतिरोध का सामना क्षेत्र में, फिर 1.0945-1.0975 और 1.1065-1.1090, 1.1150, 1.1260-1.1275 में करेंगे।

अगले सप्ताह, बुधवार, 22 नवंबर को, फेडरल ओपन मार्केट समिति (FOMC) की अंतिम बैठक के कार्यवृत्त प्रकाशित होंगे। गुरुवार, 23 नवंबर को, जर्मनी और यूरोजोन में व्यावसायिक गतिविधि (PMI) पर प्राथमिक डेटा जारी होगा, और अगला दिन U.S. की ओर से वैसे ही संकेतक लाएगा। अतिरिक्त रूप से, ट्रेडर्स को यह बात याद रखनी चाहिए कि संयुक्त राज्य में शुक्रवार को, बाजार बंद रहेंगे क्योंकि देश थैंक्सगिविंग डे मनाएगा।

GBP/USD: UK CPI की ओर से आश्चर्य

- U.S. मुद्रास्फीति डेटा पर पाउंड का सुदृढ़ीकरण यूरो की तुलना में अधिक भी सिद्ध हुआ। 14 नवंबर को, GBP/USD 240 अंक बढ़ा, 1.2265 से 1.2505 तक। यह ब्रिटिश करेंसी के लिए अच्छी खबर है। हालाँकि, एक बुरी खबर भी है: यूनाइटेड किंगडम में मुद्रास्फीति गिरावट पर है।

अक्टूबर में उपभोक्ता मूल्य सूचकांक (CPI) 0.5% से 0% (m/m) तक घट गया और वार्षिक आधार पर 6.7% से 4.6% तक गिर गया। उसी अवधि के लिए केंद्रीय CPI 6.1% से 5.7% तक घट गया। ये सभी आँकड़े अपेक्षाओं से नीचे सिद्ध हुए और न केवल बाजार बल्कि ब्रिटिश अधिकारियों के लिए भी एक आश्चर्य थे।

मेगन ग्रीने, बैंक ऑफ इंग्लैंड की मौद्रिक नीति समिति के एक सदस्य, 16 नवंबर को ब्लूमबर्ग टीवी के साथ एक साक्षात्कार में कहा कि मुद्रास्फीति में वर्तमान गिरावट के बावजूद, UK में मजदूरी वृद्धि अद्धितीय रूप से उच्च, श्रम उत्पादकता निम्न रहती है। ये दो कारक 2.0% के लक्ष्य CPI स्तर के प्रति गति को जटिल करते हैं और किसी व्यक्ति को आश्चर्यचकित करते हैं कि क्या बैंक ऑफ इंग्लैंड की नीति पर्याप्त प्रतिबंधात्मक है। मेगान ग्रीने के अनुसार, BoE को प्रत्याशित की तुलना में लंबे समय तक एक प्रतिबंधात्मक नीति का पालन करना चाहिए था।

यदि मुद्रास्फीति नए आश्चर्य नहीं लाती है, तो इस बात की संभावना है कि बैंक ऑफ इंग्लैंड आगामी महीनों में ब्याज दरों को बढ़ाना जारी रखेगी। किंतु भले ही यदि यह 5.25% के वर्तमान स्तर पर रखना जारी रखेगी, जबकि फेडरल रिजर्व दरों को कम करना प्रारंभ करेगा, तब भी यह पाउंड को लाभांवित करेगा। हालाँकि, फिलहाल, कोई पूर्वानुमान लगाना बिलकुल चुनौतीपूर्ण है।

"हम अभी के लिए सजर बना रहता हूँ," जर्मन कॉमर्जबैंक के अर्थशास्त्री लिखते हैं। "एक आश्चर्य का अर्थ यह नहीं है कि सब कुछ ठीक हो गया है। और UK में मुद्रास्फीति की अद्वितीय अस्थिरता को देखते हुए, एक जोखिम है कि लक्ष्य मुद्रास्फीति स्तर की ओर वापसी असमान होगी। मंगलवार को जारी मजदूरी डेटा भी इस दृष्टिकोण की पुष्टि करते हैं। फिलहाल, बैंक ऑफ इंग्लैंड राहत की साँस ले सकती है, किंतु सावधानी अभी भी आवश्यक है।"

GBP/USD ने पिछले सप्ताह को 1.2462 के स्तर पर समाप्त किया। निकट भविष्य के लिए विश्लेषकों के माध्य पूर्वानुमान के विषय में, यहाँ उनकी राय समान रूप से विभाजित थी: उनमें से एकतिहाई ने उत्तर की ओर, एकतिहाई ने दक्षिण की ओर और एकतिहाई ने पूर्व की ओर संकेत किया। D1 रुझान संकेतकों के लिए, 90% उत्तर की ओर, 10% दक्षिण की ओर संकेत करते हैं। सभी 100% ऑसीलेटर्स, उनमें से 15% के ओवरबॉट परिस्थितियों का संकेत देने के साथ, ऊपर की ओर देख रहे हैं। युग्म के दक्षिण की ओर गति करने की स्थिति में, यह 1.2390-1.2420, 1.2330, 1.2210, 1.2040-1.2085, 1.1960, और 1.1800-1.1840, 1.1720, 1.1595-1.1625, 1.1450-1.1475 पर समर्थन स्तरों और क्षेत्रों का सामना करेगा। युग्म के बढ़ने की स्थिति में, यह 1.2500-1.2510, फिर 1.2545-1.2575, 1.2690-1.2710, 1.2785-1.2820, 1.2940, और 1.3140 स्तरों पर प्रतिरोध का सामना करेगा।

कैलेंडर में आगामी सप्ताह की घटनाओं में मंगलवार, 21 नवंबर को बैंक ऑफ इंग्लैंड के गर्वनर एंड्रू बैले का भाषण शामिल है। अगले दिन मुद्रास्फीति रिपोर्ट की रिलीज और देश के बजट की चर्चा होगी, और गुरुवार, 23 नवंबर को, UK अर्थव्यवस्था के विभिन्न क्षेत्रों में व्यावसायिक गतिविधि (PMI) पर प्राथमिक डेटा जारी किया जाएगा।

USD/JPY: U.S. ट्रेजरियों से येन को बचाने की अपेक्षा की जाती है

- 13 नवंबर को, USD/JPY एक से अधिक उच्चता को अद्यतन करते हुए और उस स्थान पर, जहाँ इसने अक्टूबर 2022 में ट्रेड किया, लौटते हुए 151.90 की एक ऊँचाई पर पहुँचा। हालाँकि, U.S. मुद्रास्फीति डेटा पर, येन ने एक वापसी दिखाई।

U.S. CPI से भिन्न, जापान के मैक्रोस्टैटिस्टिक्स का येन पर निम्नतम प्रभाव पड़ा था, यद्यपि विचार करने के लिए उल्लेखनीय बिंदु थे। उदाहरण के लिए, तीसरी तिमाही में देश की GDP ने पिछली अवधि में 1.2% वृद्धि और -0.1% के पूर्वानुमान के बाद -0.5% की एक गिरावट दिखाई। इस पृष्ठभूमि के विरुद्ध, बैंक ऑफ जापान (BoJ) के प्रमुख, कादसुओ उएदा, ने शुक्रवार, 17 नवंबर को यह कहते हुए एक आश्चर्यजनक बयान दिया कि देश की अर्थव्यवस्था सुधर रही है और ऐसा करना जारी रहने की संभावना है, यद्यपि एक सामान्य गति पर।

उएदा निश्चित नहीं है कि कमजोर येन जापानी अर्थव्यवस्था को ऋणात्मक रूप से प्रभावित करती है। इसके विपरीत, यह कमजोरी वैश्विक बाजार में कार्य करने वाली जापानी कंपनियों निर्यातों और लाभों पर सकारात्मक प्रभाव डालती है। इसलिए, विनियामक के प्रमुख उस ऑर्डर और सीमा के बारे में अनिश्चित हैं जिस तक बैंक ऑफ जापान अपनी मौद्रिक नीति में बदलाव करेगी। "यदि हम हमारे मुद्रास्फीति लक्ष्य के एक स्थिर और बने रहने योग्य आधार पर पहुँचने की अपेक्षा कर सकते हैं तो हम YCC नीति और ऋणात्मक दरों को समाप्त करने पर विचार करेंगे," कादसुओ उएदा ने अस्पष्ट रूप से कहा।

इसी बीच, जापान के वित्त मंत्री, सिनितीसुदजुकी, ने कहा कि वह राष्ट्रीय करेंसी पर बढ़े हुए अनुमानित दबाव की स्थिति में आवश्यक कदम उठाने के लिए तैयार हैं। उपमंत्री र्योसी अकाजावा ने अपने प्रमुख का समर्थन किया और पुन: दोहराया कि सरकार अत्यधिक अस्थिरता पर लगाम लगाने के लिए विदेशी विनिमय बाजार में हस्तक्षेप करेगी। दोनों अधिकारियों के शब्दों ने कुछ हद तक राष्ट्रीय करेंसी को सुदृढ़ किया और शुक्रवार, 17 नवंबर को, इसने 149.19 के स्तर पर एक स्थानीय तली पाई। अंतिम कोर्ड ने थोड़ी ऊँचाई पर ध्वनि की – 149.56 पर।

आशा है कि BoJ बाजार प्रतिभागियों के बीच ठहरने के लिए अंतत: अपनी मौद्रिक नीति को कसेगी। उदाहरण के लिए, डैंस्के बैंक के रणनीतिकार USD/JPY में 6-12 महीनों के अंदर 140.00 अंक के नीचे एक गिरावट की भविष्यवाणी करते हैं। उनकी दृष्टि में, यह प्राथमिक रूप से इस तथ्य के कारण है कि दीर्घकालिक U.S. बॉण्ड्स का प्रतिफल शीर्ष पर पहुँच गया है। "हम आशा करते हैं कि आगामी वर्ष में, प्रतिफल अंतराल जापानी येन के सुदृढ़ीकरण में योगदान करेगा," वे लिखते हैं। "इसके अतिरिक्त, ऐतिहासिक डेटा सुझाव देता है कि धीमी होती हुई वृद्धि और मुद्रास्फीति द्वारा वर्गीकृत वैश्विक परिस्थितियाँ जापानी येन के सुदृढ़ीकरण का पक्ष लेती हैं।"

युग्म के लिए निकटावधि संभावनाओं के बारे में बोलते हुए, 65% विश्लेषक येन के और मजबूत होने की अपेक्षा करते हैं, जबकि 35% डॉलर की एक नई बढ़त की आशा करते हैं। D1 पर तकनीकी विश्लेषण के विषय में, यहाँ पूर्वानुमान अधिकतम रूप से तटस्थ है। रुझान संकेतकों और ऑसीलेटरों दोनों के बीच, लाल और हरे के बीच अनुपात 50-50 है। निकटतम समर्थन स्तर 149.20, फिर 148.40-148.70, 146.85-147.30, 145.90-146.10, 145.30, 144.45, 143.75-144.05, 142.20 के क्षेत्र में होता है। निकटतम प्रतिरोध 150.00-150.15, फिर 151.70-151.90 (अक्टूबर 2022 अधिकतम), आगे 152.80-153.15, और 156.25 है।

आगामी सप्ताह में जापानी अर्थव्यवस्था की अवस्था के संबंध में कोई अन्य महत्वपूर्ण आँकड़े की कोई योजनाबद्ध रिलीज नहीं है।

क्रिप्टोकरेंसियाँ: आप कब एक बिटकॉइन मिलिनेयर बनेंगे?

- वेबैक मशीन वेब आर्काइव के अनुसार, मुख्य क्रिप्टोकरेंसी के मूल्य में बढ़ोत्तरी के कारण बिटकॉइन मिलिनेयरों में वर्ष की शुरुआत से तीन गुना वृद्धि हुई है। 12 नवंबर तक, उनकी संख्या 88,628 तक पहुँच गई है, 5 जनवरी को दर्ज किए गए 28,084 से एक महत्वपूर्ण उछाल। विशेषकर, इस अवधि के दौरान बिटकॉइन की कीमत $16,500 से $37,000 तक बढ़ी।

अब, गैलेक्जी डिजिटल CEO माइक नोवोग्राट्ज द्वारा देखे गए संभावित परिदृश्य को देखिए, जहाँ डिजिटल गोल्ड अगले पाँच वर्ष के भीतर $500,000 तक बढ़ सकता है। क्या मिलिनेयरों की संख्या एक मिलियन को पार कर सकती है? इसके अलावा, जब BTC दर $1 मिलियन को पार करेगी, जैसा कि ARK इंवेस्टमेंट CEO द्वारा पूर्वानुमान लगाया गया था, क्या हम इस लोकप्रिय संपत्ति को रखने वाले उन लोगों की श्रेणियों में शामिल हो सकते हैं? यह उच्च रूप से इच्छित है कि ये आकांक्षाएँ साकार हो जाएँ। अब, आइए इस बात पर चर्चा करें कि क्यों वे वास्तविकता बन सकते हैं और क्यों वे छोटे-छोटे खंडों में चूर्ण हो सकते हैं।

मैट्रिक्सपोर्ट के विशेषज्ञों ने छ: कारकों की पहचान की है जो, उनकी राय में, आगामी महीनों में एक बुलरैली के उद्भव में योगदान करेंगे। ये निम्नलिखित हैं: 1) फरवरी-मार्च 2024 में प्रारंभ होने को अपेक्षित ट्रेडिंग के साथ स्पॉट बिटकॉइन ETFs की SEC मंजूरी; 2) सर्कल का IPO, USDC का इश्यूर; 3) दिसंबर 2023 में FTX एक्सचेंज के रीलॉन्च के लिए अदालती मंजूरी, मई-जून में प्रचालनों के वास्तविक पुनर्प्रारंभ के साथ; 4) बिटकॉइन नेटवर्क हाविंग; 5) Q1 2024 में एथेरियम ब्लॉकचेन में डेंकन हार्ड फॉर्क के बाद EIP-4844 का कार्यान्वयन; 6) 2024 के मध्य तक US फेडरल रिजर्व की मौद्रिक नीति में सरलीकरण का संभावित प्रारंभ।

इन कारकों में से दो, पहले और चौथे, में गहरा डूबना: वे वर्तमान में, नए कॉइनों के जारीकरण को 2.2 गुना पार करते हुए, होडर्ल्स द्वारा BTC के संचयन को तीव्र करने में एक महत्वपूर्ण भूमिका निभाते हैं। विशेषकर, दो वर्षों में 57% से अधिक कॉइन आपूर्ति का संचरण करने से वॉलेट्स में निष्क्रिय हो गए हैं। साथ ही साथ, अल्पकालिक धारकों और सट्टेबाजों की ओर से आपूर्ति तेजी से घट रही है। यह गतिक कीमतों को ऊपर की ओर धकेलते हुए, डिजिटल गोल्ड मार्केट में एक महत्वपूर्ण घाटे का निर्माण करती है। कई विशेषज्ञ आशा करते हैं कि यह रुझान स्पॉट ETFs और 2024 हाविंग की मंजूरी के बाद महत्वपूर्ण रूप से तीव्र होगा।

विश्लेषणात्मक एंजेसी ग्लासनोड के अनुसार, 2022 के मध्य के बाद से, क्रिप्टो असेट कीमतों में गिरावट के कारण, माइनरों को ऋणों पर प्रचलनात्मक खर्च और भुगतान, जो लगभग $1 बिलियन प्रतिमाह बढ़ गए हैं, को समाहित करने के लिए लगभग उन सभी कॉइनों को, जो उन्होंने माइन किए, बेचने के लिए विवश किया गया है। हाविंग और रिवॉर्ड्स में 50% कटौती के बाद, इस वॉल्यूम से $0.5 मिलियन तक घटने की अपेक्षा की जाती है। कुछ कंपनियाँ माइनिंग प्रचालनों को साथ-साथ बनाए रखने के लिए संघर्ष कर सकती हैं। नए कॉइनों के अंतर्वाह का 81,000 से 40,500 तक प्रतिमाह गिरने का अनुमान लगाया जाता है, जिससे आपूर्ति कटौती और बढ़ती है तथा कीमतें और ऊपर की ओर बढ़ती हैं। ऐतिहासिक डेटा इंगित करता है कि, हाविंग्स के बाद वर्ष में, BTC कीमतें 460% से 7745% तक बढ़ीं।

U.S. प्रतिभूति और विनिमय आयोग (SEC) द्वारा एक बिटकॉइन स्पॉट ETF की मंजूरी पर संस्थागत पूँजी के संभावित अंतर्वाह के संबंध में, अधिक के बारे में पहले ही चर्चा की गई है। आइए कुछ और पूर्वानुमानों के बारे में चर्चा करें। क्रिप्टोक्वांट के विश्लेषकों के अनुसार, समग्र क्रिप्टोकरेंसी बाजार पूँजीकरण इस परिदृश्य में $1 ट्रिलियन तेजी से बढ़ेगा। प्रबंधनकारी कंपनियों की ओर से लगभग ~1% असेट्स अंडर मैनेजमेंट (AUM) डिजिटल गोल्ड के बाजार पूँजीकरण के संभावित रूप से $450-900 बिलियन बढ़ते हुए, बिटकॉइन बाजार में प्रवेश करेगा। कीमत के पदों में, यह BTC/USD युग्म के लिए $50,000-73,000 तक अल्पकालिक बढ़ोत्तरी का सुझाव देता है।

बर्नस्टीन के विश्लेषक भविष्यवाणी करते हैं कि, बिटकॉइन ETF मंजूरी की स्थिति में, असेट की कीमत 2025 तक $150,000 पर पहुँच सकती है। इस बीच, लुकइनटूबिटकॉइन के उनके विरोधी प्रोफिट-टेकिंग की सलाह देते हैं जब कॉइन कम से कम $110,000 तक बढ़ता है। उस शीर्ष ऊँचाई को निर्धारित करने के लिए जिस तक BTC बढ़ेगा, लुकइनटूबिटकॉइन विशेषज्ञों ने तथाकथित टर्मिनल प्राइस की गणना की। इसका परिकलन विभिन्न कारकों, जिनमें बिटकॉइन माइनिंग और खर्च के बीच समय के साथ-साथ संचरण में कॉइनों की मात्रा शामिल होती है, पर विचार करते हुए किया जाता है। परिकलन इंगित करते हैं कि बिटकॉइन अगली बुल रैली के दौरान टर्मिनल प्राइस पर पहुँचेगा, जिसके 2025 के अंत तक समाप्त होने की अपेक्षा की जाती है। दीर्घकालिक क्षितिज को देखते हुए, कोई व्यक्ति अगले पाँच से सात वर्षों के लिए माइक नोवोग्राट्स और कैथरीन वुड के पूर्वानुमानों का सहारा ले सकता है (ऊपर देखें)।

और अब, जेपीमॉर्गन, विश्व के सबसे बड़े बैंकों में से एक, के विश्लेषकों द्वारा क्रिप्टो आशावादियों के गर्म सिरों पर ठंडे पानी की एक बाल्टी गिरी। उन्होंने हाल ही में एक संदेहयुक्त रिपोर्ट जारी की जो निवेशक अपेक्षाओं की जाँच करती है। मुख्य शोध-प्रबंध निम्नप्रकार हैं: 1) स्पॉट ETFs का परिचय मौजूदा निवेश उत्पादों (जैसे ग्रेस्केल बिटकॉइन ट्रस्ट) से केवल एक पूँजी स्थानांतरण करेगा किंतु नई माँग उत्पन्न नहीं करेगा; 2) खोए हुए SEC प्रकरण [रिप्पल और ग्रेस्केल] क्रिप्टो विनियमन में लॉयल्टी नहीं बढ़ाएगा, और जैसे ही विनियामक ढाँचा आकृति लेगा, स्थिति केवल तभी अधिक कठोर हो जाएगी; 3) हाविंग का प्रभाव अप्रत्याशित है, क्योंकि रिवॉर्ड कटौती पहले ही कीमत में बँटी होती है।

इसलिए, अग्रणी क्रिप्टोकरेंसी को किसकी प्रतीक्षा है? यह पीटर स्किफ, यूरो पैसिफिक कैपिटल के अध्यक्ष, जिन्हें "गोल्ड बग" और बिटकॉइन के एक उत्सुक आलोचक के रूप में जाना जाता है, द्वारा उठाया गया प्रश्न है। अग्रणी क्रिप्टोकरेंसी का क्रैश कब घटित होगा के विषय पर इस बिलिनेयर ने X (पूर्व में ट्विटर) पर एक पोल संचालित किया। प्रतिसाददाताओं के बहुमत (68.1%) का मानना है कि असेट को खरीदा और रखा जाना चाहिए। सर्वेक्षण किए गए लोगों में से 23% ने स्पॉट बिटकॉइन ETFs के लॉन्च के बाद कॉइन के क्रैश की भविष्यवाणी की। केवल 8.9% ने इन एक्सचेंज ट्रेडेड फंड्स के लॉन्च के पूर्व क्रैश के घटित होने के लिए मतदान किया।

अब वर्तमान स्थिति के बारे में। बिटफिनेक्स एक्सचेंज के विश्लेषक चेतावनी देते हैं कि बिटकॉइन की कीमत एक स्थानीय अधिकतम पर पहुँच गई है और निकट भविष्य में सुधर सकती है। उनकी रिपोर्ट के अनुसार, अल्पकालिक होल्डरों द्वारा BTC की औसतन खरीद कीमत (अल्पकालिक होल्डर की नकदी कीमत – STH RP) वर्तमान में $30,380 पर है, और इस आँकड़े तथा असेट की वर्तमान कीमत के बीच अंतर अप्रैल 2022 के बाद से उच्चतम है। ऐतिहासिक रूप से, यह इंगित करता है कि कॉइन की कीमत एक स्थानीय अधिकतम पर पहुँच गई है और $30,000–$31,000 परास तक गिरते हुए STH RP स्तर तक सुधर सकती है।

डॉक्टर प्रोफिट, एक विश्लेषक, भी एक सुधार की आशा करता है और मानता है कि सकारात्मक रुझान के बाद अगला सुधार BTC को $34,000 के आस-पास वापस लाएगा। "बाजार अभी हद से ज्यादा गर्म है। सुधार समय की बात है," उन्होंने अपने माइक्रोब्लॉग पर लिखा।

इसके विपरीत, मैट्रिक्सपोर्ट के विश्लेषकों का मानना है कि $36,000 के ऊपर एक आश्वस्त ब्रेकथ्रू अग्रणी क्रिप्टोकरेंसी की कीमत को $40,000 प्रतिरोध की ओर धकेलेगा। उसके बाद, यह $45,000 ऊँचाई की ओर मार्ग खोल सकता है, जिस पर 2023 के अंत तक पहुँचा जा सकता है। "US ट्रेडिंग घंटों के दौरान खरीदारों की संख्या में स्थिर वृद्धि पर विचार करते हुए, हम माह (और वर्ष) के अंत तक कीमत वृद्धि देख सकते हैं। सांता क्लॉज रैली किसी भी क्षण प्रारंभ हो सकती है," विशेषज्ञों ने जोर दिया।

क्रिप्टो समुदाय के कई सदस्यों ने मैट्रिक्सपोर्ट के सकारात्मक पूर्वानुमान का समर्थन किया। विश्लेषक क्रेडिबुल क्रिप्टो का मानना है कि BTC शीघ्र ही एक ऐसे आवेग का अनुभव करेगा जो कॉइन को $40,000 तक भेजेगा। ट्रेडर क्रिप्टोकॉन भी आशावादियों में शामिल हो गया। उनकी गणनाओं के अनुसार, BTC के पास $47,000 पर पहुँचने की गुंजाइश है। हालाँकि, वह मानते हैं कि इस स्तर पर केवल 2024 की ग्रीष्म में ही पहुँचा जा सकता है, जिसके बाद $31,000 के आस-पास एक सुधार संभव है। क्रिप्टोकॉन के अनुसार, हाविंग के कारण सक्रिय वृद्धि चरण की 2024 के अंत – 2025 की शुरुआत तक अपेक्षा की जाती है।

शुक्रवार, 17 नवंबर को इस समीक्षा के लिखने तक, BTC/USD $36,380 पर ट्रेड कर रहा है। क्रिप्टो बाजार का कुल बाजार पूँजीकरण $1.38 ट्रिलियन ($1.42 ट्रिलियन एक सप्ताह पूर्व) है। क्रिप्टो फियर एंड ग्रीड सूचकांक 70 से 63 तक गिर गया है किंतु अभी भी ग्रीड क्षेत्र में बना रहता है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकती है।

वापस जाएं वापस जाएं