EUR/USD: मिश्रित डेटा का एक सप्ताह

● पिछले सप्ताह जारी मैक्रोइकॉनोमिक आँकड़े संयुक्त राज्य और यूरोजोन दोनों में मिश्रित थे। परिणामस्वरूप, EUR/USD 1.0700 समर्थन अथवा 1.0800 प्रतिरोध दोनों को तोड़ने में विफल रहा और एक सँकरे साइडवेज चैनल के भीतर गति करना जारी रखा।

● US मुद्रास्फीति डेटा की रिलीज के बाद, US डॉलर ने मंगलवार, 14 फरवरी को एक मजबूत बुलिश आवेग प्राप्त किया। डॉलर सूचकांक (DXY) 0.5% से अधिक बढ़ा और लगभग 105.00 प्रतिरोध स्तर पर पहुँचा। परिणामस्वरूप, EUR/USD ने नीचे की ओर निर्दिष्ट साइडवेज परास की निचली सीमा की तरफ गति की। इस बीच, S&P 500 स्टॉक सूचकांक 5051 से 4922 तक गिर गया।

यह कहा जा सकता है कि US मुद्रास्फीति डेटा ने बाजारों को अंचभित कर दिया। कुछ विश्लेषकों ने उनका वर्णन झटका देने वाले के रूप में भी किया। यह सिद्ध हो गया कि कीमतों के ऊपर अंतिम जीत उतनी निकट नहीं है जितनी पहले लगती थी, और फेडरल रिजर्व द्वारा शीघ्र ही किसी भी समय ब्याज दरों को कम करना प्रारंभ करने की संभावना नहीं है।

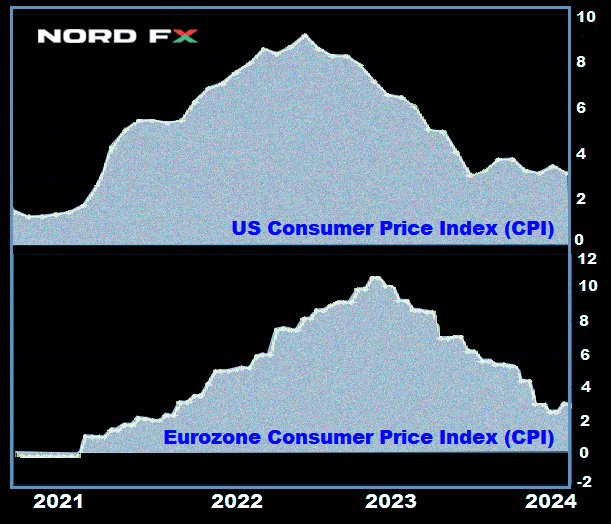

जनवरी में, उपभोक्ता मूल्य सूचकांक (CPI) किराया, खाद्य और स्वास् सेवाओं की कीमत में एक महत्वपूर्ण वृद्धि की पृष्ठभूमि के विरुद्ध तेजी से बढ़ीं। मासिक आधार पर, समग्र सूचकांक 0.2% से 0.3% तक त्वरित हुआ। एक वार्षिक आधार पर, CPI 3.1% था, जो 3.4% के पिछले मूल्य के नीचे है, किंतु 2.9% के पूर्वानुमान के काफी ऊपर है। खाद्य और ऊर्जा के अस्थिर कीमतों को बाहर करते हुए, मुद्रास्फीति जनवरी में माह-दर-माह 0.3% से 0.4% तक बढ़ी, जबकि वार्षिक केंद्रीय CPI 3.9% के पिछले स्तर पर रहा, यद्यपि विश्लेषकों ने 3.8% तक एक कमी का पूर्वानुमान लगाया था। विशेष रूप से तथाकथित "अतिकेंद्रीय मुद्रास्फीति" में वृद्धि तीक्ष्ण थी, जो घरेलू लागतों को भी बाहर करती है। जनवरी में, एक मासिक आधार पर, यह 0.8% पर पहुँची: अप्रैल 2022 के बाद से उच्चतम स्तर।

● निश्चित रूप से, मुद्रास्फीति से लड़ने में फेडरल रिजर्व की उपलब्धियाँ महत्वपूर्ण हैं। यह बात याद करने लायक है कि 2022 की ग्रीष्म में, CPI 9.1% पर एक 40-वर्षीय शीर्ष पर पहुँचा। हालाँकि, वर्तमान मुद्रास्फीति दर अभी भी 2.0% के लक्ष्य स्तर की लगभग दोगुनी है। इसके आधार पर, बाजार ने निष्कर्ष निकाला कि फेडरल रिजर्व के अब मौद्रिक नीति को आसान करने की शीघ्रता करने की संभावना नहीं है और उच्च ब्याज दरों को संभवत: पिछले अपेक्षित समय की तुलना में अधिक लंबे समय तक बनाए रखेगा। जनवरी की शुरुआत में, फेडवॉच टूल के अनुसार, मई में 25 आधार अंक (bp) दर कटौती की संभावना 54.1% थी। मुद्रास्फीति रिपोर्ट के रिलीज होने के बाद, यह आँकड़ा 35% तक गिर गया। Investing.com द्वारा विकसित निगरानी करने वाले टूल द्वारा और भी कम संभावना दी जाती है। इसकी रीडिंग्स के अनुसार, मार्च में एक सुस्त धुरी की संभावना 5% पर है और मई में – लगभग 30% है (कुछ सप्ताह ही पूर्व, यह 90% से अधिक थी)। ग्रीष्म की शुरुआत के विषय में, जून में फेडरल फंड्स के माध्यम से उधार लेने की लागत में एक कटौती की संभावना का 75% पर अनुमान लगाया जाता है।

● मुद्रास्फीति रिपोर्ट डॉलर बुलों के लिए एक वरदान थी, किंतु उनकी खुशी अल्पकालिक थी। US में औद्योगिक उत्पादन और खुदरा बिक्रियों पर गुरुवार, 16 फरवरी को जारी डेटा अपेक्षित से कमजोर था। जनवरी में, खुदरा बिक्रियों ने 0.4% की दिसंबर वृद्धि और -0.1% के पूर्वानुमान की तुलना में -0.8% की एक गिरावट दिखाई। परिणामस्वरूप, डॉलर दबाव में था, और EUR/USD दोलन विपरीत दिशा में झूला: युग्म 1.0700-1.0800 चैनल की ऊपरी सीमा की ओर बढ़ा।

डॉलर ने कार्यकारी सप्ताह के बिलकुल अंत में एक थोड़ी बढ़त प्राप्त की। शुक्रवार, 16 फरवरी को, उत्पादक मूल्य सूचकांक (PPI) ने इंगित किया कि जनवरी में औद्योगिक मुद्रास्फीति उपभोक्ता मुद्रास्फीति के समान बढ़ी। 0.1% के एक पूर्वानुमान के विरुद्ध, वास्तविक वृद्धि 0.3% माह-दर-माह थी, जो दिसंबर के आँकड़े की तुलना में 0.4% है। एक वार्षिक आधार पर, PPI 2.0% बढ़ा (पूर्वानुमान 1.6%, पिछला मूल्य 1.7%)। हालाँकि, यह समर्थन मिशिगन विश्वविद्यालय के US उपभोक्ता विश्वास सूचकांक में गिरावट द्वारा समाप्त हो गया, जो 80.0 अंकों के पूर्वानुमान से नीचे था, भले ही यह 79.0 से 79.6 तक बढ़ गया हो।

● अटलांटिक के दूसरी ओर, खबरें बल्कि विपरीत भी थीं, परिणामस्वरूप यूरोपीय आँकड़े अपनी करेंसी को महत्वपूर्ण समर्थन देने में सक्षम नहीं हुए। जर्मनी में ZEW की ओर से फरवरी आर्थिक सेंटीमेंट सूचकांक पिछले महीने में 15.2 से 19.9 तक बढ़ते हुए, अपेक्षित से अधिक सुधरा। यूरोजोन के लिए आर्थिक सेंटीमेंट संकेतक ने 22.7 अंकों से 25.0 तक गति करते हुए समग्र रूप से भी वृद्धि दिखाई। हालाँकि, वर्तमान स्थिति का मूल्यांकन -81.7 तक गिर गया, जून 2020 के बाद से निम्नतम स्तर।

बुधवार, 14 फरवरी को जारी, Q4 2023 के लिए प्राथमिक GDP डेटा ने दिखाया कि यूरोजोन एक ठहराव की अवस्था में है। एक वार्षिक आधार पर, आँकड़े 0% पर रहे, और एक वार्षिक आधार पर, वे पूर्वानुमानों से ठीक-ठीक मेल खाते हुए 0.1% थे। इस आँकड़े ने आशावाद नहीं जोड़ा, और बाजारों ने इस बात से डरते हुए कि यूरोजोन अर्थव्यवस्था मंदी में फिसल सकती है, सावधानी बरतनी जारी रखी।

● यूरोप संयुक्त राज्य की तुलना में अर्थव्यवस्था का समर्थन करने और मुद्रास्फीति से लड़ने के बीच महत्वपूर्ण से एक तीक्ष्ण विकल्प का सामना करता है। इसाबेल श्नाबेल, ECB के कार्यकारी बोर्ड की एक सदस्य और सुप्रसिद्ध हॉक, ने शुक्रवार, 16 फरवरी को कहा कि विनियामक की मौद्रिक नीति को तब तक प्रतिबंधात्मक बने रहना चाहिए जब तक ECB आश्वस्त न हो कि मुद्रास्फीति स्थिर रूप से 2.0% की मध्य अवधि लक्ष्य स्तर तक लौट आई है। इसके अलावा, सुश्री श्नाबेल का मानना है कि स्थिर रूप से निम्न श्रम उत्पादकता वृद्धि इस जोखिम को बढ़ाती है कि कंपनियाँ अपनी उच्च श्रम लागतों को उपभोक्ताओं पर डाल सकती हैं, जिससे मुद्रास्फीति लक्ष्य की उपलब्धि में देरी हो सकती है।

ZEW के एक सर्वेक्षण के अनुसार, हालाँकि ऐसे तीक्ष्ण बयानों के बावजूद, दो तिहाई व्यावसायिक प्रतिनिधि अभी भी अगले छ: माह के भीतर ECB की मौद्रिक नीति के आसान होने की आशा करते हैं। अप्रैल में यूरो के लिए एक दर कटौती की संभावना का बाजारों द्वारा वर्तमान में लगभग 53% पर अनुमान लगाया जाता है।

● EUR/USD के सभी उतार-चढ़ावों के बाद, पिछले सप्ताह का अंतिम नोट 1.0776 के स्तर पर टकराया। इस समीक्षा के लेखन के समय पर, शुक्रवार, 16 फरवरी की शाम को, 55% विशेषज्ञों ने निकट भविष्य में डॉलर के सुदृढ़ीकरण और युग्म की आगे गिरावट के लिए मतदान किया। 30% ने यूरो का पक्ष लिया, जबकि 15% ने एक तटस्थ रुख अपनाया। D1 पर ऑसीलेटरों के बीच, 60% को लाल रंग से रंगा जाता है, 40% उदासीन धूसर में हैं, और कोई भी हरे में नहीं है। रुझान संकेतकों के बीच अनुपात अलग-अलग है: 60% लाल और 40% हरा। युग्म के लिए निकटतम समर्थन 1.0725-1.0740, इसके बाद 1.0695, 1.0620, 1.0495-1.0515, 1.0450 के क्षेत्र में स्थित होता है। बुल 1.0800-1.0820, 1.0865, 1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275 के क्षेत्रों में प्रतिरोध का सामना करेंगे।

● आगामी सप्ताह की घटनाओं के बीच, US फेडरल रिजर्व के फेडरल ओपन मार्केट कमेटी (FOMC) की पिछली बैठक के कार्यवृत्त, जो बुधवार, 21 फरवरी को प्रकाशित होंगे, अत्यधिक रुचि के हैं। अगले दिन, जर्मनी, यूरोजोन और US में व्यावसायिक गतिविधि (PMI) पर डेटा का एक सशक्त प्रवाह जारी होगा। इसके अलावा, गुरुवार, 22 फरवरी को, यूरोजोन में उपभोक्ता मूल्य सूचकांक (CPI) के लिए जनवरी आँकड़े और US में प्रारंभिक नौकरीहीन दावों की संख्या ज्ञात होगी। कार्यकारी सप्ताह के बिलकुल अंत की ओर, शुक्रवार, 23 फरवरी को, जर्मनी की GDP पर डेटा, यूरोपीय अर्थव्यवस्था का मुख्य इंजन पहुँचेगा। इसके अलावा, ट्रेडर्स को ध्यान में रखना चाहिए कि सोमवार, 19 फरवरी, संयुक्त राज्य में एक अवकाश है: देश राष्ट्रपति दिवस मनाएगा।

GBP/USD: UK अर्थव्यवस्था के साथ क्या घटित हो रह है?

● जैसा कि ज्ञात है, बैठक के बाद जो 1 फरवरी को समाप्त हुई, बैंक ऑफ इंग्लैंड (BoE) ने 5.25% के पिछले स्तर पर बैंक दर के रखरखाव की घोषणा की। संलग्नक कथन ने कहा कि "अधिक प्रमाण की आवश्यकता है कि उपभोक्ता मूल्य सूचकांक 2.0% तक गिरेगा और दर कटौतियों पर विचार करने के पूर्व उस स्तर पर बना रहेगा।"

● 15 फरवरी को, कैथरीन मान, विनियामक की मौद्रिक नीति समिति (MPC) की एक सदस्य, ने मुद्रास्फीति से संबंधित पहलुओं को सम्मिलित करते हुए ब्रिटिश अर्थव्यवस्था की अवस्था का सर्वाधिक व्यापक पूर्वावलोकन प्रदान किया। उसके विश्लेषण के मुख्य बिंदु निम्नप्रकार थे: "नवीनतम GDP डेटा पुष्टि करता है कि 2023 का द्वितीय भाग कमजोर था। हालाँकि, GDP डेटा एक पिछला दर्पण है। दूसरी ओर, पर्चेजिंग मैनेजर्स इंडेक्स (PMI) और अन्य अग्रणी संकेतक आशाजनक दिखाई देते हैं। UK में बेरोजगारी दर सापेक्षिक रूप से निम्न बनी रहती है, और श्रम बाजार कसा बना रहना जारी रखता है। मजदूरी वृद्धि धीमी हो रही है, किंतु गति लक्ष्य उपभोक्ता मूल्य सूचकांक (CPI) संकेतक के लिए समस्याग्रस्त बनी रहती है। UK में, सामान कीमतें कुछ बिंदुओं पर अवस्फीतिजन्य बन सकती है, किंतु एक दीर्घकालिक आधार पर नहीं। UK के सेवा क्षेत्र में मुद्रास्फीति EU अथवा US की तुलना में बहुत अधिक दृढ़ है।" परिणामस्वरूप, कैथरीन मान का निष्कर्ष था: "मुद्रास्फीति के स्रोतों को कम करना निर्णय निर्माण में गंभीर होगा" और "आगे के निर्णयों पर एक निर्णय करने के पूर्व, बैंक ऑफ इंग्लैंड को कम से कम एक और मुद्रास्फीति रिपोर्ट प्राप्त करने की आवश्यकता होती है।"

● विशिष्ट आँकड़ों का संदर्भ लेते हुए, 16 फरवरी को प्रकाशित, राष्ट्रीय सांख्यिकीय कार्यालय (ONS) के नवीनतम डेटा ने दिखाया कि UK में जनवरी में खुदरा बिक्रियाँ दिसंबर में अपेक्षित 1.5% और -3.3% की एक गिरावट के विरुद्ध 3.4% बढ़ीं (माह-दर-माह)। केंद्रीय आँकड़ा (ऑटोमोटिव ईंधन खुदरा बिक्रियों को बाहर करते हुए) दिसंबर में 1.7% और -3.5% के पूर्वानुमान के विरुद्ध महीने में 3.2% बढ़ा। एक वार्षिक आधार पर, खुदरा बिक्रियों ने -1.4% की अपेक्षित गिरावट और -2.4% के एक दिसंबर आँकड़े के विरुद्ध 0.7% की वृद्धि भी दिखाई।

श्रम बाजार डेटा पाउंड का भी समर्थन करता है। बेरोजगारी दर 4.0% की अपेक्षाओं के विरुद्ध 4.2% से 3.8% तक गिरी। श्रम बाजार में नौकरी खोजने वालों की सक्रिय संख्या में कटौती नियोक्ताओं के बीच प्रतिस्पर्धा को तेज करती है, जो एक उच्चतर मजदूरी वृद्धि को बनाए रखती है। दिसंबर तक तीन महीनों के लिए, मजबूरी वृद्धि 5.8% थी। उच्च मुद्रास्फीति (CPI 4.0% वर्ष-दर-वर्ष, कोर CPI 5.1% वर्ष-दर-वर्ष), द्वारा पूरित, श्रम बाजार के ऐसे मजबूत आँकड़ों के बैंक ऑफ इंग्लैंड की मौद्रिक नीति को आसान करने के लिए प्रत्याशित दिनांक को वापस धकेलने की संभावना है। कई विश्लेषक इस बात से मना नहीं करते हैं कि अंतत:, BoE इस वर्ष दरों में कटौती करने वाले अंतिम सबसे बड़े विनियामकों के बीच हो सकता है।

● GBP/USD ने सप्ताह को 1.2599 के स्तर पर समाप्त किया। स्कॉटियाबैंक के अर्थशास्त्रियों के अनुसार, 1.2500 क्षेत्र इसके लिए मजबूत दीर्घकालिक समर्थन निरूपित करता है, और 1.2610 के ऊपर एक दृढ़ कदम पाउंड को मजबूत करेगा और 1.2700 की ओर एक वृद्धि मार्ग पर GBP/USD को निर्धारित करेगा। आगामी दिनों के लिए विश्लेषकों के माध्य पूर्वानुमान के संबंध में, 65% ने युग्म की गिरावट के लिए, 20% ने इसकी वृद्धि के लिए मतदान किया और शेष 15% ने तटस्थता बनाए रखी। D1 पर ऑसीलेटरों के बीच, 75% दक्षिण की ओर संकेत करते हैं, शेष 25% उत्तर की ओर गति न करने की इच्छा रखने वाले व्यक्तियों के साथ पूर्व की ओर देखते हैं। स्थिति रुझान संकेतकों के साथ अलग है, जहाँ ब्रिटिश करेंसी के पक्ष में एक थोड़ा पक्षपता है – 60% उत्तर की ओर संकेत करते हैं, जबकि शेष 40% दक्षिण की ओर संकेत करते हैं। यदि युग्म दक्षिण की ओर गति करेगा, तो यह 1.2570, 1.2500-1.2535, 1.2450, 1.2370, 1.2330, 1.2185, 1.2070-1.2090, 1.2035 पर समर्थन स्तरों और क्षेत्रों का सामना करेगा। एक वृद्धि की स्थिति में, युग्म 1.2635, 1.2695-1.2725, 1.2775-1.2820, 1.2880, 1.2940, 1.3000, और 1.3140-1.3150 स्तरों पर प्रतिरोध से मिलेगा।

● आगामी सप्ताह के लिए कैलेंडर में गुरुवार, 22 फरवरी अलग है। इस दिन, यूनाइटेड किंग्डम की अर्थव्यवस्था के विभिन्न क्षेत्रों में व्यावसायिक गतिविधि (PMI) पर डेटा का एक समूह जारी होगा। आगामी दिनों में अन्य महत्वपूर्ण मैक्रोइकॉनोमिक आँकड़ों की रिलीज की आशा नहीं की जाती है।

USD/JPY: उड़ान जारी रहती है

● मंगलवार, 13 फरवरी को, USD/JPY 150.88 पर अन्य स्थानीय अधिकतम पर पहुँचा। जापानी करेंसी पुन: पलटी, इस बार US में मुद्रास्फीति डेटा की पृष्ठभूमि के विरुद्ध। येन बैंक ऑफ जापान (BoJ) के सतत् सुस्त रुख के कारण दबाव में बने रहना भी जारी रखता है। 8 फरवरी को, डिप्टी गर्वनर शिनिची उचिदा ने संदेह व्यक्त किए कि विनियामक किसी भी समय शीघ्र ही अपने बेंचमार्क को शीघ्रता से बढ़ाना प्रारंभ करेगा। पिछले शुक्रवार, 16 फरवरी, BoJ गर्वनर काझुओ युएदा भी इसी तरह बोले। उन्होंने कहा कि ऋणात्मक ब्याज दर सहित, मौद्रिक नीति को बनाए रखने अथवा बदलने की समस्या पर केवल तभी विचार किया जाएगा "जब मूल्य स्तर लक्ष्य की बने रहने योग्य और स्थिर उपलब्धि का अवसर हो।" युएदा ने एक्सचेंज दर में उतार-चढ़ाव और इन गतियों के पीछे के घटकों पर टिप्पणी करने से मना कर दिया।

● सामान्यत:, कुछ नया नहीं है। हालाँकि, कई विश्लेषक आशा करना जारी रखते हैं कि 2024 में बैंक ऑफ जापान अंतत: अपनी मौद्रिक को कठोर करने का निर्णय करेगा। "हम मानते हैं," स्विस फाइनेंशियल होल्डिंग UBS के अर्थशास्त्री लिखते हैं, "कि इस वर्ष बैंक ऑफ जापान की नीति का प्रसामान्यीकरण मजदूरी वृद्धियों और कॉर्पोरेट लाभप्रदायता पर मजबूत वार्ताओं की पृष्ठभूमि के विरुद्ध घटित होगा। हम अभी भी मानते हैं कि जापानी येन 2021 से 2023 तक महत्वपूर्ण अवमूल्यन के बाद संभवत: एक मोड़ पर है। यह विचार करते हुए 10-वर्षीय U.S. और जापानी बॉण्ड्स के बीच प्रतिफल अंतराल वर्ष में संकरा हो जाएगा, हम मानते हैं कि येन खरीदने के लिए वर्तमान प्रवेश बिंदु आकर्षक है।"

ऐसी ही समान स्थिति डैंस्के बैंक में रखी जाती है, जहाँ वे USD/JPY में एक 12-माही क्षितिज के नीचे एक बने रहने योग्य गिरावट का पूर्वानुमान लगाते हैं। "यह प्राथमिक है क्योंकि हम US में प्रतिफलों में सीमित वृद्धि की अपेक्षा करते हैं," इस बैंक के रणनीतिकार कहते हैं। "इसलिए, हम प्रतिफल अंतराल के संपूर्ण वर्ष में येन के लिए एक टेलविंड बनने की वैसे ही अपेक्षा करते हैं, क्योंकि G10 सेंट्रल बैंकों की, बैंक ऑफ जापान के अपवाद के साथ, दर कटौती चक्रों को प्रारंभ करने की संभावना है।"

● अल्पकालिक दृष्टिकोण के संबंध में, सिंगापुर के यूनाइटेड ओवरसीज बैंक लिमिटेड के विशेषज्ञों का मानना है कि डॉलर के पास अभी भी कमजोर होने के पूर्व 151.00 का परीक्षण करने की क्षमता है। "US डॉलर के 152.00 तक बढ़ने का जोखिम तब तक अपरिवर्तित बना रहेगा जब तक यह 149.55 के ऊपर रहेगा," UOB कहता है। इस स्थिति का समर्थन केवल 25% विशेषज्ञों द्वारा, पहले ही येन का पक्ष लेने वाले बहुमत (60%) और तटस्थता बनाए रखना पसंद करने वाले शेष 15% के साथ, किया जाता है। D1 पर रुझान संकेतकों और ऑसीलेटरों के बीच, सभी 100% उत्तर की ओर देखते हैं, हालाँकि, बाद वालों में से 25% ओवरबॉट क्षेत्र में हैं। निकटतम समर्थन स्तर 149.65, इसके बाद 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, 140.25-140.60 के क्षेत्र में स्थित होता है। प्रतिरोध स्तर निम्नलिखित स्तरों और क्षेत्रों पर स्थित होते हैं - 150.65-150.90, 151.70-152.00।

● आगामी सप्ताह के लिए जापानी अर्थव्यवस्था से संबंधित कोई महत्वपूर्ण घटना निर्धारित नहीं है। इसके अलावा, यह ध्यान देना महत्वपूर्ण है कि शुक्रवार, 23 फरवरी, जापान में एक सार्वजनिक अवकाश है: देश सम्राट का जन्मदिन मनाएगा।

क्रिप्टोकरेंसियाँ: बिटकॉइन रिकॉर्ड्स तोड़ता है

● पिछले सप्ताह, बिटकॉइन की कीमत 2021 के बाद से एक नया शीर्ष स्थापित करते हुए, $52,790 के ऊपर बढ़ी। कॉइनजेकॉ के अनुसार, अग्रणी क्रिप्टोकरेंसी का बाजार पूँजीकरण दो वर्षों में पहली बार $1.0 ट्रिलियन को पार कर गया, और संपूर्ण क्रिप्टो बाजार का कुल बाजार पूँजीकरण अप्रैल 2022 के बाद से पहली बार $2.0 के ऊपर बढ़ा।

इस रैली में से बहुत कुछ का कारण नौ अग्रणी स्पॉट बिटकॉइन ETFs की लॉन्च है। दि ब्लॉक के अनुसार, उनकी लॉन्च के एक माह बाद, उनकी असेट्स 200,000 BTC (लगभग $10 बिलियन) को पार कर गई। नए बिटकॉइन ETFs असेट वॉल्यूम के आधार पर US कॉमोडिटी एक्सचेंज-ट्रेडेड फंड्स की श्रेणी में दूसरे स्थान तक बढ़े और सिल्वर ETFs की तुलना में और लोकप्रिय निवेश इंस्ट्रूमेंट बन गए। पर्यवेक्षक ब्लैकरॉक बयान का उल्लेख करते हैं कि "निवेशकों के बीच बिटकॉइन में रुचि उच्च बनी रहती है," इसप्रकार फंड और भी अधिक BTC खरीदने के लिए तैयार है।

डॉक्यूमेंटिंग बिटकॉइन के अनुसार, ETF इश्यूर्स की ओर से शुद्ध ब्याज 12,000 BTC प्रतिदिन को पार करता है। इसप्रकार, वॉल स्ट्रीट प्रतिनिधि नेटवर्क जितना उत्पादन कर सकता है उसकी तुलना में वर्तमान में रोज 12.5 गुना अधिक BTC कॉइन खरीद रहे हैं। शोधकर्ताओं का मानना है कि यह फ्लैगशिप क्रिप्टो असेट के लिए मूल्य वृद्धि का एक मुख्य चालक रहा है।

● मॉर्गन क्रीक डिजिटल के सहसंस्थापक और साझेदार एंथॉनी पॉम्पलियानो ने भी लॉन्च हुए नए स्पॉट BTC-ETFs की सफलता को उजागर किया। उनके अनुसार, तथ्य कि ब्लैकरॉक एंड फिडेलिटी रिकॉर्ड अल्प समय में $3 बिलियन आकर्षित करने में सफल हुआ एक्सचेंज-ट्रेडेड फंड्स के लिए एक ऐतिहासिक घटना थी। "वॉल स्ट्रीट केवल बिटकॉइन के साथ प्रेम में नहीं है," फाइनेंसर ने लिखा। "वे एक सक्रिय प्रेम प्रसंग में हैं। फंड्स में बिटकॉइनों की दैनिक आपूर्ति केवल 900 BTC तक सीमित नहीं है, जो लगभग $40-45 मिलियन के संगत है। इस बीच, BTC-ETFs फंड्स का BTC-ETFs दैनिक शुद्ध अंतर्वाह पहले ही $500 मिलियन (अधिकतम $651 मिलियन) के बराबर है। यह BTC कमी और क्रिप्टोकरेंसी के मूल्य और बाजार पर समग्र रूप से इसके बुलिश प्रभाव का एक स्पष्ट संकेतक है," पॉम्पलियानो ने बिटकॉइन की बाजार आपूर्ति और वॉल स्ट्रीट कंपनियों की ओर से माँग के बीच असंतुलन का उल्लेख करते हुए कहा। बिलियनेयर BTC के भावी प्रक्षेपण पथ के बारे में आशावादी है और दावा करता है कि वॉल स्ट्रीट की ओर से सतत् माँग के साथ, विशेष रूप से आगामी हाविंग पर विचार करते हुए, शीर्ष पूँजीकरण क्रिप्टोकरेंसी महत्वपूर्ण रूप से अपनी ऐतिहासिक ऊँचाइयों को पार कर सकती है।

क्रिप्टोक्वांट ने उल्लेख किया कि, BTC-ETFs की ओर से माँग के अतिरिक्त, सक्रिय वॉलेट्स की संख्या भी महत्वपूर्ण रूप से बढ़ रही है। यह एक दीर्घकालिक ऊपरी रुझान को भी इंगित करती है। "आपूर्ति में कटौती, बढ़ी हुई माँग और विभिन्न आर्थिक एवं सामाजिक समस्याओं, विशेष रूप से जारी मुद्रास्फीति, को देखते हुए, बिटकॉइन की एक ऊपरी रुझान के साथ दीर्घकालिक वैकल्पिक निवेश के रूप में अपनी स्थिति मजबूत करने की संभावना है," विश्लेषक निष्कर्ष निकालते हैं।

● स्कायब्रिज कैपिटल के संस्थापक और व्हाइट हाउस के पूर्व वरिष्ठ अधिकारी एंथॉनी स्कारामुसी ने भी मुद्रास्फीति पर जोर दिया। स्पॉट BTC-ETFs की लॉन्च और हाविंग से परे, स्कारामुसी ने बिटकॉइन की वृद्धि के लिए एक चालक के रूप में US फेडरल रिजर्व की मौद्रिक नीति की ओर संकेत किया। "मंगलवार, 13 फरवरी को जारी US उपभोक्ता मूल्य सूचकांक (CPI) डेटा ने संकेत दिया कि मुद्रास्फीति वैसे ही नियंत्रण में न हो जैसा फेड चाहेगा," निवेशक लिखता है। "US श्रम सांख्यिकी ब्यूरो द्वारा प्रकाशित डेटा के आधार पर, जनवरी के लिए उपभोक्ता मूल्य सूचकांक ने 3.1% पर मुद्रास्फीति दिखाई। डेटा ने यह भी अनुमान लगाया कि एक फेडरल रिजर्व ब्याज दर कटौती की मार्च और मई में संभावना नहीं है।" दर कटौतियों में विलंब मुख्य बाजार में अशांत ट्रेडिंग का कारण हो सकता है किंतु क्रिप्टो संसार के लिए एक उछाल के रूप में कार्य करेगा, क्योंकि बिटकॉइन का उपयोग मुद्रास्फीति के विरुद्ध एक हेज के रूप में किया जाता है। इसलिए, स्कारामुसी के अनुसार, डिजिटल गोल्ड में लाभपूर्वक निवेश करने का समय अभी तक गुजरा नहीं है।

लोकप्रिय ब्लॉगर और विश्लेषक लार्क डैविस ने भी ऐसा ही विचार साझा किया: उनका मानना है कि निवेशकों के पास अमीर बनने के लिए लगभग 700 दिन हैं। बाजार चक्रों के महत्व और असेट्स की सामयिक बिक्री पर चर्चा करते हुए, विशेषज्ञ ने उल्लेख किया कि यदि ट्रेडर्स सचेत हैं, तो वे अगले दो वर्षों में बहुत धन बना सकते हैं। विशेषज्ञ के अनुसार, 2024 डिजिटल असेट्स खरीदने का अंतिम अवसर होगा, और 2025 उन्हें बेचने का सर्वश्रेष्ठ समय होगा। विशेषज्ञ ने हर चीज को तुरंत समाप्त करने पर नहीं बल्कि धीरे-धीरे लाभ अर्जित करते हुए समाप्त करने पर जोर दिया। लार्क डैविस ने यह भी चेतावनी दी कि 2026 में, एक "बड़ा अवसाद" वैश्विक अर्थव्यवस्था और क्रिप्टोकरेंसी बाजार में प्रारंभ होगा। और यदि समय पर नहीं बेचा जाता है, तो निवेश खो भी सकता है।

"बड़े अवसाद" के प्रारंभ की भविष्यवाणी "रिच डैड पुअर डैड" के प्रसिद्ध रचयिता, फाइनेंसर और लेखक रॉबर्ट कियोसाकी द्वारा भी की जाती है। उनका मानना है कि S&P 500 सूचकांक पूर्ण 70% के एक संभावित ध्वंस के साथ एक स्मारकीय दुर्घटना के किनारे पर है। उन्होंने इस बयान का समर्थन गोल्ड, सिल्वर और बिटकॉइनों जैसी असेट्स में निवेश करने की उनकी सतत् अनुशंसा के साथ किया।

● क्रिप्टोकरेंसी एक्सचेंज बिटमेक्स के पूर्व CEO, आर्थर हेज, ने फेडरल रिजर्व की मौद्रिक नीति से संबंधित बिटकॉइन की वृद्धि के लिए एक अन्य चालक की पहचान की। पिछले सप्ताह, US बैंकिंग क्षेत्र भय की चपेट में था क्योंकि न्यूयॉर्क कम्यूनिटी बैंकॉर्प (NYCB) ने $252 मिलियन के एक विशाल तिमाही नुकसान को बताया। बैंक की कुल ऋण हानियाँ पाँच गुनी $552 मिलियन तक बढ़ गईं, जिन्हें वाणिज्यिक रियल इस्टेट पर चिंताओं द्वारा उत्तेजित किया गया। इस रिपोर्ट की रिलीज के बाद, NYCB शेयर्स एक दिन में 40% गिर गए, जिससे US क्षेत्रीय बैंक सूचकांक में एक गिरावट आ गई।

आर्थर हेज ने मार्च 2023 में बैंकिंग संकट द्वारा प्रेरित बिटकॉइन रैली को याद किया, जब तीन बड़े अमेरिकी बैंक, सिलिकॉन वैली बैंक, सिग्नेचर बैंक, और सिल्वरगेट बैंक, पाँच दिनों के भीतर दिवालिया हो गए। संकट फेडरल रिजर्व के पुनर्वित्तीकरण दर में एक वृद्धि के कारण था और, परिणामस्वरूप, डिपॉजिट्स अकाउंट्स का बाहिर्वाह हुआ। इसके सबसे बड़े पीड़ितों में क्रेडिट सुईस और फर्स्ट रिपब्लिक बैंक भी शामिल थे। संकट को और अधिक बैंकों को भी प्रभावित करने रोकने के लिए, वैश्विक उद्योग विनियामकों, प्राथमिक रूप से फेड, ने तरलता प्रदान करने के लिए हस्तक्षेप किया। "हाँ... चट्टान से दिवालियापन तक, वही भविष्य है। और फिर और भी अधिक धन, प्रिंटर्स... और $1 मिलियन पर BTC होगा," बिटमेक्स के पूर्व CEO ने वर्तमान NYCB विफलता पर टिप्पणी की।

● एग्राग क्रिप्टो के रूप में प्रसिद्ध X प्लेटफॉर्म पर लोकप्रिय विश्लेषक का मानना है कि इस वर्ष सितंबर तक, बिटकॉइन का बाजार पूँजीकरण $2.0 ट्रिलियन पर पहुँचेगा। इसके आधार पर, उस क्षण पर अग्रणी क्रिप्टोकरेंसी का मूल्य $100,000 को पार कर जाएगा। "आपके जीवन की यात्रा के लिए तैयार रहिए," एग्राग क्रिप्टो अपने फॉलोअर्स से अनुरोध करते हैं। "कसकर पकड़िए, क्योंकि आप एक क्रिप्टोकरेंसी क्रांति के साक्षी बन रहे हैं। पलक मत झपकाइए, अन्यथा आप वित्तीय इतिहास में इस ऐतिहासिक क्षण से चूक जाएँगे!"

● 16 फरवरी की शाम तक, जब इस समीक्षा को लिखा गया, BTC/USD युग्म $52,000 क्षेत्र में ट्रेड कर रहा है। क्रिप्टो बाजार का कुल बाजार पूँजीकरण $1.95 ट्रिलियन (एक सप्ताह पूर्व $1.78 ट्रिलियन) पर है। क्रिप्टो फियर एंड ग्रीड सूचकांक ग्रीड क्षेत्र में 72 अंकों पर बना रहता है।

–यह उल्लेखनीय है कि ग्रीड क्षेत्र उस स्थिति के संगत है जहाँ ट्रेडर्स उस असेट को सक्रिय रूप से खरीद रहे हैं जो कीमत में बढ़ रही है। हालाँकि, ग्लासनोड चेतावनी देता है कि कई ऑन-चेन संकेतकों ने पहले ही तथाकथित "जोखिम क्षेत्र" में प्रवेश कर लिया है। विश्लेषण उन संकेतकों के एक समूह पर आधारित है जो निवेशक व्यवहार के संबंध में डेटा के एक व्यापक परास पर विचार करता है। उनके संयोजन में अल्पकालिक और दीर्घकालिक दोनों चक्र समाहित होते हैं। विशेष रूप से, MVRV संकेतक, जो दीर्घकालिक निवेशकों पर नजर रखता है, गंभीर क्षेत्र में पहुँच गया है। ऐसे किसी उच्च मूल्य (2.06) का FTX ध्वंस के बाद से अवलोकन नहीं किया गया है। वैसी ही समान "उच्च" और "बहुत उच्च" अवस्था वर्तमान में शेष नौ गुणों में से छ: का गुण है। वे ताजा सप्ताहों में सक्रिय मूल्य वृद्धि पर विचार करते हुए वास्तविक लाभ के सापेक्ष रूप से निम्न स्तर को दर्ज करते हैं। ग्लासनोड विशेषज्ञों के अवलोकनों के अनुसार, एक उच्च जोखिम संकेतक का सामान्यत: एक बुल बाजार के प्रारंभिक चरणों में अवलोकन किया जाता है। यह इसलिए है क्योंकि, लाभप्रदायता के एक "महत्वपूर्ण स्तर" पर पहुँचकर, होडर्ल्स लाभ अर्जित करना प्रारंभ कर सकते हैं, जिसके कारण, परिणामस्वरूप, नीचे की ओर एक मजबूत सुधार हो सकता है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकती है।

वापस जाएं वापस जाएं