EUR/USD: एक हलचलभरे सप्ताह की प्रतीक्षा करना

● याद कीजिए कि सोमवार, 27 मई US में एक अवकाश था। हालाँकि, मंगलवार को, डॉलर बुलों ने नियंत्रण लिया, और DXY सूचकांक ने बढ़ना प्रारंभ किया, जिसे US उपभोक्ता विश्वास सूचकांक में एक महत्वपूर्ण वृद्धि द्वारा संभाला गया (96.0 के एक पूर्वानुमान के विरुद्ध 97.5 से 102.0 तक)। परिणामस्वरूप, EUR/USD ने दक्षिण की ओर गति की।

यूरो पर दबाव इन अपेक्षाओं के कारण भी था कि यूरोपीय सेंट्रल बैंक (ECB) की 06 जून को अपनी बैठक में ब्याज दर को 25 आधार अंक (bps) 4.50% से 4.25% तक कटौती करने की संभावना है। इस इरादे की पुष्टि बैंक ऑफ फिनलैंड के प्रमुख, ओली रेन द्वारा की गई, जिन्होंने सोमवार को कहा कि उन्होंने जून में नरम रुख अपनाने को समयोचित समझा। वैसी ही समान राय उनके सहकर्मियों फ्रांकॉइस विलेरॉय डी गालहौ, बैंक ऑफ फ्रांस के प्रमुख, और मंगलवार, 28 मई को, रॉबर्ट होल्जमैन, बैंक ऑफ ऑस्ट्रिया के प्रमुख द्वारा व्यक्त की गईं।

● यूरोपीय अधिकारियों के सुस्त रुख से भिन्न, फेडरल रिजर्व (फेड) के प्रतिनिधि एक अधिक कठोर स्थिति अपनाते हैं और सुनिश्चित करना चाहते हैं कि US मुद्रास्फीति स्थिर रूप से 2.0% लक्ष्य की ओर गति कर रही है।

याद कीजिए कि US श्रम सांख्यिकीय ब्यूरो (BLS) द्वारा 15 मई को जारी रिपोर्ट ने दिखाया कि उपभोक्ता मूल्य सूचकांक (CPI) 0.4% के एक पूर्वानुमान के विरुद्ध 0.4% से 0.3% माह-दर-माह (m/m) तक घट गया। वर्ष-दर-वर्ष, मुद्रास्फीति भी 3.5% से 3.4% तक घट गई। खुदरा बिक्रियों ने 0.6% से 0.0% m/m तक (पूर्वानुमान 0.4% था) गिरते हुए, एक और भी मजबूत गिरावट प्रदर्शित की। इन डेटा ने इंगित किया कि यद्यपि मुद्रास्फीति कुछ क्षेत्रों में प्रतिरोध कर रही है, तथापि यह सामान्यत: गिर रही है। यदि पूर्व में बाजार प्रतिभागी प्रथम दर कटौती की 2024 के अंत में अथवा 2025 के प्रारंभ में भी अपेक्षा करते, तो इस डेटा के प्रकाशन के बाद, एक संभावित फेड दर कटौती के बारे में बातें पहले ही इस पतझड़ शुरु हो जातीं। प्राथमिक US GDP डेटा की रिलीज के पूर्व, सितंबर में एक दर कटौती की संभावना 41% थी।

● आर्थिक विश्लेषण ब्यूरो द्वारा गुरुवार, 30 मई को प्रकाशित रिपोर्ट ने दिखाया कि, प्राथमिक डेटा के अनुसार, Q1 में US आर्थिक वृद्धि, 1.6% के पूर्वानुमान और 3.4% Q4 2023 के आँकड़े के नीचे, 1.3% की एक वार्षिकीकृत दर तक धीमी हुई।

विशेषज्ञ इस वर्ष की शुरुआत में उपभोक्ता खर्च की गतिशीलताओं के लिए मुख्य रूप से कमजोर GDP वृद्धि को उत्तरदायी ठहराते हैं। Q1 में, उपभोक्ता खर्च 2.0% बढ़ा, न कि पिछला अपेक्षित 2.5%। US वाणिज्य विभाग के संशोधित डेटा ने मुख्य व्यक्तिगत उपभोक्ता खर्च (PCE) सूचकांक के मूल्यांकन को भी बदल दिया, जो ऊर्जा और खाद्य कीमतों को बाहर निकालता है। Q1 के अंत में, आँकड़ा 3.6% था, न कि 3.7%। विश्लेषकों का मानना है कि सभी संकेतकों में यह गिरावट निम्न घटकों के एक युग्मन के कारण थी: कोविड-19 महामारी के दौरान आबादी द्वारा संचित फंड्स का ह्रास, फेड का मौद्रिक कसावट का चक्र, और नियंत्रित आय वृद्धि।

● इस पृष्ठभूमि के विरुद्ध, डॉलर थोड़ा कमजोर हुआ, और EUR/USD ने उत्तर की ओर गति की। यूरोस्टैट के शुक्रवार, 31 मई को यूरोजोन में मुद्रास्फीति का एक प्राथमिक आकलन प्रस्तुत करने के बाद इसने एक अन्य बुलिश आवेग प्राप्त किया, जो इस वर्ष पहली बार तेज हुआ। इस प्रकार, मई में उपभोक्ता मूल्यों की वार्षिक दर वृद्धि (CPI) अप्रैल में 2.4% की तुलना में 2.6% थी, पिछले वर्ष नवंबर के बाद से सबसे कम। सर्वसम्मति पूर्वानुमान ने मुद्रास्फीति के केवल 2.5% तक तेज होने की अपेक्षा की। मुख्य मुद्रास्फीति (CPI कोर), जो ऊर्जा और खाद्य कीमतों को बाहर निकालती है, भी अप्रैल में 2.7% से मई में 2.9% तक बढ़ गई (पूर्वानुमान 2.8% था)। यह उन निवेशकों के लिए एक चेतावनी थी जिन्होंने आशा की थी कि ECB न केवल इस वर्ष एक बार दर कटौती करेगा बल्कि ऐसा करना जारी रखेगा।

● कार्यकारी सप्ताह के अंत के प्रति, बाजार ध्यान US उपभोक्ता बाजार डेटा पर केंद्रित था। आर्थिक विश्लेषण ब्यूरो के अनुसार, व्यक्तिगत उपभोक्ता खर्च (PCE) मूल्य सूचकांक द्वारा मापी गई, देश में मुद्रास्फीति, अप्रैल में 2.7% y/y पर स्थिर रही। मुख्य PCE, जो अस्थिर खाद्य और ऊर्जा कीमतों को बाहर निकालता है, पूर्वानुमान से मेल खाते हुए, 2.8% y/y बढ़ा। अन्य रिपोर्ट विवरणों ने दिखाया कि व्यक्तिगत आय अप्रैल में 0.3% m/m बढ़ी, जबकि व्यक्तिगत खर्च 0.2% बढ़े।

● इन डेटा के बाद, DXY डॉलर सूचकांक थोड़ा दबाव में था, और EUR/USD ने एक तीसरा बुलिश आवेग प्राप्त किया। हालाँकि, यह लंबा नहीं चला, और अंतत:, इन सभी उतार-चढ़ावों के बाद, EUR/USD 1.0848 पर समाप्त होते हुए, पिछले ढाई सप्ताहों के पाइवट पॉइंट तक लौटा। निकट भविष्य के लिए विश्लेषकों के पूर्वानुमान के संबंध में, 31 मई की शाम तक, उनमें से सभी (100%) ने डॉलर के मजबूत होने के लिए मतदान किया। यह पूर्वानुमान 06 जून को एक दर कटौती पर अपेक्षित ECB निर्णय को देखते हुए समझयोग्य है। किंतु क्या होगा यदि यह घटित नहीं होता है? अथवा शायद इस पूर्वानुमान की कीमत पहले ही बाजार में तय हो गई है? उस स्थिति में, डॉलर के मजबूत होने के बजाय, हम विपरीत प्रतिक्रिया देखेंगे।

D1 पर सभी रुझान संकेतक 100% हरे हैं, जबकि केवल 50% ऑसीलेटर्स, 15% लाल और 35% तटस्थ-धूसर के साथ हरे हैं।

युग्म के लिए निकटतम समर्थन 1.0830-1.0840, इसके बाद 1.0800-1.0810, 1.0725-1.0740, 1.0665-1.0680, 1.0600-1.0620 क्षेत्र में निहित होता है। प्रतिरोध क्षेत्र 1.0880-1.0895, 1.0925-1.0940, 1.0980-1.1010, 1.1050, 1.1100-1.1140 के क्षेत्रों में होते हैं।

● आगामी सप्ताह बहुत घटनापूर्ण और अस्थिर होता हुआ लगता है। सोमवार, 03 जून, और बुधवार, 05 जून को, US विनिर्माण और सेवा PMI डेटा जारी किया जाएगा। 04, 06, और 07 जून को, US श्रम बाजार की ओर से आँकड़ों का एक फेर होगा जिसमें बेरोजगारी दर पर शुक्रवार का महत्वपूर्ण डेटा और गैर-कृषि नौकरियों (NFP) की संख्या शामिल होगी। हालाँकि, सप्ताह का सबसे हलचलभरा दिन गुरुवार, 06 के होने की संभावना है। इस दिन, यूरोजोन के लिए खुदरा बिक्रियाँ सबसे पहले जारी होंगी, इसके बाद ECB बैठक होगी। बाजार न केवल ECB दर निर्णय पर बल्कि इसके बाद भावी मौद्रिक नीति पर प्रेस वार्ता और टिप्पणियों पर भी केंद्रित होगा।

GBP/USD: धुँधला समय, धुँधले पूर्वानुमान

● हमने पूर्व में लिखा कि ब्रिटिश करेंसी के साथ-साथ राष्ट्रीय अर्थव्यवस्था के लिए संभावनाएँ कुछ धुँधली दिखाई देती हैं। व्यवसाय गतिविधि सूचकांक (PMI) ने एक गिरावट दिखाई, और बस यही नहीं। अधिक निराशा अप्रैल में खुदरा बिक्रियों में तीक्ष्ण गिरावट से संबंधित है, जो 0.4% की पिछली वृद्धि दर की तुलना में 2.7% y/y गिरी। अतिरिक्त अनिश्चितता इस तथ्य से आती है कि छीना-झपटी वाले संसदीय चुनाव 04 जुलाई के लिए निर्धारित हैं। प्रधानमंत्री ऋषि सुनक ने कहा कि "आर्थिक अस्थिरता केवल शुरुआत है।" यह डरावनी लगती है, क्या नहीं है? यदि यह केवल शुरुआत है, तो आगे क्या है? आश्चर्यजनक रूप से, स्थिति के बावजूद, पाउंड 22 अप्रैल के बाद से मजबूत हो रहा है। इस अवधि के दौरान, GBP/USD 500 अंक बढ़ा और 28 मई को 1.2800 के पूर्णांक पर एक स्थानीय अधिकतम दर्ज किया।

● बैंक ऑफ इंग्लैंड (BoE) की ब्याज दर कटौती के समय के संबंध में, हर चीज भी थेम्स के कोहरे के समान धुँधली लगती है। जेपी मॉर्गन (JPM) विश्लेषक, अगस्त में एक दर कटौती के लिए उनके पूर्वानुमान का पालन करते हुए, चेतावनी देते हैं कि "जोखिम स्पष्ट रूप से एक बाद की कटौती के प्रति स्थानांतरित हो गए हैं। अब प्रश्न यह है कि क्या बैंक ऑफ इंग्लैंड इस वर्ष पूर्ण रूप से अपनी नीति को सरल करने में सक्षम होगा या नहीं।" गोल्डमैन सैच्स, ड्यूश बैंक, और HSBC रणनीतिकारों ने भी, जून से अगस्त तक गति करते हुए, उनके दर कटौती पूर्वानुमानों को समायोजित कर दिया है।

● GBP/USD ने सप्ताह को 1.2741 पर समाप्त किया। सिंगापुर की यूनाइटेड ओवरसीज बैंक (UOB) के अर्थशास्त्रियों का मानना है कि ब्रिटिश करेंसी की वर्तमान मजबूती समाप्त हो गई है। UOB विचार करती है कि अगले 1-3 सप्ताहों में, "पाउंड के निचले अभिनति के साथ ट्रेड करने की संभावना है, किंतु एक अधिक महत्वपूर्ण पुलबैक को 1.2670 के नीचे भंजन की आवश्यकता होगी। दूसरी ओर, यदि पाउंड 1.2770 ('मजबूत प्रतिरोध' स्तर) के ऊपर टूटेगा, तो यह इंगित करेगा कि यह संभवत: नीचे पुल बैक करने की बजाय एक सीमा के भीतर ट्रेड करेगा।"

निकट अवधि के लिए विश्लेषकों का माध्य पूर्वानुमान निम्नप्रकार है: 75% ने युग्म के लिए दक्षिण की ओर गति करने हेतु मतदान किया, जबकि शेष 25% ने उत्तरवर्ती गति के लिए मतदान किया।

तकनीकी विश्लेषण के विषय में, विशेषज्ञों से भिन्न, D1 पर सभी 100% रुझान संकेतक और ऑसीलेटर्स उत्तर की ओर संकेत करते हैं, यद्यपि बाद वाले 15% ओवरबॉट परिस्थितियों का संकेत देते हैं। यदि युग्म गिरना जारी रखता है, तो समर्थन स्तर और क्षेत्र 1.2670-1.2700, 1.2575-1.2600, 1.2540, 1.2445-1.2465, 1.2405, 1.2300-1.2330 पर होते हैं। यदि युग्म बढ़ेगा, तो यह प्रतिरोध का 1.2760, 1.2800-1.2820, 1.2885-1.2900 स्तरों पर सामना करेगा।

● अगले सप्ताह UK में किसी महत्वपूर्ण आर्थिक आँकड़ों का जारी होना निर्धारित नहीं है।

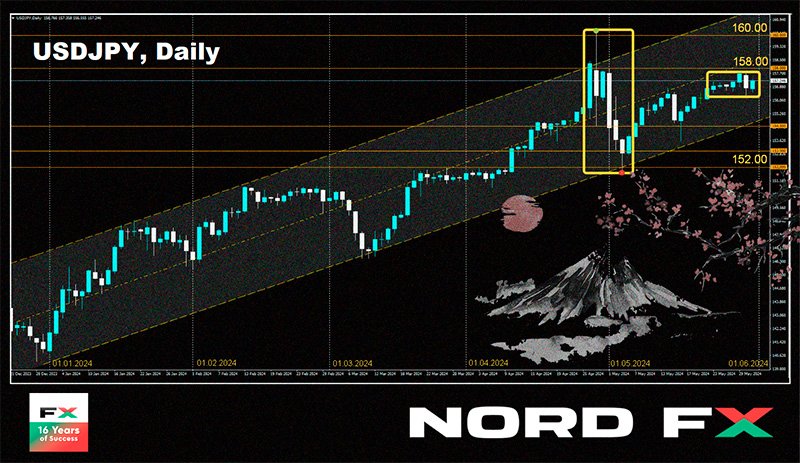

USD/JPY: एक बहुत शांत सप्ताह

● पिछला सप्ताह येन के लिए आश्चर्यजनक रूप से शांत था। USD/JPY ने सप्ताह के प्रथम अर्द्धभाग के लिए 156.60-157.00 के एक अतिसँकरे साइडवेज चैनल के भीतर गति की, किंत फिर, US डेटा और जापानी मैक्रो आँकड़ों के मध्य, ट्रेडिंग सीमा 156.36-157.70 तक थोड़ी फैली। अप्रैल अंत और मई प्रारंभ में कीमत में उतार-चढ़ाव की तुलना में, यह मानना कठिन है कि यह समान करेंसी युग्म है। रोचक बात यह है कि जापानी वित्तीय अधिकारियों ने आधिकारिक रूप से पुष्टि नहीं की है कि क्या उन्होंने अपनी विनिमय दर का समर्थन करने के लिए 29 अप्रैल और 1 मई को गहन येन खरीदें संचालित की। हालाँकि, ब्लूमबर्ग बताता है कि बैंक ऑफ जापान में जमा राशियों की तुलना करना सुझाव देता है कि लगभग ¥9.4 ट्रिलियन ($60 बिलियन) इन करेंसी हस्तक्षेपों पर खर्च हो गए होंगे, ऐसे वित्तीय प्रचालनों के लिए एक नया मासिक रिकॉर्ड।

● हालाँकि, यदि यह $60 बिलियन सहायता करते, तो यह केवल थोड़ी होती – डॉलर ने पहले ही अपनी आधी हानियों की पहले ही पूर्ति कर ली है। चूँकि US और यूरोप में ब्याज दरें अभी तक घटी नहीं हैं, और येन दर 0.1% पर अत्यंत रूप से निम्न बनी रहती है, इसलिए वित्त मंत्रालय और बैंक ऑफ जापान (BoJ) के अधिकारी तब तक समय लेने का प्रयास कर रहे हैं जब तक यह अंत कम होना प्रारंभ नहीं करता है। BoJ बोर्ड सदस्य सीजी अदाची, जिन्होंने 30 मई को कहा कि जापानी सेंट्रल बैंक लीडर्स ब्याज दर को बढ़ा सकते हैं, ने येन के लिए कुछ समर्थन प्रदान किया। हालाँकि, यह प्रश्न कि यह कब घटित हो सकता है खुला रहता है, और अधिकारी उत्तर देने के अनिच्छुक हैं। शुक्रवार, 31 मई को अपने पारंपरिक भाषण में, जापान के वित्त मंत्री, शुनिची सुजुकी, ने फिर दोहराया कि विनिमय दरों को मौलिक संकेतकों को परिलक्षित करना चाहिए और वह अत्यधिक गतियों का उचित रूप से प्रतिसाद देंगे।

● शुक्रवार, 31 मई को, जापानी अर्थव्यवस्था की अवस्था पर महत्वपूर्ण मैक्रोइकॉनोमिक आँकड़ों का एक खंड जारी किया गया। टोक्यो में उपभोक्ता मूल्य सूचकांक (CPI) ने दिखाया कि मुद्रास्फीति मई में 2.2% y/y तक बढ़ी। अप्रैल में, यह आँकड़ा 26-माही निम्नता से मेल खाते हुए 1.8% पर था। टोक्यो में मुख्य मुद्रास्फीति भी 1.6% y/y से 1.9% तक बढ़ गई, और CPI अस्थिर खाद्य और ऊर्जा कीमतों को बाहर निकालते हुए 1.8% से 2.2% y/y तक बढ़ गई। (यह ध्यान दिया जाना चाहिए कि टोक्यो में मुद्रास्फीति आमतौर पर राष्ट्रव्यापी आँकड़ों की तुलना में उच्च है, जो तीन सप्ताह बाद प्रकाशित किए जाते हैं। इसलिए, टोक्यो CPI राष्ट्रीय स्तर पर मुद्रास्फीति गतिकियों का एक प्राथमिक संकेतक है, अंतिम नहीं।)

मुद्रास्फीति में वर्तमान बढ़ोत्तरी भावी BoJ मौद्रिक नीति कसावट में विश्वास को बढ़ा सकती है। हालाँकि, निम्न मुद्रास्फीति और एक तीक्ष्ण येन अभिमूल्यन का भय BoJ को ब्याज दर बढ़ाने और अन्य बड़ी वैश्विक करेंसियों की दरों के साथ अंतर को कम करने से रोकता है। एक मजबूत येन राष्ट्रीय निर्यातकों को नुकसान पहुँचाएगा। औद्योगिक उत्पादन में गिरावट, जो अप्रैल में माह-दर-माह और वर्ष-दर-वर्ष दोनों -0.1% गिरी, उधार लेने की लागतों को बढ़ने से नहीं रोकता है।

● USD/JPY के लिए सप्ताह का आखिरी नोट 157.25 पर अटक गया। यूनाइटेड ओवरसीज बैंक (UOB) के विश्लेषक मानते हैं कि अगले 1-3 सप्ताह, "डॉलर में वृद्धि के लिए क्षमता है, किंतु कमजोर ऊपरी संवेग को देखते हुए, किसी भी उन्नति के मंद होने की संभावना है। 157.50 स्तर को पार करना कठिन हो सकता है, और निकट भविष्य में 158.00 पर प्रतिरोध पर पहुँचने की संभावना नहीं है।"

विशेषज्ञों के औसत पूर्वानुमान के बारे में बोलते हुए, केवल 20% एक दक्षिणावर्ती दिशा को इंगित करते हैं, जबकि शेष 80% एक तटस्थ स्थिति ग्रहण करते हैं और पूर्व की ओर देखते हैं। तकनीकी विश्लेषण टूल ऐसा कोई संदेह अथवा असहमति नहीं दिखाते हैं। इसप्रकार, D1 पर 100% रुझान संकेतक और ऑसीलेटर 15% के पहले ही ओवरबॉट क्षेत्र में होने के साथ उत्तर की ओर संकेत करते हैं। यह नोट किया जाना चाहिए कि यदि यूरो और ब्रिटिश पाउंड के लिए संकेतकों का हरा/उत्तर रंग उनकी मजबूती को इंगित करता है, तो येन की स्थिति में, यह विपरीत रूप से इसके दुर्बलीकरण को इंगित करता है। इसलिए, ट्रेडर्स को EUR/JPY और GBP/JPY युग्मों पर ध्यान देने को रोचक लग सकता है, जिनकी गतिकियाँ बाद में प्रभावी रहीं हैं।

निकटतम समर्थन स्तर 156.25-156.60 के क्षेत्र में, इसके बाद 155.50-155.90, 153.10-153.60, 151.85-152.35, 150.80-151.00, 149.70-150.00, 148.40, 147.30-147.60, 146.50 पर क्षेत्रों और स्तरों में है। निकटतम प्रतिरोध 157.40 क्षेत्र में, इसके बाद 157.70-158.00, 158.60, और 160.00-160.20 में है।

● अगले सप्ताह जापानी अर्थव्यवस्था की अवस्था के संबंध में कोई महत्वपूर्ण घटना अथवा प्रकाशन अपेक्षित नहीं है।

क्रिप्टोकरेंसियाँ: बुलिश और बियरिश एथेरियम संभावनाएँ

● द्वितीय सप्ताह के लिए, बाजार प्रतिभागियों का ध्यान मुख्य ऑल्टकॉइन पर केंद्रित रहा है। 23 मई को, US प्रतिभूति और विनिमय आयोग (SEC) ने एथेरियम के आधार पर स्पॉट एक्सचेंज-ट्रेडेड फंड्स के आठ इश्यूर्स से 19b-4 आवेदन अनुमोदित किए। (जेपी मॉर्गन विशेषज्ञों के अनुसार, यह डिजिटल असेट्स का समर्थन करने की इच्छा द्वारा नहीं बल्कि US राष्ट्रपति चुनावों के पूर्व जो बाइडेन का समर्थन करने पर लक्षित राजनैतिक निर्णय द्वारा तय किया गया।) इस विनियामक कदम के लिए कोई भी सही कारण हो, हर कोई अब इस बात में रुचि रखता है कि एथेरियम की कीमतें कहाँ जाएँगी।

● नवजात ETH-ETFs केवल SEC के S-1 आवेदनों को अनुमोदित करने के बाद ही ट्रेडिंग प्रारंभ कर सकता है। ब्लूमबर्ग विश्लेषक जेम्स सेफार्ट के अनुसार, इसमें "सप्ताह अथवा महीने" लग सकते हैं, यद्यपि इसके जून मध्य में घटित होने की बहुत संभावना है। डीफाइनेंस कैपिटल CEO आर्थर चिओंग के अनुसार, एथेरियम की कीमत ट्रेडिंग शुरु करने के पूर्व भी $4,500 तक बढ़ सकती है। सीसीडेटा विश्लेषकों का मानना है कि ETH-ETFs के लॉन्च के 100 दिनों के भीतर, कीमत $5,000 प्रति कॉइन पर पहुँच सकती है। यह पूर्वानुमान रैखिक समाश्रयण और स्पॉट BTC-ETFs के लॉन्च के बाद बिटकॉइन के मूल्य आँकड़ों पर आधारित होता है। सीसीडेटा के विश्लेषण का मानना है कि समान एथेरियम फंड्स में अंतर्वाह बिटकॉइन-ETFs में अंतर्वाहों का कम से कम 50% होगा, जिसका अर्थ है 100-दिवसीय अवधि में लगभग $3.9 बिलियन।

● लोकप्रिय विश्लेषक लार्क डैविस ने उभरती हुई बाजार गतिशीलताओं द्वारा ऐसी किसी तीक्ष्ण मूल्य वृद्धि की व्याख्या करते हुए, बिटकॉइन के लिए $150,000 तक और एथेरियम के लिए $15,000 तक भावी वृद्धि का पूर्वानुमान लगाया है। वृद्धि के लिए मुख्य कारण, डैविस भी स्पॉट BTC-ETFs का हवाला देते हैं, जिस तक ETH-ETFs अब शामिल होंगे। यह आगे क्रिप्टोकरेंसी बाजार के उत्साह को बढ़ावा देगा। वर्तमान में, स्पॉट BTC-ETFs 1,002,343 कॉइन (≈$68 बिलियन) धारण करता है, जो फ्लैगशिप असेट की संचरणकारी आपूर्ति का लगभग 5% है। डैविस का मानना है कि यह प्रभावकारी आँकड़ा स्पष्ट रूप से क्रिप्टोकरेंसी की बढ़ती हुई पहचान और संस्थागत निवेशकों, विशेष रूप से US की ओर से, की रुचि को इंगित करते हैं।

● स्ट्राइक CEO जैक मैलर्स भविष्यवाणी करते हैं कि जारी बुल रैली के दौरान, बिटकॉइन $250,000 पर पहुँच सकता है और कीमत में संभावित बढ़ोत्तरी $1 बिलियन तक है। पॉम्प इनवेस्टमेंट्स के संस्थापक एंथोनी पॉम्पलिआनो के साथ एक पॉडकास्ट पर, मैलर्स ने अपने निर्भीक पूर्वानुमान की यह कहते हुए व्याख्या की कि बिटकॉइन अभी भी विकास के अपने प्रारंभिक चरण पर है। उनके अनुसार, बॉण्ड बाजार वर्तमान में समस्याओं का सामना कर रहा है, इसलिए सेंट्रल बैंक इसे स्थिर करने के लिए वित्तीय प्रणाली में तरलता की एक बड़ी मात्रा डाल सकती हैं। यह तरलता अंतर्वाह अग्रणी क्रिप्टोकरेंसी सहित जोखिम असेट्स के मूल्य में एक बढ़ोत्तरी प्रेरित करेगा।

जैक मैलर्स इस धारणा के साथ असहमत होते हैं कि बिटकॉइन आकलन के लिए एक बुलबुला अथवा एक टूल है। असेट वॉल स्ट्रीट पर वित्तीय दिग्गजों के बीच तेजी से लोकप्रिय हो रही है, और इसकी 21 मिलियन कॉइनों की सीमित आपूर्ति BTC को, फिएट करेंसियों और गोल्ड से भिन्न, मुद्रास्फीति के लिए उच्च रूप से प्रतिरोधी बनाती है। "बिटकॉइन को धन का सबसे कठोर रूप कहा जा सकता है – निश्चित जारीकरण समयसूची और प्रत्येक चार वर्षों में हाविंग्स के कारण। नए कॉइनों की रिलीज दर धीरे-धीरे घटती है, इसलिए बिटकॉइन का दीर्घकालिक मान बढ़ता है," स्ट्राइक CEO ने तर्क दिया।

● वित्तीय निवेश कंपनी मॉटले फूल के विश्लेषक भी एक छ: अंकीय संख्या को लक्ष्य बनाते हैं। उन्होंने सुझाव दिया कि बिटकॉइन की दर $400,000 तक बढ़ सकती है और संभवत: $1 मिलियन पर भी पहुँच सकती है। कारण, जिसका कई बार उल्लेख किया गया है, स्पॉट ETFs के माध्यम से संस्थागत निवेशकों की ओर से धन का अंतर्वाह है। मॉटले फूल विश्लेषकों ने उल्लेख किया कि अधिक और अधिक पेंशन फंड्स एवं हेज फंड्स, मल्टी-बिलियन डॉलर योगों को प्रबंधित करते हुए, बिटकॉइन बाजार में प्रवेश कर रहे हैं। क्रिप्टोकरेंसी ETFs के कारण, वे बिटकॉइन (और शीघ्र ही एथेरियम) को आसानी से अपने निवेश पोर्टफॉलियो में शामिल कर सकते हैं।

विश्लेषकों के अनुसार, लगभग 700 निवेश कंपनियों ने पहले ही ऐसे फंड्स में निवेश कर दिया है। तथापि, बिटकॉइन-ETFs संस्थागत निवेशकों का अंश वर्तमान में कुल का केवल लगभग 10% है। मॉटले फूल अनुमान लगाती है कि यदि वित्तीय संस्थान बिटकॉइन में उनके असेट्स का लगभग 5% निवेश करते हैं, तो प्रथम क्रिप्टोकरेंसी का बाजार पूँजीकरण $7 ट्रिलियन को पार कर सकता है, जो इसकी $400,000 की पूर्वानुमानित दर की व्याख्या करता है।

● काफी कम आशावाद ब्लूमबर्ग के वरिष्ठ विश्लेषक माइक मैकग्लोन के पूर्वानुमान में सुनाई दिया। उनके अनुसार, बिटकॉइन की अस्थिरता इसे निवेश अपील में गोल्ड और US डॉलर का पीछा करते हुए छोड़ती है। इसके अलावा, वह मानते हैं कि स्टॉक्स अपेक्षित मंदी के बीच शीघ्र ही ध्वंस हो जाएँगे, किंतु BTC स्टॉक बाजार की तुलना में और भी अधिक पीड़ित होगा। मैकग्लोन ने जोर दिया कि US डॉलर से जुड़ा हुआ, टीथर (USDT) स्टेबलकॉइन सामान्यत: बिटकॉइन के समान प्रतिदिन दोगुना ट्रेड करता है। "मैं टीथर का उपयोग करके अपने फोन से संसार में कहीं भी US डॉलर को एक्सेस कर सकता हूँ। टीथर नंबर एक ट्रेडिंग टोकन है। यह ट्रेडिंग के लिए नंबर एक क्रिप्टोकरेंसी है। यह डॉलर है। संपूर्ण संसार ने डॉलर की ओर चला गया है। क्यों? क्योंकि सभी फिएट करेंसियों में से सबसे कम बुरी है," ब्लूमबर्ग विशेषज्ञ ने कहा।

● जहाँ माइक मैकग्लोन ने केवल बिटकॉइन की आकर्षकता को कम किया है, वहीं कार्डानो के संस्थापक चार्ल्स होस्किंसन ने इसे गाड़ ही दिया। उन्होंने बिटकॉइन की एक धर्म से बराबरी की और कहा कि उद्योग की इस पर निर्भरता बढ़ गई है। होस्किंसन के अनुसार, "उद्योग को जीवित रहने के लिए बिटकॉइन की अब और आवश्यकता नहीं है।" उन्होंने अग्रणी क्रिप्टोकरेंसी की ओर अपर्याप्त अनुकूलता और प्रूफ-ऑफ-वर्क लघुगणक पर निर्भरता सहित गंभीर खतरों का संकेत दिया।

इसके विपरीत, फ्रैंकलिन टेम्पलटन के विश्लेषक L2 प्रोटोकॉल पर ऑर्डिनलों, रूनों और डेफी अपरिष्कृतों पर बिटकॉइन के नवाचार पुनरुद्धार के मुख्य चालकों में से एक के रूप में विचार करते हैं। स्ट्राइक CEO जैक मैलर्स ने प्रथम क्रिप्टोकरेंसी की रक्षा की। उनके अनुसार, त्वरित और सस्ते लेन-देन, BTC ब्लॉकचेन पर आधारित एक द्वितीय परत के लिए निर्मित, लाइटनिंग नेटवर्क, प्रथम क्रिप्टोकरेंसी की माँग को आगे बढ़ा सकता है। मैलर्स का मानना है कि इसके कारण, बिटकॉइन का उपयोग प्रत्यके दिन की खरीदों के लिए किया जा सकता है, जैसे एक कप कॉफी के लिए भुगतान करना। पूर्व बिटमेक्स CEO आर्थर हेज ने कार्डानो ब्लॉकचेन (ADA) के देशी टोकन को प्रोटोकोलों में इसके कम उपयोग के कारण "डॉग शिट" कहा।

● शुक्रवार, 31 मई की शाम को इस समीक्षा के लिखने के समय तक, ADA 0.45 USD प्रति कॉइन पर ट्रेड कर रहा है, जबकि बिटकॉइन और एथेरियम काफी बेहतर प्रदर्शन कर रहे हैं: BTC/USD $67,600 पर ट्रेड कर रहा है, और ETH/USD $3,790 पर। कुल क्रिप्टोकरेंसी बाजार पूँजीकरण $2.53 ट्रिलियन ($2.55 ट्रिलियन एक सप्ताह पूर्व) है। बिटकॉइन फियर एंड ग्रीड सूचकांक ग्रीड क्षेत्र में 73 अंकों (74 एक सप्ताह पूर्व) पर ठहरते हुए, 7 दिनों तक लगभग अपरिवर्तित रहा।

● यह ध्यान दिया जाना चाहिए कि ETH/USD इस बीते सप्ताह $4,000 को तोड़ने में विफल रहा। स्थानीय अधिकतम सोमवार, 27 मई को $3,974 पर दर्ज किया गया। एक तत्काल उछाल की कमी की व्याख्या इस तथ्य द्वारा की जाती है कि हर व्यक्ति, जो SEC के ऐतिहासिक निर्णय की आशा में एथेरियम को खरीदना चाहते थे, ने पहले ही ऐसा किया। इस बीच, कुछ विश्लेषकों के अनुसार, इस बात की उच्च संभावना है कि बहुप्रतीक्षित स्पॉट एक्सचेंज फंड्स की लॉन्च के तुरंत बाद, एथेरियम एक गहरी गिरावट में प्रवेश करेगा, ठीक उसके समान ही जो बिटकॉइन के साथ जनवरी में घटित हुआ। फिर, 12 दिनों में, यह 21% गिर गया।

BTC की गिरावट के मुख्य कारणों में से एक उस समय ग्रेस्केल की ओर से GBTC फंड असेट्स की अनलॉकिंग था, जो एक ट्रस्ट के एक स्पॉट फंड में परिवर्तित हो गया। इसने $500 मिलियन की एक दर पर निवेशों को प्रतिदिन खोना प्रारंभ कर दिया। यह संभव है कि कुछ वैसा ही एथेरियम के साथ घटित हो सकता है, जहाँ ग्रेस्केल का ETHE फंड $11 बिलियन मूल्य का ETH होल्ड करता है। जैसे ही यह फंड एक स्पॉट फंड में परिवर्तित होता है और इसकी असेट्स अनलॉक हो जाती है, तो अल्पकालिक निवेशक, संभावित रूप से ETH/USD के $2,900-3,200 के मजबूत समर्थन क्षेत्र में गिरने के कारण, प्रोफिट्स लेना प्रारंभ कर सकते हैं।

● बियरिश घटकों में से निराशावादी भी ऑल्टकॉइन के अनिश्चित कानूनी स्थिति का हवाला देते हैं, क्योंकि SEC ने अभी तक यह स्पष्ट रूप से परिभाषित नहीं किया है कि क्या ETH एक कमॉडिटी है अथवा प्रतिभूति। इसके अलावा, विनियामक के पास दाँव लगाने वाले कार्यक्रम के बारे में कई शिकायतें हैं।

दाँव लगाना नेटवर्क का समर्थन करने के लिए प्रूफ ऑफ स्टेक (PoS) लघुगणक पर एक वॉलेट में कॉइनों की एक निश्चित राशि को "लॉक करके" क्रिप्टोकरेंसी कमाने का एक तरीका है। बदले में, उपयोगकर्ता अतिरिक्त कॉइनों के रूप में रिवॉर्ड्स प्राप्त करता है। वॉल स्ट्रीट दिग्गज पीटर ब्राड्ट के अनुसार, "क्रिप्टोकरेंसी क्षेत्र में सबसे बड़ी आपदा जो अभी घटित होना बाकी है वह दाँव लगाने से संबंधित है।" विशेषज्ञ ने उल्लेख किया कि ऐथेरियम के समान ऐसी असेट्स को सामान्यत: ऐसी आय अर्जित करने के लिए किराए पर दिया जाता है, सामान्यत: ब्याज के रूप में, जो उन्हें ध्वंस हुए वित्तीय पिरामिडों की मजबूती से याद दिलाता है। ब्रांड्ट ने चेतावनी दी कि चूँकि दाँव लगाना अधिक विश्वव्यापी बन जाता है, इसलिए यह सेंट्रल बैंकों, ट्रेजरियों और अन्य प्राधिकारियों की ओर से वृद्धिगत ध्यान को आकर्षित कर सकता है। यह, महत्वपूर्ण रूप से क्रिप्टो अंतरिक्ष को बदलते हुए और संभावित रूप से उनमें शामिल लोगों के लिए दाँव लगाने के विराम और दिवालियापनों में परिणाम देते हुए, विनियामन को कसने की ओर ले जा सकता है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकती है।

वापस जाएं वापस जाएं