EUR/USD: फेड चेयर ने डॉलर को गिरा दिया

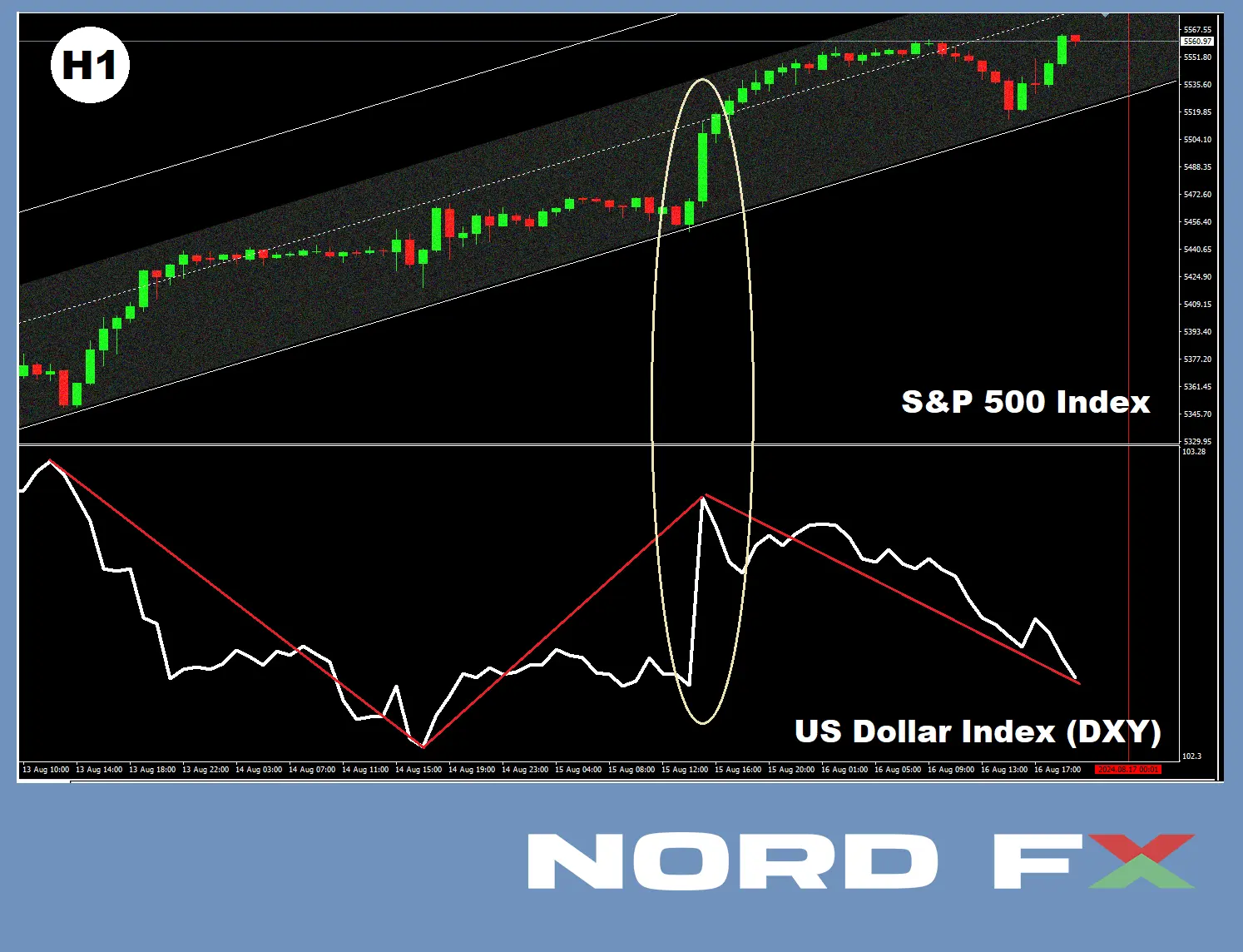

● बुधवार, 21 अगस्त को, डीएक्सवाई (DXY) डॉलर सूचकांक आठ महीने के निचले स्तर पर गिर गया, और 100.92 के स्तर पर समर्थन पाया। नतीजतन, EUR/USD जोड़ी 13 महीने के उच्च स्तर पर पहुंच गई, जो 1.1173 तक पहुंच गई। आखिरी बार यह जुलाई 2023 में इस ऊंचाई पर पहुंची थी। इस प्रवृत्ति का श्रेय वैश्विक निवेशकों की जोखिम लेने की प्रवृत्ति में वृद्धि, अमेरिका और यूरोज़ोन के बीच आर्थिक वृद्धि में कमी और निश्चित रूप से, फेडरल रिजर्व द्वारा मौद्रिक नीति में ढील देने (QE) की अपेक्षाओं को दिया जा सकता है।

18 सितंबर को FOMC (फेडरल ओपन मार्केट कमेटी) की बैठक में 25 बेसिस प्वाइंट की दर कटौती की उम्मीद लगभग सार्वभौमिक है। इसके अलावा, अमेरिकी श्रम बाजार के अद्यतन आंकड़ों के जारी होने के बाद, 50 बेसिस प्वाइंट की कटौती की संभावना 30% से बढ़कर 35% हो गई है। फ्यूचर्स मार्केट भी उम्मीद करता है कि वर्ष के अंत तक डॉलर उधार की लागत में कुल कमी 95-100 बेसिस प्वाइंट होगी।

यूरो के लिए, अपेक्षाएँ काफी कम हैं: 12 सितंबर को ईसीबी की बैठक में 25 बेसिस प्वाइंट की दर कटौती की संभावना 40% है। कुल मिलाकर, वर्ष के अंत तक 50 बेसिस प्वाइंट की कटौती का अनुमान है। QE की इस गति में अंतर यूरो को कुछ लाभ प्रदान करता है। परिणामस्वरूप, स्विस यूबीएस ग्रुप के डेटा के अनुसार, केवल अगस्त में एल्गोरिदमिक व्यापारियों ने लगभग $70-80 बिलियन बेचे। दूसरी ओर, जैसा कि बैंक ऑफ न्यूयॉर्क मेलॉन के विश्लेषकों ने उल्लेख किया है, वित्तीय प्रबंधकों ने सप्ताह के अंतिम दिनों में सक्रिय रूप से यूरो खरीदा है।

● जुलाई 2022 में, अमेरिका में मुद्रास्फीति 9.1% थी। मौद्रिक नीति के सख्ती (QT) के कारण, अमेरिकी केंद्रीय बैंक ने इसे 3.0% तक कम करने में कामयाबी हासिल की। हालांकि, उपभोक्ता मूल्य सूचकांक (CPI) फिर लगभग स्थिर हो गया और 2.0% के लक्ष्य की ओर बढ़ने से इनकार कर दिया। वास्तव में, यह कभी-कभी 3.5-3.7% तक बढ़ गया। अगस्त में, CPI 2.9% पर दर्ज किया गया।

दूसरी ओर, ब्याज दर को 23 वर्षों के उच्चतम स्तर 5.50% तक बढ़ाना और इसे पिछले नौ महीनों तक बनाए रखने के कारण अमेरिकी अर्थव्यवस्था में समस्याएं उत्पन्न हो गईं। विनिर्माण गतिविधि सूचकांक आठ महीने के निचले स्तर पर गिर गया, जबकि देश में बेरोजगारी 3.7% से बढ़कर 4.3% हो गई। नतीजतन, अब नियामक के सामने एक विकल्प है: या तो मुद्रास्फीति से लड़ना जारी रखें या अर्थव्यवस्था का समर्थन करें। यह स्पष्ट है कि फेड दूसरा विकल्प चुनेगा। विशेष रूप से, जुलाई में FOMC के कई सदस्य दर कटौती के लिए वोट देने के लिए तैयार थे। हालांकि, उन्होंने ऐसा नहीं किया, बल्कि सितंबर में और अद्यतन मैक्रोइकोनॉमिक संकेतकों के आधार पर निर्णय लेने के लिए इंतजार करना चुना।

● फेडरल रिजर्व के विपरीत, यूरोपीय सेंट्रल बैंक (ECB) अपने मौद्रिक नीति में ढील को अधिक धीमी गति से लागू कर सकता है, यदि कुछ कारकों को ध्यान में रखा जाए। वर्तमान में उपभोक्ता मुद्रास्फीति (CPI) 2.6% है, यूरोज़ोन में औसत सहमत वेतन वृद्धि Q2 में 4.7% से घटकर 3.6% हो गई है, और ब्याज दर 4.25% है, जो कि वर्तमान फेड दर से 125 बेसिस प्वाइंट कम है।

गुरुवार को जारी किए गए आंकड़ों के अनुसार, यूरोज़ोन में व्यापार गतिविधि में वृद्धि हुई है। प्रारंभिक अनुमानों के अनुसार, मिश्रित PMI सूचकांक अगस्त में 50.2 से बढ़कर 51.2 अंक हो गया। इसके विपरीत, बाजार ने इस सूचकांक को 50.1 अंक तक गिरने का अनुमान लगाया था। PMI मान 50.0 से ऊपर होने पर आर्थिक वृद्धि का संकेत देते हैं, और इस प्रवृत्ति ने इस साल ECB द्वारा दो दर कटौती की अपेक्षाओं को थोड़ा कम कर दिया है। हालांकि, कुछ विश्लेषकों का मानना है कि यह व्यापार गतिविधि में वृद्धि अस्थायी है और पेरिस में ओलंपिक खेलों के कारण प्रेरित है। इस सिद्धांत का समर्थन इस तथ्य से भी मिलता है कि जर्मनी का PMI, जो यूरोपीय अर्थव्यवस्था का इंजन है, गिर रहा है। जर्मनी का संयुक्त सूचकांक, जिसे 49.2 तक बढ़ने की उम्मीद थी, वास्तव में अगस्त में 49.1 से घटकर 48.5 हो गया।

● मैक्रोइकोनॉमिक आँकड़ों के अलावा, इस सप्ताह डॉलर के प्रदर्शन पर फेडरल रिजर्व के चेयरमैन जेरोम पॉवेल के शुक्रवार, 23 अगस्त को जैक्सन होल, यूएसए में वार्षिक आर्थिक संगोष्ठी में दिए गए भाषण का प्रभाव हो सकता है। और इसका प्रभाव पड़ा, हालांकि डॉलर के पक्ष में नहीं।

फेड चेयर ने पुष्टि की कि मौद्रिक नीति को समायोजित करने का समय आ गया है। "मुद्रास्फीति में काफी कमी आई है और अब यह लक्ष्य के करीब है। मेरा विश्वास है कि मुद्रास्फीति 2% के लक्ष्य की ओर लौटने के लिए एक स्थायी मार्ग पर है, और यह बढ़ा है," पॉवेल ने कहा, यह उल्लेख करते हुए कि "मुद्रास्फीति के लिए ऊपर की ओर जोखिम कम हो गए हैं, जबकि रोजगार के लिए नीचे की ओर जोखिम बढ़ गए हैं।" उनके अनुसार, श्रम बाजार का ठंडा होना अपरिहार्य है, और फेड इसे समर्थन देने के लिए हर संभव प्रयास करेगा। "वर्तमान दर स्तर जोखिमों का जवाब देने के लिए पर्याप्त स्थान प्रदान करता है, जिसमें श्रम बाजार के और अधिक अवांछनीय कमजोर होने का जोखिम भी शामिल है। दर कटौती का समय और गति आने वाले आंकड़ों, दृष्टिकोण और जोखिमों के संतुलन पर निर्भर करेगी।"

इस प्रकार, पॉवेल ने वर्ष के शेष भाग के लिए दर में धीरे-धीरे कटौती की संभावना को खुला छोड़ दिया। बाजार ने इस पर प्रतिक्रिया व्यक्त करते हुए DXY डॉलर सूचकांक को 100.60 तक गिरा दिया, और EUR/USD जोड़ी 1.1200 तक बढ़ गई। जोड़ी ने पांच दिवसीय अवधि को 1.1192 स्तर पर समाप्त किया। फेड चेयर के भाषण से पहले, सर्वेक्षण में शामिल 80% विश्लेषक आगे की गिरावट की उम्मीद कर रहे थे। हालांकि, भाषण के बाद शक्ति संतुलन बदल गया, और अब केवल 40% उम्मीद करते हैं कि डॉलर मजबूत होगा और जोड़ी निकट भविष्य में 1.1000 तक गिर जाएगी। समान संख्या ने यूरो का समर्थन किया, जबकि शेष 20% ने एक तटस्थ स्थिति ली। तकनीकी विश्लेषण में, D1 पर 100% ट्रेंड संकेतक और ऑसिलेटर्स उत्तर की ओर इशारा करते हैं, हालांकि बाद वाले में से 15% ओवरबॉट ज़ोन में हैं। जोड़ी के लिए निकटतम समर्थन 1.1170 क्षेत्र में स्थित है, इसके बाद 1.1095-1.1110, 1.1030-1.1045, 1.0985, 1.0880-1.0910, 1.0825, 1.0775-1.0805, 1.0725, 1.0665-1.0680, और 1.0600-1.0620। प्रतिरोध क्षेत्र 1.1200 के आसपास पाया जा सकता है, फिर 1.1230-1.1275, 1.1350, और 1.1480-1.1505।

● आने वाले सप्ताह के आर्थिक कैलेंडर में महत्वपूर्ण घटनाओं से भरा हुआ है। मंगलवार, 27 अगस्त को जर्मनी के Q2 के जीडीपी के आंकड़े जारी किए जाएंगे, और गुरुवार, 29 अगस्त को, अमेरिकी जीडीपी के आंकड़े प्रकाशित किए जाएंगे। इसके अलावा, 29 अगस्त को जर्मनी में उपभोक्ता मुद्रास्फीति (CPI) के प्रारंभिक आंकड़े उपलब्ध होंगे। इसके अलावा, इस दिन संयुक्त राज्य अमेरिका में प्रारंभिक बेरोजगारी के दावों की संख्या पर पारंपरिक आंकड़े प्रकाशित किए जाएंगे। शुक्रवार, 30 अगस्त, प्रमुख मुद्रास्फीति संकेतकों जैसे कि यूरोज़ोन में उपभोक्ता मूल्य सूचकांक (CPI) और अमेरिका में कोर पर्सनल कंजम्पशन एक्सपेंडिचर्स (कोर PCE) इंडेक्स के जारी होने के कारण अस्थिरता बढ़ने का वादा करता है। इसके अलावा, 30 अगस्त महीने का अंतिम कार्य दिवस है, और कई बाजार सहभागियों द्वारा अपने बैलेंस शीट आंकड़ों में सुधार के लिए कदम उठाए जाएंगे।

GBP/USD: कछुओं ने कबूतरों को मात दी

● जितना धीमे एक केंद्रीय बैंक ब्याज दरें घटाता है, उसकी राष्ट्रीय मुद्रा का प्रदर्शन उतना ही बेहतर होता है। यह दौड़ कबूतरों और कछुओं के बीच स्वाभाविक रूप से GBP/USD जोड़ी तक भी पहुंच गई है। निवेशकों का विश्वास कि फेडरल रिजर्व के कबूतर आगामी सितंबर बैठक में मौद्रिक नीति में ढील देना शुरू करेंगे, डॉलर पर वजन बना हुआ है। दूसरी ओर, सितंबर में बैंक ऑफ इंग्लैंड (BoE) द्वारा दर कटौती की संभावना बहुत कम है। यह पूरी तरह से संभव है कि यूनाइटेड किंगडम में QE कछुए जैसी गति से आगे बढ़ेगा, जिससे GBP/USD जोड़ी लगातार दूसरे सप्ताह ऊपर की ओर बढ़ रही है।

यूनाइटेड किंगडम के राष्ट्रीय सांख्यिकी कार्यालय के नवीनतम आंकड़ों के अनुसार, देश में मुद्रास्फीति (CPI) वार्षिक 2.2% पर बनी हुई है। यह उन दो महीनों के बाद है जब यह 2.0% के लक्ष्य स्तर पर थी। मजबूत बेरोजगारी के आंकड़ों के बीच पाउंड का उछाल तेज हो गया, जो उम्मीदों से अधिक था। 13 अगस्त को, यह बताया गया कि जून में बेरोजगारी की दर गिरकर 4.2% हो गई, जो मई के 4.4% से काफी बेहतर है। यह देखते हुए कि पूर्वानुमान 4.5% की दर की ओर इशारा कर रहा था, इस डेटा ने बाजार पर एक मजबूत प्रभाव डाला। बेरोजगारी में इस तरह की गिरावट श्रम बाजार में सकारात्मक बदलावों का संकेत देती है और आर्थिक स्थिरीकरण का संकेत हो सकती है, जो निवेश को बढ़ावा दे सकती है।

चार्टर्ड इंस्टीट्यूट ऑफ प्रोक्योरमेंट एंड सप्लाई और एसएंडपी ग्लोबल द्वारा गुरुवार, 22 अगस्त को जारी आंकड़ों से पता चला कि यूके में प्रारंभिक पीएमआई उम्मीदों से अधिक हो गया, अगस्त में 53.4 तक बढ़ गया, जो पिछले महीने 52.8 था। विनिर्माण पीएमआई भी 52.1 से बढ़कर 52.5 अंक हो गया, जो पूर्वानुमान 52.1 था। सेवाओं का पीएमआई अगस्त में 52.5 से बढ़कर 53.3 हो गया, जो सर्वसम्मति पूर्वानुमान 52.8 से अधिक था। इस सकारात्मक डेटा के जारी होने के बाद, सितंबर में बैंक ऑफ इंग्लैंड द्वारा दर कटौती की संभावना 30% से नीचे गिर गई।

● शुक्रवार रात जैक्सन होल में फेड चेयरमैन जेरोम पॉवेल के कबूतरों के भाषण के बाद, BoE गवर्नर एंड्रयू बेली का भी एक भाषण हुआ, जिसके दौरान GBP/USD जोड़ी 1.3230 के उच्चतम स्तर पर पहुंच गई, जो 1.3216 पर बंद हुई।

निकट भविष्य के लिए औसत पूर्वानुमान पूरी तरह से तटस्थ है: एक-तिहाई विशेषज्ञों को उम्मीद है कि डॉलर मजबूत होगा और जोड़ी गिर जाएगी, एक अन्य तिहाई पाउंड के पक्ष में हैं, जबकि शेष तिहाई अनिर्णीत हैं। D1 टाइमफ्रेम पर तकनीकी विश्लेषण के लिए, EUR/USD की तरह, सभी 100% ट्रेंड संकेतक और ऑसिलेटर्स उत्तर की ओर इशारा करते हैं (जिसमें से 20% अत्यधिक खरीद की स्थिति का संकेत देते हैं)। यदि जोड़ी गिरती है, तो यह 1.3070-1.3125, 1.2980-1.3010, 1.2940, 1.2815-1.2850, 1.2750, 1.2665-1.2675, 1.2610-1.2620, 1.2500-1.2550, 1.2445-1.2465, 1.2405 और 1.2300-1.2330 के आसपास समर्थन स्तर और क्षेत्र पाएगा। यदि ऊपर की ओर बढ़ना होता है, तो 1.3230-1.3245, 1.3305, 1.3425, 1.3485-1.3515, 1.3645, 1.3720, 1.3835, 1.4015, और 30 मई 2021 के उच्चतम 1.4250 के स्तरों पर प्रतिरोध का सामना करना पड़ेगा।

● आगामी सप्ताह के लिए यूके की अर्थव्यवस्था की स्थिति से संबंधित कोई महत्वपूर्ण घटना या मैक्रोइकॉनॉमिक आंकड़े निर्धारित नहीं हैं। इसके अलावा, व्यापारियों को ध्यान देना चाहिए कि सोमवार, 26 अगस्त को यूके में एक बैंक अवकाश है।

क्रिप्टोकरेंसी: BTC में सर्पिल प्रवृत्ति समाप्ति के करीब

● हमारे पिछले समीक्षा में, हमने पारंपरिक मंदी और तेजी की प्रवृत्तियों की अवधारणाओं तक सीमित नहीं रखा और एक संकीर्ण दायरे में पार्श्व गति के लिए अपनी खुद की शब्दावली पेश की: सर्पिल प्रवृत्ति। अपने नाम के प्रति सच्चे रहते हुए, BTC/USD जोड़ी पिछले सप्ताह सांप की तरह चलती रही, $58,000 के समर्थन से नीचे या $62,000 के प्रतिरोध से ऊपर टूटने की कोशिश करती रही। यह पैटर्न 23 अगस्त की शाम तक जारी रहा।

● यदि हम मध्यम अवधि के चार्ट को देखते हैं, तो यह स्पष्ट हो जाता है कि 14 मार्च के बाद, जब बिटकॉइन एक नए सर्वकालिक उच्च स्तर (ATH) $73,743 पर पहुंच गया, तो यह एक अवरोही चैनल के भीतर आगे बढ़ रहा है, जो महत्वपूर्ण अस्थिरता प्रदर्शित कर रहा है। क्रिप्टोक्वांट के विश्लेषकों का मानना है कि BTC की कीमत में गिरावट अमेरिका में स्पॉट एक्सचेंज-ट्रेडेड फंड (ETF) के जारीकर्ताओं द्वारा खरीदारी में कमी के कारण है। मार्च में, निवेश फर्मों ने एक्सचेंजों पर प्रतिदिन औसतन 12,500 BTC खरीदे, जबकि 11 से 17 अगस्त के बीच, यह औसत घटकर केवल 1,300 सिक्के रह गया: लगभग दस गुना कम। व्हेल द्वारा आयोजित क्रिप्टो संपत्तियों की मासिक वृद्धि दर मार्च में 6% से घटकर वर्तमान में 1% हो गई है, जिसने अनिवार्य रूप से प्रमुख क्रिप्टोकरेंसी की कीमत को प्रभावित किया है। हालांकि, हमारे विचार में, मुख्य बात यह है कि, मंदी के बावजूद, ये होल्डिंग्स अभी भी धीरे-धीरे बढ़ रही हैं।

यह भी महत्वपूर्ण है कि होडलर की संख्या लगातार बढ़ रही है। क्रिप्टोक्वांट के अनुसार, दीर्घकालिक खुदरा धारक डिजिटल सोने का संचय जारी रख रहे हैं, जो 391,000 BTC के साथ एक नया सर्वकालिक उच्च स्तर प्राप्त कर रहे हैं।

बिटवाइज की रिपोर्ट में दिखाया गया है कि कुल संपत्ति प्रबंधन (AUM) के तहत बड़े संस्थागत निवेशकों की हिस्सेदारी 18.74% से बढ़कर 21.15% हो गई है। तथ्य यह है कि संस्थागत निवेशक प्रमुख क्रिप्टोकरेंसी में अपना विश्वास बनाए रखते हैं, यह एक प्रोत्साहन संकेत है। विशेषज्ञों का कहना है कि स्पॉट BTC-ETF को भरने की दर सभी एक्सचेंज-ट्रेडेड फंडों के इतिहास में सबसे तेज है। यह ध्यान देने योग्य है कि शीर्ष 25 निवेश फर्मों में से 60% बिटकॉइन-आधारित स्पॉट ETF रखते हैं। इसके अलावा, शीर्ष 10 सबसे बड़े हेज फंडों में से 6, जिनमें Citadel, Millennium Management और G.S. Asset Management शामिल हैं, बिटकॉइन ETF को अपनी निवेश रणनीतियों में तेजी से शामिल कर रहे हैं।

● 2024 की दूसरी तिमाही के लिए संस्थागत फंड प्रबंधकों और कंपनियों की रिपोर्ट स्पष्ट रूप से अन्य संपत्तियों पर आधारित उत्पादों के बजाय BTC स्पॉट ETF के लिए बड़े खिलाड़ियों के बीच एक प्राथमिकता दिखाती है, जैसे कि सोना। "बड़े निवेशक बिटकॉइन की बढ़ती अस्थिरता से भागना बंद कर चुके हैं, अपेक्षाकृत स्थिर बने हुए हैं और होडलिंग की ओर झुके हुए हैं," ETC ग्रुप के शोध प्रमुख आंद्रे ड्रैगॉश लिखते हैं। इस विशेषज्ञ के अनुसार, 2024 की शुरुआत से स्पॉट BTC ETF में शेयर खरीदने वाले अधिकांश निवेशकों ने संपत्तियों में अपनी स्थिति बढ़ाई है। "पहली तिमाही में पंजीकृत कंपनियों में से, 44% ने अपनी होल्डिंग्स बढ़ाई हैं, 22% ने उन्हें बनाए रखा है, 21% ने उन्हें कम किया है, और 13% ने दूसरी तिमाही के दौरान बिटकॉइन ETF में अपना हिस्सा वापस ले लिया है," आंद्रे ड्रैगॉश लिखते हैं। वह निष्कर्ष निकालते हैं: "अन्य एक्सचेंज-ट्रेडेड फंडों की तुलना में, यह प्रदर्शन वास्तव में प्रभावशाली है।"

"जब तेजी का चक्र शुरू होगा, तो प्रमुख क्रिप्टोकरेंसी पर आधारित ट्रेडिंग उत्पादों में निवेश करने के इच्छुक निवेशकों की संख्या में उल्लेखनीय वृद्धि होगी," बिटवाइज भविष्यवाणी करता है। "हम उम्मीद करते हैं कि 2025 में, BTC स्पॉट ETF में फंड का प्रवाह 2024 से अधिक होगा, और 2026 में, यह 2025 से अधिक होगा।"

● हम इस सकारात्मक पूर्वानुमान में कुछ आंकड़े जोड़ना चाहेंगे। सबसे पहले, क्रिप्टो एक्सचेंज बिनेंस के आंकड़ों के अनुसार, लैटिन अमेरिका के 50% निवेशक दीर्घकालिक निवेश के लिए क्रिप्टोकरेंसी खरीद रहे हैं। दूसरा, स्थिर सिक्कों का कुल बाजार पूंजीकरण बढ़ रहा है, जो 165 बिलियन डॉलर के नए सर्वकालिक उच्च स्तर पर पहुंच गया है। इन दोनों आंकड़ों से पता चलता है कि न केवल डिजिटल संपत्तियों के भविष्य में विश्वास बढ़ रहा है, बल्कि तरलता भी बढ़ रही है, जो अगले तेजी से रैली के लिए एक महत्वपूर्ण आधार के रूप में काम कर सकती है। एकमात्र प्रश्न शेष है: यह रैली अंततः कब शुरू होगी?

● कई विशेषज्ञों का मानना है कि यदि ETF की खरीद फिर से शुरू नहीं होती है, तो बिटकॉइन के लिए समग्र मांग दबाई रह सकती है। वर्तमान समेकन (सर्पिल प्रवृत्ति) और इस तथ्य को देखते हुए कि प्रमुख क्रिप्टोकरेंसी ने जुलाई में लाल रंग में बंद कर दिया, यह संभव है कि अगस्त भी नुकसान के साथ समाप्त हो। इस पर आधारित, PricePredictions की कृत्रिम बुद्धिमत्ता ने गणना की है कि 31 अगस्त तक, बिटकॉइन लगभग $53,766 पर कारोबार कर रहा होगा, और सितंबर के अंतिम दशक में यह $48,000 के निशान के करीब आ सकता है।

● Crypto Banter के नाम से जाने जाने वाले विश्लेषक इस एआई के पूर्वानुमान से पूरी तरह असहमत हैं। वह बताते हैं कि स्टोकेस्टिक आरएसआई मोमेंटम संकेतक निवेश क्षेत्र में प्रवेश कर रहा है, जो BTC को निवेश पोर्टफोलियो में जोड़ने के लिए एक संभावित अवसर का संकेत देता है। इसके अलावा, क्रिप्टो बैंटर ने बिटकॉइन के फियर एंड ग्रीड इंडेक्स के स्तरों को संभावित बाजार के निचले स्तर और लाभकारी प्रवेश बिंदुओं की पहचान के लिए महत्वपूर्ण संकेतक के रूप में हाइलाइट किया है। उनके अवलोकन के अनुसार, वर्तमान परिस्थितियाँ इस बात का संकेत देती हैं कि अब BTC में लंबी स्थिति खोलने का अनुकूल समय है।

● CryptoQuant इसी दृष्टिकोण को साझा करता है। हैश रिबन संकेतक चार्ट पर, 30-दिन की मूविंग एवरेज (DMA) 60-दिन की मूविंग एवरेज से ऊपर हो गई है। कंपनी के विश्लेषकों के अनुसार, यह क्रॉसओवर अक्सर BTC की कीमत के निचले स्तर के साथ मेल खाता है, जो निवेशकों को अधिक अनुकूल परिस्थितियों में बाजार में प्रवेश करने का अवसर प्रदान करता है। "हैश रिबन संकेतक बताता है कि खनिकों का आत्मसमर्पण समाप्ति के करीब है," वे लिखते हैं। "गणना शक्ति बढ़ने के कारण लाभप्रदता में कमी और ब्लॉक पुरस्कारों में कमी के कारण कंपनियों को अधिक ऊर्जा-कुशल उपकरण और डेटा प्रोसेसिंग केंद्रों में निवेश करने के लिए मजबूर होना पड़ रहा है।"

CryptoQuant के विशेषज्ञों का मानना है कि खनिक बिटकॉइन भंडार के संचय की अपनी रणनीति जारी रखेंगे, वर्ष के अंत तक इस क्रिप्टोकरेंसी के मूल्य को $70,000 या उससे अधिक तक बढ़ने की उम्मीद करेंगे। छोटे खनिकों के लिए, CryptoQuant भविष्यवाणी करता है कि वे धीरे-धीरे बाजार से बाहर निकल जाएंगे क्योंकि महंगे उपकरण खरीदने के लिए संसाधनों की कमी है, जिसके परिणामस्वरूप खनन उद्योग में बड़े खिलाड़ियों के प्रभुत्व वाले समूहों का गठन होगा।

● एमएन ट्रेडिंग के सीईओ माइकल वैन डी पोपे का मानना है कि बिटकॉइन इस शरद ऋतु में एक नए शिखर पर पहुंच जाएगा, जिसमें संस्थागत निवेशक इसके विकास के प्रमुख उत्प्रेरक के रूप में काम करेंगे। इन निवेशकों ने कीमत में गिरावट के दौरान सक्रिय रूप से बिटकॉइन खरीदा है, और वैन डी पोपे का मानना है कि हालिया सुधार इस साल सितंबर या अक्टूबर में एक शक्तिशाली रैली को ट्रिगर कर सकता है। उनके अनुसार, प्रमुख कारक यह है कि बिटकॉइन को $57,000 के निशान से ऊपर रहना चाहिए।

इसी तरह, Rekt Capital के नाम से जाने जाने वाले विश्लेषक ने भविष्यवाणी की है कि इसी समय के आसपास तेजी से रैली शुरू होगी। वह सुझाव देते हैं कि लगभग 160 दिनों के बाद बिटकॉइन एक परवलयिक चरण में प्रवेश करेगा। उनके गणनाओं के आधार पर, यह 2024 के सितंबर के अंत में होना चाहिए।

● वैनएक के डिजिटल एसेट रिसर्च के प्रमुख मैथ्यू सिगेल भी बिटकॉइन के भविष्य को लेकर आशावादी हैं। उनका मानना है कि बिटकॉइन जल्द ही अमेरिकी राष्ट्रपति चुनावों के तुरंत बाद अपने सर्वकालिक उच्च स्तर के करीब पहुंच जाएगा। "हम एक विशिष्ट मौसमी पैटर्न देख रहे हैं जिसमें पहली क्रिप्टोकरेंसी आमतौर पर चुनौतियों का सामना करती है [...] हैल्विंग के बाद," वे लिखते हैं। "तरलता के प्रवाह के साथ, बिटकॉइन को जल्द ही बढ़ना शुरू कर देना चाहिए।" मैथ्यू सिगेल के अनुसार, चाहे अगला अमेरिकी राष्ट्रपति कोई भी हो, बाजार को चार वर्षों के लिए "लापरवाह वित्तीय नीति" के लिए तैयार रहना चाहिए। इस अवधि के दौरान पहली क्रिप्टोकरेंसी अपने अधिकतम मूल्यों को प्राप्त करेगी। वह भविष्यवाणी करते हैं कि 2025 तक, एक आसान मौद्रिक नीति के प्रभाव में, बीटीसी अपने ऐतिहासिक उच्च स्तर को पार कर जाएगा।

● ग्रेस्केल इन्वेस्टमेंट्स के प्रबंध निदेशक ज़ैक पैंडल मूल रूप से इस दृष्टिकोण से सहमत हैं। उनका मानना है कि बिटकॉइन की कीमत में वृद्धि अमेरिकी राष्ट्रपति पद के उम्मीदवारों के बयानों से प्रेरित नहीं है, बल्कि मैक्रोइकॉनॉमिक प्रवृत्तियों और डॉलर के कमजोर होने से है। पैंडल का तर्क है कि नई प्रशासन क्रिप्टो उद्योग के विनियमन की दिशा में कोई महत्वपूर्ण कदम नहीं उठाएगी, और सब कुछ संभवतः जैसा है वैसा ही रहेगा, क्योंकि अधिकारी बढ़ते राष्ट्रीय ऋण को लेकर अधिक चिंतित हैं। ग्रेस्केल इन्वेस्टमेंट्स के कार्यकारी ने उल्लेख किया कि बिटकॉइन को निवेशकों द्वारा मुद्रास्फीति और फिएट मुद्रा के अवमूल्यन से बचने के लिए एक आकर्षक उपकरण के रूप में देखा जा रहा है। पैंडल भविष्यवाणी करते हैं कि अगले दशक में अमेरिकी डॉलर और अधिक अवमूल्यन करेगा, जिससे प्रमुख क्रिप्टो एसेट में निवेश में वृद्धि होगी।

● हाल ही में, डिजिटल एसेट मैनेजमेंट कंपनी वैनएक ने बिटकॉइन के लिए एक नया पूर्वानुमान जारी किया, जिसमें बाजार के विकास और वैश्विक आरक्षित संपत्ति के रूप में इसके अपनाने पर निर्भर तीन संभावित मूल्य स्तरों की रूपरेखा तैयार की गई। बेस परिदृश्य के अनुसार, 2050 तक, प्रमुख क्रिप्टोकरेंसी प्रति सिक्का $3 मिलियन तक पहुंच सकती है। मंदी के परिदृश्य में, बीटीसी का न्यूनतम मूल्य $130,314 होगा। हालांकि, यदि तेजी परिदृश्य सच हो जाता है, तो 26 वर्षों में 1 बिटकॉइन का मूल्य $52.4 मिलियन हो सकता है।

इस पृष्ठभूमि के खिलाफ, बेस्टसेलिंग पुस्तक "रिच डैड पुअर डैड" के लेखक रॉबर्ट कियोसाकी का पूर्वानुमान अपेक्षाकृत मामूली लगता है। लेखक और अर्थशास्त्री का मानना है कि आगामी मुद्रा और स्टॉक बाजारों में मंदी के बीच, कीमती धातुओं की कीमतें कई गुना बढ़ जाएंगी, और डिजिटल गोल्ड की कीमत बीटीसी प्रति $10 मिलियन तक पहुंच सकती है।

● इस समीक्षा को लिखते समय, शुक्रवार, 23 अगस्त की शाम को, BTC/USD जोड़ी अभी भी $10 मिलियन या $50 मिलियन तक पहुंचने से बहुत दूर है। हालांकि, जैक्सन होल में फेड चेयरमैन जेरोम पॉवेल के कबूतर भाषण के बाद, जोड़ी ने डॉलर की कमजोरी का फायदा उठाया, तेजी से ऊपर उठी, और $63,893 के उच्च स्तर पर पहुंच गई। क्रिप्टो बाजार की कुल बाजार पूंजीकरण अब $2.24 ट्रिलियन है (एक सप्ताह पहले $2.08 ट्रिलियन से)। क्रिप्टो फियर एंड ग्रीड इंडेक्स 27 से बढ़कर 34 अंक हो गया है, लेकिन यह अभी भी डर के क्षेत्र में है।

क्रिप्टोकरेंसी: बुल्स तैयार हैं ETH और Ripple को बढ़ाने के लिए

● क्रिप्टोकरेंसी एक्सचेंज Crypto.com के आंकड़ों के अनुसार, 2024 की पहली छमाही में क्रिप्टोकरेंसी धारकों की संख्या 6.4% बढ़कर 580 मिलियन से वर्तमान 617 मिलियन हो गई है। उल्लेखनीय है कि एथेरियम ने इस मामले में बिटकॉइन को पीछे छोड़ दिया। ईटीएच धारकों की संख्या 9.7% बढ़कर 124 मिलियन से 136 मिलियन हो गई, जबकि बिटकॉइन धारक 5.9% बढ़कर 314 मिलियन हो गए, जो दिसंबर 2023 के अंत में 296 मिलियन थे।

Crypto.com के विश्लेषक एथेरियम की व्यापक अपनाने को मार्च में डेनकन अपग्रेड से जोड़ते हैं। इस हार्ड फोर्क के परिणामस्वरूप ईटीएच ब्लॉकचेन पर कुछ लेयर-2 प्रोटोकॉल में लेन-देन शुल्क में 99% की कमी आई। बिटकॉइन के लिए, प्रमुख कारकों में अप्रैल हॉल्विंग, रूनस प्रोटोकॉल का लॉन्च और स्पॉट बीटीसी-ईटीएफ की मंजूरी शामिल है, जिसने संस्थागत निवेशकों से $14 बिलियन से अधिक का निवेश आकर्षित किया।

● हाल ही में, प्रसिद्ध विश्लेषक और व्यापारी पीटर ब्रांट, Factor LLC के प्रमुख, ने भविष्यवाणी की है कि एथेरियम $2,000 प्रति सिक्का या उससे भी कम हो सकता है। हालांकि, CryptoQuant के विश्लेषक वॉल स्ट्रीट की इस किंवदंती के पूर्वानुमान से असहमत हैं। उनके विचार में, ईटीएच खरीदार अपनी ताकत फिर से हासिल करना शुरू कर रहे हैं। "जून में, जब एथेरियम की कीमत $3,800 तक पहुंच गई थी, ओपन इंटरेस्ट (OI) एक सर्वकालिक उच्च स्तर पर पहुंच गया था, जो $13 बिलियन से अधिक हो गया था। इसने संभावित बाजार सुधार का संकेत दिया, जो वास्तव में हुआ। 5 अगस्त को ओआई घटकर $7 बिलियन हो गया था, लेकिन अब यह पुनर्प्राप्त हो रहा है," कंपनी के विश्लेषकों ने रिपोर्ट किया।

वे मानते हैं कि प्रमुख ऑल्टकॉइन की कीमत में महत्वपूर्ण वृद्धि तब संभव होगी जब लीवरेज वाले खिलाड़ी बाजार में वापस आ जाएंगे। "वर्तमान डेटा से पता चलता है कि खरीदार अधिक सक्रिय हो रहे हैं। एक प्रवृत्ति है जो इंगित करती है कि एक मजबूत तेजी से रैली क्षितिज पर है," CryptoQuant ने संकेत दिया। विशेषज्ञों के पूर्वानुमान के अनुसार, क्रिप्टोकरेंसी बाजार में सकारात्मक गति पहले से ही उभर रही है, और यह Q3 के अंत तक और अधिक स्पष्ट हो जाएगी।

● रिपल (XRP) टोकन भी एक तेजी का संकेत दिखा रहा है। तकनीकी संकेतक इस ऑल्टकॉइन के दैनिक चार्ट पर एक उल्टे "हेड एंड शोल्डर्स" पैटर्न की ओर इशारा कर रहे हैं, जिसमें दूसरा शोल्डर अभी भी बनने की प्रक्रिया में है। एसईसी (यू.एस. सिक्योरिटीज एंड एक्सचेंज कमीशन) बनाम रिपल के मामले में अदालत के फैसले के बाद से, एक्सआरपी प्रमुख क्रिप्टोकरेंसी जैसे बिटकॉइन, एथेरियम और सोलाना के साथ सहसंबद्ध रहा है। $0.55 समर्थन स्तर से उछलते हुए, यह उक्त परिसंपत्तियों के साथ एक संकीर्ण पार्श्व प्रवृत्ति में व्यापार कर रहा है, जिसके बाद अदालत के फैसले के बाद 50% की गिरावट आई।

जैसा कि विश्लेषकों ने देखा है, रिपल ने हाल ही में इस तेजी के पैटर्न में दूसरा शोल्डर बनाना शुरू किया है, जिसमें संभावित जोखिम/इनाम अनुपात 1:2 है। यह गठन इंगित करता है कि यदि पैटर्न उम्मीद के मुताबिक पूरा हो जाता है, तो एक्सआरपी एक महत्वपूर्ण ऊपर की ओर बढ़ने के लिए तैयार हो सकता है।

NordFX विश्लेषणात्मक समूह