कॉपी ट्रेडिंग में एक सबस्क्रिप्शन के लिए लाभदायक सिग्नल कैसे चुनें, और अपना पैसा न खोएँ, इस पर कुछ सरल टिप्स। ये अनुशंसाएँ PAMM अकाउंट्स के लिए भी उपयुक्त हैं।

कॉपी ट्रेडिंग में मुख्य कठिनाई

कॉपी ट्रेडिंग एक बहुत ही सुविधाजनक और उपयोगी सेवा है क्योंकि यह किसी भी व्यक्ति को वित्तीय बाजारों में निष्क्रिय आय प्राप्त करने की अनुमति देती है। इसके अलावा, यह आय बैंक डिपॉजिट पर ब्याज से दसियों, सैकड़ों या हजारों गुना अधिक हो सकती है। उसी समय, आपको एक अनुभवी ट्रेडर होने की आवश्यकता नहीं है, आपको मौलिक और तकनीकी विश्लेषण के सभी ज्ञान का अध्ययन करने की आवश्यकता नहीं है, आपको अपनी तंत्रिका प्रणाली का परीक्षण करते हुए, मॉनिटर के सामने दिन-रात बैठने की आवश्यकता नहीं है। आपको बस एक ट्रेडर– एक ट्रेडिंग सिग्नल का प्रदाता– का चयन करने की, सदस्यता लेने की आवश्यकता है, और उनके सभी लेनदेन स्वचालित रूप से आपके अकाउंट में कॉपी हो जाएँगे। आपको बस इतना करना है कि अपने धन को बढ़ते हुए देखना है।

आसान? हाँ, शब्दों में। लेकिन व्यवहार में सब कुछ बहुत अधिक जटिल है। और मुख्य कठिनाई एक प्रदाता चुनना है जो वास्तव में आपके लिए एक स्थिर लाभ लाएगा, और आपकी जमा राशि को शून्य करके आपके लिए दिल का दौरा नहीं लाएगा। संकेत विश्वसनीय होने चाहिए।

निवेशक को गलती से बचने में मदद करने के लिए, ब्रोकरेज कंपनी NordFX की वेबसाइट पर 50 से अधिक मापदंडों द्वारा प्रत्येक सिग्नल के लिए ऑनलाइन निगरानी की जाती है, जो संबंधित चार्ट और तालिकाओं में परिलक्षित होता है।

इनमें से कुछ मापदंड मौलिक रूप से महत्वपूर्ण हैं, जबकि अन्य केवल तस्वीर के पूरक हैं। एक अनुभवी निवेशक आसानी से उन सभी से निपट सकता है। लेकिन शुरुआती लोगों को क्या करना चाहिए? यह सेवा सबसे पहले उनके लिए है।

इस लेख का उद्देश्य आपको कुछ बहुत ही सरल अनुशंसाएँ देना है। वे आपको सबसे अच्छा संकेत चुनने में मदद नहीं कर सकते हैं। लेकिन वे निश्चित रूप से उन संकेतों को त्यागने में मदद करेंगे जिनकी सदस्यता लेना जोखिम भरा है।

कपटी मार्टिंगेल, या एक नौसिखिए सबस्क्राइबर की सबसे सामान्य गलती

एक परिचित भावना जिसे हम में से अधिकांश लोग जानते हैं, लालच, इस गलती के मूल में निहित है। कौन जितना हो सके और जितनी जल्दी हो सके कमाना नहीं चाहता है! इसलिए, संकेतों की रेटिंग को देखते हुए, पहली चीज जिस पर हम ध्यान देते हैं, वह है लाभ (प्रति अवधि रिटर्न)।

साथ ही 200%, 300%, 400%, 500% प्रति माह - ये संख्याएँ हमारे ह्रदयों को प्रसन्न करती हैं। लेकिन किसी भी मामले में हमें यह नहीं भूलना चाहिए कि लाभ जितना अधिक होगा, आपके पैसे खोने का जोखिम उतना ही अधिक होगा। आँकड़े प्रदर्शित करते हैं कि ऐसे संकेत लंबे समय तक नहीं चलते हैं और अकसर डिपॉजिट को शून्य करके समाप्त होते हैं।

आमतौर पर, ऐसे संकेतों के प्रदाता स्टॉप लॉस के बिना ट्रेड करते हैं और खोने की स्थिति के निर्माण के आधार पर एक आक्रामक रणनीति का उपयोग करते हैं। इसी तरह की रणनीति का उपयोग स्वचालित ट्रेडिंग के लिए कई रोबोट/एडवाइजर्स के एल्गोरिद्म में किया जाता है।

इस ट्रेडिंग पद्धति को अकसर मार्टिंगेल पद्धति के रूप में जाना जाता है, और यह वित्तीय बाजारों में जुए से आई। एक "साफ" मार्टिंगेल ड्रॉडाउन से बाहर निकलने के लिए हारने की स्थिति को दोगुना करना मानता है और परिणामस्वरूप, लाभ के साथ ऑर्डर्स की एक श्रृंखला को बंद कर देता है। अर्थात, आप, उदाहरण के लिए, 1 लॉट के वॉल्यूम के साथ एक सेल ऑर्डर खोलते हैं। लेकिन कीमत ऊपर जाती है और आप नुकसान उठाने लगते हैं। फिर आप सेल के लिए एक और ऑर्डर खोलते हैं, लेकिन वॉल्यूम पहले से ही 2 लॉट है, फिर अन्य 4 लॉट, और अधिक, और अधिक। और आप तब तक प्रतीक्षा करते हैं जब तक कि कीमत उस दिशा में नहीं मुड़ती है जिस दिशा में आप चाहते हैं, और आप लाभ के साथ ऑर्डर की पूरी श्रृंखला (1+2+4+8+16+... लॉट के वॉल्यूम के साथ) बंद कर सकते हैं।

हारने की स्थिति को दोगुना करने के साथ "साफ" मार्टिंगेल के अलावा, अन्य वृद्धि कारकों का अकसर उपयोग किया जाता है। उदाहरण के लिए, 1.5 के गुणांक पर, ऑर्डर श्रृंखला 1.0+1.5+2.25+3.38+5.06, आदि जैसी दिखेगी।

यह तकनीक एक फ्लैट में बहुत अच्छा काम करती है, लेकिन कभी-कभी 85-95% तक पहुँचते हुए एक मजबूत रुझान के साथ यह डिपॉजिट की महत्वपूर्ण गिरावट की ओर नेतृत्व करता है। और गंभीर सुधारों के बिना एक बहुत मजबूत रुझान के मामले में, यह डिपॉजिट को पूरी तरह से शून्य करने का एक गारंटी वाला तरीका है। और ऐसे रुझान बहुत दुर्लभ नहीं हैं। यहाँ तक कि EUR/USD युग्म के लिए भी, एकमार्गी गति 500-800 अंक तक पहुँच सकती है। और यह उल्लेख करने की आवश्यकता नहीं है कि क्रिप्टोकरेंसियाँ कैसे "तूफान" मचा रहीं हैं: छलाँग टोकन मूल्य के 25-30% तक पहुँच जाती है।

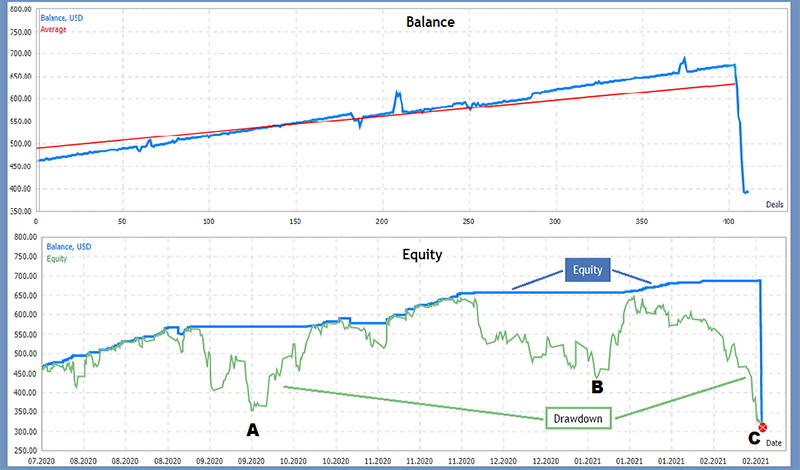

इस तरह की रणनीति के साथ, बैलेंस (बैलेंस) और फंड की वृद्धि (इक्विटी) के चार्ट्स एक निश्चित समय के लिए बहुत आकर्षक लग सकते हैं और ऊपर की ओर बढ़ती रेखा का आसानी से प्रतिनिधित्व कर सकते हैं। लेकिन उसी समय, जैसा कि पहले ही उल्लेख किया गया है, अकाउंट में समय-समय पर चौंकाने वाली गिरावटें हैं (चार्ट पर हरी रेखा), जिससे कभी-कभी बाहर निकलना संभव होता है (स्थितियाँ A और B), और कभी-कभी वे पूरी तरह से आपदा की ओर नेतृत्व करती हैं - डिपॉजिट को शून्य करना और अकाउंट को बंद करना (बिंदु C)।

सिग्नल चयन के लिए तीन मुख्य मापदंड

हम आपको तुरंत चेतावनी देते हैं कि नीचे जो कहा गया है वह कई वर्षों के अनुभव के आधार पर केवल हमारी अनुशंसाएँ हैं। अंतिम, निर्णायक शब्द किसी भी मामले में आपका होगा।

तो, हम किन मापदंडों को मुख्य मापदंड मानते हैं? यह निम्न का एक संयोजन है: 1) सिग्नल का जीवनकाल, 2) इसकी लाभप्रदता, और 3) अधिकतम गिरावट।

1) एक सिग्नल जितना अधिक चलता है, उतना ही अच्छा रहता है। हमारी राय में, ये विचार करने योग्य सिग्नल हैं जो कम से कम छह महीने से हैं, मुख्य रूप से एक वर्ष या उससे अधिक।

2) यह स्पष्ट है कि उपज प्रतिफल जितना अधिक होगा, उतना ही अच्छा होगा। लेकिन 200% के समान लाभ के साथ दो संकेतों में से चुनना, जिसे 1) एक महीने में और 2) एक वर्ष में प्राप्त किया, तो हम दूसरा विकल्प चुनेंगे, क्योंकि इस मामले में, लाभ अभी भी काफी अधिक है, और जोखिम काफी कम हैं।

3) कोई मापदंड जैसे अधिकतम गिरावट जोखिम मूल्यांकन के लिए बहुत उपयोगी होंगे। हालाँकि, यह अल्पकाल में उतना सांकेतिक नहीं हो सकता है जितना कि दीर्घकाल में। उदाहरण के लिए, यदि कोई संकेत केवल एक महीने के लिए अस्तित्व में है, और बाजार इस पूरे समय शांत (सपाट) था, तो इस पर गिरावट नगण्य हो सकती है। लेकिन बाद की कीमतों में तेज उछाल की स्थिति में, यह बार-बार बढ़ सकती है और आपकी जमा राशि को गंभीर झटका दे सकती है। इसलिए, यदि आप इस तरह के सिग्नल की सदस्यता लेने जा रहे हैं, तो उद्धरणों को देखना और एक दी गई अवधि में ट्रेडिंग इंस्ट्रूमेंट्स की अस्थिरता का आकलन करना बहुत उपयोगी होगा।

यहाँ तक कि प्राचीन रोम के लोग भी "फेस्टिना लेंटे" कहा करते थे - "धीरे-धीरे जल्दी करो।" यह आकर्षक वाक्यांश है, जो सहस्राब्दियों से प्रमाणित है, जो आधुनिक धन प्रबंधन के आधार - वित्तीय बाजारों में परिसंपत्ति प्रबंधन का निर्माण करता है। एक बार में सारा पैसा कमाने के लिए प्रयास करने की आवश्यकता नहीं है। लाभ जितना अधिक होगा, जोखिम उतना अधिक होगा। और लालच निवेशक का मुख्य शत्रु है। अर्थात आपका शत्रु!

वापस जाएं वापस जाएं