EUR/USD: FOMC議事録でドル高

- 米国とユーロ圏のマクロ経済統計はまちまちなようです。両方ともインフレ率(良いこと)は低下してきていますが、GDP成長率も低下(経済にとっては悪いこと)しています。米商務省によれば、個人消費の伸び率は、第3四半期の+2.3%(予想は+2.1%)から第4四半期では+1.4%でした。米国の年間 GDP 成長率の速報値では、+2.7%(予想値および前回値+2.9%)と予想を下回る見込みです。しかし、これにも関わらず、労働市場はプラスのようです。20 万件と予想されていた失業保険の新規給付申請件数が、実際には19万5千件から19万2千件の減少でした。Eurostatの最近のデータによると、1月のユーロ圏のインフレ率は、前年同月比 +8.6% (前月+9.2%)の鈍化でした。ユーロ圏での最大経済国のドイツでは事態は、より深刻化しています。1月のデータによると、年間インフレ率は12月の+9.6%から+9.2%の下落でしたが、同時にドイツのGDPも-0.4% (予想と前月値-0.2%)の減少でした。最新の2月のCPIデータも +8.1%から+8.7%に上昇で喜ばしくはありませんでした。

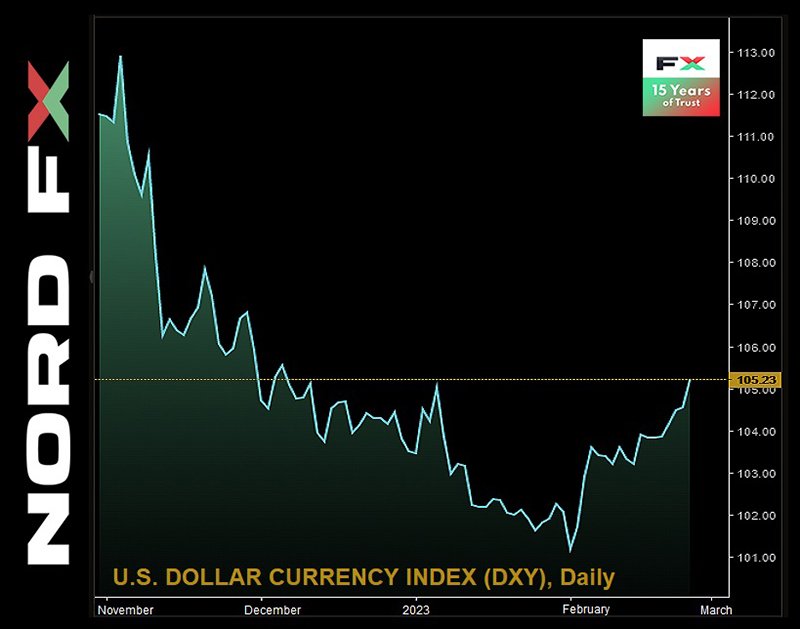

このような背景により、市場センチメントは米ドルが有利になっています。これは主に、米連邦準備制度理事会が2月22日(水)に公表した連邦公開市場委員会(FOMC)議事録によるものです。この議事録には想定外のことはありませんでした。しかし、市場関係者は政府がインフレ抑制を止めないことを再認識したようです。

ユナイテッド・オーバーシーズ銀行(UOB)は、次のように議事録をまとめました: 1) インフレ対策はしているものの、目標水準の2%を大きく上回っている。2) インフレ目標達成のために、追加利上げとFRBが継続的な低下を確信するまで高い水準を維持する必要があると委員会のメンバー全員が一致。3) 2月のFOMCでは 25 ベーシスポイント(bps)の利上げが表決されたが、メンバーの一部は50 bpsの利上げを望んでいた。4) FRBは、経済成長の鈍化よりもインフレに関して懸念している。

ジャネット・イエレン米財務長官は、このようにまとめを裏付けています。財務長官は、2月24日(金)に開催されたG20財務相・中央銀行総裁会議で、"インフレ率は12ヶ月ベースで測ると下がってきていますが、コアインフレ率は2%のままです"と発言しました。財務長官によると、景気後退がない経済の"ソフトランディング"は、 好調な労働市場と堅調な米国債により可能とのことです。

以上のことから、DXYは上昇を続け、 105.26 ポイントの週高値をつける一方で、EUR/USD の週終値は1.0546 (週安値1.0535)でした。

おそらく、次回の3月21-22日のFOMCまでのドルの推移を決定する主な要因は、政府がインフレに対する"改革"にどの程度踏み込むかという憶測になるでしょう。 UOBの予想では、3月と5月に25 bpsの利上げで、最終的には 5.25%となり、年末までには、この水準を維持するとのことです。ほかの予想では、フェデラルファンド金利が7月に5.38%となる見込んでいます。

オランダの最大手金融グループのINGのアナリストによれば、2月と3月は季節的にドル高の時期であり、無担保コール翌日物金利の4.50% がややドルを支持したままとなる可能性があります。しかし、同業者のコメルツ銀行によれば、米ドルがユーロに対して高くなることが益々難しくなるとのことです。既に、多くが織り込まれているため、新たな強力な材料が見当たりません。特に、 ECBは未だに金融引き締めの姿勢ではありません。2月23日に発表されたユーロ圏の消費者物価の最終データ(コア指数は5.3%に上方修正)が、このようなQTに対する次の刺激材料になるでしょう。

このレビュー執筆時 (2月24日夕方)、アナリストの40% がさらなるドル高予想(1週間前は半分)、50% がEUR/USD 上方調整を予想、残りの10%が中立の立場です。

D1 のオシレーター系の100%が赤に塗られていますが、この4分の1がこのペアの売られ過ぎを示しています。 トレンド系では、75%が売り、 25%が買い推奨です。このペアの直近のサポートは、1.5000-1.0525、それから、1.0440と 1.0370-1.0400、1.0300、1.0220-1.0255。強気筋は、1.0560-1.0575、1.0600-1.0620、1.0680-1.0710、1.0745-1.0760、1.0800、1.0865でレジスタンスに直面するでしょう。

来週のイベントには、2月27日に米国の耐久財受注の発表があります。3月1日(水)はドイツからマクロ統計が多くあります。 調和消費者物価指数 (CPI)、製造業購買担当者指数(PMI)、失業者の推移などがこれに含まれます。 これに加えて、米国製造業PMI が同じ日に発表されます。3月2日(木)には、ユーロ圏の2月のCPI、金融政策に関するECBの発言、米国の失業率の発表を控えています。営業日の週末には、非製造業購買担当者指数(PMI) を含めたアメリカの一部統計の発表があります。

GBP/USD: 非製造業は上昇だが、ポンドは下落

- 英ポンドがドル高に対して苦戦しています。度々、反撃しているにも関わらず、段々と下げています。週始値1.2040のGBP/USD は、1.2147の週高値を付けましたが、その後は下落、1.1942で5日間を終了しました。

イギリス経済が2022年末の景気後退を回避したことは注目に値しますが、2月21日に発表されたイギリスの非製造業はかなり楽観的です。49.0が予想の総合PMI指数は、1ヵ月で48.5から53.0ポイントに上昇するはずです。ただし、これは速報値であり、最終的なものは3月1日と3日に発表となります。それ一方で、イギリス消費者の信頼感は、金融危機、COVID-19パンデミック、そして1980年代と1990年代の不況時よりも低くなっています。

イギリスのインフレ率は下がっているものの、2桁台のままであり、イングランド銀行の目標の5倍以上です(1月のCPIは +10.1%で 予想の+10.3%、12月の +10.5% に対して下落)。労働市場により、インフレ率は高いままで、現在のところ、イギリスの賃上げが鈍化しているということはありません。

市場は、イングランド銀行が米連邦準備制度理事会と同様に3月と4月に2回、政策金利を25 ベーシスポイント引き上げ、ピーク時は4.5%と予想しています。しかし、英銀指導陣の多くが大幅な利上げが景気を大きく鈍化させるのではないかと懸念しています。これにより、既に曖昧な状態の政府の金融政策がいつ調整されてもおかしくありません。

アナリストの中央値予想では、45%がさらなるポンド安、 25%が GBP/USD の上昇予想で、30%が予想を控えています。D1のトレンド系では、85% 対15%で赤が多くなっています。オシレーター系に関しては、赤が100% で、このうち15% が売られ過ぎ圏内です。このペアのサポートレベルは、1.1900-1.1915、1.1840、1.1800、1.1720、1.1600。上昇すれば、1.1960、 1.1990-1.2025、1.2075-1.2085、1.2145、1.2185-1.2210、1.2270、1.2335、1.2390-1.2400、1.2430-1.2450、1.2510、1.2575-1.2610、1.2700、1.2750、 1.2940でレジスタンスに直面します。

イギリスの経済に関しては、3月1日と3日に発表される最新の非製造業購買担当者指数 (PMI) に加え、3月1日(水)にはイングランド銀行のアンドリュー・ベイリー総裁の発言が予定されています。

USD/JPY: QTの期待感が薄れつつあるものの、まだ、可能性あり

- "日本銀行(日銀)の新総裁に学者の植田和男氏の就任されたことは円通貨に利益をもたらさなかったようだ" と前回のレビューでお伝えしました。そして、現在、USD/JPY チャートを見ると、これについて確信するしかありません。ドル高に加え、植田和男氏により、またもや円安に見舞われました。2月24日(金)の新総裁の発言で、このペアは134.04の水準から136.41の高値を付けました。日本の衆議院での中央銀行の新総裁の発言は、概ね現在の日銀の政策と一致しており、政府の金融政策に大きな変化を期待していた人々の失望をさらに深めるだけでした。投資家は、DXYの上昇と国債10年利回りの上昇に対して既に円安となっている状況で円への投機需要の再開を後押しする明確な "タカ派"の兆しをこの発言から見極めることができませんでした。USD/JPY と米国債には直接的な相関関係があることを思い出してください。国債利回りが上昇すれば、ドルは日本円に対して上昇します。

既に先週、一部のアナリストが将来的に大幅な円高を予想していることをお伝えしました。例えば、ダンスケ銀行のエコノミストは、USD/JPY のレートは、この3ヵ月で125.00水準になると予測しています。 BNPパリバ・リサーチのストラテジストも同様の立場です。こちらの予想だと、金融引き締め策がとられた場合、日本のプラスの利回りが現地投資家の資金流入をうながすことになり、2023年末までにはUSD/JPY は、121.00 に下落します。しかし、75%のアナリストがこのことについて共有しているとはいえ、全てがかなり不透明なままです。目先の見通しでは、現在、35%のアナリストだけが、このペアの下落予想で、同数が反対方向、残りの20%が中立の立場です。D1チャートのオシレーター系では 100% が上向きを示しています (このうち、15%が買われ過ぎ圏内)。トレンド系では、75% が上向き、25%が下向きです。 直近のサポートレベルは、135.90圏内、続いて、134.90-135.15、134.40、134.00、133.60、132.80-133.20、 131.85-132.00、131.25、130.50、129.70-130.00です。レジスタンスは、136.70、 136.00、137.50、139.00-139.35、140.60、143.75です。

日本経済に関する重要なマクロ統計は来週、予定されていません。ただ、植田和男氏の発言が2月27日(月)にありますが、新たな革命的なことは含まれてなさそうです。

暗号資産: ビットコインは押されているが、あきらめてない。今は、まだ。

- 先週については、このように言えます:ビットコインは押されていますが、持ちこたえています。大きな圧力の要因は、2022年第4四半期のCoinbase取引所の財務報告とドル高を挙げることができます。Coinbaseの収益は昨年の第4四半期の収益は75%の落ち込みで暗号資産市場には非常に困難な状態でした。この落ち込みの理由は明らかです: 業界大手や大手でないにしろ、スキャンダルや倒産が相次ぎ、顧客が流失したからです。これにより、Coinbaseの損失は、一株あたり$2.46でした (比較として、この業界大手の昨年の一株当たりの利益は、$3.32)。CoinbaseがFTXのように破綻するかはわかりません。しかし、いずれにしても、投資家はこの市場関連のリスクを忘れるべきではありません。

2つ目の落ち込みの要因については、いつもどおり、米連邦準備制度(FRS) に尽きます。市場の利上げ期待感により、BTC/USD の相場が上昇、これに伴い、ベース部分が下落しました。そして、この状況下でビットコインが通常、相関関係にある株式指数より上昇を示していることに注目しなくてはなりません。つまり、S&P500は1月中旬の値まで戻り、ダウ・ジョーンズが12月の値まで下がる一方で、ビットコインは2023年1月1日以来の40%の上昇でした。

デジタル資産の将来をめぐる議論が続いています。伝説の持ち株会社、バークシャー・ハサウェイの副会長でウォーレン・バフェット氏の右腕であるチャーリー・マンガー氏は、米国当局に暗号資産の完全禁止を要請しています。99歳のビリオネアは、自身の意見に反対する人を"まぬけ"と呼び、 "このゴミを許している自国を誇りに思えない。これ[デジタル資産]を買う人がいるなんて、バカバカしい。良くないね。おかしいよ。有害なだけ"と付け加えています。投資家でジャーナリスト、そして人気番組のShark Tankの ケビン・オレアリー氏もこのように振り返りました。同氏は、暗号資産業界の倒産を見て"アメリカの金融局は疲れてるよ" と述べています。"ワシントンの連中は激怒してるよ。FTXの破産がクマを起こしてしまった。 怒りで目が覚めたんだよ。上院議員たちは、別の暗号資産大手の破産で半年ごとに集まらなければならないことに本当にうんざりしている。彼らは、規制がなく、誰もが全く使い物にならないトークンを発行できるこの業界にうんざりしているよ" と同氏は述べました。こちらの結論は、チャールズ・マンガー氏の締め付けるような言い方よりも、かなりソフトでした。オレアリー氏は、すべての業界関係者にSECやほかの政府機関に協力するように呼びかけ、規制された企業は規制されていない競合他社よりも大幅に多くの投資を呼び込むだろうと発言しました。

現在、ビットコインの相場は、主に、中小の投資家によって支持されています。分析会社グラスノードによると、少なくとも1BTCのウォレットの数は更新中です。その数は、この1年間で20%増加、982,000に近づいています。残高1000BTC以上のアドレスに関しては、2021年2月のピーク時(約2500)から2019年8月の水準まで減少しています。そして、現在(2023年2月20時点)では、このようなクジラは、2024だけです。しかし、残高が1万BTC以上(現在の価格で2億4000万ドル相当)のアドレスは、2022年11月と2018年10月の数に相当のピークに近い水準のままです。現在、このような"巨大-クジラ" のウォレットは115になります。

Gemini 仮想通貨取引所の共同創設者であるキャメロン・ウィンクルボス氏によると、アジアの投資家がビットコインの価格を押し上げる可能性があるといいます。ウィンクルボス氏は次の上昇段階は東で生じると考えており、米国は新たな条件を受け入れざるを得なくなるとのことです。同氏によれば、既にアジア太平洋地域は暗号資産投資量で世界第3位です。

複数のアナリストは、ビットコインの市場にとって、中間の$24,500のレジスタンスを超えて維持することが極めて重要だと考えています。これにより、コインは、まず、$25,000、そして、$29,000-30,000圏内に上昇できます。 Matrixのアナリストによると、 $29,000の上昇が夏までには可能で、年末のBTCは$45,000が見込まれます。 ただ、米国の消費者インフレのペースが鈍化し続けた場合に限られると述べています。Matrixのアナリストは、 また、米国や欧州で暗号資産規制が強化されるというマイナスのニュースにもかかわらず、既に、ビットコインの価格がこの数日で$25,000を上回ることが数回あったことに注目しており、プラスのサインとしてみています。

こちらの予想について言えば、Matrix も"1月効果"を言及しています: 最初の月のビットコインの相場がしばしはその年全体の推移を決定します。なお、アナリストは、過去の記録から次回の半減期前の12-15 ヵ月前にビットコインが最安値になると述べています。今回、この期間は2022年12月-2023年3月に該当します。

Plan Bでよく知られているアナリストもビットコインは3月には$42,000の見込みがあると上昇の可能性を示唆しています。執筆時 (2月24日金曜日夕方)、BTC/USD は$23,100付近で取引されています。暗号資産の時価総額は 1兆5900億ドル(1週間前は1兆106億ドル)です。Crypto Fear & Greedインデックスは 、61 から53ポイントに1週間で下がり、強欲圏内から中立圏内に戻りました。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る