Terlebih dahulu, ulasan bagi minggu lepas:

- EUR/USD. Data terkini tenaga kerja di AS bukan saja bersifat optimis, malah ianya terlalu optimis: kira-kira 4.8 juta orang telah pulang bekerja pada bulan Jun. Kadar pengangguran turun daripada 13.3% kepada 11.1% - pertambahan terbaik kadar tenaga kerja di luar sektor agrikultur sejak data mula direkodkan pada tahun 1939.

Jadi? Ia tidak memberi sebarang makna! Pasaran sudah hampir tidak memberi sebarang reaksi kepada indikator makroekonomi disebabkan wujudnya indikator baru yang lebih unggul: jumlah jangkitan baru COVID-19 serta bilangan yang terkorban akibat virus tersebut. Kini jumlah kedua-duanya adalah lebih tinggi di Amerika Syarikat berbanding di Eropah dan juga China. Disebabkan itu, ekonomi di Amerika kini berada pada kitaran yang amat kejam: lebih tinggi bilangan tenaga kerja, lebih banyak perniagaan baru dibuka, lebih ramai orang keluar bekerja, makan di restoran, menaiki bas dan perkhidmatan awam lain, lebih tinggi … kadar jangkitan coronavirus yang baru. Jumlahnya pada hari Khamis 2 Julai adalah 57 ribu orang - pertambahan hampir dua kali ganda jika dibandingkan nilai tertinggi pada bulan April.

Keadaan di China dan Eropah dilihat agak baik, dan mereka boleh memacu semula ekonomi mereka secara aktif. Berbeza di Amerika Syarikat, mereka dipaksa untuk memperlahankan proses ini. Statistik positif bagi Julai mungkin adalah yang tertinggi, kemudian diikuti pula dengan penurunan. Menurut bahagian Belanjawan kongres, AS memerlukan sekurang-kurangnya sepuluh tahun untuk memulihkan kadar pengangguran mereka dan kembali ke paras sebelum wabak melanda (3.5%).

Disebabkan tiada lagi pemacu yang mampu memberi petunjuk, pasaran berada dalam keadaan berbelah bagi, mereka menunggu apakah perkembangan terbaru situasi COVID-19 nanti serta langkah-langkah yang akan diambil oleh para pemimpim AS dalam menangani gelombang baru wabak ini. Ketidakmampuan para pelabur untuk membuat keputusan telah dijangka oleh para penganalisis yang membuat ramalan. Pendapat mereka terbahagi hampir sama pada minggu lalu jika diingat semula: 30% memilih pertumbuhannya, 40% pula memilih penurunan, manakala 30% lagi menjangkakan trend mendatar. Dalam masa yang sama, sempadan bagi saluran yang dilalui pasangan ini pada dua minggu terakhir bulan Jun – 1.1170 serta 1.1350 dijadikan sebagai paras sokongan dan rintangan utamanya. Secara realiti, turun naik pasangan ini adalah lebih rendah, ia tidak melepasi julat antara 1.1185-1.1300, dan mengakhiri minggu pada paras 1.1245 - hampir menyamai garis Pivot Point 1.1240 yang dilaluinya pada Mac 2019; - GBP/USD. Adakah ia hanya bersifat sementara atau perubahan arah bagi trend menurun selama 20 hari dalam bulan Jun? Menurut sebilangan penganalisis, rundingan bagi tempoh pasca Brexit berjalan lancar dan EU dilihat bersedia untuk mewujudkan konsesi bidang kuasa di Mahkamah Keadilan Eropah. Hal ini memberi para pelabur inspirasi dan sedikit perasaan optimis mengenai masa depan matawang British yang digambarkan oleh sebut harganya: nilai pound bertumbuh mengikuti nilai euro dan juga dolar. Pasangan GBP/USD mencecah paras terendah mingguannya iaitu 1.2250 pada hari Isnin, 29 Jun, dan kemudian terus meningkat, mencecah ketinggian 1.2530 pada hari Khamis, 2 Julai. Paras terakhirnya berada di sekitar 1.2480, dan pound berjaya mendapatkan semula 145 mata daripada matawang Amerika dalam tempoh seminggu;

- USD/JPY. State Pension Fund di Jepun (GPIF), syarikat pengurusan dana pencen terbesar di dunia telah mengumumkan bahawa rekod kerugian baru telah dicatatkan untuk suku pertama 2020 yang berjumlah ¥17.7 trillion ($165 bilion). Struktur kerugian yang dialami telah membolehkan kami membuat beberapa kesimpulan analitik. GPIF mengalami kerugian sebanyak 22% (¥10.2 trillion) dalam pelaburannya ke atas syarikat-syarikat asing, 18% (¥7.4 trillion) dalam pelaburannya ke atas pasaran saham Jepun dan hanya 0.5% (¥185 bilion) dalam pelaburan sekuriti kerajaan Jepun. Disebabkan oleh wabak, S&P500 di Amerika jatuh sebanyak 20%, manakala penurunan Topix di Jepun adalah lebih rendah sedikit – 18%, hasil daripada bon Perbendaharaan AS selama 10 tahun turun sebanyak 125 mata asas untuk tempoh yang sama manakala hasil daripada sekuriti kerajaan yang hampir sama di Jepun meningkat sebanyak 3 mata asas. Nilai yen juga mengalami pengukuhan pada suku pertama - 1% berbanding dolar, dan 3% berbanding Euro. Angka-angka yang ditunjukkan ini sudah cukup untuk menjelaskan aset Jepun manakah yang boleh dijadikan sebagai aset selamat.

Bagi pergerakan pasangan USD/JPY pada minggu lalu pula, tiada apa yang menarik: matawang yen dan dolar terus mengalami kesukaran akibat kejayaan dana para pelabur yang tidak mahukan risiko, dan akhirnya, pasangan ini meneruskan pergerakannya di sepanjang Pivot Point di zon 107.50. Itulah paras terakhirnya semasa sesi dagangan ditutup; - Matawang Kripto. Mengikut anggaran firma pelaburan British Buy Shares, bitcoin telah mengungguli indeks terkemuka dunia dengan purata sebanyak 70 kali ganda dalam tempoh lima tahun. Sepanjang tempoh tersebut, pelaburan ke atas matawang kripto utama mampu memberi pulangan lebih daripada 3400%. Dalam masa yang sama, indeks NASDAQ meningkat sebanyak 96 peratus. Indeks S&P500 yang mengandungi 505 syarikat terpilih dan didagangkan di bursa AS menunjukkan pulangan yang lebih rendah – 46%. Hasil paling teruk bagi contoh di atas ditunjukkan oleh indeks utama pada Bursa Saham British iaitu FTSE100 - nilainya jatuh kira-kira 7% sejak Jun 2015 sehinggalah sekarang.

Walau bagaimanapun, merit yang pernah berlaku tidak akan menjanjikan perkara sama akan berlaku sekarang mahupun pada masa hadapan. Matawang kripto utama terus bergerak pada julat sempit antara $9,000-10,000 tujuh minggu berturut-turut. Trend mendatar seperti itu seringkali berakhir dengan penurunan. Bitcoin diasak teruk ke sempadan bawah saluran tersebut sepanjang minggu, gagal untuk melepasi paras $9,285. Lebih-lebih lagi, bear juga membuat beberapa percubaan, sehingga pada suatu masa nilai BTC jatuh ke paras $8,840, dan menyebabkan para pelabur tidak senang duduk. Dinamik seperti itu juga tidak menggembirakan para penghasil yang mengalami kerugian setelah penghasilannya dikurangkan bermula Mei lalu.

Walaupun angka pulangan bitcoin yang agak mengejutkan ditunjukkan di atas, penganalisis kini lebih kerap membincangkan tentang hubung kait antara matawang kripto dengan pasaran saham. Berdasarkan anggapan mengenai gelombang baru wabak di Amerika Syarikat yang lebih membimbangkan, indeks saham bergerak ke zon merah pada penghujung minggu: selera risiko para pelabur semakin hilang. Dalam masa yang sama, minat mereka terhadap bitcoin juga berkurangan. Jumlah modal pasaran kripto secara umumnya tidak berubah: $266 bilion pada 19 Jun, $260 bilion pada 3 Julai. (Pasaran kripto menunjukkan volum yang sama betul-betul pada dua tahun yang lalu, antara Jun-Julai 2018). Indeks Fear & Greed Kripto juga agak lembab: bacaannya adalah 41 (39 pada 19 Jun dan 40 pada 26 Jun).

Kini masa untuk altcoin pula. Jumlah bilangan kesemua jenis coin kripto yang ada sekarang adalah begitu banyak, 5687. Bitcoin mendominasi pasaran dengan menguasai 64.4% daripada keseluruhannya. Ia diikuti Ethereum (ETH) dengan 9.7%. Permintaan bagi coin ini dipacu oleh janji-janji pengasasnya, Vitalik Buterin yang ingin meningkatkan jalur lebar rangkaiannya kepada 100K transaksi sesaat. Coin ketiga paling popular dan berjaya memintas Ripple adalah Tether stablecoin (USDT) yang berjaya menunjukkan dinamik positif di pasaran matawang kripto walaupun dalam saat-saat genting sekarang. Jumlah modal pasaran USDT adalah 3.55% pada hujung minggu lepas, manakala jumlah modal pasaran Ripple (XRP) pula hanyalah sebanyak 3.04%.

Untuk minggu hadapan pula, setelah merumuskan pendapat beberapa penganalisis dan juga ramalan yang telah dibuat menerusi pelbagai kaedah teknikal serta analisis grafik, ramalan kami adalah seperti berikut:

- EUR/USD. Tiada peristiwa berkenaan ekonomi yang penting dijangka akan berlaku pada minggu depan. Bilangan permohonan baru bagi faedah pengangguran di AS, serta sebahagian daripada data aktiviti perniagaan ISM dalam sektor perkhidmatan di negara tersebut, dan juga data pengeluaran industri di Jerman akan diketahui. Namun, semua itu berkemungkinan besar tidak akan dapat mengubah hala tuju di pasaran. Semuanya disebabkan oleh kadar faedah yang kini sudah menjadi sifar, dan pasaran juga tidak memberi respon terhadap spread yang dihasilkan bon. Seperti yang sudah dinyatakan, reaksi para pelabur terhadap perkembangan mengenai COVID-19 mungkin akan memberi kesan terhadap pergerakan pasangan EUR/USD.

Terdapat satu lagi faktor menarik yang mungkin akan memberi kesan terhadap dolar, ia adalah keputusan pilihanraya presiden AS yang akan menentukan hala tuju polisi ekonomi negara itu. Namun masih ada empat bulan lagi, Keadaan ekonomi yang semakin pulih dijangka hanya akan berlaku semasa musim bunga bermula. Semua orang tahu Donald Trump terkenal dengan kemampuannya untuk memberi kejutan yang paling tidak disangka-sangka pada bila-bila masa. Walau bagaimanapun, “parameter” ini adalah hampir mustahul untuk diramalkan.

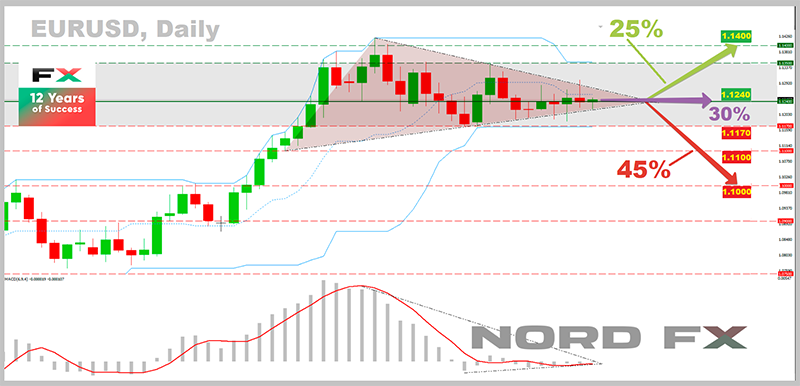

Tidak ada gunanya memberi tumpuan terhadap bacaan indikator apabila melihat pada pergerakan pasangan EUR/USD baru-baru ini, dan yang lebih mustahil lagi apabila warna dominan pada kedua-dua H4 dan D1 adalah kelabu neutral. Analisis grafik juga enggan memberi sebarang petunjuk jelas. Namun dalam kalangan penganalisis, bilangan yang menyokong dolar masih lagi mendominasi. Justeru, 45% daripada mereka memilih pertumbuhan nilainya serta penurunan pasangan EUR/USD pertama sekali ke sempadan bawah saluran 1.1170, dan kemudian 70-100 mata lebih rendah - jika keadaan menjadi lebih teruk. 25% penganalisis pula menjangkakan kedudukan pasangan ini pada ketinggian 1.1400, dan baki 30% meramalkan penyatuan berterusan di sekitar Pivot Point 1.1240;

- GBP/USD. Mari ulang semula pertanyaan pada bahagian pertama ulasan ini: “Adakah ia hanya bersifat sementara atau perubahan arah bagi trend menurun untuk bulan Jun?” Analisis grafik pada H4 dengan yakin memberi jawapan: “Arah pergerakan berubah” dan memberi gambaran peningkatan berterusan pasangan ini ke paras tertinggi 10 Jun lalu iaitu 1.2810. Pada D1, ramalannya adalah sedikit berbeza - mulanya, turun ke paras sokongan 1.2245, kemudian kembali ke paras 1.2480.

Majoriti indikator trend (90%) serta pengayun (85%) pada H4 adalah berwarna hijau. Perpaduan seperti itu tiada pada D1: kebanyakannya berwarna kelabu neutral, dan baki 15% pengayun memberi isyarat bahawa pasangan ini memiliki lebihan belian.

Bagi penganalisis pula, pertama sekali mereka akan menunggu apakah perkembangan terbaru dalam rundingan perpisahan UK dari EU. Dalam masa yang sama, 30% daripada mereka percaya bahawa pasangan ini akan bergerak di sepanjang koridor lateral antara 1.2245-1.2680 di zon tengah yang berjaya diharunginya pada minggu lalu. 20% penganalisis pula mengunjurkan kenaikannya ke ketinggian 1.2810, dan baki 50% lagi menjangkakan penurunan pasangan ini ke paras sokongan 1.2160, dan kemudian 100 mata lebih rendah selepas itu; - USD/JPY. Buat masa ini, pendapat para penganalisis adalah seperti berikut: pertumbuhan pasangan ini - 40%, penurunannya - 40%, trend mendatar - 20%. Bacaan indikator pada H4 adalah kurang jelas, manakala bacaan pada D1 menjadi satu-satunya titik rujukan mereka. Dalam kalangan indikator trend pada tempoh masa tersebut, 70% daripadanya menunjukkan pertumbuhan, manakala 85% daripada pengayun juga bersetuju dengannya. Paras sokongan berada pada 107.30, 106.60 serta sempadan bawah saluran mendatar iaitu 106.00. Paras rintangan pula berada pada 108.10, 109.30 dan 109.85;

- Matawang Kripto. Seperti biasa, pakar dalam pasaran ini dengan bangganya meramalkan lonjakan nilai bitcoin. Crypto Research Report terbitan Jun melaporkan bahawa nilai BTC diramalkan mampu mencecah $400,000 dalam tempoh sepuluh tahun akan datang. Altcoin terkenal seperti Ethereum (ETH), Litecoin (LTC), Bitcoin Cash (BCH) dan Stellar (XLM) juga akan meningkat harganya. “Kami percaya bitcoin berada pada titik mula dalam lengkung penerimaan,” jelas laporan itu. “Nilai $7,200 yang dicapai pada 2019 menunjukkan kewujudan BTC adalah kurang dari 0.44% daripada keseluruhan $212 trilion modal pasaran. Jika kadar penembusannya mencecah 10%, kos setiap coin akan menghampiri $400,000.” Ini bermakna menjelang 2030 nilai BTC akan meningkat lebih daripada 4000%. Dalam senario ini ETH, LTC serta BCH juga dilihat amat optimis, menunjukkan kenaikan sebanyak 1600%, 5000% dan juga 5400%. Pertumbuhan paling besar dicapai oleh XLM, melebihi 11,000% (dari $0.07 kepada $7.81).

Nilai Bitcoin yang lebih tinggi telah diramal oleh pengacara TV dan juga pengasas Bitcoin Capital, Max Kaiser. Jika diingat semula beliau mula mempromosikan matawang kripto itu semasa nilainya hanya $1, dan kini Kaiser meramalkan nilai coin tersebut mampu mencecah $500,000. Walau bagaimanapun, ia memerlukan “sedikit usaha” - perang antara AS menentang Iran dan juga Venezuela bagi penghasilan hashrate. Mengikut pengiraan pengacara TV itu, Iran menguasai 3% kadar hashrate di seluruh dunia, dan Venezuela pula tidak lama lagi akan dapat mengawal 3 - 5% kadar hashrate mereka, ini akan memaksa AS untuk berlumba-lumba dalam menghasilkannya, dan kemudian melonjakkan harga matawang kripto utama itu.

Namun, nilainya dalam masa terdekat ini tidaklah seindah seperti yang Max Kaiser bayangkan. Kami telah nyatakan bahawa di mata pelabur berinstitusi besar, bitcoin akan sentiasa menjadi aset berisiko untuk tempoh yang agak panjang, sama seperti indeks saham dan juga S&P500. Menurut para penganalisis di JP Morgan, aset berbentuk saham dalam dana pencen yang berjumlah $175 bilion boleh dicairkan tidak lama lagi, dan seperti sebuah picu, ia akan mencetuskan gelombang jualan di pasaran saham dan juga matawang kripto.

Tiada seorang penganalisis pun yang meramalkan kedudukan pasangan BTC/USD di atas paras $9,000 pada minggu depan. 40% daripada mereka mengunjurkan pergerakan berterusan mengikut trend mendatar pada julat antara $9,000-10,000. Kebanyakan penganalisis (60%) pula percaya bahawa pasangan ini akan turun ke paras di antara $8,000-9,000.

Jika beralih ke ramalan jangka sederhana, bilangan mereka yang menyokong bull meningkat kepada 55-60%. Sebagai contoh, penganalisis Bloomberg Mike McGlone merasakan nilai BTC bukan saja mampu naik sehingga $13,000, malah boleh menghampiri paras kritikalnya iaitu $20,000 menjelang akhir tahun ini. Menurut jangkaan ramai penganalisis lagi, selepas itu akan berlakunya penutupan posisi long secara besar-besaran dan penurunan mendadak pasangan ini.

Kumpulan Analitik NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali