EUR/USD: Menunggu Peperangan Meletus dan Kenaikan Kadar Faedah

- Tempoh antara 10 dan 14 Februari lalu bergolak tanpa disangka-sangka. Keadaan panik sedikit demi sedikit mula timbul akibat desakan media yang membincangkan dengan aktif kenyataan para pemimpin dunia, terutama sekali Presiden Amerika Syarikat berkenaan pencerobohan Rusia di Ukraine. Malah pentadbiran di White House membuat keputusan untuk memindahkan misi diplomatik mereka dari Kiev, ibu negara Ukraine, ke Lviv, lokasi yang lebih jauh berbanding zon di mana operasi ketenteraan mungkin didirikan dan lebih dekat dengan sempadan EU.

Semua ini berlaku apabila pihak Rizab Persekutuan AS mengambil keputusan untuk mengadakan mesyuarat tergempar FOMC (Federal Open Market Committee). Khabar angin yang mengatakan kadar pembiayaan semula mungkin akan dinaikkan sebanyak 50 mata asas (bp) sekarang tersebar dengan serta-merta selepas itu.

Akibatnya, pelabur mula berasa panik dan menyingkirkan aset berisiko yang dimiliki, dan kadar indeks saham S&P500, Dow Jones serta Nasdaq jatuh menjunam.

Kadar EUR/USD juga turut menyusut. Pasaran bimbang fasa “getir” akibat konflik Rusia-Ukraine akan menyebabkan kenaikan harga bahan api serta memperlahankan pemulihan ekonomi di Kesatuan Eropah. Menurut pakar strategi di JP Morgan, jika harga minyak naik kepada $150 bagi setiap tong, kadar indeks harga pengguna (CPI) akan melonjak kepada 7.0%. Menurut Capital Economics, kadar inflasi di negara-negara maju boleh naik sehingga 4.5%.

Disebabkan itu, setelah bergerak dari paras 1.1494 pada 10 Februari, pasangan EUR/USD yang bimbang dengan peperangan menduduki paras 1.1279 pada 14 Februari. Ini bermaksud, euro kembali berada pada kedudukan tertingginya semasa Christine Lagarde membuat kenyataan yang bersifat hawkish dalam sidang akhbar untuk mesyuarat terakhir Bank Pusat Kesatuan Eropah.

Mesyuarat tergempar FOMC telah mengakibatkan ramai penganalisis menjadi bingung. Kadar faedah tidak dinaikkan. Mungkin ahli-ahli jawatankuasa berkenaan enggan menjadi punca saham dijual dengan lebih banyak dan memutuskan untuk menunggu apa yang bakal berlaku dalam konflik antara Rusia dan Ukraine. Tambahan lagi, terdapat tanda-tanda resolusi damai akan dibuat.

Para pelabur mula berada tenang sedikit demi sedikit. Walau bagaimanapun, ia gagal untuk menghalang gelombang baru jualan di pasaran saham. Ia kemudiannya berlaku pada 17 Februari setelah Presiden AS iaitu Joe Biden membuat satu lagi ucapan bersifat “apokaliptik”.

Tidak seperti ekuiti, EUR/USD berjaya kekal neutral dan mengakhiri sesi lima hari dagangan pada paras 1.1324, kekal dalam julat dagangan antara 1.1260-1.1400 yang dilaluinya sepanjang bulan Disember serta sepuluh hari terawal bulan Januari.

Penyusutan nilai mata wang Eropah berjaya dikekang antara lainnya adalah disebabkan oleh statistik makroekonomi dari AS yang menunjukkan pelbagai arah. Jadi, bilangan permohonan awal bagi faedah pengangguran adalah berjumlah 248K, ia adalah kenaikan sebanyak 23K dan bukannya turun sebanyak 5K seperti yang diunjurkan. Namun bagi permohonan berulang, jumlahnya turun serta-merta sebanyak 26K, dan bukan 2K saja.

Dinamik pergerakan pasangan EUR/USD untuk minggu hadapan pastinya akan dipengaruhi oleh seteruk mana konflik antara Rusia dan Ukraine, serta sejauh mana penglibatan negara-negara Eropah dan Amerika Syarikat di dalamnya dan apakah retorik yang akan diberikan oleh para pemimpim mereka. Jika peperangan tidak berlaku, topik berkenaan krisis bahan api di Eropah akan hilang dan perkara itu akan memberi sokongan kepada mata wang Eropah.

Sokongan buat dolar kini bergantung sepenuhnya kepada pihak Rizab Persekutuan. Ya, memang terdapat percanggahan pendapat dalam kalangan ahli-ahli FOMC. Namun ia bukannya mengenai polisi kewangan mereka perlu diketatkan ataupun tidak, tetapi bagaimana untuk melaksanakannya dengan cepat serta sejauh mana ia perlu diketatkan. Kenyataan hawkish beberapa orang ahli Jawantankuasa itu telah menaikkan jumlah unjuran akta sekatan kewangan untuk tahun 2022 kepada 6 malah 7. Walau bagaimanapun, sebahagian ketua Bank Rizab Persekutuan percaya adalah perlu untuk bertindah secara teratur dan lebih berhati-hati kerana langkah yang agresif mungkin akan memberi tekanan kepada ekonomi AS.

Semasa ulasan ini dibuat, 90% indikator trend pada D1 adalah berwarna merah, hanya 10% yang menunjukkan warna hijau. Dalam kalangan pengayun, 20% berwarna hijau, 50% lagi berwarna merah dan baki 30% pula adalah neutral.

Jangkaan penganalisis untuk minggu hadapan juga tidak begitu meyakinkan: 40% tidak mengecualikan pertumbuhan pasangan ini, 50% bersetuju dengan pendapat sebaliknya, manakala 10% lagi kekal neutral. Walau bagaimanapun, 65% penganalisis menyokong dolar akan mengukuhkan nilainya dalam ramalan bulan Mac.

Rintangan berada pada paras 1.1385-1.1400, 1.1480, 1.1525, 1.1570 dan 1.1615. Sokongan berada pada paras 1.1300, 1.1275, 1.1220. Ia diikuti dengan 1.1185 serta paras terendah pada 28 Januari lalu iaitu 1.1120.

Untuk kalendar ekonomi minggu hadapan, kami maklum dengan data aktiviti perniagaan (Markit) di Jerman dan di Eurozone yang akan dikeluarkan pada hari Isnin, 21 Februari. Data awal KDNK tahunan di AS akan diketahui pada hari Khamis, 24 Februari, manakala statistik ke atas pesanan barangan modal dan tahan lama pula akan dikeluarkan pada hari terakhir, iaitu hari Jumaat.

GBP/USD: Penyatuan Pasangan, Kesepakatan Penganalisis

- Data makro yang dikeluarkan pada minggul lalu memberi sokongan kepada mata wang British. Data ini termasuklah dari pasaran buruh dan juga pasaran pengguna. Kadar pengangguran di United Kingdom kekal tidak berubah pada 4.1%, sama seperti yang diunjurkan. Dalam masa yang sama, bilangan permohonan bagi manfaat pengangguran turun daripada 51.6K kepada 31.9K untuk bulan Januari. Jualan runcit bertambah sebanyak 1.9% setelah turun sebanyak 4.0% pada bulan Disember dan kini berada di atas paras trend jangka panjang. Semua ini adalah isyarat positif berkenaan pemulihan ekonomi di negara tersebut.

Melihat semula beberapa tahun lepas, dapatlah kita lihat bahawa krisis kewangan yang berlaku antara tahun 2007-2008 telah mengakibatkan kadar peratusan jualan runcit kekal berada di bawah garis trend untuk tempoh lapan tahun. Ini menjadi salah satu sebab yang menghalang Bank of England daripada menaikkan kadar faedah mereka. Namun kini indikator inflasi serta keadaan di pasaran buruh yang lebih baik memberi mereka kebebasan untuk mengetakan polisi kewangannya. Tambahan pula, penggubal dasar British masih lagi mendahului, menaikkan kadar faedahnya lebih cepat berbanding rakan sejawat mereka di seberang lautan Atlantik.

Walau bagaimanapun, kelebihan ini dilihat agak goyah. Pertambahan jualan mungkin bukan disebabkan oleh keadaan ekonomi yang bertambah baik, tetapi permintaan terhadap barangan dan perkhidmatan yang tertangguh akibat tempoh kuarantin sepanjang pandemik COVID-19. Jadi, langkah-langkah yang akan diambil penggubal dasar British kelak mungkin akan lebih seimbang. Hal tersebut supaya tidak mengulangi kesilapan yang dibuat oleh pihak ECB, yang tergesa-gesa menaikkan kadar mereka pada bulan Mei 2009 dan membantutkan pemulihan ekonominya.

Dalam meyokong ramalan ini, cukuplah dengan mengingati semula bahawa hanya 4 daripada 9 orang ahli jawatankuasa Bank of England bersetuju dengan kenaikan kadar sebanyak 50 mata asas dalam mesyuarat mereka yang lalu. Majoritinya, termasuklah ketua bank iaitu Andrew Bailey mengambil keputusan untuk hanya menaikkan kadar mereka sebanyak 25 mata asas, dan menyatakan kelembapan pertumbuhan ekonomi sebagai alasan.

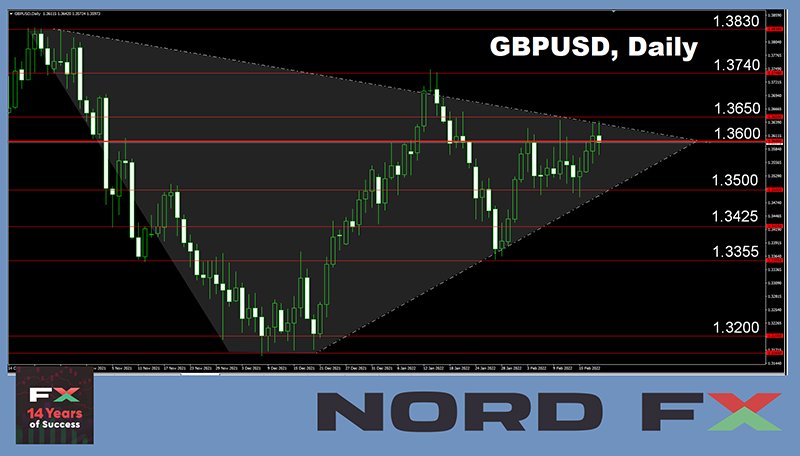

Indikator ekonomi telah membolehkan pound menangkis serangan mata wang AS dengan jayanya buat masa ini, dan dapat kita lihat pasangan GBP/USD mengalami penyatuan di sekitar 1.3600. Boleh kami katakan ramalan para penganalisis untuk minggu hadapan juga mencapai kesepakatan: 25% daripada mereka menjangkakan trend mendatar. 40% memilih pertumbuhan manakala 35% lagi menyokong penurunan. (Apabila beralih ke ramalan bulanan, bilangan penyokong bear bertambah kepada 70%).

Majoriti indikator yang luar biasa pada D1 mensasarkan pertumbuhan. Dalam kalangan pengayun, 70% daripadanya menjangkakan pertumbuhan. 20% mengambil pendirian neutral, baki 10% lagi berpihak kepada dolar. Dalam kalangan indikator trend, 90% memilih pertumbuhan pasangan ini, manakala 10% menyokong penyusutannya.

Sokongan berada pada paras 1.3570, 1.3500, 1.3425, 1.3355, dan sokongan kukuh seterusnya berada 100 mata lebih rendah. Rintangan berada pada paras 1.3600, 1.3650, 1.3700-1.3740, 1.3830 dan 1.3900.

Antara peristiwa yang akan berlaku minggu hadapan dan menarik perhatian kami adalah data aktiviti perniagaan dalam sektor perkhidmatan (Markit) yang akan diketahui pada hari Isnin, 21 Februari,serta penerangan Laporan Inflasi di UK pada hari Rabu, 23 Februari.

USD/JPY: Pelabur di Persimpangan

- Pasangan USD/JPY didagangkan dalam julat yang agak sempit sepanjang minggu lalu, kurang daripada 110 pip (114.78-115.86). Seperti yang telah dinyatakan sebelum ini, para pelabur berasa amat bimbang tentang dua perkara: pencerobohan Rusia ke atas Ukraine yang mungkin berlaku serta peningkatan kadar pembiayaan semula oleh pihak Bank Pusat AS. Nampaknya mereka masih belum membuat apa-apa keputusan tentang apa yang perlu dilakukan ke atas mata wang selamat seperti yen buat masa ini.

Dari satu segi, kenaikan kadar USD seharusnya akan menolak pasangan ini ke atas, mengukuhkan kedudukan mata wang AS.

Dari segi yang lain pula, konflik di Ukraine yang semakin buruk mungkin akan mengingatkan pasaran tentang krisis ekonomi dan juga kenaikan mendadak kadar inflasi. Dalam hal ini, seseorang itu boleh menjangkakan selera risiko akan berkurang dalam kalangan pelabur serta influks modal ke dalam mata wang selamat seperti mata wang Jepun. Sebenarnya, perkara ini sudah pun berlaku sekarang, walaupun bukan dalam skala yang besar: cukup dengan membandingkan carta indeks saham dan juga USD/JPY. Hubung kaitnya menjadi lebih jelas apabila membandingkan carta EUR/JPY kerana tidak seperti di AS, Eurozone adalah lebih hampir dengan lokasi yang berpotensi menjadi medan perang.

Ramalan penganalisis untuk minggu hadapan adalah seperti berikut: 25% daripada mereka memilih trend mendatar, 50% menyokong pertumbuhan pasangan ini dan 25% lagi mahukan penurunannya.

Dalam kalangan pengayun pada D1, 30% berwarna kelabu neutral, 10% lagi berwarna hijau, 60% berwarna merah (satu perempat daripadanya berada di zon lebihan jualan). Indikator trend menunjukkan perbezaan pendapat yang sama rata. Zon rintangan paling hampir adalah 115.30, kemudian 115.70. Sasaran bull adalah untuk memperbaharui paras tertingginya iaitu 116.34 dan naik ke paras yang tidak didudukinya sejak Januari 2017. Sokongan berada pada paras 115.00, 114.80, 114.15, 113.75, 113.45, 113.20, 112.55 dan 112.70.

Tiada sebarang peristiwa ekonomi penting dijangka akan berlaku di Jepun untuk minggu hadapan.

MATA WANG KRIPTO: Hari Black Friday Pasaran Kripto

- Paras BTC/USD kembali pada kedudukan sebulan lalu. Carta dua minggu terakhir menyerupai carta pada pertengahan bulan Januari. Kedudukan tertingginya berada pada paras $42,000, di kawasan yang memberikan pelbagai kejayaan dalam pertarungan antara bull dan bear. Sebelum ini, pertarungan tersebut berakhir dengan penurunan pasangan itu ke paras $32,945, dan menurut sebilangan penganalisis, keputusan sama mungkin juga akan dicapai pada kali ini. Ianya tidak banyak bergantung akibat jualan yang berpunca daripada pencerobohan Ukraine oleh Rusia, tetapi pada pihak Rizab Persekutuan AS. Pengetatan polisi kewangan serta kenaikan kadar faedah boleh memberi tekanan kepada semua aset berisiko, termasuklah mata wang kripto.

Bitcoin telah bertindak sebagai pelindung kepada kadar inflasi sepanjang tempoh berlakunya pandemik. Ia menjadi salah satu pendorong utama kepada kadar pertumbuhannya. Namun jika kadar inflasi kembali normal, siapa perlukan pelindung seperti itu?

Tidak disangkal lagi bahawa bank Pusat AS akan cuba untuk membendung inflasi yang sudah pun mencecah kadar tertingginya dalam tempoh 40 tahun. Namun penganalisis berbeza memberikan jawapan berbeza untuk persoalan kejayaan yang bagaimanakah akan dicapai menerusi usaha seperti itu. Penyokong bitcoin terus meyakinkan semua orang (terutama sekali diri sendiri) bahawa kita menuju kepada kenaikan harga yang tiada penghujung serta kegawatan kewangan yang serius.

Menurut CEO Parallax Digital iaitu Robert Breedlove, dolar boleh mengalami perkara sama yang dihadapi mata wang Venezuela. Mata wang AS akan mengalami hiperinflasi menjelang tahun 2035, dan pada ketika itu nilai BTC dalam dolar akan menjadi begitu tinggi: 1, 5 atau 10 juta USD bagi setiap coin.

Pelabur lagenda, pengasas Miller Value Partners iaitu Bill Miller yang hampir separuh daripada kekayaan yang dimilikinya datang dari mata wang kripto juga tegas mempertahankan bitcoin. “Ia seperti polisi insuran. Anda pasti tidak mahu rumah anda terbakar, anda juga tidak ingin terlibat dalam kemalangan teruk, tetapi anda masih membayar insuran sebagai perlindungan kalau-kalau ia berlaku,” jelas hartawan berkenaan.

Tom Lee, pengasas bersama firma analisis Fundstrat dalam temubualnya bersama CNBC menyebut nilai $200,000 sebagai paras sasaran bitcoin dan menjelaskan siapa yang boleh membantu mencapainya. Mereka ini bukanlah pelabur berinstitusi, tetapi pelabur-pelabur kecil. Menurut penganalisis itu, jumlah nilai bersih isi rumah di AS adalah melebihi $141 trilion. Orang ramai akan mencari jalan bagaimana untuk melindungi diri mereka dalam dekad seterusnya supaya tidak kehilangan wang simpanan akibat inflasi. Justeru, Lee berkata, jumlah aliran masuk modal ke dalam mata wang kripto boleh menjadi “banyak”.

Beliau berpendapat, nilai tinggi aset ini menjadi penghalang kepada penerimaan bitcoin secara besar-besaran. Justeru, Tom Lee menyokong idea untuk beralih kepada Satoshi yang nilainya adalah 100 juta daripada satu BTC.

Jurrien Timmer, Pengarah Global Macroeconomics di Fidelity Investments, salah sebuah syarikat pengurusan aset terbesar juga berasa optimis. Beliau yakin bahawa nilai mata wang kripto pertama itu akan mengulangi pertumbuhan nilai saham syarikat Apple. “Saya membandingkan kesan rangkaian bitcoin dengan kesan rangkaian komputer Apple. Semakin tinggi perolehan syarikat Apple, nilai sahamnya naik secara eksponen. Saya ada sebab sendiri untuk percaya bitcoin akan mengalami pengalaman yang sama. Harga mata wang kripto ini hanya akan naik jika permintaannya bertambah.” Menurut Trimmer lagi, nilainya kan mencecah $100,000 menjelang 2023.

Penganalisis ini percaya bahawa BTC mendapat manfaat daripada perbezaannya yang besar berbanding semua aset kripto yang lain. “Mungkin mata wang digital lain dilihat lebih menguntungkan berbanding bitcoin disebabkan oleh kebolehskalaan yang lebih baik, tetapi dalam masa yang sama mereka mungkin kurang bersifat disentralisasi. Bagi saya, bitcoin adalah seperti emas, manakala mata wang kripto yang lain pula lebih kepada modal teroka.”

Penganalisis Willy Woo percaya bahawa masa depan dolar AS dari segi inflasi masih belum dapat ditentukan lagi. Jumlah keseluruhan modal pasaran bitcoin buat masa ini adalah kurang daripada $1 trilion, dan melepasi paras ini akan dapat memberikan bitcoin lebih daya tahan, dan nilainya akan bertumbuh sepanjang lima tahun akan datang. Pertumbuhan ke paras lebih tinggi menyamai jumlah keseluruhan pasaran emas yang hampir bernilai $11 trilion akan berjalan lebih lancar, dan agak perlahan selepas itu. Bagi nilai tertingginya, Willy Woo percaya jumlah keseluruhan modal pasaran bitcoin akhirnya akan bertambah kepada $40 trilion.

Untuk prospek masa terdekat ini, menurut penganalisis Nicholas Merten, bitcoin kini memberikan isyarat pertumbuhan masa hadapan dan “jumlah keseluruhan modal pasarannya berpotensi untuk mencecah $4 trilion antara bulan Oktober-Disember 2022.” Ini bermaksud, aset tersebut akan menunjukkan pertumbuhan nilai sebanyak 220% berbanding paras tertinggi yang direkodkan sebelum ini. Lonjakan sebelum ini adalah sebanyak 392% dan sebelum itu pula adalah 359%.

“Ini adalah isyarat yang sangat baik,” jelas Merten. “Paras rintangan sebelum ini telah menjadi paras sokongan ke atas. Pelabur sudah bersedia untuk membeli lebih banyak lagi, ini menunjukkan pasaran sudah bersedia untuk kembali membentuk trend ke atas sekali lagi.”

Hakikat bahawa pasangan BTC/USD berada di atas paras pergerakan purata selama 50 hari untuk 10 hari dilihat benar-benar seperti perubahan arah trend. Penembusan paras pergerakan purata sepanjang 200 hari pada nilai $48,000 boleh mengesahkannya semula. Para pelabur juga mendapat dorongan daripada bacaan Indeks Fear & Greed Kripto. Jika berdasarkan pada harga BTC yang sama, kedudukannya berada di zon Extreme Fear iaitu 20 mata pada sebulan lalu, bacaannya kini mencecah 52 mata pada hari Khamis, 17 Februari.

Walau bagaimanapun, satu lagi gelombang jualan aktif pada hari Black Friday, 18 Februari memberi sedikit keraguan tentang kejayaan yang hampir bull kecapi. Kedudukan Indeks Fear & Green Kripto turun ke zon Fear pada bacaan 30 mata. Paras purata pergerakan sepanjang 50 hari sekali lagi bertukar daripada sokongan kepada rintangan, manakala jumlah keseluruhan modal pasaran kripto gagal untuk menjejakkan kaki di atas paras psikologi pentingnya iaitu $2.0 trilion, jumlahnya semasa ulasan ini dibuat adalah sebanyak $1.1815 trilion.

Kesimpulannya, yang tinggal hanyalah petikan kata-kata Tom Lee dari Fundstrat. “Jika bola kristal itu tidak wujud, amat sukar untuk meramalkan mata wang kripto dengan tepat,” beliau berseloroh. Berdasarkan pada peribahasa, ada benarnya kata-kata beliau itu. Dalam hal ini, jelas menunjukkan perkadarannya adalah melebihi 50%.

Kumpulan Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali