EUR/USD: Pasaran Dalam Keadaan Berbelah Bagi

- Segalanya berjalan seperti yang dijangka. Pihak Federal Open Market Committee (FOMC) Rizab Persekutuan AS menaikkan kadar faedah utama mereka sebanyak 25 mata asas (bp) menjadi 5.25% semasa bermesyuarat pada 2 dan 3 Mei lalu. Pada masa yang sama, pihak Bank Negara Kesatuan Eropah juga mengambil tindakan yang serupa pada 4 Mei, menaikkan kadar faedah euro juga sebanyak 25 bp menjadi 3.75%. Kenaikan ini sudah lama diambil kira di dalam sebut harga pasaran. Tumpuan yang lebih besar diberikan kepada kenyataan serta sidang akhbar oleh barisan kepimpinan kedua-dua bank pusat itu.

Minat terhadap ucapan Pengerusi Rizab Persekutuan iaitu Jerome Powell lebih mendapat perhatian disebabkan oleh hakikat bahawa krisis yang dialami sektor perbankan menjadi lebih teruk pada awal minggu itu. Nilai saham Bank First Republic jatuh menjunam berikutan laporan kewangan yang amat teruk, mengheret sama saham-saham kebanyakan bank lain ke bawah. Sektor perbankan di AS telah susut lebih daripada 10% sejak permulaan minggu. Situasi ini memberikan alasan untuk membuat jangkaan bahawa pihak Rizab Persekutuan akhirnya beralih daripada pengetatan polisi (QT) kepada yang lebih akomodatif (QE) kerana kadar faedah yang terlalu tinggi telah mengakibatkan krisis perbankan.

Kenyataan yang dibuat oleh Pengerusi Rizab Persekutuan itu lebih bercirikan samar-samar. Walaupun beliau sedar tentang beberapa masalah yang timbul, Jerome Powell tidak berkeras dalam mengekalkan kadar faedah tertingginya sehingga penghujung tahun 2023. Beliau turut memberikan bayangan bahawa walaupun keputusan untuk menghentikan sementara kitaran pengetatan polisi masih belum dibuat, beliau tidak menolak bahawa kadar sedia ada itu sudah pun hampir dengan paras tertingginya.

Disebabkan itu, pasaran derivatif memutuskan bahawa kadar itu akan menjadi 90 mata asas lebih rendah berbanding kadar sekarang menjelang akhir tahun nanti. Berdasarkan kepada unjuran ini, kadar Indeks Dolar DXY serta hasil bon Perbendaharaan menjadi susut, manakala kadar EUR/USD pula mengalami pertumbuhan. Walau bagaimanapun, kadar pertumbuhannya agak sederhana, kira-kira 100 mata. Pasangan itu gagal untuk melepasi paras 1.1100, dan setelah berakhirnya mesyuarat ECB pada 5 Mei, kedudukannya turun semula.

Statistik yang dikeluarkan pada hari Selasa, 2 Mei menunjukkan bahawa kadar jualan runcit di Jerman susut daripada -7.1% kepada -6.6% (diunjur -6.1%), manakala kadar inflasi (CPI) di Eurozone secara keseluruhannya meningkat daripada 6.9% kepada 7.0%, mengikut data awal. Melihat kepada perkara ini, seperti yang dirasai oleh Rizab Persekutuan, pihak Bank Negara Kesatuan Eropah juga menunjukkan kebimbangan mereka mengenai kesan yang timbul daripada pengetatan polisinya, sehingga boleh menimbulkan masalah ekonomi yang baru. Akibatnya, kadar kelajuan dalam mengetatkan polisi kewangan perlu dikurangkan.

Walaupun pihak ECB membuat pengumuman bahawa bermula pada bulan Julai, jualan aset daripada penyata imbang akan ditambah daripada €15 bilion kepada €25 bilion setiap bulan, para pelabur masih lagi tidak berasa gembira. Pasaran jangka pendek memberikan reaksinya dengan menurunkan unjuran kadar deposit daripada 3.9% kepada 3.6% menjelang akhir tahun ini terhadap kemungkinan berakhirnya proses QT di Eurozone. Kali ini, hasil bon di euro dan juga di Jerman sama-sama jatuh.

Hasilnya, kedudukan pasangan EUR/USD kembali berada di tengah-tengah saluran mendatar antara 1.0940-1.1090, julat yang telah didudukinya untuk dua minggu berturut-turut. (Malah, jika tidak mengambil kira paras mendadak, saluran ini dilihat lebih sempit: 1.0965-1.1065.)

Data daripada pasaran buruh di AS tiba pada hari Jumaat pertama bulan ini, pada 5 Mei, dan ia memberikan sedikit sokongan kepada dollar. Jumlah pekerjaan baru bukan dalam sektor agrikultur (NFP) di AS adalah sebanyak 253K, tinggi lebih banyak berbanding jumlah sebelum ini (165K) dan jumlah yang diunjur (180K). Situasi mengenai pengangguran juga bertambah baik, dengan kadarnya turun daripada 3.5% kepada 3.4%, dan bukannya naik kepada 3.6%.

Akibatnya, pasangan EUR/USD mengakhiri tempoh lima hari pada paras 1.1018. Semasa ulasan ini dibuat, pada malam 5 Mei, pendapat para penganalisis adalah seperti berikut: 60% menjangkakan nilai dollar menjadi semakin lemah serta pertumbuhan kadar pasangan ini, 30% pula menunggu nilainya menjadi kukuh, manakala baki 10% lagi berpendirian neutral. Berkenaan dengan analisis teknikal, dalam kalangan pengayun pada carta D1, 60% daripadanya menunjukkan warna hijau (10% menunjukkan lebihan belian), manakala baki 40% berwarna kelabu neutral; dalam kalangan indikator trend, 90% berwarna hijau, dan hanya 10% saja berwarna merah. Sokongan paling hampir untuk pasangan ini berada di sekitar 1.0985-1.1000, diikuti dengan 1.0925-1.0955, 1.0865-1.0885, 1.0740-1.0760, 1.0675-1.0710, 1.0620, dan 1.0490-1.0530. Bull akan berdepan rintangan di sekitar paras 1.1050-1.1080, kemudian 1.1109-1.1110, 1.1230, 1.1280, dan 1.1355-1.1390.

Untuk perkara penting pada minggu hadapan, hari Rabu, 10 Mei adalah hari yang paling menjadi tumpuan. Data inflasi (CPI) di Jerman dan di AS akan dikeluarkan pada hari tersebut. Kadar awal bagi Indeks Sentimen Pengguna Michigan yang akan diketahui pada hari Jumaat, 12 Mei akan menjadi pelengkap kepada gambaran ekonomi.

GBP/USD: Pound Diunjur Lebih Positif

- Majoriti penganalisis (75%) memihak kepada mata wang AS apabila memberikan unjuran mereka untuk lima hari lalu. Benar, pada awal-awal minggu, nilai dolar pulih sebanyak 130 mata daripada pound. Walau bagaimanapun, pihak Chartered Institute of Procurement and Supply (CIPS) di UK mula mengeluarkan laporan mengenai kadar-kadar PMI selepas itu yang menunjukkan peningkatan aktiviti perniagaan di negara berkenaan. Dengan kadar terdahulu sebanyak 52.2 dan 53.9 yang diunjur, kadar Komposit PMI sebenarnya mengalami pertumbuhan kepada 54.9 mata. Kadar PMI dalam sektor perkhidmatan di UK menunjukkkan pertumbuhan yang lebih memberangsangkan: daripada 52.9 kepada 55.9 (diunjur 54.9).

Pound menerima sokongan tambahan dari seberang Launtan Atlantik. Krisis perbankan yang melanda AS serta kenyataan kurang jelas daripada pengerusi Rizab Persekutuan membolehkan kedudukan GBP/USD naik ke paras 1.2652. Kedudukan pasangan ini tidak pernah naik setinggi itu sejak awal Jun 2022. Bagi kedudukan akhir untuk minggu lalu, ia berada sedikit rendah, pada paras 1.2631

Hari cuti bank akan disambut pada hari Isnin, 8 Mei di UK. Namun, sejumlah besar data-data penting berkaitan ekonomi di negara tersebut akan dikeluarkan selepas itu. Data awal mengenai pengeluaran pembuatan serta kadar KDNK keseluruhan di UK akan diketahui pada hari Khamis. Disamping itu, mesyuarat Bank of England (BoE) juga akan diadakan pada hari yang sama. Kebanyakan penganalisis percaya kitaran kenaikan kadar faedah ke atas pound belum lagi berakhir dan ia akan naik daripada 4.25% kepada 4.5%. Setelah berakhirnya mesyuarat BoE, satu sidang akhbar akan diadakan, dan gabenor bank tersebut iaitu Andrew Bailey akan mengetuainya. Menjelang hujung minggu bekerja, kita akan ketahui data pengeluaran pembuatan serta kadar KDNK negara itu yang dinilai semula pada hari Jumaat, 12 Mei.

Buat masa ini, kebanyakan penganalisis menjangkakan nilai mata wang British akan menjadi lebih kukuh serta pertumbuhan kadar GBP/USD. Ini adalah beberapa petikannya..

“Pendapat yang mempercayai bank-bank di Eropah, termasuklah bank di British dikawal selia lebih baik berbanding bank-bank di AS nampaknya memberi sedikit perlindungan kepada mata wang Eropah,” jelas pakar ekonomi di Nederlanden Groep (ING). “Hal ini turut membantu jangkaan bahawa Bank of England mungkin akan menaikkan kadarnya sebanyak dua atau tiga kali lagi pada tahun ini (kami tidak bersetuju dengan jangkaan itu). Mengikut anggaran terkini kami, Bank of England mungkin tidak akan mengatasi jangkaan itu pada minggu depan, mengekalkan kejayaan yang dicapai pound baru-baru ini.” Pakar ekonomi ING percaya bahawa pasangan GBP/USD mampu naik ke paras 1.2650-1.2750.

Penganalisis di Scotiabank percaya bahawa dorongan untuk naik ke atas menuju paras antara 1.2700-1.2800 akan terus terbentuk, namun begitu mereka tidak menolak pertumbuhan ini mungkin akan sedikit perlahan. Pada pendapat mereka, sokongan akan berada di zon 1.2475-1.2525.

Credit Suisse juga mendapati “potensi untuk melonjak naik ke paras sasaran utama iaitu 1.2668-1.2758 - paras tertinggi pada Mei 2022 dan juga pembetulan sebanyak 61.8% setelah jatuh pada 2021/2022 untuk kali terakhir.” “Di sini, kami jangkakan kedudukan paling tinggi akan terbentuk,” jelas penganalisis itu. Credit Suisse juga memberi amaran bahawa jika nilai pound menjadi lemah, sokongan pada paras 1.2344 seharusnya akan dapat bertahan. Namun, jika paras itu ditembusi, penurunan lebih rendah menuju saluran 55-DMA dan sokongan antara 1.2190-1.2255 diancam boleh berlaku.

Pakar strategi di HSBC, salah satu konglomerat kewangan terbesar dunia turut sama menunjukkan sentimen positif rakan sejawat mereka. “Buat masa ini, pound sterling menerima manfaat daripada selera risiko para pelabur yang bertambah baik serta pertambahan kitaran,” jelas HSBC. “Kami percaya bahawa momentum kitaran positif ini akan terus dapat memberi sokongan kepada pound British untuk beberapa bulan akan datang […] Namun begitu, di tengah-tengah dinamik pembiayaan yang lemah serta kesan positif disinflasi yang semakin berkurang, kadar GBP/USD mungkin tidak boleh bergerak lebih tinggi daripada paras 1.3000."

Untuk unjuran median, buat masa ini 50% daripada penganalisis memihak kepada pound, 10% memihak kepada dollar, dan 40% lagi kekal neutral. Dalam kalangan indikator trend pada D1, 100% adalah berwarna hijau (bullish), manakala pengayun menunjukkan gambaran yang sama, walaupun satu pertiga daripadanya sudah berada di zon lebihan belian. Sokongan untuk pasangan ini berada di zon dan paras 1.2575-1.2610, 1.2510, 1.2450-1.2480, 1.2390-1.2400, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1.2025, 1.1960, 1.1900-1.1920, dan 1.1800-1.1840. Jika pasangan ini bergerak ke atas, ia akan berdepan rintangan pada paras 1.2650, 1.2695-1.2700, 1.2820, and 1.2940.

USD/JPY: Yen Mendapat Sokongan Daripada AS

- Pada mesyuarat kali terakhirnya, Bank of Japan (BoJ) mengekalkan kadar faedah negatif mereka pada -0.1% (Kali terakhir kadar itu diubah adalah pada 29 Januari, 2016, apabila diturunkan sebanyak 20 mata asas). Jika diingat semasa berlangsungnya sidang akhbar pada 28 April lalu setelah mesyuarat itu berakhir, ketua Bank Negara yang baru iaitu Kazuo Ueda menyatakan bahawa “kami akan terus melonggarkan polisi kewangan jika perlu tanpa ragu-ragu.” Nampaknya tidak banyak ruang lagi yang boleh dilonggarkan pada polisi mereka, namun mungkin -0.1% bukanlah kadar terakhirnya.

Hasil daripada kenyataan ketua BoJ itu boleh dilihat pada carta: dalam masa beberapa jam saja, kadar USD/JPY melonjak naik daripada 133.30 kepada 136.55, menjadikan nilai yen lebih lemah sebanyak 325 mata. Pertumbuhan kadar pasangan itu terus berlaku pada minggu lalu: pasangan ini merekodkan paras tertinggi mingguan iaitu 137.77 pada hari Selasa, 2 Mei. Kemudian, bertindak sebagai aset selamat, nilai yen mendapat sokongan daripada krisis perbankan yang melanda AS. Kenyataan oleh Jerome Powell menjadi “titik tolak” kepada pengukuhan nilai yen, dan akhirnya menyebabkan penurunan kadar pasangan ini sebanyak 428 mata kepada 133.49.

Pada hari Jumaat, 5 Mei, data dari pasaran buruh AS yang kukuh membolehkan mata wang AS memperbaiki kedudukan, dan pasangan USD/JPY mengakhiri minggu bekerja pada paras 134.83.

Mesyuarat BoJ yang seterusnya akan berlangsung pada 16 Jun. Sehingga tarikh itu, kadar USD/JPY mungkin akan terus bergantung sepenuhnya kepada dollar. Mengenai prospek jangka pendek, pendapat penganalisis adalah seperti berikut. Buat masa ini, hanya 25% penganalisis bersetuju dengan pertumbuhan yang lebih kukuh, peratusan yang sama mengatakan perkara sebaliknya. Majoriti (50%) hanya berdiam diri, mengesahkan bahawa buat masa ini para pelabur berasa berbelah bagi dan menanti isyarat yang membolehkan pasaran bergerak sama ada ke atas ataupun ke bawah.

Indikator pada D1 juga tidak begitu jelas. Dalam kalangan pengayun, 50% menunjukkan pertumbuhan, 25% pula berpendirian neutral, dan baki 25% lagi menunjukkan penurunan (satu pertiga daripadanya berada di zon lebihan jualan). Nisbah kekuatan antara indikator trend adalah 60% dan 40% yang lebih memihak kepada warna hijau. Sokongan paling hampir untuk pasangan ini berada di sekitar 134.35, diikuti dengan paras dan zon 133.60, 132.80-133.00, 132.00, 131.25, 130.50-130.60, 129.65, 128.00-128.15, dan 127.20. Rintangan berada pada paras dan zon 135.15, 135.95-136.25, 137.50-137.75, and 139.05, 140.60.

Laporan mesyuarat Jawatankuasa Polisi Kewangan Bank of Japan untuk bulan April akan dikeluarkan pada hari Isnin, 8 Mei. Tiada maklumat penting lain mengenai situasi ekonomi di Jepun yang dijangka akan dikeluarkan pada minggu hadapan.

MATA WANG KRIPTO: Bila Bitcoin Akan Sedar?

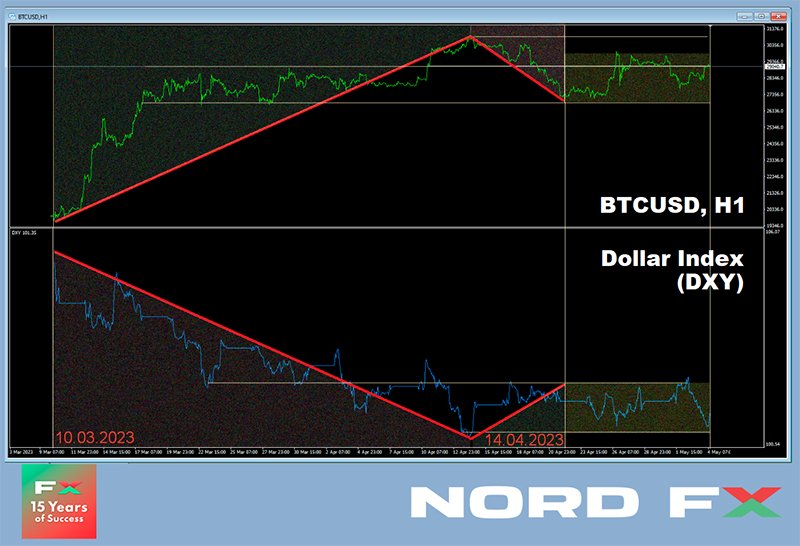

- Sudah tentu, nilai bitcoin dipengaruhi oleh bermacam-macam faktor khusus. Ini termasuklah tindakan undang-undang berkaitan industri, kebankrapan bank-bank dan bursa-bursa kripto, serta kenyataan oleh orang-orang berpengaruh yang mendorong kepada pembentukan pandangan-pandangan komuniti kripto. Kesemua faktor-faktor ini memainkan peranannya. Namun, salah satu faktor penting yang memberi kesan kepada BTC/USD adalah faktor yang berikutnya: nilai dollar AS. Semakin kukuh prestasi yang ditunjukkan mata wang utama dunia itu, semakin teruk nilai mata wang kripto terunggul ini, dan juga sebaliknya. Korelasi songsang ini dapat dilihat dengan jelas jika kita membandingkan carta bitcoin dan juga Indeks Dolar AS (DXY).

Pada bulan Mac, jangkaan mengenai Rizab Persekutuan akan menaikkan kadar faedah mereka telah mengunci kadar DXY serta BTC/USD di saluran mendatar. Kenaikan sebanyak 25 mata asas itu bertepatan dengan jumlah yang diunjur dan telah pun diambil kira dalam sebut harga pasaran, maka reaksi tenang yang ditunjukkan oleh indeks DXY berkenaan keputusan itu dapat difahami. Bitcoin juga memberikan reaksi yang baik terhadap keputusan itu, kekal berada pada julat antara $26,500-30,000.

Keadaan sekarang masih lagi kekal neutral. “Bull” sedang menyimpan tenaga mereka. Selain daripada keputusan Rizab Persekutuan mengenai kadar faedah utamanya yang sudah dijangka, keengganan bull untuk membeli telah dipengaruhi oleh kurangnya selera para pelabur terhadap aset berisiko. Data makroekonomi yang lemah dari China turut memainkan peranan yang penting di sini.

Satu lagi faktor yang memberi tekanan kepada bitcoin adalah pengambilan untung oleh sesetengah pemilik setelah coin tersebut menunjukkan pertumbuhan nilai yang baik pada Q1 tahun ini. Kebanyakan daripada mereka adalah spekulator jangka masa pendek yang menjadi sebahagian daripada lebih 60% jumlah keuntungan terealisasi.

Bagi “jerung” pula, setelah mencairkan sebahagian daripada pemilikan yang ada, mereka akan memasuki fasa hibernasi atau kembali kepada pengumpulan tidak ketara akibat krisis yang dialami sektor perbankan. Jika diingat bahawa kadar BTC/USD susut kepada $26,933 pada 24 April. Peserta pasaran sudah pun bersedia untuk melihat nilai bitcoin turun lebih rendah, pada paras sokongan $26,500, membuka jalan untuk turun kepada $25,000 jika paras tersebut berjaya ditembusi. Namun, tanpa disangka-sangka coin ini melonjak naik kepada $30,200 pada 26 April. Punca kepada lonjakan ini adalah kebankrapan bank keempat di Amerika, kali ini giliran Bank First Republic pula.

Menurut penganalisis di bank Standard Chartered British, bitcoin menggunakan kelebihan status yang dimilikinya sebagai “aset terlindung” untuk simpanan pada awal tahun 2023, dan situasi sekarang pula menunjukkan “musim dingin kripto” berada di penghujungnya. Geoff Kendrick, ketua penganalisis mata wang di bank itu percaya bahawa nilai bitcoin boleh naik sebanyak $20,000 jika AS gagal membayar hutangnya. Dalam satu temubual bersama Business Insider, beliau menyatakan bahawa perkara ini boleh berlaku pada Julai 2023 jika pihak Kongres tidak bersetuju untuk menaikkan had hutang kepada kadar yang baru. Walau bagaimanapun, penganalisis itu menyebut adalah sesuatu yang “tidak mungkin” untuk Kongres gagal mencapai kata sepakat, walaupun sedar keputusan yang dibuat itu akan mengakibatkan “kesan yang sangat besar."

Kendrick percaya bahawa nilai bitcoin tidak akan bertambah secara linear. Berkemungkinan besar, nilainya akan jatuh sebanyak $5,000 beberapa hari atau minggu selepas hutang negara gagal dibayar, dan kemudian naik mendadak sebanyak $25,000 selepas itu. Menurut penganalisis itu, ethereum adalah seperti dagangan saham, nilainya mungkin akan jatuh jika kerajaan gagal membayar hutang negara. Kendrick memikirkan untuk membuka posisi long buat bitcoin dan posisi short buat ethereum sebagai strategi dagangan optimum. Jika diingat sebelum ini, Standard Chartered menyatakan bahawa nilai mata wang kripto pertama ini mampu naik kepada $100,000 menjelang akhir tahun 2024. Punca utama yang disebutkan adalah krisis perbankan, pengurangan pengeluaran, dan juga pelonggaran polisi kewangan Rizab Persekutuan AS.

Pelabur Ray Dalio bersetuju dengan hakikat bahawa mata wang kripto pertama itu adalah aset lindung nilai terbaik dalam membendung inflasi. Beliau akui bahawa beliau ada memiliki bitcoin, namun tetap lebih gemarkan emas. Menurut hartawan tersebut, bitcoin tidak boleh menjadi alternatif sebenar sepenuhnya bagi menggantikan logam berharga itu. “Saya tidak faham mengapa ramai orang lebih tertarik terhadap bitcoin berbanding emas,” jelas beliau. “Emas adalah aset rizab ketiga terbesar bagi bank-bank pusat di serata dunia. Pertama adalah mata wang dolar, kemudian mata wang euro, emas, dan yen Jepun.” Pada pendapat Dalio, sifat logam berharga itu adalah “tidak lapuk dan sejagat.” Namun sebaliknya, bitcoin memerlukan perhatian khusus daripada para pelabur kerana sifatnya yang mudah turun naik. “Anda perlu bersedia jika nilainya jatuh mendadak, kira-kira 80% atau lebih,” hartawan itu memberi amaran.

Jenny Johnson, CEO syarikat pelaburan Franklin Templeton mengkritik bitcoin sebagai gangguan terbesar terhadap inovasi sebenar iaitu teknologi blockchain. Beliau percaya bahawa bitcoin tidak akan menjadi mata wang global sebenar kerana kerajaan AS tidak akan membenarkannya. Johnson memberi amaran bahawa industri kripto harus bersedia untuk berdepan undang-undang dan peraturan yang lebih ketat.

Senator Cynthia Lummis menyatakan bahawa Presiden Joe Biden akan menandatangani rang undang-undang yang akan menetapkan garis panduan asas untuk industri kripto dalam masa 12 bulan akan datang. Sementara itu, Majlis Penasihat Ekonomi White House telah mengemukakan cadangan untuk mengenakan cukai sebanyak 30% kepada penghasil coin untuk mencegah mereka daripada merosakkan alam sekitar, cara lain yang dijangka akan diguna pihak berkuasa untuk memberi tekanan kepada industri yang dilihat membawa ancaman oleh agensi kerajaan.

Perubahan terhadap undang-undang yang bakal dikenakan, bersama-sama dengan peperangan dan juga kejadian bencana hanyalah beberapa faktor yang gagal diambil kira oleh Kecerdasan Buatan buat masa ini. Justeru, hanya bergantung kepada ramalan ChatGPT apabila membangunkan strategi dagangan boleh digambarkan sebagai semberono. Namun, ia masih lagi boleh digunakan. Menurut kenyataan yang dibuat oleh Pengarah Perniagaan syarikat Coinbase iaitu Conor Grogan, “ChatGPT jelas menunjukkan rasa simpati terhadap BTC, dan lebih bersikap skeptikal terhadap altcoin.” Maka, mengikut ramalan AI, terdapat 15% kemungkinan BTC akan kehilangan 99.9% daripada nilainya menjelang tahun 2035 dan terus pupus. Untuk ethereum pula, kemungkinan situasi tersebut belaku adalah sebanyak 20%, LTC - 35% dan DOGE - 45%.

Sebelum ini, ChatGPT menyatakan bahawa harga Bitcoin sudah pun boleh mencecah paras $150,000 pada tahun 2024, dan akan naik sebanyak $25,000 setiap tahun selepas itu secara purata dan mencecah nilai $300,000 menjelang tahun 2030.

Tidak seperti ChatGPT, pedagang yang dikenali sebagai Bluntz adalah seorang manusia, bukan kecerdasan buatan. Sistem cerdas inilah yang membolehkan beliau meramal dengan tepat paras terendah pasaran bearish BTC pada tahun 2018. Namun, beliau kini percaya bahawa mata wang kripto utama ini mungkin tidak akan terus berada di atas nilai $30,000 pada masa hadapan. Pendapat ini adalah berdasarkan hakikat bahawa BTC sudah pun melepasi gelombang trend bullish sebanyak lima kali pada carta harian. Menurut pengiraan Bluntz, buat masa ini bitcoin berada di tengah-tengah formasi pembetulan ABC, kedudukan yang boleh mendorong kepada penurunan di sekitar paras $25,000. Selepas itu, pedagang tersebut percaya nilai coin ini akan naik kepada $32,000, dan kenaikan ini akan berlaku pada enam bulan terakhir tahun 2023.

Semasa ulasan ini dibuat, pada malam Jumaat, 5 Mei, pasangan BTC/USD didagangkan pada kadar $29,450. Jumlah keseluruhan modal pasaran kripto adalah sebanyak $1.219 trilion ($1.204 trilion seminggu lalu). Bacaan Indeks Fear & Greed Kripto turun daripada 64 mata kepada 61 mata sepanjang tujuh hari lalu, namun masih berada di zon Greed.

Kadar Indeks Dominasi Bitcoin (kadar peratusan mata wang kripto pertama dalam keseluruhan jumlah modal pasaran kripto) buat masa ini adalah 46.9%. Menurut pedagang dan penganalisis lagenda yang juga CEO syarikat Factor LLC iaitu Peter Brandt, indikator ini sedang bersedia untuk mencapai kejayaan setelah dua tahun mengalami penyatuan dalam bentuk empat segi tepat yang besar. Sementara trend yang dilalui sekarang masih berada dalam “julat terhad”, penembusan keluar daripadanya adalah sesuatu yang penting buat aset tersebut, jelas penganalisis itu. Sepanjang lima tahun lalu, bahagian BTC dalam pasaran telah turun kepada 32.4% pada tahun 2018 dan naik kepada 71.9% pada tahun 2021. Indikator ini mungkin akan melepasi kadar 50% bagi memulakan trend bullish. “Saya percaya bahawa bitcoin akan menghancurkan coin-coin lain yang palsu. Akhirnya, hanya satu coin yang akan berada di kemuncak,” kata Peter Brandt.

Bahagian Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali