EUR/USD: Kenapa Nilai Dolar Terus Melonjak

- Kami berikan judul “Punca Nilai Dolar Bertambah” untuk ulasan minggu lalu dan mengulas secara terperinci sebab-sebab kepada pengukuhan nilai mata wang Amerika itu. Judul “Kenapa Nilai Dolar Terus Melonjak” adalah sesuai diberikan untuk ulasan baru minggu ini, dan secara lumrahnya, kami akan berikan jawapan kepada persoalan tersebut.

Kadar indeks dolar DXY telah bertambah sejak dua minggu lalu, mencecah ketinggian 103.485 pada 18 Mei. Ini adalah kadar tertinggi sejak Mac 2023. Kenaikan ini adalah bertepatan dengan kemungkinan bahawa kadar faedah akan dinaikkan pada mesyuarat Federal Open Market Committee (FOMC) Rizab Persekutuan A.S. pada 14 Jun nanti yang kian bertambah.

Potensi untuk gagal membayar hutang kerajaan A.S. mungkin dapat mengurangkan sentimen hawkish Bank Pusat Amerika. Walau bagaimanapun, pertama sekali, pihak Rizab Persekutuan telah membangunkan pelan tindakan bagi meringankan kesan yang diterima A.S daripada gagal membayar hutang negara sejak tahun 2011. Kedua, dan yang paling penting, berkemungkinan besar mereka tidak akan terpaksa untuk melaksanakan pelonggaran kuantitatif (QE) seperti itu. Presiden Joe Biden telah menyampaikan keyakinan beliau untuk mencapai persetujuan bersama pihak Republikan. Disamping itu, Speaker Dewan Republikan iaitu Kevin McCarthy telah mengesahkan satu undian akan diadakan pada minggu depan untuk menetapkan kadar siling hutang.

Pasaran memberikan respon terhadap perkara ini dengan bersikap optimis dan yakin bahawa krisis pasaran kewangan serta krisis ekonomi dapat dielakkan. Hal ini bukan saja merangsang nilai dolar malah juga kadar indeks saham S&P500, Dow Jones, dan Nasdaq (maklum bahawa kombinasi seperti itu jarang berlaku). Hasilnya, kebarangkalian kadar faedah dinaikkan menjadi 5.5% telah pun mencecah 33% (kemungkinan ini adalah hampir 0% pada awal Mei lalu).

Lorie Logan, presiden Bank Rizab Persekutuan (FRB) Dallas, dan rakan sejawat beliau dari St. Louis iaitu James Bullard sudah bersedia untuk mengundi agar polisi diketatkan. Raphael Bostic, ketua FRB Atlanta tidak menolak kadar faedah mungkin akan dinaikkan pada mesyuarat bulan Julai nanti setelah kenaikannya dihentikan sementara pada bulan Jun. Neil Kashkari, presiden FRB Minneapolis juga memberikan kenyataan bersifat hawkish. Beliau bersetuju bahawa krisis perbankan mungkin menjadi sumber kepada kelembapan ekonomi. Walau bagaimanapun, pada pendapat beliau, pasaran buruh masih agak kukuh, walaupun kadarnya sudah turun sedikit, inflasi masih jauh lebih tinggi daripada kadar 2.0% yang disasarkan, maka masih terlalu awal untuk berbincang tentang melonggarkan polisi kewangan.

Kadar EUR/USD turun ke paras 1.0760 pada hari Jumaat, 19 Mei, dan penurunannya berakhir selepas itu. Pengakhiran itu telah didorong oleh kenyataan daripada Presiden Bank Negara Kesatuan Eropah iaitu Christine Lagarde yang mengatakan sama seperti Rizab Persekutuan, pihak ECB “akan berani membuat keputusan yang perlu bagi mengembalikan kadar inflasi kepada 2%”. Jelaslah bahawa ia memerlukan polisi kewangan (QT) serta kredit diperketatkan lagi dan kadar faedah dinaikkan kerana kadar inflasi (CPI) di Eurozone tidak berkurangan. Statistik yang dikeluarkan pada hari Rabu, 17 Mac menunjukkan bahawa kadar inflasi secara tahunannya naik daripada bulan lalu, 6.9% to 7.0%.

Pakar ekonomi dari bank pelaburan Kanada iaitu TD Securities (TDS) percaya bahawa kadar deposit bagi euro akan naik daripada 3.25% yang ada sekarang kepada 4.00% menjelang bulan September nanti dan akan terus kekal pada kadar itu sehinggalah pertengahan tahun 2024. Selepas itu, setelah naik lagi 75 mata asas (bp), kadar faedah utama mereka akan mencecah 4.5%.

Gambaran minggu lalu mungkin tidak lengkap tanpa bahagian terakhir ini yang sesuai digelar sebagai “Kenapa Nilai Dolar Jatuh.” Perkara ini berlaku pada petang Jumaat, 19 Mei, disebabkan oleh pihak Rizab Persekutuan yang sama. Lebih tepat lagi, oleh pengerusinya iaitu Jerome Powell. Awal hari itu, beliau menyatakan bahawa inflasi berada pada kadar yang lebih tinggi berbanding sasaran, ini menyebabkan kesukaran yang sangat teruk, maka ia perlu diturunkan semula menjadi 2%. Ucapan beliau itu tidak memberi sebarang kesan kepada peserta pasaran kerana semua itu selari dengan jangkaan mereka. Walau bagaimanapun, semasa memberikan ucapan kali kedua pada penghujung minggu dagangan, Powell berjaya mengejutkan pasaran. Menurut beliau, krisis perbankan yang dialami baru-baru ini sehingga menyebabkan piawaian kredit diperketatkan telah mengurangkan keperluan untuk kenaikan kadar faedah. “Mungkin kadar kami tidak perlu dinaikkan seperti yang kami mahukan,” jelas Powell, dan menambah “pasaran telah pun mengambil kira senario kenaikan kadar yang berbeza daripada apa yang Rizab Persekutuan unjurkan."

Disebabkan kenyataan tersebut, kedudukan EUR/USD melonjak ke atas, mengakhiri minggu lalu pada paras 1.0805. Untuk minggu hadapan, semasa ulasan ini dibuat pada malam 19 Mei, kebanyakan penganalisis (55%) menjangkakan nilai dolar akan menjadi lebih kukuh. Pembetulan ke atas dijangka berlaku oleh 30%, manakala baki 15% lagi berpendirian neutral. Dalam kalangan pengayun pada D1, 100% berwarna merah (walaupun suku daripada jumlah itu memberikan isyarat pasangan ini memiliki lebihan jualan). Dalam kalangan indikator trend, 75% menunjukkan penurunan, 25% menjangkakan pertumbuhan. Sokongan paling hampir bagi pasangan ini berada di sekitar 1.0740-1.0760, diikuti dengan zon dan paras 1.0680-1.0710, 1.0620, dan 1.0490-1.0525. Bull akan berdepan rintangan di sekitar 1.0820-1.0835, kemudian 1.0865, 1.0895-1.0925, 1.0985, 1.1045, 1.1090-1.1110, 1.1230, 1.1280, dan 1.1355-1.1390.

Perkara penting untuk minggu depan termasuklah penyiaran kadar indeks aktiviti perniagaan (PMI) serta indeks iklim perniagaan (IFO) di Jerman masing-masing pada 23 dan 24 Mei. Juga, minit mesyuarat FOMC sebelum ini yang akan dikeluarkan pada hari Rabu, 24 Mei. Kita akan ketahui kadar KDNK untuk Q1 2023 di Jerman dan juga AS (kadar awal), serta data pasaran buruh di AS pada hari Khamis, 25 Mei. Bagi mengakhiri minggu bekerja, kami menjangkakan data pesanan barangan modal tahan lama dan juga kadar perbelanjaan penggunaan peribadi pada hari Jumaat, 26 Mei.

GBP/USD: BoE Memberi Bayangan Beralih Kepada Dovish

- Penurunan yang berlaku pada 11 dan 12 Mei telah menyebabkan GBP/USD gagal untuk mengekalkan kedudukannya di atas paras sokongan 1.2500. Sepanjang minggu 18 Mei, pasangan ini telah mencecah paras sokongan seterusnya yang tidak begitu ketara, namun gagal untuk melepasinya. Setelah beberapa percubaan untuk turun di bawah paras 1.2391 dilakukan, pasangan ini mengubah pergerakannya dan bergerak ke atas, mengakhiri minggu pada paras 1.2445.

Untuk mengatakan dengan lembut, ekonomi di United Kingdom buat masa ini dilihat tidak begitu baik. Inflasi masih berada pada kadar dua digit. Sementara kadar inflasi umum menurun sedikit sepanjang bulan lalu, turun daripada 10.4% kepada 10.1%, kadar inflasi harga makanan sebaliknya semakin meningkat: kadarnya sudah mencecah 19.1% dan mungkin akan melepasi nilai puluh tidak lama lagi.

Dari segi kebankrapan, United Kingdom berada di tempat ketiga dunia untuk bulan Mac, di belakang Switzerland dan Hong Kong. Tambahan pula, gelombang pencairan wajib mungkin akan dilaksanakan sepenuhnya kerana Program Bantuan Rang Undang-Undang Elektrik akan berakhir tidak lama lagi. Jika pihak kerajaan tidak memanjangkannya, banyak lagi perniagaan akan terkubur disebabkan rang undang-undang yang baru. Satu-satunya perkara yang meyakinkan adalah bahagian industri dalam KDNK negara itu adalah kurang daripada 20%. Sektor perkhidmatan yang menggunakan sumber tenaga lebih sedikit menjadi penyumbang kira-kira 75% kepada KDNK.

Nilai pound boleh mendapat sokongan daripada polisi kewangan Bank of England (BoE) yang telah lebih diperketatkan. Namun, melihat kepada kenyataan oleh barisan kepimpinannya baru-baru ini, kitaran kenaikan kadar mungkin akan ditamatkan, dengan kenaikan kali terakhir mungkin dilakukan pada bulan Jun nanti. Bercakap di hadapan Jawatankuasa Pemilihan Perbendaharaan Parlimen UK, Timbalan Gabenor BoE iaitu Dave Ramsden menyatakan bahawa walaupun pengetatan kuantitatif (QT) ada memberi sedikit kesan terhadap ekonomi, kesannya tidak begitu ketara. Seorang lagi Timbalan Gabenor iaitu Ben Broadbent telah mengumumkan pengurangan jumlah QT bagi mengganggu likuiditi pasaran. Walau bagaimanapun, beliau hanya bercakap mengenai jumlah jualan bon, namun secara secara keseluruhan, arah pergerakannya adalah jelas.

Pakar strategi di Commerzbank sangat percaya bahawa perasaan ragu-ragu BoE dalam membendung inflasi telah memberi tekanan besar kepada pound. Rakan sejawat mereka di Internationale Nederlanden Groep (ING) membincangkan tentang kemungkinan jika Bank of England mengekalkan pendirian hawkish mereka, adakah GBP/USD boleh menduduki paras 1.3300 menjelang akhir tahun ini. Adakah mereka akan mengekalkan pendirian mereka?

Buat masa ini, membincangkan tentang prospek jangka pendek, 35% penganalisis menjangkakan berlakunya trend bullish, 55% lebih mahukan bear, dan baki 10% lagi enggan memberikan sebarang unjuran. Dalam kalangan pengayun pada D1, 75% mengesyorkan untuk jual (20% sudah berada di zon lebihan jualan), 10% ingin jual dan 15% lagi berwarna kelabu neutral. Seperti minggu lalu, nisbah keseimbangan pada indikator trend adalah 50% merah dan 50% hijau. Sokongan untuk pasangan ini berada di zon dan paras 1.2390-1.2420, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1,2025, 1.1960, 1.1900-1.1920, 1.1800-1.1840. Jika pasangan ini bergerak ke atas, ia akan berdepan rintangan pada paras 1.2480, 1.2510, 1.2540, 1.2570, 1.2610-1.2635, 1.2675-1.2700, 1.2820 and 1.2940.

Peristiwa penting dalam calendar untuk minggu hadapan termasuklah data awal indeks aktiviti perniagaan (PMI) daripada pelbagai sektor ekonomi AS yang akan dikeluarkan pada hari Selasa, 23 Mei. Keesokan harinya akan mendedahkan satu daripada indikator paras inflasi utama, kadar Indeks Harga Pengguna (CPI) di negara ini, diikuti dengan dua ucapan oleh ketua Bank of England iaitu Andrew Bailey. Akhir sekali, jumlah jualan runcit di UK akan diketahui pada hari Jumaat, 26 Mei.

USD/JPY: Yen Dikalahkan

- Yen adalah mata wang paling teruk dalam kelompok DXY untuk bulan April. Disebabkan kenyataan ultra dovish oleh Gabenor Bank of Japan (BoJ) yang baru iaitu Kazue Ueda, kadar USD/JPY melonjak ke paras 137.77 pada 2 Mei. Selepas itu, krisis bank yang berlaku di Amerika Syarikat telah memberi bantuan kepada yen, peranannya sebagai aset selamat digunakan, dan pasangan ini mula bergerak ke bawah. Namun penurunan itu tidak lama…

Ueda sekali lagi mengganggu mata wang negaranya dengan memberikan komen terhadap data inflasi di Jepun. Beliau menyatakan bahawa “peningkatan kadar inflasi semasa telah disebabkan oleh faktor-faktor luaran serta kenaikan harga kos, dan bukannya permintaan yang kukuh”, manakala “kadar inflai di Jepun mungkin akan turun di bawah 2% pada pertengahan tahun fiskal semasa” dan “pengetatan polisi kewangan boleh mengganggu ekonomi”. Nilai yen turut terjejas oleh data KDNK di Jepun yang dikeluarkan pada 17 Mei. Jika kadar ekonominya susut pada suku ketiga dan keempat tahun 2022, untuk suku pertama tahun 2023, kadar itu menunjukkan pertumbuhan sebanyak 1.6% untuk tahun ke tahun.

Jadi, walaupun jika kadar inflasi turun di bawah 2.0% menjelang pertengahan tahun ini, dan kadar KDNK mengalami pertumbuhan, mengapa bank negara itu harus meminda polisi kewangan mereka dan menaikkan kadar faedahnya? Biarkan saja kadar itu kekal berada pada paras negatif -0.1% sebelum ini. Itulah sebenarnya yang peserta pasaran jangkakan, membiarkan nilai yen jatuh lebih teruk, dan kadar USD/JPY melonjak naik. Akibatnya, pasangan itu memperbaharui paras tertinggi dalam tempoh enam bulan, mencecah ketinggian 138.74 pada 18 Mei. Ucapan oleh Pengerusi Rizab Persekutuan pada petang Jumaat, 19 Mei sedikit melemahkan dolar, dan pasangan ini mengakhiri minggu pada paras 137.93.

Sudah pasti, pertumbuhan ini mungkin tidak akan berlaku tanpa pengukuhan nilai dolar serta hasil perolehan bon Perbendaharaan A.S. Semua mengetahui bahawa menjadi kebiasaan untuk wujudnya korelasi terus antara bon sepuluh tahun perbendaharaan dan juga pasangan USD/JPY. Jika hasil sekuriti itu bertambah, kedudukan pasangan itu juga akan bertambah. Pada minggu lalu, melihat kepada pendirian hawkish Rizab Persekutuan, hasil perolehannya meningkat sebanyak 8%. Satu lagi berita yang tidak menggembirakan buat mata wang Jepun adalah data SWIFT menunjukkan pada bulan April, penggunaan dolar dalam sistem bayaran rentas sempadan meningkat daripada 41.74% kepada 42.71%, manakala untuk yen pula adalah sebaliknya, turun daripada 4.78% kepada 3.51%.

Mengenai prospek jangka pendek untuk USD/JPY, pendapat penganalisis adalah seperti berikut. Buat masa ini, 35% penganalisis bersetuju dengan mata wang Jepun yang menjadi lebih kukuh. 45% lagi penganalisis menjangkakan pertumbuhan berterusan kadar pasangan ini, dan 20% pula kekal neural. Dalam kalangan indikator pada D1, kelebihan sepenuhnya menjadi milik dolar: 100% indikator trend serta pengayun menunjukkan pertumbuhan (walaupun 20% daripada pengayun sudah pun menunjukkan pasangan ini memiliki lebihan belian). Sokongan terdekat untuk pasangan ini berada di zon antara 137.30-137.50, diikuti dengan paras dan zon 136.70, 135.95-136.30, 134.85-135.15, 134.40, 133.60, 132.80-133.00, 132.00, 131.25, 130.50-130.60, 129.65, 128.00-128.15 dan 127.20. Rintangan paling hampir berada di antara 138.30-138.75, kemudian bull perlu menghadapi rintangan pada paras 139.05, 139.60, 140.60, 142.25, 143.50 and 144.90-145.10.

Tiada sebarang maklumat berkaitan ekonomi Jepun yang penting dijangka akan dikeluarkan pada minggu hadapan.

MATA WANG KRIPTO: Bitcoin Tiada Keinginan untuk Berundur

- Bitcoin telah menerima tekanan daripada pihak penjual untuk 9 minggu berturut-turut. Namun, walaupun berdepan kesukaran, ia berjaya untuk bertahan, berpaut pada paras sokongan kukuh di zon $26,500, menghalangnya daripada jatuh ke paras $25,000 atau lebih rendah. Serangan yang bearish cuba lakukan pada hari Jumaat, 12 Mei telah gagal: setelah turun ke paras $25,800, pasangan BTC/USD mengubah arah pergerakan dan mencecah paras tertinggi mingguannya iaitu $27,656 pada 15 Mei. Menurut sebilangan penganalisis, para pelabur sanggup membeli. Walau bagaimanapun, tiada sebarang pencetus untuk impuls bullish. Peserta pasaran sangat fokus pada prospek AS gagal membayar hutang pada 1 Jun, dan ini menyebabkan mereka menahan diri daripada melaksanakan aktiviti-aktiviti besar. Dalam masa yang sama, berlakunya situasi tipikal di mana kedua-dua Indeks Dolar (DXY) dan indeks saham mengalami pertumbuhan secara serentak. Selera risiko para pelabur yang terbendung ini sudah pastinya telah memberikan sokongan kepada pasaran mata wang kripto.

Mengikut kaji selidik yang dijalankan Bloomberg, jika hutang gagal dibayar, 7.8% pelabur profesional dan 11.3% pelabur runcit akan memilih mata wang kripto sebagai tempat selamat, manakala mereka yang memilih dolar AS pula masing-masing adalah 7.8% dan 10.2%.

Emas masih kekal berada di tempat pertama dalam senarai aset selamat. Walaupun harga logam berharga tersebut buat masa ini hampir mencecah nilai tertinggi dalam sejarahnya ($2,000 setiap auns), ia menjadi pilihan oleh separuh daripada pelabur yang menjalani kaji selidik dalam kedua-dua kategori. Laporan Bloomberg menekankan bahawa defisit aset alternatif sedia ada digunakan untuk melindung nilai daripada emas.

Bon Perbendaharaan AS menjadi aset kedua paling popular (akan dibeli oleh 14-15% responden). Para wartawan Bloomberg sedar akan ironi tentang perkara ini kerana instrumen-instrumen hutang mungkin berpontensi gagal untuk dibayar. Bitcoin berada di tempat ketiga, sedikit di belakang dolar, diikuti dengan yen Jepun serta franc Swiss.

Kadar siling hutang agak kurang semangat dibahaskan di Kongres AS pada minggu lalu. Kenyataan orang-orang berpengaruh mengenai nilai siling (dan “lantai”) bitcoin juga sama lembab dan tidak menentu. Sebagai contoh, hartawan modal teroka iaitu Chamath Palihapitiya menyatakan bahawa dari satu sudut, penurunan nilai dolar sudah pastinya merangsang ekonomi AS, serta tanpa ragu-ragu mengekalkan dominasi dolar dalam ekonomi global. Namun, dari sudut yang lain pula, beliau percaya bahawa untuk jangka masa panjang, kerajaan AS mungkin berdepan dengan penurunan nilai mata wang, maka, dinasihatkan agar melabur di dalam aset berisiko seperti saham dan mata wang kripto.

Paul Tudor Jones, ketua syarikat dana lindung nilai Tudor Investment Corporation yang sering menjadi penyokong dalam pelaburan bitcoin kini telah menyatakan bahawa mata wang kripto utama itu sudah menjadi kurang menarik setelah berada dalam situasi ekonomi dan undang-undang semasa. Beliau maklum bahawa bitcoin sekarang ini berdepan dengan masalah sebenar kerana keseluruhan badan undang-undang di Amerika Syarikat menentang mata wang kripto. Tambahan pula, hartawan itu menjangkakan penurunan kadar inflasi di AS yang mengakibatkan aset lindung nilai hilang daya tarikannya. Bitcoin sering dianggap sebagai aset untuk berlindung daripada inflasi.

Paul Tudor Jones sendiri terus memiliki bitcoin dalam jumlah yang kecil dan tidak berniat untuk menjual mata wang kripto dalam masa terdekat ini. Namun, nampaknya beliau tidak meneruskan rancangan untuk melabur 5% daripada jumlah kekayaan beliau ke dalam BTC. Mungkin beliau mengambil keputusan untuk tunggu dalam keadaan tidak menentu sekarang ini.

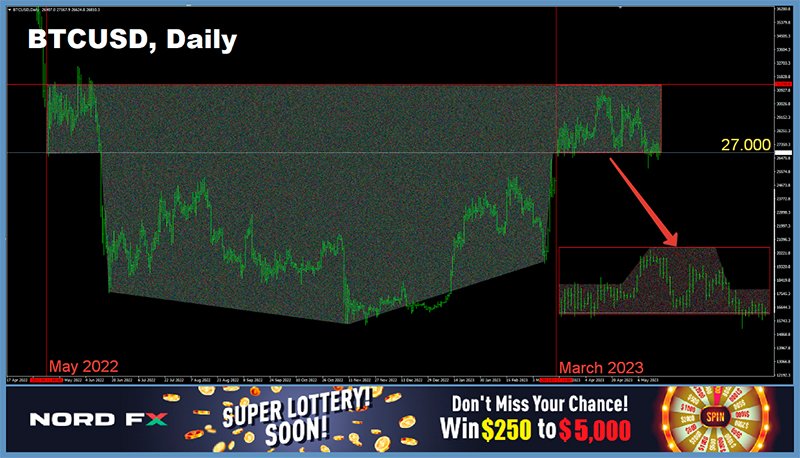

Mark Yusko, pengasas dan juga CEO syarikat dana lindung nilai Morgan Creek Digital telah mengulang semula ramalan beliau mengenai serangan bull di pasaran aset digital yang tidak dapat dielakkan lagi. Beliau percaya bahawa “kebangkitan kripto” mungkin akan bermula pada pertengahan bulan Jun. Menurut beliau, bitcoin mungkin sudah pun mencapai kejayaan yang besar kerana corak pembalikan teknikal sudah terbentuk pada carta. “Jika anda melihat pada carta [bermula pada Mei 2022], anda akan dapat lihat corak head dan shoulder terbalik yang cantik pada paras $27,000,” tulis Yusko. “Ia adalah corak teknikal yang sangat menarik. Anda tahu tak, saya rasa kita perlukan sedikit berita baik untuk mendapatkan rangsangan.” (Berkenaan berita baik, sesiapa pun akan bersetuju dengan Mark Yusko. Namun, jika anda lihat pada carta bermula daripada 17-18 Mac, 2023, corak head dan shoulder menunjukkan pada arah bertentangan).

Glassnode juga menjangkakan kebangkitan nilainya. “Kami yakin dengan sasaran jangka sederhana kami iaitu $35,000 kerana tekanan luaran semakin berkurang. Rizab Persekutuan AS akan menghentikan sementara kenaikan kadar faedahnya pada bulan Jun […] - pergerakan [bitcoin] ke atas yang optimum sepanjang musim panas. Kadar indeks dolar telah turun di bawah purata pergerakan yang agak ketara - pergerakan mengejutkan akan tiba,” jelas penganalisis di agensi itu.

Walaupun nilainya sudah mula hampir untuk bangkit, ia masih belum berlaku lagi. Pada malam Jumaat, 19 Mei, pasangan BTC/USD didagangkan pada kadar $26,850 ketika itu. Jumlah keseluruhan modal pasaran kripto adalah berjumlah $1.126 trilion ($1.108 trilion seminggu lalu). Kadar Indeks Fear & Greed Kripto secara relatifnya kekal tidak berubah sepanjang tujuh hari lalu dan berada di zon Neutral dengan bacaan 48 mata (49 mata seminggu lalu).

Sebelum mengakhiri ulasan ini, bagi menyemarakkan keadaan tenang di pasaran kripto, mari bincangkan mengenai perkara sensasi. Perbahasan mengenai pembelian pertama menggunakan BTC telah dimulakan secara online. Nampaknya kisah lagenda pembelian piza mungkin bukan pembelian pertama yang sebenar. Diketahui bahawa pada tahun 2010, seorang pengguna dengan nama Sabunir telah cuba untuk menjual satu imej JPEG dengan harga 500 bitcoin, ketika itu nilainya adalah $1 setiap coin. Sebagai bukti, satu tangkap layar yang menunjukkan tarikh 24 Januari, 2010 telah ditunjukkan, empat bulan sebelum pembelian pizza dengan nilai 10,000 BTC oleh Laszlo Hanyecz yang terkenal dibuat. Terdapat juga dakwaan seorang pengguna dengan nama Satoshi Nakamoto tealah cuba untuk turut serta dalam proses jual/beli itu.

Walau bagaimanapun, perasaan sangsi masih lagi boleh dirasai mengenai sama ada jika jualan itu adalah satu ujian atau transaksi benar-benar berlaku. Untuk menghilangkan keraguan itu, pengasas bersama Gige Energy iaitu Matt Lohstroh menjalankan siasatan beliau sendiri. Mengikut data pada rantaian yang diperolehinya, memang benar sebanyak 500 BTC (bersamaan kira-kira $13.3 juta mengikut kadar tukaran semasa) telah diterima di dalam walet Sabunir pada 24 Januari, 2010. Ini bermakna transaksi itu telah berjaya, maka, memang benarlah imej tersebut menjadi pembelian BTC pertama di dunia.

Jadi sekarang, adakah para penggemar kripto akan menandakan 24 Januari sebagai Hari JPEG Image dan bukannya menyambut Hari Piza tahunan pada 22 Mei? Bagaimana pula dengan kedai piza “Bitcoin Pizza” milik pengasas bersama Morgan Creek iaitu Anthony Pompliano? Nampaknya “JPEG Pizza” tidak kedengaran seperti sesuatu yang menyelerakan.

Bahagian Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali