EUR/USD: Penyusutan Inflasi Menghancurkan Dolar

- Jadi, kita boleh mengucapkan tahniah (atau sebaliknya, takziah) kepada semua atas kejayaan proses menyingkirkan dolar di peringkat global. Seperti yang dilaporkan Bloomberg, setelah kadar inflasi menghampiri 3.0% di AS, kadar yang tidak begitu jauh daripada sasaran Rizab Persekutuan iaitu 2.0%, titik perubahan dilihat kian menghampiri ekonomi AS.

Minggu lalu, mata wang dolar berhadapan dengan tekanan statistik makroekonomi negara paling ketara dalam tempoh lebih daripada setahun. Kadar Indeks Harga Pengguna (CPI) yang dikeluarkan pada hari Rabu, 12 Julai telah menunjukkan peningkatan sebanyak 0.2% untuk bulan Jun, rendah sedikit berbanding 0.3% yang diunjur. Kadar tahunan untuk indikator yang sama turun daripada 4.0% kepada 3.0%, mencecah kadar paling rendah sejak Mac 2021. Kadar inflasi teras juga turun kepada 4.8% untuk bulan Jun daripada 5.3% pada bulan Mei, lebih rendah berbanding 5.0% yang diunjur.

Berlatarbelakangkan penyusutan kadar inflasi yang stabil seperti itu, peserta pasaran mula mengambil kira keengganan pihak Rizab Persekutuan untuk kenaikan kedua kadar faedah mereka, serta perubahan pendirian polisi kewangan yang pasti akan berlaku ke dalam sebut harga mereka. Mengikut data FedWatch oleh CME Group, kadar kebarangkalian untuk penggubal dasar itu menaikkan kadar faedah mereka sekali lagi sebanyak 25 mata asas pada bulan Jun telah turun daripada 33% kepada 20%. Akibatnya, kebanyakan instrumen kewangan telah berjaya membuat serangan terhadap dolar. Sementara itu, pasaran langsung tidak mempedulikan kenyataan yang dibuat oleh Neel Kashkari, Presiden Bank Rizab Persekutuan Minneapolis, rakan sejawat beliau dari Bank Rizab Persekutuan Richmond iaitu Thomas Barkin, serta ahli Lembaga Rizab Persekutuan iaitu Christopher Waller yang berkata bahawa inflasi masih lagi berada lebih tinggi berbanding kadar sasaran dan oleh itu Rizab Persekutuan bersedia untuk terus mengetatkan polisi kewangannya (QT).

Kisah berkenaan nilai dolar yang susut tidak berakhir di situ. Pasangan EUR/USD meneruskan pertumbuhannya setelah Biro Statistik Buruh AS menyiarkan laporan mereka pada hari Khamis, 13 Julai bahawa kadar Indeks Harga Pengeluar (PPI) hanya naik sebanyak 0.1% untuk tempoh tahunan pada bulan Jun (diunjur 0.4%, kadar bulan Mei adalah 0.95%). Disebabkan itu, kadar Indeks Dolar DXY menembusi paras sokongan 100.00 dan turun ke kedudukan bulan April 2022, manakala kadar EUR/USD pula mencecah paras tertingginya sejak Februari 2022 dengan berada pada ketinggian 1.1244.

Kebanyakan peserta pasaran memutuskan bahawa tempoh terbaik bagi mata wang AS telah pun berakhir. Keadaan ekonomi di AS akan mengalami kelembapan, inflasi akan mencecah kadar sasarannya, dan Rizab Persekutuan pula akan memulakan kempen untuk melonggarkan polisi kewangan mereka. Akibat daripada itu, nilai lain-lain mata wang akan menjadi lebih kukuh berbanding dolar pada pengggal kedua tahun 2023 dan tahun 2024. Hasil daripada jangkaan seperti itu telah menurunkan kadar Indeks Spot USD ke paras paling rendah sepanjang 15 bulan, dan dana lindung nilai pula telah terlibat secara eksklusif dalam penjualan mata wang AS buat pertama kali sejak bulan Mac lalu.

Setelah dolar melalui minggu yang mengecewakan, pasangan EUR/USD mengakhiri minggu pada kedudukan 1.1228. Untuk prospek jangka pendek, semasa ulasan ini dibuat, pada malam 14 Julai, 30% penganalisis bersetuju dengan pertumbuhan lebih tinggi pasangan ini, 55% menjangkakan penurunan, manakala baki 15% lagi berpendirian neutral. Dalam kalangan indikator dan pengayun pada D1, 100% daripada mereka memihak kepada warna hijau, walaupun satu pertiga daripada pengayun sudah menunjukkan pasangan ini memiliki lebihan belian.

Sokongan paling hampir bagi pasangan ini berada di sekitar paras 1.1200, kemudian 1.1170, 1.1090-1.1110, 1.1045, 1.0995-1.1010, dan 1.0895-1.0925. Bull akan berdepan dengan rintangan di sekitar paras 1.1245, 1.1290-1.1310, 1.1355, 1.1475, dan 1.1715.

Tempoh bagi pengharaman liputan sebelum berlangsungnya mesyuarat Federal Open Market Committee (FOMC) berikutnya yang dijadualkan pada 26 Julai akan berkuatkuasa pada 15 Julai. Justeru, tidak berbaloi untuk menjangkakan sebarang kenyataan akan dibuat oleh para pegawai Rizab Persekutuan pada minggu hadapan. Sebut harga pasangan ini hanya terkesan oleh data makroekonomi yang akan diketahui pasaran. Pada hari Selasa, 18 Julai, data jualan runcit di AS akan dikeluarkan. Pada hari Rabu, 19 Julai, kita akan mengetahui tentang perubahan kadar inflasi (CPI) di Eurozone. Kemudian pada hari Khamis, 20 Julai, data pengangguran, aktiviti pembuatan, serta data dari pasaran hartanah di Amerika Syarikat akan dikeluarkan.

GBP/USD: Masih Berpotensi Mengalami Pertumbuhan

- Pada penghujung bulan Jun, kami membuat spekulasi bahawa pasangan GBP/USD mungkin berjaya mengharungi jarak ke paras 1.3000 dalam masa hanya beberapa minggu atau hari. Jangkaan kami tepat. Berdasarkan situasi terkini, pound British tidak terlepas peluang untuk mengalami pertumbuhan: paras tertinggi mingguan yang telah dicatatkan adalah 1.3141, menyamai paras antara hujung Mac - awal April 2022. Kedudukan akhir bagi tempoh lima hari dagangan berada pada paras 1.3092.

Selain daripada nilai dolar yang lemah, satu lagi perkara yang mendorong kepada pertumbuhan pound adalah laporan separuh tahun penilaian sistem kewangan UK. Laporan itu menunjukkan daya ketahanan ekonominya yang tinggi dalam keadaan kitaran kenaikan kadar faedah utama yang berpanjangan. Tidak seperti beberapa bank di AS, bank-bank utama di UK mengekalkan jumlah modal pasaran yang tinggi, justeru kadar keuntungan mereka berkembang. Hal ini membayangkan bahawa mereka masih lagi boleh bertahan dengan beberapa lagi kenaikan kadar faedah tahun ini. Dalam mesyuarat yang seterusnya pada 3 Ogos nanti, Bank of England (BoE) dijangka akan menaikkan lagi kadar faedah mereka sebanyak 50 mata asas (bp) kepada 5.50%. Kenaikan itu akan diteruskan walaupun masalah berkaitan ekonomi berpotensi untuk wujud kerana memerangi kenaikan harga menjadi keutamaan. Kadar inflasi pengguna (CPI) di negara tersebut adalah 8.7% untuk bulan Mei (sebagai perbandingan, kadar untuk tempoh yang sama di Jerman adalah 6.1%, 4.5% di Perancis, 3.2% di Jepun, 4.0% di AS untuk bulan Mei dan 3.0% untuk bulan Jun).

Pasaran buruh di UK juga menolak kadar inflasi ke atas. Walaupun dengan kenaikan kadar faedah, laporan terkini menunjukkan pertumbuhan kadar gaji naik dengan mendadak kepada 6.9% untuk tahun ke tahun. Tanpa mengambil kira keadaan bergolak semasa pandemik Covid-19 melanda, kadar pertumbuhan ini adalah yang paling cepat sejak tahun 2001. Walaupun kadar pengangguran naik sama seperti kadar gaji, nilai semasanya iaitu 4.0% masih lagi rendah. Benar, kadar itu adalah lebih rendah pada Ogos tahun lalu - 3.5%, namun adakah pertumbuhan yang hanya naik sebanyak 0.5% dalam tempoh hampir setahun memberi sebarang makna? Langsung tidak! (Hampir tiada).

Umumnya, dalam masa terdekat ini, tiada sebarang halangan yang dapat menghalang Bank of England daripada terus mengetatkan polisi kewangan mereka. Justeru, prospek bagi kenaikan lebih tinggi kadar faedah mata wang British itu akan terus menjadi bualan hangat. Menurut sebilangan penganalisis, setelah menembusi rintangan pada paras 1.3000, pasangan GBP/USD kini mungkin akan cuba untuk mencecah paras 1.3500.

Walau bagaimanapun, ini tidak bermakna pertumbuhan itu akan berlaku sekarang. “Secara logiknya, pound sudah pun dinilai terlalu tinggi disebabkan oleh pendirian hawkish Bank of England dan berkemungkinan tidak akan menunjukkan hasil memberangsangkan terhadap fasa bearish dolar yang berlaku sekarang ini. Namun, pedagang kini boleh mensasarkan paras 1.3300 untuk GBP/USD dengan mengandaikan kadar mingguannya boleh ditutup di atas paras 1.3000,” jelas pakar strategi dari salah sebuah kumpulan perbankan terbesar Belanda, ING.

Kemungkinan pound akan mengalami penyatuan pada minggu hadapan turut diramal oleh bank Scotiabank Kanada yang tidak menolak penurunan ke paras antara 1.2900-1.3000 serta pertumbuhan lebih tinggi selepas itu di sekitar 1.3300. Sentimen bullish turut mendapat sokongan United Overseas Bank Singapura. Pakar ekonominya percaya bahawa “momentum pertumbuhan yang kukuh membayangkan bahawa pasangan kedudukan GBP/USD tidak mungkin turun. Sebaliknya, ia mungkin akan terus bergerak ke atas menuju sempadan atas purata eksponen mingguannya. Paras rintangan utamanya buat masa ini adalah 1.3335."

Jika beralih kepada unjuran median untuk minggu hadapan, buat masa ini hanya 25% penganalisis yang menjangkakan pertumbuhan lebih tinggi pasangan ini. Pendirian bertentangan disuarakan oleh 50% penganalisis, manakala baki 25% lagi kekal neutral. Bagi analisis teknikal, 100% indikator trend dan pengayun menunjukkan pertumbuhan, walaupun satu perempat daripada pengayun sudah berada di zon lebihan belian. Jika pasangan ini turun, ia akan menerima sokongan pada paras dan zon - 1.3050-1.3060, kemudian 1.2980-1.3000, 1.2940, 1.2850-1.2875, 1.2740-1.2755, 1.2675-1.2695, 1.2570, 1.2435-1.2450, 1.2300-1.2330. Jika pasangan mengalami pertumbuhan, ia akan berdepan rintangan pada paras 1.3125-1.3140, 1.3185-1.3210, 1.3300-1.3335, 1.3425, 1.3605.

Perkara penting yang boleh diberi perhatian dalam kalendar untuk minggu hadapan adalah hari Rabu, 19 Julai, apabila nilai indikator inflasi penting seperti kadar Indeks Harga Pengguna (CPI) di United Kingdom dikeluarkan. Menjelang hari terakhir minggu bekerja, hari Jumaat, 21 Julai, data jualan runcit di negara itu juga akan diketahui. Data-data ini mampu memberikan kesan ketara kepada kadar tukaran kerana semua itu memberikan pembayang kepada perbelanjaan pengguna serta aktiviti ekonomi secara keseluruhannya, antara faktor penting buat Bank of England dalam membuat keputusan terhadap kadar faedah mereka.

USD/JPY: Yen Sekali Lagi Menggembirakan Para Pelabur

- Untuk minggu kedua berturut-turut, para pelabur yen mendapat habuan disebabkan kesabaran mereka. Kadar USD/JPY terus merosot dari atas ke bawah, menduduki paras terendah mingguan pada kadar 137.23. Jadi, sejak 30 Jun, hanya dalam masa dua minggu, nilai mata wang Jepun itu telah mencatatkan pertumbuhan lebih daripada 780 mata berbanding dolar AS.

Jika dibandingkan dengan lain-lain mata wang dalam kelompok indeks DXY, yen dilihat sebagai penerima manfaat terbesar. Faktor utama yang menjadi senjata mata wang selamat ini adalah perasaan bimbang para pelabur mengenai kemelesetan ekonomi di AS serta jurang perbezaan hasil perolehan bon kerajaan AS yang semakin kecil. Hubung kait antara bon Perbendaharaan dan juga pasangan USD/JPY bukan satu rahsia lagi. Jika hasil perolehan bon Perbendaharaan AS turun, nilai yen akan menunjukkan pertumbuhan berbanding dolar. Minggu lalu, berikutan penyiaran data kadar CPI, hasil bon 10 tahun AS susut dari 3.95% kepada 3.85%, manakala hasil bon 2 tahun pula - turun dari 4.85% kepada 4.70%.

Spekulasi mengenai kemungkinan Bank of Japan (BoJ) akhirnya meminda polisi kewangan mereka yang teramat longgar pada beberapa bulan akan datang juga terus memberi kelebihan kepada yen. Kami hanya menyatakan spekulasi saja di sini kerana tiada isyarat jelas yang diberikan oleh Kerajaan negara itu mahupun barisan kepimpinan BoJ mengenainya.

Jika diingat bank Societe Generale Perancis menjangkakan hasil bon 5 tahun AS akan turun kepada 2.66% dalam masa setahun, sesuatu yang membolehkan pasangan USD/JPY berada lebih rendah daripada 130.00. Jika dalam masa yang sama, hasil bon kerajaan Jepun (JGB) kekal pada jumlah yang sama, pasangan ini mungkin akan turun ke paras 125.00. Pakar ekonomi di Danske Bank mengunjurkan kadar USD/JPY berada lebih rendah daripada 130.00 dalam tempoh antara 6-12 bulan. Unjuran yang hampir sama turut diberikan oleh pakar strategi di BNP Paribas: mereka mensasarkan paras 130.00 menjelang akhir tahun ini dan 123.00 menjelang hujung tahun 2024. Berlatarbelakangkan unjuran-unjuran ini, banyak dana lindung nilai yang telah mula menjual dolar secara aktif dan membeli yen.

Minggu lalu, pasangan USD/JPY ditutup pada paras 138.75 setelah mengalami pembetulan ke atas. Semasa ulasan ini dibuat, 45% penganalisis percaya bahawa pasangan ini akan terus mengalami pertumbuhan pada minggu hadapan. Hanya 15% yang bersetuju dengan penurunan lebih rendah, dan 40% lagi kekal berpendirian tunggu dan lihat. Indikator pada D1 adalah seperti berikut: 100% pengayun berwarna merah, namun 10% daripadanya menunjukkan isyarat lebihan jualan. Keseimbangan antara warna merah dan hijau dalam kalangan indikator trend adalah 35% berbanding 60%. Paras sokongan terdekat berada di zon 138.05-138.30, diikuti dengan 137.25-137.50, 135.95, 133.75-134.15, 132.80-133.00, 131.25, 130.60, 129.70, 128.10, dan 127.20. Rintangan paling hampir berada pada paras 1.3895-1.3905, kemudian 139.85, 140.45-140.60, 141.40-141.60, 142.20, 143.75-144.00, 145.15-145.30, 146.85-147.15, 148.85, dan akhir sekali paras tertinggi pada Oktober 2022 iaitu 151.95.

Tiada sebarang maklumat ekonomi penting yang berkaitan ekonomi Jepun dijangka akan dikeluarkan pada minggu hadapan. Namun, pedagang mungkin perlu memberi tumpuan kepada hari Isnin, 17 Julai kerana ia adalah hari cuti umum di Jepun: negara itu menyambut Hari Laut.

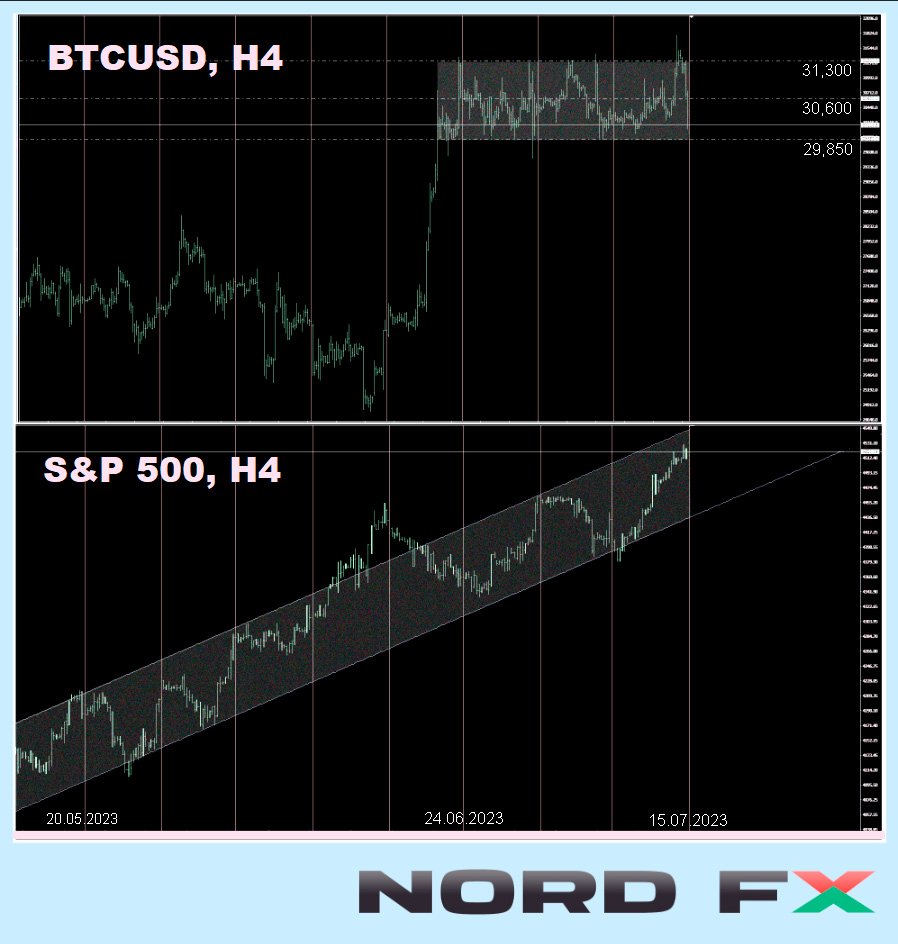

MATA WANG KRIPTO: Karl Marx dan Nilai BTC Setinggi $120,000

- Setelah data kadar inflasi pengguna di AS yang memberangsangkan dikeluarkan pada minggu lalu, pasaran berasa lebih yakin dengan pengabaian polisi yang lebih ketat serta penurunan kadar faedah utama yang pasti akan diambil oleh pihak Rizab Persekutuan. Respon dolar terhadap perkara ini adalah turun mendadak, manakala kadar instrumen kewangan berisiko - bertumbuh. Kadar indeks saham S&P500, Dow Jones, dan Komposit Nasdaq melonjak naik, namun bukan bitcoin. Pasangan BTC/USD meneruskan pergerakan mendatar di sepanjang Pivot Point $30,600, terperangkap dalam julat yang sempit. Keadaan ini dilihat seperti aset itu telah melupakan sepenuhnya tentang hubung kait langsungnya dengan indeks saham serta korelasi songsangnya dengan nilai dolar. Pada hari Khamis, 13 Julai, setelah data PPI di Amerika diketahui, nilai bitcoin masih cuba untuk naik ke atas, namun tidak berjaya: kedudukannya kembali berada dalam had saluran mendatar keesokan harinya.

Mengapa perkara ini berlaku? Apa yang menghalang nilai emas digital itu melonjak naik bersama-sama pasaran saham? Tiada sebarang sebab yang serius sebenarnya. Namun begitu para penganalisis memberi penekanan kepada tiga faktor yang menghalang pertumbuhan pasaran kripto.

Pertama sekali adalah kadar keuntungan penghasilan yang rendah. Disebabkan oleh peningkatan tahap kerumitan dalam pengiraannya, jumlah pulangan terus berada pada nilai terendah yang pernah dicatatkan. Lebih-lebih lagi, ia ditambah dengan kebimbangan terhadap kejatuhan harga baru yang mungkin berlaku. Hal ini bukan saja telah memaksa para penghasil untuk menjual coin yang baru dihasilkan (kira-kira 900 BTC setiap hari), malah juga coin dalam rizab terkumpul mereka. Mengikut data daripada Bitcoinmagazine, para penghasil telah memindahkan jumlah coin paling tinggi ke dalam bursa dalam tempoh enam tahun lalu.

Selain daripada para penghasil, kerajaan AS turut menyumbang dalam pertambahan bekalan. Dalam masa hanya satu hari, pada 12 Julai, mereka telah memindahkan coin bernilai $300 juta ke dalam bursa kripto. Hal ini menjadi faktor negatif kedua. Akhir sekali, faktor ketiga adalah kebankrapan bursa Mt.Gox yang perlu membayar kesemua baki dalam akaun para penggunanya sebelum berakhirnya bulan Oktober. Jumlah ini adalah bersamaan kira-kira 135,900 BTC, lebih kurang $4.8 bilion. Bayaran akan dibuat dalam bentuk mata wang kripto, dan ia akan tersedia untuk dijual di pasaran dan ditukar ke dalam bentuk fiat.

Sudah tentu, kesemua faktor tadi tidak langsung memberi kesan positif, ia menambah jumlah bekalan tetapi bukan permintaan. Walau bagaimanapun, mengambil kira purata jumlah dagangan bitcoin yang melebihi $12 bilion setiap hari, pertambahan bekalan yang disebutkan tadi dilihat tidak begitu membimbangkan. Pada pandangan kami, punca utama kepada trend mendatar yang berlaku sejak kebelakangan ini adalah keseimbangan antara keadaan positif dan negatif. Situasi positif adalah permohonan untuk melancarkan ETF spot btc oleh gergasi pelaburan seperti BlackRock, Invesco, dan lain-lain lagi. Keadaan negatif pula adalah desakan undang-undang ke atas pasaran kripto yang semakin bertambah oleh pihak Suruhanjaya Bursa dan Sekuriti AS (SEC).

Ketahuilah bahawa pihak SEC sebelum ini telah menolak kesemua permohonan bagi ETC spot BTC dan benar-benar tidak berhasrat untuk memberi kelulusannya buat masa ini. Justeru, kepayahan yang dialami oleh dana-dana pelaburan ini akan berpanjangan untuk bulan-bulan yang mendatang. Sebagai contoh, keputusan akhir untuk permohonan BlackRock hanya dijangka akan diketahui seawal-awalnya pada pertengahan Q3 2023, dan selewat-lewatnya pada pertengahan Mac 2024, hanya sebulan sebelum proses pengurangan penghasilan BTC dilaksanakan. Proses pengurangan penghasilan ini bukan saja akan menjadi pencetus kepada pertumbuhan BTC yang berikutnya, malah pertumbuhan yang berlaku sebelum ini.

Menurut pakar ekonomi di Bank Standard Chartered, nilai bitcoin mungkin akan mencecah $50,000 pada tahun ini, dan mampu mencecah $120,000 menjelang akhir tahun depan. Pada pandangan penganalisis bank itu iaitu Geofrey Kendrick, disebabkan kenaikan yang berlaku, para penghasil akan kembali menggunakan strategi mengumpul. Seperti yang telah dinyatakan tadi, buat masa ini mereka menjual semua coin yang dihasilkan. Namun, apabila bitcoin didagangkan pada kadar $50,000, jualan mereka akan berkurangan daripada 900 coin yang dibuat sekarang kepada 180-270 coin sehari. Kekurangan bekalan seperti itu seharusnya dapat mendorong kepada pertumbuhan nilai aset berkenaan. Secara umumnya, semua ini selari dengan teori ekonomi bekalan dan permintaan Karl Marx.

Selain daripada penghasil, pelabur-pelabur berinstitusi juga dijangka akan menunjukkan minat dalam pengumpulan bitcoin, bukan saja dalam menjangkakan pelancaran ETF spot BTC dan juga pengurangan penghasilan, malah juga pendirian polisi kewangan Rizab Persekutuan yang berubah serta nilai dolar yang lemah. Seperti yang telah dinyatakan oleh CEO Grayscale Investments iaitu Michael Sonnenshein baru-baru ini, sudah jelas bahawa mata wang kripto pertama itu tidak lagi boleh dianggap sebagai “sekadar trend” saja. “Berita baru-baru ini […] telah menggariskan daya ketahanan jenis aset ini dalam sudut pandangan yang lebih meluas, dan kebanyakan pelabur melihatnya [emas digital] sebagai satu peluang pelaburan yang unik."

Penganalisis dan juga pedagang iaitu Michael Pizzino juga percaya bahawa nilai dolar sudah bersedia untuk turun dengan ketara. Walau bagaimanapun, beliau tidak mengandaikan sebarang senario malapetaka yang akan meruntuhkan mata wang utama dunia itu kerana dinamik tukaran nilainya adalah lebih perlahan jika dibandingkan dengan mana-mana jenis aset kewangan yang lain. Namun, Pizzino menjangkakan trend penurunan nilai USD yang stabil dalam masa terdekat ini serta pengagihan semula modal yang lebih menguntungkan aset digital. Carta makro grafik mencadangkan trend pertumbuhannya, dan melihat kepada korelasi antara USD dan BTC, penurunan nilai USD boleh menyumbang kepada pertumbuhan nilai BTC, diikuti dengan pertumbuhan nilai aset kripto lain yang terkenal.

Robert Kiyosaki, penulis buku paling laris iaitu “Rich Dad Poor Dad” mendakwa bahawa nilai bitcoin akan mencecah $120,000 menjelang tahun 2024. Jangkaan pakar ekonomi itu adalah berdasarkan kepada hakikat bahawa negara-negara BRICS (Brazil, Rusia, India, China, dan Afrika Selatan) akan beralih kepada standard emas tidak lama lagi dan mengeluarkan sendiri mata wang kripto mereka yang disandarkan kepada emas. Hal ini boleh menjejaskan dominasi dolar A.S. dalam ekonomi dunia serta mengakibatkan susut nilainya. Beliau juga memberi amaran bahawa kebanyakan institusi-institusi kewangan tradisional mungkin akan jatuh muflis tidak lama lagi akibat keputusan tidak berhemah dan juga perbuatan rasuah. Mengenai perkara ini, Kiyosaki mengesyorkan untuk melindungi wang daripada inflasi dengan membeli emas fizikal dan juga bitcoin.

Nilai yang hampir sama, namun bukan pada awal 2024, tetapi menjelang akhir tahun telah disebutkan oleh ketua penganalisis di syarikat perkhidmatan kewangan kripto Matrixport iaitu Markus Thielen. Beliau berkata dalam satu temubual bersama CoinDesk bahawa sebut harga mata wang kripto pertama itu mampu melepasi paras $125,000 menjelang hujung tahun hadapan. “Pada bulan Jun 22, nilai bitcoin mencecah paras tertinggi tahunannya yang baru. Mengikut sejarah, isyarat seperti ini menandakan berakhirnya pasaran bearish serta bermulanya pasaran bullish,” jelas beliau.

Menurut Thielen, nilai bitcoin boleh melonjak sebanyak 123% dalam tempoh 12 bulan dan 310% dalam tempoh setahun setengah. Dengan pertumbuhan kadar seperti itu, nilai aset tersebut masing-masing boleh naik kepada $65,539 dan $125,731. Unjuran penganalisis itu dibuat berdasarkan kepada purata kadar keuntungan isyarat yang sama sebelum ini: pada Ogos 2012, Disember 2015, Mei 2019, dan Ogos 2020. (Thielen dengan sengaja tidak menyertakan pertumbuhan kali pertama sebanyak 5,285% sepanjang 18 bulan, menggelarnya sebagai “epik” dan “tidak seimbang".).

Untuk ramalan jangka masa pendek, Michael Van De Poppe, pengasas syarikat modal teroka Eight percaya bahawa nilai bitcoin sedang bersedia untuk naik kepada $41,000. Penganalisis popular itu mendasarkan ramalan beliau dengan pertumbuhan kadar mata wang kripto pertama yang berlaku baru-baru ini serta paras Fibonacci. Menurut beliau, “nilai tahunan paling tinggi BTC sebelum ini telah diatasi pada bulan April. Kini kita dapat melihat paras tertinggi yang kian bertambah dapat dicapai akibat momentum dan posisi bullish yang terhasil.” “Bagi meneruskan trend pertumbuhan ini yang kita gelarkan sebagai kitaran bull, bitcoin perlu mencecah paras paling tinggi yang baru dan lebih ketara,” jelas Michael Van De Poppe. “Terdapat beberapa faktor yang boleh digunakan bagi menentukan pertumbuhan lebih tinggi yang mungkin dicapai dengan kedudukan Fibonacci. Saya boleh katakan sekarang bahawa terdapat lonjakan ke paras $41,000 yang akan berlaku kelak."

"Terdapat dua senario: pertumbuhan melebihi paras maksimum semasa, diikuti dengan penyatuan serta penurunan sebelum berlakunya pertumbuhan yang baru. Atau penyatuan pada kedudukan semasa, kemudian pertumbuhan mendadak beberapa bulan akan datang. Untuk bitcoin, ini adalah keadaan yang biasa berlaku. Kemudian kita akan naik ke paras $41,000 atau malah kepada $42,500,” unjur penganalisis itu.

Semasa ulasan ini dibuat pada malam Jumaat, 14 Julai, pasangan BTC/USD didagangkan di sekitar $30,180. Jumlah keseluruhan modal pasaran kripto naik sedikit dan berjumlah $1.198 trilion ($1.176 trilion minggu lalu). Kadar Indeks Fear & Greed Kripto berada di zon Greed pada bacaan 60 mata (55 mata minggu lalu).

Bahagian Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali