EUR/USD: Helang Belum Berubah Menjadi Pipit

- Minggu lalu telah dipenuhi dengan bermacam-macam peristiwa serta penyiaran data makroekonomi. Berkenaan dengan mesyuarat Rizab Persekutuan pada 26 Julai dan mesyuarat Bank Negara Kesatuan Eropah pada 27 Julai lalu, tiada sebarang kejutan diberikan dari segi kenaikan kadar faedah mereka. Kenaikan untuk kedua-duanya adalah seperti yang dijangka, naik sebanyak 25 mata asas (bp): menjadikan kadarnya 5.50% untuk dolar dan 4.25% untuk euro. Justeru, perhatian para peserta pasaran lebih tertumpu kepada kenyataan kedua-dua ketua penggubal dasar tersebut yang dibuat selepas mesyuarat berakhir.

Pada sidang akhbar yang dibuat pada 26 Julai, Jerome Powell selaku Pengerusi Rizab Persekutuan telah mengumumkan polisi kewangan bank pusat negara AS itu kini adalah lebih terhad. Seperti biasa, beliau mengelak untuk memberikan jawapan penuh sama ada terdapat lagi kenaikan kadar untuk tahun ini. Beliau tidak menolak pertumbuhan lebih tinggi bagi kos pembiayaan dana persekutuan namun juga tidak mengesahkannya, walaupun kadar faedah mereka sudah pun mencecah paras tertinggi sepanjang 22 tahun lalu.

Kenyataan Powell itu menjadikan situasi lebih jelas bahawa pihak Rizab Persekutuan tidak lagi menjangkakan kemelesetan ekonomi. Sebaliknya, polisi bank persekutuan itu lebih disasarkan kepada ‘soft landing’ - keadaan di mana pertumbuhan ekonomi sederhana berlaku bersama-sama dengan penyusutan berterusan kadar inflasi. Unjuran yang baik buat pasaran saham ini telah mendorong kepada pertumbuhan lebih tinggi indeks S&P500 dan juga Dow Jones, manakala kadar perolehan untuk bon Perbendaharaan AS serta Indeks Dolar (DXY) pula susut. Berlatarbelakangkan keadaan ini, pasangan EUR/USD mencapai ketinggian maksimum mingguannya pada paras 1.1149.

Segalanya berubah dengan mendadak pada keesokan harinya, Khamis, 27 Julai. Dengan masa yang hampir serentak, dalam tempoh 15 minit, keputusan Bank Negara Kesatuan Eropah berkenaan kadar faedah mereka serta data awal kadar KDNK di AS telah diumumkan. 15 minit selepas itu, sidang akhbar yang dipengerusikan ketua Bank Negara Kesatuan Eropah iaitu Christine Lagarde pun bermula.

Ekonomi AS yang mengalami pertumbuhan sebanyak 2.4% pada Q2 dan bukannya 1.8% yang diunjur telah mengukuhkan lagi kenyataan Powell serta menyingkirkan topik kegawatan daripada agenda semasa. Berlatarbelakangkan perkara ini, jelaslah bahawa ekonomi di Eurozone jauh ketinggalan di belakang (sebagai contoh, setelah susut sebanyak -0.3% pada Q1, kadar KDNK di Jerman menguncup lebih kecil sebanyak -0.2% pada Q2). Ketua ECB itu mengeluh tentang perkara ini dalam ucapannya. Jika sebulan lalu beliau mengatakan bahawa penggubal Kesatuan Eropah itu boleh menurunkan kadar faedah mereka ke paras yang terhad secukupnya, kenyataan yang dibuat pada 27 Julai agak berbeza. Kini Majlis Pentadbir Bank Negara itu akan mengekalkan kos pembiayaan yang terhad selama mana yang diperlukan. Dengan kata lain, mereka akan berhenti sementara, atau menghentikan terus pengetatan polisi mereka.

Gediminas Šimkus, salah seorang ahli Majlis Pentadbir Bank berkenaan mengesahkan perkara tersebut, menyatakan bahawa “keadaan ekonomi yang lemah untuk jangka pendek berbanding jangkaan” dan kadar faedah kewangan mereka “hampir mencecah paras tertinggi atau sudah pun dicapai sekarang”. Disebabkan kenyataan seperti itu, kebarangkalian untuk kadar faedahnya dinaikkan pada bulan September turun lebih rendah daripada 50%, manakala kadar EUR/USD pula jatuh. Pasangan ini menduduki paras terendah mingguannya pada kadar 1.0943.

Menjelang berakhirnya minggu bekerja, hari Jumaat, 28 Julai, pasangan ini membetulkan kedudukannya ke zon 1.1000. Berikutan penyiaran data inflasi (CPI) di Jerman dan juga data perbelanjaan penggunaan peribadi di AS, pasangan EUR/USD mengakhiri tempoh lima hari dagangan pada paras 1.1016.

Untuk prospek jangka pendek, semasa ulasan ini dibuat pada malam 28 Julai, 30% penganalisis bersetuju dengan pertumbuhan lebih tinggi pasangan ini, 55% pula menjangkakan penurunan, manakala baki 15% lagi berpendirian neutral. Dalam kalangan indikator trend pada D1, 50% menunjukkan pertumbuhan, 50% lagi penurunan. Pengayun menunjukkan gambaran yang lebih khusus: hanya 15% mengesyorkan untuk beli, 65% jual, dan baki 20% lagi adalah neutral. Sokongan paling hampir untuk pasangan ini berada di sekitar paras 1.0985, diikuti dengan 1.0945-1.0955, 1.0895-1.0925, 1.0845-1.0865, 1.0780-1.0805, 1.0740, 1.0665-1.0680, dan 1.0620-1.0635. Bull akan berdepan rintangan di sekitar 1.1045, kemudian di antara 1.1085-1.1110, 1.1145, 1.1170, 1.1230-1.1245, 1.1275-1.1290, 1.1355, 1.1475, dan 1.1715.

Untuk minggu hadapan, pada hari Isnin, 31 Julai, kami menunggu data jualan runcit di Jerman serta keseluruhan statistik awal di Eurozone, termasuklah kadar KDNK dan inflasi (CPI). Pada hari Selasa, kadar indikator aktiviti perniagaan (PMI) di Jerman dan AS pula akan diketahui. Keesokan harinya, 2 Ogos, kita akan menerima data penggajian dalam sektor swasta di Amerika Syarikat. Statistik untuk pasaran buruh akan dikeluarkan pada 3 dan 4 Ogos, di mana kita akan mengetahui jumlah tuntutan manfaat pengangguran serta indikator penting seperti kadar gaji, dan jumlah pekerjaan bukan dalam sektor agrikultur (NFP) yang ada di negara tersebut.

GBP/USD: Menantikan Mesyuarat Bank of England

- Data awal yang dikeluarkan pada hari Isnin, 24 Julai menunjukkan penurunan dalam aktiviti perniagaan di UK. Menurut pihak Chartered Institute of Procurement & Supply (CIPS), kadar PMI dalam sektor pembuatan yang diunjur sebanyak 46.1 mata sebenarnya susut daripada 46.5 kepada 45.0 mata. Kadar PMI dalam sektor perkhidmatan dan juga PMI komposit turut menunjukkan penurunan walaupun kekal melebihi kadar 50 mata: masing-masing turun daripada 53.7 kepada 51.5 mata dan daripada 52.8 kepada 50.7 mata.

Mesyuarat Bank of England akan diadakan pada hari Khamis, 3 Ogos, dan pendapat pasaran masih belum sepakat mengenai berapa kenaikan kadar asas untuk pound yang akan diputuskan oleh penggubal dasar tersebut dalam situasi semasa. Adakah naik sebanyak 50 mata asas, atau seperti Rizab Persekutuan dan ECB, hanya 25? Kami telah nyatakan sebelum ini tentang hujah-hujah untuk kedua-duanya. Kami hanya akan ulangi sebahagian daripadanya.

Tiga faktor utama untuk BoE melaksanakan kenaikan sebanyak 50 mata asas telah diformulasikan oleh pakar-pakar ekonomi dari konglomerat Perancis iaitu Societe Generale.

Pertama sekali, kadar inflasi dalam sektor perkhidmatan serta penggajian mungkin telah mencecah kadar tertingginya pada bulan Jun, namun kedudukan kedua-dua indikator tersebut agak goyah. Walaupun kadar Indeks Harga Pengguna (CPI) turun daripada 8.7% kepada 7.9% sepanjang bulan lalu (diunjur 8.2%), kadar itu masih jauh daripada 2.0% yang disasarkan.

Kedua, Societe Generale percaya para pelabur mengelak daripada membeli bon UK disebabkan oleh kadar inflasi yang tinggi di negara itu. Kadar inflasi yang tinggi dan berterusan seperti itu memberi maksud bahawa pelabur memerlukan bayaran pampasan yang lebih tinggi untuk memiliki bon UK berbanding bon-bon AS dan Jerman. Untuk meyakinkan semula para pelabur, polisi kewangan yang ketat perlu diteruskan pada tahap ini.

Ketiga, Bank of England dan gabenor institusi tersebut iaitu Andrew Bailey telah dikritik hebat sejak beberapa minggu lalu kerana mengekalkan pendirian polisi kewangan yang longgar untuk tempoh yang lama, justeru mengakibatkan lonjakan inflasi yang hebat. Langkah yang diambil pihak BoE mungkin sekarang terlalu melebih-lebih dalam membuktikan kritikan itu adalah salah.

Walau bagaimanapun, tidak semua bersetuju dengan hujah-hujah yang diberikan oleh pakar ekonomi dari Perancis itu. Sebagai contoh, rakan mereka di Commerzbank Jerman sedia maklum bahawa kadar indeks harga pengguna (CPI) di UK naik dengan kadar yang lebih perlahan berbanding jangkaan pada bulan Jun. Justeru, kenaikan kadar yang sudah diambil kira dalam jangkaan pasaran adalah terlalu tinggi dan memerlukan pembetulan ke bawah. Hal ini sebaliknya akan melemahkan nilai pound. Pendapat sama telah disuarakan oleh pakar strategi kumpulan perbankan terbesar Belanda, ING yang percaya 25 mata asas adalah nilai maksimum untuk kenaikan kadarnya.

Perkara ini boleh dilihat pada carta jangka panjang bahawa mata wang British itu telah berjaya pulih lebih daripada tiga perempat nilainya setelah turun mendadak pada enam bulan terakhir tahun 2021 dan sepanjang tahun 2022. Menurut pakar ekonomi di Scotiabank, pound “mungkin akan terus menerima sokongan daripada spread hasil positif, walaupun polisi kewangan yang sangat ketat akan memberi ancaman kepada prospek pertumbuhan ekonomi UK pada tahun hadapan.” Scotiabank mejangkakan nilai pound akan mencecah 1.3500 menjelang akhir tahun 2023 dan 1.4000 menjelang akhir tahun 2024.

Bagi keadaan semasa, dinamik pasangan GBP/USD adalah sama dengan pergerakan EUR/USD pada minggu lalu - kedua-dua pasangan memberikan reaksi kepada hasil mesyuarat Rizab Persekutuan dan ECB, kepada kenyataan kedua-dua ketuanya, dan juga kepada statistik makroekonomi dari AS. Hasilnya, paras maksimum mingguan yang direkodkan pada 27 Julai adalah 1.2995, manakala paras minimumnya - dicapai keesokan hari pada paras 1.2762, dan kedudukan terakhir mingguan berada pada paras 1.2850.

Unjuran median bagi pasangan GBP/USD untuk masa terdekat ini lebih cenderung kepada bearish, dengan 70% penganalisis bersetuju dengannya dan baki 30% pula berpendirian sebaliknya. Untuk pengayun pada D1, 15% berwarna hijau, 25% berwarna kelabu neutral, dan 60% berwarna merah. Bagi indikator trend, seperti yang berlaku kepada pasangan EUR/USD, nisbah antara warna hijau dan merah adalah 50% dan 50%. Jika pasangan ini turun ke bawah, ia dijangka akan menerima sokongan pada paras dan zon - 1.2800-1.2815, kemudian 1.2740-1.2760, 1.2675-1.2695, 1.2575-1.2600, 1.2435-1.2450, 1.2300-1.2330. 1.2190-1.2210. Jika pasangan ini mengalami pertumbuhan, ia akan berdepan rintangan pada paras 1.2880, kemudian 1.2940, 1.2980-1.3000, 1.3050-1.3060, 1.3125-1.3140, 1.3185-1.3210, 1.3300-1.3335, 1.3425, 1.3605.

Untuk kalendar minggu hadapan, selain daripada mesyuarat Bank of England dan juga sidang akhbar oleh pihak pengurusannya selepas itu, hari Selasa, 1 Ogos boleh diberi perhatian kerana data akhir untuk indeks aktiviti perniagaan (PMI) dalam sektor pembuatan bagi ekonomi UK akan dikeluarkan.

USD/JPY: BoJ Memberi Kejutan

- Hari-hari terakhir pada minggu lalu bukan saja menunjukkan kemeruapan yang biasa, tetapi keadaan yang sangat meruap buat pasangan USD/JPY. Lonjakan sebanyak 100 mata, 200 mata, malah 300 mata berlaku setiap kali. Bukan saja yen memberi reaksi ketara terhadap mesyuarat Rizab Persekutuan dan juga ECB, malah Bank of Japan (BoJ) sendiri turut memberikan kejutan. Ia dimulakan dengan akhbar Nikkei yang mengeluarkan kenyataan orang dalam bahawa BoJ mahu mengekalkan kawalan terhadap lengkung hasil perolehan bon dalam julat yang sama, namun dalam masa yang sama - ingin membenarkan kadar dalam pasaran hutang naik melebihi hadnya.

Hasil daripada mesyuarat penggubal dasar itu mengesahkan sepenuhnya maklumat wartawan tersebut. Seperti dijangka, Bank Negara Jepun mengekalkan kadar utamanya pada paras paling rendah dan negatif iaitu -0.1%. Namun, buat pertama kalinya dalam beberapa tahun ini, ketua bank itu iaitu Kazuo Ueda telah memutuskan untuk mengubah sasaran lengkung hasil bon yang terhad kepada lengkung yang lebih fleksibel. Bagi sesetengah bank negara, ini adalah amalan biasa. Namun bagi BoJ, ia adalah langkah yang berani dan berevolusi.

Paras hasil bon 10 tahun Jepun yang disasarkan masih lagi 0%. Julat perubahan hasil yang dibenarkan sebanyak +/-0.5% juga masih dikekalkan. Namun bermula dari sekarang, had ini tidak seharusnya lagi dilihat sebagai sempadan mutlak tetapi lebih fleksibel. Benar, untuk sebab tertentu - Bank of Japan menetapkan “garis merah” pada paras 1.0% dan akan melaksanakan operasi pembelian harian agar hasilnya tidak akan naik melebihi paras tersebut.

Pada mulanya, keputusan ini secara harfiahnya meletupkan pasaran, nilai yen mula menjadi kukuh. Kadar USD/JPY turun ke paras 138.05. Namun segalanya menjadi tenang semula selepas itu. Para pelabur memberikan alasan bahawa pada asasnya, polisi BoJ masih lagi teramat longgar. Tinjauan mengenai julat sasaran bagi bon jangka panjang kerajaan itu benar-benar memberikan kepentingan simbolik setakat ini kerana masih belum diketahui jika julat seperti itu akan digunakan sebenarnya.

Terutama sekali apabila timbulnya kritikan sejurus selepas keputusan itu dibuat. Justeru, pakar strategi di Commerzbank memberi amaran terlebih dahulu mengenai kemungkinan kenaikan kecil terhadap kadarnya boleh menjejaskan yen dengan teruk. Mereka merujuk kepada potensi pertambahan kadar inflasi dan juga kadar hutang umum yang tinggi di negara itu. “Dengan langkah tidak lengkap seperti itu,” jelas mereka, “Bank of Japan menanam perasaan bimbang bahawa penamatan kawalan lengkung hasil sebenarnya bukanlah sesuatu yang ingin dilaksanakan atau sebenarnya tidak praktikal. […] Walaupun jika buat masa ini yen mendapat kelebihan daripada kemungkinan kadar faedahnya dinaikkan sedikit untuk jangka masa panjang, ia akan menjadi isyarat bencana untuknya.".

"Dan secara umumnya, masih belum jelas lagi apa yang bakal berlaku dalam masa terdekat ini serta akibatnya,” fikir peserta pasaran, dan disebabkan itulah, minggu lalu diakhiri dengan kelebihan memihak kepada dolar. Kedudukan terakhir minggu lalu berada pada paras 141.15.

Semasa ulasan ini dibuat, unjuran secara keseluruhannya adalah neutral: satu pertiga daripada penganalisis percaya bahawa kadar pasangan ini akan terus mengalami pertumbuhan pada minggu depan, satu pertiga menjangkakan penurunan, dan satu pertiga lagi mengambil pendirian tunggu dan lihat. Bacaan indikator pada D1 adalah seperti berikut. Dalam kalangan pengayun, 35% berwarna merah, 25% berwarna kelabu, manakala 40% lagi berwarna hijau (satu perempat daripadanya sudah berada di zon lebihan belian). Dalam kalangan indikator trend, warna hijau memiliki kelebihan sepenuhnya, 100%. Sokongan paling hampir berada di zon 140.60-140.75, kemudian 139.85, 138.95-139.05, 138.05-138.30, 137.25-137.50, 135.95, 133.75-134.15, 132.80-133.00, 131.25, 130.60, 129 .70, 128.10, dan 127.20. Rintangan paling hampir berada di antara 141.95-142.20, kemudian 143.00, 143.75-144.00, 145.05-145.30, 146.85-147.15, 148.85, dan akhir sekali, paras tertinggi yang dicapai pada Oktober 2022 iaitu 151.95.

Selain daripada mesyuarat Bank of Japan, tiada sebarang maklumat ekonomi penting berkaitan ekonomi di negara itu yang dijangka akan diterima pada minggu hadapan.

MATA WANG KRIPTO: Mencari Semangat yang Hilang

- Keputusan yang dibuat oleh pihak Rizab Persekutuan (malah juga Bank Negara Kesatuan Eropah dan Bank of Japan) tidak memberi kesan besar terhadap sebut harga bitcoin. Setelah kadarnya turun pada hari Isnin, 24 Julai, pasangan BTC/USD cuba naik untuk berada selari dengan kadar indeks saham, namun tidak berjaya untuk mengalami penyatuan di atas paras $30,000.

Statistik menunjukkan bahawa selepas nilainya melonjak naik pada bulan Jun lalu, golongan jerung (memiliki lebih daripada 10,000 bitcoin) cuba untuk menjana pulangan dan menjual bitcoin dengan jumlah paling tinggi untuk tahun 2023, menjual 16,300 coin secara purata ke dalam bursa setiap hari. Sepanjang tempoh itu, peratusan jumlah transaksi jerung dalam aliran masuk ke dalam platform berkenaan secara keseluruhannya mencecah 41%. Malah lambakan kali ini adalah lebih tinggi berbanding semasa berlakuya krisis pada tahun 2022, seperti semasa projek Terra berakhir dan kebankrapan FTX (apabila peratusan lambakan oleh jerung masing-masing adalah sebanyak 39% dan 33%).

Ahli-ahli teori konspirasi telah menyatakan bahawa penjualan besar-besaran oleh para jerung ini berpunca daripada maklumat dalaman yang mereka perolehi. Namun, lambakan itu berkemungkinan besar telah didorong oleh pertambahan risiko akibat tekanan undang-undang oleh pihak Suruhanjaya Bursa dan Sekuriti A.S. (SEC) terhadap pasaran kripto, termasuklah tuntutan mahkamah ke atas tokoh-tokoh terkemuka.

Bagi golongan jerung yang lebih kecil jumlahnya (pemilikan antara 1,000 dan 10,000 bitcoin), mereka giat menambah jumlah rizab mereka secara aktif sepanjang bulan lalu. Peserta pasaran yang lain pula bertindak agak pasif, tiada sebarang usaha yang memberi kesan besar kepada sebut harganya.

Satu-satunya perkembangan positif dalam pasaran kripto pada musim panas kali ini adalah permohonan untuk melancarkan dana dagangan bursa spot bitcoin (ETF) oleh gergasi kewangan seperti BlackRock, Invesco, Fidelity, dan lain-lain lagi. Disebabkan oleh perkembangan ini, kadar BTC/USD berjaya naik melebihi $30,000 pada pertengahan Jun lalu.

Penganalisis kanan Bloomberg iaitu Eric Balchunas percaya bahawa kelulusan daripada pihak SEC terhadap permohonan-permohonan ini akan mengalirkan modal berjumlah $30 trilion ke dalam pasaran bitcoin. Menurut unjuran yang dibuat oleh syarikat analisis Fundstrat, pelancaran ETF bitcoin mampu meningkatkan permintaan bitcoin dengan nilai sebanyak $100 juta. Dalam perkara ini, walaupun sebelum pengurangan penghasilan yang dijadual akan dilaksanakan pada April 2024 nanti, nilai bitcoin boleh melonjak naik sebanyak 521% daripada nilai semasa, mencecah $180,000.

Walau bagaimanapun, nasib bagi permohonan yang telah dikemukakan ini masih belum dapat diketahui lagi. Sebagai contoh, keputusan akhir bagi permohonan BlackRock dijangka tidak akan diperolehi sehinggalah pertengahan Q3 2023 dan tidak lewat daripada pertengahan bulan Mac 2024. Malah, keputusan yang diperoleh nanti tidak semestinya positif. Disebabkan oleh situasi yang tidak begitu jelas ini, perasaan teruja dan gembira dalam kalangan penggemar kripto terkubur pada bulan Jun, namun ketakutan terhadap SEC masih ada. Perasaan takut ini terus memberikan tekanan kepada pasaran.

Terdapat dua perkara yang berpotensi untuk menjadi pendorong baru bagi memulakan lonjakan bull. Pertama adalah peralihan pendirian Rizab Persekutuan kepada pelonggaran polisi kewangan (QE) mereka. Dengan kata lain, ia bukan saja melibatkan penamatan kitaran pengetatan (QT), malah juga permulaan sebenar kepada pelonggarannya. Namun setakat ini, perkara itu masih belum lagi dibincangkan. Kadar faedah akan kekal sama ada pada nilai yang sama atau hanya naik sebanyak 25 b.p. Walau bagaimanapun, berdasarkan kepada kenyataan yang dikeluarkan baru-baru ini, pihak Rizab Persekutuan tidak berniat untuk mengurangkannya. Secara umum, kita masih lagi jauh daripada keadaan di mana sejumlah besar modal boleh didapati di pasaran, modal para pelabur yang ingin melabur ke dalam aset digital.

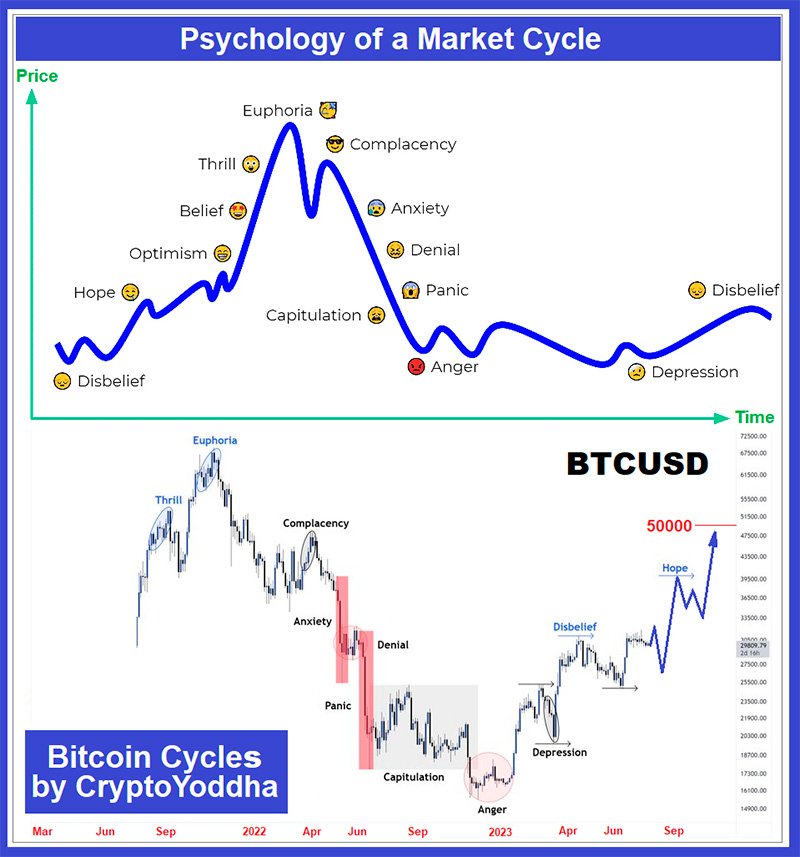

Pencetus kedua adalah pengurangan penghasilan yang bukan saja boleh mengakibatkan pertumbuhan nilai bitcoin selepasnya, malah juga pada sebelumnya. Seperti pasaran tradisional, peralihan sentimen para pelabur dalam pasaran kripto mengikuti corak-corak tertentu. Dengan mengambil kira “Wall Street Cheat Sheet” yang menghuraikan tentang psikologi kitaran pasaran serta emosi yang sering dialami para pedagang, bitcoin sedang bergerak menuju ke fasa “harapan” setelah melepasi fasa-fasa “panik”, “berundur”, dan “tertekan” yang begitu pesimis.

Mengikut carta yang dikeluarkan oleh penganalisis CryptoYoddha, keadaan mata wang kripto kini berada dalam peringkat “tidak percaya” atau “lonjakan sukar”, dan peringkat selepas itu adalah “harapan” yang bermaksud pemulihan harga, mungkin ke paras $50,000 atau lebih tinggi menjelang akhir tahun 2023. Pergerakan ke atas ini melintasi peringkat yang sepadan dengan “optimis”, “percaya”, “teruja”, dan akhir sekali, “euforia".

Cody Buffington, hos kepada saluran YouTube Altcoin Buzz memberi pandangan bahawa peningkatan kadar kemeruapan bitcoin akan berlaku lebih awal berbanding jangkaan. Beliau berpendapat, kemeruapan mata wang kripto terunggul yang akan datang ini boleh menyaingi kadar pertumbuhannya sejak Januari 2023. Buffington sedia maklum bahawa untuk bulan Julai, nilai bitcoin turun dan naik dalam julat sempit di sekitar paras $30,000 yang dianggap sebagai kedudukan penguji buat bull dan bear. Menjadi kebiasaan untuk tempoh mendatar seperti itu berlaku sebelum wujudnya pergerakan mendadak. Buktinya, beliau merujuk kepada indikator Bollinger Bands serta paparan visual yang ditunjukkan. Boleh dilihat daripadanya bahawa carta harga bitcoin berada dalam keadaan paling sempit sejak permulaan tahun 2023.

Satu kaji selidik ke atas 29 orang penganalisis yang dijalankan oleh laman web Finder.com memberikan hasil unjuran median seperti berikut. Penganalisis menjangkakan nilai BTC akan naik ke paras $38,488 menjelang akhir tahun ini dengan nilai tertinggi bitcoin untuk tahun 2023 yang berpotensi mencecah $42,000. Menurut mereka yang menjalani kaji selidik, rata-rata berpendapat bahawa nilai bitcoin mampu untuk mencecah $100,000 menjelang hujung tahun 2025, manakala menjelang hujung tahun 2030 pula - $280,000.

Secara umumnya, unjuran penganalisis dari segi individu adalah pelbagai. Secara keseluruhan, majoriti peserta (59%) berasa optimis dengan BTC dan percaya bahawa ini adalah masa yang sesuai untuk masuk ke dalam pasaran, 34% lagi sekadar menasihatkan untuk menyimpan mata wang kripto sedia ada, dan 7% lagi mengesyorkan untuk jual.

Pakar strategi pasaran iaitu Todd “Bubba” Horwitz percaya bahawa dalam tempoh enam bulan akan datang, nilai mata wang kripto terunggul ini akan naik kepada $35,000, dan kemudian $40,000. Menariknya, “Bubba” tidak memilih Rizab Persekutuan mahupun pengurangan penghasilan sebagai pendorong, tetapi… Robert F. Kennedy Jr. Calon presiden dari parti Demokrat itu menyatakan bahawa menyelamatkan ekonomi negara serta menyokong nilai dolar boleh dibantu dengan aset fizikal seperti emas, perak, platinum, dan... bitcoin.

Penganalisis dengan nama gelaran Trader Tardigrade percaya bahawa bitcoin sedang mengulangi struktur harga yang sama seperti yang berlaku antara tahun 2013 sehingga 2018 apabila ia mengikuti model peralihan daripada “tertinggi sebelum ini” kepada “nombor 1”, diikuti dengan “nombor 2” dan “uji semula” (peringkat yang diduduki bitcoin sekarang). Jika model ini menjadi kenyataan, peringkat berikutnya adalah “boom” yang boleh mendorong kepada pertumbuhan nilai bitcoin kepada $400,000 pada tahun 2026.

Seorang lagi penganalisis iaitu Stockmoney Lizards berpendapat bahawa bitcoin baru saja keluar daripada kitaran ketiga dalam sejarah, tempoh di mana ia mencecah paras maksimum dalam sejarahnya iaitu $68,900, dan masuk ke dalam kitaran harga keempat, hasilnya adalah mencapai paras tertinggi baru yang direkodkan antara $150,000 dan $200,000 pada Q2 atau Q3 2025.

Kepintaran buatan turut memberikan pendapatnya mengenai perkara ini (kami mungkin tidak boleh meneruskan tanpanya!). Penganalisis di Finbold mengambil keputusan untuk bertanyakan kepada sistem pembelajaran mesin Google Bard berkenaan nilai kripto terunggul dalam pasaran setelah pengurangan penghasilan yang ditunggu-tunggu berlaku pada tahun 2024. Sistem AI itu maklum dengan beberapa faktor yang dapat mempengaruhi perkara ini, namun besar kebarangkaliannya untuk bitcoin mencecah nilai tertingginya. Pertumbuhan ini bukan saja dibantu oleh pengurangan penghasilannya, malah juga dengan pertambahan integrasi BTC di peringkat global serta minat yang ditunjukkan pelabur berinstitusi. Dengan memberikan nilai tertentu, Google Bard sedar bahawa setelah penghasilannya dikurangkan, nilai coin ini boleh mencecah paras $100,000. Dalam pada itu, sistem AI tersebut turut menekankan tentang faktor yang boleh mengehadkan kadar pertumbuhan mata wang kripto utama itu serta tidak menolak kemungkinan berlakunya musim dingin kripto pada tahun 2024.

Semasa ulasan ini dibuat, pada malam Jumaat, 28 Julai, bitcoin dilihat tidak begitu terkesan dengannya. Pasangan BTC/USD didagangkan di sekitar paras $29,400. Jumlah keseluruhan modal pasaran kripto turun sedikit pada nilai $1.183 trilion ($1.202 trilion minggu lalu). Kadar Indeks Fear & Greed Kripto buat masa ini berada di zon Neutral pada bacaan 52 mata (berbanding 50 mata pada minggu lalu)

Bahagian Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali