EUR/USD: Campur Tangan Rizab Persekutuan Memberi Sokongan Kepada Dolar

- Dalam ulasan sebelum ini, kami telah bincangkan dengan meluas tentang campur tangan secara lisan oleh para pegawai di Jepun dengan tujuan memperkukuhkan nilai yen menerusi kenyataan umum mereka. Kali ini, tindakan serupa telah diambil oleh para pegawai FOMC (Federal Open Market Committee), dan diketuai oleh Pengerusi Rizab Persekutuan sendiri iaitu Jerome Powell. Semasa bermesyuarat pada 20 September lalu, pihak FOMC mengambil keputusan untuk mengekalkan kadar faedah mereka iaitu 5.50%. Pengekalan ini secara dasarnya telah pun dijangka kerana kadar kebarangkalian sebanyak 99% untuk keputusan itu dibuat telah pun ditunjukkan dalam pasaran niaga hadapan. Walau bagaimanapun, dalam sidang akhbar yang diadakan selepas itu, Powell memberi bayangan bahawa langkah memerangi kadar inflasi masih lagi belum berakhir, dan kadar sasaran 2.0% mungkin tidak akan berjaya dicapai sehinggalah tahun 2026. Justeru, satu lagi kenaikan sebanyak 25 mata asas berkemungkinan akan dibuat. Menurut Pengerusi Rizab Persekutuan itu, ekonomi A.S. tidak berada di ambang kegawatan, dan keadaannya yang cukup kukuh mampu bertahan daripada kos pembiayaan tinggi untuk jangka masa yang lama. Tambahan pula, 12 daripada 19 orang ahli FOMC rupa-rupanya menjangkakan kenaikan kadar kepada 5.75% pada tahun ini. Mengikut unjuran ekonomi Jawatankuasa berkenaan, kadar itu dijangka akan bertahan untuk satu masa yang lama. Lebih tepat lagi, unjuran yang telah dikemas kini mencadangkan bahawa kadar faedah itu hanya boleh turun kepada 5.1% setahun daripada sekarang (berbanding 4.6% yang diunjur sebelum ini), dan turun kepada 3.9% dalam tempoh dua tahun (disemak semula daripada 3.4%).

Perasaan peserta pasaran bercampur-campur dalam mempercayai prospek tersebut, namun hakikatnya masih lagi sama bahawa pendirian tegas bersifat hawkish oleh para pegawai itu telah memperkukuhkan nilai dolar, walaupun tanpa sebarang tindakan ketara diambil. Mungkin Rizab Persekutuan telah mengambil iktibar daripada kesilapan yang dibuat oleh rakan sejawat mereka iaitu Bank Negara Kesatuan Eropah (ECB) yang mendorong pasaran untuk percaya bahawa kitaran pengetatan polisi kewangan di Eurozone sudah pun berakhir. Sebagai peringatan, Presiden ECB iaitu Christine Lagarde menyatakan dengan jelas bahawa beliau telah mempertimbangkan kadar faedah sedia ada sekarang sudah mencukupi, manakala Gabenor Bank of Greece iaitu Yannis Stournaras pula menyatakan pada pendapat beliau, kadar faedah sudah mencapai paras tertinggi, dan langkah seterusnya adalah untuk menurunkannya. Kenyataan yang sama: bahawa pengetatan polisi kewangan pada bulan September adalah kenaikan kali terakhir turut disampaikan oleh rakan sejawat Stournaras iaitu Boris Vujčić, Gabenor Bank Negara Croatia.

Disebabkan oleh langkah campur tangan lisan Rizab Persekutuan, kadar Indeks Dolar (DXY) melonjak naik daripada 104.35 kepada 105.37 dalam masa hanya beberapa jam, manakala kadar EUR/USD pula susut ke paras 1.0616. Pakar ekonomi di Oversea-Chinese Banking Corporation (OCBC) percaya bahawa memandangkan keputusan Rizab Persekutuan adalah untuk mengekalkan fleksibiliti berkenaan satu lagi kenaikan kadar faedah, adalah tidak dinasihatkan untuk menjangkakan pendirian dovish dalam masa terdekat ini.

Pakar strategi Danske Bank berpendapat bahawa “pendirian Rizab Persekutuan adalah bersifat hawkish tanpa perlu menaikkan kadar faedah sebenar mereka”. Namun, mereka bertegas bahawa “walaupun dengan pengukuhan nilai dolar yang berterusan, masih terdapat potensi untuk kadar EUR/USD naik ke atas yang mungkin berlaku dalam tempoh terdekat”. Danske Bank menjelaskan lagi, “Kami percaya jika kadar tertinggi dapat dicapai, sektor pembuatan menjadi lebih baik berbanding sektor perkhidmatan dan/atau sikap pesimis terhadap China dapat dikurangkan, ia mampu untuk memberi sokongan kepada pasangan EUR/USD pada bulan hadapan. Namun, untuk jangka masa panjang, kami mengekalkan pendirian strategik kami yang lebih bersetuju dengan penurunan kadar EUR/USD, menjangkakan penurunan di bawah paras 1.0300 dalam tempoh 12 bulan akan datang."

Data aktiviti perniagaan di A.S. yang dikeluarkan pada hari Jumaat, 22 September memberikan keputusan yang bercampur-campur. Kadar indeks PMI dalam sektor Pembuatan naik kepada 48.9, manakala kadar PMI dalam sektor Perkhidmatan susut kepada 50.2. Akibatnya, kadar PMI Komposit kekal berada di atas paras 50.0 namun menunjukkan sedikit penurunan, daripada 50.2 kepada 50.1.

Berikutan kadar PMI yang dikeluarkan, pasangan EUR/USD ditutup pada paras 1.0645 pada minggu lalu. Tujuh puluh peratus penganalisis bersetuju dengan nilai dolar menjadi lebih kukuh, sementara 30% lagi menjangkakan trend pertumbuhan pasangan mata wang ini. Dari segi analisis teknikal, tidak banyak yang berubah sejak seminggu lalu. Kesemua indikator trend dan pengayun pada tempoh masa D1 masih lagi sebulat suara menyokong mata wang Amerika dan berwarna merah. Walau bagaimanapun, 15% daripadanya telah menunjukkan pasangan ini memiliki lebihan jualan. Paras sokongan paling hampir untuk pasangan ini berada di antara 1.0620-1.0630, diikuti dengan 1.0490-1.0525, 1.0370, dan 1.0255. Pasangan ini akan berdepan rintangan di zon antara 1.0670-1.0700, kemudian 1.0745-1.0770, 1.0800, 1.0865, 1.0895-1.0925, 1.0985, dan 1.1045.

Untuk peristiwa yang akan berlaku pada minggu hadapan, data pasaran hartanah di A.S. akan dikeluarkan pada hari Selasa, 26 September, diikuti pula dengan data pesanan barangan tahan lama di A.S. pada hari Rabu. Hari Khamis, 28 September akan menjadi hari yang sangat sibuk. Data awal inflasi (CPI) di Jerman serta kadar KDNK di A.S. untuk Q2 akan diketahui. Selain itu, statistik pasaran buruh yang lazim di A.S. akan dikeluarkan, dan hari itu akan diakhiri dengan kenyataan oleh Jerome Powell selaku Pengerusi Rizab Persekutuan. Pada hari Jumaat, kita boleh jangkakan penyiaran beberapa data makroekonomi, termasuklah kadar awal Indeks Harga Pengguna (CPI) serta maklumat mengenai penggunaan peribadi di Amerika Syarikat.

GBP/USD: BoE Tidak Lagi Memberi Sokongan Kepada Pound

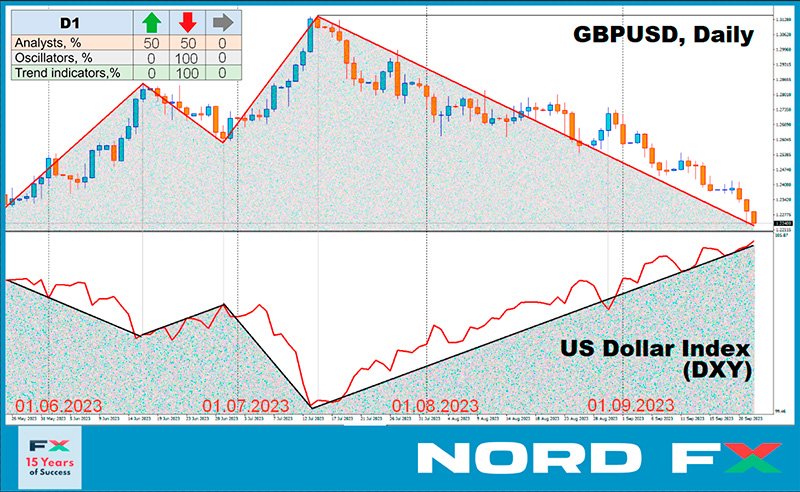

- Dunia kewangan bukan hanya berkisar tentang keputusan yang diambil Rizab Persekutuan saja. Minggu lalu, pihak Bank of England (BoE) juga memberikan kata putus mereka. Pada hari Khamis, 21 September, Jawatankuasa Polisi Kewangan BoE membiarkan kadar faedah mereka tidak berubah pada kedudukan 5.25%. Sementara keputusan yang sama dijangka akan diambil oleh pihak Rizab Persekutuan, keputusan BoE itu memberi kejutan kepada peserta pasaran. Mereka menjangkakan kenaikan sebanyak 25 mata asas, namun tidak menjadi kenyataan. Akibatnya, pengukuhan nilai dolar serta nilai pound yang susut telah menolak kadar GBP/USD ke paras 1.2230.

Keputusan BoE itu berkemungkinan dipengaruhi oleh data inflasi mengecewakan di United Kingdom yang dikeluarkan sehari sebelum itu. Kadar Indeks Harga Pengguna (CPI) tahunan sebenarnya susut kepada 6.7%, berbanding 6.8% sebelum itu dan 7.1% yang diunjur. Kadar CPI teras juga susut daripada 6.9% kepada 6.2%, dan bukan 6.8% yang diunjur. Melihat kepada data-data itu, keputusan untuk menghentikan seketika serta tidak membebankan ekonomi yang sudah sedia ada teruk bolehlah dianggap wajar. Rasional kepada keputusan itu menerima sokongan yang lebih kuat daripada kadar awal Indeks Pengurusan Pembelian (PMI) dalam sektor Perkhidmatan di United Kingdom untuk bulan September yang mencecah paras terendah sepanjang 32 bulan iaitu 47.2, berbanding 49.5 pada bulan Ogos dan 49.2 yang diunjurkan. Kadar PMI dalam Pembuatan juga direkodkan pada paras 44.2, lebih rendah sedikit berbanding paras kritikal 50.0.

Menurut pakar ekonomi di S&P Global Market Intelligence, “kadar PMI yang mengecewakan ini membayangkan bahawa keadaan gawat di United Kingdom menjadi lebih berkemungkinan untuk berlaku. […] Penurunan mendadak jumlah pengeluaran yang ditunjukkan oleh data PMI adalah selari dengan penguncupan kadar KDNK lebih daripada 0.4% secara suku tahunan, dan penurunan dalam skala yang lebih besar sedang menggandakan momentum tanpa sebarang prospek untuk keadaan menjadi bertambah baik.".

Penganalisis di salah sebuah bank terbesar di Amerika Syarikat iaitu Wells Fargo percaya bahawa keputusan BoE itu memberi petunjuk kegagalan bagi sokongan berasaskan kadar untuk pound British. Mengikut unjuran mereka, kadar 5.25% sekarang ini akan menjadi kadar paling tinggi dalam kitaran, diikuti dengan penurunan perlahan-lahan ke paras 3.25% menjelang akhir tahun 2024. Sehubungan dengan itu, mereka memberikan hujah bahawa “dalam konteks ini, pergerakan nilai pound kepada 1.2000 atau lebih rendah mungkin boleh berlaku."

Rakan sejawat mereka di Scotiabank berkongsi sentimen yang hampir sama. Paras paling rendah baru serta isyarat bearish yang kuat pada pengayun jangka pendek, jangka sederhana dan jangka panjang menunjukkan pertambahan risiko untuk nilai pound turun ke paras 1.2100-1.2200.

Pakar ekonomi di Commerzbank Jerman tidak menolak tentang kemungkinan nilai pound menjadi pulih sedikit jika keadaan inflasi menunjukkan pertambahan baik yang sangat ketara. Mereka percaya bahawa Bank of England membiarkan pintunya terbuka bagi satu lagi kenaikan kadar. Undian untuk mengekalkan kadar sedia ada tersangatlah sengit iaitu 5:4, ini bermaksud empat orang ahli Jawatankuasa Polisi Kewangan bersetuju dengan kenaikan sebanyak 25 mata asas lagi. Hal ini membawa perasaan ketidaktentuan ke paras tertinggi. Namun begitu, disebabkan keadaan ekonomi di UK yang lemah, ramalan untuk pound masih kekal bearish.

Pasangan GBP/USD ditutup pada paras 1.2237 pada minggu lalu. Perbezaan pendapat penganalisis mengenai masa depan pasangan ini adalah sama rata: 50% menjangkakan penurunan lebih rendah, manakala 50% lagi menjangkakan pembetulan ke atas. Kesemua indikator trend dan pengayun pada carta D1 adalah berwarna merah; lebih-lebih lagi, 40% daripada pengayun berada di zon lebihan jualan, isyarat kuat yang berpotensi untuk mengubah arah trend pergerakan.

Jika pasangan ini terus menunjukkan trajektori ke bawah, ia akan menerima sokongan di zon dan paras 1.2190-1.2210, 1.2085, 1.1960, dan 1.1800. Namun sebaliknya, jika pasangan ini bergerak ke atas, ia akan berdepan rintangan pada paras 1.2325, 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760, dan 1.2800-1.2815.

Bagi peristiwa ekonomi yang boleh memberi kesan kepada United Kingdom pada minggu depan, kami tumpukan kepada penyiaran data KDNK bagi Q2 di negara itu yang dijadual akan dikeluarkan pada hari Jumaat, 29 September.

USD/JPY: Mesyuarat Bank of Japan yang Kurang Bersemangat

- Mengikuti jejak langkah Rizab Persekutuan serta Bank of England, mesyuarat Bank of Japan (BoJ) telah diadakan pada hari Jumaat, 22 September. “Mesyuarat itu tidak memberikan sebarang kesan,” komen pakar-pakar ekonomi di TD Securities. “Kesemua ahli jawatankuasa sebulat suara bersetuju untuk mengekalkan polisi kewangan mereka. Kenyataan yang dibuat sebahagian besarnya adalah sama seperti yang disebutkan pada bulan Julai, dan tiada perubahan yang dibuat untuk dijadikan panduan pada masa hadapan.” Kadar faedah utamanya kekal pada paras negatif -0.1%.

Sidang akhbar selepas mesyuarat itu yang diterajui oleh Gabenor BoJ iaitu Kazuo Ueda juga mengecewakan bull yen. Ueda tidak membincangkan tentang nilai mata wang negara itu yang lemah; sebaliknya, beliau menekankan semula bahawa kadar tukaran seharusnya mencerminkan indikator fundamental dan kekal stabil. Ketua bank negara itu turut sedar bahawa penggubal dasar berkenaan “boleh mempertimbangkan kemungkinan untuk menamatkan kawalan lengkung hasil perolehan serta mengubah polisi kadar faedah negatif jika berasa yakin sasaran inflasi 2% sudah hampir dapat dicapai."

Ucapan oleh Menteri Kewangan Jepun iaitu Shunichi Suzuki juga berbentuk campur tangan lisan yang biasa beliau berikan. “Kami memantau rapat kadar tukaran mata wang dengan perasaan yang sangat terdesak dan memerlukan tindakan segera,” tegas menteri itu, “dan kami tidak menolak mana-mana kaedah dalam memberi respon terhadap kadar turun naik yang terlampau tinggi”. Beliau menambah lagi bahawa campur tangan mata wang yang dilaksanakan pada tahun lalu telah memberikan kesan yang mereka inginkan namun tidak menyatakan sama ada langkah yang sama akan diambil dalam masa terdekat nanti.

Hasil bon Perbendaharaan sepuluh tahun A.S. dan kadar pasangan mata wang USD/JPY biasanya berkait secara langsung. Jika hasil bon meningkat, maka nilai dolar juga lebih tinggi berbanding yen. Minggu ini, disebabkan kenyataan bersifat hawkish yang dibuat oleh pihak Rizab Persekutuan, jumlah hasil bon Perbendaharaan 10 tahun melonjak ke paras tertinggi sejak tahun 2007. Hal ini telah menolak pasangan USD/JPY ke paras tertinggi yang baru iaitu 148.45. Menurut pakar-pakar ekonomi di TD Securities, pasangan ini boleh melepasi kedudukan lebih tinggi daripada 150.00 jika mengambil kira tentang hasil perolehan bon A.S. Sementara itu, bank Societe Generale Perancis dipetik mensasarkan paras 149.20 dan 150.30.

Dagangan lima hari pada minggu lalu ditutup pada kadar 148.36. Majoriti penganalisis (70%) bersetuju dengan rakan mereka di TD Securities dan Societe Generale berkenaan pertumbuhan lebih tinggi kadar USD/JPY. Pembetulan ke bawah, serta kemungkinan penurunan mendadak akibat campur tangan mata wang ditelah diunjur oleh 20% penganalisis. Baki 10% lagi berpendirian neutral. Kesemua 100% indikator trend dan pengayun pada tempoh masa D1 adalah berwarna hijau, walaupun 10% daripadanya sudah pun memberi isyarat tentang keadaan lebihan belian. Paras sokongan paling hampir berada di zon 146.85-147.00, diikuti dengan 145.90-146.10, 145.30, 144.50, 143.75-144.05, 142.20, 140.60-140.75, 138.95-139.05, dan 137.25-137.50. Rintangan paling hampir berada pada paras 148.45, diikuti dengan 148.45, 148.85-149.20, 150.00, dan akhir sekali, paras tertinggi yang dicapai pada Oktober 2022 iaitu 151.90.

Tiada data ekonomi penting berkaitan keadaan ekonomi di Jepun yang dijadual akan dikeluarkan pada minggu hadapan. Namun, pedagang perlu memberi tumpuan pada hari Jumaat, 29 September di kalendar kerana data inflasi pengguna di Tokyo akan dikeluarkan.

MATA WANG KRIPTO: Pertarungan Ke Paras $27,000

- Pada hari Isnin, 18 September, nilai mata wang kripto terkemuka mula melonjak naik, membawa keseluruhan pasaran aset digital ke atas. Menariknya, punca kepada lonjakan nilai ini bukanlah berkait rapat dengan bitcoin, tetapi disebabkan oleh dolar A.S. Lebih tepat lagi, ia berpunca daripada keputusan Rizab Persekutuan berkenaan kadar faedah mereka. Kadar dolar yang tinggi mengehadkan aliran masuk pelaburan ke dalam aset berisiko, termasuklah mata wang kripto kerana kebanyakan pelabur lebih mahukan pulangan yang stabil. Dalam perkara ini, dalam menantikan mesyuarat Rizab Persekutuan, peserta pasaran berasa amat yakin bahawa penggubal dasar itu bukan saja tidak akan menaikkan kadarnya, malah juga akan mengekalkan kadar semasa sehingga akhir tahun. Berdasarkan kepada jangkaan ini, kadar BTC/USD melonjak naik, mencecah kadar tertinggi mingguannya iaitu $27,467 pada 19 September, naik lebih 10% sejak 11 September.

Namun, walaupun kadar faedahnya memang benar tidak berubah, keadaan menjadi lebih jelas selepas mesyuarat itu mengenai penerusan dalam membendung inflasi. Justeru, sebarang harapan untuk pendirian hawkish Rizab Persekutuan berubah buat masa ini perlu dilupakan. Akibatnya, nilai bitcoin mengubah arah pergerakannya. Setelah menembusi paras sokongan di zon $27,000, kedudukannya kembali berada di paras permulaan.

Walaupun dengan penurunan yang berlaku baru-baru ini, ramai pelabur dalam komuniti kripto yang kekal yakin nilai emas digital ini akan terus naik. Sebagai contoh, seorang penganalisis dengan nama gelaran Yoddha percaya bahawa bitcoin masih berpeluang untuk memperbaharui nilai tertinggi mingguannya dalam jangka masa pendek dan boleh mencecah $50,000 menjelang hujung tahun ini. Selepas itu, beliau menjangkakan pembetulan ke paras $30,000 mungkin boleh berlaku pada awal tahun 2024 sebelum proses pengurangan penghasilan dilaksanakan. Blogger Crypto Rover turut menjangkakan masalah yang menimpa ekonomi A.S. bakal mendorong pertumbuhan nilai BTC. Jika pasangan ini berjaya menduduki paras yang lebih tinggi daripada $27,000 dengan stabil, beliau menjangkakan nilainya akan naik menuju $32,000.

Penganalisis DonAlt berpendapat bahawa bitcoin berpeluang untuk menunjukkan lonjakan nilai menakjubkan yang baru serta memperbaharui paras tertinggi yang dicapai pada tahun 2023. Beliau menjelaskan, “jika nilainya naik dan berjaya melepasi paras rintangan di mana ia sedang bergelut sekarang, saya percaya paras $36,000 akan menjadi sasarannya. […] Saya tidak menolak coin ini akan terlepas untuk menduduki paras $30,000 yang bagus kerana jika nilainya naik, ia akan berlaku dengan cepat. [Namun] kita juga memiliki alasan kukuh yang mencukupi untuk nilainya bergerak ke bawah. Keadaan paling teruk sekalipun, saya akan mengalami sedikit kerugian jika nilainya turun dan berada di antara $19,000 dan $20,000.".

Pedagang dan penganalisis iaitu Jason Pizzino percaya bahawa pasaran bullish mula terbentuk pada bulan Januari, dan kitaran proses ini masih belum lengkap walaupun dengan penyatuan harga yang berlaku baru-baru ini. Menurut penganalisis itu, bitcoin akan mengesahkan sentimen bullish jika nilainya melepasi paras utamanya iaitu $28,500. “Pasaran ini jarang sekali dilihat berada pada paras di sekitar $25,000. Saya tidak mengatakan nilainya tidak boleh turun, namun dalam tempoh enam bulan, nilai mingguannya ditutup di atas paras tersebut. Setakat ini semuanya baik-baik saja, tapi kita masih belum berada dalam pasaran bull lagi. Pasaran bull akan berlaku apabila nilainya ditutup setidak-tidaknya di atas paras $26,500 sekali-sekala,” jelas Pizzino. “Masih banyak yang bull perlu lakukan. Saya akan mula bincangkan mengenainya setelah nilai bitcoin sekali lagi melepasi paras $28,500. Itu adalah salah satu paras penting buat bitcoin untuk memulakan pergerakan ke atas dan kemudian cuba untuk menembusi paras $32,000.".

John Bollinger, pencipta indikator kemeruapan Bollinger Band tidak menolak tentang kemungkinan bahawa aset kripto terkemuka itu sedang bersedia untuk menembus keluar. Indikator ciptaan beliau menggunakan sisihan piawai biasa daripada nilai purata pergerakan bagi menentukan kadar turun naik serta potensi julat harga bagi sesuatu aset. Buat masa ini, pasangan BTC/USD menghasilkan bentuk candle yang menyentuh sempadan atasnya setiap hari. Hal ini mungkin menunjukkan pengunduran semula ke Kawasan tengah, atau sebaliknya, pertambahan kadar turun naik serta pergerakan ke atas. Keadaan Bollinger Band yang sempit pada carta menunjukkan bahawa senario pertumbuhan nilai lebih berkemungkinan untuk berlaku. Namun, Bollinger sendiri berhati-hati memberikan komen, dan percaya masih terlalu awal untuk membuat kesimpulan yang muktamad.

PlanB, pembangun model S2FX yang terkenal telah menegaskan semula unjuran yang beliau buat pada awal tahun ini. Beliau sedar bahawa paras terendah yang dicapai pada November 2022 adalah nilai bitcoin yang paling rendah, dan nilai itu akan mula naik menjelang pelaksanaan pengurangan penghasilannya. PlanB percaya bahawa pengurangan penghasilan pada tahun 2024 akan mendorong nilai mata wang kripto terkenal itu naik kepada $66,000, dan pasaran bull yang berlaku seterusnya pada tahun 2025 akan menolak nilainya lebih tinggi daripada $100,000.

Pelabur dan juga penulis buku paling laris “Rich Dad Poor Dad” iaitu Robert Kiyosaki juga meletakkan harapan besar kepada pelaksanaan pengurangan penghasilan. Menurut penganalisis itu, ekonomi A.S. sedang berada di ambang krisis yang serius, dan mata wang kripto, terutama sekali bitcoin memberikan para pelabur tempat selamat sepanjang berlakunya tempoh tidak menentu ini. Kiyosaki menjangkakan nilai bitcoin boleh melonjak naik kepada $120,000 pada tahun hadapan, dan pengurangan penghasilan pada tahun 2024 akan menjadi pencetus penting kepada lonjakan ini.

Kami akan berikan ramalan bersifat pesimis bagi mengimbangi unjuran optimis yang dinyatakan sebentar tadi dalam membuat kesimpulan. Menurut penganalisis dan hos saluran DataDash yang popular iaitu Nicholas Merten, pasaran kripto boleh berhadapan dengan satu lagi penurunan. Beliau memetik kadar likuiditi stablecoin yang semakin susut sebagai satu indikator. “Ia adalah satu metrik terbaik bagi mengenal pasti trend dalam pasaran mata wang kripto. Sebagai contoh, dari April 2019 sehingga Julai 2019, nilai bitcoin naik daripada $3,500 kepada $12,000. Dalam tempoh yang sama, kadar likuiditi stablecoin meningkat sebanyak 119%. Kemudian kita dapat lihat satu tempoh penyatuan berlaku selepas itu di mana jumlah likuiditi juga berada pada kadar yang malar. Apabila nilai bitcoin naik daripada $3,900 menjadi $65,000 pada tahun 2021, kadar likuiditi stablecoin naik mendadak sebanyak 2,183%,” penganalisis itu berkongsi pengamatannya.

“Kadar likuiditi dan pertumbuhan harga adalah saling berkait. Jika kadar likuiditi menjadi susut atau mengalami penyatuan, pertumbuhan mungkin tidak akan berlaku di pasaran. Hakikat ini adalah benar untuk pasaran kewangan dan juga mata wang kripto. Untuk meningkatkan jumlah modal pasaran, anda perlukan likuiditi, namun dapat kita lihat sekarang jumlah likuiditi terus berkurangan, sesuatu yang boleh menyebabkan penurunan nilai mata wang kripto, jelas Nicholas Merten.

Semasa ulasan ini dibuat pada malam Jumaat, 22 September, pasangan BTC/USD didagangkan di sekitar $26,525. Jumlah keseluruhan modal pasaran kripto secara umumnya tidak berubah, berada pada jumlah $1.053 trilion ($1.052 trilion seminggu lalu). Bacaan Indeks Fear & Greed Kripto Bitcoin turun 2 mata, susut daripada 45 kepada 43, masih kekal di zon ‘Fear’.

Bahagian Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali