EUR/USD: 14 November - Hari Gelap Buat Dolar

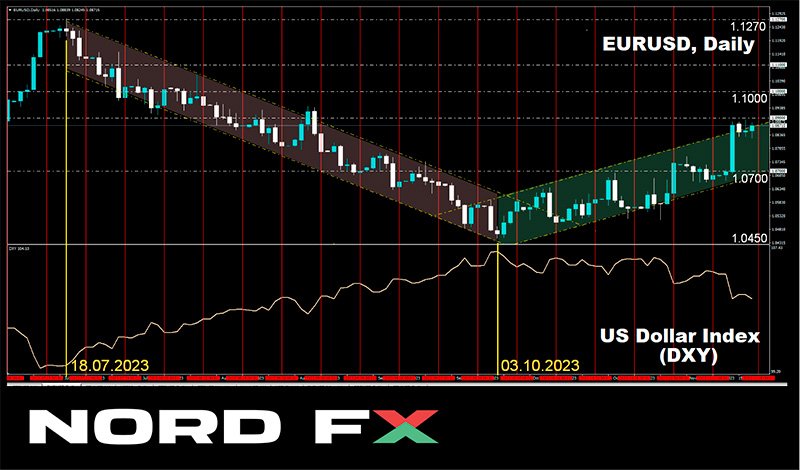

- Dalam ulasan minggu lalu, majoriti penganalisis yang luar biasa telah memberi pendapat mereka dan bersetuju nilai mata wang Amerika akan menjadi lebih lemah. Jangkaan ini benar-benar berlaku. Laporan Inflasi Pengguna di Amerika Syarikat yang dikeluarkan pada hari Selasa, 14 November telah menolak kadar Indeks Dolar (DXY) ke bawah daripada 105.75 kepada 103.84. Menurut Bank of America, inilah penjualan dolar paling ketara pernah dilihat sejak awal tahun ini. Menjadi kebiasaan, kejadian seperti itu memberikan kesan, termasuklah kepada dinamik EUR/USD yang menunjukkan candle bullish menakjubkan pada hari itu, naik hampir 200 mata.

Perlu diketahui bahawa benar-benar setahun yang lalu, setelah data inflasi untuk bulan Oktober dikeluarkan, hasil bon A.S. jatuh mendadak, kadar indeks saham bertumbuh, manakala nilai dolar susut dengan ketara berbanding lain-lain mata wang utama dunia. Dan sejarah berulang lagi. Kali ini, kadar Indeks Harga Pengguna (CPI) di A.S. untuk bulan Oktober turun daripada 0.4% kepada 0% (b/b), manakala dari segi tahunan, kadarnya itu turun daripada 3.7% kepada 3.2%. Kadar CPI Teras turun daripada 4.1% kepada 4.0% untuk tempoh yang sama: kadar paling rendah sejak September 2021.

Secara realitinya, penurunan inflasi sebanyak 0.1% tidaklah begitu besar. Namun, reaksi pasaran yang kuat itu menunjukkan betapa besarnya dolar memiliki lebihan belian. Seperti yang dijelaskan penganalisis di ING (Internationale Nederlanden Groep), trend bullish yang kukuh pada Q3 tahun ini telah mendorong kepada pertumbuhan nilai dolar sebanyak 4.9%. Mengekalkan nilai dolar yang kukuh adalah mudah kerana kadar faedah tinggi serta pertambahan hasil bon Perbendaharaan A.S.

Namun semua yang bermula akan berakhir. Data yang dikeluarkan pada 14 November mengesahkan tekanan inflasi menjadi semakin lemah dan meyakinkan pasaran bahawa Rizab Persekutuan (FRS) tidak lagi akan menaikkan kadar faedah utama mereka. Disamping itu, peserta pasaran tidak menolak bahawa penggubal dasar itu mungkin akan beralih kepada polisi kewangan yang longgar seawal musim bunga tahun hadapan dan bukan pada pertengahan musim panas akan datang. Pakar ekonomi ING percaya bahawa kegawatan yang mula berlaku di A.S. akan memaksa Rizab Persekutuan untuk menurunkan kadar faedah sebanyak 150 mata asas pada Q2 2024. Menurut Bank MUFG, kini kadar kebarangkalian untuk kadar faedahnya diturunkan pada Mei 2024 adalah 80%, pada bulan Mac - 30%. Penurunan seperti itu akan menghalang lonjakan bullish dolar, memberikan sokongan kepada mata wang komoditi, dan seperti yang dijangka MUFG, kadar EUR/USD boleh mencecah ketinggian 1.1500 sepanjang tahun hadapan.

Untuk minggu hadapan, menurut pakar ekonomi Societe Generale, tanpa mengira keputusan yang akan dibuat semasa Rizab Persekutuan dan ECB bermesyuarat masing-masing pada 13 dan 14 Disember nanti, trend bermusim euro untuk bulan terakhir tahun 2023 adalah bullish. Namun, nilai dolar mungkin menerima sokongan daripada kadar pertumbuhan yang lemah di Eurozone. Keadaan ekonomi di Jerman sedang mengalami stagnasi, data KDNK awal di Eurozone menunjukkan penurunan -0.1% untuk Q3, dan Suruhanjaya Kesatuan Eropah telah mengurangkan unjuran pertumbuhan ekonomi mereka untuk tahun 2023 daripada 0.8% kepada 0.6%. Justeru, euro juga mungkin akan berdepan tekanan daripada spekulasi penurunan kadar faedah ECB.

Pasangan EUR/USD mengakhiri minggu lalu pada paras 1.0913. Buat masa ini, pendapat penganalisis untuk minggu hadapan adalah terbahagi seperti berikut: 60% bersetuju dengan nilai dolar yang lebih kukuh, 25% memihak kepada euro, dan baki 15% lagi kekal neutral. Bagi analisis teknikal, 100% indikator trend dan pengayun pada D1 adalah berwarna hijau, namun 25% daripada pengayun berada di zon lebihan belian. Sokongan paling hampir bagi pasangan ini berada di sekitar paras 1.0830, kemudian 1.0740, 1.0620-1.0640, 1.0480-1.0520, 1.0450, 1.0375, 1.0200-1.0255, 1.0130, 1.0000. Bull akan berdepan di sekitar paras, kemudian 1.0945-1.0975 dan 1.1065-1.1090, 1.1150, 1.1260-1.1275.

Minggu hadapan, pada hari Rabu, 22 November, minit mesyuarat kali terakhir pihak Federal Open Market Committee (FOMC) akan dikeluarkan. Pada hari Khamis, 23 November, data awal bagi aktiviti perniagaan (PMI) di Jerman dan Eurozone akan diketahui, dan indikator yang sama dari A.S. akan dikeluarkan pada keesokan harinya. Selain itu, para pedagang perlu mengambil kira bahawa pasaran di Amerika Syarikat akan ditutup lebih awal pada hari Jumaat kerana negara tersebut menyambut Hari Kesyukuran.

GBP/USD: Kejutan daripada Kadar CPI UK

- Pengukuhan nilai pound akibat data inflasi di A.S. rupa-rupanya lebih hebat berbanding yang berlaku terhadap euro. Pada 14 November, kadar GBP/USD naik sebanyak 240 mata, daripada 1.2265 kepada 1.2505. Ini adalah berita baik buat mata wang British itu. Namun, terdapat juga berita buruh: inflasi di United Kingdom sudah mula turun.

Kadar Indeks Harga Pengguna (CPI) untuk bulan Oktober turun daripada 0.5% kepada 0% (b/b) dan turun daripada 6.7% kepada 4.6% dari segi tahunan. Kadar CPI Teras untuk tempoh yang sama turun daripada 6.1% kepada 5.7%. Ternyata semua kadar ini adalah lebih rendah berbanding jangkaan dan menjadi kejutan bukan saja kepada pasaran malah juga buat kepada para pegawai kerajaan British.

Megan Greene, seorang ahli Jawatankuasa Polisi Kewangan Bank of England menyatakan dalam satu temubual bersama Bloomberg TV pada 16 November bahawa walaupun inflasi semasa sedang mengalami penurunan, pertumbuhan kadar gaji di UK masih kekal tinggi, manakala produktiviti buruh pula rendah. Kedua-dua faktor ini menyukarkan laluan untuk mencapai kadar CPI sasaran iaitu 2.0% dan menyebabkan timbulnya pertanyaan sama ada polisi Bank of England cukup ketat atau tidak. Menurut Megan Greece, BoE mungkin perlu terus mengekalkan polisi yang ketat untuk satu tempoh yang lebih lama berbanding jangkaan.

Jika inflasi tidak memberi sebarang kejutan baru, Bank of England mungkin tidak akan meneruskan rancangan untuk menaikkan kadar faedah mereka beberapa bulan akan datang. Tetapi walaupun jika mereka terus mengekalkan kadar semasa iaitu 5.25% dan Rizab Persekutuan pula mula menurunkan kadarnya, ia akan memberi kelebihan buat pound. Namun, agak sukar untuk memberikan sebarang unjuran buat masa ini.

“Kami terus berhati-hati buat masa sekarang,” jelas pakar ekonomi di Commerzbank Jerman. “Satu kejutan tidak bermaksud semuanya sudah selesai. Melihat kepada keadaan inflasi yang sangat tidak stabil di UK, masih terdapat risiko untuk berlakunya perkara membimbangkan sebelum mencapai kadar inflasi sasaran. Data gaji yang dikeluarkan pada hari Selasa mengesahkan pendapat ini. Buat masa sekarang, Bank of England boleh menarik nafas lega, tetapi masih perlu berhati-hati."

Pasangan GBP/USD mengakhiri minggu lalu dengan berada pada paras 1.2462. Bagi unjuran median para penganalisis untuk minggu hadapan, pendapat mereka terbahagi sama rata: satu pertiga menunjukkan pertumbuhan, satu pertiga lagi menjangkakan penurunan, dan baki satu pertiga pula menunjukkan pergerakan mendatar. Bagi indikator trend pada D1, 90% menunjukkan pertumbuhan, 10% lagi penurunan. 100% pengayun menunjukkan pertumbuhan, tetapi 15% daripadanya memberikan isyarat keadaan lebihan belian. Jika pasangan ini turun ke bawah, ia akan menerima sokongan pada paras dan zon 1.2390-1.2420, 1.2330, 1.2210, 1.2040-1.2085, 1.1960, dan 1.1800-1.1840, 1.1720, 1.1595-1.1625, 1.1450-1.1475. Jika pasangan ini naik ke atas, ia akan berdepan rintangan pada paras 1.2500-1.2510, kemudian 1.2545-1.2575, 1.2690-1.2710, 1.2785-1.2820, 1.2940, dan 1.3140.

Perkara yang berlaku dalam kalendar minggu hadapan termasuklah ucapan oleh Gabernor Bank of England iaitu Andrew Bailey pada hari Selasa, 21 November. Keesokan hari pula adalah penyiaran Laporan Inflasi dan perbincangan mengenai belanjawan negara, dan pada hari Khamis, 23 November, data awal kadar aktiviti perniagaan (PMI) dalam pelbagai sektor ekonomi di UK akan dikeluarkan.

USD/JPY: Perbendaharaan A.S. Dijangka Menjadi Penyelamat Yen

- Pada 13 November, pasangan USD/JPY mencecah paras 151.90, memperbaharui paras tertinggi beberapa bulan dan kembali berada pada kadar yang didagangkan pada Oktober 2022. Namun, yen membuat kemunculan semula setelah inflasi di A.S. dikeluarkan.

Tidak seperti kadar CPI di U.S, statistik makro di Jepun tidak banyak memberi impak kepada yen, walaupun terdapat beberapa perkara yang perlu diambil kira. Sebagai contoh, kadar KDNK di negara itu bagi suku ketiga menunjukkan penurunan sebanyak -0.5% setelah bertumbuh 1.2% pada suku sebelum ini serta kadar -0.1% yang diunjur. Melihat kepada penurunan itu, ketua Bank of Japan (BoJ) iaitu Kadsuo Ueda mengeluarkan kenyataan mengejutkan pada hari Jumaat, 17 November dengan berkata ekonomi di negara itu sedang pulih dan pemulihan ekonomoi akan terus berlaku walaupun dengan kadar yang agak sederhana.

Ueda tidak pasti mengenai nilai yen yang lemah memberi kesan negatif kepada ekonomi Jepun. Sebaliknya, nilai mata wang yang lemah telah memberi kesan positif kepada sektor eksport dan keuntungan kepada syarikat-syarikat Jepun yang beroperasi di pasaran global. Justeru, ketua penggubal dasar ini tidak pasti bagaimana serta sejauh manakah Bank of Japan akan mengubah polisi kewangan mereka. “Kami akan pertimbangkan untuk menamatkan polisi YCC dan kadar faedah negatif jika sasaran kadar inflasi kami dijangka boleh dicapai secara stabil dan berterusan,” jelas Kadsuo Ueda.

Sementara itu, Menteri Kewangan Jepun iaitu Shunichi Suzuki berkata bahawa beliau sudah bersedia untuk mengambil langkah-langkah yang diperlukan jika mata wang negara itu berdepan dengan tekanan spekulatif yang lebih besar. Timbalan Menteri iaitu Ryosei Akazawa menyokong kenyataan ketua beliau dan menegaskan bahawa pihak kerajaan akan campur tangan dalam pasaran tukaran wang asing bagi membendung keadaan meruap yang berlebihan. Kenyataan oleh kedua-dua pegawai kerajaan itu dilihat mengukuhkan lagi nilai mata wang negara berkenaan, dan pada hari Jumaat, 17 November, kadarnya mencapai kedudukan terendah mingguan dengan berada pada paras 149.19. Paras terakhirnya berada sedikit tinggi daripada itu - pada kadar 149.56.

Harapan untuk BoJ untuk akhirnya mengetatkan polisi kewangan mereka terus dilihat berlarutan dalam kalangan peserta pasaran. Pakar strategi di Danske Bank sebagai contoh menjangkakan kadar USD/JPY akan susut di bawah paras 140.00 dalam masa 6-12 bulan. Pada pendapat mereka, ini terutamanya disebabkan oleh hakikat bahawa hasil perolehan bon jangka panjang di A.S telah mencapai kemuncaknya. “Kami jangkakan untuk tahun-tahun berikutnya, perbezaan hasil perolehan ini akan menyumbang kepada nilai yen Jepun yang lebih kukuh,” jelas mereka. “Selain itu, data lampau menunjukkan bahawa keadaan global yang bercirikan kelembapan pertumbuhan serta inflasi memberi kelebihan kepada pengukuhan nilai yen Jepun."

Berbincang tentang prospek jangka pendek untuk pasangan ini, 65% penganalisis menjangkakan nilai yen yang terus menjadi lebih kukuh, manakala 35% pula menjangkakan kemaraan nilai dolar. Bagi analisis teknikal pada D1, unjurannya adalah benar-benar neutral. Kedua-dua indikator trend dan pengayun sama-sama berwarna merah dan hijau dengan nisbah 50-50. Sokongan paling hampir bagi pasangan ini berada di zon 149.20, kemudian 148.40-148.70, 146.85-147.30, 145.90-146.10, 145.30, 144.45, 143.75-144.05, 142.20. Paras rintangan paling dekat berada di antara 150.00-150.15, kemudian 151.70-151.90 (paras tertinggi Oktober 2022), selepas itu 152.80-153.15, dan akhir sekali 156.25.

Tiada sebarang statistik penting yang lain berkenaan keadaan ekonomi di Jepun dijangka akan dikeluarkan pada minggu hadapan.

MATA WANG KRIPTO: Bilakah Anda Boleh Menjadi Jutawan Bitcoin?

- Mengikut arkib web Wayback Machine, lonjakan nilai mata wang kripto utama telah menambah jumlah jutawan bitcoin sebanyak tiga kali ganda sejak awal tahun ini. Sehingga 12 November, jumlahnya telah mencecah 88,628 orang, pertambahan ketara daripada 28,084 orang yang direkodkan pada 5 Januari. Paling ketara, nilai bitcoin telah naik daripada $16,800 kepada $37,000 sepanjang tempoh tersebut.

Kini, bayangkan potensi berlakunya senario yang digambarkan oleh CEO Galaxy Digital iaitu Mike Novogratz di mana nilai emas digital boleh naik kepada $500,000 dalam tempoh lima tahun akan datang. Adakah jumlah jutawan ini boleh melebihi sejuta orang? Selain itu, jika nilai BTC melebihi $1 juta seperti yang diramal CEO ARK Investment iaitu Catherine Wood, adakah kita juga boleh turut serta dalam golongan yang memiliki nilai kekayaan yang diidam-idamkan ini? Ramai yang menginginkan perkara ini untuk menjadi kenyataan. Sekarang, mari kita teliti mengapa perkara ini boleh berlaku dan juga sebab ia boleh menjadi sebagai angan-angan saja.

Penganalisis di Matrixport telah mengenal pasti enam pendorong yang mengikut pandangan mereka boleh menyumbang kepada kemunculan lonjakan bull beberapa bulan akan datang. Faktor-faktor itu adalah: 1) kelulusan pihak SEC untuk ETF spot bitcoin dengan dagangan dijangka bermula antara bulan Februari-Mac 2024; 2) penerbitan IPO Circle, pengeluar mata wang USDC; 3) kelulusan mahkamah bagi pembukaan semula bursa FTX pada Disember 2023 dengan penyambungan sebenar operasi antara bulan Mei-Jun 2024; 4) pengurangan penghasilan bitcoin; 5) pelaksanaan EIP-4844 berikutan hard fork Dencun dalam blockchain Ethereum pada Q1 2024; 6) potensi untuk bermulanya pelonggaran polisi kewangan Rizab Persekutuan pada pertengahan tahun 2024.

Dengan memahami lebih mendalam kedua-dua faktor pertama dan keempat: buat masa ini kedua-dua faktor itu memainkan peranan penting dalam pertambahan pengumpulan BTC oleh golongan hodler, melebihi jumlah pengeluaran coin baru sebanyak 2.2 kali ganda. Paling ketara, lebih daripada 57% coin daripada jumlah yang telah dikeluarkan disimpan dalam walet dan berada dalam keadaan dorman lebih daripada dua tahun. Seiring perkara itu, jumlah yang dimiliki pelabur jangka pendek dan golongan spekulator turun mendadak. Dinamik ini telah menghasilkan keadaan defisit yang besar dalam pasaran emas digital, mendorong nilainya naik ke atas. Ramai penganalisis menjangkakan trend ini akan menjadi lebih hebat setelah ETF spot diluluskan serta pengurangan penghasilan pada tahun 2024 nanti.

Menurut agensi analisis Glassnode, sejak pertengahan tahun 2022, disebabkan oleh penurunan harga aset kripto, para penghasil terpaksa menjual hampir keseluruhan coin yang dihasilkan bagi menampung perbelanjaan operasi dan membayar hutang, berjumlah kira-kira $1 bilion setiap bulan. Setelah penghasilannya dikurangkan serta pengurangan nilai ganjaran sebanyak 50%, jumlah ini dijangka akan turun kepada $0.5 bilion. Sesetengah syarikat mungkin akan bergelut untuk meneruskan operasi penghasilan mereka. Kemasukan coin baru dijangka akan berkurang daripada 81,000 kepada 40,500 bagi setiap suku tahun, mengurangkan lagi jumlah bekalan serta mendorong nilainya ke atas. Data lampau menunjukkan bahawa dalam tahun setelah pengurangan penghasilan dilaksanakan, harga BTC akan melonjak sebanyak 460% kepada 7745%.

Berkenaan dengan potensi kemasukan modal pelabur berinstitusi setelah ETF spot Bitcoin mendapat kelulusan pihak Suruhanjaya Bursa dan Sekuriti (SEC) A.S., sudah banyak yang telah dibincangkan. Mari teliti beberapa lagi unjuran. Menurut penganalisis di CryptoQuant, dalam senario ini jumlah keseluruhan modal pasaran mata wang kripto boleh naik mendadak sebanyak $1 trilion. Kira-kira ~1% aset di bawah pengurusan (AUM) oleh syarikat-syarikat pengurusan akan memasuki pasaran bitcoin, berpotensi untuk menambah nilai modal pasaran emas digital antara $450-900 bilion. Dari segi nilainya, perkara ini dijangka akan menaikkan kadar pasangan BTC antara $50,000-73,000 untuk jangka pendek.

Penganalisis di Bernstein menjangkakan bahawa nilai aset ini boleh mencecah $150,000 menjelang tahun 2025 jika ETF bitcoin diluluskan. Sementara itu, rakan mereka di LookIntoBitcoin menasihatkan agar mula mengambil pulangan setelah nilai coin itu naik sekurang-kurangnya kepada $110,000. Untuk menentukan paras paling tinggi BTC akan berada, para penganalisis di LookIntoBitcoin membuat pengiraan untuk mendapatkan apa yang dipanggil sebagai Terminal Price. Pengiraan ini dibuat dengan mengambil pelbagai faktor, termasuklah tempoh antara penghasilan dan penggunaan bitcoin, serta kuantiti coin yang diedarkan. Pengiraan itu menunjukkan bahawa bitcoin akan mencapai Terminal Price semasa lonjakan bull yang seterusnya berlaku, dan dijangka akan berakhir pada penghujung tahun 2025. Melihat kepada tempoh masa yang lebih panjang, anda boleh meneliti unjuran yang dibuat oleh Mike Novogratz dan Catherine Wood untuk lima hingga tujuh tahun akan datang (sila rujuk di atas).

Dan sekarang, unjuran menakjubkan para optimis kripto telah diredakan oleh penganalisis di JPMorgan, salah satu bank terbesar dunia. Mereka baru-baru ini telah mengeluarkan satu laporan bersifat skeptikal yang meneliti unjuran para pelabur tersebut. Perkara paling utama adalah seperti berikut: 1) Pelancaran ETF spot hanya akan mengakibatkan modal beralih daripada produk pelaburan sedia ada (seperti Grayscale Bitcoin Trust) tetapi tidak menjana permintaan baru; 2) Kekalahan SEC dalam kes-kes [terhadap Ripple dan Grayscale] tidak akan menambah pematuhan undang-undang kripto, dan setelah rangka kerja penggubalan undang-undang dilakukan, situasi ini hanya akan menjadi lebih ketat; 3) Impak pengurangan penghasilan tidak dapat dijangka kerana pengurangan jumlah ganjaran sudah pun diambil kira ke dalam harganya.

Jadi, apa yang menanti buat mata wang kripto terkemuka itu? Ini adalah soalan yang diutarakan oleh Peter Schiff, presiden Euro Pacific Capital, terkenal sebagai “peminat tegar emas” dan pengkritik bitcoin yang bersungguh-sungguh. Hartawan ini menjalankan satu kaji selidik di platform X (sebelum ini dikenali sebagai Twitter) mengenai topik bilakah mata wang kripto terkemuka itu akan jatuh. Majoriti responden (68.1%) percaya bahawa aset itu perlu dibeli dan disimpan. 23% lagi yang turut serta menjangkakan coin itu akan jatuh menjunam setelah ETF spot bitcoin dilancarkan. Hanya 8.9% yang bersetuju coin itu akan jatuh sebelum pelancaran dana dagangan tersebut.

Sekarang adalah untuk situasi semasa. Penganalisis di bursa Bitfinex memberi amaran bahawa nilai bitcoin sudah mencecah kadar maksimum mingguan dan mungkin akan mengalami pembetulan dalam masa terdekat. Mengikut laporan yang dikeluarkan, purata harga beli BTC oleh pelabur jangka pendek (Harga Realisasi Pelabur Jangka Pendek atau Short-Term Holder Realized Price – STH RP) kini adalah $30,380, dan perbezaan nilai antara kadar ini dan kadar semasa adalah yang tertinggi sejak April 2022. Mengikut pengalaman, perbezaan ini menunjukkan harga coin telah mencecah paras maksimum tempatan dan mungkin akan menormalkan paras STH RP, menurunkannya ke paras antara $30,000-$31,000.

Doctor Profit iaitu seorang penganalisis juga menjangkakan pembetulan akan berlaku dan percaya pembetulan berikutnya akan diikuti dengan trend positif yang akan meletakkan BTC di sekitar $34,000. “Pasaran berada dalam keadaan sangat meruap sekarang. Hanya menunggu masa untuk berlakunya pembetulan,” beliau menulis dalam blog mikro miliknya.

Sebaliknya, penganalisis Matrixport percaya bahawa penembusan di atas paras $36,000 yang meyakinkan akan menolak nilai mata wang kripto terkemuka ini menuju paras rintangan $40,000. Selepas itu, ia mungkin membuka jalan ke ketinggian $45,000 yang boleh dicapai menjelang akhir tahun 2023. “Mengambil kira pertumbuhan stabil jumlah pembeli semasa waktu dagangan berjalan di A.S., kita dapat perhatikan pertumbuhan nilai menjelang akhir bulan (dan tahun) ini. Lonjakan Santa Claus boleh mula berlaku pada bila-bila masa,” jelas para penganalisis itu.

Ramai dalam kalangan komuniti kripto yang menyokong unjuran positif Matrixport itu. Penganalisis CreditBULL Crypto percaya bahawa BTC akan menerima impuls yang akan menaikkan nilai coin itu kepada $40,000 tidak lama lagi. Pedagang CryptoCon juga berasa optimis. Mengikut pengiraan yang dibuat, masih terdapat ruang untuk BTC naik mencecah nilai $47,000. Namun, beliau percaya bahawa paras ini mungkin hanya boleh dicapai pada musim panas tahun 2024, dan pembetulan ke paras $31,000 boleh berlaku selepas itu. Menurut CryptoCon, fasa pertumbuhan aktif yang disebabkan oleh pengurangan penghasilan dijangka berlaku pada hujung tahun 2024 - awal 2025.

Semasa ulasan ini dibuat pada hari Jumaat, 17 November, pasangan BTC/USD didagangkan pada kadar $1.38 trilion ($1.42 trilion pada minggu lalu). Bacaan kadar Indeks Fear and Greed Kripto turun daripada 70 mata kepada 63 mata namun masih kekal berada di zon Greed.

Bahagian Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali