EUR/USD: Persaingan Kadar Faedah yang Berterusan

- Pasaran buruh dan kadar inflasi: kedua-dua faktor inilah yang sangat-sangat diteliti oleh Bank Persekutuan apabila membuah keputusan berkenaan polisi kewangan serta kadar faedah mereka. Cukup dengan mengingati perubahan ketara yang berlaku setelah data inflasi untuk bulan Oktober di Amerika Syarikat dikeluarkan. Pada bulan November, nilai dolar susut dengan ketara, manakala portfolio saham dan bon yang klasik memberi hasil perolehan tertingginya dalam tempoh 30 tahun! Setelah bermula pada kedudukan 1.0516, pasangan EUR/USD mencecah paras tertinggi bulanannya iaitu 1.1016 pada 29 November.

Mengenai pasaran buruh, indikator penting termasuklah kadar pengangguran dan jumlah tenaga kerja baru bukan dalam sektor perladangan (NFP) di Amerika Syarikat telah dikeluarkan pada 8 Disember lalu. Indikator pertama mendedahkan penurunan jumlah pengangguran: untuk bulan November, kadarnya turun kepada 3.7%, lebih rendah berbanding nilai sebelum ini dan yang diunjur iaitu 3.9%. Indikator kedua menunjukkan pertambahan jumlah tenaga kerja baru: jumlah yang dihasilkan adalah sebanyak 199K dalam masa sebulan, lebih tinggi berbanding 150K pada bulan Oktober dan 180K yang diunjurkan. Kedua-dua statistik itu tidak boleh dianggap menyokong dolar dengan ketara. Namun, setidak-tidaknya ia tidak memberi sebarang tekanan.

Dua tiga bulan sebelum ini, reaksi pasaran terhadap data seperti itu mungkin adalah lebih mendebarkan kerana masih ada lagi harapan untuk pihak Rizab Persekutuan menaikkan kadar faedah mereka pada tahun 2023. Kini, harapan seperti itu hampir sudah tiada lagi. Perkara yang dibincangkan bukan lagi tentang bagaimana kadar faedah utama akan dinaikkan, tetapi lebih kepada berapa lama lagi kadar 5.50% yang ada sekarang akan dikekalkan dan berapa kerap penggubal dasar akan menurunkannya.

Satu kaji selidik yang dibuat oleh Reuters terhadap pakar-pakar ekonomi mendedahkan bahawa hanya separuh daripada responden (52 orang berbanding 102) percaya kadar semasa akan kekal tidak berubah setidak-tidaknya sehingga bulan Julai nanti. Baki 50 orang responden menjangkakan Rizab Persekutuan akan mula menurunkannya sebelum itu. 72 daripada 100 orang responden percaya bahawa menjelang tahun 2024, kadar faedahnya akan diturunkan sebanyak 100 mata asas (bp) secara maksimum, mungkin kurang daripada itu. Hanya 5 orang penganalisis yang masih berharap kadarnya dinaikkan lebih tinggi, walaupun hanya sebanyak 25 mata. Perlu diketahui bahawa keputusan kaji selidik Reuters ini tidak selari dengan jangkaan masa terdekat pasaran yang meramalkan lima kali penurunan sebanyak 25 mata setiap kali bermula pada bulan Mac nanti.

Pakar ekonomi Citibank yang mengambil bahagian dalam kaji selidik Reuters maklum bahawa peningkatan kadar inflasi teras boleh mengganggu naratif Rizab Persekutuan untuk menurunkan kadar faedah serta menangguhkan proses tersebut. Data inflasi di Amerika Syarikat yang berikutnya iaitu kadar Indeks Harga Pengguna (CPI) dan Indeks Harga Pengeluar (PPI) untuk bulan November masing-masing akan diketahui pada hari Selasa, 12 Disember dan juga hari Rabu, 13 Disember. Selepas itu, kita boleh jangkakan mesyuarat Federal Open Market Committee (FOMC) A.S. akan berlangsung pada hari Rabu di mana keputusan mengenai kadar faedah akan dibuat. Tidak dinafikan pasaran semestinya akan memberi tumpuan terhadap unjuran ekonomi yang akan dibentang oleh pihak FOMC serta kenyataan-kenyataan oleh barisan kepimpinan Rizab Persekutuan.

Walau bagaimanapun, bukan Rizab Persekutuan saja yang akan mempengaruhi pasangan EUR/USD; pihak Bank Negara Kesatuan Eropah (ECB) juga memainkan peranannya, dan mereka dijadual akan bermesyuarat pada 14 Disember, hari Khamis minggu hadapan. Buat masa ini, kadar faedah euro adalah 4.50%. Kebanyakan peserta pasaran percaya kadar itu terlalu tinggi dan boleh mendorong ekonomi yang rapuh di rantau berkenaan mengalami kegawatan.

Proses deflasi di Eurozone dianggap lebih pantas berbanding di Amerika Syarikat. Minggu lalu, pihak Eurostat melaporkan bahawa jika mengikut data awal, kadar Indeks Harga Pengguna Diselaraskan (HICP) turun ke paras paling rendah sejak Jun 2021 pada kadar 2.4% (t/t), lebih rendah berbanding bulan Oktober iaitu 2.9% dan kadar yang diunjur iaitu 2.7%. Kadar ini sudah hampir dengan kadar 2.0% yang disasarkan. Maka, bagi menyokong ekonomi, ECB mungkin akan melaksanakan proses melonggarkan polisi kewangan mereka tidak lama lagi.

Unjuran pasaran mencadangkan bahawa pemotongan kadar utama mereka akan pertama kali dibuat pada bulan April, dengan 50% kadar kebarangkalian ia akan dilaksanakan sebulan lebih awal pada bulan Mac. Terdapat 70% kemungkinan kadarnya akan diturunkan sebanyak 125 mata menjelang tahun 2024. Namun, konsensus dalam kalangan penganalisis Reuters menganggarkan jumlahnya adalah lebih konservatif, meramalkan penurunan hanya sebanyak 100 mata.

Justeru, persaingan kadar antara Rizab Persekutuan dan Bank Negara Kesatuan Eropah akan berterusan. Jika sebelum ini pihak yang berjaya adalah mereka yang lebih cepat menaikkan kadarnya, kini kelebihan berpihak kepada mereka yang lebih perlahan menurunkannya. Para pelabur sememangnya mungkin boleh menerima sebahagian daripada maklumat berkenaan rancangan penggubal dasar selepas mereka bermesyuarat pada minggu hadapan.

Untuk minggu lalu, pasangan EUR/USD ditutup pada paras 1.0760. Buat masa sekarang, pendapat penganalisis mengenai masa depan pasangan ini adalah seperti berikut: 75% bersetuju dengan nilai dolar yang lebih kukuh, manakala 25% lagi memihak kepada euro. Dalam kalangan indikator trend pada D1, peratusannya adalah sama: 75% memihak kepada dolar dan 25% lagi memihak euro. Untuk pengayun, 75% berada pada warna merah (dengan satu pertiga daripadanya berada di zon lebihan belian), manakala 10% menunjukkan arah bertentangan, dan 15% lagi neutral.

Sokongan paling hampir bagi pasangan ini berada di sekitar paras 1.0725-1.0740, diikuti dengan 1.0620-1.0640, 1.0500-1.0520, 1.0450, 1.0375, 1.0200-1.0255, 1.0130, dan 1.0000. Bull akan berdepan paras rintangan di sekitar 1.0800-1.0820, 1.0865, 1.0965-1.0985, 1.1020, 1.1070-1.1110, 1.1150, 1.1230-1.1275, 1.1350, dan 1.1475.

Selain daripada perkara-perkara yang telah disebutkan tadi, kalendar ekonomi tertumpu kepada penyiaran ringkasan data pasaran runcit di A.S. pada hari Khamis, 14 Disember. Pada hari yang sama, jumlah tuntutan awal bagi manfaat pengangguran akan dikeluarkan seperti biasa, dan pada 15 Disember, kadar awal Indeks Pengurusan Pembelian (PMI) dalam sektor pembuatan dan perkhidmatan di Amerika Syarikat akan diketahui. Selain itu, pada hari Jumaat, data awal aktiviti perniagaan di Jerman serta di Eurozone secara keseluruhannya akan dikeluarkan.

GBP/USD: Bolehkah Kita Jangkakan Kejutan daripada BoE?

- Bank of England (BoE) telah menjalankan kaji selidik suku tahunan mereka pada 8 Disember. Unjuran inflasi bagi populasi di UK untuk November 2024 rupa-rupanya adalah 3.3%, lebih rendah berbanding kadar bagi suku tahun sebelum ini iaitu 3.6%. Sementara itu, 35% daripada warga negara itu percaya bahawa secara peribadi mereka merasakan akan mendapat manfaat daripada penurunan kadar faedah. Dalam kata lain, majoriti (65%) tidak merasa bimbang tentang indikator ini. Namun, ia adalah sesuatu yang membimbangkan buat peserta pasaran.

Mesyuarat BoE juga akan berlangsung pada minggu depan, pada hari Khamis, 14 Disember, sejurus sebelum ECB bermesyuarat. Apakah kadar faedah yang akan diputuskan nanti? Baru-baru ini, retorik bersifat hawkish yang diberikan oleh barisan kepimpinan Bank of England telah memberi sokongan kepada mata wang British secara lisan. Sebagai contoh, Gabenor BoE iaitu Andrew Bailey baru-baru ini berkata bahawa kadar yang tinggi seharusnya dibiarkan lebih lama, walaupun jika ia mungkin memberi kesan negatif terhadap ekonominya. Namun, penganalisis menjangkakan penggubal dasar itu mungkin akan membiarkan status quo kekal sama semasa bermesyuarat nanti, mengekalkan kadar faedah utama pada paras 5.25%, kadar yang sudah pun tinggi sepanjang 15 tahun lalu.

Kadar yang diunjur untuk tahun 2024 membayangkan penurunan sebanyak 80 mata kepada 4.45%. jika Rizab Persekutuan menurunkan kadar mereka kepada 4.25%, ia dapat memberi sedikit harapan kepada pound untuk menjadi lebih kukuh. Walau bagaimanapun, ini adalah sesuatu yang akan berlaku pada masa hadapan. Minggu lalu, dolar mendapatkan semula kerugian yang dialami pada bulan November dengan aktif, menyebabkan pasangan GBP/USD mengakhiri tempoh lima hari dagangan pada paras 1.2548.

Bercakap mengenai minggu hadapan, 30% bersetuju dengan pertumbuhan pasangan ini, 30% lagi penurunannya, manakala baki 40% pula kekal neutral. Dalam kalangan indikator trend pada D1, 60% menunjukkan pertumbuhan, manakala 40% lagi penurunan. Dalam kalangan pengayun, hanya 15% adalah bullish, 50% bearish, dan baki 35% lagi kekal neutral. Jika pasangan ini bergerak ke bawah, pasangan ini akan menerima sokongan pada paras dan zon 1.2500-1.2520, 1.2450, 1.2370, 1.2330, 1.2210, 1.2070-1.2085, dan 1.2035. Jika pasangan ini naik ke atas, ia akan berdepan rintangan pada paras 1.2572, kemudian 1.2600-1.2625, 1.2695-1.2735, 1.2800-1.2820, 1.2940, 1.3000, dan 1.3140.

Antara perkara yang akan berlaku pada minggu depan, selain daripada mesyuarat Bank of England, set data yang lengkap mengenai pasaran buruh di United Kingdom dijadual akan dikeluarkan pada hari Selasa, 12 Disember. Selain itu, kadar KDNK di negara tersebut akan diketahui pada hari Rabu, 13 Disember.

USD/JPY: Adakah Bank of Japan Menjadi Semakin Cuai?

- Nilai mata wang Jepun yang menjadi lebih kukuh sejak awal November lalu dilihat mengikuti trend yang stabil. Perkara ini berlaku beberapa minggu setelah hasil perolehan bon sepuluh tahun Perbendaharaan A.S. mencapai jumlah tertingginya ketika pasaran begitu yakin penurunan yang dialami adalah satu trend. Perlu diketahui bahawa menjadi kebiasaan untuk korelasi songsang berlaku antara sekuriti-sekuriti ini dan juga mata wang yen. Jika hasil perolehan bon bertambah, nilai yen akan menjadi lemah berbanding dolar. Sebaliknya, jika hasil bon berkurang, nilai yen menjadi lebih kukuh.

Peristiwa penting buat mata wang Jepun itu berlaku pada hari Khamis, 7 Disember, apabila nilainya menjadi kukuh dalam keseluruhan spektrum pasaran, naik kira-kira 225 mata berbanding dolar A.S. dan mencecah paras tertinggi dalam tempoh tiga bulan. Pasangan USD/JPY merekodkan paras minimumnya pada waktu itu dengan berada di kedudukan 141.62.

Punca utama kepada pertumbuhan nilai yen ini adalah jangkaan yang semakin bertambah mengenai Bank of Japan yang akhirnya tidak lagi melaksanakan polisi kadar faedah negatif, dan diramal akan mengumumkannya lebih awal berbanding jangkaan. Khabar angin yang tersebar mencadangkan bank-bank serantau di negara itu telah memberi tekanan kepada penggubal dasar tersebut, bersetuju dengan tidak melaksanakan polisi kawalan lengkung hasil perolehan.

Bagi mengesahkan khabar angin ini, pihak BoJ telah menjalankan satu kaji selidik khas terhadap peserta pasaran bagi membincangkan kesan dan akibat jika meneruskan rancangan untuk tidak melaksanakan polisi kewangan yang teramat longgar. Selain itu, lawatan Gabenor BoJ iaitu Kadsuo Ueda ke pejabat Perdana Menteri Fumio Kishida menghangatkan lagi khabar angin.

Mata wang yen juga menerima sokongan daripada keyakinan pasaran berkenaan kadar faedah utama Rizab Persekutuan (FRS) dan Bank Negara Kesatuan Eropah (ECB) sudah pun mencapai paras tertingginya, dan dijangka hanya akan diturunkan lebih rendah. Disebabkan perbezaan seperti itu, spread hasil perolehan antara bon kerajaan Jepun dan sekuriti sama dari AS dan Eurozone dijangka boleh menjadi sempit dengan cepat. Perkara ini dijangka akan mengubah aliran masuk modal ke dalam yen.

Lebih-lebih lagi, mata wang Jepun mungkin telah menerima sokongan daripada kelembapan pertumbuhan pasaran saham sejak tiga minggu lalu. Yen sering digunakan sebagai mata wang modal bagi pembelian aset berisiko. Justeru, penjualan bagi mendapatkan pulangan pada indeks-indeks saham seperti S&P500, Dow Jones, Nasdaq, dan lain-lain lagi telah menolak pasangan USD/JPY lebih rendah ke bawah.

Analisis grafik menunjukkan pada Oktober 2022 dan November 2023, pasangan ini membentuk corak double top, mencecah ketinggian 151.9. Justeru, mengikut perspektif ini, memang logik pasangan ini mengikuti pergerakan ke bawah. Namun, sesetengah penganalisis percaya perubahan arah pergerakan yang muktamad pada tempoh masa harian (D1) hanya boleh dibincangkan setelah ia menembusi paras sokongan di zon 142.50. Namun, semasa ulasan ini dibuat, pada malam Jumaat, 8 Disember, disebabkan data dari pasaran buruh AS yang kukuh, pasangan USD/JPY pulih dari paras terendah mingguan, bergerak ke atas, dan berakhir pada paras 144.93.

Untuk minggu hadapan, 45% penganalisis menjangkakan nilai yen menjadi lebih kukuh, 30% memihak kepada dolar, dan 25% lagi kekal neutral. Bagi indikator pada D1, kelebihan besar memihak kepada warna merah. 85% indikator trend trend berwarna merah, 75% pengayun berwarna merah, dan hanya 25% berwarna hijau.

Paras sokongan paling hampir berada di zon antara 143.75-144.05, diikuti dengan 141.60-142.20, 140.60, 138.75-139.05, 137.25-137.50, 135.90, 134.35, dan 131.25. Rintangan berada pada paras dan zon: 145.30, 146.55-146.90, 147.65-147.85, 148.40, 149.20, 149.80-150.00, 150.80, 151.60, dan 151.90-152.15.

Selain daripada penyiaran kadar Indeks Pengeluaran Besar Tankan untuk Q4 pada 13 Disember, tiada sebarang statistik makroekonomi penting tentang keadaan ekonomi Jepun yang lain dijangka akan dikeluarkan.

MATA WANG KRIPTO: Pertumbuhan Rasional atau Spekulasi Semata-Mata?

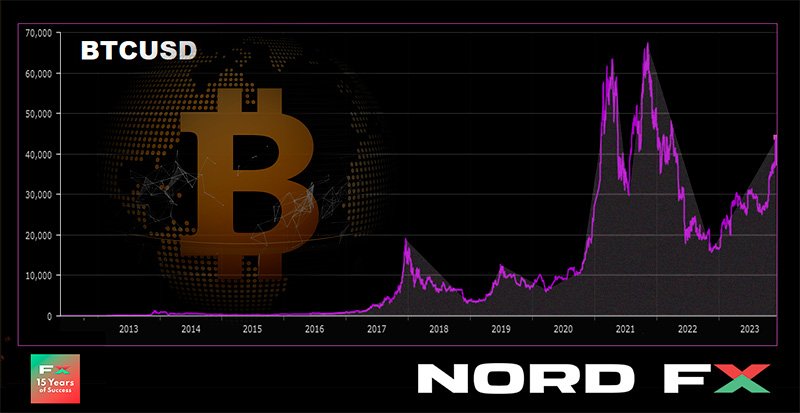

- Pada lewat malam 8 Disember, nilai mata wang kripto terunggul ini mencecah paras tertinggi $44,694. Kali terakhir BTC didagangkan pada kadar melebihi $40,000 adalah pada April 2022, sebelum pasaran kripto runtuh dengan teruk akibat kejatuhan ekosistem Terra. Antara punca kepada pertumbuhan mendadak nilai BTC yang dinyatakan adalah pertambahan kadar hash dalam rangkaian, sikap optimis pelabur mengenai ekonomi A.S. yang semakin pulih, dan Rizab Persekutuan yang dijangka akan melonggarkan polisi kewangan mereka. Walau bagaimanapun, sebab utama kepada lonjakan bull sekarang ini sudah semestinya adalah potensi untuk ETF spot bitcoin mendapat kelulusan di A.S.

Dua belas syarikat telah menghantar permohonan mereka kepada Suruhanjaya Sekuriti dan Bursa (SEC) bagi menghasilkan ETF, menguruskan aset dengan nilai melebihi $20 trilion secara keseluruhannya. Untuk perbandingan, jumlah keseluruhan modal pasaran bitcoin adalah $0.85 trilion. Syarikat-syarikat ini bukan saja menawarkan peluang kepada pelanggan sedia ada mereka untuk mempelbagaikan aset menerusi pelaburan ke atas mata wang kripto, malah juga menarik pelabur-pelabur baru, menambah lebih banyak modal pasaran ke dalam BTC. CEO syarikat Franklin Templeton iaitu Jenny Johnson yang menguruskan aset bernilai $1.4 trilion baru-baru ini menjelaskan punca kepada pertambahan minat pelabur-pelabur berinstitusi dengan berkata, “Sudah terbukti ada permintaan untuk bitcoin, dan ETF spot adalah cara terbaik untuk mendapatkannya”. Penganalisis Bloomberg iaitu James Seyffart percaya bahawa terdapat 90% kemungkinan dana-dana ini akan mendapat kelulusan antara 5 dan 10 Januari.

Menurut penganalisis di Bitfinex, bekalan aktif bitcoin yang ada sekarang berada pada jumlah terendah dalam tempoh lima tahun: hanya 30% coin yang bertukar tangan pada tahun ini. Sehubungan itu, kira-kira 70% bitcoin atau 16.3 juta BTC yang “belum pernah berlaku sebelum ini” kekal berada dalam keadaan dorman sepanjang tahun. Dalam masa yang sama, 60% coin berada dalam walet luar talian selama dua tahun. Dalam masa yang sama, seperti yang pihak Glassnode maklum, purata jumlah deposit dalam bursa mata wang kripto benar-benar telah menghampiri paras tertingginya, mencapai jumlah $29,000. Mengambil kira bilangan transaksi yang semakin berkurang, perkara ini menunjukkan pelabur-pelabur besar telah mula mendominasi.

Bersama-sama dengan lonjakan nilai bitcoin, kadar saham syarikat-syarikat yang berkaitan turut bertambah. Secara khususnya, saham syarikat Coinbase, MicroStrategy, penghasil Riot Platform, Marathon Digital, dan lain-lain juga telah bertambah.

Pakar Strategi Kanan Makro di Bloomberg Intelligence iaitu Mike McGlone percaya bahawa bitcoin menunjukkan keadaan yang lebih kukuh berbanding emas buat masa ini. Beliau maklum bahawa pada 4 Disember, emas mencecah nilai paling tinggi pernah direkodkan, dan selepas itu susut sebanyak 5.1%, manakala nilai bitcoin terus naik, melepasi paras $44,000. Namun, penganalisis itu memberi amaran bahawa kadar kemeruapan bitcoin yang tinggi boleh menghalangnya daripada didagangkan dengan selamat seperti emas fizikal sepanjang tempoh “mengambil risiko”. Menurut McGlone, untuk bitcoin sebagai aset alternatif bersaing dengan logam berharga itu, ia perlu mewujudkan indikator kebolehpercayaan yang penting. Ini termasuklah korelasi negatif BTC dengan pasaran saham serta mencapai kadar defisit tinggi sepanjang tempoh pengembangan kewangan.

Amaran McGlone itu jauh bezanya jika dibandingkan dengan unjuran Peter Schiff, Presiden firma broker Euro Pacific Capital. Tokoh yang terkenal dengan sikap skeptik terhadap kripto dan penggemar emas fizikal ini berasa yakin bahawa kegilaan spekulatif yang berlegar di sekitar BTC-ETF akan berakhir tidak lama lagi. “Ini mungkin akan menjadi sebuah lagu sedih… Kejatuhan Bitcoin akan menjadi lebih menarik berbanding pertumbuhannya,” pelabur itu memberi amaran.

Bekas pegawai SEC iaitu John Reed Stark memberi sentimen yang sama. “Terdapat dua sebab bagi pertumbuhan nilai mata wang kripto,” beliau menjelaskan. “Pertama, disebabkan oleh jurang yang tidak lengkap dan kemungkinan berlakunya manipulasi di pasaran; kedua, mata wang kripto yang mungkin dijual dengan nilai melambung dan terlebih nilai kepada pembeli yang lebih cetek mindanya […] Perkara ini juga termasuk dengan spekulasi mengenai 90% kebarangkalian ETF spot bitcoin mendapat kelulusan".

Untuk berlaku adil, perlu diketahui bahawa lonjakan yang berlaku baru-baru ini bukan hanya disebabkan oleh ETF spot BTC. Keterujaan mengenai perkara itu telah mula wujud secara beransur-ansur sejak hujung bulan Jun lalu setelah permohonan pertama dihantar kepada SEC. Namun sebaliknya, Bitcoin telah mula bergerak ke atas sejak awal Januari, mengalami pertumbuhan nilai sebanyak 2.6 kali ganda sepanjang tempoh itu.

Terdapat beberapa penganalisis yang menunjukkan situasi semasa yang berlaku adalah menyamai kitaran BTC/USD sebelum ini. Sekarang, kadar penurunan daripada paras tertinggi (ATH) adalah 37%, pada kitaran sebelum ini untuk tempoh yang sama, kadarnya adalah 39%, dan pada kitaran antara tahun 2013-17, kadarnya adalah 42%. Jika kita ukur paras paling rendah dan bukan paras tertingginya, corak yang sama akan terhasil. (Lonjakan kali pertama dikecualikan kerana nilai Bitcoin yang baru ketika itu naik lebih cepat dalam pasaran baru lahir.)

Menurut CEO Blockstream iaitu Adam Back, nilai bitcoin akan melepasi paras $100,000 sebelum pengurangan penghasilan dilaksanakan pada April 2024. Veteran dalam industri itu sedar bahawa unjuran beliau tidak mengambil kira impuls bullish yang berpotensi berlaku jika ETF spot bitcoin mendapat kelulusan SEC. Berkenaan dengan pergerakan jangka panjang sebut harga emas digital itu, usahawan tersebut bersetuju dengan pendapat pengasas bersama BitMEX iaitu Arthur Hayes yang menjangkakan nilai antara $750,000 dan $1 juta menjelang tahun 2026.

Sebagai rujukan: Adam Back adalah seorang ahli perniagaan warganegara British, seorang pakar kriptografi, dan juga cypherpunk. Diketahui bahawa Back mengutus surat kepada Satoshi Nakamoto, dan satu rujukan mengenai penerbitan beliau turut disertakan dalam huraian sistem bitcoin. Sebelum ini, Adam Back tidak membuat unjuran nilai BTC secara umum, maka kebanyakan ahli komuniti kripto memberi perhatian penuh kepada kenyataan yang beliau keluarkan.

CEO syarikat Ledger, Pascal Gauthier, ketua Lightspark, David Marcus, dan ketua pengurus bursa CoinDCX, Vijay Ayyar juga menjangkakan kadar bitcoin di bursa akan mencecah $100,000 pada tahun 2024. Mereka berkongsi maklumat ini dalam satu temu bual bersama CNBC. “Nampaknya tahun 2023 adalah tahun persediaan bagi pertumbuhan yang seterusnya. Sentimen mengenai tahun 2024 dan 2025 sangat-sangat memberangsangkan,” jelas Pascal Gauthier. “Sesetengah peserta pasaran menjangkakan berlakunya trend bullish tidak lama selepas pengurangan penghasilan dilaksanakan, namun dengan mengambil kira berita mengenai ETF, pertumbuhan mungkin boleh berlaku lebih awal daripada itu,” Vijay Ayyar akui. Walau bagaimanapun, tidak seperti Adam Back, pada pendapat beliau, “ETF yang tidak mendapat kelulusan boleh mengganggu proses ini."

Maksimalis bitcoin terkenal yang juga seorang hos televisyen dan bekas pedagang iaitu Max Kaiser berkongsikan khabar angin bahawa dana kekayaan negara Qatar sedang bersedia untuk memasuki pasaran kripto dengan nilai pelaburan besar dan merancang untuk melaburkan $500 bilion ke dalam mata wang kripto terkenal itu. “Perkara ini akan membawa perubahan besar terhadap landskap mata wang kripto, membolehkan nilai bitcoin berpotensi melepasi paras $150,000 dalam masa terdekat dan mungkin naik lebih tinggi,” jelas Keiser.

Tidak seperti hos televisyen itu, kami tidak akan kongsikan khabar angin tetapi fakta yang benar-benar tepat. Fakta pertama adalah semasa ulasan ini dibuat pada malam 8 Disember, pasangan BTC/USD didagangkan di sekitar nilai $44,545. Fakta kedua adalah jumlah keseluruhan modal pasaran kripto adalah $1.64 trilion ($1.45 trilion minggu lalu). Akhir sekali, fakta ketiga: bacaan Indeks Fear & Greed Kripto naik daripada 71 mata kepada 72 mata dan terus berada di zon Greed.

Bahagian Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali