EUR/USD: Ekonomi AS Memberikan Kejutan

● Dua perkara paling penting untuk minggu lalu telah berlaku pada hari Khamis, 25 Januari. Pada hari tersebut, mesyuarat Bank Negara Kesatuan Eropah (ECB) telah diadakan, dan kadar awal KDNK di AS untuk Q4 2023 juga dikeluarkan.

Seperti dijangka, pihak ECB membiarkan kadar faedah utama mereka iaitu 4.50% tidak berubah. Penggubal dasar itu juga telah mengekalkan parameter kritikal sedia ada dalam polisi kewangan mereka. Pada sidang akhbar yang dibuat selepas berakhirnya mesyuarat itu, Presiden ECB iaitu Christine Lagarde enggan memberikan komen tentang tempoh masa untuk penurunan kadar itu. Beliau mengulangi kenyataan yang dibuat sebelum ini, maklum dengan pendirian ahli-ahli Jawatankuasa Pentdbir ECB bahawa buat masa ini, masih terlalu awal untuk berbincang tentang pelonggaran polisi. Walau bagaimanapun, Lagarde menekankan bahawa kadar pertumbuhan gaji sudah pun menurun dan menambah lagi bahawa mereka menjangkakan kadar inflasi akan menjadi lebih rendah sepanjang tahun 2024.

● Secara keseluruhan, perkara pertama berlaku tanpa sebarang kejutan, tidak seperti perkara kedua. Data awal bagi kadar KDNK pada Q4 2023 yang dikeluarkan oleh Biro Analisis Ekonomi AS menunjukkan bahawa ekonomi Amerika diunjur mengalami kelembapan pertumbuhan berbanding kadar tinggi yang dicapai pada Q3 (4.9%), mencecah 3.3% secara tahunan. Namun, kadar itu adalah lebih tinggi berbanding yang diunjur pasaran, mereka sebulat suara menjangkakan kelembapan yang lebih rendah ke paras 2.0%. Maka, bagi keseluruhan tahun 2023, ekonomi di negara itu sebenarnya hanya bertumbuh sebanyak 2.5% (berbanding 1.9% pada tahun 2022). Data ini mengesahkan bahawa ekonomi di negara itu berdaya tahan terhadap kitaran kenaikan kadar faedah paling tinggi sejak tahun 1980-an - ekonominya terus bertumbuh lebih tinggi daripada kadar trend lampau (1.8%) dan bukannya menjadi lembab seperti yang dijangka.

Keputusan menakjubkan ini mengejutkan para peserta pasaran. Ia dilihat begitu ‘cemerlang’ jika dibandingkan dengan prestasi mata wang yang lain. Sebagai contoh, kadar KDNK di Jepun terus jatuh semula ke paras sebelum pandemik COVID-19 melanda, manakala kadar KDNK di Eurozone dilihat berada dalam keadaan terbantut buat masa sekarang. Perkara ini memberi kelebihan kepada dolar kerana ekonomi yang stabil membolehkan pihak Rizab Persekutuan menunda masa bagi memulakan pelaksanaan pelonggaran polisi mereka serta mengekalkan kadar tinggi untuk beberapa bulan lagi. Menurut sebut harga niaga hadapan CME, kebarangkalian untuk kadar faedah diturunkan pada bulan Mac buat masa ini adalah sebanyak 47%, hampir separuh daripada jumlah sebulan lalu (88%). Kebanyakan penganalisis percaya bahawa pihak Rizab Persekutuan tidak akan mula mengurangkan kos pinjaman dana persekutuan secara perlahan-lahan seawal bulan Mei atau Jun, menunggu isyarat yang mengesahkan kemampanan ekonominya terhadap penurunan inflasi.

Laporan Biro Statistik Buruh AS pada 25 Januari juga menyatakan bahawa tuntutan awal bagi faedah pengangguran bagi minggu berakhir 20 Januari meningkat kepada 214K, lebih tinggi berbanding jumlah yang diunjur dan minggu sebelumnya iaitu 200K. Walaupun terdapat sedikit kenaikan, jumlah sebenar itu masih lagi antara yang terendah sejak hujung tahun lalu.

● Seperti yang dinyatakan sebelum ini, situasi ekonomi di Eurozone dilihat lebih membimbangkan, diburukkan lagi oleh serangan ketenteraan Rusia ke atas Ukraine serta kebantutan ekonomi di China, rakan penting bagi Eropah. Berdasarkan perkara ini, ECB mungkin menjadi pihak yang paling tergesa-gesa untuk mula menurunkan kadar faedah mereka dalam kalangan bank negara G10. Langkah seperti itu mungkin akan menimbulkan tekanan yang kuat kepada mata wang Eropah, merugikan euro dalam segmen dagangan bawa ke depan. Disamping itu, kelebihan yang dimiiki dolar sebagai mata wang selamat seharusnya tidak diabaikan.

● Kadar indeks dolar DXY menemui paras sokongan yang kukuh di kedudukan 100.00 pada hujung tahun lalu, kemudian naik ke atas, dan mengalami penyatuan di sekitar paras 103.00 pada minggu lalu, dilihat ‘mengekalkan’ purata pergerakan 200 harinya. Peserta pasaran menunggu mesyuarat Federal Open Market Committee (FOMC) Rizab Persekutuan A.S yang dijadual akan diadakan pada hari Rabu, 31 Januari nanti, ketika data KDNK mencatatkan kadar yang kukuh serta terdapat bukti meyakinkan disinflasi berlaku. Seperti pihak ECB, berkemungkinan besar kadar faedah mereka kekal tidak berubah pada kedudukan semasa (5.50%). Lebih-lebih lagi, kenyataan oleh Pengerusi Rizab Persekutuan iaitu Jerome Powell adalah sama seperti ECB, menjangkakan lebih berhati-hati berkenaan tempoh untuk menurunkan kadar faedah. Namun, nada beliau yang lebih memihak kepada penurunan kadar mungkin sudah cukup mengembalikan keyakinan pasaran bagi pelonggaran polisi kewangan seawal bulan Mac nanti. Dalam hal ini, kadar DXY boleh meneruskan pergerakannya ke paras 100.00. Jika tidak, kedudukan paling tinggi yang dicapai Disember lalu dilihat mampu diperbaharui semula.

● Data perbelanjaan penggunaan peribadi di AS telah dikeluarkan benar-benar di penghujung hari terakhir bekerja, pada hari Jumaat, 26 Januari. Kadar Indeks Harga Perbelanjaan Penggunaan Peribadi (PCE) teras menunjukkan kenaikan daripada 0.1% kepada 0.2% secara bulanan, bertepatan dengan unjuran. Bagi tahun ke tahun, kadar itu berada pada paras 2.9%, lebih rendah berbanding nilai sebelum ini (3.2%) dan juga kadar yang diunjur (3.0%).

Kadar-kadar ini tidak begitu memberi kesan ketara terhadap kadar tukaran, dan gandingan EUR/USD ditutup pada paras 1.0854 minggu lalu. Buat masa ini, majoriti penganalisis menjangkakan nilai dolar AS yang lebih kukuh untuk minggu hadapan. Dalam kalangan mereka, 80% bersetuju dengan pengukuhan nilai dolar, 0% memihak kepada euro, dan 20% pula berpendirian neutral. Namun, untuk perspektif bulanan, keseimbangan kekuatan antara bullish (merah), bearish (hijau), dan neutral (kelabu) terbahagi sama rata: satu pertiga setiap satunya. Bacaan pengayun pada garis masa D1 mengesahkan jangkaan penganalisis: 100% berwarna merah (15% menunjukkan keadaan lebihan jualan). Dalam kalangan indikator trend, nisbah kekuatannya adalah 65% memihak warna merah dan 35% warna hijau. Sokongan paling hampir bagi gandingan ini berada di zon antara 1.0800-1.0820, diikuti dengan 1.0725-1.0740, 1.0620-1.0640, 1.0500-1.0515, dan 1.0450. Bull akan berdepan rintangan di sekitar paras 1.0905-1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275, 1.1350, dan 1.1475.

● Untuk minggu hadapan, selain daripada mesyuarat FOMC yang telah disebutkan sebelum ini serta sudah akhbar selepas itu, kita menjangkakan data KDNK bagi Q4 di Jerman dan di Eurozone akan diketahui pada hari Selasa, 30 Januari. Hari Rabu, kita akan mengetahui jumlah jualan runcit serta kadar Indeks Harga Pengguna (CPI) di Jerman, serta situasi buruh dalam sektor swasta di AS oleh pihak ADP. Hari Khamis, 1 Februari, data inflasi (CPI) di Eurozone serta kadar aktiviti perniagaan dalam sektor pembuatan (PMI) di AS akan dikeluarkan. Disamping itu, pada 1 dan 2 Februari, kita akan menerima sejumlah besar statistik dari pasaran buruh AS seperti biasa, termasuklah kadar pengangguran serta jumlah pekerjaan baru yang ada bukan dalam sektor agrikultur (Non-Farm Payrolls, NFP).

GBP/USD: Inflasi Terus Mengukuhkan Nilai Pound

● Laporan jualan runcit yang dikeluarkan pada 19 Januari di United Kingdom ternyata mengecewakan. Jumlah jualan runcit untuk bulan Disember susut sebanyak -3.2% setelah jumlah itu naik 1.4% pada bulan sebelumnya, manakala para penganalisis mengunjurkan penurunan sebanyak -0.5%. Untuk tahun ke tahun, indikator ini mengalami penurunan sebanyak -2.4% setelah naik sebanyak 0.2% pada bulan sebelumnya (diunjur -1.1%). Jualan selain daripada bahan api turun sebanyak -3.3% untuk bulan ke bulan dan -2.1% untuk tahun ke tahun, berbanding unjuran para penganalisis masing-masing pada kadar -0.6% dan -1.3%.

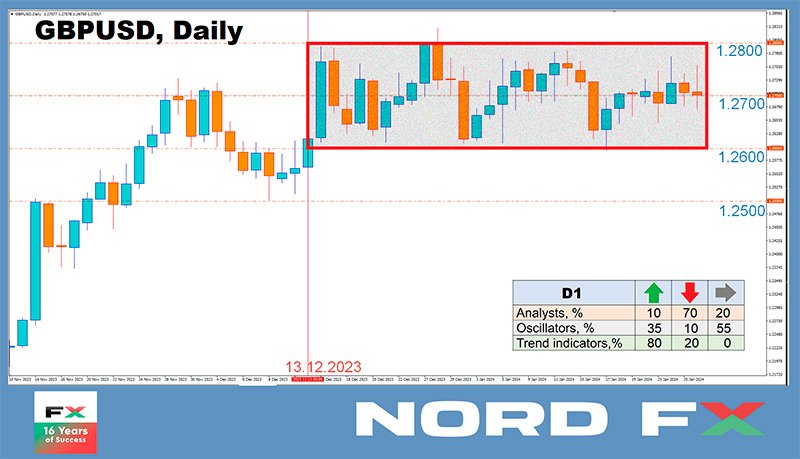

Namun, walaupun dengan penguncupan ini, kadar GBP/USD bukan saja dapat mengekalkan kedudukannya dalam saluran lateral antara 1.2600-1.2800 yang diikutinya selama enam minggu, malah ia cuba untuk bergabung di separuh bahagian atas saluran. Penganalisis percaya bahawa mata wang British itu terus menerima sokongan daripada jangkaan Bank of England (BoE) akan menjadi penggubal dasar terakhir untuk menurunkan kadar faedahnya.

● Perlu diingat bahawa data inflasi untuk bulan Disember menunjukkan kadar Indeks Harga Pengguna (CPI) di United Kingdom naik daripada -0.2% kepada 0.4% untuk bulan ke bulan (unjuran sepakat adalah 0.2%), manakala kadarnya mencecah 4.0% untuk tahun ke tahun (berbanding nilai sebelum ini iaitu 3.9% dan 3.8% yang diunjur). Kadar CPI teras kekal pada nilai sebelum ini iaitu 5.5% untuk tahun ke tahun. Berikutan penyiaran laporan tersebut yang menunjukkan peningkatan kadar inflasi, Perdana Menteri UK iaitu Rishi Sunak dengan segera mencari jalan untuk meyakinkan pasaran. Beliau menyatakan bahawa rancangan ekonomi kerajaan akan dikekalkan dan terus dilaksanakan setelah berjaya menurunkan kadar inflasi daripada 11% kepada 4%. Namun, walaupun dengan kenyataan optimis Perdana Menteri itu, kebanyakan peserta pasaran kini lebih yakin bahawa Bank of England akan menunda untuk mula melonggarkan polisi kewangan mereka sehingga hujung tahun nanti. “Kebimbangan mengenai proses disinflasi akan membantutkan ekonomi mungkin semakin bertambah,” pakar ekonomi di Commerzbank menjelaskan pada waktu itu. “Pasaran mungkin berharap Bank of England akan memberikan respon yang sepatutnya, justeru, mereka akan lebih berhati-hati dalam mencari masa sesuai untuk menurunkan kadar faedah buat kali pertama."

● Nilai mata wang British itu juga menjadi lebih kukuh disebabkan oleh data awal aktiviti perniagaan di negara itu yang dikeluarkan pada hari Rabu, 24 Januari. Kadar PMI bagi sektor Pembuatan meningkat daripada 46.2 kepada 47.3, berbanding 46.7 yang diunjur. Disamping itu, kadar PMI bagi sektor Perkhidmatan dan Komposit selesa berada di zon pertumbuhan (melebihi 50 mata). Kadar PMI Perkhidmatan naik daripada 53.4 kepada 53.8 (diunjur 53.2), manakala kadar PMI Komposit pula naik daripada 52.1 kepada 52.5 (diunjur 52.2). Melihat kepada nilai-nilai ini, pasaran membuat kesimpulan bahawa ekonomi di negara tersebut mampu bertahan daripada kadar faedah yang tinggi untuk jangka masa panjang.

● Kadar GBP/USD ditutup pada paras 1.2701 untuk minggu lalu. Berkenaan dengan unjuran para penganalisis untuk minggu hadapan, sentimen sama seperti gandingan EUR/USD diberikan di sini: 70% menjangkakan penurunan gandingan ini, hanya 10% yang menjangkakan pertumbuhan, manakala 20% lagi lebih gemar untuk kekal neutral. Ramalan bulanan dan juga jangka masa panjang dilihat lebih kabur. Dalam kalangan indikator trend pada D1, gambarannya adalah bertentangan dengan pendapat penganalisis dan kelebihan jelas memihak kepada mata wang British: 80% menunjukkan pertumbuhan gandingan ini, manakala 20% lagi meramalkan penurunan. Dalam kalangan pengayun, 35% memihak kepada pound, 10% memihak kepada dolar, dan baki 55% lagi kekal berpendirian neutral. Jika gandingan ini turun ke bawah, sokongan akan ditemui di zon dan paras 1.2595-1.2610, 1.2500-1.2515, 1.2450, 1.2330, 1.2210, 1.2070-1.2085. Jika gandingan ini bergerak ke atas, ia akan berdepan rintangan pada paras 1.2750-1.2765, 1.2785-1.2820, 1.2940, 1.3000, dan 1.3140-1.3150.

● Selain daripada mesyuarat FOMC Rizab Persekutuan AS, kita juga menunggu mesyuarat Bank of England pada minggu hadapan. Ia dijadual akan berlangsung pada hari Khamis, 1 Februari, dan mengikut jangkaan, pihak BoE juga dijangka akan mengekalkan kadar pinjaman semasa mereka iaitu 5.25%. Selain itu, tiada sebarang peristiwa penting lain berkaitan ekonomi United Kingdom yang dijangka akan diketahui pada minggu depan.

USD/JPY: Adakah Peluncuran ke Paras 150.00 Akan Berterusan?

● Kadar Indeks Harga Pengguna (CPI) di wilayah Tokyo turun daripada 2.4% kepada 1.6% tanpa disangka-sangka untuk bulan Januari, manakala kadar yang mengecualikan harga makanan dan bahan api pula turun daripada 3.5% kepada 3.1%. Tekanan inflasi yang sangat lemah seperti itu boleh mendorong Bank of Japan (BoJ) untuk tidak mengetatkan polisi kewangan mereka dalam masa terdekat ini.

Unjuran ini turut disokong oleh laporan ekonomi bulanan kerajaan Jepun sendiri yang dikeluarkan pada hari Khamis, 25 Januari. Laporan itu menyatakan bahawa kesan daripada gempa bumi kuat yang berlaku di Semenanjung Noto di wilayah Honshu tengah iaitu pulau utama Jepun boleh mengurangkan kadar KDNK sebanyak 0.5%. Anggaran yang dibuat ini menambah lagi kemungkinan Bank of Japan akan mengekalkan polisi kewangan yang amat longgar sekurang-kurangnya sehingga pertengahan tahun 2024. Akibatnya, sebarang spekulasi mengenai kenaikan kadar faedah pada bulan April boleh saja diabaikan.

Minit mesyuarat Bank of Japan mengukuhkan lagi jangkaan ini. Ia menyatakan bahawa ahli-ahli Lembaga bersetuju agar “perlu bersabar dalam mengekalkan polisi yang akomodatif”. Kebanyakan ahlinya (petikan lain) “menyatakan bahawa terdapat keperluan untuk mengesahkan kitaran antara gaji dan inflasi yang positif sebelum mempertimbangkan tentang isu penamatan kadar negatif dan juga YCC”. “Sebilangan ahli menyatakan bahawa mereka tidak melihat timbulnya sebarang risiko Bank Negara itu jauh ketinggalan daripada tarikh yang dijadualkan dan boleh menunggu perkembangan hasil rundingan gaji pada musim bunga nanti”. Kenyataan lain juga dengan nada yang sama.

● Pakar ekonomi di Bank MUFG Jepun percaya bahawa situasi semasa yang berlaku tidak menghalang daripada penjualan yen. “Melihat kepada pengukuhan dolar AS dalam masa terdekat serta penurunan data inflasi yang jauh lebih besar berbanding jangkaan [di Jepun],” mereka menyebut, “kita mungkin akan dapat lihat pertambahan selera bagi posisi dagangan bawa ke depan yang menggunakan yen, perkara ini seterusnya akan menaikkan lagi kadar USD/JPY”. Pakar strategi MUFG berpendapat bahawa gandingan ini akan meneruskan pergerakannya ke atas, menuju paras 150.00. Walau bagaimanapun, apabila ia menghampiri paras tersebut, ancaman campur tangan mata wang oleh pihak berkuasa kewangan Jepun dijangka juga akan bertambah.

Bagi mengekalkan kesaksamaan, perlu diketahui bahawa masih terdapat mereka yang percaya tentang peralihan kepada polisi lebih ketat oleh BoJ yang pasti berlaku. Sebagai contoh, penganalisis di Rabobank Belanda masih kekal dengan jangkaan yang mencadangkan penggubal dasar itu boleh menaikkan kadar faedah mereka seawal bulan April. Penganalisis di bank itu menyatakan, “Namun, segalanya bergantung kepada data penggajian yang kukuh daripada rundingan pada musim bunga nanti serta syarikat-syarikat sudah terbukti mengubah pendirian mereka berkenaan gaji dan harga”. “Jangkaan kami yang meramalkan kadar USD/JPY akan mengakhiri tahun di kedudukan 135.00 mengandaikan bahawa Bank of Japan akan menaikkan kadar faedah mereka dalam tahun ini,” pakar ekonomi di Rabobank meneruskan lagi. Namun, mereka menambah bahawa masih terdapat kemungkinan kenaikan kadar tersebut akan mengecewakan.

● USD/JPY merekodkan paras tertingginya minggu lalu iaitu 148.69, ditutup sedikit rendah pada paras 148.11. Untuk minggu hadapan, 30% penganalisis menjangkakan nilai dolar akan menjadi lebih kukuh, 30% memihak kepada yen, dan 40% lagi berpendirian neutral. Mengenai indikator trend dan juga pengayun pada tempoh masa D1, 100% menunjukkan pertumbuhan, walaupun 10% daripadanya sudah berada di zon lebihan belian. Paras sokongan paling hampir berada di zon antara 146.65-146.85, diikuti dengan 146.00, 145.30, 143.40-143.65, 142.20, 141.50, and 140.25-140.60. Rintangan berada pada paras 148.55-148.80, 149.85-150.00, 150.80, dan 151.70-151.90.

● Tiada sebarang perkara penting berkaitan ekonomi Jepun dijangka akan diketahui pada minggu hadapan.

MATA WANG KRIPTO: Kenapa Bitcoin Jatuh

● Pada 10 Januari, pihak Suruhanjaya Bursa dan Sekuriti (SEC) A.S. telah meluluskan kesemua 11 permohonan yang dibuat oleh syarikat pelaburan bagi melancarkan dana spot dagangan bursa (ETF) berasaskan bitcoin. Berlatarbelakangkan perkara ini, sebut harga mata wang kripto utama melonjak kepada $47,787 buat seketika, kedudukan yang dicapai buat kali terakhir pada musim bunga tahun 2022. Namun, nilai bitcoin kemudiannya susut dan bukan mengalami pertumbuhan seperti yang dijangka, merekodkan nilai terendah mingguan pada paras $38,540 pada 23 Januari. Maka, dalam masa hanya 12 hari, mata wang kripto telah susut nilai hampir sebanyak 20%. Menurut sebilangan penganalisis, ini adalah situasi klasik yang digelar sebagai “beli mengikut khabar angin, jual mengikut fakta”. Pada awalnya, telah berlakunya lonjakan ketara bull yang dicetuskan oleh spekulasi mengenai pelancaran ETF berasaskan bitcoin. Kini, setelah dana-dana tersebut mula beroperasi, peserta pasaran mula menjual secara aktif bagi mendapatkan pulangan.

● Walau bagaimanapun, terdapat faktor lain yang menyebabkan penurunan ini, digambarkan dalam nilai-nilai tertentu. Jumlah aliran masuk modal ke dalam BTC-ETF yang kebanyakannya telah dilancarkan oleh pelabur utama Wall Street seperti BlackRock rupa-rupanya adalah lebih kecil berbanding jangkaan. Para pelabur dilihat sudah kecewa dengan mata wang kripto. Menurut CoinShares, 10 dana baru telah berjaya mengumpul modal sebanyak $4.7 bilion pada hari Selasa. Sementara itu, $3.4 bilion telah mengalir keluar dari dana Grayscale, antara syarikat yang dianggap sebagai pemilik bitcoin terbesar dunia dan kini juga telah mengubah dana miliknya kepada BTC-ETF. Logik akal mencadangkan bahawa sebahagian besar daripada dana ini mungkin hanya beralih daripada pelabur-pelabur Grayscale kepada 10 dana yang baru dengan fi yang lebih rendah. Jika itulah yang sebenarnya berlaku, maka aliran masuk pelaburan baru hanyalah berjumlah $1.3 bilion. Lebih-lebih lagi, sejak kebelakangan ini, aliran keluar bersih rupa-rupanya adalah $25 juta.

Penting juga untuk maklum bahawa sejak BTC-ETF mendapat kelulusan, selain daripada spekulator jangka pendek dan para pelabur Grayscale, penjualan mata wang kripto telah dipengaruhi oleh kebankrapan pengurus bursa kripto FTX dan terutama sekali para penghasil. Bersama-sama, mereka telah melambakkan coin dengan nilai sebanyak $20 bilion di pasaran, dengan sebahagian besarnya adalah milik para penghasil. Mereka berasa bimbang khususnya mengenai kadar kesukaran pengiraan yang semakin bertambah serta pengurangan penghasilan pada April nanti, kebanyakan daripada mereka akan jatuh muflis disebabkan oleh kedua-dua perkara itu. Akibatnya, sejak 10 Januari, para penghasil telah menjual sebanyak 355,000 BTC bernilai $15 bilion di bursa kripto, rekod tertinggi dalam tempoh enam tahun. Dalam keadaan ini, permintaan bagi ETF spot bitcoin dengan nilai $4.7 bilion ($1.3 bilion secara realisitik) dilihat sederhana dan gagal untuk mengimbangi modal yang mengalir keluar. Justeru, kita sedang melihat penurunan mendadak nilai aset digital utama ini.

Selain daripada bitcoin, altcoin utama termasuklah Ethereum (ETH), Solana (SOL), Cardano (ADA), Avalanche (AVAX), Dogecoin (DOGE), Binance Coin (BNB), serta lain-lain juga mengalami kerugian. Penganalisis percaya bahawa keadaan pasaran yang bertambah baik juga memberikan lebih banyak tekanan kepada mata wang kripto - sejak tiga minggu lalu, indeks saham di Amerika dan Eropah telah menunjukkan pertumbuhan.

● Peter Schiff, presiden Euro Pacific Capital tidak terlepas peluang untuk berasa gembira dengan pembeli saham ETF. Beliau percaya bahawa dana-dana yang diluluskan ini tidak menghasilkan permintaan baru terhadap mata wang kripto. Menurut ahli kewangan itu, pelabur-pelabur yang sebelum ini membeli mata wang kripto di pasaran spot atau melabur dalam syarikat penghasil dan Coinbase kini hanya mengalihkan pelaburan mereka ke dalam ETF. “Mengalih kerusi di dek tidak menghalang kapal daripada karam,” ramal penggemar tegar emas fizikal ini.

Schiff merasakan bahawa nasih paras pelabur produk spot ini akan menyamai mereka yang melabur dalam ETF niaga hadapan BITO yang dilancarkan pada musim luruh 2021. Buat masa ini, saham dana tersebut didagangkan pada diskaun 50%,membayangkan nilai bitcoin juga dijangka turun ke paras di sekitar $25,000. Sejak 10 Januari, 2024, nilai saham BTC-ETF sudah pun susut sebanyak 20% atau lebih dari nilai tertingginya. Saham FBTC adalah yang paling teruk, susut nilai sebanyak 32% dalam masa dua minggu. “Saya rasa VanEck seharusnya mengubah ticker ETF miliknya daripada HODL kepada GTFO [daripada ‘hold’ kepada 'get the heck out']," komen bersifat sindiran oleh Schiff terhadap situasi ini.

● Caroline Mauron, ketua OrBit Markets memberitahu Bloomberg bahawa jika nilai bitcoin gagal untuk berada lebih tinggi berbanding $40,000 dalam masa terdekat ini, ia boleh mendorong kepada pencairan posisi besar-besaran di pasaran niaga hadapan, diikuti dengan modal mengalir keluar dari kelompok kripto secara panik.

Seorang penganalisis dengan nama gelaran Ali menggambarkan corak nilai yang berlaku pada dua kitaran terakhir, dan seperti Caroline Mauron, beliau menjangkakan nilai coin ini akan susut lebih rendah. Penganalisis itu maklum bahawa pada lonjakan sebelum ini, bitcoin mengikuti corak konsisten: pertama mencecah 78.6% daripada paras Fibonacci dan kemudian pembetulan kepada 50%. Maka, mengikut model yang sama, penurunan gandingan BTC/USD ke paras $32,700 (50%) tidak ditolak kemungkinannya.

Pedagang Mikeystrades juga menjangkakan penurunan ke paras $31,000 dan menasihatkan agar tidak membuka posisi long. “Selamatkan wang anda sehingga pasaran mula menunjukkan trend bullish dan ikuti aturannya,” nasihat penganalisis itu.

Pelabur kripto yang dikenali sebagai EliZ menjangkakan penurunan nilai bitcoin kepada $30,000. “Saya jangkakan trend bearish yang berterusan pada dua hingga tiga bulan akan datang, tetapi enam bulan terakhir tahun 2024 akan benar-benar bullish. Penurunan ini perlu berlaku bagi mengekalkan keadaan sihat di pasaran,” jelas beliau.

● Michael Van De Poppe, pengasas MN Trading memberikan pandangan berbeza. Beliau memberi penekanan bahawa bitcoin sudah pun mengumpul likuiditi dan sedang menghampiri paras terendahnya. “Beli semasa nilainya rendah. Nilai bitcoin di bawah $40,000 adalah satu peluang,” desak penganalisis tersebut. Yang Allemann, pengasas bersama Glassnode percaya bahawa lonjakan bullish yang berlaku di pasaran bitcoin akan bermula pada setengah tahun pertama tahun 2024, dan nilai coin tersebut naik kepada $120,000 menjelang awal Julai. Unjuran ini adalah berdasarkan kepada dinamik perubahan nilai aset yang berlaku sebelum ini setelah corak bullish kelihatan pada carta.

● Benar, senario negatif tidak seharusnya dilupakan. Namun, penting untuk mengandaikan bahawa tekanan yang dialami sebahagian besarnya adalah faktor sementara, manakala trend jangka panjang masih lagi memihak kepada emas digital. Sebagai contoh, sejak musim luruh 2021, terdapat pertambahan jumlah coin yang kekal tidak aktif lebih daripada setahun. Indikator ini sekarang menunjukkan rekod sebanyak 70%. Terdapat peningkatan jumlah bilangan mereka yang percaya bitcoin menjadi alat berlindung daripada inflasi dan juga sebagai simpanan. Jumlah pemilik mata wang kripto telah mencecah lebih daripada setengah bilion orang, kira-kira 6% daripada populasi bumi. Mengikut data terkini, jumlah pemilik Ethereum telah bertambah daripada 89 juta orang kepada 124 juta orang, sementara pemilik bitcoin pula naik daripada 222 juta orang kepada 296 juta orang menjelang hujung tahun ini.

Penerimaan jenis aset baru ini dalam kalangan wakil-wakil pelabur besar juga semakin meningkat. Minggu lalu, Morgan Stanley telah mengeluarkan satu dokumen berjudul “Digital (De)Dollarization?”, ditulis oleh COO bank pelaburan tersebut iaitu Andrew Peel. Menurut penulisnya, terdapat peralihan jelas dalam mengurangkan kebergantungan terhadap dolar, dalam masa yang sama minat yang semakin bertambah ditunjukkan kepada mata wang digital seperti bitcoin, stablecoin, dan CBDC. Peel menyatakan bahawa peningkatan minat yang ditunjukkan baru-baru ini terhadap aset berkenaan boleh benar-benar mengubah lanskap mata wang. Mengikut kaji selidik oleh Sygnum Bank baru-baru ini, lebih daripada 80% pelabur berinstitusi percaya bahawa mata wang kripto sudah pun memainkan peranan penting dalam industri kewangan global.

● Pada malam 26 Januari, semasa ulasan ini dibuat, kadar BTC/USD didagangkan di sekitar nilai $42,000. Jumlah keseluruhan modal pasaran kripto adalah sebanyak $1.61 trilion, turun daripada $1.64 trilion minggu lalu. Bacaan Indeks Fear & Greed Bitcoin kekal berada di zon Neutral pada 49 mata, turun sedikit daripada 51 mata pada minggu lalu.

Bahagian Analisis NordFX

Notis: Penulisan ini tidak boleh dianggap sebagai cadangan atau panduan bagi menyertai pasaran kewangan: ianya bertujuan untuk menyampaikan maklumat sahaja. Berdagang di pasaran kewangan mempunyai risiko dan boleh menyebabkan kehilangan wang deposit.

Kembali Kembali