පළමුව, පසුගිය සතියේ සිදුවීම් පිලිබඳ සමාලෝචනය:

- EUR/USD. එක්සත් ජනපදය සහ චීනය අතර ආතතීන් අඛණ්ඩව පවතින අතර එයට වෙළඳපල කෙරෙහි බලපෑම් කළ නොහැකි නමුත් බලපායි. ජනාධිපති ට්රම්ප් කියා සිටියේ බීජිනයේ ව්යවස්ථාදායක මූලාරම්භයන්ට “ඉතා තදින්” ප්රතිචාර දක්වන බවයි. මෙය විශේෂයෙන් අදාළ වන්නේ මීට පෙර මේ රටේ නොසන්සුන්තාවයට හේතුව ලෙස සඳහන් කර ඇති, හොංකොං හි පාලනය ශක්තිමත් කිරීමේ චීන සමුහාණ්ඩුවෙහි අභිලාෂයටය. චීනය මෙම මාවතේ දිගටම ගමන් කරන්නේ නම්, ඩොනල්ඩ් ට්රම්ප් මැයි 21 බ්රහස්පතින්දා කියා සිටියේ, “මෙම ප්රශ්නය ඉතා තීරණාත්මකව විසඳනු ඇති” බවයි. ඊට සමගාමීව, එක්සත් ජනපද පරිපාලනය ගෝලීය කොරෝනා වසංගතයේ ප්රභවය ලෙස සෙලෙස්ටියල් අධිරාජ්යය බව දිගින් දිගටම පෙන්වා දෙන අතර එයින් සුදුසු වන්දියක් ගෙවිය යුතු බව පෙන්වා දෙයි.

ඊට අමතරව, එක්සත් ජනපදය “විවෘත අහස” ගිවිසුමෙන් ඉවත් වන බව නිවේදනය කළ අතර එය නව ආයුධ තරඟයක පෙර නිමිත්තක් විය හැකි අතර තවත් භූදේශපාලනික ආතතියක් ශක්තිමත් කරයි.

ඇමරිකා එක්සත් ජනපදයේ සහ යුරෝ කලාපයේ වර්තමාන ආර්ථික දර්ශකයන් සම්බන්ධයෙන් ගත් කල, යම් යම් වැඩිදියුණු කිරීම් තිබියදීත්, ඔවුන් නැවත ප්රකෘතියට පත්වීම පිලිබඳ කතා කිරීමට තවමත් කල් වැඩිය. එබැවින්, Markit අනුව, මැයි මාසයේ යුරෝ කලාපයේ නිෂ්පාදන අංශයේ ව්යාපාර ක්රියාකාරකම්වල සංයුක්ත දර්ශකය 13.6 සිට 30.5 දක්වා ඉහළ ගොස් ඇතත්, පාරිභෝගික ඉල්ලුම අඛණ්ඩව පහත වැටෙමින් පවතින අතර රැකියා සංඛ්යාව විශාල වේගයකින් පහත වැටෙමින් තිබේ. .

එක්සත් ජනපදයේ ව්යාපාරික ක්රියාකාරකම් ද ඉහළ ගිය නමුත් විරැකියාව සම්බන්ධයෙන් ද විශාල ගැටලු තිබේ. විරැකියා ප්රතිලාභ සඳහා වන මූලික අයදුම්පත් සංඛ්යාව මාසය තුළ සුළු වශයෙන් පහත වැටී ඇති අතර එය 2,687K සිට 2,438K දක්වා අඩු වී ඇත. මෙම ප්රතිලාභය ලබන ඇමරිකානුවන් සංඛ්යාව මිලියන 25 ඉක්මවා ඇත.

ඇමරිකා එක්සත් ජනපදයේ සහ යුරෝපයේ ආර්ථික අවිනිශ්චිතතාවය හේතුවෙන්, ආයෝජකයින්ට මෙම කිසිදු මුදල් වර්ගයකට ආයෝජනය කිරීමට සිත් නොදෙන අතර EUR/USD යුගලය 1.0750-1.1000 පටු කලාපයෙහි පවතියි. ඒ අනුව, පසුගිය සතියේ, මෙම යුගලය මුලින්ම මෙම කලාපයේ ඉහළ මායිමට නැඟී පසුව එහි මධ්ය කලාපයට පැමිණ, දින පහක කාලය 1.0900 හි දී සම්පූර්ණ කළේය; - GBP/USD. එක්සත් රාජධානියේ සාර්ව ආර්ථික දර්ශකවල සමස්ත කොටසක් පසුගිය සතියේ ප්රකාශයට පත් කරන ලද අතර එය තරමක් පරස්පර විරෝධී විය. ශ්රම වෙළඳපොලේ තත්වය වැඩිදියුණු වී ඇති බව පෙනේ: අනාවැකි වටිනාකම 4.4% වෙනුවට විරැකියා අනුපාතය 3.9% ක් වූ අතර සේවා අංශයේ ව්යාපාරික ක්රියාකාරකම් ද අසාර්ථක නොවීය - Markit දර්ශකය 13.6 සිට 30.5 දක්වා ඉහළ ගොස් තිබේ. සැපයුම් කළමණාකරුවන්ගේ මූලික දර්ශකය (PMI) අප්රේල් මාසයේදී 32.6 සිට 40.6 දක්වා ඉහළ ගියේය. අනෙක් අතට, පාරිභෝගික මිල දර්ශකය (CPI) 1.5% සිට 0.8% දක්වා පහත වැටී ඇති අතර එංගලන්ත බැංකුවේ ඉලක්ක මට්ටම 2% ක් වුවද මෙය සිදු විය

අපේ්රල් මාසයේ උද්ධමන අනුපාතය 2009 අගෝස්තු මාසයෙන් පසු මන්දගාමී බව ඔප්පු වූ අතර එවැනි උද්ධමනය පහත වැටීම එංගලන්ත බැංකුවට තවදුරටත් පොලී අනුපාත පහත හෙලීමට හේතු වනු ඇත. එබැවින්, ඍණ පොලී අනුපාත හඳුන්වා දීමේ හැකියාව බැහැර කිරීම මෝඩකමක් බව බැංකුවේ සභාපති ඇන්ඩෘ බේලි බ්රහස්පතින්දා පැවසීය. සතියකට පෙර ඔහු එම හැකියාව ප්රතික්ෂේප කර තිබුණි.

පොදුවේ ගත් කල, දැනටමත් පවසා ඇති පරිදි, පසුගිය සතියේ තත්වය තරමක් පරස්පර විරෝධී වූ අතර, සමහර විට පවුම මන්දගාමී වූයේ ඒ නිසා විය හැකි අතර, GBP/USD යුගලයේ චලනය සමස්තයක් ලෙස EUR/USD හි චලනයන් පුනරාවර්තනය කළේය. 1.2070 දක්වා පහතට වැටුණු යුගලය නැවත හැරී 1.2295 දක්වා ඉහළට ගියේය. ඉන් පසුව, ඇන්ඩෘ බේලිගේ ප්රකාශය ඇතුළුව, තවත් ප්රතිවර්තනයක් එනම් යුගලයේ හැරීමක් සිදු වූ අතර එය 1.2170 දක්වා පහත වැටුණි; - USD/JPY. ජපාන මුදල් ඇමති තාරෝ අසෝ සහ ජපාන බැංකු අධිපති හරුහිකෝ කුරෝඩා මැයි 22 වන සිකුරාදා ප්රකාශයක් නිකුත් කරමින් කියා සිටියේ ආර්ථිකය නැවත වර්ධන මාවතට ගෙන ඒම සඳහා රජය සහ රටේ මහ බැංකුව එක්ව කටයුතු කරන බවයි. පසුගිය මාසය තුළ ජපානයේ, බංකොලොත් සංඛ්යාව ශීඝ්රයෙන් වර්ධනය වී ඇති බව ඉහළ නිලධාරීන් සඳහන් කර තිබේ. මේ සම්බන්ධයෙන් කුරෝඩා, යෙන් ට්රිලියන 30 ක් වටිනා වැඩපිළිවෙළක් ප්රකාශයට පත් කළ අතර ඒ යටතේ කොරෝනා වෛරස් වසංගතයෙන් පීඩාවට පත් සමාගම්වලට ඇප රහිතව හා ශුන්ය පොලී අනුපාතයකින් ණය ලබා ගත හැකිය. මූල්ය ප්රතිපත්තිය ලිහිල් කිරීම සඳහා නියාමකයාගේ එවැනි පියවරයන් යුගලය ඉහළට තල්ලු කරන නමුත් මෙම ව්යාපාරය ශක්තිමත් ලෙස හැඳින්විය නොහැකිය. සති 2.5 ක් තුළ, යුගලයේ අගයන් 106.00 සිට 107.60 දක්වා ඉහළ ගොස් ඇති අතර, එහි ප්රතිපලයක් ලෙස, V අක්ෂරය සහිත චලනයක් යුගලයේ දැකගත හැකිය. ඒ අනුව, යුගලය 107.30-108.00 කලාපයේ අප්රේල්, මුල හා මැද භාගයේ තිබූ ස්ථානයන්ට නැවත පැමිණියේය;

- ක්රිප්ටෝ මුදල්. අපි රහස් සහ අභිරහස් සමඟ ආරම්භ කරමු. වසරේ ප්රථම වතාවට නාඳුනන පුද්ගලයින් BTC 28 කට වඩා (ඩොලර් 258000) මුදල් පසුම්බියේ සිට නිර්නාමික ලිපිනයකට මාරු කරනු ලැබුවේ Bitfinex හුවමාරුවෙන් සොරකම් කරන ලද බිට්කොයින් ගබඩා කර ඇති බැවිනි. නමුත් මෙය උද්වේගීතාවයක් නොව පොලිස් පරීක්ෂණ සඳහා මාතෘකාවකි. උද්වේගය නම් සතෝෂි නකමොටෝට අයත් බිට්කොයින් ද චලනය වීමට පටන් ගැනීමයි! ක්රිප්ටෝ ප්රජාව සැමවිටම උනන්දු වී ඇත්තේ ජාලයේ ආරම්භයේ දී නිර්මාණය කල කොයින් ගැන ය. ඒවා නිර්මාණය කළේ බිට්කොයින් නිර්මාතෘ ද ඇතුළුව කිහිප දෙනෙකු පමණක් විය. මේ වන විට 2009 සිට BTC 50 ක් ක්රියාත්මක වේ.

සමහර විශ්ලේෂකයින්ට අනුව, මෙහි සහ වෙනත් ක්රියාදාමයන්, අර්ධයේ ප්රතිපල සමඟ කෙලින්ම සම්බන්ධ වේ. අවසන් ගණනය කිරීමේදී හැෂ්රේට් පහත වැටීමේ පසුබිමට එරෙහිව, බිට්කොයින් නිර්මාණකරණයේ සංකීර්ණත්වය ද අඩු වූ නමුත් මෙතෙක් තත්වය සාමාන්ය තත්වයට පත් කිරීමට මෙය උපකාරී නොවීය. ඉහළයමේ උපරිම උත්සාහය නොතකා, BTC/USD යුගලය කිසි විටෙකත් ඩොලර් 10,000 ක ප්රධාන මට්ටම බිඳ දැමීමට සමත් වූයේ නැත. එහෙත්, ඔබ දන්නා පරිදි, වර්ධනය නොවන දේ පහත වැටේ. අර්ධයෙන් පසු දිගු කලක් බලා නොසිට බොහෝ වෙළෙන්දෝ ඔවුන්ගේ දිගු කාලීන වෙළදාම් ඉවත් කර ලාභ ලබා ගැනීමට පටන් ගත්හ. එහි ප්රතිපලයක් ලෙස ප්රධාන ක්රිප්ටෝ මුදල්වල අගයන් 10% කින් පමණ අඩුවී ඩොලර් 9,000 ක් විය.

මෙම විකිණීමේ ප්රතිපලයක් ලෙස, ක්රිප්ටෝ වෙළඳපොලේ සමස්ත ප්රාග්ධනීකරණය මැයි 18 වනදා සිට ඩොලර් බිලියන 273 සිට ඩොලර් බිලියන 246 දක්වා පහත වැටුණු නමුත් ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකයේ වටිනාකම පසුගිය සතියට සමාන මට්ටමක පවතී 42 එදිරිව 44.

BTC/USD හි සුළු පසුබෑමක් තිබියදීත්, මේ වසරේ බිට්කොයින් හි ලාභදායීතාවය රත්රන්වලට වඩා බොහෝ ඉදිරියෙන් සිටි බව සැලකිල්ලට ගත යුතුය. මෙම වටිනා ලෝහය ජනවාරි මාසයේ සිට 12% කින් ඉහළ ගොස් ඇති අතර බිට්කොයින් 30% කින් පමණ ඉහළ ගොස් තිබේ. කොටස් වෙළඳපොළට වඩා ප්රධාන ක්රිප්ටෝ මුදලෙහි වාසිය වඩාත් ආකර්ෂණීය බව පෙනේ. උදාහරණයක් ලෙස, ජේපී මෝර්ගන් මිල ගණන් 37.2% කින් පහත වැටුණු අතර, එහි ප්රතිපලයක් ලෙස වෙළඳපල වටිනාකම 200% ට වඩා වැඩි විය.

නමුත් වඩාත්ම ආකර්ෂණීය ප්රතිපලය වූයේ කිසිසේත් බිට්කොයින් නොව, වසර ආරම්භයේ සිට 55% කින් පමණ වර්ධනය වී ඇති එතිරියම් වේ. විශේෂඥයන් ගණනාවකට අනුව, ETH සිය ජාලය වඩ වඩාත් ක්රියාකාරී වන බැවින් ඉතා හොඳ අපේක්ෂාවන් ඇත. කොයින සංසරණය අඩු කරන විමධ්යගත මූල්ය යෙදුම් (DeFi) දියත් කිරීමත්, BTC අර්ධයට සමාන බලපෑමක් ඇති කිරීමත් මෙයට හේතුවයි.

අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් සඳහා හැරී පොටර් නවකතා මාලාවේ කතුවරයා වන ජේ.කේ. රෝලිං සහය දක්වා ඇත. මීට පෙර, ඇය බිට්කොයින් හදුනා ගැනීමට උත්සාහ කළ අතර, පසුව ඇය කියා සිටියේ, “ඇයගේ සැලකිය යුතු එතීරියම් වත්කම් ඉහළ නැංවීමේ අපේක්ෂාවෙන් පසුවනු” ඇති බවයි. මෙය විහිළුවක් බවට පත් වූ නමුත් ETH කොයින් සඳහා අතිරේක PR ලබා දී ඇත.

මේ මොහොතේ, අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් සඳහා සහය දක්වන්නන් ETH තරඟකරුවෙකු ලෙස නොසලකයි - වෙළඳපොලේ බිට්කොයින් හි කොටස 65% ක් වන අතර එය එතීරියම් සඳහා 8.4% ට සාපේක්ෂව වේ. නමුත් මෙම කොයින් 38% සහ 31% ට ආසන්න වූ 2017 ජුනි මස මැද භාගය සිහිපත් කිරීම ප්රමාණවත් වන අතර ප්රශ්නය අසන්න: තත්වය නැවත සිදු නොවිය යුත්තේ ඇයි?

විශ්ලේෂකයින් ගණනාවක්, මෙන්ම තාක්ෂණික හා ප්රස්ථාරික විශ්ලේෂණ ක්රම රාශියක් පදනම් කොට සිදු කළ, එළැබෙන සතිය සඳහා වන අනුමාන සාරාංශය පහතින් දැක්වේ:

- EUR/USD. අපගේ සමාලෝචනයේ පළමු කොටසේ දැනටමත් සඳහන් කර ඇති පරිදි, වර්තමාන තත්ත්වය පවත්වා ගෙන යන අතරම, යුගලයට 1.0750-1.1000 කලාපය තුළ රැඳී සිටීමට බොහෝ අවස්ථාවන් තිබේ. කෙසේ වෙතත්, COVID-19 වසංගතය නැවත නැවතත් පුපුරා යාමෙන් ශක්තිමත් වන භූදේශපාලනික ආතතීන් තවදුරටත් උත්සන්න වීමෙන් අඳුරු තත්වයක් යළිත් වෙළඳපොළට ලඟා වේ. බොහෝ දුරට නව භීතිකාවක් ඇති නොවනු ඇති නමුත් එක්සත් ජනපද ඩොලරය වැනි ආරක්ෂක වත්කම් කෙරෙහි ඇති උනන්දුව යළිත් වර්ධනය වීමට පටන් ගනී. මේ හේතුව නිසා, බොහෝ ප්රවීණයන් (70%) 1.0750 දක්වා යුගලයේ පහත වැටීම පිළිබඳව අපේක්ෂා පල කරන අතර යුගලය මාර්තු මාසයේ අවම මට්ටම දක්වා, එනම්, 1.0635 ක දක්වා අඩුවීම ප්රතික්ෂේප නොකරයි. මධ්ය කාලීනව යුගලය 1.1100-1.1240 කලාපයට ඔසවා තැබීමේ හැකියාව සලකනු ලබන්නේ විශ්ලේෂකයින්ගෙන් 30% ක් පමණි.

එළඹෙන සතියේ සටහන් කළ යුතු සිදුවීම් අතර කල් පවත්නා භාණ්ඩ, විරැකියාව සහ එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතය සඳහා ඇණවුම් පිළිබඳ දත්ත මැයි 28 වන දින නිකුත් කිරීම මෙන්ම, දිනකට පසුව එනම් මැයි 29 වන දින යුරෝ කලාපයේ පාරිභෝගික වෙළඳපොළ පිළිබඳ දත්ත නිකුත් කිරීම ද ඇතුළත්ය; - GBP/USD. සමහර ධනාත්මක සාර්ව ආර්ථික දත්ත තිබියදීත්, බ්රිතාන්ය ආර්ථිකයේ සමස්ත තත්වය එතරම් සතුටට කරුණක් නොවේ. ප්රමාණාත්මක ලිහිල් කිරීමේ (QE) වැඩසටහන ඩොලර් බිලියන 100 කින් වැඩි කිරීමට සහ ප්රධාන පොලී අනුපාතය ඍණ අගයන් දක්වා අඩු කිරීමට මෙය එංගලන්ත බැංකුවට තල්ලු කළ හැකිය. මෙම සියලු සාධක මගින් අඛණ්ඩව පවුමට පීඩනය යෙදීම සිදු කරනු ලබන අතර, විශේෂයෙන් ෆෙඩරල් සංචිතයේ ප්රධානී ජෙරොම් පවෙල්, එක්සත් ජනපද ඩොලරයට ඍණාත්මක අනුපාත පැනවීමේ හැකියාව තම සංවිධානය නොසලකන බව නිශ්චිතවම ප්රකාශ කළේය.

මේ වන විට විශ්ලේෂකයින්ගෙන් 70% ක් විශ්වාස කරන්නේ, පසුගිය සතියේ වූ නිවැරදි කිරීම අවසන් වී ඇති අතර, මෙම යුගලය පළමුව 1.2075 අගය දක්වා පහත වැටෙනු ඇතැයි අපේක්ෂා කරන බවයි. පසුව 1.2000 ආධාරක අගය දක්වා යුගලය පහතට ගමන් කරනු ඇත. මෙම වැදගත් මට්ටමේ බිඳවැටීමක දී, යුගලය, මාර්තු මාසයේ අවම මට්ටමට පැමිණෙනු ඇත: 1.1640 සහ 1.1400.

පහතයාම සමඟ ඔස්කිලේටර් 85% ක් සහ H4 සහ D1 මත ප්රවණතා දර්ශක 100% ක් සිටියි. ඉතිරි 15% ක් වන ඔස්කිලේටර් මගින් යුගලයේ විකුණුම් වැඩි වනු ඇති බවට සංඥා ලබා දෙයි. එයට විශේෂඥයින්ගෙන් 30% ක් එකඟ වේ. ඔවුන්ගේ මතය අනුව, යුගලය පළමුව, 1.2165-1.2650 කලාපයේ මධ්ය අගය වෙත ආපසු පැමිණෙනු ඇතැයි අපේක්ෂා කරන අතර පසුව සමහර විට එහි ඉහළ මායිම දක්වා ඉහළ යනු ඇත.

සම්මුති විකල්පයක් D1 මත ග්රැෆික් විශ්ලේෂණය මගින් ඉදිරිපත් කරයි. එය පළමුව 1.2350 දක්වා ඉහළ නගින අතර පසුව ජුනි මැද භාගය වන විට 1.1400 දක්වා අඩු වේ; - USD/JPY. ජපාන ආර්ථිකයේ ක්රියාකාරිත්වයේ ප්රබල අඩුවීමක් (ආසියාවේ දෙවන විශාලතම ආර්ථිකය සහ ඇමරිකා එක්සත් ජනපදයේ සහ චීනයේ ආර්ථිකයන්ට පසු ලෝකයේ තුන්වන ආර්ථිකය) අඛණ්ඩව පවතින අතර එම නිසා රටේ උද්ධමනය අඩු වනු ඇති අතර නිෂ්පාදන වර්ධනය අවම වශයෙන් 2021 මුල් භාගය දක්වා මන්දගාමී වනු ඇත. විවිධ දිරිගැන්වීමේ වැඩසටහන් දියත් කරමින් සහ රතු කලාපයේ ප්රධාන අනුපාත තබා ගනිමින් උද්ධමනය උණුසුම් කිරීමට ජපාන බැංකුව දීර්ඝ කාලයක් තිස්සේ උත්සාහ කරමින් සිටී. කෙසේ වෙතත්, තවමත් පෙනෙන්නට විශාල වාසි කිසිවක් නොමැති අතර, මෙම තත්වයට තවත් ක්රියාමාර්ග ගැනීමෙන් 'යෙන්' මත පීඩනය වැඩි වනු ඇත. ආරක්ෂිත මුදලක් ලෙස 'යෙන්' සඳහා ඇති ඉල්ලුම, පරිමාණයේ ප්රතිවිරුද්ධ පැත්තේ වන අතර එය එක්සත් ජනපදය හා චීන සමුහාණ්ඩුව අතර දේශපාලන හා ආර්ථික ගැටුම් උත්සන්න වන විට ඉහළ යනු ඇත. නමුත් මෙම සාධකය ජපාන මුදල්වල හරස් අනුපාතවලට බලපානු ඇත, මන්ද ආයෝජකයින් ද ඩොලරය ආරක්ෂිත වත්කමක් ලෙස දකින අතර එය 'යෙන්' වලට වඩා ශක්තිමත්ය.

කෙසේ වෙතත්, විශේෂඥයින්ගෙන් 65% ක් මේ මොහොතේ, මැයි 06 අවම අගය වූ 106.00 කලාපය දක්වා USD/JPY යුගලය නැවත පැමිණීම අපේක්ෂා කරයි. ආධාරක අගයන් 107.30, 106.80 සහ 106.20 වේ. විශ්ලේෂකයින්ගෙන් 35% ක ට අනුව යුගලයේ වර්ධනය තවදුරටත් විය හැකිය. ඉලක්කයන් 107.85, 108.00, 108.50 සහ 109.25 වේ; - ක්රිප්ටෝ මුදල්. සාම්ප්රදායිකව, පළමුව සුප්රසිද්ධ ක්රිප්ටෝ උද්යෝගිමත් අයගේ මධ්ය හා දිගු කාලීන අනාවැකි පිළිබඳව සඳහන් කරමු. ඒ අනුව, බ්ලූම්බර්ග්, විශ්ලේෂක සයිමන් පීටර්ස් උපුටා දක්වමින් ඉදිරි මාස 18 තුළ බිට්කොයින් ඩොලර් 20,000 ඉක්මවා යා හැකි වනු ඇති බව පවසයි. පීටර්ස් පවසන පරිදි, එක්සත් ජනපදය සහ තවත් බොහෝ ප්රාන්තයන් ඍණාත්මක අනුපාත කරා ගමන් කරන්නේ නම්, බිට්කොයින් සඳහා වන ප්රාග්ධන ආයෝජනය වේගයෙන් වර්ධනය වීමට පටන් ගනී. ඊට පසු, අවම වශයෙන් ඩොලර් 20,000 ක අගයක් ගැනීම නොවැළැක්විය හැකි වනු ඇති අතර, ඩොලර් 50,000 ක උසකට BTC/USD ආසන්න වීම ප්රතික්ෂේප කරනු නොලැබේ.

ව්යවසායකයෙකු සහ කතුවරයෙකු වන රොබට් කියොසාකි පවසන පරිදි, විශ්රාම වැටුප් සැලසුම් සුරැකීම සඳහා ඩොලර් ට්රිලියන ගනනක් යෙදවීමට එක්සත් ජනපද බලධාරීන්ගේ අභිප්රාය රටේ ආර්ථිකය විනාශ කරන අතර එමඟින් වසර තුනකින් බිට්කොයින් මිල ඩොලර් 75,000 දක්වා වර්ධනය වනු ඇත.

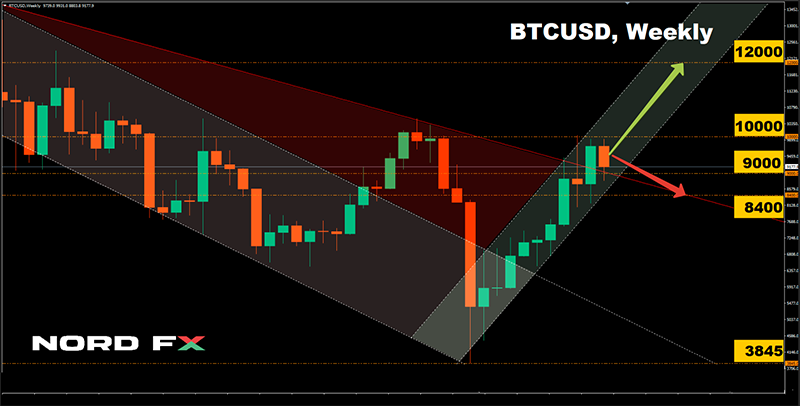

කියොසාකි BTC හි අනාගතය වසර තුනකින් මනින්නේ නම්, කීර්තිමත් වෙළෙන්දෙකු වන ටොන් වේස් සිය අනාවැකිය දින තුනක් දක්වා අඩු කළේය. ඔහු ForkLog හි සජීවීව පැවසුවේ “බිට්කොයින් ඉතා බරපතල ලෙස ඉහළ යා හැකි බවයි. කොතරම් ඉහළද? ඩොලර් 12,000 දක්වා”වේස් පැවසීය. ඔහු තවදුරටත් මෙසේ පැවසීය: "අප දැන් ඩොලර් 9,000 හි පහත වැටීමට පටන් ගත්තොත්, ඩොලර් 8,000 ට වඩා පහත වැටෙනු ඇතැයි මම අපේක්ෂා කරමි. දින තුනක් ගතවී ඇත, බිට්කොයින් ඩොලර් 9,000 හි නැවතී ඇත. දැන් වේස්ගේ අනාවැකියට අනුව, අපි බිඳ වැටීම දෙස තවදුරටත් එය බලා සිටිය යුතුද?

එළඹෙන සතියේ තත්වය පිළිබඳව අප කතා කරන්නේ නම්, මෙහිදී විශේෂඥයන්ගේ සහය ඩොලර් 8,400-10,000 කලාපය අතර අඩු වැඩි වශයෙන් බෙදී ඇත. නමුත් අපි දිගු කාලීන අනාවැකියකට ගියහොත්, විශ්ලේෂකයින්ගෙන් 80% ක් විශ්වාස කරන්නේ ජුනි මාසය අවසන් වන විට බිට්කොයින්ට ඩොලර් 10,000 ක් ඉක්මවා යන මාර්ගය ලබා ගත හැකි බවයි. කෙසේ වෙතත්, සත්ය වශයෙන්ම, අශුභවාදීන් ද ඇත. මෑතදී සිදු වුවාක් මෙන්, පෙබරවාරි 13 සිට මාර්තු 13 දක්වා “නරක” දිනයන් දෙකක් අතර, මාසයක් වැනි කෙටි කාලයක් තුළ, බිට්කොයින් ඩොලර් 10,480 සිට ඩොලර් 3,845 දක්වා පහත වැටී ඇති බැවින් එහි අවසාන පහත වැටීම පිළිබඳව යමෙකුට යලි සිතීමට ඉඩ සලස්වයි.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න