පළමුව, පසුගිය සතියේ සිදුවීම් පිලිබඳ සමාලෝචනය:

- EUR/USD. ජැක්සන් හෝල් හි පැවති සම්මන්ත්රණයේ දී එක්සත් ජනපද ෆෙඩරල් සංචිතයේ ප්රධානී ජෙරොම් පවෙල්ගේ ප්රකාශය තවමත් ආයෝජකයින් සහ විශේෂඥයන් අතර වඩාත්ම කතාබහට ලක්ව ඇත. 2012 සිට ඇරඹෙන මූල්ය ප්රතිපත්තියේ වඩාත්ම බැරෑරුම් පියවර ගැනීමට ෆෙඩරල් මහ බැංකුව තීරණය කළ අතර “සාමාන්ය උද්ධමන අනුපාතය 2% ක්” සඳහා වන සැලසුම් ප්රකාශයට පත් කළේය. මෙයින් අදහස් කරන්නේ උද්ධමන අනුපාතය මෙම සියයට දෙක ඉක්මවා ගියත් නියාමකයා සිය මූල්ය ප්රතිපත්තිය දැඩි නොකරන බවයි.

පවෙල් සිය කතාවෙන් ඩොලරයට තවත් පහරක් එල්ල කළ අතර එය මාර්තු 20 සිට එක් ස්ථානයකට පසු බැස ඇත. වසංගතය අතරතුර ෆෙඩරල් සංචිතය විසින් දියත් කරන ලද මුද්රණාලය සහ පොලී අනුපාත අඩුවීම හේතුවෙන් 1.0635 සිට ඇරඹී, EUR/USD යුගලය පසුගිය සතියේ 1.2000 ට වඩා ඉහළ ගියේය. මෙම කාල පරිච්ජේදය තුළ යුරෝව එක්සත් ජනපද මුදලට සාපේක්ෂව 13% කින් වර්ධනය විය.

2015-16 දී එවකට ECB හි ප්රධානී මාරියෝ ඩ්රාගි ඍණ පොලී අනුපාත පිළිබඳ ප්රතිපත්තියක් හඳුන්වා දුන්නේය. මෙමඟින් තනි යුරෝපීය මුදලේ මිල ගණන් 1.0500 දක්වා අඩු කිරීමට හැකි විය, එනම් ඩොලරයට සමානය. දුර්වල යුරෝව යුරෝපා සංගමයේ ඉහළ උද්ධමනය හා ආර්ථික වර්ධනයට දායක විය. එමෙන්ම යුරෝ කලාපයේ අපනයන ශක්යතාව ඉහළ නැංවූ අතර එහි භාණ්ඩ විදේශීය පාරිභෝගිකයාට ලාභදායී විය. කෙසේ වෙතත්, 2018 දී යුරෝව යළිත් 1.2000 ක් දක්වා දක්වා ඉහළ ගියේය. ඉන්පසුව, මහත් දුෂ්කරතාවයකින් යුතුව, එය නැවත පහළට පැමිණෙන ලදී. දැන් අපි නැවතත් 1.2000 අගය දෙස බලා සිටිමු.

යුගලයේ දකුණු දිශාවට ඇති ප්රවණතාවය ආපසු හැරවීමට යුරෝපීය නියාමකයා ඉතා ආක්රමණශීලී මූල්ය ප්රතිපත්තියක් අනුගමනය කළ යුතු බව පැහැදිලිය. යුරෝ කලාපයේ සෞඛ්යය සඳහා විනිමය අනුපාතයේ වැදගත්කම මේ සතියේ ECB ප්රධාන ආර්ථික විද්යාඥ පිලිප් ලේන් විසින් ප්රකාශයට පත් කරන ලදී. ඔහුගේ ප්රකාශය ඩොලරයට යම් ශක්තියක් එක වීමට ඉඩ දුන්නේය. කෙසේ වෙතත්, ලබන සතියේ සැප්තැම්බර් 10 වන බ්රහස්පතින්දා යුරෝපීය මහ බැංකුවේ මීළඟ රැස්වීම සතියේ ප්රධාන සිදුවීම ලෙස සැලකිය හැකිය. මේ ලිපියේ දෙවන කොටසේ දී මේ ගැන වැඩි විස්තර සඳහන් කරමු.

දැන් පසුගිය සතිය සඳහා විශේෂඥයන් ලබා දුන් අනාවැකිය පිළිබඳව. ඔවුන්ගෙන් 60% ක් සිතුවේ EUR/USD යුගලය 1.1700-1.1910 මිල පරාසය තුළ පවතිනු ඇති බවයි. ඉතිරි 40% දෙනා කලාපයේ ඉහළ මායිම බිඳවැටීම සහ යුගලයේ සංකේතාත්මක මට්ටමක් වන 1.2000 අගය දක්වා යුගලය වර්ධනය කිරීම සඳහා සහය ප්රකාශ කළහ. ඔබ ප්රස්ථාරය දෙස බැලුවහොත්, ඒ දෙකම නිවැරදි බව පැහැදිලි වේ: යුගලය සත්ය වශයෙන්ම 1.2000 ක් අගයක් කරා ළඟා විය. කෙසේ වෙතත්, එය එහි ස්ථාවරත්වයක් ලබා ගැනීමට නොහැකි වූ අතර ඉක්මනින් 1.1780 දක්වා පහත වැටුණි. දින පහක අවසාන අගය 1.1840 ලෙස සකසා ඇත. එනම්, මේ වන විටත් යුගලය පස්වන සතිය සඳහා පොයින්ට් 200 ක් පමණ පළල සහිත සුමට ඉහලට ගමන් කරන කලාපයක සිට ඇති අතර, එමඟින් ඩොලරයට පක්ෂව අවසාන ප්රවණතාව ආපසු හැරවීම තවමත් සිදුවී නොමැති බව පැවසීමට අපට ඉඩ සලසයි; - GBP/USD. පොදුවේ ගත් කල, මෙම යුගලයේ සතිපතා ප්රස්ථාරය EUR/USD ප්රස්ථාරය අනුගමනය කරයි. මෙම යුගලයන්ගේ සිදු වූ වෙනස වන්නේ යුරෝපීය මුදල් අවසානයේදී ඉහල නගින මධ්ය කාලීන කලාපයේ මධ්යම කොටස වෙත ආපසු ගියද පවුම එසේ නොකිරීමයි. එනම් පවුම, සතිය තුල එහි ඉහළ සීමාව අසලදී එනම් 1.3275 හි දී පමණ අවසන් වීමයි. කෙසේ වෙතත්, 2019 ඉහළම අගය වූ 1.3515 යාවත්කාලීන කිරීමට ඉහළයාමට නොහැකි විය. මෙම යුගලය ඉහලට යාම 1.3482 හි දී නතර විය;

- USD/JPY. වෙළඳපල තවමත් සාර්ව ආර්ථික දර්ශකයන්ට වඩා අවදානම් හැඟීම් මගින් පාලනය වේ. බොහෝ ආයෝජකයින් අපේක්ෂා කළේ සැප්තැම්බර් 04 වන සිකුරාදා එක්සත් ජනපද ශ්රම වෙළඳපොලේ දත්ත ප්රකාශයට පත් කිරීම මගින් USD/JPY යුගලයේ චලනයට බලපෑම් ඇතිවිය හැකි බවයි. කෙසේ වෙතත්, අසාමාන්ය කිසිවක් සිදු නොවීය: පළමුව, පොයින්ට් 30 ක සුළු වැඩිවීමක් සහ පසුව එහි මුල් ස්ථාන කරා ආපසු යාම සිදුවිය.

විශ්ලේෂකයින්ගෙන් බහුතරයක් (65%) ලබා දුන් අනාවැකිය වූයේ ඩොලරය ශක්තිමත් කිරීම සහ යුගලය 105.10-107.00 කලාපයෙන් පිටව නොයනු ඇති බවයි. සැබවින්ම සිදුවූයේ මෙයයි: සඳුදා සිට ඩොලරය ඉහළට වේගයෙන් ගමන් කරමින් බ්රහස්පතින්දා 106.55 ක උසකට ළඟා වූ අතර පොයින්ට් 120 ක වැඩිවීමක් පෙන්නුම් කරයි. වෙළඳ සැසිය අවසානයේදී, යුගලය එය 106.22 මට්ටමින් සතිය සම්පූර්ණ කළේය; - ක්රිප්ටෝ මුදල්. පෘථිවියේ ධනවත්ම පුද්ගලයකු වන වොරන් බෆට් ඩොලර් බිලියන 6 ක් ජපාන සමාගම්වල කොටස් සඳහා ආයෝජනය කර ඇත. මෙම පියවර පිළිබඳව අදහස් දක්වමින් සුප්රසිද්ධ ක්රිප්ටෝ ක්රියාකාරිකයෙකු සහ රූපවාහිනී ඉදිරිපත් කරන්නෙකු වන මැක්ස් කයිසර් පැවසුවේ බෆට් මේ ආකාරයෙන් ඩොලරයෙන් පලා යන බවත්, එය අවප්රමාණය වීම රන් හා බිට්කොයින් වැනි විකල්ප වත්කම්වල මිල ගණන් තියුනු ලෙස ඉහළ යනු ඇති බවත්ය.

කයිසර්ගේ ප්රකාශයේ යම් තර්කනයක් තිබිය හැකිය, කෙසේ වෙතත්, ඊට වෙනස්ව, රත්රන් මිල 7% කින් පහත වැටී ඇති අතර, අගෝස්තු 7 සිට ඇරඹෙන පසුගිය මාසය තුළ ඩොලර් 12,000 ක සන්ධිස්ථානය ජය ගැනීමට බිට්කොයින්ට නොහැකි වී තිබේ.

අපගේ විශ්ලේෂකයින් අනාවැකි පළ කළේ BTC/USD යුගලය මධ්ය අගය ඩොලර් 11,000 ක් ඔස්සේ දකුණට ඩොලර් 9,500 ක් දක්වාත් උතුරට ඩොලර් 12,800 ක් දක්වාත් ගමන් කරනු ඇති බවයි. එය එසේම සිදු විය. සතිය ආරම්භයේදී ඉහළයාමට තවත් ප්රහාරයක් එල්ල කළ නමුත් ඩොලර් 12,050 ක උසකට ළඟා විය නොහැකි විය. තවත් වර්ධනයක් අපේක්ෂාවෙන් බිට්කොයින් නිර්මාණකරුවන් ඩොලර් බිලියන 20 කට වඩා (BTC මිලියන 1.82 ක්) වටිනා පසුම්බිවල වාර්තාගත ක්රිප්ටෝ මුදල් ප්රමාණයක් තබා ගත්හ. CryptoQuant ට අනුව ඔවුන්ගේ පසුම්බි වලින් බිට්කොයින් පිටතට ගලායාම බදාදා සිට බ්රහස්පතින්දා දක්වා දිවා කාලයේදී BTC 1,500 කට වඩා වැඩි විය. සත්ය වශයෙන්ම, මෙය එතරම් නොවේ. නමුත්, පෙනෙන පරිදි, පහතයාමට වෙළඳපොළ සම්පූර්ණයෙන්ම අත්පත් කර ගැනීමට එය ප්රමාණවත් වේ. එහි ප්රතිපලයක් ලෙස සැප්තැම්බර් 04 වන සිකුරාදා ප්රධාන ක්රිප්ටෝ මුදලෙහි මිල 17% කින් පමණ අඩුවී ඩොලර් 10,000 ක් විය. මැක්ස් කයිසර්ගේ අනාවැකි වලට පටහැනිව වර්ධනය වන ඩොලරය බිඳවැටීමට ද එය බලපෑවේය.

Cryptocurrency වෙළඳපොළේ සමස්ත ප්රාග්ධනීකරණය දින හතකදී ඩොලර් බිලියන 360 සිට ඩොලර් බිලියන 334 දක්වා අඩු විය. එපමණක් නොව, එය අගෝස්තු 2 වන දින එහි උපරිමයට, එනම් ඩොලර් බිලියන 393 ක් කරා ළඟා විය. එනම් පහත වැටීම දින දෙකකින් 15% ක් විය. බිට්කොයින් බිය සහ ඉල්ලුම දර්ශකය 74 වන ස්ථානයේ සිට 40 වන ස්ථානය දක්වා පහත වැටුණු අතර, RSI මෙන්ම එය ද මිලදී ගැනීම් වැඩි වන කලාපයෙන් පිටතට පැමිණියේය.

වෙළඳපොලේ ප්රධාන ක්රිප්ටෝ මුදලෙහි ආධිපත්යය අඛණ්ඩව අඩු වෙමින් පවතී. වර්ෂය ආරම්භයේදී එහි ප්රාග්ධනීකරණය 70% ක් පමණ වූයේ නම් දැන් එය 58% දක්වා පහත වැටී ඇත. එතීරියම් හි කොටස නිරන්තරයෙන් වර්ධනය වන අතර එය 7.29% සිට 12.90% දක්වා ඉහළ යයි. මෙම ව්යාපෘතියේ බ්ලොක්චේන් සඳහා ඇති ඉහළ ඉල්ලුම හේතුවෙන් සැප්තැම්බර් 01 වන දින ETH නිර්මාණකරුවන් වාර්තාගත ඩොලර් මිලියන 17 ක් උපයා ඇත. එතීරියම් හි නිර්මාතෘ විටලික් බුටරින් මේ වසරේදී වෙනත් ක්රිප්ටෝ-සේවා ක්රියාත්මක කිරීමේ පදනම ලෙස තම බ්ලොක්චේන් නිවේදනය කළ බව සිහිපත් කරන්න. කෙසේ වෙතත්, පසුගිය සතිය අවසානයේ සිදුවීම් වෙත ආපසු යද්දී, BTC/USD යුගලය “17% ක්” පමණක් අහිමි වුවහොත්, ETH/USD හි උපරිම අගයට 27% ඉක්මවා ඇති බව සැලකිල්ලට ගත යුතුය.

විශ්ලේෂකයින් ගණනාවක්, මෙන්ම තාක්ෂණික හා ප්රස්ථාරික විශ්ලේෂණ ක්රම රාශියක් පදනම් කොට සිදු කළ, එළැබෙන සතිය සඳහා වන අනුමාන සාරාංශය පහතින් දැක්වේ:

- EUR/USD. ඉහත සඳහන් කළ පරිදි, යුගලය පහතට යොමු කිරීම සඳහා මුදල් හා මූල්ය ප්රතිපත්ති ක්ෂේත්රය තුළ ෆෙඩරල් බැංකුව සමඟ යුද්ධයක් ආරම්භ කිරීමට ECB අවශ්ය වනු ඇත. එහි ප්රතිපලය රඳා පවතින්නේ යුරෝපා සංගමය සහ එක්සත් ජනපදය ඔවුන්ගේ සටන් මෙහෙයුම් සඳහා කොතරම් දුරට සූදානම්ද යන්න මතය.

සැප්තැම්බර් 10 වන බ්රහස්පතින්දා පැවැත්වීමට නියමිත යුරෝපා මහ බැංකුවේ රැස්වීම සහ එහි ප්රධානී ක්රිස්ටීන් ලගාඩ්ගේ ප්රවෘත්ති සාකච්ඡාව මෙම යුද්ධයේදී යුරෝපීය නියාමකයා භාවිතා කිරීමට සූදානම් විය හැකි විභවතාවයන් පිළිබඳව වෙළඳපොළට අදහසක් ලබා දිය හැකිය. බ්ලූම්බර්ග් හි විශ්ලේෂකයින් විශ්වාස කරන්නේ 2020 අවසන් වන විට හදිසි වත්කම් මිලදී ගැනීමේ වැඩසටහන ඩොලර් බිලියන 350 කින් සහ අනෙකුත් වැඩසටහන්වල පරිමාව තවත් ඩොලර් බිලියන 220 කින් වැඩි කිරීමට ECBයට හැකි බවයි. ප්රවීණයන් පවසන පරිදි යුරෝපීය මුදලේ ප්රමාණාත්මක ලිහිල් කිරීම (QE) පුළුල් කිරීම පැරණි ලෝකයේ බැංකු පද්ධතියට (ඉල්ලුම් නොකළ මුදල්වලින් පිරී ඇත) ප්රතිලාභ ලබා ගැනීමට අපහසු නමුත් යුරෝව දුර්වල කිරීමට හැකි වනු ඇත. අන්තර් බැංකු ණය ගැනීමේ පිරිවැය අඩු වන තරමට පොදු යුරෝපීය මුදල් සඳහා වන පීඩනය වැඩි වේ.

කෙසේ වෙතත්, මෙම මුදල් යුද්ධයේ ජයග්රහණය යුරෝපයේ පැත්තේ වනු ඇතැයි කිසිසේත් නිශ්චිත නැත. රොයිටර් විශ්ලේෂකයින් ගණනාවකට අනුව, ෆෙඩරල් මහ බැංකුව දිගටම පොලී අනුපාතය බිංදුවට ආසන්නව තබා ගන්නේ නම් සහ යුරෝ කලාපීය ආර්ථිකය යථා තත්ත්වයට පත් කිරීම එක්සත් ජනපද ආර්ථිකයේ ප්රකෘතියට වඩා වැඩි නම්, EUR/USD අනුපාතය 1.2100 දක්වා ඉහළ යා හැකිය.

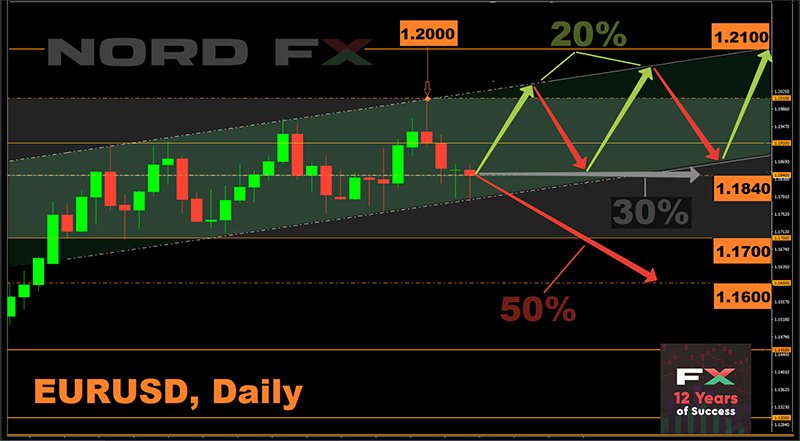

මේ අතර, විශේෂඥයින්ගේ සාකච්ඡාවේ බල තුලනය පහත දැක්වේ: ඔවුන්ගෙන් 50% ක් බලාපොරොත්තු වන්නේ 1.1700 කලාපයේ ඇති ආධාරකය බිඳ දමා අවම වශයෙන් තවත් පොයින්ට් 100 ක් පහළට බැසීමට යුගලයට තවමත් හැකි වනු ඇති බවයි. තවත් 30% විශ්ලේෂකයින් විශ්වාස කරන්නේ එය 1.1700-1.2010 වෙළඳ පරාසය තුළ ගමන් කරනු ඇති බවයි. අවසාන වශයෙන්, ඉතිරි 20%, D1 මත ග්රැෆික් විශ්ලේෂණයන්හි සහය ඇතිව, යුගලය සැප්තැම්බර් මැද භාගය වන විට 1.2100 ක උසකින් යුත් තත්වයක් දැකීමට බලාපොරොත්තු වේ;

- GBP/USD. බටහිර සහ නැගෙනහිර අසල්වැසියන් මෙන් (එක්සත් ජනපදය සහ යුරෝපා සංගමය) එක්සත් රාජධානියේ ආර්ථිකය තීරණය කරන එක් සාධකයක් වන්නේ COVID-19 අර්බුදයේ ප්රතිවිපාක ජය ගැනීම සහ ඒ සඳහා ගනු ලබන ක්රියාමාර්ගය. මේ වසරේ බලයට පත්වූ නව චාන්සලර් රිෂි සුනාක්, ආපනශාලා සඳහා සහනාධාර වැනි සැප්තැම්බර් මස මුලදී උත්තේජක පියවර මාලාවක් ආපසු හැරවීමට සැලසුම් කරයි. කෙසේ වෙතත්, බොහෝ දුරට, එය බ්රිතාන්ය මුදල් මිල ගණන් කෙරෙහි කිසිදු ප්රබල බලපෑමක් නොකරනු ඇත. එපමණක් නොව, දැනට වෙනත් QE වැඩසටහන් සඳහා වන සැලසුම් වලට ඇලී සිටීමට රජය අදහස් කරයි.

ඔක්තෝබර් 31 වන දින නොගෙවූ නිවාඩු මත සේවකයින් රඳවා තබා ගැනීමේ වැඩසටහන කප්පාදු කිරීම වෙළඳපොළට වඩා වැදගත් විය හැකිය. තවත් වැදගත් සිදුවීමක් වන්නේ යුරෝපා සංගම් බ්රික්ස්ට් සමුළුවයි. නමුත් එය ද සිදුවන්නේ ඔක්තෝබර් මැද භාගයේදී පමණක් වන අතර එතෙක් බොහෝ දේ වෙනස් විය හැකිය.

විශේෂඥයන්ගෙන් බහුතරයක් (60%) විශ්වාස කරන්නේ, පවුම, දැනටමත් උතුරට යන ගමන අවසන් වී ඇති බවත්, යුගලය දකුණට හැරීමක් බලාපොරොත්තුවෙන් සිටින බවත්ය. සතිපතා සිට මාසික අනාවැකිය දක්වා ගමන් කරන විට පහතයාම සඳහා වන ආධාරකරුවන්ගේ සංඛ්යාව 70% දක්වා ඉහළ යයි. ආසන්නතම ශක්තිමත් ආධාරකය 1.3000 කලාපයේ ඇත.

EUR/USD මෙන් H4 හි තාක්ෂණික දර්ශක අතර රතු-අළු-කොළ බහු වර්ණයක් ඇත. කෙසේ වෙතත්, D1 මත “හරිත” වර්ණයට සැලකිය යුතු වාසියක් ඇත: ඔස්කිලේටර් 55% ක් සහ ප්රවණතා දර්ශකයන් අතර 80% ක් ඇත.

ග්රැෆික් විශ්ලේෂණය සම්බන්ධයෙන් ගත් කල, එය පළමුව 1.3065-1.3385 කලාපය තුළ සමාන්තර චලනයක්ද, පසුව එය 1.2900 දක්වා පහත වැටී 1.3275 මට්ටමට නැවත පැමිණේ. මේ සියල්ල ඉදිරි දින 14 තුළ සිදුවිය හැකිය. යුගල සඳහා තවදුරටත් ඉලක්ක 1.3480 සහ 2019 හි ඉහළම අගය වූ 1.3515 වේ; - USD/JPY. ඔබ ප්රස්ථාරය දෙස බැලුවහොත්, පෙබරවාරි මාසයේ අවසාන දින දහයේ සිට මේ යුගලය ක්රමයෙන් 106.00 ක අගයක් වටා ශක්තිමත් වන බව ඔබට පෙනේ. 105.10-107.00 වෙළඳ පරාසයෙන් ඔබ්බට යාමට මේ වන විට විශේෂඥයින්ට කිසිදු බරපතල හේතුවක් නොපෙනේ. කෙසේ වෙතත්, මාසික අනාවැකිය වෙත මාරු වන විට, විශ්ලේෂකයින්ගෙන් 65% ක් පහතයාමට අනුග්රහය දැක්වීමට නැඹුරු වෙති. ඔවුන්ගේ අනාවැකිය නිවැරදි යැයි පෙනේ නම්, යුගලය ජූලි 31 අවම 104.18 දක්වා පහත වැටෙනු ඇත. කලාපයේ ඉහළ මායිම බිඳවැටීමකදී, ආසන්නතම ප්රතිරෝධය 107.50 මට්ටම වනු ඇත, මීළඟට 108.15 වේ;

- ක්රිප්ටෝ මුදල්. එක්සත් ජනපද ෆෙඩරල් සංචිත පද්ධතියේ ක්රියාකාරකම්වල ප්රතිවිපාක කෙතරම් බරපතළද යත් වීසා වැනි ගෙවීම් දැවැන්තයින්ගේ ප්රධානින් පවා බිට්කොයින් ගැන කතා කිරීමට පටන් ගත්හ. අගෝස්තු මස අවසානයේදී, ඔහුගේ දෙපාර්තමේන්තුවේ සැලසුම් පිළිබඳව මහ බැංකුවේ ප්රධානී ජෙරොම් පවෙල්ගේ ප්රකාශයෙන් පසුව, DXY ඩොලර් දර්ශකය විවේචනාත්මකව අඩු මට්ටමක් වූ 92.14 දක්වා පහත වැටුණි. ඊට ප්රතිචාර වශයෙන් 'වීසා' හි රාජ්ය ප්රතිපත්ති අධ්යක්ෂ Andy Yee ට්වීට් කරමින් මෙසේ පැවසීය: “ජෙරොම් පවෙල්ගේ කථාව අද ඉතිහාස පොත්වලට යනු ඇත. මෙතරම් කුඩා කණ්ඩායමක් මෙතරම් පිරිසකින් මෙතරම් සොරකම් කරන ආකාරය මා දුටු පළමු අවස්ථාව මෙයයි. බිට්කොයින් සමඟ ඔබව බේරා ගන්න. ”

කෙසේ වෙතත්, Yee මහතාගේ ඇමතුම අනුගමනය කිරීමට වෙළඳපොළ තවමත් සූදානම් නැති බව පෙනේ. බොහෝ ප්රවීණයන් (60%) නුදුරු අනාගතයේ දී බිට්කොයින් ඩොලර් 10,000 ට වඩා අඩු අගයන් කරා ආපසු යා හැකි යැයි විශ්වාස කිරීමට නැඹුරු වෙති. පළමුවෙන්ම, මෙය ඩොලරයේ ආයෝජකයින්ගේ උනන්දුව යථා තත්ත්වයට පත් කිරීම හා සම්බන්ධ වේ.

ඩොලර් 10,000 ක බාධකයක් හරහා බිට්කොයින් බිඳී ගියහොත්, පසුබැසීම මාස ගණනක් තිස්සේ ඇදගෙන යා හැකි බව මූල්ය සමාගමක් වන Crypterium හි විශ්ලේෂකයෝ පවසති. රීතියක් ලෙස, ප්රධාන කොයිනය සරත් සමයේ මුල් භාගයේ දී අවිනිශ්චිත බවක් දැනේ, නමුත් මෙම පසුබෑම නව වසරට ආසන්නව නව මහා පරිමාණ චලනයක් ආරම්භ කිරීමට අවස්ථාවක් ලබා දෙයි.

පොයින්ට් 500 කින් පහළට සංශෝධන සහිතව ඉදිරි සතිය සඳහා වන ප්රධාන අනාවැකිය එලෙසම පවතී: BTC/USD යුගලය $ 10,500 මධ්ය අගය ඔස්සේ ගමන් කරනු ඇත.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න