EUR/USD: Fed බැංකුව සහ ECB වෙතින් පැරණි පුවත්

- පසුගිය සතිය මහ බැංකු සතිය විය. එක්සත් ජනපද ෆෙඩරල් සංචිතය මෙම වසරේ අවසන් වරට දෙසැම්බර් 15 වන බදාදා දිනද, ECB සහ එංගලන්ත බැංකුව දෙසැම්බර් 16 දිනද, ජපාන බැංකුව වැඩ කරන සතිය අවසානයේ දෙසැම්බර් 17 සිකුරාදාද රැස්විය.

වෙළඳ ආකෘතියක් ඇත, FIFO: "පළමුව ඇතුලට, පළමුව පිටතට" සඳහා කෙටි වේ. එබැවින්, අපි එය අනුගමනය කරනු ඇත, අපි රැස්වීම් පැවැත්වූ අනුපිළිවෙලින් ප්රතිඵල සලකා බැලීමට පටන් ගනිමු.

පළමුවැන්න, දැනටමත් සඳහන් කර ඇති පරිදි, එක්සත් ජනපද ෆෙඩරල් සංචිතයේ FOMC (ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව) රැස්වීමයි. සමහර ආයෝජකයින් එමගින් ඕනෑම රැඩිකල් තීරණ අපේක්ෂා කළ අතර බදාදා ෆෙඩරල් සංචිතයේ නියෝජිතයින්ගේ කතා බලාපොරොත්තු වූවාට වඩා තියුණු විය. මෙය EUR/USD යුගලය සති තුනක සමාන්තර කලාපයේ පහළ සීමාව කරා තල්ලු කළේය. කෙසේ වෙතත්, 1.1220 මට්ටමට ළඟා වූ විට, එය හැරී ගිය අතර ඩොලරට අහිමි වීමට පටන් ගත්තේය.

සත්ය වශයෙන්ම, මුදල් ප්රතිපත්තියේ සියලුම පරාමිතීන් පාහේ නොවෙනස්ව පවතින බව වෙළඳපල අවබෝධ කර ගත්තේය. ප්රමාණාත්මක ලිහිල් කිරීමේ (QE) වැඩසටහන පමණක් සංශෝධනය කරන ලදී: වත්කම් මිලදී ගැනීම් අඩු කිරීමේ අනුපාතය මසකට ඩොලර් බිලියන 15 සිට ඩොලර් බිලියන 30 දක්වා වැඩි විය. 2022 මාර්තු-අප්රේල් මාසවලදී වැඩසටහන සම්පූර්ණයෙන්ම වසා දැමිය හැකිය.

ශ්රම වෙලඳපොල සඳහා ඉදිරි දැක්ම තරමක් වැඩිදියුණු වූ නමුත් "නව වෛරස් ප්රභේද" මතුවීම පිලිබඳ කනස්සල්ල ද ඇතිවිය. 2022 දී මූලික උද්ධමනය ද තරමක් වැඩි විය හැකිය: කලින් අපේක්ෂා කළ පරිදි 2.3% නොව 2.7%. 2023 සඳහා උද්ධමනය 0.1% කින් පමණක් වර්ධනය වනු ඇතැයි පුරෝකථනය කර ඇති අතර එය 2024 දී නොවෙනස්ව පවතිනු ඇත.

ෆයිනෑන්ෂල් ටයිම්ස් පුවත්පතට අනුව, ආක්රමණශීලී ප්රකාශයන් නොතකා, ෆෙඩරල් මහ බැංකුව තවමත් උද්ධමනය තාවකාලික සංසිද්ධියක් ලෙස සලකන අතර, ෆෙඩරල් අරමුදල් අනුපාත ක්රමයෙන් ඉහළ නංවමින් වසර දෙකක් ඇතුළත එය ඉලක්කගත පරාසයට ආපසු ලබා දීමට අපේක්ෂා කරයි.

පසුගිය රැස්වීමේදී ප්රධාන පොලී අනුපාතය 0.25% ලෙස නොවෙනස්ව පැවතුනි. ලබන වසර සඳහා නියාමකයාගේ සැලසුම් සම්බන්ධයෙන් ගත් කල, එය කලින් අනුපාත වැඩිවීම් දෙක තුනක් පමණ නම්, මහ බැංකුවේ තිත් ප්රස්ථාරයෙන් පෙන්නුම් කළේ දැන් ඒවා තුනක් තිබිය යුතු බවයි. නමුත් මෙය නියාමකයා බලාපොරොත්තු වන පරිදි සාර්ව ආර්ථික තත්ත්වය වර්ධනය වුවහොත් සාක්ෂාත් කරගත හැකි අභිප්රායන් ප්රකාශ කිරීමක් පමණි.

පොදුවේ ගත් කල, ඇමරිකානු ෆෙඩරල් බැංකුවේ සියලුම ප්රකාශ මෙවර කිසිදු විශේෂත්වයකින් තොර විය. වෙළඳපල ඔවුන් කලින් දැන සිටි දේ ඉගෙන ගත්තේය. එබැවින්, ඔවුන්ගේ ප්රතික්රියාව සුදුසු විය: EUR/USD යුගලය හැරී උතුරට ගියේය. දෙසැම්බර් 16 වන බ්රහස්පතින්දා පොයින්ට් 140 ක් පසු කර ඇති අතර, එය දැනටමත් සමාන්තර කලාපයේ ඉහළ මායිමේ, 1.1360 මට්ටමේ විය.

(සත්ය වශයෙන්ම, මෙය පවුමේ උපකාරයෙන් තොරව නොව එංගලන්ත බැංකුවේ තීරණයට ස්තූතිවන්තවන්නට, ඩොලරයට විශාල පීඩනයක් එල්ල විය. අපි මේ ගැන වඩාත් විස්තරාත්මකව පහතින් සාකච්චා කරමු).

යුරෝපීය මහ බැංකුවේ රැස්වීමේ ප්රතිඵල ආයෝජකයින් ද පුදුමයට පත් කළේ නැත. ෆෙඩරල් මහ බැංකුව මෙන්, යුරෝපීය නියාමකයා ද ඊළඟ වසර සඳහා උද්ධමන පුරෝකථනය ඉහල නැංවීය. එමෙන්ම එය තාවකාලික සංසිද්ධියක් ලෙසද සලකයි. මෙය විවෘතව ප්රකාශ කළත් දැන් එයට එරෙහිව සටන් කිරීම අවශ්ය යැයි සලකන්නේ නැත. උද්ධමනය ඉලක්කගත මට්ටම වන 2.0% දක්වා ළඟා වන තෙක් ප්රතිමූල්ය අනුපාතිකය වර්තමාන මට්ටමේ පවතිනු ඇති බවත්, එය දිගු කාලයක් පවතිනු ඇති බවත් නැවත වරක් නිවේදනය කරන ලදී. එහි ප්රතිඵලයක් වශයෙන්, රැස්වීමේ "ප්රධාන" ප්රතිඵලය වූයේ බැංකුවේ ප්රධානී Christine Lagarde ගේ ප්රකාශය වූ "අපි 2022 දී පොලී අනුපාත ඉහළ නැංවීමට ඇති ඉඩකඩ ඉතා අඩුය" යන්නයි. තවද මෙය දැනටමත් සෑම දෙනාම දැන සිටියහ.

ECB හි තත්ත්වය මගින් EUR/USD යුගලයට සමාන්තර කලාපයේ මායිම්වලට වඩා ඉහළ යාමට ඉඩ නොදුන් අතර ඔමික්රෝන් ප්රභේදය පිළිබඳ භීතිය මගින් එය තියුනු ලෙස පහළට තල්ලු කළ අතර එය 1.1238 මට්ටමේ දී සතියේ වෙළඳ සැසිය අවසන් විය.

ඉදිරි සතිය සම්බන්ධයෙන් ගත් කල, එය පූර්ව නත්තල් සමය වේ. එමෙන්ම නත්තලෙන් දින හතකට පසු නව වසර උදා වේ. විශාල වෙළෙන්දන් නොමැති විට, මේ දිනවල වෙළඳපල තරමක් පටුය, ද්රවශීලතාවය අඩුය, එය සියලු ආකාරයේ විස්මයන්ගෙන් පිරී තිබිය හැකිය. මෙහි දී ඉහල යන උච්චාවචනය, අගයන් වල විශාල පරතර සහ වෙළඳුන් හඳුන්වන "Santa Claus Rally". සත්ය වශයෙන්ම, ප්රතිවිරුද්ධ මතයක් වන පටු පරාසයක යුගල ඉහල උච්චාවචනයන් රහිතව චලනය වීම ද සිදු විය හැකිය.

විශේෂඥයින් සඳහා, 50% එක්සත් ජනපද මුදල් තවදුරටත් ශක්තිමත් කිරීම සහ EUR/USD යුගලයේ පහත වැටීම අපේක්ෂා කරයි. 30% ක් යුරෝවේ වර්ධනයට සහය ලබා දෙයි. ඉතිරි 20% මධ්යස්ථ ස්ථාවරයක් ගෙන ඇත. D1 මත ඔස්කිලේටර්, 80% දකුණට යොමු කරන අතර (ඒවායින් 15% ක් වැඩිපුර අලෙවි වූ කලාපයේ වුවද), 10% උතුරට සහ 10% නැගෙනහිරට වේ. ප්රවණතා දර්ශක වලින් 100% ක් පහත යාමේ පැත්තේ වේ.

ප්රතිරෝධතා මට්ටම් 1.1265, 1.1300, 1.1355, 1.1380, 1.1435-1.1465 සහ 1525 මට්ටම්වල ඇත. ආසන්නතම ආධාරක මට්ටම 1.1225 වේ. පසුව 1.1185 සහ 1.1010-1.10105 වේ

වසරේ ආර්ථික න්යාය පත්රය ප්රායෝගිකව අවසන් වී ඇති අතර, ඉදිරි සතියේ කිසිදු අමතර වැදගත් ප්රවෘත්තියක් අපේක්ෂා නොකෙරේ. ප්රවණතාවය බිඳීමට හෝ ඉහළයාම වැඩි වීමට හේතු ලෙස, දෙසැම්බර් 22 බදාදා එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතය පිළිබඳ වාර්ෂික දත්ත ප්රකාශයට පත් කිරීම සහ ප්රාග්ධන භාණ්ඩ සහ කල් පවත්නා භාණ්ඩ පිළිබඳ ඇණවුම් පිළිබඳ දත්ත එක්සත් ජනපද සංගණන කාර්යාංශය විසින් මීළඟ දින, එනම් දෙසැම්බර් 23 ප්රකාශයට පත් කිරීම සඳහන් කළ හැකිය.

GBP/USD: එංගලන්ත බැංකුවේ පළමු පියවර

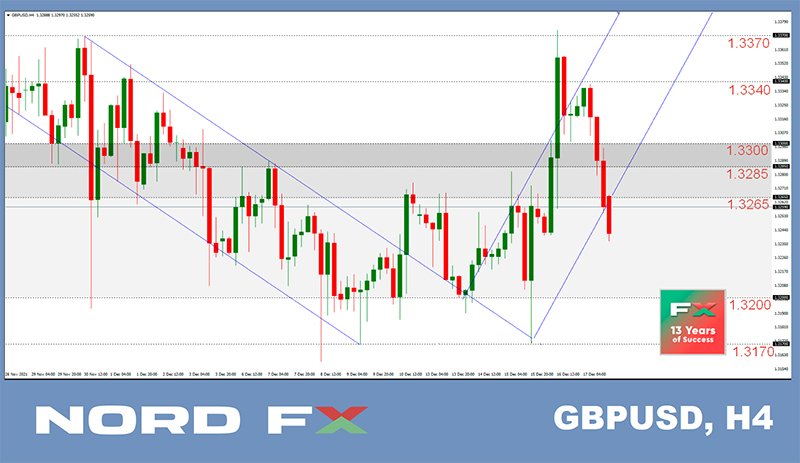

- GBP/USD හි ඉහළයාම සඳහා ප්රධාන කාර්යය වන්නේ 1.3285-1.3300 කලාපයේ ප්රධාන ප්රතිරෝධය ජය ගැනීම බව පෙර සමාලෝචනයේදී අපි සටහන් කළෙමු. එමෙන්ම අපි අනාවැකි පල කළේ දෙසැම්බර් 16 වැනිදා එංගලන්ත බැංකුව පොලී අනුපාතිකය වැඩි කළහොත් ගැටලුවක් ඇති නොවන බවයි. මෙය එලෙසම සිදු විය.

ෆෙඩරල් මහ බැංකුව සහ ECB දෙපසට දෝලනය වෙමින් පවතින අතර, එංගලන්ත බැංකුව ඉහල යන මිල ගණන් වලට පහර දීමට පියවර ගෙන ඇත. එක්සත් රාජධානියේ උද්ධමනය 5.1% දක්වා ඉහළ යාමෙන් පසුව, වසර 10 ක උච්චතම අවස්ථාවට ළඟා වූ අතර, නියාමකයා විසින් වසර තුනකින් පළමු වරට 0.1% සිට 0.25% දක්වා අනුපාතය ඉහළ නැංවීය. නව ඔමික්රෝන් කොරෝනා වයිරස් ප්රභේදය හේතුවෙන් අයහපත් අතට හැරෙන වසංගත රෝග තත්වය නොසලකා මෙම තීරණය ගෙන ඇත. කෙසේ වෙතත්, එංගලන්ත බැංකුවේ ප්රධානී ඇන්ඩෘ බේලි පවසන පරිදි, ආර්ථිකයට සහ සමාජයට මිල පීඩනය මැඩපැවැත්වීම වඩා වැදගත්ය.

සත්ය වශයෙන්ම, පොයින්ට් 15 කින් අනුපාත ඉහල දැමීම සැලකිය යුතු ලෙස හැඳින්විය නොහැකිය, නමුත්, වඩාත්ම වැදගත් දෙය නම්, පළමු පියවර දැනටමත් ගෙන ඇති අතර, පෙබරවාරි මාසයේ දෙවන අනුපාත ඉහල දැමීම වෙළඳපල අපේක්ෂා කරයි.

එංගලන්ත බැංකුවේ වර්තමාන තීරණය සම්පූර්ණයෙන්ම පුදුමයට පත් වූ බව බොහෝ මූල්ය ප්රකාශන මගින් සඳහන් කරන්නේ මන්දැයි පැවසීමට අපහසුය. ඔබ අපගේ පෙර අනාවැකිය දෙස බැලුවහොත්, විශේෂඥයින්ගෙන් 40% ක් අනුපාත ඉහලයාමක් පිලිබඳ අනාවැකි පළ කර ඇති අතර, එහි ප්රතිඵලයක් වශයෙන්, පවුම ශක්තිමත් වේ.

එහෙත් ජයග්රහණය තහවුරු කර ගැනීමට බ්රිතාන්ය මුදල් ඒකකය අසමත් විය. දෙසැම්බර් 16 බ්රහස්පතින්දා 1.3373 ක ඉහළම අගයට නැඟී ඇති අතර, GBP/USD යුගලය තියුණු ලෙස හැරී පහළට ගියේය. ඔමික්රෝන් පිලිබඳ වර්ධනය වන උත්සුකයන් හේතුවෙන් ආයෝජකයින් පවුම විකුණා දැමීමට පටන් ගත්හ. අවදානම් අකමැත්ත ආරක්ෂිත ඩොලරය ශක්තිමත් කිරීමට දායක වූ අතර, ඒ අනුව, 1.3235 හි දින පහක කාලය අවසන් වූ යුරෝ සහ බ්රිතාන්ය පවුමේ කොටස් දර්ශක සහ මිල ගණන් වලට පහරක් එල්ල කළේය.

ඉදිරි සතිය සඳහා ප්රවීණයන්ගේ අනාවැකිය තරමක් පූර්ව නිවාඩුවක් ලෙස පෙනේ, එනම් අවිනිශ්චිතය. ඔවුන්ගෙන් 35%ක් ඉහළයාමේ පැත්තේද, ඒ හා සමාන සංඛ්යාවක් පහතයාමේ පැත්තේද, ඉතිරි 30% සමාන්තර චලනයක් ද පෙන්වයි. D1 මත ඔස්කිලේටර් අතර, තත්වය ද ඒ හා සමාන වේ: ඒවායින් 30% ක් මිලදී ගැනීම පෙන්නුම් කරයි, 45% විකුණනු ලැබේ. ඉතිරි 25% විවේකයක් ගැනීමට සහ දැනට කිසිවක් නොකරන ලෙස උපදෙස් දෙයි. ප්රවණතා දර්ශක මූලික වශයෙන් වෙනස් තත්වයක් ගෙන ඇත: 100% රතු පැහැයෙන් වර්ණාලේප කර ඇත.

ආධාරක අගය 1.3210-1.3220 කලාපයේ වේ. පසුව 1.3170-1.3190, 1.3135, 1.3075 හි පිහිටා ඇත. දෙවැන්න බිඳවැටීමකදී, යුගලය 1.2960 දක්වා පහත වැටිය හැකිය. ප්රතිරෝධක මට්ටම් - 1.3285-1.3300, 1.3340, 1.3370, 1.3410, 1.3475, 1.3515, 1.3570, 1.3610, 1.3735, 1.3835 වේ.

ලබන සතියේ පවුම සඳහා වැදගත් කුඩා සාර්ව සංඛ්යාලේඛන ද ඇත. විශේෂයෙන් Q3 සඳහා වන එක්සත් රාජධානියේ GDP දත්ත පිලිබඳ සැලකිලිමත් විය යුතුය. එය දෙසැම්බර් 22 බදාදා නිකුත් කෙරෙනු ඇත. නමුත් වෙළඳපල නව කෝවිඩ්-19 රැල්ල පැතිරීමත් සමඟ ඇතිවන තත්වය කෙරෙහි අවධානය යොමු කරනු ඇත.

USD/JPY: සමාන්තර ප්රවණතාවය දිගටම පවතී

- අවදානම් තත්වයට බිය නොවන මුදල 'යෙන්' වේ. පෙර අනාවැකිය ලබා දෙමින්, විශේෂඥයින්ගෙන් අතිමහත් බහුතරය (80%) අපේක්ෂා කළේ එක්සත් ජනපද ෆෙඩරල් සංචිතයේ සහාය ඇතිව, USD/JPY යුගලය ඉහළ ගොස්, සමහර විට, 113.40-114.40 කලාපයේ ඉහළ මායිම බිඳ දමනු ඇති බවයි. මෙය එලෙසම සිදු විය: ඩොලරය ඉදිරියට යාමට පටන් ගත් අතර, යුගලය දෙසැම්බර් 15 වන දින 114.25 ක උසකින් සටහන් විය. පසුව, ආයෝජකයින්ගේ සන්ත්රාසය හේතුවෙන්, එය එහි ඇති වූ පාඩු නැවත ලබා ගැනීමට සමත් වූ අතර, යුගලය 113.13 දක්වා පහත වැටුණි. යුගලයේ අවසාන අගය සතියේ වෙළඳ පරාසයේ මධ්ය අගයේ එනම් 113.70 මට්ටමේ දී සනිටුහන් විය.

ඔමික්රෝන් සමඟ කුමක් සිදුවේද සහ වෙළඳපල තුළ ඇති භීතියට තත්වය බලපාන්නේ කෙසේද යන්න අනාවැකි පැවසීම දුෂ්කරය. මේ වන විට, යෙන් සහ ඩොලරය අතර අරගලයේ සුළු ආන්තිකයක් සමඟ එක්සත් ජනපද මුදල් ප්රමුඛ වේ: විශ්ලේෂකයින්ගෙන් 55% USD/JPY යුගලයේ වර්ධනයට සහ 45% ක් එහි පහත වැටීම සඳහා සහය ලබා දී ඇත.

තාක්ෂණික දර්ශකවල කියවීම් පසුගිය සති 10 කට ආසන්න කාලයක් 113.50 අගය ඔස්සේ යුගලයේ පැති චලනය තහවුරු කරයි. ඔස්කිලේටර් අතරින් 30%ක් D1 මත දකුණු දෙස බලයි, 35% ක් මධ්යස්ථව පවතින අතර ඉතිරි 35% උතුර දෙස බලයි. ප්රවණතා දර්ශක අතර, කොළ පාටට සුළු වාසියක් ඇත, 60% සිට 40% දක්වා.

ආධාරක මට්ටම් 113.20, 112.70, 112.00, 111.60 සහ 111.20 වේ. ප්රතිරෝධ මට්ටම් 114.00, 114.25, 115.00 සහ 115.50 වේ.

දැන් ජපාන බැංකුවේ රැස්වීම පිළිබඳ පොරොන්දු වූ තොරතුරු. එහි මුදල් ශක්තිමත් කිරීමට කිසිසේත්ම උනන්දු නොවන බව පෙනේ. දෙසැම්බර් 17 සිකුරාදා වසංගතයට අදාළ හදිසි මූල්යකරණයේ පරිමාව නියාමකයා විසින් අඩු කළද, එය අපේක්ෂා කළ පරිදි, පෙර සෘණ මට්ටමේ දී ඍණ 0.1% පොලී අනුපාතය නොවෙනස්ව තබා ඇත.

බැංකුව සුළු පරිමාණ ව්යාපාරවලට සහාය වීම සඳහා එහි අතිශය මෘදු ප්රතිපත්ති සහ ක්රියාමාර්ග රඳවා ගත් අතර එහි ප්රධානී හරුහිකෝ කුරෝඩා මාධ්ය හමුවේදී පැවසුවේ දුර්වල 'යෙන්' ජපන් ආර්ථිකයට හානි කිරීමට වඩා සහාය වනු ඇති බවයි. එම නිලධාරියාට අනුව, 'යෙන්' පහත වැටේ නම්, එය අපනයන සහ ආයතනික ලාභ සඳහා සහාය වනු ඇත. එබැවින් මෙම නියාමකයාගේ මූල්ය ප්රතිපත්තිය අපේක්ෂා කළ හැකි අනාගතයේදී වඩාත් නරක එකක් ලෙස පවතිනු ඇතැයි අපට විශ්වාසයෙන් පැවසිය හැකිය.

ක්රිප්ටෝ මුදල්: සෑම දෙයක්ම සංකීර්ණයි: එය ශීත ඍතුව හෝ වසන්තය කෙලින්ම වනු ඇත

- ක්රිප්ටෝ වෙළඳපොලේ තත්වයන් අපැහැදිලිය. සම්පූර්ණ ප්රාග්ධනීකරණය පසුගිය දින 7 තුළ පාහේ නොවෙනස්ව පැවති අතර එය ඩොලර් ට්රිලියන 2.270 (සතියකට පෙර ඩොලර් ට්රිලියන 2.215) වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය 24 වන ස්ථානයේ සිට කුඩා පියවරක් පමණක් ඉහළ ගොස් අන්ත භිය කලාපයෙන් 29 වන ස්ථානය දක්වා බිය කලාපයට මාරු විය.

මෙම තත්ත්වය තුළ, සමහර විශේෂඥයන් ප්රධාන කොයින වල ඉහළ යාමේ ප්රවණතාවය යථා තත්ත්වයට පත් කිරීම සඳහා බලාපොරොත්තු වන අතර, අනෙක් අය, ඊට ප්රතිවිරුද්ධව, තවදුරටත් පහත වැටීමක් පිළිබඳව අනාවැකි පළ කරති. ඒ අනුව, 2017 වසරේ අවසානය සිහිපත් වේ. දෙසැම්බර් මාසයේදී $ 19,270 ක ඉහළ අගයක් අත්පත් කර ගැනීමෙන් පසු, බිට්කොයින් $ 20,000 ට වඩා ඉහළින් ගමන් කිරීම වෙනුවට බිඳ වැටුණි. එය 2018 වසරේ පෙබරවාරි මස මුලදී $ 5,900 ක් වූ අතර, එහි වටිනාකමෙන් 70% ක් අහිමි වී ආයෝජකයින් සහ ක්රිප්ටෝ මුදල් ලෝලීන් ගැඹුරුම අවපාතයකට ඇද දැමිය. ඉන්පසුව "ක්රිප්ටෝ ශීත" ලෙස නම් කරන ලද දිගු මාසවල අපේක්ෂාවන් සහ බලාපොරොත්තු අනුගමනය කරන ලදී. උනුසුම් වීමේ පළමු ඉඟි දිස් වූයේ 2019 මාර්තු මාසයේදී පමණක් වන අතර සැබෑ ක්රිප්ටෝ වසන්තය පැමිණියේ වසරකට පසුව, එනම් 2020 මාර්තු මාසයේදීය.

සර්වශුභවාදීන් සඳහන් කරන නව "අයිස් යුගයක" ආරම්භය ආරම්භ විය හැකිය. අපි දැනටමත් කීර්තිමත් ආයෝජකයෙකු සහ ආර්ථික විද්යාඥයෙකු වන Louis Navellier උපුටා දක්වා ඇත. ඔහුට අනුව, කොටස් වෙලඳපොලේ විශාල බුබුලක් පුම්බා ඇති අතර, අවදානම් සහිත වත්කම් ශක්තිමත් ලෙස නිවැරදි කිරීමට එය හේතු විය හැකි අතර, එහි ප්රතිඵලයක් වශයෙන් බිට්කොයින් $10,000 දක්වා පහත වැටේ. Navellier, මෙන්ම තවත් විශේෂඥයෙකු, ජනප්රවාදගත වෙළෙන්දෙකු සහ තාක්ෂණික විශ්ලේෂකයෙකු වන Peter Brandt, ආයෝජකයින්ට අනතුරු ඇඟවූයේ බිට්කොයින් ප්රස්ථාරයේ භයානක "ද්විත්ව ඉහළ" රටාවක් නිරීක්ෂණය කරන බවයි. “$ 46,000 (දින 200 චලනය වන සාමාන්යය) ට වඩා පහත වැටීමක් පහතයාමේ සංඥාවක් වනු ඇත” ඔහු ලියයි. "බිට්කොයින් ද්විත්ව ඉහළ අගය සම්පූර්ණ කිරීම සඳහා $ 28,500 දක්වා පහත වැටිය යුතු අතර එවැනි පහත වැටීමක් $ 10,000 ට වඩා පහත වැටීමක් පෙන්නුම් කරයි."

Alfacash ක්රිප්ටෝ සේවාවේ අධ්යක්ෂ Nikita Soshnikov ට අනුව, ද්විත්ව ඉහළ රටාව තහවුරු වුවහොත් වෙළඳපල දිගු කලක් අවපීඩනයකට මුහුණ දෙනු ඇත. කෙසේ වෙතත්, "$ 5,000 හෝ $ 15,000 සඳහා බිට්කොයින් පිළිබඳ ගැටළුවක් නොමැත" යනුවෙන් විශේෂඥයා සහතික කරයි. “ඔබට එවැනි ක්රිප්ටෝ මුදල් මිල ගණන් සරලව අමතක කළ හැකිය. නමුත් එය $ 40,000 ට වඩා අඩු විය හැකි අතර සති කිහිපයක් සඳහා මෙම මට්ටමේ පැවතිය හැකිය. $ 35,000 දක්වා අනුපාතය අඩුවීමක් පවා මම පිළිගනිමි, නමුත් මෙම අගයට වඩා අඩු වීම අපහසුය.

Material Indicators analytical resource හි නිර්මාතෘ Michael van de Poppe ට අනුව, විශාල වෙළඳුන් අතර තවමත් පහතයාමේ හැඟීම් පවතී. "ඔවුන් ඔක්තෝම්බර් මුල සිට කිසිඳු පහතයාමක් ලබා ගෙන නැත, සහ මෑතදී පමණක් අලෙවි කර ඇත." ඔබ පසුගිය සති දෙකේ ප්රස්ථාරය දෙස බැලුවහොත්, පහතයාම BTC/USD යුගලය දින 200 චලනය වන සාමාන්යය පසු කරන $46,000 කලාපයට පහළින් තල්ලු කිරීමට උත්සාහ කරන ආකාරය ඔබට පැහැදිලිව දැකගත හැකිය.

මෙය ලියන අවස්ථාව වන විට අරගලය දිගටම පවතී. වැඩ කරන සතිය අවසානයේ දී වාසිය පහතයාම වෙත ආපසු ගිය බව පෙනේ. ඔමික්රෝන් කොරෝනා වයිරස් ප්රභේදය නිසා ඇති වූ තවත් භීතියේ රැල්ලකින් වෙළඳපලට පහර වැදී ඇති අතර ක්රිප්ටෝ මුදල් ඇතුළු අවදානම් වත්කම් විකිණීම ආරම්භ විය. මෙම යුගලය දෙසැම්බර් 17 සිකුරාදා $ 45,525 දක්වා අඩු වූ නමුත් පසුව $ 46,500 දක්වා ඉහළ ගියේය. IntoTheBlock විශේෂඥයින්ට අනුව, BTC එවැනි තත්වයක් තුළ $ 43,000 කලාපයට වැටීමට බොහෝ අවස්ථාවන් තිබේ. කොයිනය දේශීය පතුල සොයා ගැනීමට හැකි වනු ඇත්තේ මෙම මට්ටමේ දී පමණි. මෙම ආධාරකයේ මිල ගණන් යටතේ මුදල් පසුම්බි 344,000ක් පමණ කොයින 395,000ක් මිලදී ගෙන ඇත. රතු පැහැයට නොයන ලෙස තවදුරටත් ආපසු ගැනීම වැළැක්විය යුත්තේ මෙම ආයෝජකයින්ය.

Bitfinex හුවමාරුවේ ඇණවුම් පොතේ විශ්ලේෂණය මත පදනම්ව තරමක් වෙනස් ආධාරක කලාපයක් මතුවෙමින් තිබේ. එහි දත්ත පෙන්නුම් කරන්නේ බිට්කොයින් මිලදී ගැනීම සඳහා සැලකිය යුතු ඇණවුම් ප්රමාණයක් $ 44,500- $46,000 අතර පරාසයක තබා ඇති බවයි.

නත්තල් සහ නව වසර තවමත් කාරුණික හා ප්රීතිමත් නිවාඩු සමයකි. එමනිසා, එම ආසන්නයේදී, අපි අනාවැකිය අඩු හෝ වැඩි වශයෙන් ධනාත්මක සටහනකින් සම්පූර්ණ කිරීමට කැමැත්තෙමු. ප්රස්ථාරයේ “ද්විත්ව ඉහළ” රටාවක පෙනුම, ප්රවීණයන් ගණනාවකට අනුව, එය අවසානයේ සම්පූර්ණයෙන්ම සාදනු ලබන අතර වෙළඳපල ගැඹුරු නිවැරදි කිරීමකට යනු ඇතැයි කිසිසේත් අදහස් නොවේ.

Bestchange හි විශ්ලේෂණ දෙපාර්තමේන්තුව විශ්වාස කරන්නේ දේශීය පහත වැටීම දිගටම පැවතීමේ ඉහළ අවදානමක් තිබියදීත්, ප්රධාන ක්රිප්ටෝ මුදල් මධ්ය කාලීනව බලවත් ලෙස ඉහළ යාමට හැකි බවයි. “අද තත්වය අතිශයින්ම අපැහැදිලිය, නමුත් 2022 මැද භාගය දක්වා මධ්ය කාලීන අනාවැකි තවමත් ධනාත්මකය. බොහෝ ධනාත්මක අවස්ථා අත්හැරීම සඳහා බිට්කොයින් හට එහි ප්රාග්ධනීකරණයෙන් අඩක්වත් අහිමි විය යුතු අතර ආරක්ෂිතව $28,000-30,000 ට වඩා අඩු මට්ටම් වල ස්ථාවරයක් ලබා ගත යුතුය. මෙය සිදුවන තුරු, $ 100,000 සඳහා වූ බලාපොරොත්තුව දිගටම අදාළ වේ" Bestchange විශ්වාස කරයි.

Weiss ක්රිප්ටෝ ශ්රේණිගත කිරීමේ නියෝජිතායතනය ද මෙම තත්වය පෙන්වා දෙයි. දිග්ගැස්සුනු නිවැරදි කිරීම් තිබියදීත්, එය තවමත් ශුභවාදී දර්ශනයට අනුගත වේ. නියෝජිතායතනයේ විශ්ලේෂකයින් බ්ලූම්බර්ග් හි සගයන්ගේ අනාවැකියට සහය දක්වයි, ඔවුන් 2022 දී $ 100,000 දක්වා කොයිනයේ ඉදිරි ගමනක ඉහළ සම්භාවිතාවක් කලින් ප්රකාශ කළේය.

Weiss ක්රිප්ටෝ සමාලෝචනයට අනුව, මෙම මනෝවිද්යාත්මක සලකුණට ළඟා වීමේ අවස්ථා තවදුරටත් පහත වැටීමේ අවදානම ඉක්මවා යයි. චීනය සමඟ ගැටුමේ පසුබිමට එරෙහිව, එක්සත් ජනපදය විසින් ඩිජිටල් මුදල්වල වටිනාකමට ධනාත්මක ලෙස බලපානු ලබන ක්රිප්ටෝ මුදල් ගෝලය නීතිගත කිරීම වේගවත් කරනු ඇත.

ෆෙඩරල් මහ බැංකුව විසින් මුදල් ප්රතිපත්තිය දැඩි කිරීමේ සන්දර්භය තුළ කොටස් වෙලඳපොලේ පහත වැටීමේ ප්රධාන ප්රතිලාභියා ක්රිප්ටෝ මුදල් බව අධ්යයනයේ කතුවරුන් අවධාරණය කරයි. ආයෝජකයින්ට හෙජිං මෙවලමක් ලෙස ඩිජිටල් මුදල් සඳහා කොටස් අත්හැරිය හැකිය. මීට අමතරව, එක්සත් ජනපද භාණ්ඩාගාර බැඳුම්කරවල ප්රතිලාභ පහත වැටීම BTC සහ ETH හි මිල ගණන් කෙරෙහි ධනාත්මක බලපෑමක් ඇති කළ හැකිය.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න