EUR/USD: සන්සුන් සතියක් පමණි

- පසුගිය සතිය EUR/USD යුගලය සඳහා තරමක් සන්සුන් විය. එය මධ්ය අගය 1.0500 ඔස්සේ ගමන් කළ අතර, උච්චාවචනවල උපරිම පරාසය පොයින්ට් 140 (1.0468-1.0605) ට වඩා අඩු විය, එය වර්තමානය සඳහා තරමක් කුඩා වේ.

මාස 3කට ඉන්ධන සඳහා බදු විරාමයක් හඳුන්වාදීමේ යෝජනාවක් හැරුණු විට ජනාධිපති ජෝ බයිඩන් එක්සත් ජනපද කොන්ග්රසයට වෙනත් කිසිඳු දෙයක් පිළිබඳව ආයාචනය කලේ නැත. පෙට්රල් සඳහා වන ෆෙඩරල් බදු, ගැලුමකට ශත 18 ක් පමණක් වන අතර එය 4% ට වඩා අඩුය. එබැවින්, මෙතරම් කෙටි කාලයක් තුළ, මෙම පියවර ආර්ථිකයට කිසිදු බලපෑමක් ඇති නොකරනු ඇත, උද්ධමනය අඩු වේ.

ෆෙඩරල් බැංකුව සම්බන්ධයෙන් ගත් කල, එහි ප්රධානී ජෙරොම් පවෙල්, කොන්ග්රසයේ දී කතා කරමින්, අලුත් කිසිවක් ප්රකාශ කළේ නැත. අවපාතයක තර්ජනය නොතකා, තම සංවිධානය මුදල් ප්රතිපත්තිය දැඩි කරමින් උද්ධමනයට එරෙහිව සටන් වදින බව පමණක් ඔහු තහවුරු කළේය. මෙම අභිප්රායන් ෆෙඩරල් මහ බැංකුවේ පාලක මණ්ඩලයේ සාමාජිකයෙකු වන පවෙල්ගේ සගයා වන Michelle Bowman විසින් ද තහවුරු කරන ලද අතර, ජූලි මාසයේදී ප්රධාන අනුපාතය 0.75% කින් සහ FOMC (ෆෙඩරල් විවෘත වෙළඳපොළ කමිටුව) මීළඟ රැස්වීම් කිහිපයේදී අවම වශයෙන් 0.50% කින් ඉහළ නංවන බව ප්රකාශ කළේය. එය සුදුසු වනවා පමණක් නොව, අවශ්ය ද වේ.

නිලධාරීන් දෙදෙනාගේම වචනවල විස්මයන් නොතිබූ අතර, වෙළඳපල, පෙනෙනාකාරයට, දිගු කලක් තිස්සේ ඔවුන්ගේ මිල ගණන්වල මෙම වැඩිවීම ඇතුළත් කර ඇත. කෙසේ වෙතත්, මෙම පසුබිමට එරෙහිව වසර 10 ක එක්සත් ජනපද බැඳුම්කරවල ප්රතිලාභ පසුගිය සති දෙක තුළ අවම මට්ටමට නිවැරදි කරන ලදී. 3.5% සිට 3% දක්වා පහත වැටුණි. කොටස් වෙලඳපොලවල් (S&P500, Dow Jones සහ Nasdaq), මෙන්ම අනෙකුත් අවදානම් වත්කම්, ඊට පටහැනිව, තරමක් වර්ධනය විය. මෙය යුක්රේන-රුසියානු යුධ පෙරමුණේ කිසිදු සැලකිය යුතු සිදුවීම් නොමැති වීම සහ ස්වභාවික බලශක්ති සම්පත් සඳහා මිල ගණන් අඩුවීම මගින් පහසු විය. උදාහරණයක් ලෙස, පසුගිය දින 10 තුළ තෙල් පිරිවැය 10-13% කින් පමණ අඩු වී ඇත.

ජූනි 23, බ්රහස්පතින්දා නිකුත් කරන ලද සාර්ව සංඛ්යාලේඛන, මුලින් උච්චාවචනයේ වැඩි වීමක් ඇති කළද, අවසානයේ EUR/USD යුගලය සමතුලිතතා අගයට ආපසු පැමිණියේය. හේතුව යුරෝපා සංගමයේ සහ එක්සත් ජනපදයේ ව්යාපාරික ක්රියාකාරකම් බලාපොරොත්තු වූවාට වඩා සැලකිය යුතු ලෙස නරක අතට හැරීමයි. යුරෝ කලාපයේ, අනාවැකියට අනුව, නිෂ්පාදන අංශයේ ව්යාපාරික ක්රියාකාරකම් පිළිබඳ දර්ශකය 54.6 සිට 54.0 දක්වා අඩු විය යුතු නමුත් සත්ය වශයෙන්ම එය 52.0 දක්වා පහත වැටුණි. සේවා අංශයේ ව්යාපාර ක්රියාකාරකම් පිළිබඳ දර්ශකය හා සමාන දර්ශක ඇත: එය අපේක්ෂිත පොයින්ට් 55.8 වෙනුවට 56.1 සිට 52.8 දක්වා පහත වැටුණි. මේ අනුව, සංයුක්ත දර්ශකය Markit පොයින්ට් 0.6 වෙනුවට පොයින්ට් 2.9 අහිමි වූ අතර, 54.8 සිට 51.9 දක්වා පහත වැටුණි (අනාවැකිය වුයේ 54.2).

යුරෝපීය එක අනුගමනය කරමින්, සමාන ඇමරිකානු සංඛ්යාලේඛන නිකුත් වූ අතර, එය බලාපොරොත්තු සුන් කරවන සුළු විය. මේ අනුව, නිෂ්පාදන අංශයේ ව්යාපාරික ක්රියාකාරකම් පිළිබඳ දර්ශකය ඒකක 4.6කින් 52.4 දක්වා පහත වැටී ඇත (පෙර අගය 57.0, පුරෝකථනය 56.0). සේවා අංශයේ සමාන දර්ශකයක් තරමක් හොඳ විය: පොයින්ට් 53.4 සිට 51.6 දක්වා පහත වැටීම (පුරෝකථනය 53.0). එහි ප්රතිඵලයක් වශයෙන්, පුරෝකථනය කළ පොයින්ට් 52.8 වෙනුවට ව්යාපාර ක්රියාකාරකම්වල සංයුක්ත දර්ශකය ඒකක 53.6 සිට 51.2 දක්වා අඩු විය.

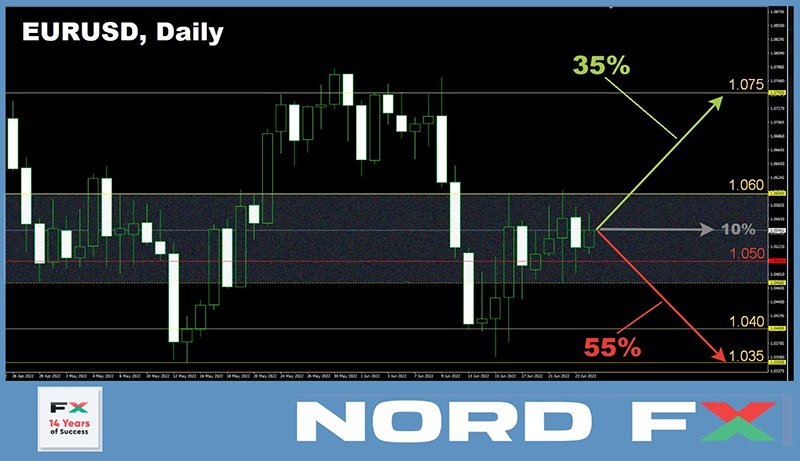

EUR/USD යුගලය 1.0555 හි දී වෙළඳ සැසිය අවසන් විය. සමාලෝචනය ලියන අවස්ථාවේදී, ජූනි 24 සවස, විශේෂඥයින්ගේ මතය පහත පරිදි බෙදී ඇත: ඉහළයාම සමඟ 35%, පහතයාම සමග 55%, සහ 10% කට අනාවැකිය තීරණය කළ නොහැකි විය. D1 මත දර්ශක කියවීම තරමක් අවුල් සහගත බව පෙනේ. ඔස්කිලේටර් අතර 35% රතු පැහැයෙන් ද 25% කොළ පැහැයෙන් ද 40% ක් උදාසීන අළු පැහැයෙන් ද යුක්ත වේ. ප්රවණතා දර්ශක අතර 60% රතු සහ 40% කොළ වර්ණ ගෙන ඇත. ආසන්නතම ශක්තිමත් ප්රතිරෝධය 1.0600 කලාපයේ පිහිටා ඇත. එය සාර්ථක නම්, ඉහළයාම 1.0640 ප්රතිරෝධය බිඳ දමා 1.0750-1.0770 කලාපයට නැඟීමට උත්සාහ කරනු ඇත. ඊළඟ ඉලක්කය 1.0800 වේ. 1.0500 හැර, පහතයාම සඳහා අංක 1 කාර්යය වන්නේ 1.0470 වටා ඇති ආධාරකය බිඳ දැමීමයි, පසුව මැයි 13 අවම අගය 1.0350 ට යාවත්කාලීන කිරීමයි. සාර්ථක වුවහොත්, ඔවුන් 2017 අවම අගය වූ 1.0340 කරා ගමන් කරනු ඇත, පහතින් ඇත්තේ වසර 20 කට පෙර සිට ආධාරක අගය පමණි.

ඉදිරි සතිය සඳහා, එක්සත් ජනපද පාරිභෝගික වෙළඳපොලේ දත්ත ජූනි 27 සඳුදා ද, ජර්මානු පාරිභෝගික වෙළඳපල දත්ත ජුනි 29 සහ 30 ද, යුරෝ කලාපීය පාරිභෝගික මිල (CPI) ජූලි 01 සිකුරාදා ද නිකුත් කෙරේ. US නිෂ්පාදන PMI හි වටිනාකම ජුලි 01 වෙනිදා ද පළ කෙරේ. මීට අමතරව, ජූනි 29 වනදා ප්රසිද්ධියට පත්වන US GDP (Q1) පිළිබඳ දත්ත කෙරෙහි අවධානය යොමු කිරීම වටියි. ඊට අමතරව, ECB හි ප්රධානී Christine Lagarde විසින් කරන ලද සම්පූර්ණ කථා මාලාවක් සතිය සඳහා සැලසුම් කර ඇත: ඇය ජූනි 27, 28 සහ 29 යන දිනවල කතා කරනු ඇත. ඇයගේ එතෙර සගයකු වන ජෙරොම් පවෙල්ගේ කතාවක් ද ඇත. එය ජූනි 29 බදාදා වේ.

GBP/USD: ධාවකයින් සොයමින්

- දින පහක කාලසීමාව 1.2216 හි ආරම්භ කිරීමෙන් පසු, GBP/USD යුගලය 1.2280 හි දී සතිය අවසන් කරයි. ජුනි 13 සිට ජූනි 17 දක්වා කාලය තුළ උපරිම උච්චාවචනයන් පොයින්ට් 470 ඉක්මවූයේ නම්, එය පසුගිය සතියේ 3 ගුණයකින් අඩු වූ අතර එය පොයින්ට් 160 ක් තුළ තබා ඇත. මෙම නිශ්ශබ්දතාවයට බොහෝ දුරට හේතු වූයේ ඉහළ මට්ටමේ සාර්ව ආර්ථික සිදුවීම් නොමැති වීමයි. කෙසේ වෙතත්, පවුම සමඟ කුමක් කළ යුතුද යන්න පිළිබඳව වෙළඳපොළට තීරණය කළ නොහැකි බවත්, යුගලය එක් දිශාවකට හෝ වෙනත් දිශාවකට ගෙන යා හැකි ධාවකයින් සොයන බවත් එය යෝජනා කරයි.

සමහර විශ්ලේෂකයින්ට අනුව, බ්රිතාන්ය මුදල් ශක්තිමත් කිරීම සඳහා දේශපාලන අස්ථාවරත්වය බාධා කරයි. අගමැති බොරිස් ජොන්සන් ජූනි මාසයේදී විශ්වාසභංගයෙන් බේරී ඇති අතර ඔහුගේම කොන්සර්වේටිව් පක්ෂයේ නීති සම්පාදකයින් කිහිප දෙනෙකු ඔහුට විරුද්ධව ඡන්දය ප්රකාශ කළේය. මීට අමතරව, අතුරු මැතිවරණයෙන් පසු පක්ෂයට එක්සත් රාජධානියේ පාර්ලිමේන්තුවේ ආසන දෙකක් අහිමි විය.

ජාතික සංඛ්යාලේඛන කාර්යාලයට අනුව ජාතික ආර්ථිකයේ මැයි මාසයේදී සිල්ලර විකුණුම් 0.5% m/m පහත වැටී ඇත. මෙය 0.7% ක පහත වැටීමක් පුරෝකථනය කළ, වෙළඳපල අපේක්ෂාවන්ට වඩා තරමක් හොඳ විය. නමුත් එය බ්රිතාන්ය මුදල් ඒකකයට එතරම් ප්රයෝජනවත් වූයේ නැත, මන්ද වාර්ෂික අගය 9.1% දක්වා ළඟා වූ අතර එය වසර 40 ක ඉහළම අගය යාවත්කාලීන කළේය. උද්ධමනයේ වර්ධනයට ප්රධාන දායකත්වය ලබා දුන්නේ ඉන්ධන සහ ආහාර නිෂ්පාදනවල මිල ඉහළ යාමයි.

සමහර විශේෂඥයින්ට අනුව, එක්සත් රාජධානියේ උද්ධමනය දිගටම වර්ධනය වන අතර නොවැම්බර් වන විට 11% ඉක්මවිය හැක. ආදායම් මට්ටම අඩු කිරීම, ඉතුරුම් ක්ෂය වීම සහ වර්තමාන මිලදී ගැනීමේ හැකියාව අඩපණ කරන බැවින් මෙය ජනගහනය අතර අතෘප්තියට හේතු වන බව පැහැදිලිය. මෙම අයහපත් තත්වයට එරෙහිව සටන් කිරීම සඳහා, එංගලන්තයේ බැංකුව (BOE) ජූනි 16 වන දින එහි ප්රධාන අනුපාතය 1.00% සිට 1.25% දක්වා ඉහළ නැංවීය. එහි ප්රතිඵලයක් වශයෙන්, බ්රිතාන්ය මුදල් ඒකකය පැය කිහිපයකින් පොයින්ට් 365ක් ලබා ගත්තේය. එහෙත්, නියාමකයාට, එක්සත් ජනපද ෆෙඩරල් සංචිතය මෙන්, ආර්ථිකය අවපාතයකට පහත යාම පිළිබඳව බිය නොවී, ණය ගැනීමේ පිරිවැය නිරන්තරයෙන් වැඩි කළ හැකිද? බොහෝ වෙළඳුන් සහ ආයෝජකයින් මෙය සැක කරයි.

මේ මොහොතේ, විශේෂඥයින්ගෙන් 40% ක් විශ්වාස කරන්නේ GBP/USD යුගලය නුදුරු අනාගතයේ දී නැවත 1.2400 හි ප්රතිරෝධය පරීක්ෂා කිරීමට උත්සාහ කරනු ඇති බවයි. 25% ක් ඊට ප්රතිවිරුද්ධව, 1.2170-1.2200 ප්රදේශයේ ආධාරක පරීක්ෂණයක් සඳහා බලා සිටී. ඉතිරි 35% ක විශ්ලේෂකයින් මධ්යස්ථ ස්ථාවරයක් ගෙන ඇත.

D1 මත ප්රවණතා දර්ශක අතර, රතු පාටට පක්ෂව බලය 75-25% වේ. ඔස්කිලේටර් අතර එවැනි පැහැදිලි වාසියක් නොමැත: 45% ක් පමණක් වැටීමක් පෙන්නුම් කරයි, 25% ප්රතිවිරුද්ධ දිශාව දෙස බලයි, ඉතිරි 30% නැගෙනහිර දෙස බලයි. ආධාරක අගයන් 1.2170-1.2200, පසුව 1.2075 සහ 1.2040 මට්ටම් වල පිහිටයි. යුගලයේ ශක්තිමත් මාර්ගය පිහිටා ඇත්තේ මනෝවිද්යාත්මකව වැදගත් 1.2000 මට්ටමේ වන අතර, පසුව ජූනි 14 වන දින 1.1932 හි අවම අගයයි. වර්ධනයේ දී, යුගලය 1.2300-1.2325, 1.2400-1.2430 කලාපවල සහ 1.2460 මට්ටමේ ප්රතිරෝධය සපුරාලනු ඇත, පසුව 1.2500 සහ 1.2600 ප්රදේශයේ ඉලක්ක අනුගමනය කරයි.

එක්සත් රාජධානිය සම්බන්ධයෙන් ඉදිරි සතියේ සාර්ව ආර්ථික සිද්ධීන් සම්බන්ධයෙන් ගත් කල, ජූනි 30 වැනි බ්රහස්පතින්දා 2022 Q1 සඳහා රටේ දළ දේශීය නිෂ්පාදිතය පිළිබඳ දත්ත ප්රකාශයට පත් කිරීම අපට සඳහන් කළ හැකිය. එංගලන්ත බැංකුවේ අධිපති ඇන්ඩෲ බේලිගේ කතාව ජූනි 29 වැනි බදාදා දිනට පෙර දින සිදුවීම ද සඳහන් කල හැකිය. එක්සත් රාජධානියේ නිෂ්පාදන අංශයේ ව්යාපාර ක්රියාකාරකම් දර්ශකය (PMI) වැඩ කරන සතිය අවසානයේ එනම් ජූලි 01 සිකුරාදා ප්රකාශයට පත් කෙරේ.

USD/JPY: "හිස" සහ "උරහිස්" දෘශ්යමාන වේ. මීළඟට කුමක් ද?

- USD/JPY පසුගිය සතිය පුරා සම්භාව්ය තාක්ෂණික විශ්ලේෂණ හිස සහ උරහිස් රටාවක් (ඉහල පහල යාමේ රටාවක්) සාදන ලදී. 134.95 සිට ආරම්භ වී, එය 136.70 උස දක්වා ඉහළ ගොස්, පසුව 134.25 හි දේශීය අවම මට්ටමට පෙරළී, 135.20 හි දී සතිය අවසන් විය.

ජපාන බැංකුවේ සහ එක්සත් ජනපද ෆෙඩරල් සංචිතයේ මූල්ය ප්රතිපත්ති අතර ඇති වෙනස හේතුවෙන්, ජූනි 22 බදාදා යුගලය 136.70 දක්වා ඉහළ ගිය, 24 වසරක ඉහළ අගය නැවත වරක් යාවත්කාලීන කිරීමට උපකාරී විය. අපි දැනටමත් මේ පිළිබඳව බොහෝ වාරයක් ලියා ඇත. පසුකාලීන පසුබෑම සම්බන්ධයෙන් ගත් කල, හේතුව බොහෝ විට රටේ ආර්ථිකය බෙහෙවින් රඳා පවතින ඛනිජ ඉන්ධන සඳහා ලෝක මිල ගණන්වල ජූනි මාසයේ පහත වැටීම මෙන්ම වසර 10 ක එක්සත් ජනපද භාණ්ඩාගාරවල ප්රතිලාභ පහත වැටීම විය හැකිය.

වසර 10ක එක්සත් ජනපද භාණ්ඩාගාර බිල්පත් සහ USD/JPY මුදල් යුගලය අතර සෘජු සහසම්බන්ධයක් ඇති බව සාමාන්ය දැනීමකි. තවද මෙම සුරැකුම්පත්වල ප්රතිලාභ පහත වැටේ නම්, 'යෙන්' ඩොලරයට සාපේක්ෂව වර්ධනයක් පෙන්නුම් කරන අතර USD/JPY යුගලය පහත වැටීමක් නිර්මාණය කරයි. රජයේ බැඳුම්කරවල ප්රතිලාභ 3% දක්වා පහත වැටුණු සතියේ දෙවන භාගයේදී අප නිරීක්ෂණය කළේ මෙයයි.

මැයි මාසයේදී ජපානයේ වාර්ෂික මූලික පාරිභෝගික උද්ධමනය අඛණ්ඩව දෙවන මාසය සඳහා මැයි මාසයේදී මහ බැංකුවේ ඉලක්කය වූ 2% ඉක්මවා ගිය බව රොයිටර් වාර්තා කළේය. එය, අමුද්රව්ය සඳහා ලෝක මිල ගණන් ඉහළ යාම හේතුවෙන් බිඳෙනසුලු ජපන් ආර්ථිකය මත පීඩනය වැඩි වීමේ සංඥාවකි.

ප්රවීණයන් ගණනාවක් විශ්වාස කරන්නේ මිල වර්ධනයේ තාවකාලික ස්වභාවය පිළිබඳව ජපාන බැංකුවේ (BOJ) පුරෝකථනය වැරදි බවයි. එබැවින් නියාමකයාගේ "සුපිරි පරෙවියා" මුදල් ප්රතිපත්තිය වැරදිය. රුසියාව විසින් යුක්රේනය ආක්රමණය කිරීම හේතුවෙන් ඉන්ධන සහ ආහාර මිල ඉහල යාම සහ ආනයන වියදම ඉහල නංවන දුර්වල යෙන් උද්ධමනය 2022 වැඩි කාලයක් සඳහා ජපාන බැංකුවේ ඉලක්කයට වඩා ඉහලින් තබා ගත හැකි බව මෙම විශ්ලේෂකයෝ පවසති.

Jජපන් නිලධාරීන් මෙම ගැටලුව ප්රතික්ෂේප නොකරයි. මේ අනුව, ජූනි 17 වන දින රජය සහ ජපාන බැංකුව ඒකාබද්ධ ප්රකාශයක් නිකුත් කරමින් කියා සිටියේ ජාතික මුදල්වල තියුනු පහත වැටීම පිළිබඳව ඔවුන් කනස්සල්ලට පත්ව සිටින බවයි. ජපානයේ නියෝජ්ය ප්රධාන කැබිනට් ලේකම් Seiji Kihara ද කියා සිටියේ උද්ධමනයේ බලපෑම හේතුවෙන් පාරිභෝගික මනෝභාවය කෙරෙහි සමීපව නිරීක්ෂණය කරන බවයි. කෙසේ වෙතත්, ජපාන මහ බැංකුවේ නියෝජ්ය අධිපති Masayoshi Amamiya පවසන පරිදි, රටේ ආර්ථිකය වේගවත් වෙමින් පවතී, එබැවින් BOJ ලිහිල් මූල්ය ණය ප්රතිපත්තියක් අනුගමනය කරනු ඇත.

ඉහත කරුණු සලකා බැලීමේදී, සාමාන්ය මූලික පසුබිම USD/JPY යුගලය ඉහළයාමේ පැත්තේ පවතින අතර, එහි වත්මන් පහත වැටීම ඉන්ධන මිල අඩුවීම සහ භාණ්ඩාගාර ප්රතිලාභ පහත වැටීම හේතුවෙන් ඇති වූ පෙර බහු-වසරක ඉහළ මට්ටම්වල නිවැරදි කිරීමක් ලෙස සැලකිය හැකිය.

බොහෝ විශ්ලේෂකයින් (50%) නිවැරදි කිරීම අවම වශයෙන් 133.00-133.50 මට්ටම දක්වා ඉදිරියට යාමට අපේක්ෂා කරයි. ප්රවීණයන්ගෙන් 30% ක් යුගලය නැවත වරක් ඉහළ අගයක් අලුත් කර 137.00 ට වඩා ඉහළ යාමට උත්සාහ කරනු ඇති බවට සහය ප්රකාශ කර ඇති අතර, 20% ක් විශ්වාස කරන්නේ මෙම යුගලය සමාන්තර නැඹුරුවකින් ගමන් කරමින් සිටිනා බවයි. D1 මත දර්ශක සඳහා, පින්තූරය විශේෂඥයින්ගේ මතයට වඩා බෙහෙවින් වෙනස්ය. ඔස්කිලේටර වලින් 85% ක් කොළ පැහැයෙන් වර්ණාලේප කර ඇත (ඉන් 10% ක් වැඩිපුර මිලදී ගත් කලාපයේ ඇත), ඉතිරි 15% මධ්යස්ථ ස්ථාවරයක් ගෙන ඇත. ප්රවණතා දර්ශක සඳහා, 85% උතුරට යොමු වන අතර දකුණට පෙනෙන්නේ 15% ක් පමණි. ආසන්නතම ආධාරකය 134.40 හි පිහිටා ඇත, පසුව කලාප සහ මට්ටම් 134.00, 133.50, 133.00, 132.30, 131.50, 129.70-130.30, 128.60 සහ 128.00 වේ. 135.40 හි ක්ෂණික ප්රතිරෝධය සහ ජුනි 22 ඉහළම 136.70 හි බිඳ දැමීම හැරුණු විට, ඉහළයාම සඳහා තවත් ඉලක්ක තීරණය කිරීම දුෂ්කරය. බොහෝ විට, 137.00, 140.00 සහ 150.00 වැනි මට්ටම් අනාවැකිවල දිස්වේ. තවද යුගලයේ වර්ධන අනුපාත පසුගිය මාස 3 තුළ මෙන් ම පවතී නම්, අගෝස්තු අග හෝ සැප්තැම්බර් මුල දී 150.00 කලාපයට ළඟා වීමට හැකි වනු ඇත.

ඉදිරි සතියේ දින දර්ශනය සඳහා, ජපානයේ විශාල නිෂ්පාදකයින් සහ විශාල නිෂ්පාදන නොවන සමාගම්වල Tankan (Q2) දර්ශක ප්රකාශයට පත් කරන ජූලි 01 සිකුරාදා අපට සලකුණු කළ හැකිය.

ක්රිප්ටෝ මුදල්: එල් සැල්වදෝරයේ ජනාධිපතිගේ BTC අනාවැකිය

- අපි අවසාන සමාලෝචනය හැඳින්වූයේ "$20,000 සඳහා ලේ වැගිරීම හෝ සටන" යනුවෙනි. පසුගිය සතිය සම්බන්ධයෙන් ගත් කල, මෙවර එතරම් රුධිරය නොතිබුණද, පුරෝකථනය කළ පරිදි $ 20,000 සඳහා වූ සටන පහව ගියේ නැත. සතියේ අවම අගය $17,597 ලෙසද, උපරිමය $21,667 ලෙසද, BTC/USD යුගලය ජූනි 25 සෙනසුරාදා $21,350 ලෙසද ස්ථාවර විය. මෙම අවස්ථාවේදී, මුළු ක්රිප්ටෝ මුදල් වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 0.960 (සතියකට පෙර ඩොලර් ට්රිලියන 0.895) විය. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය තවමත් අතිශය බිය කලාපයෙන් ඉවත්ව නොයන අතර 100න් 11ක් පමණ වේ (සතියකට පෙර ලකුණු 7කට).

වෙළඳපොලේ සාමාන්ය මනෝභාවය මෙම අන්ත භීතියට සම්පුර්ණයෙන්ම අනුකූල වේ. බිට්කොයින් වල මරණය ගැන අන්තර්ජාලය නැවතත් කතා කරයි. Google Trends ට අනුව, මෙම මාතෘකාව පිළිබඳ සෙවුම් විමසුම් සංඛ්යාව 2017 දෙසැම්බර් මාසයට ආසන්නව එහි උපරිම මට්ටමට පැමිණ ඇත. ඒ මොහොතේ දී ප්රධාන ක්රිප්ටෝ මුදල $20,000 වෙත ළඟා වන විට ප්රධාන ක්රිප්ටෝ මුදල් ආපසු හැරී පහළට පියාසර කර දින කිහිපයකින් එහි වටිනාකම 40% කට වඩා අහිමි වූ බව මතක තබා ගන්න. එම දිගුකාලීන තත්වයේ ඇති එකම වෙනස නම් බිට්කොයින් එකල පහළ සිට $ 20,000 මට්ටමට ළඟා වූ අතර එය දැන් ඉහළින් තිබීමයි. එමෙන්ම, එවිට වෙළඳපොල ඉහල බලා සිටි නමුත් දැන් පහත බලා සිටියි. එපමණක් නොව, බලපෑම් කරන්නන් ගණනාවකට අනුව, මෙම විශේෂිත සලකුණෙහි පතුල තිබීම කිසිසේත්ම අවශ්ය නොවේ.

එබැවින්, සුප්රසිද්ධ ක්රිප්ටෝ මුදල් විවේචකයෙකු වන යුරෝ පැසිෆික් කැපිටල් සභාපති Peter Schiff ට අනුව, "මෙතෙක් යටත් වීමේ සලකුණු නොමැත, එය සාමාන්යයෙන් පහතයාමේ වෙළඳපොලේ පතුල සාදයි". මෙම රන් ආධාරකරුට අනුව, $ 20,000 ලකුණ පෙර $30,000 මට්ටමට සමාන "ඉහළයාමේ උගුලක්" වනු ඇත. “කිසිවක් සරල රේඛාවකට වැටෙන්නේ නැත. එය සත්ය වශයෙන්ම මන්දගාමී චලිතයේ ඉතා ඇණවුම් කරන ලද කඩාවැටීමකි," ෂිෆ් පැවසීය. බිට්කොයින් $ 8,000 ක් පරීක්ෂා කරනු ඇතැයි ඔහු මැයි මාසයේදී පුරෝකථනය කළ බව මතක තබා ගන්න. තවද ජුනි මැද භාගයේදී ඔහු යෝජනා කළේ අවම අගය $ 5,000 ක් පමණ විය හැකි බවයි.

Euro Pacific Capital හි සභාපතිවරයාට අනුව, ක්රිප්ටෝ මුදල් වෙළඳපොළේ පහත වැටීම ආර්ථිකයට යහපත් වනු ඇත. ව්යාපාරික රූපවාහිනී වැඩසටහනක් වන Shark Tank හි සම-සත්කාරක Kevin O'Leary ද එවැනිම අදහසක් ඉදිරිපත් කළේය. ක්රිප්ටෝ ශීත ඍතුවේ දී විශාල සමාගම්වල බංකොලොත් භාවය පිළිබඳව බිය නොවිය යුතු බව ඔහු විශ්වාස කරයි. “මෙය අනෙක් සියලුම සමාගම්වලට යහපත්ය, මන්ද ඔවුන් මෙයින් ඉගෙන ගනු ඇත. මම සිතනුයේ අපි ඉක්මනින්ම ක්රිප්ටෝ මුදල් වෙළඳපොලේ බංකොලොත් වීමේ රැල්ලක් දකිනු ඇත. ඒ කවුරුන්ද කියා මම දන්නේ නැත. පසුව ඔබ අධි අවදානම් වෙළඳ ස්ථානයක් ගත් අය හඳුනා ගනීවි. නමුත් මම මෙය කලින් දැක ඇති බව මම ඔබට සහතික වෙමි. ඒවා විනාශ වී ඇත, එය යහපත්ය” බිලියනපතියා කීවේය.

InvestAnswers ක්රිප්ටෝ නාලිකාව, තවත් වෙළඳපල පහත වැටීමක් සඳහා හැකි උත්ප්රේරක 3ක් නම් කළේය. MicroStrategy ප්රධාන විධායක නිලධාරී මයිකල් සේලර් සමාගමේ සංචිතවල බිට්කොයින් විකිණීමට තීරණය කළහොත් BTC මිල තවත් පහත වැටිය හැකිය. මීට අමතරව, stablecoin, Tether (USDT) හි බිඳවැටීම සහ ක්රිප්ටෝ මුදල් හෙජ් අරමුදල් Three Arrows Capital හි ගැටළු ද BTC තවදුරටත් යටත් වීමට දායක විය හැකිය. InvestAnswers ට අනුව, ටෙස්ලා විසින් ක්රිප්ටෝ වත්කම් විකිණීම පිළිබඳව අප අමතක නොකළ යුතුය.

MicroStrategy පසුගිය සතියේ බිට්කොයින් පහත වැටීම හේතුවෙන් ඩොලර් බිලියන 1.2 ක පාඩුවක් වාර්තා කළේය. Three Arrows Capital අරමුදල සම්බන්ධයෙන් ගත් කල, එහි වත්කම් ඩොලර් බිලියන 18 න් ඩොලර් බිලියන 2.4 ක් පමණ ඉතිරිව ඇත.

විශාල ගැටළු, ආයෝජකයින් විසින් පමණක් නොව, පතල්කරුවන් විසින් ද අත්විඳිනු ලැබේ. BTC හි මිල පහත වැටීම සහ ගණනය කිරීමේ සංකීර්ණත්වය වැඩිවීම හේතුවෙන්, පතල් කැණීමෙන් ලැබෙන මුළු ප්රතිලාභය වසර සඳහා සාමාන්යයට වඩා 65% කින් අඩුය. ඒ අතරම, Bitmain වෙතින් Antminer S19 ASIC හි කාර්යක්ෂමතාව 2021 නොවැම්බර් මට්ටමට වඩා 80% නරක අතට හැරෙන අතර ජනප්රිය S9 මාදිලියේ ලාභදායීතාවය මුළුමනින්ම නැති වී ඇත. මෙම තත්ත්වය නිසා පතල් සමාගම්වලට ණය ගෙවීමට සහ වත්මන් මෙහෙයුම් වියදම් පියවා ගැනීම සඳහා ඔවුන්ගේ BTC කොටස් විකිණීමට සිදු වන අතර එය වෙළඳපොළට පීඩනයක් ඇති කරයි. ඔවුන්ගේ ඉතිරි සංචිත කොයින 46,000 (ඩොලර් මිලියන 920 ක් පමණ) ලෙස ගණන් බලා ඇත. මෙම බිට්කොයින් ද විකිණීමට ගියහොත්, මිල ගණන් නිසැකවම පහත වැටෙනු ඇත.

මෙම වසරේ ක්රිප්ටෝ මුදල් වෙලඳපොලේ බිඳවැටීම නිවැරදිව පුරෝකථනය කළ විශ්ලේෂකයෙකු හෙවත් Capo, ඔහුගේ අනාවැකිය යාවත්කාලීන කළේය. ඔහුගේ මතය අනුව, BTC $16,200 දක්වා පහත වැටීමක් අපේක්ෂා කරන අතර ETH $ 750 දක්වා අඩු වේ. Capo ට අනුව, කෙටි කාලීන රැලියක් යනු බිට්කොයින් චක්රය පහළට ඇද දමන බව විශ්වාස කිරීමට ආයෝජකයින් තමන්වම රවටා ගනී: “ඉහළයාමේ උගුල. අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් වෙතින් අරමුදල් BTC වෙත ගලා එයි, එයද විකුණනු ලැබේ, නමුත් ටික වේලාවකට පසුව. තවම පතුලක් නැහැ” ඔහු පැවසීය.

තවත් විශේෂඥයෙක්, ක්රිප්ටෝ උපායමාර්ගික Kevin Svenson ට අනුව, බිට්කොයින් $17,000-18,000 පරාසය තුළ පහළට යාමට අවස්ථාවක් ඇත, ඉන් පසුව $30,000 ට වඩා කෙටි කාලීන රැලියක් සිදුවිය හැකිය. ඒ අතරම, Svenson මෙම කෙටි කාලීන වර්ධනය අපේක්ෂා කරන නමුත්, නුදුරු අනාගතයේ දී නව ඉහළයාමේ වෙළඳපොළක් දියත් කිරීම සඳහා පූර්වාවශ්යතා ඔහු නොදකියි: "පහතට ප්රතිරෝධය ජය ගැනීම ප්රධාන බාධාව වන අතර ක්රියාවලිය වසර අවසානය දක්වා පැවතිය හැකිය." උපායමාර්ගිකයාට අනුව, මෙම ප්රතිරෝධයේ ප්රගතියෙන් පසු, බිට්කොයින් හට මාස කිහිපයක් පටු පරාසයක වෙළඳාම් කළ හැකි අතර 2024 වසර වන විට පමණක් නව ඉහළ යාමක් ආරම්භ කළ හැකිය.

බිට්කොයින් හි වත්මන් අඩු අනුපාතය තිබියදීත්, ක්රිප්ටෝ මුදල් කර්මාන්තයේ බොහෝ සහභාගිවන්නන් එහි අනාගත වර්ධනය පිළිබඳව විශ්වාස කරති. උදාහරණයක් ලෙස, BTC විසින් 2025 වන විට $ 100,000 දක්වා ළඟා විය හැකි බවට විශ්වාසයක් පවතී. එවැනි ශුභවාදී අදහස්වලට සහය දුන් අයගෙන් එක් අයෙක් වූයේ Stock-to-Flow (S2F) ආකෘතිය මත පදනම්ව තම අනාවැකි ගොඩනඟා ගත් PlanB නම් විශ්ලේෂකයෙකි. මෙම ආකෘතිය 2022 මාර්තු දක්වා වසර තුනක් හොඳින් ක්රියාත්මක වූ අතර පසුව එය අසාර්ථක විය.

Daily Gwei නිර්මාතෘ Anthony Sassano සහ එතීරියම් සම-නිර්මාතෘ Vitalik Buterin මෑතකදී S2F විවේචනය කර ඇති අතර, ඔවුන්ගේ ගිණුම මකා දැමීමට PlanB උපදෙස් දෙයි.

විශ්ලේෂකයා විවේචනවලට ප්රතිචාර දැක්වූයේ සංයමයෙනි. PlanB පසුව විවිධ BTC මිල පුරෝකථන ආකෘති පහක ප්රස්ථාරයක් ඉදිරිපත් කළේය. නිදර්ශනයට අනුව, පළමු ක්රිප්ටෝ මුදලේ මුදල් කැණීමේ සංකීර්ණත්වය සහ පිරිවැය මත පදනම් වූ ඇස්තමේන්තු මගින් වඩාත් නිවැරදි පින්තූරය ලබා දී ඇත. S2F ආකෘතිය, අනෙක් අතට, ඕනෑවට වඩා ශුභවාදී දසුනක් ඉදිරිපත් කරයි.

තවත් විශේෂඥයෙකු වන බෙන්ජමින් කෝවන් ඔහුගේ බිට්කොයින් පතුල තීරණය කිරීමේ ආකෘතිය යෝජනා කළේය. උද්ධමනයේ සහසම්බන්ධතාවය, S&P 500 කොටස් දර්ශකය සහ BTC මිල මත පදනම්ව පතුල පුරෝකථනය කළ හැකි බව ඔහු විශ්වාස කරයි. විශ්ලේෂක තර්ක කරන්නේ උද්ධමනය උච්චතම අවස්ථාවට හා ආපසු හැරෙන තුරු S&P 500 දර්ශකය ඓතිහාසිකව ඉතා පහළට නොවැටෙන බවයි. ඒ අනුව BTC හට එකම හේතුව නිසා පහළට ළඟා විය නොහැක. “මේ මොහොතේ සාර්ව ආර්ථික දර්ශක ඇදහිය නොහැකි තරම් අඳුරු බව පෙනේ. ඔබ 1970 ගණන්වලට ආපසු ගියහොත්, උද්ධමනය එහි පළමු උච්චතම ස්ථානයට පැමිණි ආකාරයටම S&P පහළට ගිය ඉතා සමාන ආකාරයේ පියවරක් ඔබට පෙනෙනු ඇත. මෙම අවස්ථාව වන විට, S&P 50% පමණ පහත වැටී ඇත" Cowen ලියයි.

සමාලෝචනය අවසන් කිරීම සඳහා, අපි අපගේ හාස්යජනක ක්රිප්ටෝ life hacks අංශයට දැමූ තවත් “අනාවැකි ආකෘතියක්”. එය ඉදිරිපත් කළේ එල් සැල්වදෝරයේ ජනාධිපති Nayib Bukele විසිනි. “මගේ උපදෙස නම් ප්රස්ථාර බැලීම නතර කර ඔබේ ජීවිතය සතුටින් ගත කරන්න. ඔබ BTC හි ආයෝජනය කර ඇත්නම්, ඔබේ ආයෝජනය ආරක්ෂිතයි, පහතයාමේ වෙළඳපොළ අවසන් වූ පසු එහි වටිනාකම නොමැකෙන ලෙස ඉහළ යනු ඇත. ප්රධාන දෙය නම් ඉවසීමයි" ඔහු ලිවීය. සඳහන් කිරීම සඳහා, එල් සැල්වදෝරයේ පොදු බිට්කොයින් අරමුදලේ BTC 2,301 ඇත, සාමාන්ය මිල $ 43,900 ට මිලදී ගෙන ඇත. මේ අනුව, මේ මොහොතේ, ඔවුන් මත පාඩුව 55% ක් පමණ වේ. එහෙත්, Nayiba Bukele ගේ "ආකෘතිය" අනුව, මෙම "trifle" අවධානය යොමු නොකළ යුතුය. ප්රධාන දෙය නම් ජීවිතයෙන් උපරිම ප්රයෝජන ගැනීමයි!

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න