EUR/USD: 1.0000 සඳහා එක් පියවරයි

- යුරෝ සමග 1:1 සමානාත්මතාවය ලබා ගැනීමට ඩොලරයේ ඇති කැමැත්ත පිළිබඳව අපි නැවත නැවතත් ලියා ඇත. නමුත් මෙය මෙතරම් ඉක්මනින් සිදුවනු ඇතැයි අපි අපේක්ෂා නොකළෙමු: ජූලි 08 සිකුරාදා EUR/USD යුගලය 1.0071 මට්ටමේ දේශීය පහළ අගයක් සොයා ගත්තේය. 1.0000 දක්වා ඉතිරිව තිබුණේ පොයින්ට් 71ක් පමණි. අවසන් වරට එය මෙතරම් අඩු වූයේ 2002 දෙසැම්බර් මාසයේදීය.

සතියේ ඉහළම අගය 1.0462 ලෙස සටහන් විය. මේ අනුව, ජූලි 04 සිට ජූලි 8 දක්වා එක්සත් ජනපද මුදල් යුරෝපීය මුදල් ඒකක 400 කට ආසන්න ප්රමාණයකින් අඩු වී ඇත. මෙයට හේතු දෙකක් තිබේ.

පළමුවැන්න ඩොලරයේ සාමාන්ය ශක්තිමත් වීම වන අතර එහි DXY දර්ශකය වසර 20 ක ඉහළ මට්ටම් අලුත් කර ජූලි 08 වන දින 107.77 ක උසකට ළඟා වී ඇත. පෙර මෙන්, එවැනි ගතිකතාවයන් සඳහා ප්රධාන හේතුව වන්නේ එක්සත් ජනපද ෆෙඩරල් බැංකුව මුදල් ප්රතිපත්තිය (QT) දැඩි කිරීම තුළය. ජුලි 06 බදාදා ප්රකාශයට පත් කරන ලද FOMC (ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව) හි ජුනි රැස්වීමේ තීරණ නැවත වරක් ඕනෑම ආකාරයකින් උද්ධමනය මැඩපැවැත්වීමට නියාමකයාගේ අභිලාෂය තහවුරු කළේය. මෙහි ප්රධාන මෙවලම ෆෙඩරල් අරමුදල් සඳහා ප්රතිමූල්යකරණ අනුපාතයෙහි තියුණු වැඩිවීමක් විය යුතුය. 1994 න් පසු ප්රථම වතාවට ජූනි මාසයේ දී අනුපාතය 0.75% කින් වහාම ඉහළ නැංවූ බව මතක තබා ගන්න. FOMC තීරණ වලින්, කමිටුවේ සාමාජිකයින් විශ්වාස කරන්නේ ජූලි 27 වෙනිදා ඊළඟ රැස්වීමේදී අනුපාතය තවත් 50-75 කින් වැඩි වනු ඇති බවයි.

පෘතුගීසි නගරයේ සින්ට්රා හි පැවති ECB සංසදයට සහභාගී වූ ෆෙඩරල් මහ බැංකුවේ ප්රධානී ජෙරොම් පවෙල්, ඔහුගේ දෙපාර්තමේන්තුව විසින් ක්රියාත්මක කරනු ලබන මූල්ය ප්රතිපත්තිය සක්රීයව දැඩි කිරීම සමඟ සාර්ථකව කටයුතු කිරීමට එක්සත් ජනපද ආර්ථිකය හොඳින් ස්ථානගත වී ඇති බව ප්රේක්ෂකයින්ට සහතික වූ බව මතක තබා ගන්න.

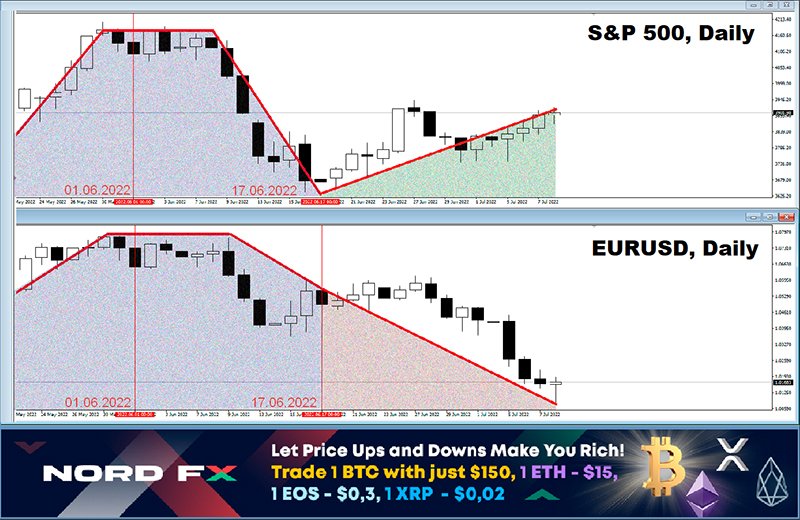

ඩොලරයේ වර්ධනය සමඟ එක්සත් ජනපද කොටස් දර්ශක ද වර්ධනය වන විට වෙළඳපල තුළ තරමක් දුර්ලභ තත්වයක් ඇති බව මෙහි සඳහන් කළ යුතුය. මේ අනුව, S&P500 ජුනි 17 සිට 7.5% (3635.60 සිට 3910.60 දක්වා) සහ ඩව් ජෝන්ස් - 6.1% (29646.60 සිට 31463.00 දක්වා) කින් වර්ධනය විය. මෙයට හේතුව බොහෝ දුරට ඉඩ ඇත්තේ ආයෝජකයින් යුරෝ, වෙනත් මුදල් වර්ග මෙන්ම වෙනත් රටවල අවදානම් සහිත වත්කම් විකිණීමෙන් ලැබෙන ඩොලර් වලින් කොටසක් ඇමරිකානු සමාගම්වල කොටස්වල ආයෝජනය කිරීමයි. එක්සත් ජනපද ආර්ථිකයේ අවපාතයක් නොවැළැක්විය හැකි බව සින්ට්රා හි පැවති මාධ්ය හමුවේදී ජෙරොම් පවෙල් පැහැදිලිව ප්රකාශ කර ඇති අතර, ඇට්ලන්ටා ෆෙඩරල් රිසර්ව් බැංකුව වත්මන් කාර්තුවේදී එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතය 2.1% කින් පහත වැටිය හැකි බව නිවේදනය කළේය. එහෙත්, පෙනෙනාකාරයට, වෙනත් රටවල තත්වය ඊටත් වඩා අයහපත්ය. එබැවින් ආයෝජකයින්ට ඉතා සීමිත තේරීමක් ඇත.

EUR/USD යුගලය මත පීඩනය ඇති කරන දෙවන සාධකය වන්නේ රුසියාවට පනවා ඇති සම්බාධක සම්බන්ධ යුරෝපීය ආර්ථිකයේ ගැටළුය. යුක්රේනය වෙත එහි සන්නද්ධ ආක්රමණය හේතුවෙන් දිගුකාලීන බලශක්ති අර්බුදයකින් යුරෝපා සංගමයට තර්ජනයක් එල්ල වේ.

ECB සභාපති Christine Lagarde සතියකට පෙර පැවසුවේ "යුරෝ කලාපයේ උද්ධමන අපේක්ෂාවන් පෙරට වඩා බෙහෙවින් වැඩි" බවයි. "අපි ඉක්මනින්ම අඩු උද්ධමන තත්ත්වයන් වෙත ආපසු යාමට අපහසුය" සහ නියාමකයා "උද්ධමනය 2% ඉලක්කයට අඩු කිරීමට අවශ්ය තරම් දුරට යන බවය.”. නමුත් දින කිහිපයකටත් අඩු කාලයකට පසු, Bundesbank ප්රධානී Joachim Nagel, පොලී අනුපාත ඉහල දැමීම යුරෝ කලාපයේ දුර්වලම ආර්ථිකයන් බංකොලොත් භාවයේ අද්දරට තල්ලු කරනු ඇති බැවින්, දැඩි මූල්ය ප්රතිපත්තිය සම්බන්ධයෙන් අතිශයින්ම ප්රවේසම් වන ලෙස ECB යෙන් ඉල්ලා සිටියේය. එහි ප්රතිඵලයක් වශයෙන්, නියාමකයා විසින් ප්රධාන අනුපාතය ඉතා සෙමින් ඉහළ නංවන බව වෙළඳපොළ තීරණය කළ අතර යුරෝවෙහි ඊටත් වඩා ක්රියාකාරී අලෙවියක් සමඟ Joachim Nagel ගේ වචනවලට ප්රතිචාර දැක්වීය.

සාර්ව සංඛ්යාලේඛන නිකුත් කිරීම මෑතකදී නිවැරදි කිරීමක් සඳහා නිදහසට කරුණක් බවට පත්ව ඇති බව සටහන් කළ යුතුය, නැතහොත් අනෙක් අතට, සාමාන්ය පහතයාමේ ප්රවණතාවයට නැවත පැමිණීම සඳහා: සමස්තයක් වශයෙන්, යුගලයට 2021 ජනවාරි සිට පොයින්ට් 2,200 ක් පමණ අහිමි වී ඇති අතර පහත වැටීම 2008 ජූලි මාසයේ සිට පොයින්ට් 5,800 කට වඩා වැඩි විය. කුඩා නිවැරදි කිරීමකින් පසුව, පසුගිය සතියේ 1.0177 මට්ටමින් අවසන් සඳහන් විය. සමාලෝචනය ලියන අවස්ථාව වන විට, ජූලි 08 සවස් වන විට, ප්රවීණයන්ගේ මතය පහත පරිදි බෙදී ඇත: ප්රවීණයන්ගෙන් 65% ක් දකුණට ගමන් කිරීම නැවත ආරම්භ කිරීමට අපේක්ෂා කරන අතර, 15% ඉහළයාමේ පැත්ත සමඟ වේ. 20% කට යුගලයේ ගමන් මග තීරණය කළ නොහැකි විය. D1 මත දර්ශක කියවීම් සම්පූර්ණයෙන්ම නොපැහැදිලි සංඥාවක් ලබා දෙයි: සියලුම 100% ක් ඔස්කිලේටර් සහ ප්රවණතා දර්ශක රතු පැහැයෙන් වර්ණාලේප කර ඇත. සඳහන් කළ යුතු එකම දෙය නම් ඔස්කිලේටර් වලින් 15% ක් වැඩිපුර අලෙවි වූ කලාපයේ තිබීමයි.

ආධාරක අගය 1.0160 සහ පසුගිය සතියේ 1.0071 හි අවම ආධාරක අගය හැරුණු විට, පහතයාමේ අංක 1 කාර්යය 1.0000 අගයට පහර දී ජයග්රහණය සැමරීමයි. යම් තරමක සම්භාවිතාවක් සහිතව, යුගලය 200, 0.9900-0.9930 ප්රබල ආධාරක/ප්රතිරෝධක කලාපයකට හෝ තවත් පහතට වැටිය හැක. මෙම අවස්ථාවේ දී, 1.0000 මට්ටමට පහර දීමට සිදුවනු ඇත්තේ පහතයාමෙන් නොව ඉහළයාම විසිනි. කෙසේවෙතත්, මෙය සිදු නොවිය හැකිය. 1.0340 දක්වා පහත වැටී, EUR/USD යුගලය ආපසු හැරී 1.2555 දක්වා ඉහළ ගිය විට, 2017 සිහිපත් කිරීම ප්රමාණවත්ය. ඉහළයාමේ ක්ෂණික ඉලක්කය වන්නේ 1.0350-1.0450 කලාපය වෙත ආපසු යාමයි, එවිට 1.0450-1.0600 සහ 1.0625-1.0760 කලාප ඇත. සාර්ථක වුවහොත්, ඉහළයාම 1.0750-1.0770 කලාපයට ඉහල නැඟීමට උත්සාහ කරනු ඇත, ඊළඟ ඉලක්කය 1.0800 වේ.

සාර්ව සංඛ්යාලේඛනවල තවත් කොටසක් ජූලි 15 සිකුරාදා බලාපොරොත්තු විය හැකිය. එදින සිල්ලර විකුණුම් සහ එක්සත් ජනපදයේ මිචිගන් විශ්ව විද්යාලයේ පාරිභෝගික විශ්වාසනීය දර්ශකයේ දත්ත නිකුත් වනු ඇත.

GBP/USD: 1.2000 සඳහා සටන

- කඩා වැටුණු යුරෝ මෙන් නොව, GBP/USD යුගලය 1.2000 මට්ටමේ රැඳී සිටීමට සමත් විය. 1.2095 අගයේ සතිය ආරම්භ කර, එය මුලින්ම 1.2164 දක්වා ඉහළ ගොස්, පසුව 1.1875 දක්වා පහත වැටී, නමුත් අවසානයේ 1.2030 ට දින පහක කාලය සම්පූර්ණ කිරීමට සමත් විය. මෙය එක්සත් රාජධානියේ දේශපාලන අර්බුදය සහ අගමැති බොරිස් ජොන්සන් ඇතුළු අමාත්යවරුන් ගණනාවක් ඔවුන්ගේ ඉල්ලා අස්වීම පිළිබඳව ප්රකාශ කර තිබියදීත්ය.

ආර්ථික කරුණු ඇතුළු අනෙකුත් සාධක තර්කානුකූලව පවුමට පහළට පීඩනය යෙදිය යුතුය. බ්රේක්ස්ට් සම්බන්ධ ගැටළු ඒ අතර වේ. යුරෝපා සංගමයෙන් ඉවත් වීමේ ගනුදෙනුවේ කොටසක් ලෙස එකඟ වූ බ්රිතාන්යය සහ උතුරු අයර්ලන්තය අතර රේගු ක්රියා පටිපාටි ඒකපාර්ශ්විකව වෙනස් කිරීමට ඉඩ සලසන පනතක් එරටේ පාර්ලිමේන්තුවේ ඇති බව මතක තබා ගන්න. ඊට ප්රතිචාර වශයෙන්, කෝපයට පත් ජර්මනියේ සහ අයර්ලන්තයේ විදේශ අමාත්යවරු එක්සත් රාජධානිය ජාත්යන්තර ගිවිසුම් කඩ කරන බවට දැනටමත් චෝදනා කර ඇති අතර රටවල් අතර බොහෝ වෙළඳ සබඳතා බිඳ වැටෙනු ඇතැයි පුරෝකථනය කර ඇත.

වසර 40ක ඉහළම උද්ධමනය ද අවපාතයකි. එක්සත් රාජධානිය, යුරෝපා සංගමයට වඩා රුසියානු බලශක්ති සැපයුම් මත රඳා පවතින්නේ අඩුවෙන් වුවද, ආර්ථිකය ගැඹුරු අවපාතයකට තල්ලු කරමින් නොවැම්බර් මාසය වන විට රටේ උද්ධමනය 11% ඉක්මවිය හැකි බවට ඇති හැකියාව මෙමගින් බැහැර නොකරයි.

කෙසේ වෙතත්, මෙම තර්ජනය පවුම සඳහා ආධාරකයක් ලෙස සේවය කළ හැකිය, මන්ද එය මුදල් ප්රතිපත්තිය වඩාත් ඉක්මනින් දැඩි කිරීමට එංගලන්ත බැංකුව (BOE) තල්ලු කරයි. මේ අනුව, ජූලි 07 බ්රහස්පතින්දා කරන ලද බ්රිතාන්ය නියාමකයාගේ ප්රධානින් ගේ ප්රකාශයන්, GBP/USD යුගලයේ පහත වැටීම නැවැත්වූ අතර එය උතුරට ආපසු හැරවීමට පවා සමත් විය.

පළමුව, මුදල් ප්රතිපත්ති කමිටුවේ (MPC) සාමාජික Katherine Mann පැවසුවේ උද්ධමන ක්රියාවලිය පිළිබඳ අවිනිශ්චිතතාවය, පොලී අනුපාත ඉක්මවා යාමකට පක්ෂව තර්ක ශක්තිමත් කරන බවයි. ඉක්මනින්ම එංගලන්ත බැංකුවේ ප්රධාන ආර්ථික විද්යාඥ Hugh Pill නිවේදනය කළේ, අවශ්ය නම්, මහ බැංකුවේ ප්රතිපත්තිය දැඩි කිරීමේ වේගවත්භාවයක් පිළිගැනීමට තමන් සූදානම් බවයි.

මේ මොහොතේ, විශේෂඥයින්ගෙන් 60% ක් විශ්වාස කරන්නේ නුදුරු අනාගතයේ දී GBP/USD යුගලය අඛණ්ඩව පහත වැටෙනු ඇති බවත්, 15%, ඊට ප්රතිවිරුද්ධව, නැවත ඉහළ යාමක් අපේක්ෂා කරන බවත්ය. 25% ක් මධ්යස්ථ ස්ථාවරයක් ගෙන ඇති බවත්ය.

D1 මත දර්ශකවල කියවීම් පහත පරිදි වේ. D1 මත ප්රවණතා දර්ශක අතර, බලවේගවල අනුපාතය රතු පාටට පක්ෂව 85:15% වේ. ඔස්කිලේටර් අතර, පහතයාමේ වාසිය තරමක් අඩුය: 75% පහත වැටීමක් පෙන්නුම් කරයි, ඉතිරි 25% උතුරට ඔවුන්ගේ ඇස් යොමු කර ඇත. ආසන්නතම ආධාරකය 1.2000, පසුව 1.1875-1.1930 කලාපය වේ. පහතයාම සඳහා මධ්ය කාලීන ඉලක්කය 2020 මාර්තු අවම අගය 1.1409 විය හැකිය. වර්ධනයේ දී, යුගලය 1.2100, 1.2160-1.2175, 1.2200-1.2235, 1.2300-1.2325, 1.2400-1.2430, 1.2400-1.2430, 1.201 කලාප සහ අගයන් හි ප්රතිරෝධය සපුරාලනු ඇත.

එක්සත් රාජධානියේ සාර්ව ආර්ථික දින දර්ශනය සඳහා, එංගලන්ත බැංකුවේ ප්රධානී ඇන්ඩෲ බේලිගේ කථාව ජූලි 12 අඟහරුවාදා අපේක්ෂා කරන අතර ඒ පිළිබඳව අවධානය යොමු කිරීමට අපි ඔබට උපදෙස් දෙමු. එක්සත් රාජධානියේ නිෂ්පාදන සහ දළ දේශීය නිෂ්පාදිතය පිළිබඳ දත්ත ඊළඟ දිනයේ, එනම් ජූලි 13 බදාදා දින ප්රකාශයට පත් කෙරේ.

USD/JPY: කුණාටුවට පෙර සන්සුන්කම?

- USD/JPY සති පහකින් ප්රථම වතාවට එහි වසර 24ක ඉහළම අගය අලුත් කළේ නැත. අපි පුරෝකථනය කළ පරිදි, එය හුස්මක් ගෙන, 134.77-136.55 වෙළඳ පරාසයේ දින පහක් ගත කර 136.06 ට අවසන් විය.

ජූනි 29 වන දින ඉහළයාම 137.00 ක උසක් ගැනීමට අපොහොසත් වූ බව මතක තබා ගන්න, එය එක් පියවරක දුරින් නතර විය: 136.99 මට්ටමේ. එය අලුත් ප්රහාරයකට ලක් වෙයිද? සමීක්ෂණය කරන ලද විශේෂඥයින් අතර එවැනි අවස්ථාවක් සඳහා ආධාරකරුවන් සංඛ්යාව ... 5% ක් විය. 35% ක් සමාන්තර ප්රවණතාවය දිගටම පවතින තෙක් බලා සිටියි. විශ්ලේෂකයින්ගෙන් බහුතරයක් (60%) තවමත් යුගලයේ තීරනාත්මක පහළට ගමන් කිරීම පිළිබඳව බලා සිටිති: අවසාන වශයෙන්, ජපන් ආනයනකරුවන්ගේ සහ ගෘහනියන්ගේ දිගුකාලීන අපේක්ෂිත සිහිනය අවසානයේ සැබෑ වන අතර, යෙන් ප්රහාරයට ගොස් තත්වය නැවත ලබා ගන්නේ නම් කුමක් කළ යුතුද? එය ආරක්ෂිත මුදල් වර්ගයක්ද?

D1 මත දර්ශක සඳහා, තත්වය විශේෂඥයින්ගේ මතයට වඩා බෙහෙවින් වෙනස්ය. ඔස්කිලේටර් සඳහා, 65% කොළ, 10% රතු, සහ ඉතිරි 25% උදාසීන වේ. ප්රවණතා දර්ශක සඳහා, 100% උතුරට වේ.

ආසන්නතම ආධාරකය 135.50 වේ. ඊළඟට 134.75 වේ. පසුව 134.00, 133.50, 133.00, 132.30, 131.50, 129.70-130.30, 128.60 සහ 128.60 කලාප සහ මට්ටම් වේ. 136.35 හි ක්ෂණික ප්රතිරෝධය ජය ගැනීම සහ 137.00 උසට ඉහල නැගීම හැරුණු විට, ඉහළයාම සඳහා තවදුරටත් ඉලක්ක තීරණය කිරීම දුෂ්කරය. බොහෝ විට, 137.00, 140.00 සහ 150.00 වැනි මට්ටම් අනාවැකිවල දිස්වේ. තවද යුගලයේ වර්ධන අනුපාත පසුගිය මාස 3 තුළ මෙන් ම පවතී නම්, අගෝස්තු අග හෝ සැප්තැම්බර් මුල දී 150.00 කලාපයට ළඟා වීමට හැකි වනු ඇත.

සාර්ව ආර්ථික සංඛ්යාලේඛන හෝ දේශපාලන සාධක නිකුත් කිරීම හෝ වේවා වැදගත් සිදුවීම් කිසිවක් මේ සතියේ ජපානයේ අපේක්ෂා නොකෙරේ. සටහන් කළ යුතු එකම දෙය නම් ජපාන බැංකුවේ ප්රධානී හරුහිකෝ කුරෝඩා ජූලි 11 සඳුදා කළ කතාවයි. කෙසේ වෙතත්, ඔහුගෙන් කිසිදු සංවේදී ප්රකාශයක් අපේක්ෂා නොකළ යුතුය.

ක්රිප්ටෝ මුදල්: දීවිම හෝ රැඳී සිටීම?

- $ 20,000 සඳහා සටන සති තුනකට වඩා අඩු නොවේ. විටෙක ව්යසනයක් අත ළඟ බව පෙනුන අතර, BTC/USD යුගලය තවත් මොහොතකින් අගාධයට ගමන් කරනු ඇත. එපමණක් නොව, සමහර විශ්ලේෂකයින් අනාවැකි පළ කළේ එය වත්මන් අගයෙන් තවත් 50-80% ක් අහිමි වනු ඇති බවයි. Rich Dad Poor Dad නම් වැඩියෙන්ම අලෙවි වන පොතේ කතුවරයා වන Robert Kiyosaki, 95% කින් $ 1,100 දක්වා ඊටත් වඩා බලවත් පහත වැටීමක් පුරෝකථනය කළේය. නමුත් ඉහළයාම මෙතෙක් මෙම ඉදිරි පෙළ රඳවා තබා ගැනීමට සමත් වී ඇත.

අපි දැනටමත් ලියා ඇත්තේ $ 20,000 ක් ඓතිහාසිකව ප්රධාන ක්රිප්ටෝ මුදල් සඳහා වඩාත්ම වැදගත් මට්ටමයි. 2017 දෙසැම්බරයේ ව්යසනය සිහිපත් කිරීම ප්රමාණවත්ය, බිට්කොයින් මෙම අගයට ළඟා වූ විට, $ 19,270 ක උසකට ළඟා වූ අතර පසුව 84% කින් පහත වැටුණි. පෙරදී $ 20,000 ප්රහාරය දකුණෙන් පැමිණි අතර දැන් එය උතුරෙන් පැමිණ ඇත.

සමහර ක්රිප්ටෝ ලෝලීන් තවමත් ඩිජිටල් වත්කම් වෙළඳපොලේ ස්වාධීනත්වය අවධාරනය කිරීමට උත්සාහ කරයි. මහා පරිමාණයෙන් කොයින අලෙවි කිරීමටත් තුන් වතාවක් වෙළෙඳපොළ පහත වැටීමටත් හේතුව ව්යාපෘති ගණනාවක් කඩා වැටීම බව ඔවුන් විශ්වාස කරයි. එහෙත්, අපගේ මතය අනුව, මෙම ප්රකාශය තුළ හේතු සම්බන්ධය උල්ලංඝනය වී ඇත. සත්ය වශයෙන්ම, ගෝලීය අවදානම් පිළිකුල සියලු ගැටළු වල හදවතයි. ගෝලීය අවපාතයක් සහ එක්සත් ජනපද ෆෙඩරල් සංචිතයේ මූල්ය ප්රතිපත්තිය තියුනු ලෙස දැඩි කිරීම පිලිබඳ අපේක්ෂාවෙන් බියට පත් ඔවුන් සියලු අවදානම් වත්කම් වලින් සක්රීයව මිදෙමින් සිටිති. ගෝලීය කොටස් වෙලඳපොලවල් විකුණුම්කරුවන්ගේ පීඩනයට ලක්ව ඇති අතර, එය BTC සෘජු සහසම්බන්ධයක් ඇති S&P500, Dow Jones සහ Nasdaq Composite වැනි කොටස් දර්ශකවල ප්රස්ථාරවල පැහැදිලිව දැකගත හැකිය. එය ගමන් කරන මාර්ගයේ, බිට්කොයින් ගමන් කරන අතර, එහි ස්වාධීනත්වයක් පිළිබඳව බොහෝ කලක සිට කතා කර නැත. වැදගත් ක්රිප්ටෝ ව්යාපෘති ගණනාවක් බිඳවැටීමට තුඩු දුන්නේ ලෝක ආර්ථිකයේ මෙම ගෝලීය ගැටලු වන අතර එමඟින් ඩිජිටල් වත්කම් හිමියන් අතර භීතිය වැඩි විය.

තත්වය විශ්ලේෂණය කරමින්, හිටපු Cramer & Co හෙජ් අරමුදල් කළමනාකරු සහ CNBC හි Mad Money වැඩසටහනේ සත්කාරක ජිම් ක්රේමර් ප්රකාශ කළේ ක්රිප්ටෝ මුදල් වලට එරෙහි සටනේදී එක්සත් ජනපද මහ බැංකුව "විශිෂ්ට ජයග්රහණයක්" ලබාගෙන ඇති බවයි. “ෆෙඩරල් මහ බැංකුවේ කැපී පෙනෙන ජයග්රහණය සමඟ උද්ධමනයට එරෙහි යුද්ධයේ පෙරමුණක් තිබේ: එය මූල්ය සමපේක්ෂනයට එරෙහි සටනකි. [...] ක්රිප්ටෝ මුදල් විනාශ කිරීමේ කටයුතු බොහෝ දුරට අවසන් වී ඇත, නමුත් ඔවුන් තවමත් ඒ ගැන නොදන්නා බවක් පෙනෙන්නට තිබේ," ඔහු පැවසීය.

Glassnode ට අනුව, ජුනි මාසයේදී බිට්කොයින් හි වාර්තාගත මිල පහත වැටීම මගින් “වෙළඳපොල සංචාරකයින්” ඉවත් කල අතර “ඉදිරිපස” දරන්නන් පමණක් ඉතිරි වේ. මාසික චලනයේ සන්දර්භය තුළ, තත්වය වඩාත් නරක අතට හැරුනේ 2011 දී පමණි. දෛනික සක්රීය ලිපින සංඛ්යාව නොවැම්බර් මාසයේදී මිලියන 1 සිට වර්තමාන 870,000 දක්වා පහත වැටී ඇත. සහභාගිවන්නන්ගේ සංඛ්යාවේ වර්ධන වේගය 2018-19 ප්රති-වාර්තා දක්වා අඩු විය. එමෙන්ම දැනට දිනකට නව පරිශීලකයින් 7,000 නොඉක්මවිය යුතුය.

ආයතනික ආයෝජකයින් (ඩොලර් මිලියන 1 සිට ආයෝජන සහිත සමාගම්), පොදු පතල් කම්කරුවන් (ණය මත නිෂ්පාදනය පුළුල් කිරීම) මෙන්ම සමපේක්ෂකයින් සහ අනියම් වෙළෙන්දන් අතර විශාලතම පිටතට ගලායාම වාර්තා වේ. ආයතන විසින් ජුනි මාසයේදී ක්රිප්ටෝ අරමුදල් වලින් වාර්තාගත ඩොලර් මිලියන 188 ක් ඉවත් කර ඇති අතර, "ද්රව සැපයුම" පරිමාව 2017 ජූලි මාසයේ සිට BTC 223,000 හි ඉහළම මට්ටම දක්වා ඉහළ ගියේය.

එක්සත් ජනපද කොටස් වෙළඳපොලේ නිවැරදි කිරීමකට ස්තූතිවන්තවන්නට, පසුගිය සතියේ බිට්කොයින් $ 20,000 ට වඩා ඉහළ යාමට සමත් විය. මෙම සමාලෝචනය ලියන අවස්ථාවේදී (සිකුරාදා සවස, ජූලි 08), කොයිනය $21,800 කලාපයේ වෙළඳාම් වේ. ක්රිප්ටෝ වෙළඳපොලේ මුළු ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 0.966 කි (සතියකට පෙර ඩොලර් ට්රිලියන 0.876). ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය සතිය තුළ මදක් වැඩි දියුණු වී ඇති අතර එය ලකුණු 11 සිට 20 දක්වා ඉහළ ගොස් ඇත, නමුත් තවමත් අන්ත බිය කලාපයේ පවතී.

ප්රධාන ක්රිප්ටෝ මුදලේ අනාගතය කුමක්ද? Cane Island Alternative Advisors හි ආයෝජන කළමනාකරු Timothy Peterson පවසන පරිදි, ඇමරිකානු සාධකයේ පීඩනය යටතේ ඉදිරි මාසවලදී බිට්කොයින් හි මිල පහත වැටෙනු ඇත. විශේෂඥයාගේ ගණනය කිරීම් වලට අනුව, එක්සත් ජනපදයේ අවපාතයේ සම්භාවිතාව පිළිවෙළින් 70% දක්වා වැඩි වී ඇත, ප්රාග්ධනය අවදානම් වත්කම් අත්හැරීම දිගටම කරගෙන යනු ඇත, සහ ගිම්හානය අවසන් වන විට BTC මිල 20% කින් හෝ 40% කින් පවා පහත වැටිය හැකිය. Arcane Research පර්යේෂකයන්ට අනුව, බිට්කොයින් හි මිල අඩුවීමේ විභවය $10,350 මට්ටම දක්වා පවතින බව මතක තබා ගන්න.

2007 උකස් අර්බුදය පුරෝකථනය කළ මූල්යකරු Michael Burry ද වත්මන් වෙලඳපොල තත්වය පහතයාමේ චක්රයක මැද භාගයක් පමණක් බව පිළිගනී. "The Big Short" චිත්රපටයේ වීරයාගේ මූලාකෘතිය බවට පත් වූ මෙම ආයෝජකයා විශ්වාස කරන්නේ පළමු ක්රිප්ටෝ මුදල දිගටම පහත වැටිය හැකි බවයි. "උද්ධමනය සඳහා සකස් කරන ලද, 2022 පළමු භාගය S&P500 25-26%, සහ Nasdaq 34-35%, Bitcoin 64-65%. එය බහු සම්පීඩනය විය. ඊළඟට, ඉපැයීම් සම්පීඩනය. ඒ අනුව, සමහර විට එහි අඩක් විය හැකිය” Burry ලිවීය.

ඩොයිෂ් බැංකුවේ විශේෂඥයින් විශ්වාස කරන්නේ බිට්කොයින් වල මිල $ 28,000 මට්ටම දක්වා ඉහළ යා හැක්කේ 2022 අවසන් වන විට බවයි. තවද ඔවුන් මෙම වර්ධනයට හේතු වන්නේ එක්සත් ජනපද කොටස් වෙළඳපොලේ වර්ධනයත් සමඟය. ඔවුන්ගේ මතය අනුව, Nasdaq-100 සහ S&P500 දර්ශක වසර අවසන් වන විට ජනවාරි මට්ටම් දක්වා යථා තත්ත්වයට පත් කිරීමට සහ ඔවුන් බිට්කොයින් සමඟ ඇද ගැනීමට හැකි වනු ඇත.

වෙනත් බැංකුවක එනම් JP Morgan උපායමාර්ගිකයෙකු වන Nikolaos Panigirtsoglou ගේ අනාවැකිය තරමක් නිවැරදි බව පෙනේ. ක්රිප්ටෝ කර්මාන්තයේ ප්රබල වෙළෙන්දන් "ගලවා ගැනීම" සහ දුර්වල වෙළෙන්දන් "ආසාදනය" වීම නිසා පහත වැටීමේ නරකම තත්ත්වය දැන් අවසන් විය හැකි බව ඔහු පිළිගනී. BlockFi වේදිකාව මිලදී ගැනීමේදී FTX ක්රිප්ටෝ මුදල් හුවමාරුවෙහි උනන්දුව විශේෂඥයාට මතක තබා ගත හැකිය. එම මාධ්ය විසින් පවරා ගැනීමේ ඉලක්කයක් ලෙස අන්තර්ජාල තැරැව්කරු Robinhood සඳහන් කළේය. මීට පෙර, FTX හුවමාරුව ක්රිප්ටෝ මුදල් තැරැව්කරු Voyager Digital සඳහා සහාය විය. Panigirtzoglou තව දුරටත් කියා සිටියේ, "පහර දීමේ ක්රියාවලියේ දෝංකාරය තව ටික කලක් පවතිනු ඇත" යනුවෙන් Three Arrows Capital හෙජ් අරමුදල උපුටා දක්වයි.

ක්රිප්ටෝ වෙලදාම්කරු Rekt Capital යම් අවස්ථාවක දී විකුණුම්කරුවන්ගෙන් වෙලඳපොල අවසන් වන තෙක් බලා සිටින අතර, දිගුකාලීන ආයෝජකයින්ට උපරිම වාසියක් ලබා දෙන මිල පරාසයකින් BTC මිලදී ගැනීමට හැකි වනු ඇත යනුවෙන් පවසයි. "ඓතිහාසිකව, සති 200 චලනය වන සාමාන්යය BTC සඳහා පහළ දර්ශකයක් ලෙස සැලකේ. වත්මන් චක්රය තුළ මේ දේවල් ටිකක් වෙනස් විය හැකිය. SMA200 හි පහළ වීම වෙනුවට, බිට්කොයින් ඊට පහළින් පරාසයක් සෑදිය හැකිය. සත්ය වශයෙන්ම, පහත ඕනෑම දෙයක් උපරිම මිලදී ගැනීමේ අවස්ථාවක් නියෝජනය කරයි ” Rekt Capital ලිවීය.

බිට්කොයින් ප්රබල පසුබෑමක පවතින අතර, නව ඉහළයාමේ චක්රයක් සඳහා පූර්වාවශ්යතා අවසානයේ විවෘත වනු ඇති බව වෙළෙන්දා සඳහන් කළේය: “බිට්කොයින් තවමත් පහත වැටීමේ ප්රවණතාවයේ තිබිය හැකි අතර එය නව ඉහලට යන සාර්ව ප්රවණතාවයක බහු-මාස ඒකාබද්ධ කිරීමේ අදියරට පෙරාතුව වනු ඇත."

ඉහත අනාවැකි සියල්ලම පෙන්නුම් කරන්නේ නව ඉහළයාමේ රැලියක් බලා සිටීමට අවම වශයෙන් මාස කිහිපයක් ගතවනු ඇති බවයි. නමුත් හිටපු කොටස් තැරැව්කරු Jordan Belfort මාස ගණනක් නොව වසර ගණනාවක් ඉවසිලිවන්තව සිටීමට උපදෙස් දෙයි. “ඔබ මාස 24 ක ක්ෂිතිජයෙන් ඔබ්බට බැලුවහොත්, ඔබ වාසනාවන්ත නම් ඔබට අනිවාර්යයෙන්ම මුදල් ඉපයිය හැකිය. ඔබ වසර තුනක හෝ පහක කාලසීමාවක් ගතහොත්, ඔබ මුදල් උපයන්නේ නැතිනම් මම කම්පනයට පත් වනු ඇත, මන්ද බිට්කොයින් හි මූලික මූලධර්ම නොසැලී ඇති බැවිනි. කොයින, සහ ලෝකයේ උද්ධමනය දිගටම වර්ධනය වේ.

මීට පෙර Jordan Belfort සුරැකුම්පත් වෙළඳපොළට සම්බන්ධ වංචාවක් සම්බන්ධයෙන් වරදකරු වූ බව මතක තබා ගන්න. ඔහුගේ මතක සටහන් අධ්යක්ෂක Martin Scorsese විසින් සුප්රසිද්ධ චිත්රපටයක් වන The Wolf of Wall Street නිර්මාණය කිරීමට පෙළඹවූයේය. නමුත් මීට පෙර මෙම තැරැව්කරු නීතිය උල්ලංඝනය කළේ නම්, දැන් ඔහු ක්රිප්ටෝ වත්කම් පිළිබඳ පැහැදිලි නියාමනයක් සඳහා ක්රියාකාරීව පෙනී සිටියි.

ආයෝජන සමාගමක් වන ByteTree හි ප්රධාන විධායක නිලධාරී Charlie Erith, Belfort ගේ මතයට සමාන අදහසක් බෙදාහදා ගත්තේය. Wall Street හි The Wolf මෙන්, ඔහු දිගු කාලීන ආයෝජන කළඹවල වැදගත් අංගයන් ලෙස බිට්කොයින් සහ රත්රන් හඳුනා ගනිමින් අනාගතය දෙස බැලූවේය. මිල ඉහළ යන බව සහතික නිසා නොව, උද්ධමනය පවතින යුගයක වැරදිවලට එරෙහිව රක්ෂණයක් ලෙස ක්රියා කරන බැවිනි. කෙසේ වෙතත්, මූල්යකරුට අනුව, බොහෝ දේ එක්සත් ජනපද ෆෙඩරල් සංචිතයේ සහ අනෙකුත් මහ බැංකුවල ප්රතිපත්තිය මත රඳා පවතී.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න