EUR/USD: තරමක් නීරස සතියක්

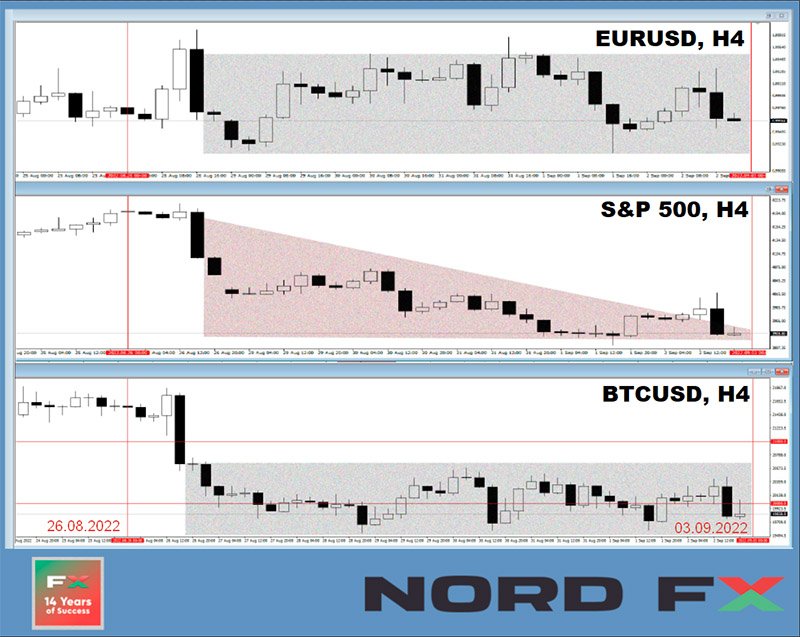

- පහුගිය සතිය නීරස සතියක් විය. අගෝස්තු 30 සිට සැප්තැම්බර් 2 දක්වා නිකුත් කරන ලද සාර්ව සංඛ්යාලේඛන, බහුකාර්ය වුවද, වෙළඳපල අපේක්ෂාවන්ට බෙහෙවින් සමීප විය. උදාහරණයක් ලෙස, ජර්මනියේ සුසංයෝගී පාරිභෝගික මිල දර්ශකය, 8.8%, අනාවැකිය ද 8.8% විය. යුරෝ කලාපයේ පාරිභෝගික මිල දර්ශකය අපේක්ෂිත 9.0% වෙනුවට 9.1% විය. එක්සත් ජනපද නිෂ්පාදන අංශයේ (PMI) ව්යාපාරික ක්රියාකාරකම් පිළිබඳ දර්ශකය මාසය පුරාවටම වෙනස් නොවූ අතර එය 52.8 (අනාවැකිය 52.0) දක්වා වූ අතර ඇමරිකානු කෘෂිකාර්මික අංශයෙන් පිටත (NFP) නිර්මාණය කරන ලද නව රැකියා සංඛ්යාව ද අපේක්ෂා කල අගයට වඩා වැඩි නොවිය. 300Kට එරෙහිව 315K. එහි ප්රතිඵලයක් වශයෙන්, EUR/USD යුගලය දින පහේම 1.0000 රේඛාව ඔස්සේ ගමන් කරමින්, 0.9910-1.0078 පරාසයේ උච්චාවචනය වෙමින්, 0.9955 මට්ටමින් දින පහක කාලය සම්පූර්ණ කළේය.

වෙළඳපල සහභාගිවන්නන් ලබන සතියේ වඩාත් ක්රියාකාරී වනු ඇත. ප්රධාන දිනය නිසැකවම සැප්තැම්බර් 08 බ්රහස්පතින්දා වනු ඇත. එදින ECB තැන්පතු අනුපාතය තීරණය කරන අතර එහි මුදල් ප්රතිපත්තිය පිළිබඳ ප්රකාශයක් සහ අදහස් ප්රකාශ කරයි. යුරෝ කලාපයේ උද්ධමනය අගෝස්තු මාසයේදී තවත් වැඩි විය: 8.9% සිට 9.1% දක්වා. එබැවින්, ජාත්යන්තර මූල්ය සමූහයේ Nordea හි උපායමාර්ගිකයින් වැනි බොහෝ ප්රවීණයන් විශ්වාස කරන්නේ යුරෝපීය නියාමකයා එකවර පදනම් ලකුණු 75 කින් අනුපාතය ඉහළ නංවනු ඇති බවයි.

“අනුපාතය 75 b.p කින් වැඩි වන බව සලකන විට. මූල්ය වෙලඳපොලවල සම්පූර්ණයෙන්ම මිල නියම කර නැති අතර මාධ්ය සාකච්ඡාවේ ස්වරය අනුව එය විය හැකි බව Nordea ආර්ථික විද්යාඥයින් ලියයි, "වෙළඳපොලෙන් ලැබෙන පළමු ප්රතිචාරය ඉහළ ප්රතිලාභයක්, පුළුල් බැඳුම්කර ව්යාප්තියක් සහ ශක්තිමත් යුරෝවක් වනු ඇතැයි අපි අපේක්ෂා කරමු."

අපි සාමාන්ය අනාවැකිය පිළිබඳව කතා කරන්නේ නම්, සැප්තැම්බර් 02 සිකුරාදා සවස සමාලෝචනය ලියන අවස්ථාවේදී එය පහත පරිදි පෙනේ. නුදුරු අනාගතයේ දී EUR/USD දකුණට ගමන් කරනු ඇති බවට විශේෂඥයින්ගෙන් 50% ක් සහය ලබා දෙයි. 35% එහි වර්ධනය සඳහා සහයත්, ඉතිරි 15% සමාන්තර ප්රවණතාවයත් දිගටම පවතින තෙක් බලා සිටියි. D1 මත දර්ශකවල කියවීම් වඩාත් නිශ්චිත සංඥා ලබා දෙයි. ප්රවණතා දර්ශක අතර සහ ඔස්කිලේටර් අතර, සියල්ල 100% පහතයාමේ පැත්තේ වේ. කෙසේ වෙතත්, දෙවැන්න අතරින් 10% ක් යුගලය අධික ලෙස අලෙවි වී ඇති බවට සංඥා ලබා දෙයි.

EUR/USD සඳහා ආසන්නතම ඉලක්කය වන්නේ 0.9900-0.9910 කලාපයයි. 0.9900-0.9930 ප්රදේශය ද ශක්තිමත් 2002 ආධාරක/ප්රතිරෝධක කලාපයක් බව සලකන්න. 1.0000 මට්ටම හැරුණු විට, යුරෝව ශක්තිමත් වුවහොත්, ඉහළයාම සඳහා පළමු ප්රමුඛතාවය වනුයේ 1.0030 හි ප්රතිරෝධයට වඩා ඉහළට නැගීමයි. ඉන් පසු, 1.0080 මට්ටම ජය ගැනීමට සහ 1.0100-1.0280 කලාපයේ ඒකාබද්ධ කිරීමට අවශ්ය වනු ඇත. ඊළඟ ඉලක්ක ගත කලාපය 1.0370-1.0470 වේ.

එළඹෙන සතියේ සිදුවීම් අතර, ECB රැස්වීම හැරුණු විට, සැප්තැම්බර් 05, සඳුදා යුරෝ කලාපයේ සිල්ලර විකුණුම් පිළිබඳ දත්ත ප්රකාශයට පත් කිරීම අපට සඳහන් කළ හැකිය. සඳුදා එක්සත් ජනපදයේ නිවාඩු දිනයක් වන අතර, එරට කම්කරු දිනය සමරයි. සැප්තැම්බර් 06 අඟහරුවාදා එක්සත් ජනපද සේවා අංශයේ ව්යාපාරික ක්රියාකාරකම් (ISM) පිළිබඳ දත්ත සඳහා අපි බලා සිටිමු. ජර්මනියේ සහ යුරෝ කලාපයේ දළ දේශීය නිෂ්පාදිතයේ දර්ශක බදාදා ප්රකාශයට පත් කෙරේ. ෆෙඩරල් මහ බැංකුවේ සභාපති ජෙරොම් පවෙල් කතා කිරීමට නියමිත අතර එක්සත් ජනපදයේ විරැකියාව පිළිබඳ දත්ත එදිනම ප්රකාශයට පත් කරනු ඇත.

GBP/USD: වසර 37ක අවම අගයකට යන ගමනේදී

- අපි සති දෙකකට පෙර GBP/USD යුගලය පිළිබඳ අපගේ සමාලෝචනය "පවුම සඳහා වූ අඳුරු අනාවැකි සැබෑ වීමට දිගටම" යනුවෙන් නම් කළෙමු. පසුගිය සිරස්තලය "ඉතා භයානක දිගු කාලීන ඉදිරි දැක්මක්" ලෙස නම් විය. මේ සතියේ අපට සතුටුදායක කිසිවක් පැවසිය නොහැක: පවුම තවමත් දුර්වලම G10 මුදල් ඒකකයක් වන අතර එය එක්සත් රාජධානියේ ආර්ථිකයේ අයහපත් අතට හැරෙන අපේක්ෂාවන් මගින් බලපායි.

බ්රිතාන්ය වාණිජ මණ්ඩලය (BCC) ඇස්තමේන්තු කරන්නේ එක්සත් රාජධානිය දැනටමත් අවපාතයක් මධ්යයේ සිටින අතර උද්ධමනය මේ වසරේ 14% දක්වා ඉහළ යනු ඇති බවයි. තවද Goldman Sachs ට අනුව, එය 2023 අවසානය වන විට 22% දක්වා ළඟා විය හැකිය. Financial Times පුවත්පතට අනුව, ඉන්ධන දරිද්රතාවයෙන් වෙසෙන බ්රිතාන්ය කුටුම්භ සංඛ්යාව ජනවාරි මාසයේදී මිලියන 12 දක්වා දෙගුණයකටත් වඩා වැඩි වනු ඇත. ආර්ථික ව්යසනයක් වළක්වා ගැනීම සඳහා නව අගමැතිවරයාට හදිසි පියවර ගැනීමට සිදුවනු ඇත. එය කුමන ක්රියාමාර්ගයක්ද? එය තවමත් නොදනී.

එවැනි තත්ත්වයක් තුළ සැප්තැම්බර් 05 වැනි සඳුදා ප්රකාශයට පත් කෙරෙන මීළඟ අගමැතිවරයාගේ අපේක්ෂකත්වය පිළිබඳ වෙළෙඳපොළ සහභාගිවන්නන්ගේ කනස්සල්ල තරමක් දුරට තේරුම් ගත හැකිය. වත්මන් අගමැති බොරිස් ජොන්සන්, සිය කැබිනට් සාමාජිකයෙකු සම්බන්ධව වූ ලිංගික අපවාදයකින් පසු ඉල්ලා අස් වූ බව මතක තබා ගන්න.

මෙම අඳුරු පසුබිමට එරෙහිව, අගෝස්තු 01 සිට පවුම පහත වැටෙමින් තිබේ. 1.1500 හි ආධාරක බිඳවැටීමෙන්, එය පසුගිය සතියේ දෙවසරක අවම අගයක් (1.1495) පිහිටුවීය. දින පහක කාලපරිච්ඡේදයේ අවසාන අගය සම්බන්ධයෙන් ගත් කල, එය 1.1510 ට පමණ මඳක් ඉහළින් විය. බොහෝ විශේෂඥයින් (55%) විශ්වාස කරන්නේ ඉදිරි සතිවලදී GBP/USD පහත වැටෙනු ඇති බවයි. සැප්තැම්බර් 15 වැනිදා එංගලන්ත බැංකුව 75 bp කින් පොලී අනුපාත ඉහළ දැමුවත් එය නතර නොවනු ඇත. නිවැරදි කිරීමක් සඳහා 30% ක් බලාපොරොත්තු වන අතර 15% ක් මධ්යස්ථ ස්ථාවරයක් ගෙන ඇත.

UOB සමූහයේ මුදල් මූලෝපායඥයින්ට අනුව, 1.1500 න් පසු ඊළඟ සැලකිය යුතු ආධාරක මට්ටම 2020 මාර්තු අවම මට්ටමක පවතී. "කෙසේ වෙතත්," විශේෂඥයින් සටහන් කරන්නේ, "කෙටි කාලීන කොන්දේසි ගැඹුරින් විකුණා ඇති අතර, මෙම ප්රධාන ආධාරක අගයට මෙවර ළඟා විය හැකි දැයි තවමත් පැහැදිලි නැත." උතුරට කළ හැකි නිවැරදි කිරීමක් ලෙස, UOB විශ්වාස කරන්නේ 1.1635 ට වඩා වැඩි බිඳීමක් පමණක් බ්රිතාන්ය මුදල් තවදුරටත් පහත වැටීමට සූදානම් නැති බවයි.

2020 මාර්තු අවම අගයන් (1.1409-1.1415) එම අවස්ථාවේදීම පසුගිය වසර 37 (!) සඳහා අවම අගයන් බව සලකන්න. GBP/USD යුගලය 1985 දී පමණක් 1.0800 දක්වා පහත වැටුණි. ඉහළයාම සම්බන්ධයෙන් ගත් කල, එය 1.1585-1.1625, 1.1700, 1.1750, 1.1800-1.1825, 1.1900 කලාපවල සහ 1.1200 මට්ටම්වල ප්රතිරෝධය සපුරාලනු ඇත. D1 මත දර්ශකවල කියවීම් EUR/USD යුගල සඳහා කියවීම් වලට සමාන වේ: 100% රතු පැහැයෙන් වර්ණාලේප කර ඇත. කෙසේ වෙතත්, මෙහිදී ඔස්කිලේටර් වලින් තුනෙන් එකක් යුගලය අධික ලෙස විකුණා ඇති බවට සංඥා කරයි, එය බොහෝ විට නිවැරදි කිරීමක් පෙන්නුම් කරයි.

එක්සත් රාජධානියේ ආර්ථික දින දර්ශනය සැලකීමේදී එක්සත් රාජධානියේ සේවා සහ නිෂ්පාදන PMIs සහ සංයුක්ත දර්ශකය (PMI) නිකුත් කරනු ලබන සැප්තැම්බර් 05 සඳුදා සහ 06 අඟහරුවාදා සලකුණු කළ හැකිය. උද්ධමන වාර්තාව පිළිබඳ හමුවක් සැප්තැම්බර් 07 බදාදා පැවැත්වේ. එමගින් වඩාත් තොරතුරු සපයනු ඇති නමුත් එදින වැදගත් තීරණ ගනු නොලැබේ.

USD/JPY: ඉහළ, ඉහළ සහ ඉහළ

- බොහෝ විශ්ලේෂකයින් (60%) ජූලි 14 ඉහළ මට්ටමේ ඉහළයාමක් අපේක්ෂා කළ අතර පසුගිය සතියේ 139.40 ක ඉහළ අගයක් ගන්නා ලදී. මෙය එලෙසම සිදු විය. USD/JPY 140.79 ක උසකට නැඟුණු අතර, එමගින් වසර 24 ක ඉහළම අගයට ළඟා විය. සතියේ වෙළඳ සැසිය 140.20 ට අවසන් විය.

තවත් වාර්තාවක් සඳහා හේතුව තවමත් එසේමය: ජපාන බැංකුව (BOJ) සහ අනෙකුත් ප්රධාන මහ බැංකු, මූලික වශයෙන් එක්සත් ජනපද ෆෙඩරල් සංචිතයේ මුදල් ප්රතිපත්තිය අතර වෙනස. ඇමරිකානු තත්වය මෙන් නොව, ජපාන නියාමකයා තවමත් ප්රමාණාත්මක ලිහිල් කිරීම (QE) සහ සෘණ පොලී අනුපාතය (-0.1%) හරහා ජාතික ආර්ථිකය උත්තේජනය කිරීම අරමුණු කරගත් අතිශය මෘදු ප්රතිපත්තියක් අනුගමනය කිරීමට අදහස් කරයි. යෙන් තවදුරටත් දුර්වල වීම සහ USD/JPY වර්ධනය සඳහා මෙම වෙනස ප්රධාන සාධකයකි.

2022 Q4 හි ප්රධාන නිවැරදි කිරීමක් සිදු වන තෙක් USD/JPY ඉහළ මට්ටමක පවතිනු ඇතැයි Bank of America Global Research ආර්ථික විද්යාඥයින් අපේක්ෂා කරයි. එපමනක් නොව, එවැනි නිවැරදි කිරීමක් කළ හැක්කේ එක්සත් ජනපදයේ උද්ධමනය ස්ථාවර මන්දගාමිත්වයක් පෙන්නුම් කරන්නේ නම් පමණි. "අපි USD/JPY යුගලය 2022 වසරේ දී 127 දී අවසන් කිරීමට බලාපොරොත්තු වේ" මෙම විශ්ලේෂකයෝ පවසති. "කෙසේ වෙතත්, ජපන් යෙන් හි ව්යුහාත්මක දුර්වලතාවය දිගු කාලීනව නැවත මතුවිය යුතුය."

මේ මොහොතේ, විශ්ලේෂකයින්ගෙන් බහුතරයක් (50%) විශ්වාස කරන්නේ USD/JPY උතුරට එහි චලනය දිගටම පවත්වාගෙන යනු ඇති බවයි. වාසනාවකට මෙන්, එය තවමත් වර්ධනය වීමට ඉඩ ඇත: එය 1971 දී ඩොලර් 1 සඳහා යෙන් 350 කට වඩා වැඩි විය. ප්රවීණයන්ගෙන් 30% ක් ඉහළට ළඟා වූ ප්රදේශයේ තවදුරටත් යුගලය පවතිනු ඇතැයි අපේක්ෂා කරන අතර තවත් 20% ක් දකුණට නිවැරදි කිරීමක් අපේක්ෂා කරයි.

D1 මත දර්ශක සඳහා, කියවීම් පෙර යුගල සඳහා කියවීම් පිළිබිඹු කරයි: ඒවායින් 100% උතුරට යොමු වන අතර, ඔස්කිලේටර් තුනෙන් එකක් මිලදී ගැනීම් අධික වූ කලාපයේ ඇත. ඉහළයාමේ මූලික කාර්යය වන්නේ සැප්තැම්බර් 02 දින ඉහළ අගය යාවත්කාලීන කර 140.80 අගයට වඩා ඉහළ යාමයි. මීළඟ ඉලක්කය 142.00 කි. යුගල සඳහා ආධාරක මට්ටම් සහ කලාප 140.00, 138.35-139.05, 137.70, 136.70-137.00, 136.15-136.30, 135.50, 134.70, 134.00-134.25 වේ.

ඉදිරි සතියේ ආර්ථික සිදුවීම් සම්බන්ධයෙන්, සැප්තැම්බර් 08 බ්රහස්පතින්දා ජපානයේ දළ දේශීය නිෂ්පාදිතය පිළිබඳ දත්ත නිකුත් කිරීම අපට සඳහන් කළ හැකිය.

ක්රිප්ටෝ මුදල්: එතීරියම් සඳහා සියලු බලාපොරොත්තු

- BTC/USD යුගලය අගෝස්තු 26 දා, ජෙරොම් පවෙල්ගේ කතාවට සතියකට පෙර $21.330 පටු පරාසයක් ඔස්සේ ගමන් කරමින් සිටියේය. ෆෙඩරල් මහ බැංකුවේ ප්රධානියාගේ කතාව හේතුවෙන් අවදානම් වත්කම් කඩා වැටුණි, කොටස් සහ ක්රිප්ටෝ වෙලඳපොලවල් පහතට ගමන් කළේය. කෙසේ වෙතත්, S&P500, Dow Jones සහ Nasdaq කොටස් දර්ශක පසුගිය සතිය පුරා අඛණ්ඩව පහත වැටුනේ නම්, බිට්කොයින් $20,000 ($ 19,518-20,550) කලාපයේ රැඳී සිටීමට හැකි වූ අතර, PoS යාන්ත්රණයට මාරුවීම අපේක්ෂාවෙන් පවා එතීරියම් වර්ධනය විය.

එහි ප්රතිඵලයක් වශයෙන්, BTC/USD හි තාක්ෂණික කොටස් සමඟ ඇති සාමාන්ය සහසම්බන්ධය වෙනුවට, අපට මේ දිනවල ප්රධාන ෆොරෙක්ස් යුගලය වන EUR/USD සමඟ 1.0000 සමානාත්මතා රේඛාව ඔස්සේ සමාන්තරව ගමන් කළ එහි සහසම්බන්ධය නිරීක්ෂණය කළ හැකිය. එක්සත් ජනපදයේ විරැකියාව පිළිබඳ දත්ත ප්රකාශයට පත් කිරීම හේතුවෙන් සැප්තැම්බර් 2 සිකුරාදා එහි සුළු ප්රකෘතියක් ඇති විය. නමුත් මෙම යුගලය සතිපතා වෙළඳ පරාසයෙන් ඔබ්බට නොගිය අතර සමාලෝචනය ලියන අවස්ථාවේදී බිට්කොයින් $19,930 හි වෙළඳාම් වේ. ක්රිප්ටෝ වෙළඳපොලේ සම්පූර්ණ ප්රාග්ධනීකරණය මනෝවිද්යාත්මකව වැදගත් මට්ටම වන ඩොලර් ට්රිලියන 1 ට වඩා පහත වැටී ඇති අතර එය ඩොලර් ට්රිලියන 0.976 (සතියකට පෙර ඩොලර් ට්රිලියන 0.991) වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය දින හතක් තුළ තවත් ස්ථාන 2කින් 27 සිට 25 දක්වා පහත වැටී ඇති අතර එය අන්ත භීතිකා කලාපයේ පවතී.

පසුගිය වසර 10 තුළ ආයෝජකයින්ට, වඩා විශාල පාඩු සිදු වූයේ 2018 වර්ෂයේ දී පමණි. මූලික වශයෙන් එක්සත් ජනපද මහ බැංකුවේ මුදල් ප්රතිපත්තිය දැඩි කිරීම හේතුවෙන් ක්රිප්ටෝ වෙළඳපොලේ පීඩනය දිගටම පවතී. CoinShares ට අනුව, ක්රිප්ටෝ මුදල් ආයෝජන නිෂ්පාදනවල පිරිවැටුම 2020 ඔක්තෝම්බර් මාසයේ සිට පහළම මට්ටමට අගෝස්තු මාසයේ අවසාන දින දහය තුළ පහත වැටුණු අතර, අරමුදල් ඉවත් කර ගැනීම අඛණ්ඩව තුන්වන සතිය සඳහාත් පැවතුනි. “මෙම තත්වයට එක් හේතුවක් වුයේ සෘතුමය බලපෑම් නිසා වුවද, මෑතදී මිල පහත වැටීමෙන් පසු අඛණ්ඩ උදාසීනත්වය ද අපි දකිමු. ෆෙඩරල් මහ බැංකුවේ ප්රකාශ නිසා ප්රවේශම් විය යුතු යැයි අපි සිතමු." සමපේක්ෂකයින් සහ අනියම් "වෙළෙන්දන්" ට අමතරව, මධ්ය කාලීන BTC දරන්නන් (මාස 5 කට වඩා වැඩි කොයින ඉතිහාසයක් ඇති) වෙළඳපොලෙන් ඉවත් වීමට පටන් ගත්හ.

ක්රිප්ටෝ ලෝලීන්ගේ ශ්රේණිගත කිරීම වේගයෙන් තුනී වෙමින් පවතී. තාක්ෂණික ප්රගතිය නොමැතිකම හේතුවෙන් බිට්කොයින් යනු “කිසිදු උපයෝගිතාවක් නොමැති සමපේක්ෂන වත්කමකි”. Cyber Capital අරමුදලේ නිර්මාතෘ සහ ප්රධාන ආයෝජන නිලධාරි ජස්ටින් බොන්ස් මේ බව ප්රකාශ කළේය. ඔහු බිට්කොයින් සඳහා දැඩි ලෙස පෙනී සිටි නමුත් ඔහුගේ දෘෂ්ටිකෝණය වෙනස් කර එය "අයහපත්ම ක්රිප්ටෝ මුදල් වලින් එකක්" ලෙස හඳුන්වයි. “ලෝකය ඉදිරියට ගොස් ඇත. ඩිජිටල් රත්තරන් හොඳම තාක්ෂණය සරලව වැළඳ ගන්නා බව කලින් කීවේය. මෙම මතය, පැහැදිලිවම, සම්පූර්ණයෙන්ම තහවුරු කර නොමැත. බිට්කොයින් සතුව ස්මාර්ට් කොන්ත්රාත්තු, රහස්යතා තාක්ෂණ හෝ පරිමාණ දියුණු කිරීම් නොමැත” බොන්ස් පැහැදිලි කළේය.

“බිට්කොයින් හි ආර්ථික ගුණාංග ද ඇදහිය නොහැකි තරම් දුර්වලය. එය ETH වැනි සෘණ උද්ධමනය, ඉහළ ගබඩා ධාරිතාව සහ උපයෝගීතාව ලබා ගත හැකි ක්රිප්ටෝ මුදල් සමඟ තරඟ කරයි. “මිනිසුන්, බොහෝ දුරට, බිට්කොයින් මුදල් සඳහා ආයෝජනය කරන්නේ එහි මිල වැඩිවීම පිළිබඳව විශ්වාස කල නිසා පමණි. ඔවුන් Ponzi යෝජනා ක්රමවල සහභාගිවන්නන් මෙන් එකම මූලධර්මය මත ක්රියා කරයි” Cyber Capital හි නිර්මාතෘ විශ්වාස කරයි.

JP Morgan සමූහයේ කොටසක් වන Onyx හි බ්ලොක්චේන් අංශයේ ප්රධානියා වන Umar Farooq ද ක්රිප්ටෝ වෙළඳපොළට එරෙහිව බොහෝ විවේචන ඉදිරිපත් කළේය. ඔහුගේ මතය අනුව, වෙළඳපොලේ ඇති බොහෝ ක්රිප්ටෝ වත්කම් "ඉවත් කල යුතු" වන අතර, කර්මාන්තයේ පූර්ණ නියාමනයක් නොමැතිකම බොහෝ සාම්ප්රදායික මූල්ය ආයතන වෙළඳපොළට සහභාගී වීමෙන් වළක්වයි. මීට අමතරව, ඩිජිටල් මුදල් වර්ගවල තාක්ෂණයන් සහ ප්රායෝගික යෙදුම් හොඳින් වර්ධනය වී නොමැත. මේ නිසා, උදාහරණයක් ලෙස, ඒවා සංකේතාත්මක බැංකු තැන්පතු වැනි නිෂ්පාදන ලෙස භාවිතා කළ නොහැක.

ආයෝජකයෙකු සහ විකාශකයෙකු වන Kevin O'Leary ද විශ්වාස කරන්නේ නියාමනය නොමැතිකම හේතුවෙන්මි බිට්කොයින් මිල එකතැන පවතිමින් පවතින බවයි. මේ නිසා ආයතනිකයින්ට මේ ක්ෂේත්රයේ ආයෝජනය කිරීමට හැකියාවක් නැත. "ඔබට ස්වෛරී ධනය කළමනාකරණය කරන ඩොලර් ට්රිලියන ගනනක් භාවිතා කිරීමට අවශ්ය වේ, නමුත් නියාමනයක් නොමැති නිසා බිට්කොයින් මිලදී ගැනීමට යන්නේ නැත" යනුවෙන් O'Leary පවසයි. “ලෝකයේ ධනයෙන් 70% ක් විශ්රාම වැටුප් සහ ස්වෛරී ධන අරමුදල්වල තිබෙන බව ජනතාවට අමතක වී ඇත. ඒ අනුව, ඔවුන්ට මෙම වත්කම් පන්තිය මිලදී ගැනීමට ඉඩ නොදෙන්නේ නම්, ඔවුන් එය ලබා ගැනීමට උත්සහ ගන්නේ නැත.

කෙසේ වෙතත්, ආයෝජකයා විශ්වාස කරන්නේ ඉදිරි වසර දෙක තුන තුළ නියාමනය දිස්වනු ඇති බවයි. මේ අතර, නියාමන රාමුවකින් තොරව, ක්රිප්ටෝ මුදල් සම්පූර්ණ වත්කම් පන්තියක් ලෙස සැලකිය නොහැකි අතර, බිට්කොයින් $ 25,000 ට වඩා ඉහළ යනු ඇතැයි සිතිය නොහැක.

විශ්ලේෂක Justin Bennett අනාවැකිය වඩාත් අඳුරු බව පෙනේ. ඔහුට අනුව, කොටස් වෙලඳපොලේ මෑත කාලීන විකිණීම් අනිවාර්යයෙන්ම බිට්කොයින් අනුපාතය පහත වැටීමට තුඩු දෙනු ඇත: "සිදු වී ඇති කොටස් අලෙවිය විශාල ඉහළයාමේ උගුලක් සනාථ කරන අතර දිගුකාලීන පරිහානියට හේතු විය හැක. එනම්, S&P500 16% කින් සහ BTC 30%-40% කින් $12,000 මට්ටම දක්වා පහත වැටෙනු ඇත.

"BTC නැවතත් 2015 ප්රවණතා රේඛාව පරීක්ෂා කරයි" විශ්ලේෂක ලියයි. -"එය ධනාත්මක සංසිද්ධියක් ලෙස සලකන අය විශ්වාස නොකරන්න. ශක්තිමත් ඉල්ලුමක් පෙන්නුම් කරන 2015 සහ 2020 දිගු කාලීන පහත වක්ර දිවිත්වය පිළිබඳව සොයා බැලීම වටියි. මෙවර අපි දකින්නේ හරියටම ප්රතිවිරුද්ධ දෙයයි." බෙනට් පවසන පරිදි, පහතයාමේ ප්රධාන ඉලක්කය වන්නේ $3,400 හි පූර්ව COVID-19 ඉහළ අගයයි.

එතීරියම් සම්බන්ධයෙන්, Bennett විශ්වාස කරන්නේ $1,000 ආසන්න පහතයාමේ ඉලක්කයක් සහිත ප්රස්ථාරයේ “ඉහල සහ පහල” යාමේ රටාවක් සාදන බවයි: “මෙම රටාවේ පහතයාම සෑදීමට පටන් ගෙන ඇති අතර ETH හි $1,500 ට වඩා පහත වැටීම තහවුරු කෙරේ. ”

Bloomberg විශ්ලේෂකයින් විසින් සමාන අවස්ථාවක් ලබා දී ඇත. අගෝස්තු 29 අවම මට්ටමෙන් මෑතදී නැවත පැමිණීම නොතකා ETH $1,000 ට වඩා පහත වැටෙනු ඇතැයි ඔවුන් අනාවැකි පල කරයි. මෙයට බොහෝ දුරට හේතු වී ඇත්තේ එතිරියම් මිලෙහි උච්චාවචනය හේතුවෙන් වෙළඳපල තත්ත්වයන් පහතයාමයි. "චලනය සහ මිල ප්රවණතා පිළිබඳ තාක්ෂණික දර්ශක පෙන්නුම් කරන්නේ අගෝස්තු මැද භාගයේ $ 2,000 ආසන්නයේ සිට $ 1,500 ආසන්න වත්මන් කලාපයට ටෝකනය පහත වැටීම දිගටම සිදු වීමට ඉඩ ඇති බවයි" Bloomberg ඔවුන්ගේ වාර්තාවේ සඳහන් කළේය.

එලඹෙන ඒකාබද්ධය හේතුවෙන් ETH ප්රජාව තුළ මනෝභාවයන් මෑතක සිට ශුභවාදීව පවතී. කෙසේ වෙතත්, මෙය නවතම අහිතකර සාර්ව ආර්ථික තත්වයන් සඳහා වත්කමට කිසිදු ප්රතිශක්තියක් ලබා දී නැත, Bloomberg විශ්ලේෂකයින් ලියයි. එතීරියම් එහි දින 50 ක චලනය වන සාමාන්යය මත පොරොන්දු වූ සහයෝගයක් ස්ථාපිත කර ඇත. කෙසේ වෙතත්, වෙලඳපොල අගෝස්තු 25-26 දක්වා පහත වැටීමෙන් පසුව, වත්කම මෙම ආධාරක් අගයට වඩා පහළින් ඇති අතර, එය තවදුරටත් පහත වැටීමේ අවදානම සහ $ 1,000 ක පමණ ආධාරක අගය නැවත පරීක්ෂා කිරීම පෙන්නුම් කරයි.

එමෙන්ම සමාලෝචනය අවසානයේ යම් ශුභවාදී අදහසක් ඉදිරිපත් කරමු. ප්රවීණයන් ගණනාවකට අනුව, එතීරියම් 2.0 ජාලයට සංක්රමණය වීම සහ Proof-of-Stake යාන්ත්රණය ක්රියාත්මක කිරීම සැලසුම් කළ පරිදි සිදුවුවහොත්, මෙම ක්රිප්ටෝ මුදලෙහි මිල තියුනු ලෙස ඉහළ යා හැකි අතර, මූලික වශයෙන් එහි ප්රධාන තරඟකරුවා වන බිට්කොයින් සමස්ත වෙළඳපලම එය සමඟ ඉහළට ඇද දැමිය හැකිය. එතීරියම් ජාලය යාවත්කාලීන කිරීම සැප්තැම්බර් 15 සිට 20 දක්වා කාලය තුල සැලසුම් කර ඇති බව මතක තබා ගන්න. එබැවින් කුමන අනාවැකි නිවැරදි වේ දැයි අපිට ඉක්මනින් දැන ගත හැකිය.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න