EUR/USD: මහ බැංකුවේ මෘදු මුල්ය ප්රතිපත්තිය දැරුවන් නැවතත් දැඩි ප්රතිපත්ති දරන්නන් බවට පත් වී ඇත

- එක්සත් ජනපද ෆෙඩරල් සංචිත හා ECB රැස්වීම් වලින් පසුව, DXY ඩොලර් දර්ශකය පෙබරවාරි 02 වන දින මාස 9 ක නව අවම අගයක් වන 100.80 දක්වා පහත වැටුණි. මෙය සිදු වූයේ ෆෙඩරල් මහ බැංකුවේ ප්රධානී ජෙරොම් පවෙල්ගේ අයහපත් ඉඟි වලින් පසුවය. රැස්වීමේ දී, "අවධමනකාරී ක්රියාවලිය ආරම්භ වී ඇති බව" ප්රථම වරට පිළිගත්තේය. මෙය අවසානයෙහි ආරම්භය බවත්, ඉහළයාමේ රැල්ලේ අවසානයට ආසන්න බවත් වෙළඳපල තීරණය කර ඇත.

නමුත් ඉඟි යනු නිශ්චිත පොරොන්දු නොවේ. විශේෂයෙන්ම එක්සත් ජනපද මහ බැංකුවේ ප්රධානීන්ගෙන්. දැන්, Washington Economic Club හි දී කතා කරමින්, ජෙරොම් පවෙල් පවසන්නේ උද්ධමනය පාලනය කිරීම සඳහා පොලී අනුපාත තවදුරටත් ඉහළ යා යුතු බවයි. තවද ඔහු ඉඟි කරන්නේ උපරිම අනුපාත වෙළඳපල අපේක්ෂා කරනවාට වඩා වැඩි විය හැකි බවයි. දෙසැම්බර් මාසයේදී ප්රකාශයට පත් කරන ලද ෆෙඩරල් මහ බැංකුවේ අනාවැකි වලට වඩා ඉහළය.

පවෙල්ගේ මතයට නිව් යෝර්ක් ෆෙඩරල් රිසර්ව් බැංකුවේ (FRB) සභාපති ජෝන් විලියම්ස්, ෆෙඩරල් මහ බැංකුවේ පාලක මණ්ඩලයේ ක්රිස්ටෝපර් වොලර් සහ Minneapolis ෆෙඩරල් සභාපති Neil Kashkari විසින් සහාය දෙන ලදී. දෙවැන්නා පැවසුවේ උද්ධමනය මැඩපැවැත්වීම සඳහා මහ බැංකුවට තවමත් බොහෝ වැඩ ඇති බවයි. මෙයින් අදහස් කරන්නේ පොලී අනුපාතිකය දැනට පවතින 4.75% සිට 5.40% දක්වා ඉහළ නැංවිය හැකි බවයි.

මෙවර, වෙලඳපොල තීරණය කළේ මුල්ය ප්රතිපත්තියේ ඉක්මන් ලිහිල් කිරීමක් බලා සිටීම වටින්නේ නැති බවයි, ඩොලරය ශක්තිමත් වීමට පටන් ගත්තේය. DXY දර්ශකය පෙබරවාරි 07 අඟහරුවාදා ඒකක 103.96 හි සති පහක ඉහළම අගයට ළඟා විය. කෙසේ වෙතත්, එය තරමක් ප්රබල ප්රතිරෝධක මට්ටම් කිහිපයක් එකවර මුණගැසුණු බැවින් එය ඉහළ යාමට නොහැකි විය: 1) දින 50 SMA, 2) පෙර ප්රවණතාවය 2021 සිට රේඛාව, 3) 2022 නොවැම්බර් මාසයේ ආරම්භ වූ අවරෝහණ කලාපයේ ඉහළ සීමාව මෙන්ම 104.00 කලාපයේ තිරස් ප්රතිරෝධය.

පසුගිය දින පහ සාර්ව සංඛ්යාලේඛන සමඟ කාර්යබහුල වූ නමුත් ඇමරිකානු සහ යුරෝපීය නිලධාරීන්ගේ ප්රකාශවලින් පොහොසත් විය (EU නායක සමුළුව පෙබරවාරි 09-10 දිනවල පැවැත්විණි). ඉදිරි සතිය ආර්ථික දත්ත වලින් පොහොසත් වීම සිදු වේ. එක්සත් ජනපද පාරිභෝගික උද්ධමනය පිළිබඳ ජනවාරි දත්ත (CPI) පෙබරවාරි 14 අඟහරුවාදා ප්රකාශයට පත් කෙරේ. අනාවැකිය ජනවාරි මාසයේ දී මිල 0.4-0.5% කින් (දෙසැම්බර් මාසයේදී 0.1%) ඉහළ ගොස් ඇති බව උපකල්පනය කරයි. ඒ අතරම, වාර්ෂික දත්ත පෙර අගයට වඩා අඩු විය හැකිය (6.2% එදිරිව 6.5%). උද්ධමනය ස්ථායී බව CPI පෙන්නුම් කරන්නේ නම්, මෙය ෆෙඩරල් මහ බැංකුවේ නිලධාරීන්ගේ නවතම මුල්ය ප්රතිපත්තීන් දැඩි කිරීමේ ප්රකාශයන් තහවුරු කර ඩොලරයට සහාය වනු ඇත. (Scotiabank ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ EUR/USD 1.0500-1.0600 දක්වා පහත වැටිය හැකි බවයි). උද්ධමනයේ ස්ථාවර පහත වැටීමක් තිබේ නම්, එක්සත් ජනපද මුදල් විශාල පීඩනයකට ලක් වනු ඇත.

පෙබරවාරි 02 (අප්රේල් 2022 සිට ඉහළම) 1.1032 හි ඉහළම අගයට ළඟා වූ පසු, EUR/USD ආපසු හැරී 1.0679 ට සතිය අවසන් විය. විශ්ලේෂකයින්ගෙන් 35% ක් සමාලෝචනය ලියන අවස්ථාවේදී (පෙබරවාරි 10 සවස) ඩොලරය තවදුරටත් ශක්තිමත් කිරීමක් අපේක්ෂා කරයි, 20% යුරෝව ශක්තිමත් කිරීමට අපේක්ෂා කරන අතර ඉතිරි 45% මධ්යස්ත ස්ථාවරයක් ගෙන ඇත. D1 මත දර්ශක අතර තත්වය වෙනස් වේ. ඔස්කිලේටරවලින් 85% ක් රතු පැහැයෙන් වර්ණාලේප කර ඇත (තුනෙන් එකක් වැඩිපුර අලෙවි වූ කලාපයේ ඇත), ඉතිරි 15% හරිත වර්ණ වේ. ප්රවණතා දර්ශක අතර, 40% මිලදී ගැනීම නිර්දේශ කරයි, 60% විකිණීම නිර්දේශ කරයි. යුගල සඳහා ආසන්නතම ආධාරක අගය 1.0670 කලාපයේ ඇත, එවිට මට්ටම් සහ කලාප 1.0620, 1.0560, 1.0500, 1.0440 සහ 1.0370-1.0400 වේ. ඉහළයාම සඳහා 1.0700-1.0710, 1.0745-1.0760, 1.0800, 1.0865, 1.0895-1.0925, 1.0985-1.1030, 1.1110 යන අගයන් හි ප්රතිරෝධය දක්වනු ඇත.

ඉදිරි සතියේ සිදුවීම් අතර, ඉහත සඳහන් කළ උද්ධමන දත්ත නිකුත් කිරීමට අමතරව, පෙබරවාරි 14, අඟහරුවාදා යුරෝ කලාපයේ දළ දේශීය නිෂ්පාදිතයේ මූලික දත්ත ප්රකාශයට පත් කිරීම අපට සටහන් කළ හැකිය. (පෙබරවාරි 14 අප අමතක නොකළ යුතුය. එදින ලෝකයේ බොහෝ රටවල ආදරවන්තන්ගේ දිනය වන ශාන්ත වැලන්ටයින් දිනය සමරනු ලැබේ. මිනිසුන් තම ආදරය එකිනෙකාට ප්රකාශ කරන්නේ මෙම දිනයේ දිය). එක්සත් ජනපදයේ සිල්ලර විකුණුම් පෙබරවාරි 15 බදාදා ප්රසිද්ධ වනු ඇති අතර එක්සත් ජනපදයේ විරැකියාව පිළිබඳ දත්ත පෙබරවාරි 16 බ්රහස්පතින්දා ලැබෙනු ඇත. ජනවාරි එක්සත් ජනපද නිෂ්පාදක මිල දර්ශකය (PPI) ද පෙබරවාරි 16 දින නිකුත් කෙරේ.

GBP/USD: මීළඟ සතිය: උච්චාවචනය සහතික වේ

- පවුම පසුගිය සතියේ එහි පාඩු වලින් කොටසක් ආපසු ලබා ගැනීමට උත්සාහ කළේය. GBP/USD, පෙබරවාරි 07 වන දින 1.1961 මට්ටමේ සිට (ජනවාරි 06 න් පසු අඩුම මට්ටම) නැවත ඉහළ ගොස් පෙබරවාරි 09 වන දින සතිපතා ඉහළම අගය වූ 1.2193 වෙත ළඟා විය. පසුව, පවුම ඩොලරයට සාපේක්ෂව අනෙකුත් මුදල් වර්ග සමඟ DXY දර්ශකය ක්රමයෙන් පසුබැසීමට පටන් ගත්තේය. එහි ප්රතිඵලයක් වශයෙන්, GBP/USD යුගලය සතිය 1.2055 ට අවසන් විය, එනම් එය ආරම්භ වූ ස්ථානයේම පාහේ (1.2050).

පුවත් පසුබිම තවමත් අපැහැදිලි සහ අවිනිශ්චිත බව පෙනේ. ආර්ථික ගැටලු බ්රිතාන්ය මුදල් ඒකකයට දිගින් දිගටම පීඩනයක් එල්ල කරයි. උද්ධමනයට එරෙහි සටනේදී, එංගලන්ත බැංකුව (BoE) පෙබරවාරි 2 වන දින 50 bp කින් 4.00% දක්වා ඉහළ නංවා ඇති නමුත් ඒ සමඟම එහි පණිවිඩය සැලකිය යුතු ලෙස මෘදු කළ බව මතක තබා ගන්න. මෙය 2022 ජුනි මැද සිට (1.2450) එහි ඉහළම අගයන්ගෙන් බ්රිතාන්ය මුදල් ඒකක 250 ට වඩා පහතට තල්ලු කළේය.

වෙළඳපල සහභාගිවන්නන් විශ්වාස කරන්නේ BoE තවදුරටත් තියුනු අනුපාත ඉහල දැමීම් වලට බිය විය හැකි බවයි. එහි වර්ධනය උද්ධමනය බලපාන්නේ කෙසේද යන්න තවත් ප්රශ්නයකි. එහෙත් එය ආර්ථිකයේ සහ සියල්ලටමත් වඩා ඉදිකිරීම් අංශයේ අර්බුදයක් අවුලුවාලිය හැකිය. රටේ ඉදිකිරීම් ක්ෂේත්රයේ ව්යාපාර ක්රියාකාරකම් පිළිබඳ ජනවාරි දත්ත ජනවාරි 06 වන සඳුදා ප්රකාශයට පත් කරන ලද අතර, මෙම දර්ශකය ඒකක 48.8 සිට 48.4 දක්වා පහත වැටීමක් පෙන්නුම් කළේය. එක්සත් රාජධානියේ ජාතික සංඛ්යාලේඛන කාර්යාලය පෙබරවාරි 10 සිකුරාදා වාර්තා කළේ දෙසැම්බර් මාසයේදී රටේ සමස්ත ආර්ථිකය, සෘණ -0.3% ක අනාවැකි අගයක් සහිතව, සත්ය වශයෙන්ම -0.5% කින් හැකිලී ගිය බවයි (නොවැම්බර් +0.1% කින් වැඩි වීමක් සිදු විය.). කාර්තුවකට පෙර -0.2% කින් පහත වැටීමෙන් පසු Q4 හි GDP 0% හි එකතැන පැවතිණි. වාර්ෂිකව දළ දේශීය නිෂ්පාදිතය + 1.9% සිට + 0.4% දක්වා පහත වැටුණි.

මෙම පසුබිමට එරෙහිව, එක්සත් රාජධානියේ භාණ්ඩාගාර ලේකම් ජෙරමි හන්ට්ගේ ජයග්රාහී වාර්තා සහ ශුභවාදී අනාවැකි තරමක් අමුතු විය. මෙම ඉහළ නිලධාරියා පැවසුවේ "එක්සත් රාජධානිය පසුගිය වසරේ G7 හි වේගයෙන්ම වර්ධනය වන ආර්ථිකය වූ අතර අවපාතයක් ද වළක්වා ගත්" බවයි. මෙයින් පෙන්නුම් කරන්නේ "ආර්ථිකය බොහෝ දෙනා බිය වූවාට වඩා ඔරොත්තු දෙන බව ඔප්පු වී ඇති" බවයි. “අපි මේ වසරේ උද්ධමනය අඩකින් අඩු කිරීමේ අපගේ සැලැස්මට ඇලී සිටියහොත් යුරෝපයේ ඕනෑම රටක හොඳම වර්ධන අපේක්ෂාවන් අපට ලැබෙනු ඇති බවට අපට සහතික විය හැකිය” යනුවෙන් ජෙරමි හන්ට් තවදුරටත් පැවසීය.

හන්ට් මහතා මෙන් නොව, Commerzbank උපායමාර්ගිකයින් විශ්වාස කරන්නේ එක්සත් රාජධානියේ අනාගත උද්ධමනය පිළිබඳ අවිනිශ්චිතතාවය ඉහළ මට්ටමක පවතින බවයි. පෙබරවාරි 15 වැනි බදාදා ප්රකාශයට පත් කෙරෙන පාරිභෝගික මිල දර්ශකයේ චලනය සහ අගයන් යම් පැහැදිලි කිරීමක් ගෙන දිය හැකිය. එංගලන්ත බැංකුවේ අනාගත මූල්ය ප්රතිපත්තිය තීරණය කරන ප්රධාන දර්ශකය වන්නේ CPI වේ. සත්ය වශයෙන්ම, පෙබරවාරි 14 වන අඟහරුවාදා පෙර දින නිකුත් කරනු ලබන ශ්රම වෙළඳපොළේ තත්ත්වය සහ පෙබරවාරි 17 වන දින ප්රසිද්ධියට පත්වන එක්සත් රාජධානියේ සිල්ලර විකුණුම් පිළිබඳ දත්ත ද වැදගත් වනු ඇත.

මෙම සියලු සාර්ව ආර්ථික සංඛ්යාලේඛන GBP/USD හි උච්චාවචනය වැඩි කිරීමට හේතු වනු නිසැකය. මේ අතරතුර, විශ්ලේෂකයින්ගෙන් 40% ක් පවුම තවදුරටත් දුර්වල වීම අපේක්ෂා කරයි, එම අගයම වූ විශ්ලේෂකයින් අනාවැකි පළ කිරීමෙන් වැළකී සිටීමට සහ නිශ්චිත දර්ශක නිකුත් කිරීම සඳහා රැඳී සිටීමට කැමැත්තක් දක්වයි. පවුම් ශක්තිමත් කිරීම සහ යුගලයේ වර්ධනය සඳහා විශේෂඥයින්ගෙන් 20% ක් පමණක් සහය ලබා දෙයි. D1 මත ප්රවණතා දර්ශක අතර, රතු පාටට පක්ෂව බල ශේෂය 75% සිට 25% දක්වා වේ. ඔස්කිලේටර් අතර, රතු ඒවාට 100% වාසියක් ඇත, කෙසේ වෙතත්, ඔවුන්ගෙන් 10% ක් යුගලය අධික ලෙස විකුණනු ලබන බවට සංඥා ලබා දෙයි. යුගල සඳහා ආධාරක මට්ටම් සහ කලාප 1.2025, 1.1960, 1.1900, 1.1800-1.1840 වේ. යුගලය උතුරට ගමන් කරන විට, එය 1.2085, 1.2145, 1.2185-1.2210, 1.2270, 1.2335, 1.2390-1.2400, 1.2430-1.2450, 1.2450, 1.2450, 1.27210, 72.510, 72.510, 72.51 යන මට්ටම්වල ප්රතිරෝධයට මුහුණ දෙනු ඇත.

USD/JPY: BOJ හි ප්රධානියා අලුත්ය, ප්රතිපත්තිය පැරණිය.

- ජපන් යෙන්, එහි DXY සගයන් මෙන්, එක්සත් ජනපද ෆෙඩරල් සංචිතයේ දැඩි ප්රතිපත්ති ප්රකාශවලට සහ පසුගිය සතියේ එක්සත් ජනපද භාණ්ඩාගාර ප්රතිලාභවල උච්චාවචනයන්ට ප්රතිචාර දැක්වීය. කෙසේ වෙතත්, උච්චාවචනයේ විශාලතම වැඩිවීම වූයේ ජපාන බැංකුවේ (BOJ) නව අධිපතිවරයා ලෙස 71 හැවිරිදි Kazuo Ueda නම් කිරීමට අමාත්ය මණ්ඩලය අදහස් කරන බවට වූ පුවතයි.

ටෝකියෝ විශ්වවිද්යාලයේ හිටපු මහාචාර්යවරයා ප්රසිද්ධ මුදල් ප්රතිපත්ති විශේෂඥයෙක් වේ. ඔහු 1998 අප්රේල් මාසයේදී BOJ හි පාලක මණ්ඩලයට සම්බන්ධ වූ අතර 2005 අප්රේල් දක්වා එහි රැඳී සිටියේය. 2000 දී මහ බැංකුව විසින් ශුන්ය අනුපාත ප්රතිපත්තිය අත්හැරීමට එරෙහිව Ueda කතා කළ අතර ඔහුගේ අපේක්ෂකත්වය තෝරා ගැනීම බොහෝ විට සිදු විය හැකිය. අතිශය මෘදු මුදල් ප්රතිපත්තිය සීමා කිරීමට ඉක්මන් නොවන පුද්ගලයෙකු ජපාන බැංකුවේ ප්රධානියා ලෙස දැකීමට බලධාරීන්ගේ ආශාව හේතුවෙන් එය වැදගත් වේ. නියාමකයාගේ වර්තමාන ප්රතිපත්තිය ප්රමාණවත් බවත්, එය දිගටම පිළිපැදීම අවශ්ය බවත් පෙබරවාරි 10 වන දින ප්රකාශ කළ Ueda විසින්ම මෙය සනාථ කරයි.

USD/JPY යුගලය පසුගිය සතියේ 131.39 ට අවසන් වූ අතර, එය 2022 දෙසැම්බර් 20 සිට බොහෝ වාර ගණනක් සිදු වී ඇත. බහුතර විශ්ලේෂකයින්ට (55%) අනුව, මාස තුනක කාලය තුළ 'යෙන්' තරමක් ශක්තිමත් විය හැකි නමුත් ඉලක්ක පරාසයතරමක් විශාල වේ. ෆෙඩරල් බැංකුව අවසානයේ මෘදු මුල්ය ප්රතිපත්ති කඳවුරට ආපසු පැමිණෙන බව සමහරු විශ්වාස කරන අතර, පසුව USD/JPY 120.00 කලාපයට ළඟා වීමට හැකි වනු ඇත. අනෙක් අය 127.00-128.00 ක පරාසය පහත වැටීමේ සීමාව ලෙස සලකයි.

කෙටි කාලීන වශයෙන්, ප්රවීණයන්ගෙන් 20% ක් පමණක් යුගලය පහත වැටීමට සහය ලබා දෙයි, 30% ක් එහි වර්ධනයට සහය ලබා දෙයි, 50% ක් කිසිඳු අනාවැකියක් ප්රකාශ නොකිරීමට තීරණය කර ඇත. D1 මත ඔස්කිලේටර් අතර, 80% උතුරට ද, 10% දකුණට ද, 10% නැගෙනහිරට ද දෙසට ද වේ. ප්රවණතා දර්ශක සඳහා, 40% උතුර දෙස බලන අතර 60% ප්රතිවිරුද්ධ දිශාව දෙස බලයි. ආසන්නතම ආධාරක මට්ටම 131.25 කලාපයේ පිහිටා ඇත, පසුව මට්ටම් සහ කලාප 130.50, 129.70-130.00, 128.90-129.00, 128.50, 127.75-128.10, 127.050-127.250 වේ. මට්ටම් සහ ප්රතිරෝධක කලාප 131.85-132.00, 132.80-133.00, 133.60, 134.40 සහ පසුව 137.50 වේ.

ජපානයේ මූලික GDP දත්ත ලබන සතියේ, පෙබරවාරි 14, අඟහරුවාදා නිකුත් කෙරේ. 2022 Q4 හි රටේ ආර්ථිකය +0.5% වර්ධනය වනු ඇතැයි අපේක්ෂා කෙරේ (පහළ -+0.2% කාර්තුවකට පෙර). දැනටමත් ප්රකාශයට පත් කර ඇති දත්ත ද ධනාත්මක බව පෙනේ. ජනවාරි මාසයේ බැංකු ණය ලබා දීම බලාපොරොත්තු වූවාට වඩා වැඩි (+2.6%) සහ සත්ය වශයෙන්ම +3.1% (දෙසැම්බර් මාසයේදී + 2.7%) වැඩි විය. Eco Watchers Current Situation දර්ශකය ද ජනවාරි අග වන විට ඒකක 47.9 සිට 48.5 දක්වා ඉහළ ගියේය..

ක්රිප්ටෝ මුදල් : බිට්කොයින් "විරාමයක් ගත යුතුද"?

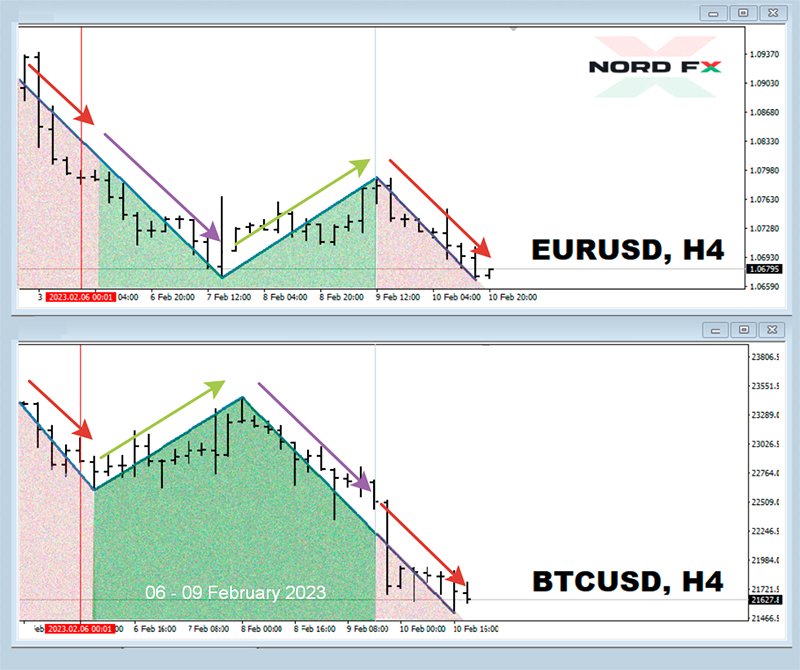

- කොටස් වෙලඳපොල (S&P500, Dow Jones, Nasdaq) සහ අනෙකුත් අවදානම් වත්කම් සමඟ බිට්කොයින් සහසම්බන්ධය අලුත් දෙයක් නොවේ. නමුත් ඩිජිටල් රත්රන් අනපේක්ෂිත ලෙස එක්සත් ජනපද මුදල් සමඟ සෘජු සහසම්බන්ධතාවයක් පෙන්නුම් කළේය. අපි BTC/USD සහ EUR/USD ප්රස්ථාර සංසන්දනය කළහොත් මෙය පැහැදිලිව දැකගත හැකිය. වත්කම් දෙකම එකවර බර හෝ සැහැල්ලු විය. යුගලයන් දෙකම එකවර ඉහළට හා පහළට ගමන් කරන තත්වයක් අපි නිරීක්ෂණය කළෙමු. වැඩ කරන සතිය අවසානයේදී ඩොලරය යම් තරමකට ශක්තිමත් විය, බිට්කොයින් දුර්වල විය.

ප්රධාන ක්රිප්ටෝ මුදල, 2022 නොවැම්බර් මාසයේ $16,272 සිට $24,244 දක්වා ගමන් ගත් ඉහළයාමේ ප්රවණතාවය 2023 පෙබරවාරියේ පළමු දිනවලදී ක්රමයෙන් මැකී ගොස් ඇත. BTC/USD ජනවාරි දෙවන භාගයේදී නැවත තිබූ ස්ථානයට පැමිණ ඇති අතර පසුගිය සති තුනහමාරේ ප්රතිඵලය බිංදුවට ආසන්න ලෙස සැලකිය හැකිය.

සුප්රසිද්ධ වෙළෙන්දෙකු සහ ආයෝජකයෙකු වන Tone Vays විසින් සටහන් කර ඇති පරිදි, බිට්කොයින්ට "ඉතා ඉහළ වර්ධන වේගයක්" ඇති අතර එය $ 25,000 මට්ටමට ළඟා වන විට දැන් බරපතල ප්රතිරෝධයකට මුහුණ දෙයි. විශේෂඥයා විශ්වාස කරන්නේ වත්කම අවසානයේ මෙම ප්රතිරෝධක කලාපය හරහා බිඳී යනු ඇති බවයි, නමුත් එය බොහෝ විට "දැන් විවේකයක් ගත යුතුය." Vays පැහැදිළි කළේ එය පටු පරාසයක අනුපාතිකය ඒකාබද්ධ කිරීම හෝ කුඩා පසුබැසීමක් අපේක්ෂා කරන බවයි.

මෙම විශේෂඥයා ඔහුගේ තක්සේරුව ඉදිරිපත් කරන ලද්දේ ඔහුගේ මතය තුළ පමණක් සිට නොවේ. සංඛ්යාලේඛනවලට අනුව, ක්රිප්ටෝ ප්රජාවේ සාමාජිකයින්ගේ මාධ්ය අනාවැකිය සෑම මාසයකම අවසානය වන විට බිට්කොයින් වල අගය නිවැරදිව අනාවැකි පල කර ඇත, පසුගිය මාස හය තුළ 75% දක්වා එහි සම්භාවිතාවක් ඇත. Finbold විශේෂඥයින් 15,000 කට අධික වෙළඳුන් පිළිබඳ නවතම සමීක්ෂණයේ ප්රතිඵල සහ යන්ත්ර ඉගෙනුම් ඇල්ගොරිතම පිළිබඳ අනාවැකි නිකුත් කරන ලදී. සැබෑ මිනිසුන් BTC මිල ගණන් 2023 පෙබරවාරි 28 වන විට $ 20,250 දක්වා පහත වැටෙනු ඇතැයි අපේක්ෂා කරයි, කෘතිම බුද්ධිය $ 24,342 අගයක් පෙන්වා දෙයි.

එවැනි කුඩා (බිට්කොයින් ප්රමිතීන්ට අනුව) උච්චාවචන පරාසයක් Vays ගේ "breather" පිළිබඳ අනාවැකියට බෙහෙවින් අනුරූප වේ. මේ වන විට වෙළඳපල තත්ත්වය තරමක් අවිනිශ්චිත වන අතර, කෙටි කාලීන හිමියන් ලාභ ලබන කලාපයට ආපසු පැමිණ ඇති අතර, දිගු කාලීන හිමිකරුවන් (මාස හයක් රඳවා තබා ගැනීම) තවමත් රතු කලාපයේ රැඳී සිටිති. පසුගිය පහතයාමේ අදියරේ දී සියලු මිනුම් දඬු කොළ පැහැයට හැරීමට දින 291 ක් ගත විය, දැන් ගත වී ඇත්තේ 268 ක් පමණි..

බොහෝ ආයෝජකයින් පසුගිය වසර අවසානයේ රක්ත වර්ණයට ගියේය. මේ අනුව, MicroStrategy විසින් බිට්කොයින් හි දිගුකාලීන ආයෝජන හේතුවෙන් 2022 සඳහා ඩොලර් බිලියන 1.3 ක ශේෂ පත්රයක් (ලබානොගත්) අලාභයක් වාර්තා කළේය. (2022 දෙසැම්බර් 31 වන විට MicroStrategy විසින් ඩොලර් බිලියන 1.84ක් වටිනා BTC 132,500ක් තබා ඇත). ඒ සමගම, සමාගමේ කළමනාකාරිත්වය ඩිජිටල් වත්කම් සමඟ මෙහෙයුම් නතර කිරීමට සැලසුම් නොකරයි. පසුගිය වසරේ කැලඹීම පිළිබඳව අදහස් දක්වමින් MicroStrategy සම-නිර්මාතෘ Michael Saylor පැවසුවේ මෙය එක්තරා ආකාරයක Darwinian න්යායක් ලෙස ඔහු දකින බවයි: දුර්වල සහ අයහපත් වෙළඳපල හැර ගොස් ඇති අතර මෙය දිගු කාලීනව කර්මාන්තය ඉදිරියට ගෙන යා යුතුය. ඒ අතරම, Saylor ට අනුව,ක්රිප්ටෝ මුදල් වලට සමාගම් සඳහා නිශ්චිත ප්රමිතීන්ට අනුකූල වීමට සහ ගනුදෙනුකරුවන් ආරක්ෂා කිරීමට පැහැදිලි නියාමන රාමුවක් අවශ්ය වේ. “සත්ය වශයෙන්ම අවශ්ය වන්නේ අධීක්ෂණයයි. කර්මාන්තයට තමන්ගේම Goldman Sachs, Morgan Stanley සහ BlackRock තිබීම සඳහා කොන්ග්රසයේ පැහැදිලි මග පෙන්වීමක් අවශ්ය වේ. එක්සත් ජනපදයේ සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවෙන් අපට පැහැදිලි හැසිරීම් නීති අවශ්යයි.

කෙසේ වෙතත්, හිටපු මෙටා බ්ලොක්චේන් විධායක සහ හිටපු පේපෑල් සභාපති David Marcus, උදාහරණයක් ලෙස, ව්යවස්ථාදායකයට ඕනෑම වේලාවක එවැනි නීති සකස් කිරීමට හැකි වනු ඇතැයි සැක කරයි. මේ මත පදනම්ව, ක්රිප්ටෝ සමාගම් 2023 දී "රික්තයක්" තුළ දිගටම ක්රියාත්මක වනු ඇතැයි විශ්වාස කරන අතර, ක්රිප්ටෝ ශීත කාලය අවසන් වන්නේ 2025 වන විට පමණක් වන අතර, පසුගිය වසරේ කම්පනවලින් වෙළඳපල යථා තත්ත්වයට පත් වේ.

පුදුමයට කරුණක් නම්, ක්රිප්ටෝ මුදල්වල ආධාරකරුවන් පමණක් නොව, ඔවුන්ගේ දරුණු විරුද්ධවාදීන් ද වැඩිවන නියාමන පීඩනය වෙනුවෙන් පෙනී සිටිති. මේ අනුව, Berkshire Hathaway holding සමාගමේ උප සභාපති වොරන් බෆට්ගේ සගයෙකු වන Charlie Munger එක්සත් ජනපද බලධාරීන්ගෙන් ඉල්ලා සිටියේ බිට්කොයින් විනාශ කරන ලෙසයි, එය මිලියනපතියා සූදුවට ආයෝජනය කිරීම සංසන්දනය කරයි. වෝල් ස්ට්රීට් ජර්නල් සමඟ සම්මුඛ සාකච්ඡාවකට එක්වෙමින් ඔහු කියා සිටියේ ක්රිප්ටෝ මුදල් කර්මාන්තය ගෝලීය මූල්ය අංශයේ ස්ථාවරත්වය අඩපණ කරන බවයි. තවද එහි BTC වටිනාකමක් නොමැති බැවින් එය වත්කම් පන්තියක් ලෙස සැලකිය නොහැක.

Munger පසුගිය වසර කිහිපය තුළ මෙම මතය ප්රකාශ කළේය. දැන් ඔහු ක්රිප්ටෝ වෙළඳපොළට විනාශකාරී පහරක් එල්ල කරන ලෙස එක්සත් ජනපද බලධාරීන්ගෙන් ඉල්ලා සිටී. ඔහුගේ මතය අනුව, අවසානයේ මෙම කර්මාන්තයේ ගෙල සිරකරනු ලබන එවැනි දැඩි නියාමන රාමුවකට එය තල්ලු කිරීම අවශ්ය වේ.

Charlie Munger වයස අවුරුදු 99 ක් බව සලකන්න, එය ඔහුගේ රැඩිකල් ගතානුගතිකත්වය පැහැදිලි කරයි. තරුණ පරම්පරාවේ ව්යාපාරිකයන් ඩිජිටල් නවෝත්පාදනයන්ට වඩාත් පක්ෂපාතී වේ. මූල්ය උපදේශන සමාගමක් වන deVere Group විසින් කරන ලද සමීක්ෂණයක ප්රතිඵල සිහිපත් කිරීම ප්රමාණවත්ය. 2022 අභියෝග මධ්යයේ වුවද බිලියනපතියන්ගෙන් 82%ක් ඩිජිටල් වත්කම්වල ආයෝජනය කිරීමට සලකා බලමින් සිටින බව ඔවුහු පෙන්වා දුන්හ. deVere සමූහයේ ප්රධාන විධායක නිලධාරී Nigel Green ට අනුව, සම්ප්රදායික මූල්ය ක්රමයේ තත්වයන් වෙනස් වන විට එවැනි උනන්දුව සඳහා ගම්යතාව වැඩි වනු ඇත.

Morgan Creek ආයෝජන සමාගමේ ප්රධාන විධායක නිලධාරී Mark W. Yusko විශ්වාස කරන්නේ හිතකර සාර්ව ආර්ථික තත්වයන් 2023 Q2 තරම් ඉක්මනින් මීළඟ ඉහළයාම වෙලඳපොල ආරම්භ විය හැකි බවට හේතු වනු ඇති බවයි. මෙම ඉහළ කළමනාකරුට අනුව, එක්සත් ජනපද ෆෙඩරල් සංචිතය නුදුරු අනාගතයේ ප්රධාන අනුපාත අඩු කිරීමට ඉඩක් නැත. කෙසේ වෙතත්, මෙම ක්රියාවලියේ මන්දගාමී වීමක් හෝ විරාමයක් පවා ක්රිප්ටෝ මුදල් ඇතුළත් අවදානම් වත්කම් සඳහා ධනාත්මක සංඥාවක් ලෙස වටහා ගනු ඇත. Morgan Creek හි ප්රධාන විධායක නිලධාරියා, 2024 අප්රේල් 19-21 දිනවල තාවකාලිකව සිදුවනු ඇති මීළඟ බිට්කොයින් අඩක් අඩුකිරීමේ අපේක්ෂාවන්, ක්රිප්ටෝ වෙළඳපොළේ වර්ධනය සඳහා අතිරේක හේතුවක් ලෙස පෙන්වා දුන්නේය. Yusko ගේ ගණනය කිරීම් වලට අනුව, ඩිජිටල් වත්කම් වෙළඳපොළ යථා තත්ත්වයට පත් කිරීම සාමාන්යයෙන් මෙම සිදුවීමට මාස නවයකට පෙර ආරම්භ වේ, එයින් අදහස් කරන්නේ මෙම රැලිය 2023 ගිම්හානය අවසානයේ ආරම්භ වන බවයි.

ARK Invest හි ප්රධානියා වන Cathie Wood, පවසන පරිදි අනාගතය පිලිබඳ ඊටත් වඩා ශුභවාදීය, ඇය තවමත් මුල්ය අලාභයන්ට එරෙහිව හොඳම ආරක්ෂාව ලෙස බිට්කොයින් ක්රිප්ටෝ මුදල සලකයි. ඇයගේ මතය අනුව, දිළිඳු සහ ධනවත් යන දෙඅංශයේම ජනගහනයේ සියලුම කොටස් ඩිජිටල් රත්රන් භාවිතයෙන් ප්රතිලාභ ලබනු ඇත. ඔවුන්ගේ කළමනාකරුගේ වචන සනාථ කරමින්, Ark Invest විශ්ලේෂකයින් හුදෙක් විශ්වීය අනාවැකියක් පල කරයි. ඔවුන්ගේ අශුභවාදී දර්ශනය උපකල්පනය කරන්නේ BTC මිල $259,000 දක්වා ඉහළ යනු ඇති අතර, ශුභවාදී අනාවැකිය- කොයිනයකට ඩොලර් මිලියන 1.5 දක්වා. (අපි කල්පනා කරන්නේ Charlie Munger මේ ගැන කුමක් පවසයි ද?)

මෙම සමාලෝචනය ලියන අවස්ථාවේදී (සිකුරාදා සවස, පෙබරවාරි 10), BTC/USD $21,600 කලාපයේ වෙළඳාම් කරයි. ක්රිප්ටෝ වෙළඳපොලේ මුළු ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.010 කි (සතියකට පෙර ඩොලර් ට්රිලියන 1.082). Crypto Fear & Greed දර්ශකය සතිය පුරා ඒකක 60 සිට 48 දක්වා පහත වැටුණු අතර, පරිමාණයේ මධ්යයේම පාහේ මධ්යස්ථ කලාපයෙන් අවසන් විය. තත්වය අවිනිශ්චිත වන අතර, සමහර විට බිට්කෝන් වැනි වෙළඳුන් "විවේකයක් ගත යුතුද"?

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න