EUR/USD: ඩොලරය දිගටම පහත යයි

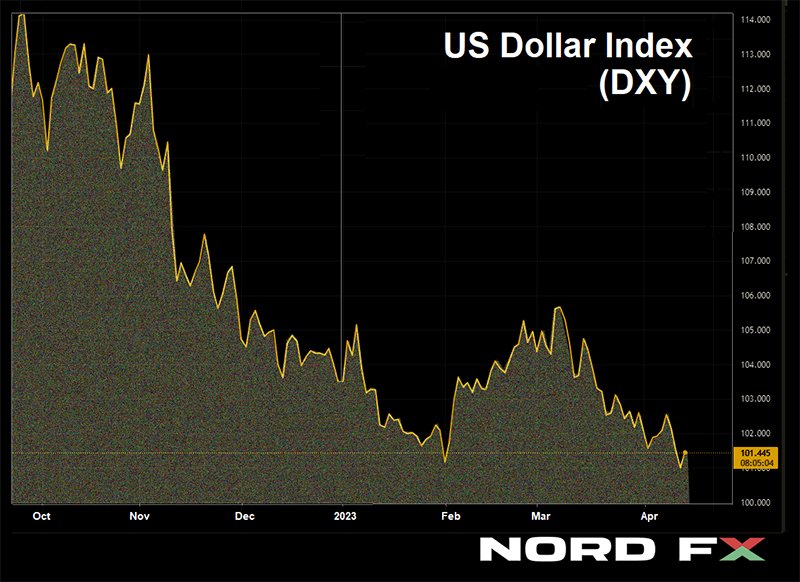

- DXY ඩොලර් දර්ශකය පසුගිය සතියේ, මාස 12 ක අවම අගයක් යාවත්කාලීන කරන ලද අතර, EUR/USD යුගලය, 2022 අප්රේල් 04 සිට උපරිමය (1.1075) දක්වා ඉහළ ගියේය. එක්සත් ජනපද මුදල් අඛණ්ඩව පස්වන සතිය සඳහාත් පහත වැටෙමින් තිබේ: දිගම මාලාව 2020 ගිම්හානයේ සිට වේ.

පාරිභෝගික උද්ධමනය (CPI) සහ මාර්තු එක්සත් ජනපද ෆෙඩරල් සංචිත FOMC (ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව) රැස්වීම පිළිබඳ දත්ත ප්රකාශයට පත් කරන ලද අප්රේල් 12 බදාදා ඩොලරයට විශාල පහරක් එල්ල විය. සංඛ්යාලේඛන පෙන්වා දුන්නේ මිල ගණන් පාලනය කර ඇති අතර එක්සත් ජනපදයේ උද්ධමනය අඛණ්ඩව මාස නවයක් තිස්සේ 9.1% y/y සිට වර්තමාන 5.0% y/y දක්වා අඩුවෙමින් පවතින බවයි. දිනකට පසුව නිකුත් කරන ලද එක්සත් ජනපද නිෂ්පාදක මිල දර්ශකය (PPI) ද උද්ධමනයේ අඩුවීමක් පෙන්නුම් කළද, මූලික මට්ටමේ දී, එක්සත් ජනපද මිල පීඩනය තවමත් ස්ථාවර ලෙස පෙනේ.

ෆෙඩරල් ප්රොටෝකෝලය සම්බන්ධයෙන්, මාර්තු 22 වන දින රැස්වීමේදී, FOMC සාමාජිකයින් බැංකු අංශයේ ගැටළු හේතුවෙන් අනුපාත ඉහළ නැංවීමේ චක්රයේ විරාමයක් ගැනීමේ හැකියාව පිළිබඳව සාකච්ඡා කළහ. මෙම වසර අගදී එක්සත් ජනපද ආර්ථිකයේ ඇතිවිය හැකි මෘදු අවපාතයක් පිළිබඳ තොරතුරු ද සාකච්ඡා කෙරිණි. කෙසේ වෙතත්, මෙම අනුපාතය මැයි 3 වැනි දින කමිටුවේ මීළඟ රැස්වීමේදී නැවත ඉහළ නැංවීමට ඉඩ ඇත. CME FedWatch අනාවැකි අනුව, එය තවත් පදනම් ලකුණු 25 කින් (bp) වාර්ෂිකව 5.25% දක්වා වර්ධනය වීමට ඉඩ ඇත.

මෙම වැඩිවීම දැනටමත් මිල ගණන් වල වෙළඳපල විසින් සැලකිල්ලට ගෙන ඇති අතර ඩොලරයට කිසිදු සහයෝගයක් ලබා දීමට අපහසුය. එපමනක් නොව, එය පහත වැටීමට පටන් ගන්නා වසරේ අවසාන මාස දක්වා 5.25% අනුපාතයේ ඉහලම අගය වීමට ඉඩ ඇත. අනාගත වෙළඳපොළ අපේක්ෂා කරන්නේ ෆෙඩරල් අරමුදල් වියදම් 2023 දෙසැම්බර් මාසයේදී 4.30-4.40% වන අතර 2024 ජනවාරි මාසයේදී ඒවා 4.12-4.20% දක්වා පහත වැටෙනු ඇති බවයි.

මන්දගාමී උද්ධමනය සහ ෆෙඩරල් මහ බැංකුවේ දැඩි මූල්ය ප්රතිපත්ති චක්රයේ අවසානය DXY පහතට තල්ලු කරමින් ඩොලරයට පීඩනයක් එල්ල කරයි. ඒ අතරම, අනාවැකි මගින් යෝජනා කරන්නේ, ෆෙඩරල් මහ බැංකුව මෙන් නොව, යුරෝපීය මහ බැංකුව දැනට එහි දැඩි කිරීමේ චක්රය දිගටම පවත්වාගෙන යනු ඇති බවයි. මෙය ECB හි පාලක මණ්ඩලයේ සාමාජික, Bundesbank හි සභාපති Joachim Nagel විසින් තහවුරු කරන ලදී. ඔහු අප්රේල් 13 බ්රහස්පතින්දා කියා සිටියේ යුරෝ කලාපයේ මූලික උද්ධමනය තවමත් ඉතා ඉහළ මට්ටමක පවතින බැවින්, අනුපාත ඉහළ නැංවීම අඛණ්ඩව අවශ්ය බවයි.

අප්රේල් 14 සිකුරාදා වැඩ කරන සතිය අවසානයේ නිකුත් කරන ලද එක්සත් ජනපදයේ සිල්ලර විකුණුම් පිළිබඳ දත්ත එ.ජ. මුදල් ඒකකයට තරමක් සහය විය. විකුණුම් පහත වැටුණද, බලාපොරොත්තු වූවාට වඩා බෙහෙවින් මන්දගාමී බව ඔවුහු පෙන්වා දුන්හ. -0.4% ක අනාවැකිය සහ පෙර අගය -0.2% සමඟ, යථාර්ථයේ දී, පහත වැටීම -0.1% විය. වෙළඳපල සහභාගිවන්නන් ඩොලරයට පක්ෂව එවැනි චලනයක් සැලකූ අතර, එහි ප්රතිඵලයක් වශයෙන්, EUR/USD යුගලය පසුගිය සතියේ 1.0993 හි දී අවසන් විය. සමාලෝචනය ලියන අවස්ථාවේදී, එනම් අප්රේල් 14 සිකුරාදා සවස, විශ්ලේෂකයින්ගේ අදහස් සමානව බෙදී ඇත: ඔවුන්ගෙන් 45% ඩොලරය තවදුරටත් දුර්වල වනු ඇතැයි අපේක්ෂා කරන අතර, 45% එය ශක්තිමත් වනු ඇතැයි අපේක්ෂා කරන අතර ඉතිරි 10% මධ්යස්ථ ස්ථාවරයක් ගෙන ඇත. තාක්ෂණික විශ්ලේෂණය සඳහා, D1 මත ඇති සියලුම ඔස්කිලේටර් සහ ප්රවණතා දර්ශක 100% ක් හරිත වර්ණ වේ. යුගලය සඳහා ආසන්නතම ආධාරකය 1.0975, පසුව 1.0925, 1.0865-1.0885, 1.0740-1.0760, 1.0675-1.0710, 1.0620 සහ 1.0490-1.0530 වේ. ඉහළයාම සඳහා 1.1050-1.1070, පසුව 1.1110, 1.1230, 1.1280 සහ 1.1355-1.1390 හි ප්රතිරෝධය සපුරාලනු ඇත.

අපි ලබන සතියේ EU වෙතින් බොහෝ ආර්ථික සංඛ්යාලේඛන බලාපොරොත්තු වෙමු. මේ අනුව, යුරෝපීය ආර්ථිකයේ ප්රධාන ධාවකය වන ජර්මනියේ ZEW ආර්ථික හැඟීම් දර්ශකය අප්රේල් 18 අඟහරුවාදා ප්රකාශයට පත් කෙරේ. බදාදා, සමස්තයක් ලෙස යුරෝ කලාපයේ උද්ධමනය (CPI) සමඟ සිදුවන්නේ කුමක්දැයි අපි දැනගනු ඇත. බ්රහස්පතින්දා, මුදල් ප්රතිපත්තිය පිළිබඳ ECB හි අවසාන රැස්වීමේ තීරණ ප්රකාශයට පත් කෙරෙන අතර, අප්රේල් 21 සිකුරාදා ජර්මනියේ නිෂ්පාදන අංශයේ සහ සමස්තයක් ලෙස රටෙහි ව්යාපාර ක්රියාකාරකම් දර්ශක (PMI) ප්රසිද්ධ වනු ඇත. ලබන සතියේ එක්සත් ජනපදයෙන් සැලකිය යුතු සාර්ව සංඛ්යාලේඛන කිසිවක් බලාපොරොත්තු නොවේ.

GBP/USD: බලාපොරොත්තු වූවාට වඩා දේවල් ඉතා යහපත් වේ

- ඩොලරය දුර්වල වීමේ පසුබිමට එරෙහිව, GBP/USD යුගලය තවමත් හොඳින් ක්රියා කරන අතර, එය 1.2545 ක උසක් කරා ළඟා වෙමින්, අප්රේල් 14 සිකුරාදා පළමු භාගයේ තවත් ඉහළ අගයක් ගෙන ඇත. 2022 ජූනි මස ආරම්භයේ සිට පවුම මෙතරම් ඉහළ මට්ටමක වෙළඳාම් කර නැත. කෙසේ වෙතත්, පසුව, එක්සත් ජනපදයේ සිල්ලර විකුණුම් පිළිබඳ දත්ත ප්රකාශයට පත් කිරීමෙන් පසුව, ඩොලරය එහි තත්ත්වය වැඩිදියුණු කළ අතර, යුගලය 1.2414 මට්ටමින් දින පහක කාලය සම්පූර්ණ කළේය. .

එක්සත් රාජධානියේ ආර්ථිකය සම්බන්ධයෙන් ගත් කල, අප්රේල් 13 බ්රහස්පතින්දා GDP නිකුතුව පෙන්නුම් කළේ 0.1% ක අනාවැකි අගයක් සහ 0.3% ක පෙර අගයන්ට සාපේක්ෂව පෙබරවාරි මාසයේ දී ආර්ථිකය 0.0% හි එකතැන පැවතුනු බවයි. පෙබරවාරි මාසයේ නිෂ්පාදන කර්මාන්තයේ නිෂ්පාදන වර්ධනය ද අපේක්ෂිත 0.2% හා ජනවාරි මාසයේ -0.1% ට සාපේක්ෂව 0.0% ක් වූ අතර, සමස්ත කාර්මික නිෂ්පාදනය තවමත් සෘණ කලාපයේ - 0.2% පවතී. වාර්ෂික පදනමින්, නිෂ්පාදන නිෂ්පාදිතය -4.7% ක අපේක්ෂාවන් අභිබවා -2.4% ක් විය. අනාවැකිය -3.7% සහ පෙර අගය -3.2% ට සාපේක්ෂව කාර්මික නිෂ්පාදනයේ මුළු පරිමාව -3.1% කින් අඩු විය. එක්සත් රාජධානියේ භාණ්ඩවල වෙළඳ ශේෂය පිළිබඳ දත්ත පසුගිය සතියේ ද ප්රකාශයට පත් කරන ලද අතර, එය පෙබරවාරි මාසයේදී පවුම් බිලියන 17.534 ක් වූ අතර එය අනාවැකි පල කළ පවුම් බිලියන 17.000 සහ පෙර වටිනාකම පවුම් බිලියන 16.093 ට වඩා වැඩි ය.

මෙම සියලු සංඛ්යා පවසන්නේ කුමක්ද? අප්රේල් 03 වන දින ප්රසිද්ධියට පත් වූ සහ ලකුණු 50 ට වඩා ඉහළින් පැවති ව්යාපාර ක්රියාකාරකම් (PMI) පිළිබඳ දත්ත සමඟින්, මෙම සියලු සංඛ්යාලේඛන ආයෝජකයින්ට බ්රිතාන්ය ආර්ථිකයේ අවපාතයක් වළක්වා ගත හැකි බවට බලාපොරොත්තුවක් ලබා දෙයි. එය අනෙක් අතට ජාතික මුදලේ තත්ත්වයට සහාය වේ. මෙය අප්රේල් 13 වෙනිදා බ්රිතාන්ය භාණ්ඩාගාර ලේකම් ජෙරමි හන්ට් විසින් තහවුරු කරන ලද අතර ඔහු පැවසුවේ ආර්ථික දැක්ම බලාපොරොත්තු වූවාට වඩා දීප්තිමත් ලෙස පෙනෙන බවයි. "අපි ගෙන ඇති පියවරවලට ස්තුතිවන්තවන්නට, අපි අවපාතයක් වළක්වා ගන්නෙමු" ඔහු ප්රේක්ෂකයන්ට සහතික විය.

එංගලන්ත බැංකුවේ (BoE) ප්රධාන ආර්ථික විද්යාඥ Hugh Pill ගේ ප්රකාශයන් ද බෙහෙවින් ශුභවාදී විය. ඔහුට අනුව, "උද්ධමනයේ නිශ්චිත මාර්ගය අප බලාපොරොත්තු වූවාට වඩා අසමාන විය හැකි" නමුත්, මෙම වසරේ Q2 හි CPI හි අඩුවීමක් පිළිබඳ මහ බැංකුව තවමත් අනාවැකි පල කරයි. "නවතම සංඛ්යා තරමක් බලාපොරොත්තු සුන් කරවන සුළුය, නමුත් ඒවා පසුගිය වසර අවසානයේ සිදු කරන ලද BoE හි අනාවැකි වලට වඩා බෙහෙවින් යහපත්ය" යනුවෙන් Hugh Pill පැවසීය. එක්සත් රාජධානියේ බැංකු පද්ධතිය ඉතා යහපත් සහ ඔරොත්තු දීමේ හැකියාවක් පවතින බවත්, BoE හි මුදල් ප්රතිපත්තියේ දිශානතිය තීරණය කරන ප්රධාන සාධකයක් වන්නේ උද්ධමන චලනය බවත් ආර්ථික විද්යාඥයා සඳහන් කළේය.

මේ මොහොතේ, විශේෂඥයින්ගෙන් 75% ක් පවුමේ පැත්තේ සිටින අතර යුගලයේ තවදුරටත් වර්ධනයක් අපේක්ෂා කරයි, ඉතිරි 25% ඩොලරය සමඟ වේ. D1 මත ඔස්කිලේටර් අතර, බල ශේෂය පහත පරිදි වේ: කොළ පාටට පක්ෂව 65% වේ (10% මිලදී ගැනීම් අධික වන බවට සංඥා ලබා දෙයි), 10% ක් රතු පැහැයට හැරී ඇති අතර 25% ක් උදාසීන අළු වලට වැඩි කැමැත්තක් දක්වයි. ප්රවණතා දර්ශක අතර, වාසිය ද හරිත වර්ණය පැත්තේ වේ. එය 65% ක් වේ. රක්ත වර්ණයට 35% ක් ඇත. යුගලය සඳහා ආධාරක මට්ටම් සහ කලාප 1.2390-1.2400, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1.2025, 1.1960, 1.1900-1.1920, 1.1800-1.1840 වේ. යුගලය උතුරට ගමන් කරන විට, එය 1.2440-1.2455, 1.2480, 1.2510-1.2540, 1.2575-1.2610, 1.2700, 1.2820 සහ 1.2940 මට්ටම්වල ප්රතිරෝධයට මුහුණ දෙනු ඇත.

ඉදිරි සතියේ සිදුවීම් අතර, අප්රේල් 18, අඟහරුවාදා එක්සත් රාජධානියේ නවතම විරැකියා දත්ත ප්රකාශයට පත් කිරීම සඳහන් කළ හැකිය. සිකුරාදා එක්සත් රාජධානියේ සිල්ලර විකුණුම් සහ ව්යාපාර ක්රියාකාරකම් (PMI) පිළිබඳ සංඛ්යාලේඛන ප්රකාශයට පත් කෙරේ.

USD/JPY: ජපාන බැංකුව, ස්ථාවර වූ දූපතක් ලෙස පෙනේ

- පසුගිය දෙසැම්බරයේ සිට, USD/JPY යුගලය 129.00-138.00 කලාපයේ තරමක් පුළුල් සමාන්තර පරාසයක ගමන් කරයි. (එයට ව්යතිරේකයක් වන්නේ ජනවාරි මැද භාගයේදී යෙන් 127.15 දක්වා ශක්තිමත් වීමයි). මෙම යුගලය පසුගිය සතියේදී එහි කේන්ද්රයේම එනම් 133.75 මට්ටමින් අවසන් විය. එයින් පෙන්නුම් කරන්නේ යුගලයට එක් දිශාවකට හෝ වෙනත් ස්ථානයකට ප්රබල ගමන් කිරීමක් ලබා දිය හැකි සැලකිය යුතු ධාවකයක් නොමැති බවයි.

ජපාන බැංකුවේ (BoJ) අධිපති හරුහිකෝ කුරෝඩා ඔහුගේ තනතුරෙන් ඉවත් වූ පසුවත්, මහ බැංකුව “ඔහුගේ ප්රමාණවත් සහ සුදුසු ප්රතිපත්තියට දිගටම සහාය දෙන බව” අපි නැවත නැවතත් ලියා ඇත. අප්රේල් 9 වැනි දින වැඩ භාරගත් නියාමකයේ නව ප්රධානියා වන Kazuo Ueda විසින් මෙය නැවත වරක් තහවුරු කරන ලදී. G20 රැස්වීමේදී ඔහු ප්රකාශ කළේ වත්මන් අතිශය මෘදු මුදල් ප්රතිපත්තියට සහය දෙන බවයි. මීට අමතරව, දැනට 3% ක් පමණ වන ජපානයේ මූලික පාරිභෝගික උද්ධමනය මෙම මූල්ය වර්ෂයේ දෙවන භාගයේදී 2% ට වඩා පහත වැටීමට ඉඩ ඇති බව Ueda පැවසීය. වෙළඳපල සහභාගිවන්නන් මෙම වචන වලින් නිගමනය කළේ ජපාන බැංකුව සඳහා අනුපාත ඉහළ නැංවීමෙන් එයට එරෙහිව සටන් කිරීමේ තේරුමක් නොමැති බවත්, එබැවින් අපේක්ෂා කළ හැකි අනාගතයේදී BoJ අනුපාතය ආපසු හැරවීමක් අපේක්ෂා කිරීම නොවටිනා බවත්ය. (Societe Generale සහ ANZ බැංකුවේ ආර්ථික විද්යාඥයින් මෙය තවමත් ජූනි මාසයේදී කොතැනක හෝ සිදුවිය හැකි බව අපේක්ෂා කළ බව මතක තබා ගන්න).

USD/JPY සඳහා ක්ෂණික අපේක්ෂාවන් සම්බන්ධයෙන්, විශ්ලේෂකයින්ගේ අදහස් පහත පරිදි බෙදා හැරේ. මේ මොහොතේ, විශේෂඥයින්ගෙන් 40% ක් උතුරට යුගලයේ චලනය සඳහා සහය ලබා දෙයි. 50% ක් ප්රතිවිරුද්ධ දිශාවට සහ 10% ක් මධ්යස්ථ තත්වයකට කැමැත්තක් දක්වයි. ඔස්කිලේටර් අතර, 75% ක් D1 මත ඉහළට යොමු කරයි (ඒවායින් තුනෙන් එකක් වැඩිපුර මිලදී ගත් කලාපයේ ඇත), 10% ක් ප්රතිවිරුද්ධ දිශාවට සහ 15% මධ්යස්ථ වේ. ප්රවණතා දර්ශක සඳහා, 85% උතුරට යොමු කරයි, ඉතිරි 15% දකුණට යොමු කරයි. ආසන්නතම ආධාරක මට්ටම 132.80-133.00 කලාපයේ පිහිටා ඇත, පසුව මට්ටම් සහ කලාප 132.00-132.40, 131.25, 130.50-130.60, 129.65, 128.00-128.120 සහ 127.120 වේ. මට්ටම් සහ ප්රතිරෝධක කලාප 134.00, 134.90-135.10, 135.90-136.00, 137.00, 137.50 සහ 137.90-138.00 වේ.

ජපාන ආර්ථිකයේ තත්ත්වය පිළිබඳ වැදගත් සංඛ්යාලේඛන නිකුත් කිරීම සම්බන්ධයෙන් මේ සතියේ බලාපොරොත්තු නොවේ.

ක්රිප්ටෝ මුදල්: දුර්වල ඩොලරය යනු ශක්තිමත් බිට්කොයින් වේ

- 2022 ජූනි මාසයෙන් පසු ප්රථම වතාවට අප්රේල් 11 වන අඟහරුවාදා බිට්කොයින් $30,000 ට වඩා ඉහල ගියේය. මෙය සිදු වූයේ බැංකු අංශයේ උච්චාවචනය සහ ප්රධාන නියාමකයින්, මූලික වශයෙන් ෆෙඩරල් මහ බැංකුව, පොලී අනුපාත ඉහල දැමීම අත්හිටුවනු ඇතැයි අපේක්ෂා කිරීම හේතුවෙනි. MSCI ලෝක දර්ශකය පෙබරවාරි මස මුල සිට අප්රේල් 14 සිකුරාදා වන විට එහි ඉහළම ස්ථානයට පැමිණ ඇත. ජාත්යන්තර ආයෝජකයින්, ඇමරිකානුවන් සහ අනාගතයේදී අනෙකුත් ප්රධාන මහ බැංකු ප්රමාණාත්මක දැඩි කිරීමේ ප්රතිපත්තිය (QT) සීමා කිරීමට බලා සිටින බව මෙයින් සනාථ විය. මෙම පසුබිමට එරෙහිව, ප්රධාන ක්රිප්ටෝ මුදල් රන් හෝ බොරතෙල් වැනි අනෙකුත් ප්රධාන වත්කම් පන්ති අභිබවා ඉදිරියට යයි. මීට අමතරව, BTC හි චලනය අනුව බොහෝ ඉහළම ක්රිප්ටෝ මුදල් ඉක්මවා ඇත.

සතිය මැදදී, BTC/USD යුගලය $29,000 ක ආධාරයක් වෙත ආපසු පහත යාමට අවස්ථාවක් ලැබුණි. කෙසේ වෙතත්, FRS එය නැවත පහත වැටීමෙන් බේරා ගත්තේය: මාර්තු FOMC රැස්වීමේ ප්රකාශිත තීරණ, එක්සත් ජනපදයේ සාර්ව සංඛ්යාලේඛන සමඟින්, ඩොලරය දුර්වල කර, බිට්කොයින් සඳහා සහාය දැක්විය.

BTC අගයන් හි වර්ධනය සමස්ත ක්රිප්ටෝ වෙළඳපොළ ඉහළට ඇද දමයි. 2023 ආරම්භයේ සිට ක්රිප්ටෝ මුදල් හි මුළු වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.2 ඉක්මවා 55% කට වඩා වැඩි වී ඇත. කෙසේ වෙතත්, එසේ තිබියදීත්, එය තවමත් 2021 නොවැම්බරයේ වාර්තා වූ ඩොලර් ට්රිලියන 2.9 ට වඩා බෙහෙවින් අඩු මට්ටමක පවතී.

අප්රේල් 11 වෙනිදා සිදු වූ දේ පිළිබඳව ප්රවීණයන් කිහිප දෙනෙක් එකවරම තම මතය ප්රකාශ කළහ. සුප්රසිද්ධ උපායමාර්ගිකයෙකු සහ Eight ආයෝජන සමාගමේ නිර්මාතෘවරයෙකු වන Michael Van De Poppe, බිට්කොයින් $28,600 පරීක්ෂණය සාර්ථකව සමත් වූ බව සඳහන් කළ අතර, එය ප්රතිරෝධය බිඳ දමමින් $30,000 කරා ළඟා විය. PlanB යන අන්වර්ථ නාමය සහිත විශ්ලේෂකයෙකු ට්වීට් කර ඇත්තේ 2022 ඔක්තෝම්බර් මාසයේදී ඔහු ආපසු තැබූ සියලු ඉලක්ක දැන් සාක්ෂාත් කර ගෙන ඇති බවයි. එම අවස්ථාවේදී, විශේෂඥයා අනාවැකි පළ කළේ BTC මිල ගණන් $ 21,000, $24,000 සහ පසුව $ 30,000 ඉක්මවා යනු ඇති බවයි. තවත් ජනප්රිය බ්ලොග්කරුවෙකු සහ විශ්ලේෂකයෙකු වන Lark Davis අවධාරණය කළේ $ 30,000 ට වඩා අඩු මුදලකට බිට්කොයින් මිලදී ගැනීම, දැන් $ 3,000 ට BTC මිලදී ගැනීම තරම් අපූරු යැයි පෙනෙන කාලය ඉක්මනින් පැමිණෙන බවයි.

මෙම ලිපිය ලියන විට අප්රේල් 14 සිකුරාදා සවස BTC/USD යුගලය $30,440 ට ගනුදෙනු වේ. ක්රිප්ටෝ වෙළඳපොලේ මුළු ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.276 කි (සතියකට පෙර ඩොලර් ට්රිලියන 1.177). ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය දින හතකින් 64 සිට 68 දක්වා ඉහළ ගිය අතර තවමත් ඉල්ලුම කලාපයේ පවතී. නමුත් ඊළඟට කුමක් සිදුවේද?

PlanB යන අන්වර්ථ නාමය යටතේ ප්රසිද්ධ විශ්ලේෂකයෙකු සඳහන් කළේ බිට්කොයින් ගැඹුරු පහතයාමේ කලාපයෙන් ඉවත් වී නව ඉහළයාමේ වෙළඳපොලක් ආරම්භයේ පවතින බවයි. PlanB ට අනුව, ඔහු විසින් නිර්මාණය කරන ලද Stock to Flow (S2F) ආකෘතිය තවමත් අදාළ වේ. 2021 නොවැම්බරයේ සකසන ලද $ 69,000 ක සර්වකාලීන ඉහළම (ATH) මට්ටමට වඩා ඉහළ යාමට බිට්කොයින් මූලධර්ම අවසානයේ ඉඩ ලබා දෙන බව විශේෂඥයා ප්රකාශ කරයි. PlanB කලින් අනාවැකි පළ කර ඇත්තේ 2024 අර්ධයෙන් පසු බිට්කොයින් $ 100,000 සිට ඩොලර් මිලියන 1 දක්වා ඉහළ යනු ඇති බවයි. (BTC අනුපාතය පිලිබඳ අනාවැකි පල කිරීම සඳහා S2F (Stock to Flow) ආකෘතිය වත්කමක පවතින සැපයුම සහ එහි නිෂ්පාදන පරිමාව අතර සම්බන්ධතාවය මනිනු ලබන අතර එය ක්රිප්ටෝ ප්රජාවේ සාමාජිකයින් විසින් නැවත නැවතත් විවේචනයට ලක් කර ඇති බව මතක තබා ගන්න).

Larry Lepard, බොස්ටන් පදනම් කරගත් කොටස් සමාගමක් වන Equity Management Associates හි කළමණාකාර හවුල්කරු ද දිගු කාලීන ඉදිරි දැක්ම තුළ අතිශයින්ම ශුභවාදී ලෙස පෙනේ. ඔහුට අනුව, ඉදිරි වසර 10 තුළ ඩොලරය අවප්රමාණය වනු ඇති අතර, පුරවැසියන් ක්රිප්ටෝ මුදල්, රත්රන් සහ දේපල වෙළඳාම් සඳහා ක්රියාකාරීව ආයෝජනය කිරීමට පටන් ගනී. බිට්කොයින් සැපයුම සීමා වී ඇත, එබැවින් ඩිජිටල් වත්කම ඉහළ ඉල්ලුමක් ඇති ආයෝජන වාහනයක් බවට පත් වනු ඇති අතර සාමාන්ය මුදල් කඩා වැටීමෙන් ප්රතිලාභ ලැබෙනු ඇත. “බිට්කොයින් මිල බොහෝ සෙයින් ඉහළ යනු ඇතැයි මම විශ්වාස කරමි. මම සිතන්නේ එය මුලින්ම $ 100,000 දක්වාත්, පසුව ඩොලර් මිලියන 1 දක්වාත් අවසානයේ දී කොයිනයකට ඩොලර් මිලියන 10 දක්වාත් ඉහළ යනු ඇත. එක් බිට්කොයින් එකක් පමණක් හිමි අය ධනවතුන් වන්නේ කෙසේද යන්න පිලිබඳ මගේ මුණුබුරන් කම්පනයට පත් වනු ඇතැයි මට විශ්වාසයි” Lepard සම්මුඛ සාකච්ඡාවකදී පැවසීය.

මෙම අනාවැකිය සම්බන්ධයෙන්, ඩිජිටල් වත්කම්වල ජනප්රියතාවයේ වර්ධනය මන්දගාමී කිරීමට උත්සාහ කරමින් බලධාරීන් ක්රිප්ටෝ කර්මාන්තයට විවිධ කටයුතු සිදු ඇතැයි ව්යාපාරිකයා බිය වේ. නිදසුනක් වශයෙන්, නිලධාරීන්ට බිට්කොයින් වෙළඳාමෙන් ලැබෙන ලාභ මත බදු ඉහළ දැමිය හැකි අතර ආධුනිකයින්ට වෙළඳපොළට ඇතුළු වීමට අපහසු වන පරිදි කොයින නියාමනය දැඩි කළ හැකිය. කෙසේ වෙතත්, මෙම දුෂ්කරතා මඟහරවා ගැනීමට සහ දිගු කාලීනව සාර්ථක වීමට බිට්කොයින් සමත් වනු ඇතැයි Lepard විශ්වාස කරයි.

බොහෝ විශ්ලේෂකයින් එකඟ වන්නේ දිගු කාලීන සාර්ව තත්වයන් BTC හි ඇතිවිය හැකි ඉහල යාමක් පෙන්නුම් කරන බවයි. එහෙත් වත්මන් රැලියට සාපේක්ෂව ඔවුන්ගේ ඇස්තමේන්තු බොහෝ දුරට සීමා වී ඇත. මෙයට හේතුව පසුගිය වසරේ එම කාලයට වඩා දැන් බිට්කොයින් ද්රවශීලතාවය බෙහෙවින් අඩු වීමයි. මෙය ප්රමුඛ මුදල් අතර වැඩි මිල වෙනසක් ප්රකාශ වේ. (පෙර සමාලෝචනයේදී, අපි එක් අතකින් වෙළඳ පරිමාවේ වැඩි වීමක් ඇති බවත්, අනෙක් අතට, BTC ද්රවශීලතාවය මාස 10 ක අවම මට්ටමකට අඩුවීමක් බවත් ලියා ඇත).

සත්ය වශයෙන්ම, මෙම වසරේ අපේක්ෂාවන් බොහෝ දුරට රඳා පවතින්නේ ෆෙඩරල් මහ බැංකුව විසින් මෙහෙයවනු ලබන ප්රමුඛ මහ බැංකුවල ක්රියාවන් මතය. 2021 නොවැම්බරයේදී ක්රිප්ටෝ වෙළඳපොලේ වාර්තාගත ප්රාග්ධනීකරණය ද මෙම නියාමකයාගේ ක්රියාවන්හි ප්රතිපලයක් වූ අතර එය පසුව විශාල ලාභ මුදල් ප්රමාණයක් ආර්ථිකයට එක් කළේය (M2 මුදල් ඒකකය 39% කින් වර්ධනය විය, ඓතිහාසික සම්මතයන් සැලකීමේදී එය විෂමතාවයකි.). එපමණක් නොව, එම අවස්ථාවේ පොලී අනුපාත ශුන්ය මට්ටමට ආසන්න වූ අතර, කොටස් සහ ඩිජිටල් මුදල් වර්ග ඇතුළු අවදානම් වත්කම් සඳහා වෙළඳපොලේ බුබුලක් මතු වීමට හේතු විය. ෆෙඩරල් බැංකුව පසුව ප්රමාණාත්මක ලිහිල් කිරීමේ (QE) සිට ප්රමාණාත්මක දැඩි කිරීම (QT) දක්වා වසර 40 ක් තුළ වේගවත්ම පොලී අනුපාත ඉහළ නැංවීමේ චක්රය හරහා මාරු විය, සහ... බුබුල පුපුරා ගියේය.

ප්රමුඛතම ක්රිප්ටෝ මුදල් පිළිබඳ අපේක්ෂාවන් පිලිබඳ කතා කිරීමේ දී, එය තවමත් බුබුලක් ලෙස සලකන සහ එහි අවසාන බිඳවැටීම පිළිබඳව අනාවැකි පල කරන අය ගැන සඳහන් කළ නොහැකිය. Wermuth Asset Management හි ආර්ථික විද්යාඥයෙකු සහ හවුල්කරුවෙකු වන Dieter Wermuth පසුගිය සතියේ පැවසුවේ ආර්ථිකය බිට්කොයින් නොමැතිව වඩා හොඳ සහ සරල වනු ඇති බවයි. ඔහුගේ මතය අනුව, මෙම අවදානම් සහිත ආයෝජන සමාජ පිරිවැය සමඟ සම්බන්ධ වී ඇති අතර, ක්රිප්ටෝ මුදලම ගෝලීය සමෘද්ධිය සඳහා දායක නොවේ. අපි බිට්කොයින් මුදල් ඒකකයක් ලෙස සලකන්නේ නම්, ඉහළ උච්චවචනයක් සහ සැබෑ භාවිතය නොමැතිකම සැලකිල්ලට ගනිමින්, BTC අසාර්ථක වනු ඇත. මෙම තත්වය තුළ, බිට්කොයින් සම්පූර්ණයෙන්ම ඉවත් කිරීම අර්ථවත් කරයි. මීට අමතරව, බිට්කොයින් සමාජ අසමානතාවය ඇති කරයි, මුදල් විශුද්ධිකරණය, බදු පැහැර හැරීම් සඳහා ඉඩ සලසයි, සහ පතල් කැණීම හේතුවෙන් බලශක්ති වැය වේ. Dieter Wermuth බිට්කොයින් හැඳින්වූයේ "විශාලතම දේශගුණික ඝාතකයා" ලෙසිනි.

ක්රිප්ටෝ මුදල් විරුද්ධවාදීන්ට … කෘතිම බුද්ධියෙන් අනපේක්ෂිත සහාය ලැබුණි. ChatGPT Bot අවපාතයට ඔරොත්තු දෙන ආයෝජන කළඹක් ගොඩනැගීම පිළිබඳව කතා කළේය. රන් IRA මාර්ගෝපදේශය විසින් ප්රකාශයට පත් කරන ලද ලේඛනයකට අනුව, එය රත්රන් සහ අනෙකුත් වටිනා ලෝහ සඳහා 20%ක් වෙන් කිරීමට නිර්දේශ කළේය. එහි උපකල්පිත කළඹේ ඉතිරි කොටස් බැඳුම්කර (40%), "ආරක්ෂක" කොටස් (30%) සහ මුදල් (10%) වලින් සමන්විත විය. සුප්රසිද්ධ බිට්කොයින් විවේචකයෙකු සහ රන් උපදේශකයෙකු වන Peter Schiff ගේ සතුටට හේතු වන පරිදි Chatbot ක්රිප්ටෝ මුදල් පිළිබඳව සඳහන් නොකළේය. “සියල්ලට පසු, කෘතිම බුද්ධිය ඉතා දක්ෂයි. එය කිසිදු බිට්කොයින් තැන්පතුවක් නිර්දේශ කළේ නැත” මෙම ආයෝජකයා ලිවීය.

තත්වය එසේ වන විට, අද වඩාත්ම විශ්වාස වූ ක්රිප්ටෝ මුදල් යනු කුමක්ද යන ප්රශ්නයට පිළිතුරු දෙමින්, ChatGPT බිට්කොයින් නම් කළේ නැත, නමුත් එතීරියම් නම් කළේය. කෘතිම බුද්ධිය, සත්ය වශයෙන්ම, නවතම සිදුවීම් පිලිබඳ දැන සිටියේ නැත. පසුගිය සමාලෝචනයේදී, අපි Shapella hard fork විස්තර කළෙමු, එමඟින් වලංගුකරුවන්ට ඔවුන් විසින් ආයෝජනය කර ඇති සහ පසුගිය වසර 3 තුළ ජාලයේ අගුලු දමා ඇති ශීත කළ ETH කොයින ආපසු ලබා ගැනීමට ඉඩ සලසයි. අගුළු හැරීම දැවැන්ත විකුණුම් රැල්ලකට තුඩු දිය හැකි බවත්, එහි ප්රතිඵලයක් ලෙස මිලෙහි තියුනු පහත වැටීමක් සිදුවනු ඇතැයි ආයෝජකයින් සහ වෙළඳුන් කනස්සල්ලට පත්ව සිටියහ. කෙසේ වෙතත්, අපි තවමත් ප්රතිවිරුද්ධ ක්රියාවලිය දකිමු: මැයි 13 වන දින, ETH/USD යුගලය $2,000 ට වඩා ඉහළ ගිය අතර, අප්රේල් 14 සිකුරාදා සවස $2,100 කලාපයේ වෙළඳාම් වේ.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න