EUR/USD: යුගලය 1.1000 වෙත නැවත ගමන් කරන්නේ කවදාද?

- ජූනි මාසයේ දෙවන භාගය සාරාංශගත කිරීම, EUR සහ USD ගැටුමේ ප්රතිඵලය මධ්යස්ථ බව පැවසිය හැකිය. ජූනි 30 සිකුරාදා, EUR/USD යුගලය ජූනි 15 සහ 23 යන දෙදින වෙළඳාම් කළ ස්ථානයේ දීම අවසන් විය.

ජූනි 29, බ්රහස්පතින්දා, තරමක් ප්රබල සාර්ව ආර්ථික දත්ත කිහිපයක් එක්සත් ජනපදයෙන් නිකුත් විය. ආර්ථික විශ්ලේෂණ කාර්යාංශය පළමු කාර්තුව සඳහා එහි දළ දේශීය නිෂ්පාදිතයේ සංඛ්යා වසරින් වසර (YoY) 2.0% දක්වා ඉහළ නංවා ඇත (අනාවැකිය 1.3% විය). ශ්රම වෙලඳපොල සම්බන්ධයෙන් ගත් කල, සතිය සඳහා ආරම්භක රැකියා විරහිත හිමිකම් ප්රමාණය 30K කින් පමණ පහත වැටී ඇති අතර එය මැයි අග සිට පහළම මට්ටමට ළඟා විය - 239K.

එක්සත් ජනපද ෆෙඩරල් සංචිතයේ ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව (FOMC) ජුනි 14 රැස්වීමේදී මුදල් දැඩි කිරීමේ ක්රියාවලියේ විරාමයක් ගැනීමට තීරණය කළ අතර පොලී අනුපාතය 5.25% හි නොවෙනස්ව තැබූ බව මතක තබා ගන්න. මෙයින් පසු, නියාමකයාගේ මීළඟ පියවර පිළිබඳව අනුමාන කිරීමට වෙළඳපොළ සහභාගිවන්නන්ට ඉතිරි විය. නිකුත් කරන ලද දත්ත එරටේ ආර්ථිකයේ ස්ථාවරත්වය පිළිබඳ විශ්වාසය ශක්තිමත් කළ අතර තවදුරටත් ඩොලරයේ පොලී අනුපාත ඉහළ නැංවීමේ අපේක්ෂාවන් ඉහළ නැංවීය. CME FedWatch මෙවලමට අනුව, ෆෙඩරල් බැංකුවේ ජූලි රැස්වීමේදී පදනම් ලකුණු 25 ක (bps) අනුපාත ඉහළ යාමේ සම්භාවිතාව 87% දක්වා ඉහළ ගොස් ඇති අතර, 2023 අවසානය වන විට මුළු අනුපාත වැඩිවීම 50 bps වීමට ඇති සම්භාවිතාව 40% ට ආසන්න වේ. එහි ප්රතිඵලයක් වශයෙන්, ජූනි 30 සිකුරාදා මැද, EUR/USD යුගලය 1.0835 හි දේශීය අවම අගයක් වාර්තා කළේය.

ජූනි 28 බදාදා සින්ට්රා (පෘතුගාලය) හි පැවති ආර්ථික සංසදයේදී අදහස් දක්වමින් ෆෙඩරල් සංචිතයේ සභාපති ජෙරොම් පවෙල් ප්රකාශ කළේ ශක්තිමත් ශ්රම වෙලඳපොලක් සහ නොනැසී පවතින ඉහල උද්ධමනය මගින් තවදුරටත් පොලී අනුපාත ඉහල නැංවීමට හේතු වනු ඇති බවයි. කෙසේ වෙතත්, ජූනි 30 දින ප්රකාශයට පත් කරන ලද මූලික පුද්ගලික පරිභෝජන වියදම් (PCE) දත්ත පෙන්නුම් කළේ උද්ධමනය සෙමින් වුවද අඩුවෙමින් පවතින බවයි. අනාවැකි යෝජනා කළේ ජූනි සඳහා PCE දර්ශකය පෙර පැවති 4.7% මට්ටමේ පවතිනු ඇති නමුත් යථාර්ථයේ දී එය 4.6% දක්වා පහත වැටී ඇත. මෙය DXY දර්ශකය පහළට ගමන් කිරීම සහ EUR/USD සති දෙකක සමාන්තර කලාපයක මධ්යම කලාපය වෙත ආපසු යාමත් සමඟ ඩොලරය මත ඇති උද්යෝගිමත් මනෝභාවය තරමක් අඩු කළේය, දින පහේ කාලසීමාව 1.0910 හි දී අවසන් විය.

අත්ලාන්තික් සාගරයේ අනෙක් පැත්තේ ආර්ථිකයේ තත්වය සම්බන්ධයෙන් ගත් කල, ස්පාඤ්ඤයේ සහ ජර්මනියේ ඉහළ මූලික උද්ධමන දත්ත අනුගමනය කරමින්, වෙලඳපොලවල් අපේක්ෂා කළේ යුරෝ කලාපයේ පාරිභෝගික මිල පිළිබඳ එකඟතා දර්ශකය (HICP) ජුනි මාසයේදී 0.7% කින් ඉහළ යනු ඇති බවයි. මසකට පෙර 0.2%. කෙසේ වෙතත්, සත්ය අගය, මැයි මාසයට වඩා වැඩි වුවද, එය සුළු වශයෙන්, 0.3% ක් විය. එපමණක් නොව, ජූනි 30 සිකුරාදා ප්රකාශයට පත් කරන ලද මූලික පාරිභෝගික මිල දර්ශකය (CPI) යුරෝ කලාපයේ උද්ධමනය 6.1% සිට 5.5% දක්වා අඩුවීමක් පෙන්නුම් කළේය (අනාවැකි 5.6%).

ජූනි මැදදී කරන ලද ECB නායකයින්ගේ දැඩි මුල්ය ප්රතිපත්ති ප්රකාශවලින් පසුව, වෙලඳපොලවල් දැනටමත් යුරෝ අනුපාත දෙකකින් එනම් ජූලි සහ සැප්තැම්බර් මාසවලදී පදනම් ලකුණු 25 බැගින් මිල කර ඇති බව සිහිපත් කරන්න. එබැවින්, නැවුම් යුරෝපීය උද්ධමන දත්ත ආයෝජකයින්ගේ මනෝගතියට සුළු බලපෑමක් ඇති කළේය.

ජූනි 30 සිකුරාදා, කාර්තුවේ අවසානය පමණක් නොව වසරේ මුල් භාගයද සනිටුහන් කළේය. මේ සම්බන්ධයෙන්, බැංකු කිහිපයක නියෝජිතයින් 2023 දෙවන භාගය සහ 2024 ආරම්භය සඳහා අනාවැකි පළ කිරීමට තීරණය කළහ. Credit Agricole හි ආර්ථික විද්යාඥයින් නුදුරු කාලීනව වත්මන් මට්ටම්වලින් EUR/USD හි අඩුවීමේ අවදානම දකින අතර එහි ක්රමානුකූල ප්රකෘතිය ආරම්භ වනු ඇතැයි අනාවැකි පළ කරති. 2023 Q4 සිට. ඔවුන්ගේ මතය අනුව, ඉදිරි මාස 6-12 තුළ, යුගලය 1.1100 දක්වා ඉහළ යා හැකිය.

Wells Fargo හි උපායමාර්ගිකයින් 2023 ඉතිරි කාලය සඳහා ඩොලරය තරමක් ස්ථාවර හෝ තරමක් ශක්තිමත් වනු ඇතැයි අපේක්ෂා කරයි. කෙසේ වෙතත්, ඔවුන් ඉදිරි වසර තුළ සැලකිය යුතු දුර්වල වීමක් පිළිබඳව අනාවැකි පල කරයි. "එක්සත් ජනපදයේ පසුකාලීන හා නොගැඹුරු අවපාතයක් සහ පසුකාලීනව ෆෙඩරල් ප්රතිපත්තිය ලිහිල් කිරීම සඳහා අපගේ අපේක්ෂාවන් සැලකිල්ලට ගෙන," Wells Fargo විශ්ලේෂකයින් ලියන්නේ, "එක්සත් ජනපද ඩොලරයේ පසුකාලීන හා ක්රමානුකූලව අවප්රමාණය වීමක් අපි අපේක්ෂා කරමු. අපි එය පිළිබඳව අනාවැකි පළ කරමු. 2023 අවසානයේ, එක්සත් ජනපද ඩොලරය වත්මන් මට්ටමට සාපේක්ෂව සුළු වශයෙන් වෙනස් වනු ඇති අතර 2024 වන විට එය 4.5% කින් පහත වැටෙනු ඇත.

Goldman Sachs හි ආර්ථික විද්යාඥයින් ඔවුන්ගේ EUR/USD අනාවැකි ද යාවත්කාලීන කරන ලදී. ඔවුන් ද දැන් පෙන්නුම් කරන්නේ ඉදිරි මාසවල කුඩා පහත වැටීමක් සහ 2023 අවසානය සහ 2024 පළමු භාගය වන විට යුරෝව වඩාත් දිගු ප්රකෘතිමත් වීමකි. ඔවුන් යුගල අනුපාතය මාස තුනකින් 1.0700, මාස හයකින් 1.1000 සහ මාස දොළහකින් 1.1200 දක්වා ගමන් කරනු ඇතැයි අපේක්ෂා කරයි.

ආසන්න කාලීන අපේක්ෂාවන් සම්බන්ධයෙන්, ජූනි 30 සවස මෙම සමාලෝචනය ලියන අවස්ථාවේදී, විශ්ලේෂකයින්ගෙන් 50% ක් යුගලයේ පහතයාමට ද, 25% එහි ඉහල නැගීම සඳහා ද, ඉතිරි 25% මධ්යස්ථ ස්ථාවරයක් ද ගත්හ. D1 මත ඔස්කිලේටර් අතර, 35% ඉහළයාමේ පැත්තේ (කොළ), 25% පහතයාමේ පැත්තේ (රතු), සහ 40% උදාසීන අළු පැහැයෙන් ද වර්ණාලේප කර ඇත. ප්රවණතා දර්ශක අතරින් 90% ක් කොළ පැහැති වන අතර 10% ක් පමණක් රතු වේ. යුගල සඳහා ආසන්නතම ආධාරකය 1.0895-1.0900 පමණ වන අතර, පසුව 1.0865, 1.0790-1.0815, 1.0745, 1.0670 සහ අවසාන වශයෙන්, 1.0635 හි මැයි 31 අවම අගය වේ. ඉහළයාම 1.0925-1.0940 ප්රදේශයේ ප්රතිරෝධයට මුහුණ දෙනු ඇත, පසුව 1.0985, 1.1010, 1.1045, 1.1090-1.1110.

සැලකිල්ලට ගත යුතු ඉදිරි සිදුවීම්වලට ජර්මනිය සහ එක්සත් ජනපදය සඳහා නිෂ්පාදන ගැනුම් කළමනාකරුවන්ගේ දර්ශකය (PMI) ජූලි 3, සඳුදා නිකුත් කිරීම ඇතුළත් වේ. නවතම FOMC රැස්වීමේ තීරණ ජුලි 5 බදාදා ප්රකාශයට පත් කෙරේ. ඊළඟ දවසේ, ජූලි 6 බ්රහස්පතින්දා, යුරෝ කලාපයේ සිල්ලර විකුණුම් පරිමාවන් පිළිබඳ දත්ත ලබා ගත හැකිය. එදිනම, ADP රැකියා වාර්තාව සහ එක්සත් ජනපද සේවා අංශය සඳහා PMI ද ප්රකාශයට පත් කෙරේ.

වැඩ සතිය අවසන් කරමින්, විරැකියා අනුපාතය සහ වැදගත් ගොවි නොවන වැටුප් (NFP) අගය ඇතුළුව, එක්සත් ජනපද ශ්රම වෙලඳපොලෙන් තවත් දත්ත සමූහයක් ජූලි 7 සිකුරාදා නිකුත් කරනු ඇත. ECB සභාපති Christine Lagarde ද එදිනම දේශනයක් පවත්වනු ඇත.

තවද, එරට නිදහස් දිනය සමරන බැවින් ජූලි 4 අඟහරුවාදා එක්සත් ජනපදයේ රජයේ නිවාඩු දිනයක් බව වෙළඳුන් දැන සිටිය යුතුය. මේ නිසා නිවාඩුව හේතුවෙන් එදිනට පෙර වෙළෙඳපොළ වැසී යනු ඇත.

GBP/USD: පවෙල් මහතා බේලි මහතාව "පරාජය කළ" ආකාරය

- පෙර සමාලෝචනයේදී, නිලධාරීන්ගේ වචන, අගයන්ට කොතරම් තදින් බලපානවාද යන්න අපි සටහන් කළෙමු. මේ සතිය තවත් තහවුරු කිරීමක් විය. ජූනි 28, බදාදා, GBP/USD යුගලය ආකර්ෂණීය පහත වැටීමක් පෙන්නුම් කළේය. ඊට හේතුව වූයේ ෆෙඩරල් සංචිතයේ සභාපති ජෙරොම් පවෙල් සහ එංගලන්ත බැංකුවේ ආණ්ඩුකාර ඇන්ඩෲ බේලි, සින්ට්රා හි කළ කතාය. තම මහ බැංකුව "උද්ධමනය ඉලක්කගත මට්ටමට ගෙන ඒම සඳහා ඕනෑම දෙයක් කරන" බවට බේලි මහතා පොරොන්දු විය. මෙය අවම වශයෙන් තවත් අනුපාත ඉහල දැමීම් දෙකක් වත් ඇඟවුම් කරයි. කෙසේ වෙතත්, එක්සත් ජනපදයේ උද්ධමනය එක්සත් රාජධානියට වඩා බෙහෙවින් අඩු වුවද, ෆෙඩරල් මහ බැංකුවේ මුදල් ප්රතිපත්තිය තවදුරටත් දැඩි කිරීම පවෙල් මහතා ප්රතික්ෂේප කළේ නැත. මෙම කතා දෙකේ ප්රතිඵලයක් ලෙස, ජෙරොම් පවෙල් සහ එක්සත් ජනපද මුදල් ජයග්රහණය හිමි කර ගත් අතර, GBP/USD තියුනු ලෙස පහත වැටුනි.

මීළඟ දවසේ, ශක්තිමත් එක්සත් ජනපද සාර්ව සංඛ්යාලේඛන ඩොලරයට ශක්තිය එකතු කළේය. සතිය අවසානයේ ප්රකාශයට පත් කරන ලද එක්සත් ජනපදයේ පුද්ගලික පරිභෝජන වියදම් (PCE) පිළිබඳ දත්ත නොතිබුනේ නම්, පවුම තරමක් පහතයාමට ඉඩ තිබුණි. නමුත් PCE ට ස්තූතිවන්ත වන්නට, පැය කිහිපයකින් එය පාඩු සියල්ලම පාහේ අයකර ගැනීමට සමත් වූ අතර අවසාන අගය 1.2696 ලෙස සටහන් විය.

සින්ට්රා හි සඳහන් කළ කතාවේ දී ඇන්ඩෲ බේලි ප්රකාශ කළේ "එක්සත් රාජධානියේ ආර්ථිකය මහ බැංකුව බලාපොරොත්තු වූවාට වඩා බොහෝ දුරට ඔරොත්තු දෙන බව ඔප්පු වී ඇති" බවයි. අපි BoE හි ප්රධානියා විශ්වාස කිරීමට කැමතියි. කෙසේ වෙතත්, ජූනි 30 වන දින ජාතික සංඛ්යාලේඛන කාර්යාලය (ONS) විසින් ප්රකාශයට පත් කරන ලද දත්ත යම් යම් ගැටළු මතු කරයි. මේ අනුව, රටේ දළ දේශීය නිෂ්පාදිතය 2023 Q1 හි කාර්තුමය වශයෙන් 0.1% කින් සහ වාර්ෂික වශයෙන් 0.2% කින් වර්ධනය විය. පළමු දර්ශකය පෙර මට්ටමේ පැවතුනේ නම්, දෙවැන්න සැලකිය යුතු පහත වැටීමක් පෙන්නුම් කළේය: එය 2022 Q4 සඳහා දත්ත වලට වඩා 0.5% අඩු විය.

Credit Suisse ආර්ථික විද්යාඥයින්ට අනුව, එංගලන්ත බැංකුව මුහුණ දී සිටින තත්ත්වය නිර්වචනය කළ යුත්තේ සැබෑ ලෙසම සුවිශේෂී බවයි. නමුත් බ්රිතාන්ය දළ දේශීය නිෂ්පාදිතයේ මන්දගාමිත්වය ඉහළ උද්ධමනයට එරෙහිව සටන් කිරීමට අවධානය යොමු කර ඇති BoE නායකත්වය ඕනෑවට වඩා කනස්සල්ලට පත් නොවන බව පෙනේ.

මැයි සහ ජූනි රැස්වීම්වලින් පසුව, BoE විසින් පොලී අනුපාතය පදනම් ලකුණු 25 කින් සහ පදනම් ලකුණු 50 කින් 5.00% දක්වා ඉහළ නැංවීය. බොහෝ විශ්ලේෂකයින් විශ්වාස කරන්නේ ආර්ථික අවපාතයේ තර්ජනය නොතකා, නියාමකයා විසින් ඉදිරි රැස්වීම් දෙකේදී එය දැනටමත් 5.50% දක්වා ගෙන එනු ඇති අතර පසුව 6.25% දක්වා ගෙන එනු ඇති බවයි. අපේක්ෂා කළ හැකි අනාගතයේ එවැනි පියවරයන් පවුමට සහාය වනු ඇත. උදාහරණයක් ලෙස, Credit Suisse හි, 2022 සැප්තැම්බර් මාසයේ සිට පවුම සැලකිය යුතු ලෙස ශක්තිමත් වී ඇතත්, GBP/USD 1.3000 දක්වා වර්ධනය වීමේ හැකියාව තවමත් පවතින බව ඔවුන් විශ්වාස කරයි..

තාක්ෂණික විශ්ලේෂණ සම්බන්ධයෙන්, D1 මත ඔස්කිලේටර් ඇඟවීම් තරමක් අවිනිශ්චිත බව පෙනේ - උතුරට තුනෙන් එකක්, දකුණට තුනෙන් එකක් සහ නැගෙනහිරට තුනෙන් එකක්. ප්රවණතා දර්ශක සඳහා පින්තූරය වඩාත් පැහැදිලිය - 90% මිලදී ගැනීම, 10% විකිණීම නිර්දේශ කරයි. යුගලය දකුණට ගමන් කරන්නේ නම්, එය 1.2625, 1.2570, 1.2480-1.2510, 1.2330-1.2350, 1.2275, 1.2200-1.2210 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත. යුගලයේ ඉහල නැගීමකදී, එය 1.2755, 1.2800-1.2815, 1.2850, 1.2940, 1.3000, 1.3050, සහ 1.3185-1.3210 මට්ටම්වල ප්රතිරෝධය සපුරාලනු ඇත.

ඉදිරි සතියේ සිදුවීම් සඳහා, ජූලි 3, සඳුදා එක්සත් රාජධානියේ නිෂ්පාදන අංශයේ PMI ප්රකාශනය කෙරෙහි අවධානය යොමු කෙරේ. ජූලි 4, අඟහරුවාදා, එංගලන්ත බැංකුවේ වාර්තාව ප්රකාශයට පත් කෙරෙනු ඇත. සතිය අවසානයේදී, ජූලි 7 සිකුරාදා, එක්සත් ජනපද ශ්රම වෙළඳපොලේ දත්ත, විරැකියා මට්ටම සහ කෘෂිකාර්මික අංශයෙන් පිටත නව රැකියා සංඛ්යාව (NFP) වැනි වැදගත් දර්ශකයක් ඇතුළුව නිකුත් කරනු ලැබේ.

ඉදිරි සතියේ සිදුවීම් වලදී, එක්සත් රාජධානිය සඳහා නිෂ්පාදන ගැනුම් කළමනාකරුවන්ගේ දර්ශකය (PMI) ප්රකාශයට පත් කරන ජූලි 3 සඳුදා සටහන් කළ හැකිය.

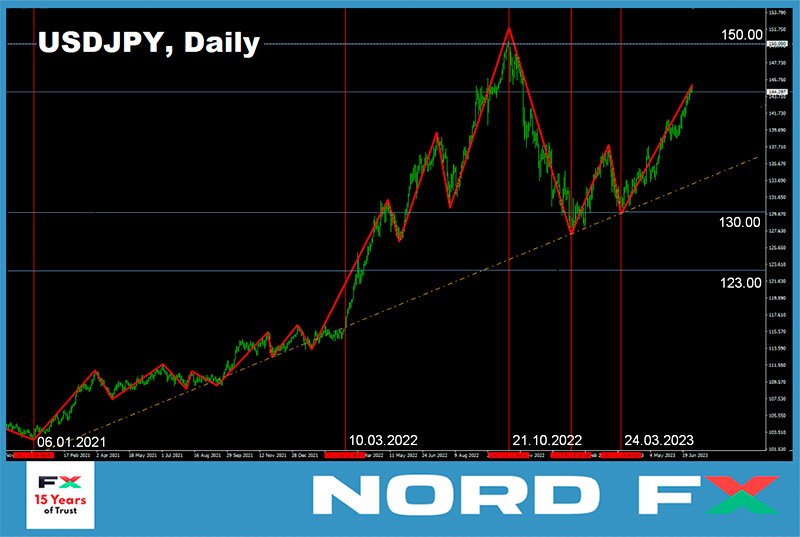

USD/JPY: "ඉහළයාමට ඇති හැකියාව" බහු-භාවිතය බවට පත් විය

- අපගේ අවසාන සමාලෝචනයේදී 'යෙන්' සඳහා සහය දැක්වීමට ඇති විය හැකි මැදිහත්වීම් පිලිබඳ සඳහන් කළ විගසම, විශ්ලේෂකයින් සහ ජපාන රජයේ නිලධාරීන් ඇතුළුව සෑම දෙනාම පාහේ මෙම මාතෘකාව සාකච්ඡා කිරීමට පටන් ගත්හ. සත්ය වශයෙන්ම, එය ජපන් මුදල් ඒකකයේ විනිමය අනුපාතය විය. පසුගිය සතියේ, USD/JPY යුගලය 145.06 ක උසකින් තවත් වාර්තාවක් තබමින් "ඉහලට ගමන් කිරීම" දිගටම පවත්වාගෙන ගියේය. සිත්ගන්නා කරුණ නම්, ජපාන බැංකුව (BoJ) වසර ගණනාවකට පසු එහි පළමු මැදිහත්වීම සිදු කළේ 145.00 අගයේ දී ය.

ජපාන බැංකුව සහ අනෙකුත් ප්රධාන මහ බැංකු අතර මුදල් ප්රතිපත්තියේ අපසරනය වැඩි වීම යෙන් තවදුරටත් දුර්වල වීම සිදුවන බව බොහෝ වාරයක් පවසා ඇත. මේ අනුව, පසුගිය සතියේ, එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතය සහ විරැකියා හිමිකම් දත්ත නිකුත් කිරීමෙන් පසුව, 10-වසරක එක්සත් ජනපද භාණ්ඩාගාර බැඳුම්කරවල ප්රතිලාභ 3.84% දක්වාත්, වසර දෙකක බැඳුම්කර 4.88% දක්වාත්, මාර්තු මාසයේ සිට ඉහළම මට්ටම දක්වා ඉහළ ගියේය. එබැවින්, ෆෙඩරල් මහ බැංකුවේ සහ BoJ හි මූල්ය ප්රතිපත්තියේ ඉහලයන අපසරනය පිළිබිඹු කරමින් සහ USD/JPY යුගලය ඉහලම උසකට තල්ලු කරමින් එක්සත් ජනපද සහ ජපන් බැඳුම්කර අතර පැතිරීම අඛණ්ඩව පුළුල් වේ. එවැනි තත්වයක් තුළ, ජපාන නියාමකයාට තම ජාතික මුදල් සඳහා කෘතිමව සහය දැක්වීමට ඇති හැකියාව පිළිබඳ ප්රශ්නය පැන නැගී ඇති බව තේරුම් ගත හැකිය..

ජපාන ප්රධාන කැබිනට් ලේකම් Hirokazu Matsuno, ජූනි 30 සිකුරාදා ප්රකාශ කළේ බලධාරීන් "ඉහළ හදිසිතාව සහ ක්ෂණික හැඟීමකින් මුදල් සංචලනයන් සමීපව නිරීක්ෂණය කරන" බවයි. "මූලික ආර්ථික දර්ශක පිළිබිඹු කරමින් විනිමය අනුපාතිකය ස්ථාවරව ගමන් කිරීම වැදගත් වේ. මෑතක දී තියුණු ඒකපාර්ශ්වික චලනයන් නිරීක්ෂණය විය. [අපි] අධික මුදල් සංචලනයන්ට ප්රතිචාර වශයෙන් සුදුසු ක්රියාමාර්ග ගන්නෙමු," ඉහළ පෙළේ නිලධාරියා පොරොන්දු විය.

කෙසේ වෙතත්, ජපාන රජයට සහ මහ බැංකුවට යෙන් එක වරක් ශක්තිමත් කිරීමට පමණක් නොව, එය දීර්ඝ කාලයක් තිස්සේ එවැනි තත්ත්වයක පවත්වා ගැනීමට ශක්තියක් සහ හැකියාවක් ඇති බවට විශේෂඥයින් කිහිප දෙනෙකු සැක පළ කරයි. 2023 නොවැම්බරයේ අවසන් මැදිහත්වීමෙන් මාස අටකට වඩා අඩු කාලයක් ගත වී ඇති බව සිහිපත් කිරීම ප්රමාණවත් වන අතර, මෙහිදී නැවතත්, USD/JPY යුගලය 145.00 ක උසකට ගමන් කරයි. සියලුම මුදල් සංචිත සීමිත බැවින්, Commerzbank විශේෂඥයින් පවසන පරිදි, මෙම ගැටළුව විසඳීම අසීමිත දුෂ්කර වනු ඇත, සහ "ඉතුරු වන්නේ [මුදල්] අමාත්යාංශයේ නිලධාරීන් මෙය වටහාගෙන ඔවුන්ගේ හැකියාවන් අධිතක්සේරු නොකිරීමට බලාපොරොත්තු වීමයි."

මෑත වසරවල ජපාන රජය සහ මහ බැංකුව විසින් අනුගමනය කරන ලද මුදල් ප්රතිපත්තිය පැහැදිලිවම පෙන්නුම් කරන්නේ ඔවුන්ගේ අවධානය 'යෙන්' විනිමය අනුපාතිකය මත පමණක් නොව, ආර්ථික දර්ශක කෙරෙහි බවය. කෙසේ වෙතත්, මෙම දර්ශකයන්ගෙන් එකක් උද්ධමනය බව සැලකිල්ලට ගැනීම වැදගත්ය. මේ සම්බන්ධයෙන්, පාරිභෝගික මිල දර්ශකයේ (CPI) පෙර මාසයේ 3.0% සහ පෙබරවාරි මාසයේ 2.7% ට සාපේක්ෂව 3.1% YOY දක්වා ත්වරණයක් අපි දැක ඇත්තෙමු. මෙම අගයන් එක්සත් ජනපදය, යුරෝ කලාපයේ හෝ එක්සත් රාජධානියේ නිරීක්ෂණයට වඩා සැලකිය යුතු ලෙස අඩු වුවද, උද්ධමනය තවදුරටත් ඉහළ නොයන බවට කිසිවෙකුට සහතික විය නොහැක. BoJ සිය අතිශය පහසු ප්රතිපත්තිය දැඩි කිරීමට සහ පොලී අනුපාත ඉහළ නැංවීමට අදහස් නොකරන්නේ නම්, විනිමය අනුපාතිකය පවත්වා ගැනීමට ඉතිරිව ඇති එකම මෙවලම මුදල් මැදිහත්වීම් වේ. ඉතිරිව ඇති එකම ප්රශ්නය වන්නේ ඒවා ආරම්භ වන්නේ කවදාද යන්නයි - දැන් හෝ 2022 සරත් සෘතුවේ දී මෙන් අනුපාතය 150.00 දක්වා ළඟා වන්නේ කවදාද යන්නයි.

බොහෝ ප්රවීණයන් තවමත් බලාපොරොත්තු වන්නේ ජපාන බැංකුව අවසානයේ සිය ප්රතිපත්තිය දැඩි කිරීමට තීරණය කරනු ඇති බවයි. මෙම බලාපොරොත්තු Danske බැංකුවේ ආර්ථික විද්යාඥයින්ට මාස 6-12 කාලයක් තුළ USD/JPY අනුපාතය 130.00 ට අඩු අනාවැකියක් පල කිරීමට ඉඩ සලසයි. BNP Paribas හි මූලෝපායිකයින් විසින් ද එවැනිම අනාවැකියක් සිදු කරනු ලබන අතර, ඔවුන් මෙම වසර අවසන් වන විට 130.00 සහ 2024 අවසානය වන විට 123.00 ඉලක්ක කර ඇත. කෙසේ වෙතත්, වෙල්ස් ෆාගෝගේ අනාවැකිය වඩාත් කැපී පෙනේ, ඔවුන්ගේ විශේෂඥයින් අපේක්ෂා කරන්නේ 2024 අවසානයේ යුගලය 133.00 දක්වා අඩු වනු ඇතැයි අපේක්ෂා කරන බවයි. කෙසේ වෙතත්, එක්සත් ජනපද PCE දත්ත ප්රකාශයට පත් කිරීමෙන් පසු පසුගිය සතියේ යුගලය 144.29 ට අවසන් වූ බැවින්, එම මට්ටමට ළඟා වීම තවමත් ජපන් මුදල් සඳහා සැලකිය යුතු ජයග්රහණයක් ලෙස සලකනු ඇත.

සමාලෝචනය ලියන අවස්ථාවේදී, විශ්ලේෂකයින්ගෙන් 60% ක්, සතියකට පෙර මෙන්, යෙන් අඩුම තරමින් එහි පාඩු ආපසු ගෙවා යුගලය දකුණට තල්ලු කරනු ඇතැයි අපේක්ෂා කරන අතර, ඉතිරි 40% විශේෂඥයින් නැගෙනහිර දෙසට යොමු කරයි. . කෙසේ වෙතත්, මෙවර යුගලයේ වර්ධනයට ආධාරකරුවන් නොමැත. පෙර සතියේ සිටියේ අවම ආධාරකරුවන් සංඛ්යාවක් පමණක් වන අතර එය 10% ක් පමණක් බව සඳහන් කිරීම වටී. එසේ වුවද, USD/JPY වෙත එහි ගමන දිගටම කරගෙන යයි. අවසානයේදී, විශේෂඥයන් කල්පනා කරන අතර, වෙළඳපල තීරණය කරයි. මෙම කාරණය සම්බන්ධයෙන්, ප්රවණතා දර්ශක හෝ ඔස්කිලේටර දෙකෙන් කිසිදු සැකයක් නොමැත: සියල්ල 100% D1 මත ඉහළට. කෙසේ වෙතත්, ඔස්කිලේටර් වලින් හතරෙන් එකක් යුගලය සඳහා අධික මිලට ගත් කොන්දේසි සක්රීයව සංඥා කරයි.

ආසන්නතම ආධාරක මට්ටම 143.74 කලාපයේ පිහිටා ඇත, පසුව 142.95-143.20, 142.20, 141.40, පසුව 140.90-141.00, 140.60, 138.75-139.05, 138.30, සහ 137.50 වේ. ආසන්නතම ප්රතිරෝධය 144.55 වන අතර, පසුව ඉහළයාමට 2022 ඔක්තෝම්බර් මාසයේ ඉහළම අගය වන 151.95 වෙත ළඟා වීමට පෙර 145.00-145.30, 146.85-147.15, සහ 148.85 හි බාධක ජය ගැනීමට සිදු වනු ඇත.

ඉදිරි සතිය තුළ ජපාන ආර්ථිකය සම්බන්ධ සැලකිය යුතු ආර්ථික තොරතුරු කිසිවක් නිකුත් කිරීමට බලාපොරොත්තු නොවේ: කෙසේ වෙතත්, ජපාන බැංකුව මුදල් මැදිහත්වීම් ප්රකාශයට පත් කරන්නේ නම් මිස. ඔවුන් සාමාන්යයෙන් එම මැදිහත්වීම් පුර්වයෙන් ප්රකාශ නොකරයි.

ක්රිප්ටෝ මුදල්: ආයතනික බිට්කොයින් වේගවත් වේ

- දිගු කලක් තිස්සේ කතා කළ හා සිහින මැවූ දේ සිදුවෙමින් පවතින බව පෙනේ: ගෝලීය මුල්ය දැවැන්තයින් අවසානයේ බිට්කොයින් හි දීප්තිමත් අනාගතය විශ්වාස කරයි. 2021 දී, Bitwise හි ප්රධාන ආයෝජන නිලධාරී Matt Hougan සඳහන් කළේ, අධික ආශ්රිත පිරිවැය හේතුවෙන් දිගු කාලීන ආයෝජකයින් සඳහා අනාගත පාදක ක්රිප්ටෝ මුදල් ETF සුදුසු නොවන බවයි. ස්ථාන මත පදනම් වූ බිට්කොයින් හුවමාරු-වෙළඳාම අරමුදල් (ETFs) මතු වූ පසු, ආයතනික ආයෝජකයින් සැලකිය යුතු ආයෝජනයක් කිරීමට පටන් ගන්නා බව ඔහු ප්රකාශ කළේය. මෑතකදී, Bloomberg සමඟ සම්මුඛ සාකච්ඡාවකදී, Hougan නව යුගයක උදාව නිවේදනය කළේය, "දැන් අපි BlackRock ධජය ඔසවමින් BTC සතුව වටිනාකමක් ඇති බවත්, එය ආයතනික ආයෝජකයින්ට ආයෝජනය කිරීමට අවශ්ය වත්කමක් බවත් ප්රකාශ කර ඇත. මම විශ්වාස කරනවා, අපි මෙම 'ප්රධාන ධාරාවේ යුගය' ලෙස හඳුන්වන ක්රිප්ටෝ මුදල් හි නව යුගයකට අවතීර්ණ වෙමින් සිටින බව. එමෙන්ම ආරම්භ වන බහු-වසර ඉහළයාමේ ප්රවණතාවක් මම බලාපොරොත්තු වෙමි."

Spot BTC ETF යනු විනිමය මත කොටස් වෙළඳාම් කරන අරමුදලක් වන අතර BTC හි වෙළඳපල හෝ ස්ථාන මිල නිරීක්ෂණය කරයි. එවැනි ETF පිටුපස ඇති ප්රධාන අදහස වන්නේ නියාමනය කරන ලද සහ මූල්යමය වශයෙන් හුරුපුරුදු නිෂ්පාදනයක් හරහා ආයතනික ආයෝජකයින්ට භෞතිකව අයිති නොවී බිට්කොයින් වෙළඳාමට ප්රවේශය ලබා දීමයි.

දැනට, ප්රධාන මූල්ය ආයතන අටක් එක්සත් ජනපද සුරැකුම්පත් සහ විනිමය කොමිෂන් සභාවට (SEC) ස්ථාන මත පදනම් වූ ETF හරහා ක්රිප්ටෝ මුදල් වෙළෙඳපොළට ඇතුළු වීමට අයදුම්පත් ඉදිරිපත් කර ඇත. ආයෝජන දැවැන්තයෙකු වන BlackRock සමඟින්, මේවාට Invesco සහ Fidelity වැනි ගෝලීය වත්කම් කළමනාකරුවන් ඇතුළත් වේ. JPMorgan, Morgan Stanley, Goldman Sachs, Bank of New York Mellon, Bank of America, Deutsche Bank, HSBC, සහ Credit Agricole වැනි ගෝලීය බැංකු ද බිට්කොයින් වෙතට එකතු වී ඇත.

සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව මීට පෙර සියලුම ඒ හා සමාන අයදුම්පත් ප්රතික්ෂේප කර ඇති බව සඳහන් කිරීම වටී. කෙසේ වෙතත්, වර්තමාන තත්ත්වය වෙනස් විය හැකිය. සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ සභාපති ගැරී ජෙන්ස්ලර් විසින් ප්රමුඛ ක්රිප්ටෝ මුදල් සඳහා පුළුල් අපේක්ෂාවන් විවෘත කරමින් බිට්කොයින් වෙළඳ භාණ්ඩයක් ලෙස සලකන බව තහවුරු කර ඇත. Cameron Winklevoss, ක්රිප්ටෝ මුදල් විනිමය Gemini හි නිර්මාතෘවරුන්ගෙන් එක් අයෙකු, ආයතනික ආයෝජකයින් BTC මිලදී ගැනීම ආරම්භ කිරීමට සූදානම් බව තහවුරු කර ඇත, ස්ථාන මත පදනම් වූ BTC අරමුදල්වල අනුමැතිය අපේක්ෂා කරයි. "බිට්කොයින් පසුගිය දශකයේ පැහැදිලි සහ වඩාත්ම ලාභදායී ආයෝජනය විය. නමුත් මෙම දශකය තුළ එය එලෙසම පවතිනු ඇත," Winklevoss පැවසීය. BTC හට මධ්ය කාලීනව එහි වෙළඳපල ප්රාග්ධනීකරණය තුන් ගුණයකින් වැඩි කළ හැකි බව විශ්වාස කරන Eclectica Asset Management හෙජ් අරමුදලේ කළමනාකරු Hugh Hendry විසින් මෙම මතය බෙදාහදා ගනී.

අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් සම්බන්ධයෙන් ගත් කල, තත්වය තරමක් අභියෝගාත්මකය. Max Keiser, ජනප්රිය බිට්කොයින් maximalist සහ දැන් එල් සැල්වදෝරයේ ජනාධිපති උපදේශක, Gary Gensler, XRP සහ ETH සුරැකුම්පත් ලෙස වර්ගීකරණය කිරීමට ප්රමාණවත් තාක්ෂණික සහ දේශපාලන මෙවලම් ඔහු සතුව ඇති බව විශ්වාස කරයි, එය අවසානයේ මෙම අනෙකුත් ප්රධාන ක්රිප්ටෝ විනාශ කරයි. "සුරැකුම්පත් සහ විනිමය කොමිෂන් සභාව බැංකු සඳහා වැඩ කරමින්, මූල්ය ව්යුහයන් සඳහා ජාවාරම්වල නියැලෙමින් සිටී," Keizer ඔහුගේ බ්ලොග් අඩවියේ ලියා ඇත.

SEC විසින් Binance සහ Coinbase ට එරෙහිව නඩු පවරා ඇති බව සඳහන් කිරීම වටියි. මෙම වේදිකා ලියාපදිංචි නොකළ සුරැකුම්පත් විකිණීම පිළිබඳව චෝදනා කරයි. උසාවි ලේඛනවලදී, කොමිසම Solana (SOL), Cardano (ADA), Polygon (MATIC), Coti (COTI), Algorand (ALGO), Filecoin (FIL), Cosmos (ATOM), Sandbox (SAND), Axie Infinity (AXS), සහ Decentraland (MANA) සුරැකුම්පත් ලෙස හඳුනාගෙන ඇත. ක්රිප්ටෝ මුදල් වේදිකා කිහිපයක් දැනටමත් මෙම සුරැකුම්පත් හා විනිමය කොමිෂන් සභා ප්රකාශය මග පෙන්වීමක් ලෙස ගෙන ඇති අතර, සිදු විය හැකි හිමිකම් පෑම් වළක්වා ගැනීම සඳහා, මෙම අනෙකුත් ක්රිප්ටෝ මුදල් ඉවත් කර ඇත.

ඉහත ප්රකාශයන් පෙන්නුම් කරන්නේ ඉදිරි කාලය තුළ බිට්කොයින් සිය වෙළඳපල ප්රධානීත්වය පවත්වා ගැනීමට ඉඩ ඇති බවයි. Morgan Creek Capital හි නිර්මාතෘ සහ ප්රධාන විධායක නිලධාරී Mark Yusko විශ්වාස කරන්නේ 2024 අප්රේල් මාසයේදී සිදුවනු ඇතැයි අපේක්ෂා කරන BTC හි ඉහළ යාමේ ප්රවණතාවය මීළඟ අර්ධය දක්වා පැවතිය හැකි බවයි. එය ක්රිප්ටෝ ගිම්හාන සමය ලෙස හැඳින්වේ" විශේෂඥයා ලිවීය. කෙසේ වෙතත්, අර්ධයක් අඩුවීම නිසා ඇති වූ සමපේක්ෂන වැඩිවීමෙන් පසුව, ක්රිප්ටෝ ශීත ඍතුව ලෙස හඳුන්වනු ලබන ප්රතිවිරුද්ධ දිශාවට සාමාන්යයෙන් අධික ප්රතික්රියාවක් ඇති බව ඔහු අනතුරු ඇඟවීය.

InvestAnswers ලෙස හැඳින්වෙන විශ්ලේෂකයෙකුට අනුව, ඉදිරි අර්ධයට අමතරව, ආරම්භ කර ඇති ආයතනික සම්මත කිරීම වත්කම් සඳහා ඉල්ලුම වැඩි කිරීමෙන් සහ එහි සැපයුම අඩු කිරීමෙන් BTC හි වර්ධනයට උපකාරී වනු ඇත. ඉහත සඳහන් කළ ආයෝජන දැවැන්තයින් සාමූහිකව ඩොලර් ට්රිලියන ගනනක වත්කම් කළමනාකරණය කරන අතර බිට්කොයින් හි වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 0.5 ඉක්මවයි. මෙම ඩොලර් ට්රිලියන 0.5 න් ඉතා කුඩා කොටසක් පමණක් වෙළඳපොලේ ක්රියාකාරීව වෙළඳාම් කෙරේ.

යුරෝ පැසිෆික් කැපිටල් හි සභාපති සහ බිට්කොයින් හි දැඩි විවේචකයෙකු වන Peter Schiff දරන්නේ ප්රතිවිරුද්ධ මතයකි. ඔහු විශ්වාස කරන්නේ "ක්රිප්ටෝ මුදල් වලට වඩා පහත් ගුණාත්මක කිසිවක් නොමැති බවයි." "මෑතක් වන තුරු, ඉහළ සමපේක්ෂන වත්කම් රැලිය බිට්කොයින් බැහැර කර ඇත. දැන් එය ඉක්මනින් අවසන් වීමට ඉඩ ඇත" ඔහු ප්රකාශ කළේය. Schiff ට අනුව, එවැනි රැලි සාමාන්යයෙන් අවසන් වන්නේ ඩිජිටල් වත්කම් ගැන සඳහන් කරමින් "අඩුම ගුණාත්මක දේවල්" අවසානයේ ඒවාට සම්බන්ධ වූ විටය.

BTC/USD ප්රස්ථාරය දෙස බලන විට, Peter Schiff නිවැරදි විය හැකි බවට සැකයක් ඇත. BlackRock's සහ අනෙකුත් ආයතනික වෙළෙන්දන්ගේ උනන්දුව පිළිබඳ ප්රවෘත්ති මත ඉහළ යාමෙන් පසුව, මෙම යුගලය පසුගිය සතිය පුරා $28,850 සිට $31,000 දක්වා පටු පරාසයක් තුළ පැත්තකට වෙළඳාම් කර ඇත. විශ්ලේෂකයින්ට අනුව, සුරැකුම්පත් හා විනිමය කොමිසමේ ක්රියාමාර්ග පිළිබඳ කනස්සල්ලට අමතරව, බිට්කොයින් සහ ක්රිප්ටෝ මුදල් වෙළඳපොළ තුල පතල්කරුවන් ගේ ගැටළුද ඇත. $ 30,000 ක බාධකය බිඳ දැමීමෙන් ඔවුන් හුවමාරු කිරීමට වාර්තාගත කොයින පරිමාවක් යැවීමට පොළඹවන ලදී (පසුගිය සතියේ පමණක් ඩොලර් මිලියන 128). ක්රිප්ටෝ පතල් කම්කරුවන් කර්මාන්තයේ වැඩි නියාමන පරීක්ෂාව හේතුවෙන් සැලකිය යුතු මට්ටමක සිට මිල වෙනස් වේ යැයි බිය වෙති. මීට අමතරව, පසුගිය වසර එකහමාරක කාලය තුළ ගණනය කිරීමේ දුෂ්කරතා දෙගුණ කිරීම හේතුවෙන් පතල් කැණීමේ සාමාන්ය පිරිවැය ඩිජිටල් වත්කම්වල වර්තමාන මිලට වඩා ඉහළ මට්ටමක පවතී. එහි ප්රතිඵලයක් ලෙස, නිෂ්පාදන කටයුතු පවත්වාගෙන යාමට, පවතින වියදම් පියවා ගැනීමට සහ ණය ආපසු ගෙවීමට පතල්කරුවන්ට ඔවුන්ගේ කොයින තොග විකිණීමට සිදුවේ.

සමාලෝචනය ලියන කාලය වන විට, සිකුරාදා සවස, ජුනි 30, BTC/USD යුගලය $30,420 හි වෙළඳාම් වේ. ක්රිප්ටෝ වෙළඳපොලේ සම්පූර්ණ වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.191 (සතියකට පෙර ඩොලර් ට්රිලියන 1.196) දක්වා සුළු වශයෙන් අඩු වී ඇත. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය ඉල්ලුම සහ මධ්යස්ථ කලාප අතර මායිමේ ඇති අතර සතිය තුළ ලකුණු 65 සිට 56 දක්වා පහත වැටේ.

තවදුරටත් ඉහළට ගමන් කිරීම සඳහා නව උත්ප්රේරක අවශ්ය වේ. ඒවායින් එකක් වන්නේ ජූනි 30 සිකුරාදා එතිරීයම් සහ බිට්කොයින් සඳහා අනාගත ගිවිසුම් කල් ඉකුත් වීම විය හැකිය. AmberDate ට අනුව, BTC විකල්ප 150,000 කට වඩා වැඩි ප්රමාණයක් ඩෙරිබිට් හුවමාරුවෙහි නිරවුල් කර ඇති මුළු වටිනාකම ඩොලර් බිලියන 4.57 කි. මීට අමතරව, ETH සඳහා ඩොලර් බිලියන 2.3 ක කොන්ත්රාත්තු නිරවුල් කරන ලදී. CoinGape හි ප්රවීණයන් පවසන පරිදි, මෙය ජූලි මාසයේදී සැලකිය යුතු උච්චවචනයක් ඇති කළ හැකි අතර මෙම වත්කම් සඳහා ශක්තිමත් සහයෝගයක් ලබා දිය හැකිය. කෙසේ වෙතත්, බොහෝ දේ එක්සත් ජනපදයෙන් පිටවන සාර්ව ආර්ථික දත්ත මත ද රඳා පවතී.

ජූනි 30 සවස් වන විට ETH/USD යුගලය $1,920 පමණ වෙළඳාම් වේ. විශ්ලේෂකයින් කිහිප දෙනෙකු විශ්වාස කරන්නේ එතිරීයම් හට තව දුරටත් ඉහළයාමේ ගම්යතාවයේ හැකියාව ඇති බවයි. ජනප්රිය විශේෂඥ Ali Martinez පෙන්වා දෙන්නේ ETH යුගලය $2,000-2,060 පරාසය ආසන්නයේ සැලකිය යුතු ප්රතිරෝධයකට මුහුණ දිය හැකි බවයි, මෙම පරාසය තුළ මීට පෙර 832,000 ලිපින විවෘත කර ඇති බැවින්. කෙසේ වෙතත්, එතිරීයම් මෙම කලාපය ඉක්මවා ගියහොත්, එය $2,330 දෙසට තියුණු ආවේගයක් අත්විඳීමට හොඳ අවස්ථාවක් ඇත. තවද, දිගුකාලීනව $ 2,750 දක්වා තවදුරටත් වර්ධනයක් සඳහා හැකියාවක් පවතී.

අවසාන වශයෙන්, ඉතිහාසය පිළිබඳව. වසර දහයකට පෙර, ඩේවින්සි ජෙරමි විසින් යූ ටියුබ් වීඩියෝවක් පළ කළ අතර, බිට්කොයින් මිලදී ගැනීම සඳහා අවම වශයෙන් ඩොලර් එකක්වත් වැය කරන ලෙස ඔහුගේ නරඹන්නන්ට දැඩි ලෙස නිර්දේශ කරන අතර ඉදිරි වසරවලදී BTC වර්ධනය වන්නේ මන්දැයි පැහැදිලි කළේය. එම අවස්ථාවේදී, ජෙරමිගේ අනාවැකිය ඔහුගේ නිර්දේශයට සවන් දීමට අකමැති බොහෝ දෙනා කෝපයට හෝ විනෝදයට පත් කළේය. කෙසේ වෙතත්, ඔවුන් ආයෝජනය කළ $1 සඳහා BTC 1,000 කට වඩා අත්පත් කර ගැනීමට හැකි වූ බැවින්, එය අද ඩොලර් මිලියන 30 ක් වන බැවින් ඔවුන් දැන් දැඩි ලෙස කනගාටු වෙති.

මෑත සම්මුඛ සාකච්ඡාවකදී ජෙරමි අවධාරණය කළේ බිට්කොයින් මිලදී ගැනීම තවමත් වටින බවයි. ඔහුට අනුව, ලෝක ජනගහනයෙන් සියයට 2 ක් පමණක් ක්රිප්ටෝ මුදල් අයිති, එබැවින් නව වාර්තා සමඟ ආයෝජකයින් සතුටු කිරීමට තවමත් හැකියාව ඇත. "කෙසේ වෙතත්, එක් ගැටලුවක් ද තිබේ," ජෙරමි පවසයි. "සෑම කෙනෙකුටම අවශ්ය වන්නේ සම්පූර්ණ බිට්කොයින් එකක් අයිති කර ගැනීමටයි. කිසිවෙකු වෙළඳසැලකට ගොස් 'මට ඇපල් ගෙඩියකින් ට්රිලියනයෙන් එකක් ලබා ගත හැකිද?' මේ අනුව, බිට්කොයින් බෙදිය හැකි වුවද, එය පෙන්නුම් කිරීමේ ගැටළුවක් පවතී. මෙම ගැටලුවට විසඳුම වන්නේ BTC හි කුඩා කොටස් ප්රදර්ශනය කිරීම වඩාත් පරිශීලක-හිතකාමී සහ තේරුම්ගත හැකි කිරීමයි.උදාහරණයක් ලෙස, 0.00001 BTC වැනි ප්රමාණ ලිවීම වෙනුවට, ඔවුන් 0.00000001 BTC අගයක් ඇති එක් බිට්කොයින් එකක කුඩාම බෙදිය නොහැකි ඒකකය වන satoshi සමාන ප්රමාණයකින් ප්රතිස්ථාපනය කළ හැකිය.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න