EUR/USD: ඩොලර් ඉහළයාම NFP විසින් කලකිරීමට පත් විය

- අගෝස්තු 3 බ්රහස්පතින්දා දක්වා පසුගිය සතිය පුරාවටම, ඩොලරය සිය ස්ථාවරය ශක්තිමත් කරගනිමින් ජූලි 18දා ඇරඹුනු ශක්තිමත් වීම ඉදිරියටත් පවත්වාගෙන ගියේය. ගෝලීය ආර්ථික තත්වය පිලිබඳව ප්රවේසම් වූ වෙලඳපොලවල් යලිත් වරක් ආරක්ෂිත තෝතැන්නක් ලෙස ඇමරිකාව දෙසට හැරී ඇති බව පෙනේ.

සිත්ගන්නා කරුණ නම්, වසර 12 කින් දිගුකාලීන එක්සත් ජනපද ණය ශ්රේණිගත කිරීම ෆිච් විසින් ප්රථම වරට පහත හෙලීමෙන් ඩොලරය ප්රතිලාභ ලබන බව පෙනෙන්නට තිබුණි. මෙම නියෝජිතායතනය ඉහළම AAA සිට AA+ දක්වා ශ්රේණිගත කිරීම එක් මට්ටමකින් අඩු කර ඇත, එය වෙළඳපල කඩා වැටීමේ තත්වයට වඩා කීර්තියට වූ පහරක් ලෙස පෙනේ. කෙසේ වෙතත්, එවැනි තත්ත්වයන් තුළ, ආයෝජකයින් තම කළඹෙහි ඇති දුර්වලම සහ වඩාත්ම අවදානම් වත්කම් ඉවත් කිරීමට නැඹුරු වන අතර, ඒ වෙනුවට එක්සත් ජනපද භාණ්ඩාගාර බැඳුම්කර සහ ඩොලරය තෝරා ගනී. Standard & Poor විසින් එක්සත් ජනපදයේ ශ්රේණිගත කිරීම් පහත හෙලීම කොටස් වෙලඳපොල පහත වැටීමක් සහ බහු-වසර ඩොලර් වර්ධනයක් වීමට හේතු වූ 2011 වසර සිහිපත් කරයි. අධි අවදානම් සහිත ආයතනික බැඳුම්කරවල කම්පන තත්ත්වය පිළිබඳව සඳහන් කිරීම අවශ්ය නොවේ, මන්ද එය ස්වයං-පැහැදිලි වේ.

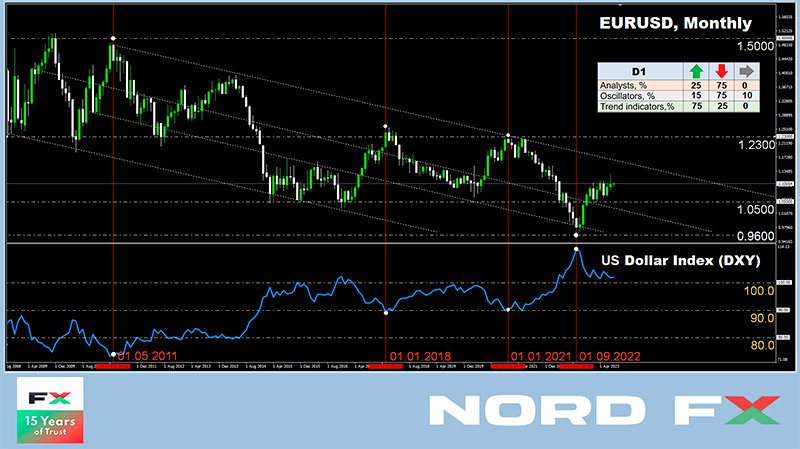

විශ්ලේෂකයින් ගණනාවක්ම මෙවරත් එවැනිම තත්වයක් නැවත ඇති වීමේ හැකියාව බැහැර නොකරයි. DXY ඩොලර් දර්ශකය පොයින්ට් 100.0 හි ප්රධාන මට්ටම, තවදුරටත් වර්ධනය සඳහා උපකාර විය හැකිය. (1990 සිට 1995 දක්වා සහ 2014 දී 80.0 වැනි මට්ටම සහ 2017 සිට 2021 දක්වා 90.0 සමාන කාර්යභාරයක් ඉටු කළේය.).

එක්සත් ජනපදය සඳහා පසුගිය සතියේ නිකුත් කරන ලද සාර්ව ආර්ථික දත්ත තරමක් මිශ්ර බව පෙන්නුම් කළේය. එක් අතකින්, රටේ නිෂ්පාදන අංශයේ ගැනුම් කළමනාකරුවන්ගේ දර්ශකය (PMI) මාසයකට පසු 46.0 සිට 46.4 දක්වා වර්ධනය වූ නමුත් අනෙක් අතට, එය 46.8 හි අනාවැකියට වඩා අඩු විය. අනෙක් අතට, සේවා අංශයේ PMI අගය 53.9 සිට 52.7 දක්වා 53.0 හි අනාවැකියට එරෙහිව පහත වැටුණි. ප්රතිසාධන කලාපයේ (50ට වැඩි) දර්ශකය ඉතිරිව තිබියදීත්, සංඛ්යාලේඛනවලින් පෙනී යන්නේ ආර්ථිකයේ මෙම අංශය ද ෆෙඩරල් සංචිතයේ දැඩි ප්රතිපත්තියේ සහ පාරිභෝගික ඉල්ලුම අඩුවීමේ ප්රතිවිපාක සමඟ පොරබදමින් සිටින බවයි. ආරම්භක රැකියා විරහිත හිමිකම් 221K සිට 227K දක්වා වැඩිවීම ද ඩොලරය මත පීඩනයක් ඇති කළේය.

යුරෝ කලාපය සම්බන්ධයෙන් ගත් කල, මූලික දත්ත පෙන්නුම් කරන්නේ උද්ධමනය, සෙමින් වුවද, අඩු වීමට පටන් ගෙන ඇති බවයි. පාරිභෝගික මිල දර්ශකය (CPI) 5.5% සිට 5.3% දක්වා පහත වැටුණු අතර එය වෙළඳපල අපේක්ෂාවන් සම්පූර්ණයෙන්ම සපුරාලන ලදී. සිල්ලර විකුණුම් පරිමාවේ පහත වැටීමේ අනුපාතය ද මන්දගාමී වූ අතර, -2.4% සිට -1.4% දක්වා -1.7% ක අනාවැකි අගය අභිබවා ගියේය.

එවැනි සංඛ්යාලේඛනවලට අනුව, සියල්ල තීරණය කිරීමට අගෝස්තු 4 සිකුරාදා දින නියම කරන ලදී. වැටුප් මට්ටම්, විරැකියා අනුපාත සහ ගොවිපල නොවන වැටුප් ලේඛන (NFP) වැනි දර්ශක ඇතුළුව, එක්සත් ජනපද ශ්රම වෙලඳපොලේ නැවුම් දත්ත වෙලඳපොල බලා සිටියේය: කෘෂිකාර්මික අංශයෙන් පිටත නිර්මාණය කරන ලද නව රැකියා. උද්ධමනය සමඟ ශ්රම වෙළඳපොලේ තත්වය අනාගත මුදල් ප්රතිපත්තිය සම්බන්ධයෙන් ෆෙඩරල් සංචිතයේ තීරණ කෙරෙහි බලපාන බැවින් මෙම සංඛ්යා විශේෂ කාර්යභාරයක් ඉටු කරයි.

අවසානයේදී, මෙකී සංඛ්යා සැලකිය යුතු ලෙස වෙනස් නොවීය. කෙසේ වෙතත්, වෙලඳපොල සහභාගිවන්නන් තීරණය කළේ ඔවුන් ඩොලරය සඳහා වන උද්යෝගිමත් මනෝභාවයකට වඩා පහත වැටීමක් පෙන්නුම් කරන බවයි. සාමාන්ය පැයක ඉපැයීම්වල වැඩිවීම (මාසයෙන් මාසය) පෙර මට්ටමේ 0.4% පැවතුනි, විරැකියා අනුපාතය 3.6% සිට 3.5% දක්වා සුළු වශයෙන් පහත වැටුණි (අනාවැකි 3.6%). NFP අගය ද සාපේක්ෂව නොවෙනස්ව පැවති අතර, මාසයකට පෙර 185K ට සාපේක්ෂව 187K හි ලියාපදිංචි විය. කෙසේ වෙතත්, මෙම සංඛ්යාව 200K හි අපේක්ෂාවන්ට වඩා අඩු විය.

NFP යනු එක්සත් ජනපද ආර්ථිකයේ සිදු විය හැකි සිසිලනය පිලිබඳ ප්රධාන පරාමිතියකි. NFP හි පහත වැටීමකින් ඇඟවෙන්නේ 'දැඩි කිරීම' ඕනෑවට වඩා සිදු කර ඇති බවත්, ආර්ථිකය එකතැන පවතින බවත්, සමහර විට මුදල් ප්රතිපත්තිය තවදුරටත් දැඩි කිරීම අවම වශයෙන් විරාමයක් තැබිය යුතු බවත්ය. නැතහොත් මුදල් සීමා කිරීමේ චක්රය මුළුමනින්ම අවසන් කිරීමට කාලය පැමිණ තිබේ. මෙම තර්කය DXY පහළට ගෙන ගොස් EUR/USD ඉහළට තල්ලු කළේය. එහි ප්රතිඵලයක් වශයෙන්, යුගලය 1.1008 අගයෙන් දින පහක කාලය අවසන් විය.

ආසන්න කාලීන අපේක්ෂාවන් සම්බන්ධයෙන්, අගෝස්තු 4 සවස මෙම සමාලෝචනය ලියන අවස්ථාවේදී, විශ්ලේෂකයින්ගෙන් 25% ක් පමණක් යුගලයේ වර්ධනය සහ ඩොලරය තවදුරටත් දුර්වල වීම සඳහා සහය ලබා දුන් අතර 75% ප්රතිවිරුද්ධ ස්ථාවරයක් ගත්තේය. තත්වය D1 මත ඔස්කිලේටර් අතර තත්වයට සමාන වේ: 75% දකුණට (15% වැඩිපුර විකුණන ලද කලාපයේ), 15% උතුරට සහ 10% උදාසීන කලාපයේ. ප්රවණතා දර්ශක ප්රතිවිරුද්ධ තත්ත්වයක් ඉදිරිපත් කරයි: 75% මිලදී ගැනීම නිර්දේශ කරන අතර ඉතිරි 25% විකිණීම නිර්දේශ කරයි.

යුගලයේ ආසන්නතම ආධාරකය 1.0985, පසුව 1.0945, 1.0895-1.0925, 1.0845-1.0865, 1.0780-1.0805, 1.0740, 1.0665-1.0680, සහ 1.0620-1.0635. ඉහළයාම සඳහා 1.1045, පසුව 1.1045, then 1.1090-1.1110, 1.1150-1.1170, 1.1230, 1.1275-1.1290, 1.1355, 1.1475, සහ 1.1715 හි ප්රතිරෝධය සපුරාලනු ඇත.

ශ්රම වෙලඳපොලේ තත්ත්වය සහ උද්ධමනය, මහ බැංකුවේ මුදල් ප්රතිපත්ති සැකසීම සඳහා නිර්වචනය කරන සාධක බව අපි දැනටමත් සඳහන් කර ඇත්තෙමු. පසුගිය සතියේ අපට බොහෝ සංඛ්යාලේඛන ලැබුණු අතර, ඉදිරි සතියේ ද දත්ත ගෙන එනු ඇත. අගෝස්තු 8 වන සඳුදා, ජර්මනියේ උද්ධමනය සමඟ සිදුවන්නේ කුමක්දැයි අපි සොයා බලමු, අගෝස්තු 10 වන බ්රහස්පතින්දා, එක්සත් ජනපද පාරිභෝගික මිල දර්ශකය (CPI) අගයන් ප්රසිද්ධ කරනු ඇත. එසේම, මෙදින එක්සත් ජනපදයේ විරැකියා සංඛ්යාලේඛන නිකුත් කරනු ඇත. වැඩ කරන සතිය අවසන් කිරීම සඳහා, අගෝස්තු 11 සිකුරාදා, තවත් වැදගත් උද්ධමන දර්ශකයක් වන එක්සත් ජනපද නිෂ්පාදක මිල දර්ශකය (PPI) අනාවරණය වනු ඇත.

GBP/USD: BoE හරිද වැරදිද?

- එංගලන්ත බැංකුව (BoE) අගෝස්තු 3දා ප්රධාන පොලී අනුපාතිකය පදනම් ලකුණු 50කින් හෝ 25කින් (bps) වැඩි කරන්නේ කෙසේද යන්න පිළිබඳ කුතුහලය වඩාත් ප්රවේශම් සහගත පියවරකට පක්ෂව අවසන් විය. අනුපාතය 5.00% සිට 5.25% දක්වා වැඩි වූ අතර, GBP/USD යුගලය සති පහක අවම කලාපය වෙත ආපසු ගමන් ගත් අතර, 1.2620 අගයක් සටහන් විය.

Commerzbank හි ආර්ථික විද්යාඥයින් බ්රිතාන්ය නියාමකයාගේ තීරණය පිළිබඳව පහත පරිදි අදහස් දැක්වීය: "එංගලන්තයේ බැංකුව එහි අධිකාරිය යථා තත්ත්වයට පත් කිරීමට උත්සාහ කරයි" ඔවුන් ලියයි. "කෙසේ වෙතත්, එය කෙතරම් සාර්ථක වේද යන්න තවමත් පැහැදිලි නැත." ජූනි මාසයේ උද්ධමනය කුඩා අගයකින් පුදුමයට පත් කල බව මත පමණක් පදනම්ව, අනුපාත ඉහල දැමීමේ වේගය මන්දගාමී කිරීමට BoE හි තීරණය, මහ බැංකුව සිය සමස්ත ප්රවේශය වෙනස් කර ඇති බවත් අවශ්යයෙන්ම නොපෙන්වන බව Commerzbank විශ්වාස කරයි. "එක්සත් රාජධානියේ උද්ධමන තත්ත්වයන් අඛණ්ඩව වැඩිදියුණු වුවහොත්, වත්මන් අනුපාත තීරණය ප්රමාණවත් විය හැකිය, නමුත් ජුනි මාසයේ උද්ධමන වාර්තාව හුදකලා සිද්ධියක් බවට පත් වුවහොත්, එංගලන්තයේ බැංකුව බොහෝ විට බොහෝ විට නැවතත් දෙගිඩියාවෙන් සිටින බවක් පෙනේ, එය පවුම මත පීඩනයක් ඇති කරයි."

ජුනි මාසයේදී, එක්සත් රාජධානියේ පාරිභෝගික මිල දර්ශකය (CPI) 8.7% සිට 7.9% දක්වා අඩු විය (8.2% අනාවැකි පල කල අගයක් සහිතව). කෙසේ වෙතත්, රටේ උද්ධමනය සංවර්ධිත රටවල් අතර ඉහළම මට්ටමක පවතී. එය සැලකිය යුතු ලෙස ඉලක්කගත මිණුම් ලකුණ වන 2% ඉක්මවන බව සලකන විට, සමහර ප්රවීණයන් පවසන පරිදි, බ්රිතාන්ය නියාමකයාට, අවපාතයේ වර්ධනය වන අවදානම නොතකා, වඩාත් ක්රියාකාරී ස්ථාවරයක් පවත්වා ගැනීමටත්, අනුපාතය ඉහළ නැංවීමටත් සිදුවනු ඇත.

එක්සත් ජනපදයේ බලාපොරොත්තු සුන් වූ ශ්රම වෙලඳපොල දත්ත හේතුවෙන් DXY පහත වැටීමෙන් පසු, GBP/USD යුගලය 1.2748 ට සතිය අවසන් විය. නුදුරු අනාගතය සඳහා ප්රවීණයන්ගේ මධ්ය කාලීන අනාවැකිය තරමක් මධ්යස්ථව පෙනේ. පහතයාමට 45%, ඉහළයාමට 30% සහ ඉතිරි 25% සහය දීමෙන් වැළකී සිටීමට කැමැත්තක් දැක්වූහ. D1 මත ඔස්කිලේටර් අතර, 10% කොළ පැහැ, 15% උදාසීන අළු, සහ 75% රතු (ඒවායින් හතරෙන් එකක් අධික ලෙස අලෙවි වූ සංඥා) වේ. ප්රවණතා දර්ශක සඳහා කොළ සහ රතු අනුපාතය සතියකට පෙර මෙන් 50% සිට 50% දක්වා පවතී. යුගලය දකුණට ගමන් කරන්නේ නම්, එය 1.2675-1.2695, 1.2575-1.2600, 1.2435-1.2450, 1.2300-1.2330 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත. යුගලයේ වර්ධනයේ දී, එය 1.2800-1.2815, පසුව 1.2880, 1.2940, 1.2980-1.3000, 1.3050-1.3060, 1.3125-1.3140, 1.3185-1.3210, 1.3300-1.3335, 1.3425, 1.3605 මට්ටම්වල ප්රතිරෝධය සපුරාලනු ඇත.

රටේ ආර්ථික සෞඛ්යය පිළිබඳ යම් අවබෝධයක් ලබා දෙමින් එක්සත් රාජධානියේ දළ දේශීය නිෂ්පාදිතයේ දත්ත අගෝස්තු 11 සිකුරාදා නිකුත් කිරීමට නියමිත බව සැලකිය යුතු කරුණකි. කෙසේ වෙතත්, එක්සත් ජනපදයේ උද්ධමනය (CPI) දත්ත ප්රකාශයට පත් කෙරෙන අගෝස්තු 10 වන බ්රහස්පතින්දා විනිමය අනුපාතිකයේ වඩා සැලකිය යුතු උච්චවචනයක් ඔබට අපේක්ෂා කළ හැකිය. මෙම ආර්ථික දර්ශක විනිමය අනුපාතිකය කෙරෙහි සැලකිය යුතු බලපෑමක් ඇති කරන අතර වෙළඳුන් සහ ආයෝජකයින් විසින් ඒවා පිළිබඳව සමීපව නිරීක්ෂණය කල යුතුය. මෙම ප්රතිඵලය එංගලන්ත බැංකුවේ අනාගත මූල්ය ප්රතිපත්ති තීරණවලට බලපෑම් කළ හැකි අතර, අනෙක් අතට, GBP/USD අගයට බලපෑම් කළ හැකිය.

USD/JPY: උද්ධමනය සියල්ල තීරණය කරයි

- සතියේ පළමු භාගය තුළ, DXY කළඹේ අනෙකුත් මුදල් මෙන් 'යෙන්' ද ඩොලරයේ පීඩනය යටතේ පසුබැස ගිය අතර USD/JPY යුගලය 143.88 හි ඉහළ අගයකට ළඟා විය. කෙසේ වෙතත්, පසුව ජපාන බැංකුව (BoJ) තම ජාතික මුදල් හි උපකාරයට පැමිණියේය.

වසර ගණනාවකට පසු පළමු වරට බැංකුවේ නව ප්රධානියා වන Kazuo Ueda ප්රතිලාභ වක්රයේ දෘඩ ඉලක්කය නම්යශීලී එකක් බවට පත් කිරීමට තීරණය කළ බව අපගේ අවසාන සමාලෝචනයේදී අපි වාර්තා කළෙමු. ජපන් 10-වසරක රජයේ බැඳුම්කර (JGB) මත ප්රතිලාභ ඉලක්ක මට්ටම එලෙසම පැවතුනි, 0%. +/-0.5% ක අවසර ලත් ප්රතිලාභ උච්චාවචන පරාසය ද පවත්වා ගෙන යන ලදී. නමුත් මෙතැන් සිට, මෙම සීමාව තවදුරටත් දෘඩ මායිමක් ලෙස දැකිය නොහැකි නමුත් වඩාත් නම්යශීලී විය. සත්ය වශයෙන්ම, නිශ්චිත සීමාවන් තුළ - ජපාන බැංකුව 1.0% මට්ටමේ "රතු රේඛාවක්" ඇඳ ඇති අතර ප්රතිලාභ මෙම ලකුණට වඩා ඉහළ නොයන ලෙස මිලදී ගැනීමේ මෙහෙයුම් සිදු කරන බව නිවේදනය කළේය.

දැන්, BoJ සඳහා වූ මෙම විප්ලවීය පියවරෙන් සතියකට අඩු කාලයකට පසු, JGB හි ප්රතිලාභ 0.65% ලකුණට ආසන්නව වසර නවයක ඉහළම මට්ටමට ළඟා විය. එහි ප්රතිඵලයක් වශයෙන්, මහ බැංකුව මැදිහත් වීමට ඉක්මන් වූ අතර, තවදුරටත් වර්ධනය වීම වැලැක්වීම සඳහා, මෙම සුරැකුම්පත් මිලදී ගැනීමෙන් මැදිහත්වීමක් සිදු කරන ලද අතර, එමගින් යෙන් මුදලට සහාය විය.

එක්සත් ජනපදයේ NFP හි දුර්වල දත්ත හේතුවෙන් අගෝස්තු 4 වන සිකුරාදා ජපාන මුදල් ඒකකයට තවදුරටත් සහාය ලැබුණි. එහි ප්රතිඵලයක් වශයෙන්, USD/JPY යුගලය සඳහා සතියේ නිමාව 141.73 මට්ටමේ විය.

උද්ධමන දත්ත මහ බැංකු සඳහා සහ අනෙක් අතට මුදල් වෙලඳපොල සඳහා තීරණාත්මක වනු ඇති බවට සැකයක් නැත. මේ මොහොතේ ජපානයේ උද්ධමනය තවදුරටත් ඉහළ යනු ඇති බවට බොහෝ සාක්ෂි තිබේ. දින කිහිපයකට පෙර, රටේ ආන්ඩුව අවම වැටුපෙහි 4% ක වැඩිවීමක් නිර්දේශ කළ අතර, වැටුප් සාකච්ඡා පසුගිය දශක තුන තුළ ඉහලම වැටුප් වර්ධනයක් ලබා ගත්තේය. මෙම පසුබිමට එරෙහිව, පාරිභෝගික මිල දර්ශකය (CPI) ඉහළ යාමට තුඩු දෙන මෙම වර්ධනය පාරිභෝගිකයින් වෙත ලබා දීමට ව්යාපාර සූදානම්ව සිටින බවට සාක්ෂි වැඩි වෙමින් පවතී. මෙම ප්රවනතාවය පෙන්නුම් කරන්නේ උද්ධමනය ඉහල නැංවිය හැකි මිල වැඩි කිරීම මගින් වැඩි වන ශ්රම පිරිවැයට ප්රතිචාර දැක්වීමට ජපාන සමාගම් අතර ඇති කැමැත්තයි. අනෙක් අතට, මෙය ජපාන බැංකුවේ ප්රතිපත්ති තීරණ කෙරෙහි බලපෑමක් ඇති කළ හැකි අතර මුදල් වෙලඳපොලවල යෙන් අගය කෙරෙහි බලපෑම් ඇති කරයි. මෙම තත්ත්වය පැහැදිලිවම ශ්රම වෙලඳපොලවල්, මුදල් ප්රතිපත්ති සහ මුදල් වටිනාකමේ අන්තර් සම්බන්ධතාව ඉස්මතු කරන අතර ආර්ථික දර්ශක සහ මහ බැංකු ක්රියාමාර්ග සමීපව නිරීක්ෂණය කිරීමේ වැදගත්කම අවධාරනය කරයි.

ඉහළ යන අගයන් වලට එරෙහිව සටන් කිරීම සඳහා, එක්සත් ජනපදයේ සහ යුරෝපයේ, ජපාන බැංකුවේ (BoJ) සගයන් මුදල් ප්රතිපත්ති දැඩි කරමින් සහ පොලී අනුපාත ඉහල දමයි. Dutch Rabobank හි විශ්ලේෂකයින් බලාපොරොත්තු වන්නේ BoJ අවසානයේ එය අනුගමනය කර ක්රමයෙන් එහි අතිශය මෘදු ප්රතිපත්තියෙන් ඉවත් වනු ඇති බවයි. එහි ප්රතිඵලයක් වශයෙන්, USD/JPY විනිමය අනුපාතිකය මාස තුනේ සිට හය දක්වා කාලසීමාවක් තුළ 138.00 සීමාවට ආපසු යා හැකි බව ඔවුන් අපේක්ෂා කරයි.

ජපානයේ MUFG බැංකුවේ මූලෝපායවේදීන්ගේ දැක්ම අඩු ශුභවාදීය. ඔවුන් ලියන්නේ, "දැනට, අපි ලබන වසරේ මුල් භාගයේ දී ජපාන බැංකුවේ පළමු අනුපාත ඉහල දැමීම පිළිබඳව අනාවැකි පල කරමු. BoJ ප්රතිපත්තිය දැඩි කිරීම දෙසට මාරුවීම ඉදිරි වසර තුළ යෙන් ශක්තිමත් වීම පිළිබඳ අපගේ අනාවැකියට සහාය වේ." ප්රතිලාභ වක්ර පාලන ප්රතිපත්තියේ මෑත වෙනස සම්බන්ධයෙන්, MUFG විශ්වාස කරන්නේ එය පමණක් ජපන් මුදල් ප්රතිසාධනයක් ඇති කිරීමට ප්රමාණවත් නොවන බවයි.

ජර්මනියේ Commerzbank සහ ෆින්ලන්තයේ Nordea බැංකුවේ ආර්ථික විද්යාඥයින් එකඟ වන්නේ ජපන් නියාමකයා උද්ධමනය මෙල්ල කිරීමට සමත් වුවහොත්, යෙන් විනිමය අනුපාතය ඉහළ යා යුතු බවයි. කෙසේ වෙතත්, ජපාන බැංකුවේ ප්රතිපත්තියේ වෙනස්කම් ඉක්මනින් සිදු නොවනු ඇත. එබැවින්, බොහෝ විශේෂඥයින්ට අනුව, සැලකිය යුතු මාරුවීම් අපේක්ෂා කළ හැක්කේ 2024 දී පමණි.

ඉදිරිපත් කරන ලද විවිධ අදහස් සහ අනාවැකි මගින් ආර්ථික පරිසරයේ සංකීර්ණත්වය සහ මුදල් ප්රතිපත්ති වෙනස්වීම් සහ මුදල් සංචලනය පිළිබඳව අනාවැකි පල කිරීමේ අභියෝග ඉස්මතු කරයි. අගයන් පහතයාම සමඟ BoJ හි දිගුකාලීන අරගලය සහ අතිශයින් අනුගත මූල්ය ස්ථාවරයක් සඳහා එහි කැපවීම සැලකිල්ලට ගෙන ජපානයේ තත්වය විශේෂයෙන් සූක්ෂ්ම වේ. වෙළඳපල සහභාගිවන්නන් සහ ප්රතිපත්ති සම්පාදකයින් විකාශනය වන භූ දර්ශනයේ සැරිසැරීමට ආර්ථික දර්ශක පරාසයක්, මහ බැංකු සංඥා සහ ගෝලීය ආර්ථික ප්රවණතා කෙරෙහි දැඩි අවධානයක් යොමු කළ යුතුය.

විශ්ලේෂකයන්ගේ කෙටි කාලීන අනාවැකිය සම්බන්ධයෙන්, එය පැහැදිලි මඟ පෙන්වීමක් ලබා නොදේ. ඔවුන්ගෙන් තුනෙන් එකක් ඉදිරි දිනවලදී USD/JPY යුගලය උතුරට ගමන් කරනු ඇතැයි විශ්වාස කරන අතර, තවත් තුනෙන් එකක් එය දකුණට ගමන් කරනු ඇතැයි අපේක්ෂා කරයි. අවසාන තුනෙන් එක සමාන්තර හෝ "නැගෙනහිර" දෙසට චලනයක් අපේක්ෂා කරයි. D1 කාල රාමුවේ දර්ශක පහත පරිදි පෙනේ:

ඔස්කිලේටර්: 75% කොළ පාට, සහ 25% උදාසීන අළු වේ. ප්රවනතා දර්ශක: හරිතයන්ට පැහැදිලි වාසියක් ඇත. එය 85% ක් වන අතර රතු පැහැයට ඇත්තේ 15% ක් පමණි.

ආසන්නතම ආධාරක මට්ටම 141.40 හි ස්ථානගත කර ඇති අතර, පසුව 40.60-140.75, 139.85, 138.95-139.05, 138.05-138.30, 137.25-137.50, 135.95, 133.75-134.15, 132.80-133.00, 131.25, 130.60, 129.70, 128.10, සහ 127.20 වේ. ආසන්නතම ප්රතිරෝධය 141.20, පසුව 142.90-143.05, 143.75-144.04, 145.05-145.30, 146.85-147.15, 148.85, සහ අවසාන වශයෙන්, 2019 ඔක්තෝබර් ඉහළ අගයක් වූ 151.95 වේ.

විශ්ලේෂකයින්ගේ විවිධ අදහස් සහ තාක්ෂණික දර්ශකවල විවිධ කියවීම් අනුව, වෙළඳපල සහභාගිවන්නන් මෙම මුදල් යුගලයට ප්රවේශමෙන් ප්රවේශ විය යුතුය. ඉදිරි ආර්ථික දත්ත නිකුත් කිරීම්, මහ බැංකු ප්රකාශන සහ අනෙකුත් මූලික සාධක පිළිබඳ ප්රවේශමෙන් පරීක්ෂා කිරීමෙන් USD/JPY හි විය හැකි දිශාව පිළිබඳ අමතර අවබෝධයක් ලබා දිය හැකිය.

ඉදිරි සතිය තුළ ජපාන ආර්ථිකය සම්බන්ධයෙන් සැලකිය යුතු තොරතුරු කිසිවක් බලාපොරොත්තු නොවේ. එරට කඳුකර දිනය සමරන බැවින් අගෝස්තු 11 සිකුරාදා ජපානයේ නිවාඩු දිනයක් බව වෙළඳුන් දැන සිටිය යුතුය.

ක්රිප්ටෝ මුදල්: ETH/BTC - දිනන්නේ කවුද?

- පසුගිය සතියේ ක්රිප්ටෝ සමාලෝචනය නම් කර තිබුණේ "නැතිවූ ප්රේරකයක් සෙවීමේදී" යන්නයි. පසුගිය සතිය පුරා, ප්රේරකය තවමත් සොයාගෙන නොමැත. ජුලි 23-24 දක්වා පහත වැටීමෙන් පසුව, BTC/USD යුගලය, ඩොලරය ශක්තිමත් කිරීමට දැඩි ලෙස ප්රතිරෝධය දක්වමින් සමාන්තර චලනයේ තවත් අදියරකට මාරු විය. අගෝස්තු 1-2 දින සිට $30,000 දක්වා ඉහළ යාම දිස් වූ අතර යුගලය $29,200 කට පමණ පැමිණ ආපසු හැරවුම් අගයට පැමිණීමෙන් අවසන් විය. ඩිජිටල් රත්රන්, භෞතික රත්රන් මෙන් නොව, අගෝස්තු 4 වැනි දින එක්සත් ජනපදයේ ශ්රම වෙලඳපොල දත්ත ප්රකාශනයට ප්රතිචාර දැක්වූයේ නැත.

සමහර විශ්ලේෂකයින් විශ්වාස කරන්නේ DeFi හි අර්බුදය බිට්කොයින් මත අමතර පීඩනයක් ඇති කරන අතර නුදුරු අනාගතයේ දී ප්රමුඛ ක්රිප්ටෝ මුදල් සඳහා සැලකිය යුතු අඩුවීමක් පවා අනාවැකි පල කරයි. කෙසේ වෙතත්, අපගේ මතය අනුව, ඔවුන් "අර්බුද" ලෙස හඳුන්වන්නේ සත්ය වශයෙන්ම එකක් නොවේ. සෑම දෙයක්ම විමධ්යගත හුවමාරු (DEX) ක්රියාත්මක වන ස්මාර්ට් කොන්ත්රාත්තු ලිවීමට භාවිතා කරන වයිපර් ක්රමලේඛන භාෂාවේ මුල් අනුවාදවල ඇති දුර්වලතා දක්වා පැමිණේ. ජුලි 30 වෙනිදා, මුල් වයිපර් අනුවාද 0.2.15-0.3.0 භාවිතා කරමින් යුගල හතරක (CRV/ETH, alETH/ETH, msSETH/ETH, pETH/ETH) ද්රවශීලතා සංචිත Curve Finance හුවමාරුව මත හැක් කරන ලදී. මුළු සංඛ්යාව දෙසීය ඉක්මවන අනෙකුත් ඒවාට කිසිදු බලපෑමක් සිදු නොවීය. මුළු පාඩුව ඩොලර් මිලියන 52 ක් පමණ විය.

CertiK ප්රවීණයන් පවසන පරිදි, ජූලි මාසයේදී අනවසරයෙන් ඇතුළුවීමේ ප්රහාර හේතුවෙන් වෙළඳුන්ට ඩොලර් මිලියන 303 ක් වටිනා ඩිජිටල් වත්කම් අහිමි විය. PeckShield දත්ත වලට අනුව, 2023 ජනවාරි සිට ජූනි දක්වා, ක්රිප්ටෝ කර්මාන්තය අවම වශයෙන් හැක් කිරීම් 395 කට මුහුණ දී ඇති අතර, එහි ප්රතිඵලයක් ලෙස ඩොලර් මිලියන 480 ක් පමණ සොරකම් කර ඇත. එබැවින්, Curve Finance අනවසරයෙන් ඇතුළුවීම නිසැකවම අප්රසන්නය, නමුත් එය අසාමාන්ය දෙයක් නොවේ. එය පසුගිය වසරේ Terra (LUNA) සහ FTX හි සිදුවූ කඩාවැටීම්වල පරිමාණයෙන් බොහෝ දුරස් වේ.

සමහර විට අඩු හෝ වැඩි පහසුවක් දැනීම සඳහා, කියමනක් ලෙස, යමෙකු තම බිත්තර සියල්ලම එක කූඩයකට නොදැමිය යුතුය. මෙය Galaxy Investment Partners හි ප්රධාන විධායක නිලධාරී Michael Novogratz විසින් Bloomberg සමඟ සම්මුඛ සාකච්ඡාවකදී දෙන ලද පණිවිඩය විය. "ආයෝජකයෙකු තරුණ නම් හා සන්සුන්ව අවදානම් දැරුවේ නම්, මම ඔහුට අලිබබා කොටස් මිලදී ගැනීමට උපදෙස් දෙමි," බිලියනපතියා පැවසීය. "රිදී, රත්රන්, බිට්කොයින් සහ එතීරියම් හි ආයෝජනය කිරීමට මම උපදෙස් දෙමි. එය මගේ කළඹ වනු ඇත."

විශාලතම ආයෝජන සමාගමක් වන BlackRock, බිට්කොයින් ETF සඳහා අයදුම්පතක් ගොනු කිරීමෙන් පසු බිට්කොයින්ගේ අනාගතය පිළිබඳ Novogratz හි විශ්වාසය ශක්තිමත් විය. BlackRock හි ප්රධාන විධායක නිලධාරී ලැරී ෆින්ක් කිසි විටෙකත් බිට්කොයින් විශ්වාස නොකළ නමුත් දැන් ඔහුගේ අදහස වෙනස් කර ඇති බව ව්යාපාරිකයා සඳහන් කළේය. "දැන් ඔහු පවසන්නේ BTC ගෝලීය මුදල් ඒකකයක් වනු ඇති බවත්, ලොව පුරා සිටින මිනිසුන් එය විශ්වාස කරන බවත්ය. ඔහු බිට්කොයින් විශ්වාස කරයි," Michael Novogratz ප්රකාශ කළේය.

ජනප්රිය වෙළෙන්දෙකු සහ මූල්ය කර්මාන්තයේ ප්රවීණයෙකු වන පීටර් බ්රැන්ඩ්ට් ද කාලයාගේ ඇවෑමෙන්, පළමු ක්රිප්ටෝ මුදල, කොටස් සහ රත්රන් වැනි සාම්ප්රදායික ආයෝජන වත්කම්වල "සෙවණැල්ලෙන් පිටතට පැමිණෙන" බව ඔහු විශ්වාස කරන අතර අනාගතයේදී එය මූල්ය වෙළඳපොලේ හඬ, බිට්කොයින් වනු ඇත.

පීටර් බ්රැන්ඩ්ට් අවධාරණය කළේ එක්සත් ජනපද නියාමකයින් විසින් ස්ථානීය බිට්කොයින් ETF දියත් කිරීම නිසැකවම අනුමත කරන බවයි. කෙසේ වෙතත්, ඔහුගේ මතය අනුව, මෙම අනුමැතිය ප්රවෘත්තියක් නොවනු ඇත, අර්ධයකින් අඩු කිරීම සිදුවීමක් නොවනු ඇත. ඔවුන්ගෙන් පසු, BTC හි මිල ඉහළ යනවා වෙනුවට අඩු විය හැකිය. "වසර 48 ක සමපේක්ෂනය තුළ," Brandt ලියයි, "වෙළඳපොලවල් සිදුවීම් සිදුවීමට පෙර ඒවා සැලකිල්ලට ගන්නා බව මම නිතරම සොයාගෙන ඇත." ඔහුඋපදෙස් දෙන්නේ "කටකතා මත මිල දී ගන්න, සත්ය මත විකුණන්න" යන කියමන සැමවිටම අනුගමනය කරන්න යනුවෙනි.

අර්ධ වශයෙන් අඩුකිරීමේ ප්රතිවිපාක සම්බන්ධයෙන් මධ්යස්ථ අශුභවාදී අදහස් ද CME සමූහයේ විශ්ලේෂකයින් විසින් ප්රකාශ කරන ලදී. බිට්කොයින්ගේ පැවැත්මේ පළමු වසර අට තුළ ඉතා ශක්තිමත් වූ ක්රිප්ටෝ වත්කම් සඳහා වූ ඉල්ලුම පසුගිය වසර පහ තුළ සැලකිය යුතු ලෙස මන්දගාමී වී ඇති බව ඔවුහු සඳහන් කළහ. එමනිසා, ඔවුන්ගේ මතය අනුව, අර්ධයකින් අඩු කිරීම BTC හෝ අනෙකුත් ක්රිප්ටෝ මුදල් අගය කිරීමට හේතු වන බවට සහතිකයක් නොමැත.

අනතුරු ඇඟවීම් තිබියදීත්, බොහෝ බලපෑම් කරන්නන් සහ ක්රිප්ටෝ උද්යෝගිමත් අය ඉදිරි වසරවලදී කොපමණ බිට්කොයින් වර්ධනය වේද යන්න පිළිබඳව අනාවැකි පල කිරීමට තරඟ කරති. සමහර අදහස් අදහස් කීපයක්: ආරෝහණ අනුපිළිවෙලට වර්ග කර ඇත. TechDev යන අන්වර්ථ නාමයෙන් වන විශ්ලේෂකයෙකු BTC හි මිල පිළිබඳව අනාවැකි පල කරන්නේ වසර 10 ක චීන බැඳුම්කරවල මිල, ඩොලර් දර්ශකයේ චලනය මෙන්ම ප්රධාන බැංකුවල මහ බැංකුවල ශේෂයන් ඇතුළුව සම්ප්රදායික මූල්ය වෙලඳපොලවල හැසිරීම මත විශ්වාසය තැබීමෙනි. රටවල්, ආදිය. ඔහුට අනුව, කාසියේ අනුපාතිකය ගෝලීය ද්රවශීලතාවයේ දර්ශක සමීපව අනුගමනය කරන අතර වත්මන් ආර්ථික චක්රය නැවත වරක් මුදල් සැපයුමේ දැවැන්ත වර්ධනයකින් අවසන් විය යුතුය. එබැවින්, බිට්කොයින් වර්ධනය සඳහා සූදානම් වේ. විශ්ලේෂකයාගේ මතය අනුව, කෙටි කාලීන වත්කම් උච්චාවචනයන් නොසලකා හරින ලඝුගණක වර්ධන වක්ර දර්ශකය, 2025 වන විට ප්රමුඛ ක්රිප්ටෝ මුදල $140,000 මට්ටමට ළඟා වනු ඇති බව පෙන්නුම් කරයි.

"දර්ශකයේ නිශ්චිත පරාමිති සහ චලනයේ දැඩි බව මත පදනම්ව මෙය ඉතා රළු ආසන්න අගයක් බව මම සටහන් කරමි," TechDev අනතුරු ඇඟවීය. Bollinger Bands වැනි එවැනි දර්ශකයක් ඉතා පටු පරාසයක පවතින බව ද විශ්ලේෂකයා සඳහන් කළේය. අවසන් වරට බිට්කොයින් එවැනි පරාසයකින් පිට වූ විට, පූර්ණ පරිමාණ ඉහළයාමේ ප්රවණතාවක් ආරම්භ විය.

අපගේ ඉහළම 3 හි මීළඟට සිටින්නේ ව්යාපාර ධනපති සහ ප්රකෝටිපති ටිම් ඩ්රේපර් ය, ඔහු FOX Buisness සමඟ සම්මුඛ සාකච්ඡාවකදී ප්රකාශ කළේ ඉක්මනින් හෝ පසුව, මුළු ලෝකයම පළමු ක්රිප්ටෝ මුදල වැළඳ ගන්නා බවයි. "බිට්කොයින් පිළිගැනීමෙන් 2% ක් ඉතිරි කර ගත හැකි බව සිල්ලර වෙළෙන්දන් තේරුම් ගැනීමට ඇත්තේ කාලය පිළිබඳ ප්රශ්නයක් පමණි. ඔවුන් බැංකු සහ ක්රෙඩිට් කාඩ් නිෂ්පාදකයින්ට ගෙවීමට අවශ්ය නැත," ඔහු පැහැදිලි කළේය. 2025 වන විට මෙය සිදුවනු ඇතැයි අනාවැකි පල කළේය. (ආයෝජකයා 2018 දී මෙම මිල නැවත සඳහන් කර ඇති බව සඳහන් කිරීම වටියි, නමුත් ඒ වන විට ඔහු 2022 "පැය X" ලෙස සඳහන් කළේය. අපට පෙනෙන පරිදි, බිලියනපතියාට වැරදී ඇත.)

අවසාන වශයෙන්, මෙවර ගෞරවනීය වේදිකාවේ රන් පියවර BitMEX සම-නිර්මාතෘ ආතර් හේස් වෙත යොමු වේ. ඔහු ප්රමුඛතම ක්රිප්ටෝ මුදල් $ 760,000 දක්වා ඉහළ යාම පිළිබඳව අනාවැකි පල කළ ලිපියක් ප්රකාශයට පත් කළේය. ඔහුගේ මතය අනුව, BTC බ්ලොක්චේන් වෙත කෘතිම බුද්ධි (AI) ව්යාපෘති ඒකාබද්ධ කිරීම පරිසර පද්ධතියේ මූලික වත්කමක් ලෙස කොයිනයේ ආකර්ෂණය තියුනු ලෙස වැඩි කරනු ඇත.

එතීරියම් ඒ හා සමාන සංවර්ධන ආකෘතියක් පෙන්නුම් කළ යුතු බව හේස් විශ්වාස කරයි. AI මත පදනම් වූ ව්යාපෘති මෙම අනෙකුත් ක්රිප්ටෝ මුදල් තුළට ඒකාබද්ධ කළහොත්, ජාලයේ ප්රධාන ගනුදෙනු මෙවලම වන ETH හි ආයෝජන ආකර්ෂණය තියුනු ලෙස තීව්ර වනු ඇත. මෙම අවස්ථාවෙහිදී, අනෙකුත් ක්රිප්ටෝ මුදල් 1,556% කින් අගය කළ හැකිය. වෙනත් වචන වලින් කිවහොත්, BitMEX සම-නිර්මාතෘ ETH $31,063 දක්වා ඉහළ යා හැකි බව බැහැර නොකරයි.

Hayes ට අනුව ඉදිරි වසර පහ තුළ ETH හි වර්ධනය උත්තේජනය කරන තවත් සාධකයක් වනු ඇත්තේ විමධ්යගත මූල්ය (DeFi) වෙළඳපොළේ ව්යාප්තියයි. මෙම පරිසර පද්ධතියේ බොහෝ ප්රොටෝකෝල එතීරියම් සංඛ්යාව වැඩිවීම ETH සමඟ ගනුදෙනු පරිමාවේ වර්ධනයකට තුඩු දෙනු ඇති අතර, ඒ අනුව, අනෙකුත් ප්රධාන හි මිල ඉහළ යාමට හේතු වේ.

එතීරියම් හි අනාගත අපේක්ෂාවන් තක්සේරු කිරීම සඳහා මූල්ය වේදිකාවක් වන Finder හි කර්මාන්ත විශේෂඥයින් අතර සමීක්ෂණයක් පවත්වන ලදී. 2023 අවසන් වන විට ETH අගය සාමාන්යයෙන් $ 2,400ක් වනු ඇතැයි විශේෂඥයන් අනාවැකි පළ කර ඇත. 2025 අවසානය වන විට එතීරියම් හි මිල $ 5,845 දක්වා සහ 2030 අවසන් වන විට $16,414 දක්වා ළඟා වනු ඇතැයි ඔවුන් අනාවැකි පළ කර ඇත. එය 56% ක් බව සඳහන් කිරීම වටී. ප්රවීණයන් විශ්වාස කරන්නේ දැන් ETH මිලදී ගැනීමට හොඳම කාලය බව විශ්වාස කරන අතර 41% ක් ක්රිප්ටෝ මුදල් තබා ගැනීමට උපදෙස් දෙන අතර 4% ක් එය විකිණීම නිර්දේශ කරයි.

ලොව දෙවන විශාලතම උපදේශන සමාගම වන PwC, ක්රිප්ටෝ මුදල් සහ සම්ප්රදායික හෙජ් අරමුදල් යන දෙකෙහිම නියෝජිතයින් සම්බන්ධ කරගනිමින් සමීක්ෂණයක් පවත්වන ලදී. සමීක්ෂණයට ලක් වූවන්ගෙන් 93% ක් විශ්වාස කරන්නේ වෙළඳපල දැනටමත් පහළට පැමිණ ඇති බවත්, 2023 අවසානය වන විට ක්රිප්ටෝ මුදල් වෙළඳපොළ වර්ධනය වනු ඇතැයි ඔවුන් අපේක්ෂා කරන බවත්ය. කෙසේ වෙතත්, 72% ක් සිතන්නේ එතීරියම් හට වෙළඳපල ප්රාග්ධනීකරණයේදී බිට්කොයින් අභිබවා යාමට අවස්ථාවක් නොමැති බවයි. අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් හි ජයග්රහණය විශ්වාස කරන ඉතිරි 28% න් බහුතරයක් බලාපොරොත්තු වන්නේ එය ඉදිරි වසර 2 සිට 5 දක්වා කාලය තුළ සිදුවනු ඇති බවයි.

CME සමූහයේ මෑත වාර්තාවක් පෙන්නුම් කළේ ETH/BTC පොලී අනුපාත, රන් අනාගතය සහ බොරතෙල් වල වෙනස්වීම් සමඟ පාහේ ශුන්ය සහසම්බන්ධයක් ප්රදර්ශනය කරන බවයි. කෙසේ වෙතත්, එය ඩොලරයේ ශක්තිය, බිට්කොයින්ගේ වෙළඳපල සැපයුමේ වෙනස්කම් සහ තාක්ෂණික සමාගම් කොටස්වල චලනය වැනි සාධක මගින් සැලකිය යුතු ලෙස බලපායි. පර්යේෂණයෙන් පෙන්නුම් කරන්නේ ETH USD හි ප්රබලතාවයට වැඩි අවදානමක් ඇති බවත්, BTC සැපයුමේ වෙනස්කම් ETH සැපයුමේ වෙනස්වීම් වලට වඩා ETH/BTC මත වැඩි බලපෑමක් ඇති කරන බවත්ය. ඒ අතරම, තාක්ෂණික සමාගම් කොටස් (S&P 500 සහ Nasdaq-100 Tech දර්ශක) ඉහළ යන දිනවල BTC ට සාපේක්ෂව ETH බොහෝ විට වර්ධනය වේ.

මෙම දළ විශ්ලේෂණය ලියන අවස්ථාව වන විට, අගෝස්තු 4 සිකුරාදා සවස BTC/USD $28,950 පමණ වෙළඳාම් වේ, ETH/USD $1,820 පමණ වන අතර ETH/BTC 0.0629 වේ. ක්රිප්ටෝ වෙළඳපොලේ සම්පූර්ණ වෙළඳපල ප්රාග්ධනීකරණය අඛණ්ඩව පහත වැටෙන අතර එය ඩොලර් ට්රිලියන 1.157 (සතියකට පෙර ඩොලර් ට්රිලියන 1.183) වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය මධ්යස්ථ කලාපයේ ලකුණු 54ක (සතියකට පෙර ලකුණු 52) පවතී.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න