EUR/USD: නිවැරදි කිරීම තවමත් ප්රවණතාවය ආපසු හැරවීමක් නොවේ

- පසුගිය සතියේ EUR/USD යුගලයේ චලනය අසාමාන්ය විය. සම්මත තත්වයක් තුළ, ශක්තිමත් ආර්ථිකයක් සහ සෞඛ්ය සම්පන්න ශ්රම වෙලඳපොලක පසුබිමට එරෙහිව, උද්ධමනයට එරෙහිව සටන් කිරීම මහ බැංකුවේ පොලී අනුපාතිකය වැඩි කිරීමට හේතු වේ. මෙය, ආයෝජකයින් ආකර්ෂණය කර ජාතික මුදල් ශක්තිමත් කරයි. කෙසේ වෙතත්, මෙවර තත්ත්වය ඊට හාත්පසින්ම වෙනස් ආකාරයකින් දිග හැරුණි.

සැප්තැම්බර් 28, බ්රහස්පතින්දා නිකුත් කරන ලද එක්සත් ජනපද සාර්ව ආර්ථික දත්ත, Q2 හි 2.1% හි ශක්තිමත් GDP වර්ධනයක් පෙන්නුම් කළේය. ආරම්භක විරැකියා හිමිකම් ගණන 204K වූ අතර එය පෙර පැවති 202K අගයට වඩා මදක් වැඩි නමුත් අපේක්ෂිත 215K ට වඩා අඩුය. මේ අතර, එවැනි ප්රතිලාභ ලබන මුළු පුරවැසියන් සංඛ්යාව මිලියන 1.67 ක් වූ අතර එය අනාවැකි පල කළ මිලියන 1.675 ට වඩා අඩුය.

මෙම දත්ත යෝජනා කරන්නේ එක්සත් ජනපද ආර්ථිකය සහ ශ්රම වෙලඳපොල සාපේක්ෂ වශයෙන් ස්ථාවරව පවතින අතර, එය පදනම් ලකුණු 25 කින් (bps) පොලී අනුපාත වැඩි කිරීමට එක්සත් ජනපද ෆෙඩරල් සංචිතය පෙලඹවිය යුතු බවයි. Minneapolis ෆෙඩරල් රිසර්ව් බැංකුවේ සභාපති Neil Kashkari මෑතකදී එවැනි පියවරක් සඳහා ඔහුගේ පූර්ණ සහයෝගය තහවුරු කළ බව සඳහන් කිරීම වටී, මන්දයත් ඉහළ උද්ධමනය සමඟ සටන් කිරීම ෆෙඩරල් බැංකුවේ මූලික අරමුණ ලෙස පවතී. JP Morgan හි ප්රධාන විධායක නිලධාරී Jamie Dimon තව දුරටත් ඉදිරියට ගොස්, දැනට පවතින 5.50% සිට 7.00% දක්වා ඉහළ නැංවීමේ හැකියාව ප්රතික්ෂේප නොකරන බව ප්රකාශ කළේය.

කෙසේ වෙතත්, මෙම සංඛ්යා සහ අනාවැකි වෙළඳපල සහභාගිවන්නන් කෙරෙහි හැඟීමක් ඇති කිරීමට අසමත් විය. විශේෂයෙන්ම ෆෙඩරල් මහ බැංකුවේ නිලධාරීන්ගේ කතා බෙහෙවින් පරස්පර විරෝධී බව ඔප්පු වී ඇත. නිදසුනක් වශයෙන්, ෆෙඩරල් රිච්මන්ඩ් බැංකුවේ සභාපති තෝමස් බාර්කින්, Q4 හි එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතය දිගටම වර්ධනය වනු ඇතැයි විශ්වාස නොකරයි. අනාගත අනුපාත සම්බන්ධයෙන් පුළුල් පරාසයක අදහස් පවතින බවත් මුදල් ප්රතිපත්තියේ අමතර වෙනස්කම් අවශ්ය වේද යන්න අපැහැදිලි බවත් ඔහු පෙන්වා දුන්නේය. චිකාගෝ ෆෙඩරල් රිසර්ව් බැංකුවේ සභාපති Austin Goolsbee සඳහන් කළේ උද්ධමනය සහ විරැකියාව අතර වෙළඳාමේ අධික විශ්වාසය ප්රතිපත්තිමය වැරදි වල අවදානම දරන බවයි.

එවැනි ප්රකාශයන් ඩොලරය කෙරෙහි උද්යෝගිමත් මනෝභාවයක් ඇති කර ඇත. මෙම අඳුරු සහ පරස්පර විරෝධී පසුබිම මධ්යයේ, ඩොලරයට ආධාර කරමින් සිටි එක්සත් ජනපද භාණ්ඩාගාර බැඳුම්කරවල ප්රතිලාභ බහු-වසරක ඉහල මට්ටම් වලින් පහත වැටුනි. එක්සත් ජනපද ෆෙඩරල් අයවැය වටා ඇති අවිනිශ්චිතතාවය ද ඩොලරය මත පීඩනයක් ඇති කළේය. තවද, සැප්තැම්බර් 28 සහ 29 Q3 හි අවසාන වෙළඳ දින සනිටුහන් කළ අතර, සති 11 ක ලාභ ලැබීමෙන් පසු, ඩොලර් DXY දර්ශකයේ දිගු වෙළඳ ස්ථාන වසා දමා ලාභ ඉපයීමට පටන් ගෙන ඇත.

යුරෝ කලාපය සම්බන්ධයෙන් ගත් කල, උද්ධමනය පැහැදිලිවම අඩු වීමට පටන් ගෙන ඇත. මූලික දත්ත පෙන්නුම් කරන්නේ ජර්මනියේ වාර්ෂික පාරිභෝගික මිල දර්ශකයේ (CPI) වර්ධනය 6.4% සිට 4.3% දක්වා මන්දගාමී වී ඇති අතර, රුසියාව යුක්රේනය වෙත හමුදා ආක්රමණය ආරම්භයේ සිට එහි පහළම ස්ථානයට ළඟා වී තිබේ. සමස්ත යුරෝ කලාපීය CPI ද පහත වැටුණි - පෙර අනුපාතය 5.3% සහ 4.8% ක අනාවැකි අගයක් තිබියදීත්, එය 4.5% දක්වා අඩු විය.

CPI හි මෙම අඩුවීම යුරෝපීය මහ බැංකුවේ (ECB) අපේක්ෂිත මෘදු ප්රතිපත්ති මාරුව 2024 Q3 සිට 2024 Q2 දක්වා නැවත සැලසුම් කිරීමට හේතු විය. එපමනක් නොව, නව පොලී අනුපාත ඉහළ නැංවීමේ සම්භාවිතාව සැලකිය යුතු ලෙස අඩු වී ඇත. න්යායාත්මකව, මෙය යුරෝව දුර්වල කළ යුතුව තිබුණි. කෙසේ වෙතත්, ඩොලරයේ ඉරණම පිලිබඳ උත්සුකතාවයන් වඩාත් බලපෑම් සහගත බව ඔප්පු වූ අතර, 1.0487 කින් ඉහල යාමෙන් පසු, EUR/USD යුගලය ඉහලට ගමන් කරමින්, 1.0609 හි ඉහල අගයකට ලඟා විය.

ජර්මනියේ Commerzbank හි විශ්ලේෂකයින්ට අනුව, සමහර වෙළෙන්දෝ 1.0500 ක් අවම මට්ටම් පිළිබඳව ඉතා සෑහීමකට පත් නොවූ අතර, සාර්ව දත්ත හෝ මහ බැංකුවේ නිලධාරීන්ගේ ප්රකාශයන් මේ සඳහා සැලකිය යුතු බලපෑමක් ඇති කළ නොහැකි විය. කෙසේ වෙතත්, ප්රකෘතිමත් වීම ප්රවණතා ආපසු හැරවීමක් හෝ ඩොලර් රැලියේ සම්පූර්ණ අවසානයක් පෙන්නුම් නොකරයි. Commerzbank විශ්ලේෂකයින් විශ්වාස කරන්නේ වෙළඳපල පැහැදිලිවම එක්සත් ජනපද ආර්ථිකය සඳහා මෘදු පැමිණීමක් මත වැඩි බරක් තබා ඇති බැවින්, මෙම දෘෂ්ටිකෝණය තහවුරු නොකරන දත්ත වලට ඩොලරය විශේෂයෙන් දැඩි ලෙස ප්රතිචාර දැක්වීමට ඉඩ ඇති බවයි.

MUFG බැංකුවේ විශ්ලේෂකයින් ද විශ්වාස කරන්නේ 1.0500 කලාපය අවසානයේ ආපසු හැරවීම සඳහා උත්ප්රේරකයක් ලෙස ක්රියා කළ ශක්තිමත් මට්ටමක් බවට පත්ව ඇති බවයි. කෙසේ වෙතත්, බැංකුවේ ආර්ථික විද්යාඥයින්ගේ මතය අනුව, නිවැරදි කිරීම මූලික වශයෙන් තාක්ෂණික ස්වභාවයක් ගන්නා අතර එය ඉක්මනින් ඉවත් විය හැකිය.

සැප්තැම්බර් 29 සිකුරාදා, ප්රධාන දර්ශකයක් වන එක්සත් ජනපදයේ පුද්ගලික පරිභෝජන වියදම් දර්ශකය (PCE) නිකුත් කිරීම දෙස වෙළඳුන් බලා සිටියේය. වසරින් වසර, එය 3.9% ක් ලෙස එය සටහන් විය (පෙර අගය 4.3% ක් විය). වෙළඳපල උච්චවචනයේ සුළු වැඩිවීමක් පෙන්නුම් කළ අතර, ඉන් පසුව EUR/USD යුගලය 1.0573 ක අගයක් සමගින් වෙළඳ සතිය මෙන්ම මාසය සහ කාර්තුව ද අවසන් කළේය. එක්සත් ජනපද බැංකුවල "විශාලතම බැංකු හතරේ" බැංකුවක් වන Wells Fargo හි මූලෝපායඥයින් විශ්වාස කරන්නේ එක්සත් ජනපදයට සාපේක්ෂව යුරෝපයේ පහල අගයන් යුරෝව මත තවදුරටත් පහතට පීඩනය යෙදිය යුතු බවයි. යුරෝපීය මහ බැංකුව (ECB) දැනටමත් එහි වත්මන් මුදල් දැඩි කිරීමේ චක්රය අවසන් කර ඇති බවත්, එහි ප්රතිඵලයක් ලෙස 2024 මුල් භාගය වන විට යුගලය 1.0200 මට්ටමට පහත වැටිය හැකි බවත් ඔවුන් විශ්වාස කරයි.

සැප්තැම්බර් 29 සවස් වන විට මධ්ය කාලීන ඉදිරි දැක්මේ සිට ආසන්න කාලීය දක්වා මාරු වෙමින්, විශේෂඥ අදහස් ඒකාකාරව කාණ්ඩ තුනකට බෙදා ඇත: තුනෙන් එකක් තවදුරටත් ඩොලර් ශක්තිමත් වීම සහ EUR/USD යුගලයෙහි පහත වැටීමක් අපේක්ෂා කරයි; තවත් තුනෙන් එකක් ඉහළට නිවැරදි කිරීමක් අපේක්ෂා කරයි; සහ අවසාන තුනෙන් එක මධ්යස්ථ ස්ථාවරයක් ගනී. තාක්ෂණික විශ්ලේෂණය සඳහා, D1 ප්රස්ථාරයේ ප්රවණතා දර්ශක සහ ඔස්කිලේටර් යන ද්විත්වයම අතර, බහුතරය, 90% ක්, තවමත් එක්සත් ජනපද ඩොලරයට අනුග්රහය දක්වන අතර රතු පැහැයෙන් වර්ණාලේප කර ඇත. යුරෝ සමග 10% ක් පමණි. යුගලයේ ආසන්නතම ආධාරක මට්ටම් 1.0560 පමණ වන අතර, පසුව 1.0490-1.0525, 1.0375, 1.0255, 1.0130, සහ 1.0000 වේ. ඉහළයාම සඳහා 1.0620-1.0630, පසුව 1.0670-1.0700 වේ. ඉන් පසුව 1.0745-1.0770, 1.0800, 1.0865, 1.0895-1.0925, 1.0985, and 1.1045 ප්රදේශය තුළ ප්රතිරෝධයක් ඇති වේ.

එ.ජ. ශ්රම වෙලඳපොලට අදාළ දත්ත නිකුත් කිරීම් ඔක්තෝබර් 3 සිට ඔක්තෝබර් 6 දක්වා සතිය පුරාවට අපේක්ෂා කෙරේ. විරැකියා අනුපාතය සහ ගොවිපල නොවන වැටුප් ලේඛන (NFP) සංඛ්යා ඇතුළු ප්රධාන දර්ශක නිකුත් කිරීමත් සමග ඔක්තෝබර් 6 සිකුරාදා දින සතිය අවසන් වනු ඇත. සතියේ මුලදී, විශේෂයෙන් ඔක්තෝබර් 2 සඳුදා, එක්සත් ජනපද නිෂ්පාදන අංශයේ ව්යාපාර ක්රියාකාරකම් (PMI) පිළිබඳ දත්ත නිකුත් කරනු ඇත. ෆෙඩරල් සංචිතයේ සභාපති ජෙරොම් පවෙල් ද මෙදින කතා කිරීමට නියමිතය. ඔක්තෝබර් 4 වැනි බදාදා, එක්සත් ජනපද සේවා අංශයේ ව්යාපාරික ක්රියාකාරකම් මෙන්ම යුරෝ කලාපයේ සිල්ලර විකුණුම් පිළිබඳ තොරතුරු ද ප්රසිද්ධියට පත් කෙරේ.

GBP/USD: පවුමේ වර්ධනය සඳහා ධාවක නොමැත

- එක්සත් රාජධානියේ ජාතික සංඛ්යාලේඛන කාර්යාලය විසින් ප්රකාශයට පත් කරන ලද නවතම දත්ත වලට අනුව, රටේ දළ දේශීය නිෂ්පාදිතය (GDP) Q2 හි වසරින් වසර 0.6% කින් ඉහළ ගොස් ඇති අතර එය 0.4% හි අපේක්ෂාවන් ඉක්මවා ගියේය. එමෙන්ම පෙර කාර්තුවේ 0.5% සිට ඉහළ ගොස් ඇත. මෙම ධනාත්මක ප්රවණතාවය නිසැකවම දිරිගන්වන සුළු වුවද, එක්සත් රාජධානියේ 0.6% ක වර්ධන වේගය එක්සත් ජනපදයේ සංසන්දනාත්මක අගයට වඩා 3.5 ගුණයකින් අඩු වන අතර එය 2.1% වේ. එබැවින් ආර්ථිකය ශක්තිමත් වන්නේ කුමන හේතුවක් යටතේ ද යන්න පැවසීම අනවශ්යය.

නෙදර්ලන්තයේ විශාලතම බැංකු සමූහය වන ING හි උපායමාර්ගිකයින් විශ්වාස කරන්නේ පසුගිය සතියේ දෙවන භාගයේදී GBP/USD යුගලය ඉහළ ගියේ එක්සත් ජනපද ඩොලරයේ නිවැරදි කිරීමක් හේතුවෙන් පමණක් බවයි. ඔවුන්ට අනුව, මෙම අවස්ථාවෙහිදී බ්රිතාන්ය මුදල්වල තිරසාර වැඩිවීමක් අපේක්ෂා කල හැකි එක්සත් රාජධානියට සම්බන්ධ කිසිඳු සාධකයක් නොමැත.

UOB සමූහයේ විශ්ලේෂකයින් අපේක්ෂා කරන්නේ ඉදිරි සති 1-3 තුළ GBP/USD යුගලය 1.2100-1.2380 ක තරමක් පුළුල් පරාසයක් තුළ උච්චාවචනය විය හැකි බවයි. කෙසේ වෙතත්, Wells Fargo උපායමාර්ගිකයින් අපේක්ෂා කරන්නේ යුගලය එහි පහත වැටීම දිගටම කරගෙන යන අතර, 2024 මුල් භාගයේදී 1.1600 කලාපයට ළඟා වන බවයි. එය අවසන් වරට එම අගයේ වෙළඳාම් කරන ලද්දේ 2022 නොවැම්බර් මාසයේදීය. එවැනි පියවරක සම්භාවිතාව එංගලන්ත බැංකුවේ පවුමේ පොලී අනුපාතිකය උපරිම මට්ටමට පැමිණෙන්නට ඇතැයි යෝජනා කරන සංඥා මගින් සනාථ වේ.

GBP/USD යුගලය පසුගිය සතියේ 1.2202 අගයෙන් අවසන් විය. යුගලයේ ආසන්න කාලීන අනාගතය පිළිබඳ විශ්ලේෂක අදහස් බෙදී ඇති අතර, පැහැදිලි මඟ පෙන්වීමක් ලබා නොදේ: 40% ක් යුගලය මත උද්යෝගිමත්ය, තවත් 40% ක් පහතයාම සඳහා වන අතර ඉතිරි 20% මධ්යස්ථ ස්ථාවරයක් අනුගමනය කර ඇත. දෛනික ප්රස්ථාරයේ (D1) ප්රවණතා දර්ශක සහ ඔස්කිලේටර් අතර 90% ක් රතු පැහැයෙන් වර්ණාලේප කර ඇති අතර 10% කොළ පැහැයෙන් වර්ණාලේප කර ඇත. යුගලය පහළට ගමන් කළහොත්, එය 1.2120-1.2145, 1.2085, 1.1960 සහ 1.1800 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත. ප්රතිවිරුද්ධව, යුගලය ඉහළ ගියහොත්, එය 1.2270, 1.2330, 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760, සහ 1.2800-1.2815 හි ප්රතිරෝධය හමුවනු ඇත.

ඉදිරි සතිය සඳහා එක්සත් රාජධානියේ ආර්ථිකය සම්බන්ධ සැලකිය යුතු සිදුවීම් කිසිවක් අපේක්ෂා නොකෙරේ.

USD/JPY: 150.00 අගය බිඳීම බලාපොරොත්තුවෙන්

- "අධික මුදල් සංචලනයන්ට එරෙහිව සුදුසු ක්රියාමාර්ග ගනු ලැබේ, කිසිදු විකල්පයක් බැහැර නොකරයි" "අපි මුදල් විනිමය අනුපාත පිළිබඳව සමීපව නිරීක්ෂණය කරමින් සිටිමු." මෙම වාක්ය ඛණ්ඩ හුරුපුරුදුද? මෙය ජපානයේ මුදල් අමාත්ය Shunichi Suzuki විසින් සැප්තැම්බර් 29 සිකුරාදා විසින් කරන ලද තවත් වාචික මැදිහත්වීමක වචන වේ. ඔහු තවදුරටත් කියා සිටියේ "මුදල් මැදිහත්වීම සඳහා ප්රේරකයක් ලෙස ක්රියා කළ හැකි ජපන් යෙන් සඳහා නිශ්චිත ඉලක්ක මට්ටමක් රජයට නොමැති" බවයි.

කෙනෙකුට අවසාන ප්රකාශය සමඟ එකඟ විය හැකිය, විශේෂයෙන් සලකා බැලීමේදී USD/JPY යුගලය පසුගිය සතියේ 149.70 මට්ටමට ළඟා වූ අතර, එම මට්ටම අවසන් වරට 2022 ඔක්තෝම්බර් මාසයේදී ලබා ගත් මට්ටමක් වේ. එපමණක් නොව, මහා පරිමාණ ගෝලීය බැඳුම්කර විකුණා දැමීම් මධ්යයේ, ජපාන බැංකුව (BoJ) වසර 10ක JGB හි ඉහළ යන අස්වැන්න මැඩලීමට පියවර ගත් අතර සැප්තැම්බර් 29 දින මෙම බැඳුම්කර මිලදී ගැනීමට නියමිත නොවන මෙහෙයුමක් නිවේදනය කළේය. එවැනි තත්වයක් තුළ, ගෝලීය ඩොලර් නිවැරදි කිරීම සඳහා නොවේ නම්, මෙම මෙහෙයුම USD/JPY යුගලය බිඳ දැමීමට බොහෝ දුරට ඉඩ තිබේ, 150.00 අගය හරහා.

අප දැනටමත් ඉහත සඳහන් කර ඇති පරිදි, බොහෝ විශේෂඥයින්ට අනුව, ඩොලරයේ විකුණා දැමීම බොහෝ විට සතියේ, මාසය සහ කාර්තුවේ අවසාන දිනවල ලාභ ලැබීමට සම්බන්ධ වේ. එබැවින්, 150.00 මට්ටම බිඳ වැටීම නොවැළැක්විය හැකි බැවින්, මෙම ප්රවණතාවය ඉක්මනින් විසුරුවා හැරිය හැකිය.

150.00 ක් අගය ජපානයේ මූල්ය බලධාරීන් මුදල් මැදිහත්වීම් ආරම්භ කිරීමට පොළඹවන "මැජික් අංකය" විය හැකිද? අවම වශයෙන්, වෙළඳපල සහභාගිවන්නන් මෙම මට්ටම එවැනි මැදිහත්වීමක් සඳහා සිදු විය හැකි උත්ප්රේරකයක් ලෙස සලකයි. වර්තමාන ආර්ථික දර්ශක අනුව මෙය වඩාත් පිළිගත හැකිය. ජූලි මාසයට සාපේක්ෂව කාර්මික නිෂ්පාදනය අගෝස්තු මාසයේදී නොවෙනස්ව පැවති අතර ජපානයේ ප්රාග්ධනයේ මූලික උද්ධමනය සැප්තැම්බර් මාසයේදී අඛණ්ඩව තුන්වන මාසය සඳහා මන්දගාමී විය. මෙම කොන්දේසි යටතේ, Mizuho Securities හි ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ මුදල් මැදිහත්වීම් සීමිත බලපෑමක් ඇති කළ හැකි වුවද, "යෙන් දුර්වල වීම නිසා ඇති වූ ආනයන මිල තියුනු ලෙස ඉහළ යාම බරපතල ලෙස සලකන බව, ජපාන මහජනතාවට පෙන්වීමෙන් රජයට දේශපාලනික වශයෙන් කිසිවක් අහිමි නොවනු ඇති" බවයි. .

සතිය අවසන් වූයේ USD/JPY යුගලය 149.32 අගයට පැමිණීමෙනි. සමීක්ෂණය කරන ලද ප්රවීණයන්ගෙන් බහුතරයක් (60%) USD/JPY යුගලය සඳහා දකුණට නිවැරදි කිරීමක් අපේක්ෂා කරයි, සමහර විට මුදල් මැදිහත්වීම හේතුවෙන් 'යෙන්' පවා ශක්තිමත් වේ. මේ අතර, 20% ක් යුගලය විශ්වාසයෙන් උතුරු දෙසට ගමන් කරන බවට අනාවැකි පල කරන අතර තවත් 20% කට මධ්යස්ථ දැක්මක් ඇත. D1 කාලරාමුව මත, සියලුම ප්රවණතා දර්ශක සහ ඔස්කිලේටර් කොළ පැහැයෙන් වර්ණාලේප කර ඇත; කෙසේ වෙතත්, පසුකාලීනව 10% ක් අධික මිලට ගත් කොන්දේසි සංඥා කරයි. ආසන්නතම ආධාරක මට්ටම් 149.15 හි පිහිටා ඇති අතර, පසුව 48.45, 147.95-148.05, 146.85-147.25, 145.90-146.10, 145.30, 144.45, 143.75-144.05, 142.20, 140.60-140.75, 138.95-139.05, සහ 137.25-137.50 වේ. ආසන්නතම ප්රතිරෝධය 149.70-150.00, පසුව 150.40, 151.90 (ඔක්තෝබර් 2022 ඉහළ) සහ 153.15 වේ.

ඔක්තෝබර් 2 වන දින Q3 සඳහා Tankan Large Manufacturers දර්ශකය නිකුත් කිරීමට අමතරව, ජපාන ආර්ථිකයේ තත්ත්වය සම්බන්ධයෙන් වෙනත් සැලකිය යුතු ආර්ථික දත්ත ඉදිරි සතිය සඳහා සැලසුම් කර නොමැත.

ක්රිප්ටෝ මුදල්: අර්ධය හා හැලොවින් මත බලාපොරොත්තු

- සතියේ පළමු භාගයේදී, ශක්තිමත් වන එක්සත් ජනපද ඩොලරයට යටත් වෙමින් BTC/USD පහතට නැඹුරු විය. කෙසේ වෙතත්, එය $26,000 කලාපය තුළ රඳවා ගැනීමට සමත් වූ අතර, ඉන් පසුව චලනය වෙනස් විය: ඩොලර් දර්ශකය (DXY) දුර්වල වීමට පටන් ගත් අතර, ඉහළයාම හට යුගලය $27,000 පමණ ආධාරක/ප්රතිරෝධක ප්රදේශයට තල්ලු කිරීමට අවස්ථාවක් ලබා දුන්නේය.

ෆෙඩරල් සංචිතයේ දැඩි මූල්ය ප්රතිපත්තිය බිට්කොයින් මත මෙන්ම පුළුල් ක්රිප්ටෝ මුදල් වෙලඳපොල මත දිගටම පීඩනය යෙදෙන බව පැහැදිලිය. සැප්තැම්බර් අවසානයේ දී ප්රතිමූල්යකරණ අනුපාතය ඉහල නොදැමීමට එක්සත් ජනපද නියාමකයා තීරණය කළ අතර, එය අනාගතයේ දී එවැනි පියවරක් ගැනීම පිලිබඳ බැහැර නොකළේය. SEC හි ස්පොට් බිට්කොයින් ETF යෙදුම් පිළිබඳ පොරොත්තු තීරණ වෙළඳපොලේ අවිනිශ්චිතතාවයට එකතු වේ.

Morgan Creek Capital හි ප්රධාන විධායක නිලධාරී Mark Yusko විශ්වාස කරන්නේ මෙම යෙදුම් සම්බන්ධයෙන් සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ හිතකර තීරණයක් ඩොලර් බිලියන 300 ක ආයෝජන ගලා ඒමට හේතු විය හැකි බවයි. එවැනි තත්වයක් තුළ, වෙළඳපල ප්රාග්ධනීකරණය සහ කොයිනයේ වටිනාකම යන දෙකම සැලකිය යුතු ලෙස වැඩි වනු ඇත.

කෙසේ වෙතත්, මෙහි ප්රධාන වචනය "වුවහොත්" වේ. SkyBridge Capital හි නිර්මාතෘ Anthony Scaramucci, New York හි Messari Mainnet සම්මන්ත්රණයේදී, ෆෙඩරල් සංචිතය විසින් නියම කරන ලද ඉහළ පොලී අනුපාත සහ සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ සභාපති Gary Gensler ගේ ක්රියා ස්වරූපයෙන් බිට්කොයින් සඳහා "headwinds" පැවැත්ම පිළිගත්තේය. එසේ වුවද, මෙම ආයෝජකයා සහ හිටපු ධවල මන්දිර නිලධාරියා විශ්වාස කරන්නේ බිට්කොයින් රත්රන් වලට වඩා විශාල අපේක්ෂාවන් ලබා දෙන බවයි. බිට්කොයින් ETF අයදුම්පත් අවසානයේ අනුමත වුවහොත්, එය ඩිජිටල් වත්කම් පුලුල්ව පැතිරීමට තුඩු දෙනු ඇත. Scaramucci විශ්වාස කරන්නේ වර්තමාන පහතයාමේ වෙළඳපොලේ අයහපත්ම දේ දැනටමත් අප පිටුපස ඇති බවයි. "ඔබට බිට්කොයින් තිබේ නම්, මම එය විකුණන්නේ නැත. ඉදිරි වසර 10-20 ඇදහිය නොහැකි තරම් ඉහළ වනු ඇත," ඔහු ප්රකාශ කළේය. මූල්යකරුට අනුව, තරුණ පරම්පරාව අන්තර්ජාලය සමඟ කළාක් මෙන් පළමු ක්රිප්ටෝ මුදල ප්රමුඛධාරාවක් කරනු ඇත.

ෆෙඩරල් සංචිතයේ සහ සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ ක්රියාවන් වටා ඇති අවිනිශ්චිතතාවයන් මධ්යයේ, ක්රිප්ටෝ වෙළඳපොලේ වර්ධනය සඳහා මූලික බලාපොරොත්තුව 2024 අප්රේල් මාසයේදී පැවැත්වීමට නියමිත 'අර්ධය' සිදුවීමයි. කෙසේ වෙතත්, මෙහි දී පවා අදහස් වෙනස් වේ. ප්රවීණයන් ගණනාවක් අනාවැකි පල කරන්නේ අර්ධයට පෙර බිට්කොයින් මිල පහත වැටීමකි.

Rekt Capital නමින් හැඳින්වෙන විශ්ලේෂකයෙකු, වත්මන් වෙළඳපල තත්ත්වය 2020 BTC මිල චලනය සමඟ සංසන්දනය කළ අතර කොයිනයේ මිල අවරෝහණ ත්රිකෝණයක් තුළට වැටිය හැකි අතර එය $ 19,082 තරම් අඩු විය හැකි බව අනුමාන කළේය.

2018 පහතයාමේ ප්රවණතාවය තුළ බිට්කොයින් පහත වැටීමේ ප්රමාණය නිවැරදිව අනාවැකි පල කළ සුප්රසිද්ධ වෙළෙන්දෙකු වන Bluntz, අඛණ්ඩ පහළට යන චලනයක් පිළිබඳව ද අනාවැකි පල කරයි. ප්රස්ථාරයේ ඇති අවරෝහණ ත්රිකෝණ රටාව අසම්පූර්ණ ලෙස පෙනෙන නිසා වත්කම එහි පතුලටම පැමිණ ඇතැයි ඔහු සැක කරයි. එහි ප්රතිඵලයක් වශයෙන්, Bluntz අපේක්ෂා කරන්නේ බිට්කොයින් $23,800 පමණ දක්වා අවප්රමාණය විය හැකි අතර එමගින් තුන්වන නිවැරදි කිරීමේ රැල්ල සම්පූර්ණ කිරීමයි.

තවත් කීර්තිමත් විශ්ලේෂකයෙකු වන Benjamin Cowen ද ඔහුගේ දෘෂ්ටිකෝණයෙන් පසුගාමීය. BTC මිල $ 23,000 මට්ටම දක්වා පහත වැටිය හැකි බව ඔහු විශ්වාස කරයි. Cowen ඔහුගේ අනාවැකිය ඓතිහාසික රටා මත පදනම් කරයි, එයින් ඇඟවෙන්නේ ප්රමුඛතම ක්රිප්ටෝ මුදල් වල මිල සාමාන්යයෙන් අර්ධයේ සිදුවීමකට පෙර සැලකිය යුතු පසුබෑමක් අත්විඳින බවයි. Cowen ට අනුව, අතීත චක්ර පෙන්නුම් කරන්නේ BTC සහ අනෙකුත් ක්රිප්ටෝ මුදල් මෙම තීරණාත්මක සිදුවීමට පෙර කාල සීමාව තුළ ශක්තිමත් කාර්ය සාධනයක් ප්රදර්ශනය නොකරන බවයි.

ඩිජිටල් වත්කම් මිල පහත වැටීමක දී, ඉදිරි අඩක් පහත වැටීම බොහෝ පතල් කම්කරුවන්ට මූල්ය විනාශයක් විය හැකි අතර, ඔවුන්ගෙන් සමහරක් දැනටමත් 2021-2022 තරඟකාරී පීඩනයන්ට යටත් වී ඇත. දැනට, පතල් කම්කරුවන් තුනී මායිම් මත ක්රියාත්මක වේ. දැනට, බ්ලොක් දීමනාව ඔවුන්ගේ ආදායමෙන් 96% ක් වන අතර ගනුදෙනු ගාස්තු 4% ක් පමණි. 'අර්ධයේදී' බ්ලොක් පතල් දීමනාව අඩකින් කපා හරිනු ඇති අතර, මෙය කොයිනයේ මිලෙහි අනුරූප වැඩි වීමක් නොමැතිව සිදුවන්නේ නම්, එය බොහෝ ක්රියාකරුවන් සඳහා මූල්ය ව්යසනයකට තුඩු දිය හැකිය.

සමහර සමාගම් බෙදාහැරීමේ ජාලයන් මගහරිමින් න්යෂ්ටික බලාගාරවලට සෘජුවම තම පතල් ගොවිපල සම්බන්ධ කිරීමට පටන් ගෙන ඇති අතර තවත් සමහරක් පුනර්ජනනීය බලශක්ති ප්රභවයන් කෙරෙහි අවධානය යොමු කරයි. කෙසේ වෙතත්, සෑම කෙනෙකුටම එවැනි විකල්ප නොමැත. Glassnode ට අනුව, එක් බිට්කොයින් පතලක් සඳහා කර්මාන්තයේ සාමාන්ය පිරිවැය දැනට $ 24,000 ක් වේ, නමුත් මෙය රටින් රටට සැලකිය යුතු ලෙස වෙනස් වේ. CoinGecko දත්ත, ලෙබනනය ($266), ඉරානය ($532) සහ සිරියාව ($1,330) වැනි රටවල පතල් කැණීමේ අඩුම පිරිවැය පෙන්වයි. ඊට වෙනස්ව, ඉහළ විදුලි පිරිවැය හේතුවෙන්, එක්සත් ජනපදයේ පිරිවැය $ 46,280 දක්වා ඉහළ යයි. බිට්කොයින් හි මිල හෝ ජාල ගාස්තු අඩකින් අඩු වන විට සැලකිය යුතු ලෙස වැඩි නොවන්නේ නම්, බංකොලොත් රැල්ලක් ඇති විය හැකිය.

මෙය අයහපත් හෝ යහපත් වර්ධනයක්ද? එවැනි බංකොලොත් භාවයන් නව කොයින කැණීම අඩු කිරීමටත්, සැපයුම් හිඟයක් ඇති කිරීමටත්, අවසානයේ ඒවායේ මිල ඉහළ යාමටත් හේතු වනු ඇත. එය ලෙස, ක්රිප්ටෝ විනිමය සංචිත දැනටමත් වසර හයක අවම මට්ටමට ආසන්න BTC මිලියන 2 දක්වා අඩු වී ඇත. වෙළඳපල සහභාගිවන්නන් අනාගතයේ මිල ඉහළ යාමක් අපේක්ෂාවෙන් තම සංචිත තවදුරටත් තබා ගැනීමට තීරණය කරයි.

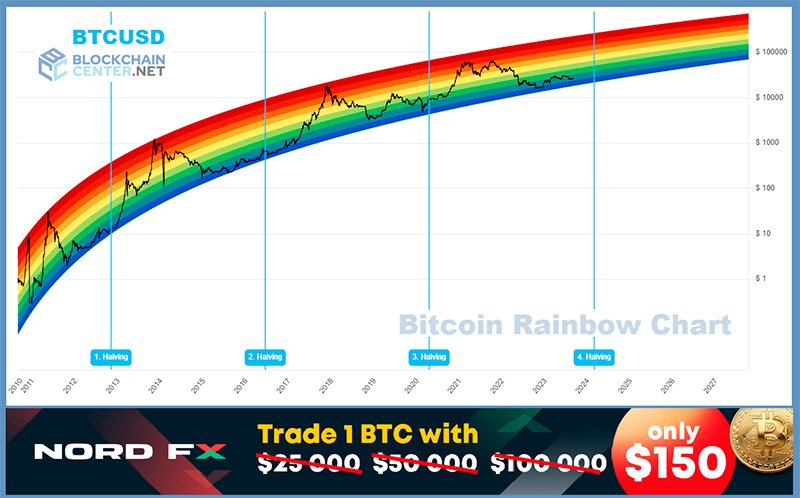

පර්යේෂණ ආයතනයක් වන Fundstrat අනුමාන කර ඇත්තේ 'අර්ධයේ' පසුබිමට එරෙහිව, BTC මිල වර්තමාන මට්ටම්වලින් 500% කට වඩා වැඩි වී $ 180,000 සීමාවට ළඟා විය හැකි බවයි. Financial corporation Standard Chartered ව්යාපෘති මඟින් ප්රමුඛතම ක්රිප්ටෝ මුදලේ මිල මේ වසරේ $50,000 දක්වා සහ 2024 අවසන් වන විට $120,000 දක්වා ඉහළ යා හැකිය. Blockchain Center විසින් The Bitcoin Rainbow ප්රස්ථාරය ද මිලදී ගැනීම නිර්දේශ කරයි; ඔවුන්ගේ ප්රස්ථාරයේ BTC/USD උපුටා දැක්වීම් දැනට පහළ කලාපයේ ඇත, එය නැවත ඉහලට පැමිණීමට නියමිත බව යෝජනා කරයි.

MicroStrategy හි ප්රධාන විධායක නිලධාරී Michael Saylor ට අනුව, කොයින මිලියන 21 කට සීමා කර ඇති බිට්කොයින් වල ආවේනික සැපයුම් සීමාව එය ප්රාග්ධනය සංරක්ෂණය කිරීම සහ වර්ධනය කිරීම සඳහා හොඳම වත්කම බවට පත් කරයි. බිලියනපතියා සාමාන්ය මුදල්වල ක්ෂයවීම් අනුපාතය, උද්ධමනයේ චලනය සමඟ සංසන්දනය කළේය. පසුගිය වසර 100 තුළ එක්සත් ජනපද ඩොලර් වලින් රඳවා තබා ඇති අරමුදල් ඔවුන්ගේ වටිනාකමෙන් 99% ක් පමණ අහිමි වනු ඇති බව උපුටා දක්වමින් සාම්ප්රදායික මුදල් ඒකකවල තබා ගතහොත් පුද්ගලයන්ට ඔවුන්ගේ ඉතුරුම් ඛාදනය විය හැකි බව ඔහු තර්ක කළේය.

මෙම සමාලෝචනය ලියන අවස්ථාව වන විට, සැප්තැම්බර් 29 සිකුරාදා සවස BTC/USD යුගලය $19,000 දක්වා පහත වැටී හෝ $180,000 දක්වා ඉහළ ගොස් නැත. එය දැනට $ 26,850 හි ගනුදෙනු වේ. ක්රිප්ටෝ මුදල් වෙලඳපොලේ සමස්ත වෙළඳපල ප්රාග්ධනීකරණය සතියකට පෙර ඩොලර් ට්රිලියන 1.053 සිට ඩොලර් ට්රිලියන 1.075 ක් වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය ඒකක 5කින් වැඩි වී 43 සිට 48 දක්වා ගමන් කරමින් 'බිය' කලාපයේ සිට 'උදාසීන' කලාපයට සංක්රමණය වී ඇත.

අවසාන වශයෙන්, ඉදිරි මාසය සඳහා අනාවැකියක්. විශේෂඥයන් නැවත වරක් කෘත්රිම බුද්ධිය වෙත හැරී ඇත, මෙවර හැලොවීන් (ඔක්තෝබර් 31) වන විට ප්රමුඛතම ක්රිප්ටෝ මුදලේ මිල පිළිබඳව අනාවැකිය පළ කිරීම මෙහි අරමුණ වේ. CoinCodex වෙතින් AI ප්රකාශ කරන්නේ නියමිත දිනට බිට්කොයින් මිල වැඩි වී $ 29,703 ක අගයට ළඟා වන බවයි.

සිත්ගන්නා කරුණ නම්, ක්රිප්ටෝ වෙළඳපොලේ "Uptober" ලෙස හඳුන්වන යෙදුමක් පවා තිබේ. මෙහි අදහස නම් සෑම ඔක්තෝබර් මාසයකම බිට්කොයින් සැලකිය යුතු මිල ලාභයක් දකින බවයි. 2021 සංඛ්යා දෙස බලන විට, ඔක්තෝබර් 31 වන දින බිට්කොයින් $ 61,300 ආසන්නයේ වෙළඳාම් කරන ලද අතර එය 2020 ට සාපේක්ෂව 344% ට වඩා වැඩි වීම සනිටුහන් කරයි. මෙම සංසිද්ධිය පසුගිය වසරේ, 2022 දී පවා FTX හුවමාරුවේ ඉහළ පෙළේ බිඳවැටීමෙන් පසුව අදාළ විය. 2022 ඔක්තෝම්බර් 1 වන දින, මෙම වත්කම $ 19,300 ට ගනුදෙනු වූ නමුත් ඔක්තෝබර් 31 වන විට කොයිනය $ 21,000 සීමාවට ළඟා විය. මේ වතාවේ කුමක් සිදුවන්නේ දැයි අපි බලා සිටිමු.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න