EUR/USD: 1.0200 ට යුගලය බලාපොරොත්තුවෙන්?

- ධනාත්මක සටහනක් සමඟ පසුගිය සතිය ආරම්භ කර, EUR/USD යුගලය ආපසු හැරවීමට සහ තියුනු ලෙස පහත වැටීමට පෙර, ඔක්තෝබර් 24, අඟහරුවාදා 1.0700 කලාපයේ සැලකිය යුතු ආධාරක/ප්රතිරෝධක මට්ටමක් කරා ළඟා විය. විශ්ලේෂකයින් කිහිප දෙනෙකුට අනුව, ඔක්තෝබර් 3 වන දින ආරම්භ වූ DXY ඩොලර් දර්ශකයේ නිවැරදි කිරීම, ඊට අනුරූපව EUR/USD යුගලය උතුරු දෙසට ගෙනයාම අවසන් වී ඇත.

ප්රවණතා ආපසු හැරවීමේ සාධකය වූයේ ජර්මනියේ සහ යුරෝ කලාපයේ ව්යාපාරික ක්රියාකාරකම් (PMI) පිළිබඳ බලාපොරොත්තු සුන් කරවන දත්ත වන අතර, එය අනාවැකිවලට වඩා අඩු විය. ප්රධාන 50.0 අගයට වඩා පහත වැටුණු අතර එය පිරිහෙන ආර්ථික වාතාවරණයක් පෙන්නුම් කරයි. මෙම සංඛ්යා, වසර පහක අවම අගයන් ලෙස පවතින අතර, එක්සත් ජනපදයේ සමාන දර්ශක සමඟ සම්පූර්ණයෙන්ම වෙනස් විය. ඒවා එදිනම නිකුත් කරන ලද අතර අනාවැකි සහ 50.0 මට්ටම ඉක්මවා ගියේය. (තාක්ෂණික විශ්ලේෂණයේ යෝජකයින් විසින් සටහන් කර ඇති පරිදි, EUR/USD යුගලය 1.0700 වෙත ළඟා වූ විට, එය එහි දින 50 MA අගයට පහර දීම නිසා ද පහත වැටීම පහසු විය.)

PMI වලට අමතරව, ඔක්තෝබර් 26 බ්රහස්පතින්දා නිකුත් කරන ලද Q3 සඳහා වන මූලික එක්සත් ජනපද GDP දත්ත, ඇමරිකානු ආර්ථිකය වසර එකහමාරක් ආක්රමණශීලී මුදල් දැඩි කිරීමකට හොඳින් මුහුණ දෙන බවට තවත් සාක්ෂියක් ලෙස සේවය කළේය. වාර්ෂික අගයන් පෙර අගයන් සහ අනාවැකි යන දෙකටම වඩා සැලකිය යුතු ලෙස වැඩි විය. ආර්ථික වර්ධනය 2.1% සහ 4.2% ට සාපේක්ෂව 4.9% දක්වා ළඟා විය. (මෙම වර්ධනය තිබියදීත්, වෝල් ස්ට්රීට් ජර්නලයේ ප්රවීණයන් දළ දේශීය නිෂ්පාදිතයේ මන්දගාමිත්වය 0.9% දක්වා අනාවැකි පල කරන බව සඳහන් කිරීම වටී, එය එක්සත් ජනපද භාණ්ඩාගාර බැඳුම්කරවල ප්රතිලාභ පහත වැටීමට හේතු වී ඇති අතර DXY හි ඉහල නැගීම තරමක් ඇණහිට ඇත.).

ඔක්තෝබර් 26 වන බ්රහස්පතින්දා, යුරෝපීය මහ බැංකු (ECB) රැස්වීමක් පැවැත්විණි, එහිදී පාලක කවුන්සිලයේ සාමාජිකයින් යුරෝ කලාපීය පොලී අනුපාතිකය තීරණය කරනු ඇතැයි අපේක්ෂා කෙරේ. සම්මුති අනාවැකියට අනුව, අනුපාතය 4.50% වත්මන් මට්ටමේ පවතිනු ඇතැයි අපේක්ෂා කළ අතර එය සත්ය වශයෙන්ම සිදු විය. යුරෝපීය මහ බැංකුවේ නායකත්වය විසින් කරන ලද ප්රකාශයන් කෙරෙහි වෙළඳපල සහභාගිවන්නන් වැඩි උනන්දුවක් දැක්වූහ. ECB සභාපති Christine Lagarde ගේ ප්රකාශ වලින්, ECB "විශේෂයෙන්ම බැංකු අංශයේ ඵලදායී මූල්ය ප්රතිපත්තියක්" ක්රියාත්මක කරන බව අනුමාන කරන ලදී. කෙසේ වෙතත්, යුරෝපයේ තත්වය වඩාත් සුදුසු නොවේ. "පොලී අනුපාත ඔවුන්ගේ උපරිමයට ළඟා වී ඇත, නමුත් පාලක කවුන්සිලය වැඩිවීමක් බැහැර නොකරයි," ඇය ප්රකාශ කළාය. දැන් වෙන කවරදාටත් වඩා දත්ත මත යැපෙන ප්රතිපත්තියක් අනුගමනය කළ යුතුය. අකර්මණ්ය වීම ද ඇතැම් විට ක්රියාවකි.

අනුපාත ඉහළ නැංවීම සහ පවතින තත්ත්වය පවත්වා ගැනීම හැරුණු විට, තුන්වන විකල්පය ඇත: අනුපාත අඩු කිරීම. මේ අවස්ථාවේ දී අනුපාත අඩු කිරීමක් පිළිබඳව සාකච්ඡා කිරීම අවශ්ය නොවන බව පවසමින් ලගාර්ඩ් මහත්මිය මෙම මාර්ගය ප්රතික්ෂේප කළාය. කෙසේ වෙතත්, වෙළඳපල මනෝගතිය යෝජනා කරන්නේ ECB එහි ඉදිරි රැස්වීමකදී වත්මන් අනුපාත ඉහල දැමීමේ චක්රයේ අවසානය විධිමත් ලෙස ප්රකාශයට පත් කරනු ඇති බවයි. තවද, ව්යුත්පන්නයන් පෙන්නුම් කරන්නේ යුරෝපීය නියාමකයාගේ මූල්ය ප්රතිපත්තිය ලිහිල් කිරීම අප්රේල් මස මුලදී ආරම්භ විය හැකි අතර ජුනි මාසය වන විට මෙය සිදුවීමේ සම්භාවිතාව 100% කට ආසන්න බවයි. මේ සියල්ල යුරෝපීය මුදල් ඒකකයේ දිගුකාලීනව අවප්රමාණය වීමට හේතු විය හැකිය.

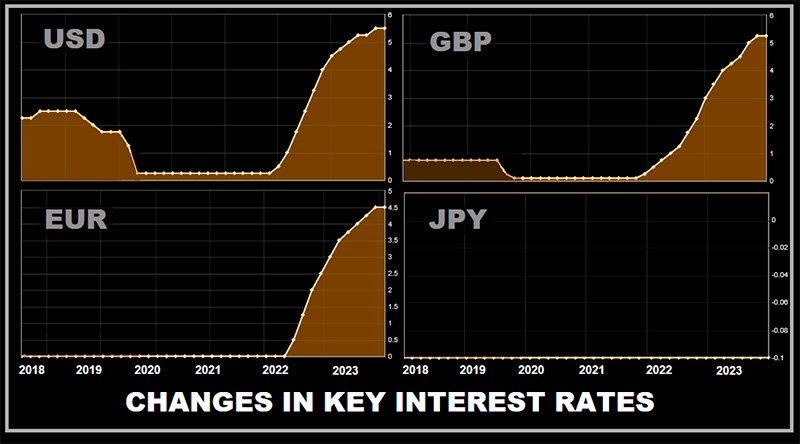

නිසැකවම, එක්සත් ජනපද ඩොලරය වත්මන් ඉහළ පොලී අනුපාතයකින් (5.50% එදිරිව 4.50%) මෙන්ම විවිධ ආර්ථික ගතිකතාවයන් සහ එක්සත් ජනපදය සහ යුරෝ කලාපීය ආර්ථිකයන් අතර ආතතියට ඔරොත්තු දීමේ හැකියාවෙන් ප්රතිලාභ ලබයි. තවද, ඩොලරය ආරක්ෂිත වත්කමක් ලෙස ආකර්ශනීය වේ. ෆෙඩරල් සංචිතයට පෙර යුරෝපීය මහ බැංකුව (ECB) නරක අතට හැරෙනු ඇතැයි යන අපේක්ෂාවන් සමඟ මෙම සාධක, EUR/USD සඳහා අඛණ්ඩ පහත වැටීමක් පිළිබඳව අනාවැකි පල කිරීමට විශේෂඥයින් යොමු කරයි. කෙසේ වෙතත්, එක්සත් ජනපදයේ දළ දේශීය නිෂ්පාදිතයේ වර්ධනයේ සැලකිය යුතු මන්දගාමිත්වයක සම්භාවිතාව සැලකිල්ලට ගනිමින්, සමහර විශ්ලේෂකයින් විශ්වාස කරන්නේ මෙම යුගලය කෙටි කාලීනව සමාන්තර කලාපයක් තුළ ස්ථාවර විය හැකි බවයි. නිදසුනක් වශයෙන්, සිංගප්පූරුවේ යුනයිටඩ් ඕවර්සීස් බැංකුවේ (UOB) ආර්ථික විද්යාඥයින් අපේක්ෂා කරන්නේ මෙම යුගලය ඉදිරි සති 1-3 තුළ 1.0510-1.0690 පරාසයේ වෙළඳාම් කරනු ඇති බවයි.

වසර අවසානය සඳහා අනාවැකි දෙස බලන විට, ජපාන මූල්ය හිමිකාර සමාගමක් වන Nomura හි උපායමාර්ගිකයින් EUR/USD යුගලය පහත හෙලන තවත් සාධක කිහිපයක් හඳුනා ගනී: 1) ඉහළ යන බැඳුම්කර ප්රතිලාභ හේතුවෙන් ගෝලීය අවදානම් හැඟීම් පිරිහීම; 2) ජර්මානු සහ ඉතාලි බැඳුම්කර අතර ප්රතිලාභයන් හි වෙනස පුළුල් කිරීම; 3) එක්සත් ජනපදයේ දේශපාලන අවිනිශ්චිතතාවය අඩු කිරීම; සහ 4) බොරතෙල් මිල ඉහල යාමේ හැකියාවක් ඇති කරන මැද පෙරදිග භූ දේශපාලනික ආතතීන්. Nomura විශ්වාස කරන්නේ චීනයේ ආර්ථික වර්ධනය පිළිබඳ මෑත කාලීන ධනාත්මක පුවත් මගින් මෙම සාධක ප්රමාණවත් ලෙස සමනය කිරීමට නොහැකි වන අතර, වෙළඳපල සහභාගිවන්නන් යුරෝව පහතයාම මත රඳවා තබා ගැනීමයි. මෙම තත්වය මත පදනම්ව, සහ ෆෙඩරල් සංචිතය ලබන සතියේ පොලී අනුපාත නොවෙනස්ව තබා ගනී යැයි උපකල්පනය කරමින්, වසර අවසානය වන විට EUR/USD අනුපාතය 1.0200 දක්වා පහත වැටෙනු ඇතැයි Nomura අනාවැකි පල කරයි.

"විශාල හතරේ" එක්සත් ජනපද බැංකු වල කොටසක් වන වෙල්ස් ෆාගෝ හි උපායමාර්ගිකයින්, යුගලය 1.0200 මට්ටමට 2024 ආරම්භයේදී ළඟා වනු ඇතැයි අපේක්ෂා කරයි. නෙදර්ලන්තයේ විශාලතම බැංකු සමූහය වන ING හි ආර්ථික විද්යාඥයින් විසින් ද යුගලය පහතයනු ඇතැයි විශ්වාස කරයි.

අනාවැකි සමඟ පරිපූර්ණව සමපාත වූ එ.ජ. පුද්ගලික පරිභෝජන වියදම් පිළිබඳ දත්ත නිකුත් කිරීමෙන් පසුව, EUR/USD යුගලය පසුගිය සතියේ 1.0564 මට්ටමේ දී අවසන් විය. එහි ආසන්න කාලීන ඉදිරි දැක්ම පිළිබඳ විශේෂඥ අදහස් මිශ්ර වී ඇත: 45% ක් ඩොලරය ශක්තිමත් කිරීම වෙනුවෙන් පෙනී සිටින අතර 30% යුරෝවට පක්ෂව සහ 25% මධ්යස්ථ ස්ථාවරයක් පවත්වාගෙන යයි. තාක්ෂණික විශ්ලේෂණයට අනුව, D1 මත ප්රස්ථාරයේ ඔස්කිලේටර පැහැදිලි දිශාවක් සපයන්නේ නැත: 30% පහළට, 20% ඉහළට සහ 50% මධ්යස්ථව පවතී. ප්රවණතා දර්ශක වඩාත් පැහැදිලි බවක් ලබා දෙයි: 90%ක් පහළට පෙනෙන අතර 10%ක් පමණක් ඉහළට වේ. යුගලය සඳහා ක්ෂණික ආධාරක මට්ටම් 1.0500-1.0530 පමණ වේ, පසුව 1.0450, 1.0375, 1.0200-1.0255, 1.0130, සහ 1.0000 වේ. ඉහළයාම සඳහා ප්රතිරෝධය 1.0600-1.0620, 1.0740-1.0770, 1.0800, 1.0865, සහ 1.0945-1.0975 පරාසයන් තුළ පවතී.

ඉදිරි සතිය සැලකිය යුතු සිදුවීම් වලින් පිරී පවතින ඇත. ඔක්තෝබර් 30, සඳුදා, අපට ජර්මනියෙන් GDP සහ උද්ධමනය (CPI) දත්ත ලැබෙනු ඇත. ඔක්තෝබර් 31, අඟහරුවාදා, යුරෝපීය ආර්ථිකයේ සිල්ලර විකුණුම් සංඛ්යා නිකුත් කරනු ලැබේ. එයට යුරෝ කලාපය පුරා දළ දේශීය නිෂ්පාදිතය සහ CPI පිළිබඳ මූලික දත්ත ද ඇතුලත් වේ. නොවැම්බර් 1 බදාදා, එක්සත් ජනපද පුද්ගලික අංශයේ රැකියා මට්ටම් සහ නිෂ්පාදන PMI දත්ත ප්රකාශයට පත් කෙරේ. මෙම දිනය වඩාත් තීරණාත්මක සිදුවීමක් ද සිදු වනු ඇත: FOMC (ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව) රැස්වීම, එහිදී පොලී අනුපාත තීරණයක් ගනු ලැබේ. සම්මුති අනාවැකිය මගින් යෝජනා කරන්නේ අනුපාත නොවෙනස්ව පවතිනු ඇති බවයි. එබැවින්, වෙලඳපොල සහභාගිවන්නන් එක්සත් ජනපද ෆෙඩරල් සංචිතයේ ප්රධානීන්ගේ ප්රකාශයන් සහ අදහස් පිළිබඳව විශේෂයෙන් උනන්දු වනු ඇත.

නොවැම්බර් 2, බ්රහස්පතින්දා, අපි එක්සත් ජනපදයේ මූලික රැකියා විරහිත හිමිකම් අගයන් දත්ත දැනගනු ඇත. ශ්රම වෙළඳපොළ දත්ත නොවැම්බර් 3 සිකුරාදා නිකුත් වනු ඇත. මාසයේ පළමු සිකුරාදා සම්ප්රදායික ලෙස, අපට තවත් වටයක් අපේක්ෂා කළ හැකිය: විරැකියා අනුපාතය සහ එක්සත් ජනපදයේ නිර්මාණය කරන ලද නව ගොවිපල නොවන රැකියා සංඛ්යාව ඇතුළු ප්රධාන සාර්ව සංඛ්යාලේඛන.

GBP/USD: 1.1600 ට යුගලය බලාපොරොත්තුවෙන්?

- පසුගිය සතියේ ප්රකාශිත දත්ත පෙන්වා දුන්නේ එක්සත් රාජධානියේ විරැකියා අනුපාතය 4.3% සිට 4.2% දක්වා පහත වැටී ඇති නමුත්, රැකියා විරහිත හිමිකම් ප්රමාණය 20.4K දක්වා වූ බවයි. මෙම අගය 9.0K හි පෙර අගය සහ 2.3K හි අනාවැකි අගය යන ද්විත්වයටම වඩා සැලකිය යුතු ලෙස ඉහළය. බ්රිතාන්ය කර්මාන්ත සම්මේලනයේ (CBI) ඔක්තෝම්බර් මාසයේ ප්රධාන සිල්ලර වෙළෙන්දන්ගේ සිල්ලර විකුණුම් පිළිබඳ දත්ත හෙළි කළේ සිල්ලර විකුණුම් දර්ශකය 2021 මාර්තු මාසයේ සිට එහි පහළම මට්ටම සනිටුහන් කරමින් ඒකක -14 සිට -36 දක්වා පහත වැටී ඇති බවයි. තවද, නොවැම්බර් මාසයේදී තත්ත්වය අයහපත් අතට හැරෙනු ඇතැයි විශ්ලේෂකයෝ බිය වෙති. කුටුම්භයන් ඉහළ මිල ගණන් වලින් පීඩනයට මුහුණ දෙන බැවින්, ඔවුන් වියදම් සැලකිය යුතු ලෙස කපා හැරීමට මග පාදයි.

ING හි අනාවැකියට අනුව, කෙටි කාලීනව, පවුම සඳහා වන අවදානම් 1.2000 හි ප්රධාන ආධාරක මට්ටම දක්වා පහත වැටීමක් කරා නැඹුරුව පවතී. මධ්ය කාලීන අපේක්ෂාවන් වෙත ගමන් කරමින්, වෙල්ස් ෆාගෝ ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ යුරෝපීය පමණක් නොව බ්රිතාන්ය මුදල් ද පහළට නැඹුරු වනු ඇති බවයි. "එක්සත් ජනපදයට සාපේක්ෂව යුරෝපයේ දුර්වල කාර්ය සාධනය මුදල් වර්ග දෙකටම පීඩනය යෙදිය යුතුය," ඔවුන් ලියයි. "ECB සහ එංගලන්ත බැංකුව පොලී අනුපාත උච්චතම මට්ටමට ළඟා වී ඇති බවට සංඥා කර ඇති අතර, එය පොලී අනුපාතවලින් මුදල්වල සහයෝගය දුර්වල කරයි. මෙම පසුබිමට එරෙහිව, අපි පවුම දුර්වල වනු ඇතැයි අපේක්ෂා කරමු 2024 මුලදී, GBP/USD යුගලය සඳහා අවම වශයෙන් අගය 1.1600 පමණ වේ."

සතිය මුලදී ෆෙඩරල් සංචිත රැස්වීමෙන් පසුව, එංගලන්ත බැංකුව (BoE) නොවැම්බර් 2 බ්රහස්පතින්දා රැස්වීමක් පැවැත්වීමට නියමිතය. අනාවැකි වලට අනුව, බ්රිතාන්ය නියාමකයා සිය මුදල් ප්රතිපත්ති පරාමිතීන් නොවෙනස්ව තැබීමට අපේක්ෂා කරයි. ECB සහ ෆෙඩරල් බැංකුව විසින් ගන්නා ලද ක්රියාමාර්ගවලට සමානව පොලී අනුපාතය 5.25% ලෙස නොවෙනස්ව පවත්වා ගෙන යයි. කෙසේ වෙතත්, එහි ප්රධාන ආර්ථික තරඟකරුවන්ගේ උද්ධමන අනුපාත ඉක්මවා යන එක්සත් රාජධානියේ ඉහළ උද්ධමන අනුපාත සැලකිල්ලට ගෙන, BoE හි තත්වය Lagarde ට වඩා දැඩි මුල්ය ප්රතිපත්තියක් විය හැකිය. එවැනි අවස්ථාවක, පවුම යුරෝපීය මුදල් ඒකකයට එරෙහිව යම් සහයක් සොයා ගත හැකි නමුත්, මෙය ඩොලරයට සාපේක්ෂව බොහෝ උපකාර ලබා දීමට අපහසුය.

GBP/USD යුගලය පසුගිය සතියේ 1.2120 මට්ටමේ දී සම්පුර්ණ වී ඇත. යුගලයේ ආසන්න කාලීන අනාගතය පිලිබඳ මත විමසුමට ලක් වූ විට, විශ්ලේෂකයින්ගෙන් 50%ක් එහි ඉහල නැගීම සඳහා සහය දුන්හ. 20% ක් පමණක් විශ්වාස කරන්නේ යුගලය 1.2000 ඉලක්කය කරා තම ගමන දිගටම පවත්වාගෙන යනු ඇති අතර ඉතිරි 30% මධ්යස්ථ ස්ථාවරයක් පවත්වාගෙන යනු ඇත. D1 ප්රස්ථාරයේ ප්රවණතා දර්ශක ඒකමතිකව පහතයාමට වන අතර, 100% පහත වැටීමක් පෙන්නුම් කරමින් රතු පැහැයෙන් වර්ණාලේප කර ඇත. ඔස්කිලේටර් තරමක් අඩු තීරනාත්මක වේ: 80% පහත වැටීමක් පෙන්නුම් කරයි (ඉන් 15% වැඩිපුර අලෙවි වූ කලාපයේ ඇත), 10% වැඩි වීමක් යෝජනා කරයි, සහ ඉතිරි 10% උදාසීන අළු පැහැයක් ගනී. ආධාරක මට්ටම් සහ කලාප අනුව, යුගලය පහළට ගමන් කළහොත්, එය 1.2000-1.2040, 1.1960, සහ 1.1800-1.1840 හිදී සහ පසුව 1.1720, 1.1595-1.1625, සහ 1.1450-1 හිදී ආධාරක අගයන් හමුවනු ඇත. යුගලය ඉහළ ගියහොත්, එය 1.2145-1.2175, 1.2190-1.2215, 1.2280, 1.2335, 1.2450, 1.2550-1.2575, සහ 1.2690-1.2710 හි ප්රතිරෝධය සපුරාලනු ඇත.

නොවැම්බර් 2 වැනිදා ඉහත සඳහන් කළ එංගලන්ත බැංකු රැස්වීම හැරුණු විට, ඉදිරි සතිය සඳහා බ්රිතාන්ය ආර්ථිකය සම්බන්ධයෙන් වෙනත් වැදගත් සිදුවීම් කිසිවක් අපේක්ෂා නොකෙරේ.

USD/JPY: 152.80 ට යුගලය බලාපොරොත්තුවෙන්?

- සංවර්ධිත රටවල මුදල් ඒකක අතර ජපන් යෙන් දුර්වල ලෙස පවතී. USD/JPY යුගලය වසර පුරා ඉහළ යමින් පවතින අතර, ඔක්තෝබර් 26 වන බ්රහස්පතින්දා එය 150.77 හි නව වාර්ෂික ඉහළම මට්ටමකට ළඟා විය. මෙම ප්රවණතාවයට මූලික හේතුව, අපගේ සමාලෝචන වලදී අප නිතර අවධාරණය කර ඇති පරිදි, ජපාන බැංකුව (BoJ) සහ අනෙකුත් ප්රමුඛ මහ බැංකු අතර මුදල් ප්රතිපත්තිවල විෂමතාවයයි. BoJ විසින් එහි පොලී අනුපාතිකය සෘණ -0.1%ක පවත්වා ගනිමින්, එහි අතිශය පහසුකම් සහිත මූල්ය ප්රතිපත්තිය අත්හැරීමේ සලකුනු නොපෙන්වයි. ෆෙඩරල් සංචිතයේ අනුපාතිකය +5.50% හි පවතින අතර, යෙන්, ඩොලර් සඳහා හුවමාරු කරන සරල රැගෙන යාමේ-වෙළඳ මෙහෙයුමක් මෙම අනුපාත වෙනස හේතුවෙන් සැලකිය යුතු ප්රතිලාභ ලබා දෙයි.

ජපන් රජයේ බැඳුම්කරවල ප්රතිලාභ වක්රය පාලනය කිරීම ලිහිල් කිරීම මගින් යෙන් ට උදව් නොකෙරේ. දැනට, 10-වසර බැඳුම්කරවල ප්රතිලාභ බිංදුවෙන් 0.5% ට වඩා වෙනස් විය හැක. එහි ජූලි රැස්වීමේදී, BoJ තීරණය කළේ මෙම පරාසය දැඩි සීමාවකට වඩා මාර්ගෝපදේශකයක් වනු ඇති බවයි. කෙසේ වෙතත්, පසුකාලීන අත්දැකීම් පෙන්වා දී ඇත්තේ, මෙම පරාසයෙන් කිසියම් කැපී පෙනෙන අපගමනයක් BoJ බැඳුම්කර මිලදී ගැනීමට පොළඹවන අතර, එය නැවතත් යෙන් දුර්වල වීමට හේතු වන බවයි.

USD/JPY යුගලය 150.00 සීමාව ඉක්මවූ විට ඔක්තෝබර් 3 වැනි දින සිදු කරන ලද මුදල් මැදිහත්වීම් පවා යෙන්ට සහය දැක්වීමට අසමත් විය. මෙම යුගලය තාවකාලිකව 147.26 දක්වා පහත හෙලනු ලැබුවද, එය ඉක්මනින් යථා තත්ත්වයට පත් වූ අතර දැන් නැවතත් 150.00 මට්ටමට ළඟා වෙමින් තිබේ.

ජපානයේ මුදල් අමාත්යාංශයේ සහ එහි මහ බැංකුවේ ප්රධානින් ජපානයේ සමස්ත මූල්ය පද්ධතිය ස්ථාවරව පවතින බවත්, ඔවුන් විනිමය අනුපාත සමීපව නිරීක්ෂණය කරන බවත් ප්රකාශ කරමින්, නොපැහැදිලි ප්රකාශ සමඟින් ඔවුන්ගේ මුදල් ඉහළ නැංවීමට දිගින් දිගටම උත්සාහ කරති. කෙසේ වෙතත්, පෙනෙන පරිදි, ඔවුන්ගේ වචන සීමිත බලපෑමක් ඇති කර ඇත. පසුගිය සිකුරාදා, ඔක්තෝබර් 27 වැනිදා, ප්රධාන කැබිනට් ලේකම් Hirokazu Matsuno අපැහැදිලි බව වැඩි කළේය. ඔහුට අනුව, ස්ථාවර සහ තිරසාර මිල මට්ටම් සාක්ෂාත් කර ගැනීම සඳහා වූ අරමුණුවලට අනුකූලව සුදුසු මුදල් ප්රතිපත්තියක් ජපාන බැංකුව විසින් සිදු කරනු ඇතැයි ඔහු අපේක්ෂා කරයි. මෙය ඉතා යහපත් යැයි හැඟෙන අතර, එහි ඇඟවුම් තේරුම් ගැනීම ද ඉතා අභියෝගාත්මකය. හරියටම "සුදුසු" ප්රතිපත්තිය යනු කුමක්ද? මෙම නොපැහැදිලි "ඉලක්ක මිල මට්ටම" පවතින්නේ කොතැනද?

ජර්මනියේ Commerzbank හි විශේෂඥයින්ට අනුව, "ජපානයේ මුදල් හා විදේශ විනිමය ප්රතිපත්තියේ සෑම දෙයක්ම සෑම විටම තාර්කික නොවේ." "වෙළඳපොල USD/JPY හි ඉහළ මට්ටම් දිගටම පරීක්ෂා කිරීමට ඉඩ ඇත" බැංකුවේ ආර්ථික විද්යාඥයින් අනාවැකි පල කරයි. "එවිට සිදුවිය හැකි අවස්ථා දෙකක් තිබේ: එක්කෝ මුදල් අමාත්යාංශය වෙනත් මැදිහත්වීමක් සිදු කරයි, නැතහොත් වෙළඳපල මැදිහත්වීමේ අවදානම මිල කිරීමට පටන් ගන්නා විට යෙන් ක්ෂය වීම වේගවත් වේ."

"මධ්ය කාලීන සිට දිගු කාලීනව," Commerzbank විශ්ලේෂකයින් තවදුරටත් කියා සිටින්නේ, "මැදිහත්වීමකින් මුදල් අවප්රමාණය වීම වැළැක්විය නොහැකි වනු ඇත, විශේෂයෙන්ම ජපාන බැංකුව එහි අතිශය පුළුල් කිරීමේ මූල්ය ප්රතිපත්තියක් පවත්වා ගනිමින් යෙන් මත පීඩනයක් එල්ල කරන්නේ නම්. එබැවින්, එකම තාර්කික ප්රතිචාරය වනුයේ, අවම වශයෙන්, මුදල් ප්රතිපත්තිය ක්රමානුකූලව සාමාන්යකරණය කිරීම, සමහර විට ප්රතිලාභ වක්ර පාලනය (YCC) තවදුරටත් ලිහිල් කිරීම හරහාය.කෙසේ වෙතත්, YCC ලිහිල් කිරීම ප්රමාණවත් වනු ඇති බවට නිශ්චිත නැත. ජපාන බැංකුව අඟහරුවාදා [ඔක්තෝබර් 31] රැස්වීමේදී ඕනෑම දෙයක් වෙනස් කරන බවට යම් නිශ්චිතභාවයක් තිබේ.

එහි ප්රතිඵලයක් වශයෙන්, Societe Generale හි විශ්ලේෂකයින් විශ්වාස කරන්නේ වත්මන් චලනය ඉහළට ගමන් කිරීමේ අඛණ්ඩ පැවැත්මට අනුග්රහය දක්වන බවයි. මීළඟ සිදු විය හැකි බාධක, ඔවුන්ගේ මතය අනුව, 151.25 මට්ටමේ සහ පසුගිය වසරේ ඉහළම 152.00-152.80 කලාපයේ පවතී. ප්රධාන ආධාරක කලාපයක් 149.30-148.85 වේ, නමුත් කෙටි කාලීන පහත වැටීමක් තහවුරු කිරීමට මෙම ප්රදේශය ජය ගැනීම අවශ්ය වේ.

USD/JPY යුගලය පසුගිය වෙළඳ සතිය 149.63 මට්ටමකින් වසා ඇත. එහි ආසන්න කාලීන අපේක්ෂාවන් පිළිබඳව සාකච්ඡා කරන විට, විශ්ලේෂකයින් ඒකාකාරව බෙදී ඇත: 50% යුගලය ඉහළ යනු ඇතැයි අනාවැකි පල කරන අතර 50% ක් පහත වැටීමක් අපේක්ෂා කරයි. D1 ප්රස්ථාරයේ ප්රවනතා දර්ශක 65% ක් කොළ පැහැයෙන් පෙන්නුම් කරයි, එය ඉහළ යාමක් පෙන්නුම් කරයි, සහ 35% රතු පැහැයෙන් පෙන්නුම් කරයි. ඔස්කිලේටර් අතර, පහළට ගමන් කිරීම සඳහා ඒකමතික තීරණයක් නොමැත. 50% ක් උතුරට යොමු වන අතර ඉතිරි 50% ක් සමාන්තර නැඹුරුවක් දක්වයි. ආසන්නතම ආධාරක මට්ටම් 148.30-148.70 කලාපවල පිහිටා ඇති අතර, පසුව 146.85-147.30, 145.90-146.10, 145.30, 144.45, 143.75-144.05, සහ 142.20 වේ. ආසන්නතම ප්රතිරෝධය 150.00-150.15 වේ. පසුව 150.40-150.80 සහ ඉන් පසුව 151.90 (2022 ඔක්තෝබර් මස ඉහළම අගය) සහ 152.80-153.15 වේ.

ඉදිරි සතියේ දී ජපාන ආර්ථිකයේ තත්ත්වයට අදාළ සැලකිය යුතු ආර්ථික දත්ත කිසිවක් නිකුත් කිරීමට සැලසුම් කර නැත. ස්වාභාවිකවම, විශාල විස්මයන් බලාපොරොත්තු නොවූවත්, ඔක්තෝබර් 31 අඟහරුවාදා ජපාන බැංකුවේ රැස්වීම කෙරෙහි අවධානය යොමු කළ යුතුය. ජපානයේ සංස්කෘතික දිනය සමරන බැවින් නොවැම්බර් 3 සිකුරාදා ජපානයේ රජයේ නිවාඩු දිනයක් බව වෙළඳුන් ද දැන සිටිය යුතුය.

ජපන් මුදල් යෝජකයින් සඳහා සහතික තොරතුරු ප්රමාණයක් Wells Fargo වෙතින් පැමිණේ. ඔවුන් අපේක්ෂා කරන්නේ "ෆෙඩරල් සංචිතය සත්ය වශයෙන්ම අනුපාත අඩු කළහොත් සහ ජපාන බැංකුව මුදල් ප්රතිපත්ති ක්රමයෙන් දැඩි කිරීම දිගටම කරගෙන ගියත්, ප්රතිලාභය දිගු කාලීනව යෙන්ට පක්ෂව මාරු විය යුතු" බවයි. Wells Fargo උපායමාර්ගිකයින් අනාවැකි පළ කරන්නේ "ලබන වසර අවසන් වන විට USD/JPY යුගලය 146.00 දෙසට ගමන් කළ හැකි" බවයි.

මෙම ඇමරිකානු බැංකුවේ ඉදිරි දැක්ම 150.00 හි කෙටි වෙළඳ ස්ථාන විවෘත කළ වෙළඳුන් තුළ ශුභවාදී හැඟීමක් ඇති කළ හැකිය. කෙසේ වෙතත්, 2023 ජනවාරි මාසයේදී යුගලය 127.00 හි වෙළඳාම් වන විට 'විකුණනු' ලැබූ වෙළෙන්දන් විසින් ගත යුතු ක්රියාමාර්ගය කුමක්ද?

ක්රිප්ටෝ මුදල්: ඉහළයාමේ රැලියක ආරම්භයක් හෝ වෙනත් ඉහළයාමේ උගුලක්?

- අද දින ක්රිප්ටෝ මුදල් වෙළෙඳපොළ සමාලෝචනය ශුභවාදී වන අතර ඒ සඳහා හොඳ හේතුවක් ඇත. ඔක්තෝබර් 23-24 දිනවල, 2022 මැයි මාසයෙන් පසු ප්රථම වතාවට බිට්කොයින් $35,188 දක්වා ඉහළ ගියේය. මෙම ප්රමුඛ ක්රිප්ටෝ මුදලේ නැගීම සිදුවූයේ ඇඟට දැනෙන සිදුවීම්, සමපේක්ෂන ඝෝෂාව සහ එක්සත් ජනපද සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවට (SEC) සම්බන්ධ ව්යාජ ප්රවෘත්ති මිශ්රණයක් මධ්යයේය.

නිදසුනක් ලෙස, රොයිටර් සහ බ්ලූම්බර්ග් වාර්තා කළේ, සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව, Grayscale Investments සඳහා පක්ෂව අධිකරණ තීන්දුවක් අභියාචනා නොකරන බවයි. මීට අමතරව, සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව රිපල් සහ එහි විධායකයින්ට එරෙහිව සිය නඩුව නවතා දමමින් සිටින බවට ප්රවෘත්ති පළ විය. Ethereum ETF සඳහා සිදුවිය හැකි SEC අනුමැතිය සහ BlackRock සඳහා ස්ථානීය BTC-ETF අනුමැතිය පිළිබඳ කටකතා පිළිබඳවද සමපේක්ෂන බහුල විය. පසුගිය සතියේ BlackRock විසින් අවසාන පුවත අසත්ය බව තහවුරු කරන ලදී. කෙසේ වෙතත්, මෙම ව්යාජ ප්රවෘත්ති මගින් ඇති කරන ලද කෙටි පීඩනය, වෙළඳපල සොලවමින් කොයිනයේ ඉහල නැගීම පහසු කළේය. Coinglass ට අනුව, කෙටි වෙළදාම් ඩොලර් මිලියන 161 ක් ඈවර කරන (වසා දමන) ලදී.

ප්රවෘත්තිය අසත්ය වූ අතර "දුමක් ඇති තැන ගින්නක්" යැයි කියමනක් ඇත. BlackRock's spot bitcoin exchange-traded fund, iShares Bitcoin Trust, Depository Trust and Clearing Corporation (DTCC) ලැයිස්තුවේ පෙනී සිටියේය. BlackRock විසින්ම විනිමය හා විනිමය කොමිෂන් සභාවට එහි ස්ථානීය BTC-ETF සඳහා ඔක්තෝම්බර් මාසයේදී පරීක්ෂණ වටයක් ආරම්භ කිරීමට සැලසුම් කර ඇති අතර, දැනටමත් එහි ක්රිප්ටෝ මුදල් මිලදී ගැනීම ආරම්භ කළ හැකිය. මෙයද එහි ETF අනුමත කිරීම නොවැළැක්විය හැකි බවට සමපේක්ෂන සහ කටකතාවලට හේතු විය.

එපමණක් නොව, සමහර විශේෂඥයින්ට අනුව, මිල ගණන් ඉහළ යාමට තාක්ෂණික සාධක දායක විය. තාක්ෂණික විශ්ලේෂණයන් දිගු කලක් තිස්සේ සමාන්තර පැති ප්රවණතාවයෙන් පිටවීමකින් පසුව සිදුවිය හැකි ඉහළයාමේ රැලියක් පෙන්වා දී ඇත.

සමහර විශ්ලේෂකයින් විශ්වාස කරන්නේ බිට්කොයින් ඉහල නැඟීම සඳහා තවත් සාධකයක් වූයේ ඩොලර් දර්ශකය (DXY) ඔක්තෝබර් 23 වන දින මාසික අවම මට්ටමට පහත වැටීමයි. කෙසේ වෙතත්, මෙම කරුණ විවාදාත්මකය. බිට්කොයින් මෑතකදී එහි ප්රතිලෝම සහ සෘජු සහසම්බන්ධතා දෙකම අහිමි වී ඇති අතර, එක්සත් ජනපද මුදල් සහ කොටස් වෙළඳපල දර්ශක දෙකෙන්ම "විසංයෝජනය" වී ඇති බව අපි කලින් සටහන් කර ඇත්තෙමු. ප්රස්ථාරයෙන් පෙන්නුම් කරන්නේ ඔක්තෝබර් 24 වන දින ඩොලරය එහි ප්රවණතාවය ආපසු හරවා ඉහළ යාමට පටන් ගත් බවයි. S&P 500, Dow Jones සහ Nasdaq Composite දර්ශක වැනි අවදානම් වත්කම් තියුනු පහත වැටීම් සමඟ මෙයට ප්රතිචාර දැක්වීය. නමුත් BTC/USD $ 34,000 ක මධ්ය අගයක් වටා සමාන්තර පැති චලනයකට මාරු විය.

S&P 500 සති 13 ක ප්රවණතාවයක පවතින අතර, අභියෝග මධ්යයේ වුවද BTC අගෝස්තු 17 සිට ඉහළ යමින් පවතී. මෙම කාල පරිච්ජේදය තුළ, ප්රමුඛතම ක්රිප්ටෝ මුදල දළ වශයෙන් 40% ක් ලබා ගෙන ඇත. වඩාත් දීර්ඝ කාල රාමුවක් දෙස බලන විට, පසුගිය වසර තුන තුළ, බිට්කොයින් 147% කින් (2023 ඔක්තෝබර් 20 වන විට) වර්ධනය වී ඇති අතර, S&P 500 වැඩි වී ඇත්තේ 26% කින් පමණි.

පසුගිය සතියේ, සාමාන්ය BTC හිමිකරුවන් ලාභදායිතාවයට ආපසු පැමිණියේය. විශ්ලේෂණ ආයතනය Glassnode විසින් ගණනය කිරීම් වලට අනුව, ආයෝජකයින් සඳහා සාමාන්ය අත්පත් කර ගැනීමේ පිරිවැය $ 29,800 කි. කෙටි කාලීන හිමිකරුවන් සඳහා (මාස 6 කට අඩු අක්රියතාවයකින් යුත් කොයින), මෙම අගය $ 28,000 කි. මෙම සමාලෝචනය ලියන විට ඔවුන්ගේ ලාභය ආසන්න වශයෙන් 20% කි.

දිගුකාලීන රඳවා ගන්නන් සඳහා තත්වය තරමක් වෙනස්ය. වසර ගණනාවක කාලයක් පුරා සැලකිය යුතු ලාභයක් ඉලක්ක කර ගනිමින් සැලකිය යුතු වෙළඳපල කැලඹීම් වලට පවා ඔවුන් ප්රතිචාර දක්වන්නේ කලාතුරකිනි. 2023 දී, ඔවුන් සතුව තිබූ කොයිනවලින් 30% කට වඩා වැඩි ප්රමාණයක් දිනුම් ඇදීමේ මට්ටමක පැවති නමුත්, මෙය දිගින් දිගටම සමුච්චය වීමෙන් ඔවුන් වළක්වන්නේ නැත. දැනට, මෙම ආයෝජක කාණ්ඩයේ හිමිකාරීත්වය වාර්තාගත BTC මිලියන 14.9 ක් වන අතර එය මුළු සංසරණ සැපයුමෙන් 75% ට සමාන වේ. එවැනි "විශාල වෙළෙන්දන්" අතරින් වඩාත්ම කැපී පෙනෙන සහ විශාලතම වන්නේ MicroStrategy Incorporated ය. සමාගම සිය පළමු බිට්කොයින් කාණ්ඩය 2020 සැප්තැම්බර් මාසයේදී එක් කොයිනයකට $ 11,600 කට මිලකට මිලදී ගත්තේය. පසුකාලීන අත්පත් කර ගැනීම් වෙලඳපොල ඉහල නැගීම් සහ පසුබෑම යන දෙකෙහිම සිදු වූ අතර, වත්කම සඳහා ඩොලර් බිලියන 4.7 ක් වියදම් කර ඇති අතර, එය සතුව දැන් BTC 158,245 ඇත. එබැවින්, MicroStrategy හි ලාභය ආසන්න වශයෙන් ඩොලර් බිලියන 0.65 ක් හෝ දළ වශයෙන් 13.6% කි.

එක්සත් ජනපදයේ Spot BTC ETFs ආසන්න දියත් කිරීමේ අපේක්ෂාව ක්රිප්ටෝ මුදල් සඳහා ආයතනික උනන්දුව වැඩි කරයි. කෙසේ වෙතත්, සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව විසින් ඇති කරන ලද නියාමන බාධක හේතුවෙන්, මෙම උනන්දුව බොහෝ දුරට කල් දමනු ලැබේ, Ernst & Young හි විශ්ලේෂකයන්ට අනුව. සමහර ඇස්තමේන්තු අනුව, මෙම හිරවී ඇති ඉල්ලුම ඩොලර් ට්රිලියන 15 ක් පමණ වන අතර, එය දිගුකාලීනව BTC/USD යුගලය $200,000 දක්වා ගෙන යා හැකිය. නිශ්චිතවම කිව හැක්කේ චිකාගෝ වෙළඳ හුවමාරුවේ (CME) අනාගතය සඳහා විවෘත උනන්දුව වාර්තාගත BTC 100,000 ඉක්මවා ඇති අතර දෛනික වෙළඳ පරිමාව ඩොලර් බිලියන 1.8 දක්වා ළඟා වී ඇති බවයි.

ප්රවීණයන් පවසන පරිදි වැඩිවන ක්රියාකාරකම්වල තවත් ධාවකයක් වන්නේ එක්සත් ජනපදයේ උද්ධමන උත්සුකයන් සහ මැදපෙරදිග වර්ධනය වන තත්ත්වය වැනි භූ දේශපාලනික අවදානම්ය. බොහෝ ආයෝජකයින් බිට්කොයින් "ඩිජිටල් රන්" ලෙස සලකන අතර ඒ හරහා මූල්ය අවදානම් අවම කර ගැනීමට උත්සාහ කරන බව ග්රේස්කේල් ඉන්වෙස්ට්මන්ට්ස් හි කළමනාකාර අධ්යක්ෂ Zach Pandl පැහැදිලි කළේය. CoinShares ට අනුව, පසුගිය සතියේ ක්රිප්ටෝ අරමුදල්වල ආයෝජන ඩොලර් මිලියන 66 කින් වැඩි විය; මෙය ගලා ඒමේ අඛණ්ඩ සිව්වන සතිය සනිටුහන් කරයි.

JPMorgan හි ප්රවීණයන් පවසන පරිදි, පළමු ස්ථානීය බිට්කොයින් ETF ලියාපදිංචි කිරීම පිළිබඳ සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ ධනාත්මක තීරණයක් "මාස කිහිපයක් ඇතුළත" අපේක්ෂා කළ හැකිය. ග්රේස්කේල් නඩුවේ උසාවි තීන්දුවට එරෙහිව සුරැකුම්පත් හා විනිමය කොමිසමේ අභියාචනයක් නොමැති බව විශේෂඥයින් සඳහන් කළේය. බිට්කොයින් භාරය, හුවමාරු-වෙළඳාම අරමුදලක් බවට පරිවර්තනය කිරීමට බාධා නොකරන ලෙස නියාමකයාට උපදෙස් දී ඇත. "අනුමැතිය සඳහා කාලසීමාවන් අවිනිශ්චිතව පවතී, නමුත් එය 2024 ජනවාරි 10 වන විට සිදුවනු ඇත. එය ARK Invest සහ 21 Co. අයදුම්පත්රය සඳහා අවසාන කාලසීමාව වේ. "සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව ප්රතිචාර දැක්විය යුතු විවිධ අවසාන කාලසීමාවන් අතරින් මුල්ම කාලය මෙයයි" JP Morgan හි විශේෂඥයින් සඳහන් කළේය. සාධාරණ තරඟකාරිත්වයක් පවත්වා ගැනීමේ අවශ්යතාවය මත කොමිෂන් සභාවට අපේක්ෂිත සියලුම අයදුම්පත් එකවර අනුමත කළ හැකි බව ද ඔවුහු අවධාරණය කළහ.

'බිට්කොයින් හි අනාගත මිල හැසිරීම' ක්රිප්ටෝ ප්රජාව තුළ බෙදුණු මතයක් සහිත මාතෘකාවකි. Matrixport විසින් ඉහළ යන FOMO (Fear of Missing Out) බලපෑම පිළිබඳ විශ්ලේෂණාත්මක වාර්තාවක් ප්රකාශයට පත් කර ඇත. ඔවුන්ගේ විශ්ලේෂකයින් ඩිජිටල් වත්කම් සඳහා හිතකර අනාවැකි පල කිරීමට හැකි වන හිමිකම පිලිබඳ දර්ශක මත රඳා පවතී. ඔවුන් විශ්වාස කරන්නේ වසර අග වන විට බිට්කොයින් $ 40,000 දක්වා ළඟා විය හැකි අතර බිට්කොයින් ETF අනුමත කළහොත් $ 56,000 දක්වා ඉහළ යා හැකි බවයි.

බොහෝ වෙළඳපල සහභාගිවන්නන් විශ්වාස කරන්නේ ධනාත්මක පුවත් පසුබිමක් තවදුරටත් ක්රිප්ටෝ මුදල් වර්ධනයට සහාය වනු ඇති බවයි. උදාහරණයක් ලෙස, Reflexivity Research හි සම-නිර්මාතෘ Will Clemente විශ්වාස කරන්නේ කොයිනයේ හැසිරීම මිල අඩු BTC මිලදී ගැනීමට සැලසුම් කරන පහතයාමට සහය දක්වන්නන් නොසන්සුන් විය යුතු බවයි. Titan of Crypto ලෙස හැඳින්වෙන වෙළෙන්දෙකු සහ විශ්ලේෂකයෙකු 2023 නොවැම්බර් වන විට කොයිනය $40,000 දක්වා ගමන් කරනු ඇතැයි අනාවැකි පල කරයි. ව්යාපාර සමාගමක් වන Eight හි නිර්මාතෘ Michael Van De Poppe සහ Capriole Fund හි නිර්මාතෘ චාල්ස් එඩ්වර්ඩ්ස් විසින් ද ශුභවාදී මතය බෙදා ගනී.

කෙසේ වෙතත්, BTC තවදුරටත් ලාභ නොලබන බව විශ්වාස කරන අය ද සිටිති. උදාහරණයක් ලෙස, Trader_J සහ Doctor Profit යන විශ්ලේෂකයින්, නව දේශීය උපරිමයකට ළඟා වූ පසු, කොයිනය දිගු නිවැරදි කිරීමක් ඇතුළත් වන බව නිසැක බව ප්රකාශ කරයි. ඔවුන්ගේ අනාවැකිය මඟින් වසර අවසාන වන විට BTC/USD යුගලය $24,000-$26,000 දක්වා පහත වැටීම බැහැර නොකරයි. Ninja ලෙස හඳුන්වන වෙළෙන්දෙක් මෙම සෘණ බිට්කොයින් ඉදිරි දැක්මට සහය දක්වයි. ඔහුට අනුව, CME හි හිඩැස් පිළිබඳ විශ්ලේෂණයක් ඇතුළත් තාක්ෂණික පින්තූරය (චිකාගෝ වෙළඳ හුවමාරුවේ බිට්කොයින් අනාගතයේ විවෘත කිරීම සහ අවසන් කිරීමේ මිල අතර අවකාශය), BTC $20,000 දක්වා පහත වැටීමේ සම්භාවිතාව යෝජනා කරයි.

මෙම සමාලෝචනය ලියන අවස්ථාව වන විට, ඔක්තෝබර් 27 සිකුරාදා, BTC/USD යුගලය $33,800 හි ගනුදෙනු වේ. ක්රිප්ටෝ වෙළඳපොලේ සමස්ත වෙළඳපල ප්රාග්ධනීකරණය සතියකට පෙර ඩොලර් ට්රිලියන 1.12 සිට ඩොලර් ට්රිලියන 1.25 ක් වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය සතිය තුළ ඒකක 53 සිට 72 දක්වා ඉහළ ගොස් ඇති අතර, උදාසීන කලාපයෙන් ඉල්ලුම කලාපයට ගමන් කරයි. එය තරමක් පසුබැසීමට පෙර එහි 2023 උච්චතම අවස්ථාව වාර්තා කළ අතර දැනට අගය 70 ක් ලෙස පවතී. මාසයකට පෙර, දර්ශකය බිය කලාපයේ පැවති බව සඳහන් කිරීම වටී. මීට පෙර 2020 මැද භාගයේ සහ 2021 මැද භාගයේදී මිල වැඩිවීම් සමඟ සහසම්බන්ධ වෙමින් වෙළඳපල මනෝභාවයේ ඒ සමාන ඉහල යාමක් වාර්තා විය.

මෙම සාමාන්ය ශුභවාදී දළ විශ්ලේෂණය අවසානයේ, යුරෝ පැසිෆික් කැපිටල් හි සභාපති Peter Schiff ගේ අශුභවාදී අදහස් ටිකක් හඳුන්වා දෙමු. ප්රමුඛ ක්රිප්ටෝ මුදලෙහි මෙම දිගුකාලීන විවේචකයා ප්රකාශ කළේ බිට්කොයින් යනු "වත්කමක් නොවේ, එය කිසිවක් නොවේ." ඔහු බිට්කොයින් හිමිකරුවන් ඇදහීමකට උපමා කළේය, "කාටවත් බිට්කොයින් අවශ්ය නැත. මිනිසුන් එය මිලදී ගන්නේ වෙනත් කෙනෙකු එසේ කිරීමට ඔවුන්ට ඒත්තු ගැන්වීමෙන් පසුව පමණි. [BTC] අත්පත් කර ගත් පසු, ඔවුන් වහාම අන් අයව එයට ඇද ගැනීමට උත්සාහ කරයි. එය ඇදහීමක් වැනිය" Schiff ලිවීය.

කෙසේ වෙතත්, මෙය ඉතා විශාල හා වේගයෙන් වර්ධනය වන "ඇදහීමක්" බව සඳහන් කිරීම වටී. 2016 දී BTC හිමියන්ගේ සංඛ්යාව මිලියන 1.2 ක් නම්, 2023 මැයි වන විට, විවිධ මූලාශ්රවලට අනුව, ගෝලීය හිමිකාරිත්වය මිලියන 420 ක් හෝ ලෝක ජනගහනයෙන් 5.1% ක් ලෙස ගණන් බලා ඇත.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න