EUR/USD: ස්තුතිය පුද කිරීමේ දිනය සහ ප්රතිවිරෝධතා සතිය

- ඇමරිකා එක්සත් ජනපදයේ පාරිභෝගික මිල දර්ශක (CPI) වාර්තාව නිකුත් කිරීමෙන් පසු නොවැම්බර් 14 වන දින ඇමරිකානු මුදල් ඒකකය සැලකිය යුතු පීඩනයකට ලක් වූ බව සිහිපත් කරන්න. ඔක්තෝම්බර් මාසයේදී පාරිභෝගික මිල දර්ශකය (CPI) 0.4% සිට 0% (m/m) දක්වා අඩු වූ අතර වාර්ෂික පදනමින් එය 3.7% සිට 3.2% දක්වා පහත වැටුණි. එම කාලසීමාව සඳහා Core CPI 4.1% සිට 4.0% දක්වා අඩු විය: 2021 සැප්තැම්බර් සිට පහළම මට්ටමට ඒ අනුව ළඟා විය. මෙම සංඛ්යා ඩොලර් දර්ශකයේ (DXY) 105.75 සිට 103.84 දක්වා පහත වැටීමක් ඇති කළේය. ඇමරිකා බැංකුවට අනුව, මෙය වසර ආරම්භයේ සිට වඩාත්ම වැදගත් ඩොලරය විකුණා දැමීම සනිටුහන් කළේය. ස්වාභාවිකවම, මෙය EUR/USD යුගලයේ චලනයට බලපෑමක් ඇති කළ අතර, එය 1.0900 කලාපයේ ප්රතිරෝධය දක්වා ළඟා වෙමින් පිප් 200කට ආසන්න ආකර්ෂණීය ඉහළයාමක් සමඟ මෙම දිනය සනිටුහන් කළේය.

DXY පසුගිය සතියේ 103.80 ආසන්නයේ අඛණ්ඩව තහවුරු වූ අතර, අගෝස්තු අග සිට සැප්තැම්බර් මුල දක්වා පහල මට්ටම්වල ස්ථාන පවත්වා ගෙන ගියේය. මේ අතර, EUR/USD යුගලය, ප්රතිරෝධයේ සිට හැරවුම් ලක්ෂ්යයක් දක්වා 1.0900 පරිවර්තනය කරමින්, මෙම රේඛාව ඔස්සේ එහි චලනය දිගටම පවත්වාගෙන ගියේය.

ස්තුතිපුද කිරීමේ දිනය හැරුණු විට වෙළඳපල සහතික කිරීම, ෆෙඩරල් සංචිතයෙන් (FRS) සහ යුරෝපීය මහ බැංකුවෙන් (ECB) අපේක්ෂා කළ යුතු දේ පිලිබඳ අවිනිශ්චිතතාවයෙන් ද බලපෑවේය. උද්ධමන වාර්තාව නිකුත් කිරීමෙන් පසුව, ආයෝජකයින්ගෙන් බහුතරයක් ඇමරිකානු මහ බැංකුවේ දැඩි මුල්ය ප්රතිපත්තියේ ආසන්න නිගමනය කෙරෙහි විශ්වාස කළහ. දෙසැම්බර් 14 වන දින රැස්වීමේදී නියාමකයා පොලී අනුපාත ඉහල නංවනු ඇතැයි යන අපේක්ෂාවන් ශුන්ය අගයක් දක්වා පහත වැටුනි. එපමනක් නොව, වෙළඳපල සහභාගිවන්නන් අතර, FRS සිය මූල්ය ප්රතිපත්තිය ලිහිල් කිරීම සඳහා ගිම්හානයේ මැද භාගයේදී නොව දැනටමත් ඊළඟ වසරේ වසන්තයේ දී මාරු විය හැකි බවට මතයක් පැතිර ගියේය.

කෙසේ වෙතත්, නවතම ෆෙඩරල් විවෘත වෙලඳපොල කමිටුවේ (FOMC) රැස්වීමේ තීරණ නොවැම්බර් 21 දින ප්රකාශයට පත් කරන ලද අතර ඒවායේ අන්තර්ගතය වෙළඳපල අපේක්ෂාවන්ට පටහැනි විය. උද්ධමනය වර්ධනය වීමේදී මුදල් ප්රතිපත්තිය අතිරේකව දැඩි කිරීමේ හැකියාව නියාමකයාගේ නායකත්වය විසින් සලකා බැලූ බව එම තීරණ මගින් පෙන්වා දුන්නේය. තවද, FRS සාමාජිකයින් නිගමනය කළේ උද්ධමනය ඉලක්කය කරා ළඟා වන තෙක් අනුපාතය ඉහළ මට්ටමක තබා ගැනීම විචක්ෂණශීලී බවයි.

මෙම තීරණ වල අන්තර්ගතය ඇමරිකානු මුදල් ඒකකයට තරමක් සහය විය: EUR/USD යුගලය 1.0900 අගය ඉහළ සිට පහළට හරවා, 1.0964 සිට 1.0852 දක්වා පහත වැටුණි. කෙසේ වෙතත්, සමස්තයක් වශයෙන්, ඉහත සඳහන් කළ සූත්රගත කිරීම් තරමක් අපැහැදිලි වූ අතර එක්සත් ජනපදයේ අනාගත මූල්ය ප්රතිපත්තිය සම්බන්ධයෙන් නිශ්චිතභාවයක් නොමැති බැවින් වෙළඳපල ප්රතික්රියාව සීමා විය.

එක්සත් ජනපදයේ, වෙළඳපල අපේක්ෂාවන් FRS ප්රොටෝකෝල සමඟ ගැටුනේ නම්, යුරෝපයේ, ECB ප්රොටෝකෝල මෙම නියාමකයේ තනි ප්රධානීන්ගේ පසුකාලීන කතාවලට පටහැනි විය. එහි නවතම ප්රොටෝකෝලය තුළ, යුරෝපීය මහ බැංකුවේ පාලක කවුන්සිලය මුදල් සීමා කිරීමේ චක්රය නැවත ආරම්භ කිරීම සඳහා දොර විවෘත කර ඇති අතර මූල්ය තත්ත්වයන් අනවශ්ය ලෙස ලිහිල් කිරීම වැළැක්වීමට ප්රතිපත්ති සම්පාදකයින්ගෙන් ඉල්ලා සිටියේය. උද්ධමනයට එරෙහි සටන තවම අවසන් වී නැති බව පවසමින් නොවැම්බර් 24 සිකුරාදා ඇගේ කතාවේදී ECB සභාපති ක්රිස්ටීන් ලගාර්ඩ් විසින් ද එවැනිම හැඟීමක් ප්රකාශ කරන ලදී. කෙසේ වෙතත්, මඳ වේලාවකට පෙර, ප්රංශ බැංකුවේ ප්රධානී Francois Villeroy de Galhau ප්රකාශ කළේ තවදුරටත් පොලී අනුපාත ඉහළ නොයන බවයි..

එබැවින්, ECB හි අනාගත මුල්ය ප්රතිපත්තිය කුමක් ද යන ප්රශ්නය විවෘතව පවතී. දැඩි මුල්ය ප්රතිපත්තියට පක්ෂව, යුරෝ කලාපයේ වැටුප් වර්ධනය Q3 හි 4.4% සිට 4.7% දක්වා වේගවත් වූ අතර, මිලදී ගැනීමේ කළමනාකරුවන් උද්ධමන පීඩනයේ වැඩි වීමක් ඉස්මතු කළේය. අනෙක් අතට, යුරෝ කලාපයේ ආර්ථිකය එකතැන පැවතීම අත්විඳිමින් සිටී. තාක්ෂණික අවපාතයක් පෙන්නුම් කරමින් අඛණ්ඩව හයවන මාසය සඳහා ව්යාපාර ක්රියාකාරකම් (PMI) තීරනාත්මක ලකුණු 50 සීමාවට වඩා පහළ මට්ටමක පවතී.

ජර්මනියේ සාර්ව සංඛ්යාලේඛන වලින් ආලෝකයක් ලැබුණි, සමහර දර්ශක ක්රමයෙන් දියුණු විය. PMI ජූලි මාසයේදී අවම වශයෙන් ලකුණු 38.8 දක්වා පහත වැටී පසුව සෙමින් වර්ධනය වීමට පටන් ගත්තේය. නොවැම්බර් 23 බ්රහස්පතින්දා ප්රකාශයට පත් කරන ලද මූලික දත්ත පෙන්නුම් කළේ මෙම දර්ශකය 47.1 දක්වා ඉහළ ගොස් ඇති බවයි (තවමත් 50.0 ට අඩු වුවද). ZEW ආයතනයේ ආර්ථික හැඟීම් දර්ශකය වසර භාගයක් තුළ පළමු වරට ධනාත්මක ප්රදේශයට ආපසු පැමිණි අතර එය -1.1 සිට 9.8 දක්වා තියුනු ලෙස ඉහළ ගියේය. සමහර ආර්ථික විද්යාඥයින්ට අනුව, මෙම වර්ධනය පසුගිය මාස දෙක තුළ ජර්මනියේ උද්ධමනයේ (CPI) සැලකිය යුතු අඩුවීමක් සමඟ සම්බන්ධ විය හැකිය: 6.1% සිට 3.8% දක්වා.

කෙසේ වෙතත්, රටේ ආර්ථිකය යථා තත්ත්වයට පත් වී යථා තත්ත්වයට පත් වී ඇති බව ප්රකාශ කළ හැක්කේ බලාපොරොත්තු රහිත ශුභවාදීන්ට පමණි. ජර්මනියේ අවපාතය අවසන් වී නැත. අඛණ්ඩව සිව්වන කාර්තුව සඳහා දළ දේශීය නිෂ්පාදිතය වර්ධනය නොවේ; වඩාත් නරක අතට, එය හැකිලෙමින් පවතී: 2023 Q3 සඳහා දළ දේශීය නිෂ්පාදිතය 0.1% කින් අඩු වූ අතර පෙර වසරේ එම කාර්තුවට සාපේක්ෂව එය 0.4% කින් අඩු විය. බ්ලූම්බර්ග්ට අනුව, ජර්මනියේ අයවැය අර්බුදය බොහෝ යටිතල පහසුකම් සහ පාරිසරික ව්යාපෘති සඳහා අරමුදල් නොලැබීමට හේතු විය හැකිය. එහි ප්රතිඵලයක් ලෙස ලබන වසරේ ආර්ථික වර්ධනය 0.5% කින් අඩු විය හැකිය.

පොදුවේ ගත් කල, ඩොලරය සහ යුරෝ යන මුදල් වර්ග දෙකෙහිම අපේක්ෂාවන් අවිනිශ්චිතතාවයේ මීදුමෙන් වැසී ඇත. ජපන් MUFG බැංකුවේ ආර්ථික විද්යාඥයින් සටහන් කරන පරිදි, "ඔක්තෝබර් සහ/හෝ ඉන් ඔබ්බට ඩොලරය ඉහළ මට්ටමට ළඟා වීමට ඇති කවුළුව දැනටමත් වසා දමා ඇත. කෙසේ වෙතත්, යුරෝ කලාපයේ වර්ධන අපේක්ෂාවන් ද EUR/USD සඳහා සැලකිය යුතු අවස්ථා පෙන්නුම් නොකරයි. "

අඛණ්ඩව දෙවන සතිය සඳහා, EUR/USD යුගලය 1.0900 මට්ටමට ආසන්නව, විශේෂයෙන් 1.0938 හි දී අවසන් විය. වර්තමානයේ, එහි නුදුරු අනාගතය සම්බන්ධයෙන් විශේෂඥ අදහස් පහත පරිදි බෙදී ඇත: 40% ක් ඩොලරය ශක්තිමත් කිරීම සඳහා සහය ලබා දුන් අතර, 40% යුරෝවට සහය දක්වයි. 20% මධ්යස්තව පැවතුනි. තාක්ෂණික විශ්ලේෂණයට අනුව, D1 කාලරාමුව මත ඇති සියලුම ප්රවණතා දර්ශක සහ ඔස්කිලේටර් කොළ පැහැයෙන් ඇත, නමුත් දෙවැන්නෙන් තුනෙන් එකක් අධි මිලට ගත් කලාපයේ ඇත. මෙම යුගලය සඳහා ආසන්නතම සහයෝගය 1.0900 දී පමණ පිහිටා ඇති අතර එය 1.0830-1.0840, 1.0740, 1.0620-1.0640, 1.0480-1.0520, 1.0450, 1.0375, 1.0200-1.0255, 1.0130, සහ 1.0000 වේ. ඉහළයාම සඳහා 1.0965-1.0985, 1.1070-1.1090, 1.1150, 1.1260-1.1275, සහ 1.1475 පමණ ප්රතිරෝධයට මුහුණ දෙනු ඇත.

ඉදිරි සතියේදී, ජර්මනිය සඳහා මූලික උද්ධමන (CPI) දත්ත Q3 සඳහා එක්සත් ජනපදය සඳහා GDP නොවැම්බර් 29 බදාදා නිකුත් කරනු ඇත. ඊළඟ දිනයේ සමස්තයක් ලෙස යුරෝ කලාපය සඳහා CPI සහ සිල්ලර විකුණුම් පරිමාවන් හෙළි කරනු ඇත. පුද්ගලික පරිභෝජන වියදම් (PCE) දර්ශකය සහ එක්සත් ජනපදයේ ආරම්භක රැකියා විරහිත හිමිකම් ගණන සමඟ. එක්සත් ජනපදයේ නිෂ්පාදන අංශය සඳහා ගැනුම් කළමනාකරුවන්ගේ දර්ශකය (PMI) ප්රකාශයට පත් කිරීම සහ ෆෙඩරල් සංචිත සභාපති ජෙරොම් පවෙල්ගේ දේශනය සමඟ වැඩ සතිය දෙසැම්බර් 1 සිකුරාදා අවසන් වේ.

GBP/USD: මුලින්ම වචනය පැමිණියේය. නමුත් ක්රියාවක් ඇත්ද?

- මෑත සාර්ව ආර්ථික දත්ත පෙන්නුම් කරන්නේ බ්රිතාන්ය පවුම ශක්තිමත් කිරීමට දායක වෙමින් එක්සත් රාජධානියේ ආර්ථිකය යහපත් අතට හැරෙමින් පවතින බවයි. සේවා PMI සහ සංයුක්ත PMI දර්ශක වර්ධනයක් පෙන්නුම් කිරීමත් සමඟ රට තුළ ව්යාපාරික ක්රියාකාරකම් නැවත වර්ධනය වෙමින් පවතී, නමුත් මාස තුනක පසුබෑමෙන් පසුව ඒවා හැකිලීමේ ප්රදේශයේ පවතී. නිෂ්පාදන PMI අගය 50.0 සීමාවට වඩා පහළින්, හැකිලීම/වර්ධනය පෙන්නුම් කරයි, නමුත් එය 44.8 සිට 46.7 දක්වා ඉහළ ගොස්, 45.0 හි අනාවැකිය ඉක්මවා ගියේය. මූලික උද්ධමනයේ අඩුවීමක් මගින් ව්යාපාර ක්රියාකාරකම්වල වර්ධනයට සහාය වේ. නවතම CPI දත්ත වලට අනුව, එය 6.7% සිට 4.6% දක්වා අඩු වී ඇති අතර, එසේ තිබියදීත්, ආර්ථිකය අවපාතයක් වළක්වා ගැනීමට සමත් වූ අතර, දළ දේශීය නිෂ්පාදිතය 0% මට්ටමේ පවතී.

මෙම පසුබිමට එරෙහිව, විශ්ලේෂකයින් කිහිප දෙනෙකුට අනුව, ෆෙඩරල් සංචිතය (FRS) සහ යුරෝපීය මහ බැංකුව (ECB) මෙන් නොව, එංගලන්ත බැංකුව (BoE) විසින් තවත් පොලී අනුපාත ඉහළ නැංවීමේ සැලකිය යුතු සම්භාවිතාවක් ඇත. නියාමකයාගේ ප්රධානියා වන ඇන්ඩෘ බේලිගේ මෑත කාලින මුදල් දැඩි කිරීමේ ප්රකාශයන් මෙම විශ්වාසයට හේතු වී ඇත, ඔහු ආර්ථිකයට අහිතකර බලපෑමක් ඇති කළ හැකි වුවද, වැඩි කාලයක් සඳහා අනුපාත ඉහළ නැංවිය යුතු බව අවධාරණය කළේය.

BoE හි ප්රධාන ආර්ථික විද්යාඥ හියු පිල් ද නොවැම්බර් 24 සිකුරාදා ෆයිනෑන්ෂල් ටයිම්ස් සමඟ සම්මුඛ සාකච්ඡාවකදී ප්රකාශ කළේ, උද්ධමනයට එරෙහිව මහ බැංකුව දිගටම සටන් කරන බවත්, එහි දැඩි මුදල් ප්රතිපත්තිය දුර්වල කිරීමට එයට ඉඩ දිය නොහැකි බවත්ය. පිල්ට අනුව, ප්රධාන දර්ශක, එනම් සේවා මිලෙහි උද්ධමනය සහ වැටුප් වර්ධනය, ග්රීෂ්ම කාලය පුරාම නොකඩවා ඉහළ මට්ටමක පැවතුනි. එබැවින්, "මෙම පියවර දෙකම පහළට පැමිණීමේ සුළු - නමුත් සාදරයෙන් පිළිගනිමු - සංඥාවක් පෙන්නුම් කර ඇතත්, ඒවා ඉතා ඉහළ මට්ටමක පවතී."

එංගලන්ත බැංකුවේ ප්රධානීන්ගේ එවැනි දැඩි ප්රතිපත්තියක ප්රකාශයන් පවුමේ උද්වේගකර හැඟීම්වලට දායක වේ. කෙසේ වෙතත්, Commerzbank හි ආර්ථික විද්යාඥයින්ට අනුව, Andrew Bailey ගේ ප්රකාශයන් සමඟ දැඩි ස්ථාවරයක් ප්රකාශ කිරීමට උත්සාහ කළද, පොලී අනුපාත ඉහල දැමීම වැනි සැබෑ ක්රියාමාර්ග අනුගමනය කරනු ඇති බවට සහතික නොවේ. "එක්සත් රාජධානියේ ආර්ථිකයේ සැබෑ අංශයෙන් ධනාත්මක විස්මයන් ඇති වූ විට පවා, වෙළඳපල සෑම විටම එංගලන්ත බැංකුවේ තරමක් අවිනිශ්චිත ප්රවේශය මතකයේ තබා ගනී. මෙම අවස්ථාවෙහිදී, නුදුරු අනාගතයේ දී ස්ටර්ලින් පවුම ඉහළ යාමට ඇති හැකියාව සීමිත වනු ඇත." Commerzbank අනතුරු අඟවයි.

එක්සත් ජනපදයේ ස්තුතිය පුද කිරීමේ දිනය තිබියදීත්, ඇමරිකානු ආර්ථිකයේ තත්ත්වය පිළිබඳ මූලික දත්ත නොවැම්බර් 24 සිකුරාදා නිකුත් කරන ලදී. සේවා අංශය සඳහා S&P Global PMI 50.6 සිට 50.8 දක්වා වැඩි විය. 50.7 හි පෙර මට්ටමේ නොවැම්බර් මාසයේදී සංයුක්ත PMI නොවෙනස්ව පැවතුනි. කෙසේ වෙතත්, රට තුළ නිෂ්පාදන අංශයේ PMI සැලකිය යුතු අඩුවීමක් පෙන්නුම් කළේය - පෙර අගය 50.0 සහ 49.8 හි අපේක්ෂාවන් තිබියදීත්, වර්ධනයේ මන්දගාමිත්වය පිළිබිඹු කරමින් සැබෑ අගය 49.4 දක්වා පහත වැටුණි. මෙම පසුබිමට එරෙහිව, අඩු ද්රවශීලතා වෙළඳපොලේ වාසිය ලබා ගනිමින්, පවුම් යුගලය 1.2615 ක උසකට තල්ලු කළේය.

තාක්ෂණික විශ්ලේෂණය සඳහා, පසුගිය සතිය පුරා, GBP/USD දින 100 සහ දින 200 චලනය වන සාමාන්ය (DMA) යන දෙකම ඉක්මවා ගොස් ඇති අතර 1.2589 හි ප්රතිරෝධය පවා උල්ලංඝනය කර ඇත (ජූලි-ඔක්තෝබර් පසුබෑමෙන් 50% නිවැරදි කිරීමේ මට්ටම), එමෙන්ම සැප්තැම්බර් මුල සිට ඉහළම මට්ටම සනිටුහන් කළේය. යුගලය 1.2604 දක්වා ළඟා වීමත් සමඟ සතිය අවසන් විය.

Scotiabank හි ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ "කෙටි කාලීනව, පවුමට සුළු අඩුවීම් (1.2500 ප්රදේශයට) සහ තාක්ෂණික වශයෙන් තව දුරටත් වාසි ලබා ගැනීමට හැකි වනු ඇති බවයි." නුදුරු අනාගතයේ දී විශ්ලේෂකයින්ගේ මධ්ය අනාවැකි සම්බන්ධයෙන්, පවුම් වර්ධනය සඳහා Scotiabank හි අනාවැකියට සහාය දුන්නේ 20% ක් පමණි. බහුතරය (60%) ප්රතිවිරුද්ධ ස්ථාවරය ගත් අතර ඉතිරි විශ්ලේෂකයින් මධ්යස්ථ ස්ථාවරයක් පවත්වා ගෙන ගියහ. D1 කාලරාමුව මත ඇති සියලුම ප්රවණතා දර්ශක සහ ඔස්කිලේටර් උතුරු දෙසට යොමු කරයි, පසුකාලීනව 15% අධි මිලට ගත් කොන්දේසි සංඥා කරයි. දකුණට චලනය වන අවස්ථාවක, යුගලය 1.2570 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත, පසුව 1.2500-1.2520, 1.2450, 1.2370, 1.2330, 1.2210, සහ 1.2040-1.2085 වේ. ඉහළට යන චලනයකදී, 1.2615-1.2635, 1.2690-1.2710, 1.2785-1.2820, 1.2940, සහ 1.3140 වැනි මට්ටම්වලදී ප්රතිරෝධය බලාපොරොත්තු වේ.

එළඹෙන සතියේ දින දර්ශනයේ කැපී පෙනෙන සිදුවීමක් වන්නේ නොවැම්බර් 29 වැනි බදාදා එංගලන්ත බැංකු අධිපති ඇන්ඩෲ බේලි විසින් සිදු කිරීමට නියමිත දේශනයයි. මේ වන විට, ඉදිරි දිනවලදී එක්සත් රාජධානියේ ආර්ථිකයට සම්බන්ධ වෙනත් වැදගත් සිදුවීම් කිසිවක් අපේක්ෂා නොකෙරේ.

USD/JPY: යෙන් හි ආසන්න අනාගතය පවතින්නේ ෆෙඩරල් බැංකුව සතුවය

- නොවැම්බර් 14 වන දින එක්සත් ජනපද උද්ධමන වාර්තාව නිකුත් කිරීමෙන් පසු USD/JPY යුගලය විසින් ලබා ගත් චලනය පසුගිය සතිය පුරාවටම පැවතිය හැකි තරම් ශක්තිමත් බව ඔප්පු විය. නොවැම්බර් 21, අඟහරුවාදා, යුගලය 147.14 මට්ටමේ දේශීය පහත සොයා ගත්තේය. නැවත වරක්, පැසිෆික් සාගරයේ අනෙක් පැත්තේ ප්රවෘත්ති, විශේෂයෙන් ෆෙඩරල් සංචිතයේ තීරණ නිකුත් කිරීම, උතුරු දෙසට ආපසු හැරීමක් සඳහා සංඥාවක් ලෙස සේවය කළේය.

යෙන් සඳහා මූලික උත්ප්රේරකය ජපාන බැංකුවේ (BoJ) ප්රතිපත්තියේ වෙනස්කම් පිළිබඳ සමපේක්ෂන වටා චලනය වන බැවින්, නොවැම්බර් 24 සිකුරාදා ජාතික උද්ධමන දත්ත නිකුත් කිරීම දෙස වෙලඳපොලවල් බලා සිටියේය. පෙර අගය වූ 2.8% ට සාපේක්ෂව මූලික CPI 3.0% (වසරින් වසර) කින් වැඩි වනු ඇතැයි අපේක්ෂා කරන ලදී. කෙසේ වෙතත්, එය බලාපොරොත්තු වූවාට වඩා අඩුවෙන් වර්ධනය වී 2.9% දක්වා ළඟා විය. සමස්ත ජාතික CPI හි ඉහළ යාම 3.3% (වසරින් වසර), පෙර අගය වූ 3.0% ඉක්මවන නමුත් 3.4% හි අනාවැකිවලට වඩා අඩු විය. එහි ප්රතිඵලයක් වශයෙන්, මෙය ජපන් යෙන් විනිමය අනුපාතිකයට සුළු බලපෑමක් ඇති කළේ නැත.

Commerzbank හි ආර්ථික විද්යාඥයින්ට අනුව, උද්ධමන දර්ශකවලින් පෙනී යන්නේ ජපාන බැංකුව අපේක්ෂා කළ හැකි අනාගතයේ දී එහි අතිශය පහසු මූල්ය ප්රතිපත්තියෙන් පිටවීම ඉලක්ක කර ගැනීමට අපහසු බවයි. ඉදිරි සතිවල USD/JPY හි චලනය සම්පූර්ණයෙන්ම පාහේ ඩොලරයේ චලනය මත රඳා පවතිනු ඇත.

මෙම ස්ථාවරය බොහෝ විට ජපාන මහ බැංකුවට පිළිගත හැකි අතර, එහි නිෂ්ක්රීය සහ දැඩි ප්රතිපත්තිය දැඩි කිරීම සම්බන්ධයෙන් වෙලඳපොලේ අඩු අපේක්ෂාවන් පිළිබිඹු කරයි. නොවැම්බර් 22 වැනි බදාදා පාර්ලිමේන්තුව ඇමතූ ජපාන අගමැති ෆුමියෝ කිෂිඩා විසින් මෙම හැඟීම යළිත් තහවුරු කරන ලදී. කිෂිඩා ප්රකාශ කළේ BoJ හි මුදල් ප්රතිපත්තිය විශේෂිත දිශාවකට මුදල් අනුපාත යොමු කිරීම ඉලක්ක කර නොගන්නා බවයි. මෙයින්, රටේ නායකත්වය එක්සත් ජනපදයේ ෆෙඩරල් සංචිතයට මෙම කාර්යය භාර දී ඇති බව අනුමාන කළ හැකිය.

USD/JPY සඳහා සතියේ අවසාන සටහන 149.43 මට්ටමින් සමථයකට පත් වූ අතර, තීරණාත්මක 100- සහ 200-දින SMA වලට වඩා එහි ස්ථානය පවත්වා ගෙන ගියේය. මින් ඇඟවෙන්නේ පහතයාම සඳහා මෑත කාලීන දේශීය ජයග්රහණ තිබියදීත්, පුළුල් ප්රවණතාව තවමත් ඉහළයාමේ හැඟීම් වෙත නැඹුරු වන බවයි. යුගලයේ ක්ෂනික අපේක්ෂාවන් සම්බන්ධයෙන්, විශේෂඥයින්ගෙන් 20% ක් පමණක් ඩොලරය තවදුරටත් ශක්තිමත් කිරීම අපේක්ෂා කරයි, තවත් 20% ක් යෙන් සමඟ වන අතර බහුතරය (60%) කිසිදු අනාවැකියක් කිරීමෙන් වැළකී සිටිති. දෛනික ප්රස්ථාරයේ (D1) තාක්ෂණික විශ්ලේෂණය සම්බන්ධයෙන්, අනාවැකිය අවිනිශ්චිතව පවතී. ප්රවණතා දර්ශක අතර, අනුපාතය රතු සහ කොළ (50% බැගින්) අතර ඒකාකාරව බෙදී ඇත. ඔස්කිලේටර් අතර, 60% රතු වර්ණයට , 20% කොළ වර්ණයට, සහ 20% උදාසීන-අළු වලට වේ. ආසන්නතම ආධාරක මට්ටම 149.20 කලාපයේ පිහිටා ඇති අතර, පසුව 148.90, 148.10-148.40, 146.85-147.15, 145.90-146.10, 145.30, 144.45, 143.75-144.05, සහ 142.20 වේ. ආසන්නතම ප්රතිරෝධය 149.75, පසුව 150.00-150.15, 151.70-151.90, ඉන් පසුව 152.80-153.15 සහ 156.25 වේ.

ලබන සතියේ ජපාන ආර්ථිකයේ තත්ත්වය සම්බන්ධයෙන් සැලකිය යුතු සංඛ්යාලේඛන කිසිවක් සැලසුම් සහගතව නිකුත් කිරීමක් නොමැත.

ක්රිප්ටෝ මුදල්: $ 7,000,000,000 ක දඩයක්

- පසුගිය සතියේ සිදු වූ සිදුවීම් වලින් එක් සිදුවීමක් සුවිශේෂී ලෙස කැපී පෙනේ. විශාලතම ක්රිප්ටෝ හුවමාරුව වන Binance, එක්සත් ජනපද අධිකරණ දෙපාර්තමේන්තුව, අනාගත වෙළඳ භාණ්ඩ පිලිබඳ වෙළඳ කොමිසම, විදේශ වත්කම් පාලන කාර්යාලය සහ මූල්ය අපරාධ බලාත්මක කිරීමේ ජාලය ලියාපදිංචි කිරීමේ ගැටළු, අනුකූල වීම සහ රුසියානු විරෝධී සම්බාධක උල්ලංඝනය කිරීම සම්බන්ධයෙන් ඔවුන්ගේ විමර්ශනවලට අදාළව ගෝලීය සමථයකට පත් වූ බව වාර්තා වී ඇත.

ගිවිසුමේ කොටසක් ලෙස, 2023 නොවැම්බර් 21 දින, CZ (Changpeng Zhao) හුවමාරුවේ ප්රධාන විධායක නිලධාරියා ඉවත් විය. අතිරේකව, ගිවිසුම යටතේ, Binance විසින් නියාමකයින්ට සහ නීතිය ක්රියාත්මක කරන්නන්ට සැලකිය යුතු මුදලක් (ඩොලර් බිලියන 7ක් පමණ) දඩ සහ වන්දි වශයෙන් ඔවුන්ට එරෙහි චෝදනා සහ හිමිකම් පියවීම සඳහා ගෙවනු ඇත. මූල්ය බේරුම්කරණයට අමතරව, Binance එක්සත් ජනපද වෙලඳපොලෙන් සම්පූර්ණයෙන්ම ඉවත් වීමට එකඟ වී ඇති අතර "දැඩි සම්බාධක අවශ්යතා මාලාවකට අනුකූල වනු ඇත." තවද, හුවමාරුව එහි ගිණුම් පොත්, වාර්තා සහ පද්ධති වෙත විවෘත ප්රවේශය සහිතව එක්සත් ජනපද භාණ්ඩාගාරය විසින් වසර පහක නිරීක්ෂණයක් යටතේ පවතිනු ඇත.

ඩොලර් බිලියන 7ක ගෙවීම් සමාගමට සැලකිය යුතු ලෙස බලපානු ඇති සැලකිය යුතු මුදලකි. එයට මෙමගින් බේරීමට හැකියාවක් ඇත්ද? මෙම දඩ මුදල් පිළිබඳ ප්රවෘත්තියෙන් පසු, භීතිකා හැඟීම් රැල්ලක් වෙළඳපොල හරහා ගලා ගියේය. DeFiLlama දත්ත වලට අනුව, Binance හි සංචිත දින දෙකකින් ඩොලර් බිලියන 1.5 කින් අඩු වූ අතර එම කාලය තුළ ඩොලර් මිලියන 710 ක් පිටතට ගලා ගියේය. මේවා සැලකිය යුතු පාඩු වේ. කෙසේ වෙතත්, ඉතිහාසය දෙස බලන විට, එවැනි මුදල් ආපසු ගැනීමේ අනුපාත අසාමාන්ය නොවේ. ජූනි මාසයේදී, සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව විසින් නඩුවක් ගොනු කිරීමෙන් පසුව, පිටතට ගලායාම දිනකට ඩොලර් බිලියන 1 ඉක්මවූ අතර, ජනවාරි මාසයේදී, BUSD ස්ථාවර කොයින මධ්යයේ, පිටතට ගලායාම 2023 සඳහා වාර්තාගත ඩොලර් බිලියන 4.3 දක්වා ළඟා විය. එබැවින්, ව්යසනයක් සිදු නොවන අතර, හුවමාරුව සඳහා දේශීය දුෂ්කරතාවලට මුහුණ දෙනු ඇත.

Binance හි නියෝජිතයින් ප්රකාශ කළේ ඔවුන් ක්රිප්ටෝ කර්මාන්තය සහ ඔවුන්ගේ සමාගමේ දීප්තිමත් අනාගතය පිළිබඳව දැඩි ලෙස විශ්වාස කරන බවයි. බොහෝ ප්රවීණයන් ක්රිප්ටෝ මුදල් කර්මාන්තයේ Binance හි ප්රමුඛ භූමිකාව සලකමින් එක්සත් ජනපද බලධාරීන් සමඟ හුවමාරු ගිවිසුම ධනාත්මක සිදුවීමක් ලෙස සලකයි. මෙය තහවුරු කිරීම බිට්කොයින් චලනය මගින් සිදු විය: පළමු පැයවලදී, BTC/USD 6% කින් පහත වැටුණි, නමුත් පසුව නැවත යථා තත්ත්වයට පත් විය: නොවැම්බර් 24 සිකුරාදා, එය $38,000 කලාපයේ ප්රතිරෝධය පවා බිඳ දැමූ අතර එය $38,395 දක්වා ඉහළ ගියේය.

ප්රවීණයන් කිහිප දෙනෙකුට අනුව, ප්රමුඛ ක්රිප්ටෝ මුදල් හි මූලික දර්ශක කිසි විටෙකත් වඩා හොඳ පෙනුමක් පෙන්නුම් කරන්නේ නැත. උදාහරණයක් ලෙස, පවතින BTC සැපයුමෙන් 70% ක් මෙම වසර තුළ එක් මුදල් පසුම්බියකින් තවත් මුදල් පසුම්බියකට මාරු වී නොමැත. "මෙය බිට්කොයින් ඉතිහාසයේ වාර්තාගත මට්ටමකි: එවැනි මුදල් ආපසු ගැනීමේ අනුපාත මූල්ය වත්කම් සඳහා අසාමාන්ය වේ" Gautam Chhugani විසින් මෙහෙයවන ලද විශ්ලේෂකයින් කණ්ඩායමක් සාරාංශ කරයි.

විශ්ලේෂණාත්මක සමාගමක් වන Glassnode, හුවමාරු වලින් BTC කොයින අඛණ්ඩව ගලා යාමක් ද සටහන් කරයි. ප්රමුඛ ක්රිප්ටෝ මුදල්වල සම්පූර්ණ සැපයුම හිඟ වෙමින් පවතින අතර, සංසරණ සැපයුම දැනට සෑම විටම අඩු මට්ටමක පවතී.

මෑත Glassnode වාර්තාවක, සියලුම සංසරණ බිට්කොයින් වලින් 83.6% ක් වත්මන් හිමිකරුවන් විසින් වත්මන් වටිනාකමට වඩා අඩු වියදමකින් අත්පත් කර ගත් බව සඳහන් වේ. මෙම අගය 90% සීමාව ඉක්මවන්නේ නම්, එය euphoria වේදිකාවේ ආරම්භය පෙන්නුම් කළ හැකි අතර, සියලුම වෙළඳපල සහභාගිවන්නන් පාහේ යථාර්ථවාදී නොවන ලාභ ලබා ඇත.

විශ්ලේෂකයින්ට අනුව, සංඛ්යාන දත්ත වත්මන් වෙළඳපොළ අදියර තීරණය කිරීමට උපකාර කළ හැකිය. උදාහරණයක් ලෙස, සියලුම BTC කොයින වලින් 58% ට වඩා අඩු ලාභයක් ඇති විට, වෙළඳපල පතුලේ ගොඩනැගීමේ අදියරේ පවතී. දර්ශකය 58% සීමාව ඉක්මවා ගිය පසු, වෙළඳපල ප්රතිසාධන අදියරට සංක්රමණය වන අතර 90% ට ඉහලින්, එය ප්රීතිමත් අවධියට ඇතුල් වේ.

Glassnode විශ්වාස කරන්නේ පසුගිය මාස දහය තුළ, Luna ව්යාපෘතියේ බිඳවැටීම සහ ක්රිප්ටෝ හුවමාරුවක් වන FTX හි බංකොලොත් භාවය වැනි ඍණාත්මක සිදුවීම් මාලාවකින් 2022 දී යථා තත්ත්වයට පත්වෙමින් වෙළඳපල මෙම අදියර තුනෙන් දෙවන අදියරේ පවතින බවයි.

එබැවින්, 2024 නව වසරට ඉහළට ගමන් කිරීමේ අවස්ථාව වැඩි වෙමින් පවතී. අප්රේල් මාසයේ එළඹෙන අර්ධයෙන් ධනාත්මක අපේක්ෂාවන් ශක්තිමත් වේ. එය පතල් කම්කරුවන්ගෙන් මාසික විකුණුම් පීඩනය ඩොලර් බිලියන 1 සිට ඩොලර් මිලියන 500 දක්වා අඩු කළ හැකිය (වර්තමාන BTC අනුපාතයට අනුව). අතිරේකව, එක්සත් ජනපදයේ බිට්කොයින් හුවමාරු-වෙළඳාම අරමුදල් (ETFs) හි සිදු විය හැකි අනුමැතිය ධනාත්මක උත්ප්රේරකයක් වන අතර, ප්රධාන ආයෝජකයින් සඳහා ක්රිප්ටෝ මුදල් සඳහා ප්රවේශය පහසු කරයි. Bernstein හි විශේෂඥයින්ට අනුව, මෙම පසුබිමට එරෙහිව, 2025 ආරම්භය වන විට, පළමු ක්රිප්ටෝ මුදලේ මිල $ 150,000 දක්වා ඉහළ යා හැකිය.

කෙනෙකුට නුදුරු අනාගතයේ දී බිට්කොයින් වෙතින් සැලකිය යුතු පහත වැටීමක් අපේක්ෂා කළ හැකිද? ක්රිප්ටෝ වෙළඳපොල එහි අනපේක්ෂිත බව සහ උච්චාවචනය සඳහා ප්රසිද්ධය. කෙසේ වෙතත්, කීර්තිමත් විශ්ලේෂකයෙකු වන Willy Woo ට අනුව, මෙය කළ නොහැක්කකි. ඔහු ආයෝජකයින් විසින් BTC හි සාමාන්ය මිලදී ගැනීමේ මිල පිළිබිඹු කරන බ්ලොක්චේන් දත්ත පරීක්ෂා කර, ප්රාථමික ක්රිප්ටෝ මුදල් නැවත $30,000 ට වඩා පහත වැටීමට ඉඩක් නොමැති බව නිගමනය කළේය.

Woo පාඨකයන් සමඟ ප්රස්ථාරයක් බෙදා ගත් අතර, බිට්කොයින් සැපයුමේ සැලකිය යුතු කොටසක් උච්චාවචනය වන මිල නියෝජනය කරන ඝන අළු පටියක් පෙන්වයි. විශේෂඥයාට අනුව, මෙය "ශක්තිමත් එකඟතා මිල" පිළිබිඹු කරයි. Woo කියා සිටින්නේ බිට්කොයින් ආරම්භයේ සිටම මෙම කණ්ඩායම විශ්වාසදායක මිල ආධාරකයක් ලෙස ක්රියා කර ඇති බවයි. ප්රස්ථාරයෙන් පෙන්නුම් කරන්නේ එවැන්නක් බිට්කොයින් පැවැත්ම පුරා අට වතාවක් පිහිටුවා ඇති අතර සෑම විටම එහි මිලට සහාය වන බවයි.

කෙසේ වෙතත්, Woo ගේ ගණනය කිරීම් සියල්ලන්ම විශ්වාස නොකරන බව පිළිගැනීම වැදගත්ය. TXMC යන අන්වර්ථ නාමය භාවිතා කරන විශ්ලේෂකයෙකු 2021 දී Woo ඒ හා සමාන අනාවැකියක් සිදු කළ බව මතක් කර දුන්නේ බිට්කොයින් කිසි විටෙකත් $ 40,000 ට වඩා අඩු නොවන බවයි. එහෙත්, ඊළඟ වසරේ එය හරියටම සිදු විය: 2022 නොවැම්බර් 20 වන දින, BTC/USD $15,480 පරාසය තුළ අවම මට්ටමට ළඟා විය.

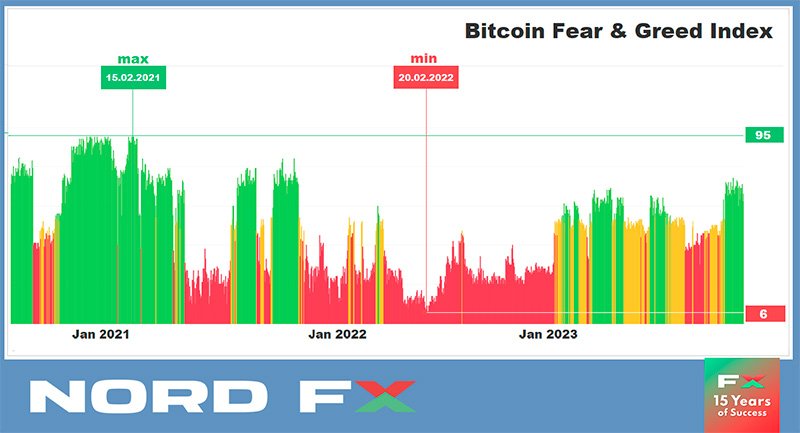

එම ඛේදජනක දිනයේ සිට, බිට්කොයින් 2.4 ගුණයකට වඩා අගය කර ඇත. නොවැම්බර් 24 සිකුරාදා සවස් වන විට BTC/USD යුගලය $37,820 පමණ වෙළඳාම් වේ. ක්රිප්ටෝ වෙළඳපොලේ මුළු වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.44 කි (සතියකට පෙර ඩොලර් ට්රිලියන 1.38 ට සාපේක්ෂව). ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය ලකුණු 63 සිට 66 දක්වා ඉහළ ගොස් ඇති අතර ඉල්ලුම කලාපයේ දිගටම පවතී.

එක්සත් ජනපද සුරැකුම්පත් සහ විනිමය කොමිෂන් සභාව (SEC), එය ක්රියාකාරීව පවතී. Binance සමඟ ඇති යෝජනාවෙන් පසුව, එය දැන් ක්රිප්ටෝ මුදල් වෙළඳ වේදිකාවක් වන Kraken හට එරෙහිව චෝදනා ගොනු කර ඇත. සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවට අනුව, වේදිකාව, සුරැකුම්පත්, තැරැව්කරු, බෙදාහරින්නා සහ නිෂ්කාශන නියෝජිතායතනය සඳහා ලියාපදිංචි නොකළ හුවමාරුවක් ලෙස ක්රියාත්මක විය. 2018 සැප්තැම්බර් මාසයේ සිට Kraken විසින් ක්රිප්ටෝ වත්කම්වල සුරැකුම්පත් මිලදී ගැනීමට සහ විකිණීමට නීති විරෝධී ලෙස පහසුකම් සැලසීමෙන් ඩොලර් මිලියන සියගණනක් උපයා ඇති බවට විනිමය කොමිසමේ නඩුව මගින් චෝදනා කරයි. එක්සත් ජනපද බලධාරීන් සමඟ ඇති ගැටළු විසඳීමට Kraken හට කොපමණ මුදලක් වැය වේද යන්න තවමත් දැකගත නොහැකිය.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න