EUR/USD: අනුපාත යුද්ධය දිගටම කරගෙන යාම

- ශ්රම වෙළඳපොළ සහ උද්ධමනය: මුදල් ප්රතිපත්ති සහ පොලී අනුපාත සම්බන්ධයෙන් තීරණ ගැනීමේදී මහ බැංකු සමීපව නිරීක්ෂණය කරන සාධක මේවාය. එක්සත් ජනපදයේ ඔක්තෝබර් මාසයේ උද්ධමන දත්ත ප්රකාශයට පත් කිරීමෙන් පසුව සිදු වූ සැලකිය යුතු මාරුව සිහිපත් කිරීම ප්රමාණවත්ය. නොවැම්බරයේ දී, ඩොලරය සැලකිය යුතු ලෙස දුර්වල වූ අතර, කොටස් සහ බැඳුම්කරවල සම්භාව්ය කළඹ වසර 30 ක් තුළ ඉහළම ලාභය ලබා දුන්නේය! EUR/USD, 1.0516 සිට, නොවැම්බර් 29 දින 1.1016 ට මාසික උපරිමයට ළඟා විය.

ශ්රම වෙලඳපොල සම්බන්ධයෙන්, විරැකියා අනුපාතය සහ එක්සත් ජනපදයේ නව ගොවිපල නොවන වැටුප් (NFP) ගණන ඇතුළුව, දෙසැම්බර් 8 සිකුරාදා තීරණාත්මක දර්ශක නිකුත් කරන ලදී. පළමු දර්ශකය විරැකියාවේ පහත වැටීමක් අනාවරණය කළේය: නොවැම්බර් මාසයේදී, අනුපාතිකය 3.7% දක්වා පහත වැටී, අනාවැකි සහ පෙර අගය 3.9% ඉක්මවා ගියේය. දෙවන දර්ශකය නව රැකියා සංඛ්යාවේ වැඩි වීමක් පෙන්නුම් කළේය: 199K මාසයක් තුළ නිර්මාණය කරන ලද අතර, ඔක්තෝබර් අගය 150K සහ 180K හි වෙළඳපල අපේක්ෂාවන් යන දෙකම ඉක්මවා ගියේය. එවැනි සංඛ්යාලේඛන ඩොලරයට සැලකිය යුතු ලෙස සහාය දුන් බව පැවසිය නොහැකිය. කෙසේ වෙතත්, අවම වශයෙන්, එය හානියක් නොවීය.

මාස දෙක තුනකට පෙර, 2023 දී ෆෙඩරල් සංචිතයේ පොලී අනුපාත තවදුරටත් වැඩි කිරීමට තවමත් බලාපොරොත්තු පවතින බැවින්, එවැනි දත්ත සඳහා වෙළඳපල ප්රතිචාරය වඩාත් තීව්ර වනු ඇත. දැන්, එම අපේක්ෂාවන් බිංදුවට ආසන්නව අඩු වී ඇත. සාකච්ඡා කැරෙන්නේ ප්රධාන අනුපාතය ඉහළ යන්නේ කෙසේද යන්න ගැන නොව, එය වත්මන් 5.50% මට්ටමේ කොපමණ කාලයක් පවත්වා ගෙන යන්නේද සහ නියාමකයා එය කෙතරම් සක්රීයව අඩු කරන්නේද යන්න වටාය.

රොයිටර්ස් විසින් සිදු කරන ලද ආර්ථික විද්යා සමීක්ෂණයකින් හෙළි වූයේ ප්රතිචාර දැක්වූවන්ගෙන් අඩකට වඩා (102 න් 52) අනුපාතය අවම වශයෙන් ජූලි දක්වා නොවෙනස්ව පවතිනු ඇතැයි විශ්වාස කරන බවයි. ඉතිරි 50 වගඋත්තරකරුවන් අපේක්ෂා කරන්නේ ෆෙඩරල් සංචිතය ඊට පෙර කපා හැරීමට පටන් ගැනීමයි. ප්රතිචාර දැක්වූවන් 100 න් 72 ක් විශ්වාස කරන්නේ 2024 වන විට අනුපාතය ක්රමයෙන් උපරිම පදනම් ලකුණු 100 කින් (bps) අඩු වනු ඇති බවයි. එය යන්තම් 25 bps කින් වුවද, තව දුරටත් අනුපාත වැඩිවීමක් සඳහා තවමත් බලාපොරොත්තු තබා ඇත්තේ විශේෂඥයින් 5 දෙනෙකු පමණි. රොයිටර්ස් හි සමීක්ෂණ ප්රතිඵල මාර්තු මාසයේ සිට ආරම්භ වන 25 bps බැගින් අනුපාත කප්පාදු පහක් පිළිබඳව අනාවැකි පල කරන ක්ෂණික වෙළඳපල අපේක්ෂාවන් සමඟ නොගැලපෙන බව සඳහන් කිරීම වටී.

රොයිටර්ස් සමීක්ෂණයේ කොටසක් ලෙස සිටි සිටි ආර්ථික විද්යාඥයෙක් සඳහන් කළේ මූලික උද්ධමනය වැඩිවීම ෆෙඩරල් සංචිතය පොලී අනුපාත පහත හෙලීමේ ආඛ්යානය කඩාකප්පල් කර මෙම ක්රියාවලිය ප්රමාද කරන බවයි. එක්සත් ජනපදයේ එළඹෙන උද්ධමන දත්ත පිළිවෙළින් නොවැම්බර් පාරිභෝගික මිල දර්ශකය (CPI) සහ නිෂ්පාදක මිල දර්ශකය (PPI) නිකුත් කිරීමත් සමඟ දෙසැම්බර් 12 අඟහරුවාදා සහ දෙසැම්බර් 13 බදාදා ලබා ගත හැකිය. මෙයින් පසුව, බදාදා, පොලී අනුපාත පිළිබඳ තීරණ ගනු ලබන එක්සත් ජනපද ෆෙඩරල් සංචිතයේ ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව (FOMC) රැස්වීම අපේක්ෂා කළ හැකිය. වෙළඳපල සහභාගිවන්නන් නිසැකවම FOMC විසින් ඉදිරිපත් කරන ලද ආර්ථික අනාවැකි සහ ෆෙඩරල් සංචිතයේ නායකත්වයේ අදහස් කෙරෙහි අවධානය යොමු කරනු ඇත.

කෙසේ වෙතත්, EUR/USD යුගලයට බලපෑම් කරන්නේ ෆෙඩරල් සංචිතය පමණක් නොවේ; යුරෝපීය මහ බැංකුව (ECB) ද සැලකිය යුතු කාර්යභාරයක් ඉටු කරන අතර, එහි රැස්වීම ලබන සතියේ දෙසැම්බර් 14 බ්රහස්පතින්දා පැවැත්වීමට නියමිතය. වර්තමානයේ, යුරෝවේ මූලික අනුපාතය 4.50% වේ. බොහෝ වෙළඳපල සහභාගිවන්නන් විශ්වාස කරන්නේ එය ඉතා ඉහළ මට්ටමක පවතින අතර කලාපයේ බිඳෙනසුලු ආර්ථිකය අවපාතයකට තල්ලු කළ හැකි බවයි.

යුරෝ කලාපයේ අවධමනය එක්සත් ජනපදයට වඩා සැලකිය යුතු ලෙස ඉක්මවා යයි. පසුගිය සතියේ, Eurostat වාර්තා කළේ, මූලික දත්ත වලට අනුව, පාරිභෝගික මිල පිළිබඳ සුසංයෝගී දර්ශක (HICP) 2021 ජූනි මාසයේ සිට එහි අවම මට්ටමට 2.4% (y/y) ලෙස පහත වැටී ඇති අතර එය ඔක්තෝම්බර් මාසයේ 2.9% සහ අපේක්ෂිත අගයට වඩා අඩුය. 2.7% මෙය ඉලක්ක මට්ටම වන 2.0% ට ඉතා ආසන්නයි. එබැවින්, ආර්ථිකයට සහාය වීම සඳහා, ECB විසින් එහි මූල්ය ප්රතිපත්තිය ලිහිල් කිරීමේ ක්රියාවලිය ඉක්මනින් ආරම්භ කරනු ඇත.

වෙලඳපොල අනාවැකි යෝජනා කරන්නේ ප්රධාන අනුපාතිකයේ පළමු කප්පාදුව අප්රේල් මාසයේදී සිදු විය හැකි අතර මාර්තු මාසයේදී මාසයකට පෙර පවා 50% සම්භාවිතාවක් ඇති බවයි. 2024 වන විට අනුපාතය 125 bps කින් අඩු කිරීමට 70% සම්භාවිතාවක් ඇත. කෙසේ වෙතත්, රොයිටර් විශේෂඥයින් අතර සම්මුති ඇස්තමේන්තුව වඩා ගතානුගතික වන අතර, 100 bps පමණක් අඩුවීමක් අපේක්ෂා කරයි.

එබැවින්, ෆෙඩරල් සංචිතය සහ යුරෝපීය මහ බැංකුව අතර අනුපාත යුද්ධය දිගටම පවතිනු ඇත. කලින් පැවති තැනැත්තා වේගයෙන් ඉදිරියට යන අනුපාත ඇති තැනැත්තා වූ අතර, දැන් වාසිය ලැබෙන්නේ සෙමින් පසුබැසීම සිදුවන තැනැත්තාටය. ලබන සතියේ ඔවුන්ගේ රැස්වීම්වලින් පසුව ආයෝජකයින්ට නියාමකයින්ගේ සැලසුම් සම්බන්ධයෙන් යම් තොරතුරු ලැබෙනු ඇත.

පසුගිය සතිය සඳහා, EUR/USD යුගලය 1.0760 මට්ටමින් අවසන් විය. දැනට, යුගලයේ ආසන්න අනාගතය සම්බන්ධයෙන් විශේෂඥ අදහස් පහත පරිදි බෙදී ඇත: 75% ඩොලරය ශක්තිමත් කිරීම සඳහා සහය ලබා දුන් අතර 25% ක් යුරෝව පැත්තට ගෙන ඇත. D1 හි ප්රවණතා දර්ශක අතර, බෙදීම විශේෂඥයින් සමඟ සමාන වේ: ඩොලරය සඳහා 75% සහ යුරෝ සඳහා 25% වේ. ඔස්කිලේටර් සඳහා, 75% රතු පැත්තට (ඒවායින් හතරෙන් එකක් වැඩිපුර මිලදී ගත් කලාපයේ) වන අතර, 10% ප්රතිවිරුද්ධ දිශාවට සහ 15% මධ්යස්ථව පවතී.

යුගලය සඳහා ආසන්නතම ආධාරකය 1.0725-1.0740 පමණ වන අතර, පසුව 1.0620-1.0640, 1.0500-1.0520, 1.0450, 1.0375, 1.0200-1.0255, 1.0130, සහ 1.0000. ඉහළයාමට 1.0800-1.0820, 1.0865, 1.0965-1.0985, 1.1020, 1.1070-1.1110, 1.1150, 1.1230-1.1275, 1.1350, සහ 1.1475 පමණ ප්රතිරෝධයක් ඇති වේ.

කලින් සඳහන් කළ සිදුවීම් වලට අමතරව, දෙසැම්බර් 14 වන බ්රහස්පතින්දා එක්සත් ජනපද සිල්ලර වෙළඳපොලේ සාරාංශ දත්ත නිකුත් කිරීම සිදු වේ. එදිනම, විරැකියා ප්රතිලාභ සඳහා මූලික හිමිකම් සංඛ්යාව සම්ප්රදායිකව ප්රකාශයට පත් කරනු ලබන අතර, දෙසැම්බර් 15 වන දින, එක්සත් ජනපදයේ නිෂ්පාදන සහ සේවා අංශවල ගැනුම් කළමනාකරුවන්ගේ දර්ශකයේ (PMI) මූලික අගයන් නිකුත් කරනු ලැබේ. මීට අමතරව, සිකුරාදා, ජර්මනියේ සහ සමස්තයක් ලෙස යුරෝ කලාපයේ ව්යාපාරික ක්රියාකාරකම් පිළිබඳ මූලික දත්ත අනාවරණය කරනු ලැබේ.

GBP/USD: අපි BoE වෙතින් පුදුමයක් බලාපොරොත්තු විය යුතුද?

- එංගලන්තයේ බැංකුව (BoE) සිය කාර්තුමය සමීක්ෂණය දෙසැම්බර් 8 වන දින සිදු කරන ලදී. 2024 නොවැම්බර් මාසයේදී එක්සත් රාජධානියේ ජනගහනය සඳහා උද්ධමන අපේක්ෂාවන් 3.3% ක් වන අතර එය පෙර කාර්තුවේ අගය වූ 3.6% ට වඩා අඩුය. මේ අතර, රටේ ජනගහනයෙන් 35% ක් පොලී අනුපාත අඩු වීමෙන් පුද්ගලිකව ප්රතිලාභ ලබනු ඇතැයි විශ්වාස කරති. වෙනත් වචන වලින් කිවහොත්, බහුතරය (65%) මෙම දර්ශකය ගැන සැලකිලිමත් නොවේ. කෙසේ වෙතත්, එය වෙළඳපල සහභාගිවන්නන්ගේ අවධානයට ලක්විය යුතු කරුණකි.

BoE රැස්වීම ලබන සතියේ, දෙසැම්බර් 14 බ්රහස්පතින්දා, ECB රැස්වීමට ටික වේලාවකට පෙර පැවැත්වේ. පොලී අනුපාතය පිළිබඳ තීරණය කුමක් වනු ඇත්ද? මෑතකාලීනව, එංගලන්ත බැංකුවේ ප්රධානීන්ගේ දැඩි මුල්ය ප්රතිපත්තියක කතා බ්රිතාන්ය මුදල් ඒකකයට වාචිකව සහාය ලබා දී ඇත. උදාහරණයක් ලෙස, BoE ආණ්ඩුකාර ඇන්ඩෲ බේලි මෑතකදී ප්රකාශ කළේ, ආර්ථිකයට අහිතකර ලෙස බලපෑ හැකි වුවද, අනුපාත තවදුරටත් ඉහළ යා යුතු බවයි. කෙසේ වෙතත්, ප්රවීණයන් අනාවැකි පළ කරන්නේ, ප්රධාන පොලී අනුපාතිකය දැනටමත් පසුගිය වසර 15 තුළ ඉහළම මට්ටම වන 5.25% හි තබා ගනිමින්, නියාමකයා ඉදිරි රැස්වීමේදී පවතින තත්ත්වයම පවත්වා ගනු ඇති බවයි.

2024 හි අනුපාතය සඳහා වන අපේක්ෂාවන් 80 bps 4.45% දක්වා අඩුවීමක් අදහස් කරයි. ෆෙඩරල් සංචිතය එහි අනුපාතය 4.25% දක්වා අඩු කරන්නේ නම්, එය පවුම ශක්තිමත් කිරීම සඳහා යම් බලාපොරොත්තුවක් ලබා දෙනු ඇත. කෙසේ වෙතත්, මෙය සාපේක්ෂව ඈත අනාගතය පිළිබඳ කාරණයකි. පසුගිය සතියේ, ඩොලරය සක්රීයව නොවැම්බර් පාඩු ආපසු ලබා ගත් අතර, එහි ප්රතිඵලයක් ලෙස GBP/USD යුගලය දින පහක කාලය 1.2548 හි අවසන් විය.

එහි ආසන්න අනාගතය පිළිබඳව කතා කරන විට, 30% ක් යුගලයේ ඉහල නැගීම සඳහා සහය ලබා දුන් අතර තවත් 30% ක් එහි පහත වැටීම සඳහා සහය ලබා දුන් අතර 40% ක් උදාසීන විය. D1 හි ප්රවණතා දර්ශක අතර, 60% උතුරට, 40% දකුණට වේ. ඔස්කිලේටර් අතර, 15% පමණක් ඉහළයාමට, 50% පහතයාමට, සහ ඉතිරි 35% මධ්යස්ථව පවතී. යුගලය දකුණට ගමන් කරන අවස්ථාවක, එය 1.2500-1.2520, 1.2450, 1.2370, 1.2330, 1.2210, 1.2070-1.2085 සහ 1.2035 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත. ඉහළට චලනය වන අවස්ථාවක, යුගලය 1.2575 මට්ටම්වල ප්රතිරෝධයට මුහුණ දෙනු ඇත, පසුව 1.2600-1.2625, 1.2695-1.2735, 1.2800-1.2820, 1.2940, 1.3000, සහ 1.3140 වේ.

එළඹෙන සතියේ වැදගත් සිදුවීම් අතර, එංගලන්ත බැංකුවේ රැස්වීමට අමතරව, එක්සත් රාජධානියේ ශ්රම වෙළඳපොළෙන් විස්තීර්ණ දත්ත කට්ටලයක් නිකුත් කිරීම දෙසැම්බර් 12 අඟහරුවාදා දිනට සැලසුම් කර ඇත. ඊට අමතරව, එරටේ දළ දේශීය නිෂ්පාදිතයේ සංඛ්යා දෙසැම්බර් 13 බදාදා ප්රකාශයට පත් කෙරේ.

USD/JPY: ජපාන බැංකුව ප්රවේසම් සහගත බව අහිමි වේ?

- නොවැම්බර් මස මුල සිට ජපන් මුදල් ශක්තිමත් කිරීම තිරසාර ස්වභාවයක් ගෙන ඇත. මෙය සිදු වූයේ එ.ජ. දස අවුරුදු භාණ්ඩාගාර බැඳුම්කරවල ප්රතිලාභයන් හි උච්චතම අවස්ථාවෙන් සති කිහිපයකට පසුව ඒවායේ පහත වැටීම ප්රවණතාවක් බවට වෙලඳපොලවල් ඒත්තු ගැන්වූ විටය. මෙම සුරැකුම්පත් සහ යෙන් අතර සම්ප්රදායිකව ප්රතිලෝම සහසම්බන්ධයක් පවතින බව සඳහන් කිරීම වටී. භාණ්ඩාගාර ප්රතිලාභ ඉහළ ගියහොත්, යෙන් ඩොලරයට සාපේක්ෂව දුර්වල වේ. අනෙක් අතට, බැඳුම්කර ප්රතිලාභ පහත වැටේ නම්, යෙන් එහි ස්ථාන ශක්තිමත් කරයි.

ජපාන මුදල් සඳහා සැලකිය යුතු අවස්ථාවක් වූයේ දෙසැම්බර් 7 වන බ්රහස්පතින්දා, එය වෙළඳපල වර්ණාවලිය හරහා ශක්තිමත් වූ විට, එක්සත් ජනපද ඩොලරයට සාපේක්ෂව දළ වශයෙන් 225 ලකුණු ලබාගෙන මාස තුනක උච්චතම ස්ථානයට ළඟා විය. USD/JPY එම මොහොතේ එහි අවම අගය 141.62 මට්ටමින් වාර්තා කළේය.

යෙන් ප්රගතිය සඳහා ප්රධාන හේතුව වී ඇත්තේ ජපාන බැංකුව (BoJ) අවසානයේ එහි සෘණ පොලී අනුපාත ප්රතිපත්තිය අත්හරිනු ඇතැයි යන වර්ධනය වන අපේක්ෂාවන් වන අතර මෙය බලාපොරොත්තු වූවාට වඩා ඉක්මනින් සිදුවනු ඇතැයි අපේක්ෂා කෙරේ. ප්රතිලාභ වක්ර පාලන ප්රතිපත්තියෙන් බැහැරවීමක් වෙනුවෙන් පෙනී සිටින එරටේ ප්රාදේශීය බැංකු නියාමකයාට බලපෑම් කරන බව කටකතා මගින් යෝජනා කරයි.

මෙම කටකතා සනාථ කිරීමට මෙන්, BoJ විසින් අතිශය ලිහිල් මුදල් ප්රතිපත්තිය අත්හැරීමේ ප්රතිවිපාක සහ එවැනි පියවරක අතුරු ප්රතිපල සාකච්ඡා කිරීම සඳහා වෙළඳපල සහභාගිවන්නන්ගේ විශේෂ සමීක්ෂණයක් පවත්වන ලදී. මීට අමතරව, BoJ ආණ්ඩුකාර Kadsuo Ueda, අගමැති Fumio Kishida ගේ කාර්යාලයට පැමිණීම මෙයට ඉන්ධන එකතු කළේය.

ෆෙඩරල් සංචිතයේ (FRS) සහ යුරෝපීය මහ බැංකුවේ (ECB) ප්රධාන පොලී අනුපාත පහලට ළඟා වී ඇති බවට වෙළඳපල විශ්වාසයෙන් ද යෙන් ප්රතිලාභ ලබන අතර, තවදුරටත් අඩු කිරීම් එකම අපේක්ෂාව වේ. එවැනි අපසරනයක ප්රතිඵලයක් ලෙස, එක් පැත්තකින් ජපාන රජයේ බැඳුම්කර අතර ශීඝ්රයෙන් අඩුවීමක් පැතිර යන අතර අනෙක් පැත්තෙන් එ.ජ. සහ යුරෝ කලාපයේ සමාන සුරැකුම්පත් අනාවැකි පල කළ හැකිය. මෙය ප්රාග්ධන ප්රවාහයන් 'යෙන්' වෙත හරවා යැවීමට අපේක්ෂා කෙරේ.

තවද, පසුගිය සති තුන තුළ කොටස් වෙලඳපොලවල වර්ධනයේ මන්දගාමිත්වය ජපාන මුදලට සහාය වන්නට ඇත. යෙන් බොහෝ විට අවදානම් වත්කම් මිලදී ගැනීම සඳහා අරමුදල් මුදල් ලෙස භාවිතා කරයි. එබැවින්, S&P500, Dow Jones, Nasdaq, සහ අනෙකුත් කොටස් දර්ශකවල ලාභ ලබා ගැනීම අතිරේකව USD/JPY පහළට තල්ලු කර ඇත.

ග්රැෆික් විශ්ලේෂණයෙන් පෙන්නුම් කරන්නේ, 2022 ඔක්තෝම්බර් සහ 2023 නොවැම්බර් මාසයේදී, යුගලය ද්විත්ව මුදුනක් පිහිටුවා, 151.9 හි උපරිමයට ළඟා වූ බවයි. එබැවින්, මෙම ඉදිරිදර්ශනයෙන්, එය පහළට ආපසු ගැනීම තරමක් තාර්කිකය. කෙසේ වෙතත්, සමහර ප්රවීණයන් විශ්වාස කරන්නේ දෛනික කාලරාමුව (D1) පිළිබඳ නිශ්චිත ආපසු හැරීමක් සාකච්ඡා කළ හැක්කේ එය 142.50 කලාපයේ සහාය බිඳ දැමීමෙන් පසුව බවයි. කෙසේ වෙතත්, මෙම සමාලෝචනය ලියන අවස්ථාව වන විට, දෙසැම්බර් 8 සිකුරාදා සවස, ශක්තිමත් එක්සත් ජනපද ශ්රම වෙලඳපොල දත්ත වලට ස්තූතිවන්තවන්නට, USD/JPY යුගලය දේශීය අවම මට්ටමක සිට, ඉහළට ගොස්, 144.93 හි අවසන් විය.

නුදුරු අනාගතයේ දී, විශේෂඥයින්ගෙන් 45% ක් යෙන් තවදුරටත් ශක්තිමත් වනු ඇතැයි අපේක්ෂා කරන අතර, ඩොලරය සමඟ 30% ක් සහ 25% මධ්යස්ථව පවතී. D1 හි දර්ශක සම්බන්ධයෙන් ගත් කල, වාසිය වැඩි වශයෙන් රතු වර්ණයට පක්ෂව ඇත. ප්රවණතා දර්ශකවලින් 85% ක් රතු පැහැයෙන් වර්ණාලේප කර ඇත, ඔස්කිලේටර් වලින් 75% ක් රතු පැහැයෙන් සහ 25% ක් පමණක් කොළ පැහැයෙන් ඇත.

ආසන්නතම ආධාරක මට්ටම 143.75-144.05 කලාපයේ පිහිටා ඇත, පසුව 141.60-142.20, 140.60, 138.75-139.05, 137.25-137.50, 135.90, 134.35, සහ 131.25 වේ. ප්රතිරෝධයන් පහත මට්ටම් සහ කලාපවල ස්ථානගත කර ඇත: 145.30, 146.55-146.90, 147.65-147.85, 148.40, 149.20, 149.80-150.00, 150.80, 151.60, සහ 151.90-152.15 වේ.

Q4 සඳහා දෙසැම්බර් 13 වන දින Tankan විශාල නිෂ්පාදකයින්ගේ දර්ශකය නිකුත් කිරීම හැර, ජපාන ආර්ථිකයේ තත්ත්වය සම්බන්ධයෙන් වෙනත් සැලකිය යුතු සාර්ව ආර්ථික සංඛ්යාලේඛන අපේක්ෂාවක් නොමැත.

ක්රිප්ටෝ මුදල්: තාර්කික වර්ධනය හෝ සමපේක්ෂන කැමැත්ත?

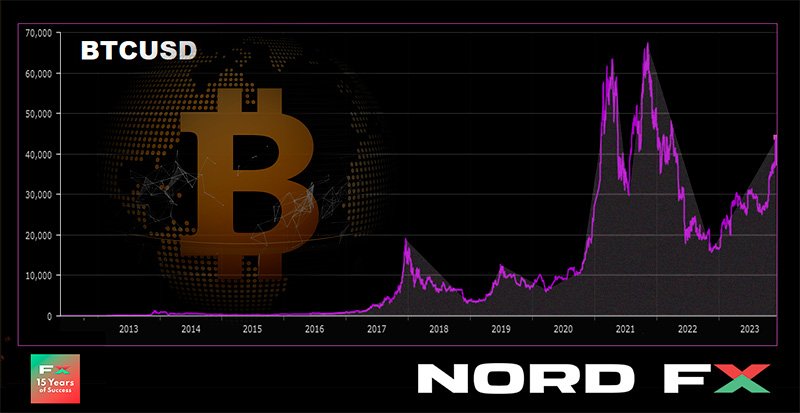

- දෙසැම්බර් 8 වැනිදා සවස් වන විට, ප්රමුඛතම ක්රිප්ටෝ මුදල $ 44,694ක උපරිමයට ළඟා විය. BTC අවසන් වරට $ 40,000 ට වඩා වෙළඳාම් කළේ 2022 අප්රේල් මාසයේදී, ටෙරා පද්ධතිය බිඳවැටීම දැවැන්ත ක්රිප්ටෝ වෙළඳපල කඩාවැටීමක් ඇති කිරීමට පෙරය. BTC හි තියුනු ලෙස ඉහල යාමේ හේතු අතර, වර්ධනය වන ජාල හැෂ් අනුපාතය, එක්සත් ජනපද ආර්ථික ප්රකෘතිමත් වීම පිළිබඳ ආයෝජකයින්ගේ ශුභවාදීත්වය සහ ෆෙඩරල් සංචිත ප්රතිපත්ති ලිහිල් කිරීමේ අපේක්ෂාවන් සඳහන් වේ. කෙසේ වෙතත්, වර්තමාන ඉහළයාමේ රැලිය සඳහා ප්රධාන හේතුව නිසැකවම එක්සත් ජනපදයේ ස්ථානීය බිට්කොයින් ETF හි සිදුවිය හැකි අනුමැතියයි.

ඩොලර් ට්රිලියන 20කට වැඩි වත්කම් සාමූහිකව කළමනාකරණය කරමින් ETF නිර්මාණය කිරීමට සමාගම් 12ක් සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවට (SEC) අයදුම්පත් ඉදිරිපත් කර ඇත. සංසන්දනය කිරීම සඳහා, බිට්කොයින් හි සමස්ත වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 0.85 කි. මෙම සමාගම් දැනට සිටින ගනුදෙනුකරුවන්ට ක්රිප්ටෝ මුදල් ආයෝජන හරහා ඔවුන්ගේ වත්කම් විවිධාංගීකරණය කිරීමට අවස්ථාව ලබා දෙනවා පමණක් නොව, BTC ප්රාග්ධනීකරණය සැලකිය යුතු ලෙස ඉහළ නංවමින් නව ආයෝජකයින් ආකර්ශනය කර ගනු ඇත. ෆ්රෑන්ක්ලින් ටෙම්පල්ටන් ප්රධාන විධායක නිලධාරී ජෙනී ජොන්සන්, ඩොලර් ට්රිලියන 1.4 ක වත්කම් අධීක්ෂණය කරමින්, මෑතකදී වැඩි වූ ආයතනික උනන්දුව පැහැදිලි කරමින්, "බිට්කොයින් සඳහා ඇති ඉල්ලුම පැහැදිලි වන අතර, එයට ප්රවේශ වීමට හොඳම ක්රමය ස්ථානීය ETF වේ." Bloomberg විශ්ලේෂක James Seyffart විශ්වාස කරන්නේ මෙම අරමුදල් දියත් කිරීම් සඳහා අනුමැතිය 90% ක් ජනවාරි 5 සිට 10 දක්වා සිදු විය හැකි බවයි.

Bitfinex විශේෂඥයින්ට අනුව, බිට්කොයින් හි වත්මන් ක්රියාකාරී සැපයුම වසර පහක අවම මට්ටමකට පහත වැටී ඇත: පසුගිය වසර තුළ කොයින වලින් 30% ක් පමණක් ගමන් කර ඇත. එහි ප්රතිඵලයක් වශයෙන්, දළ වශයෙන් බිට්කොයින් වලින් 70% ක් හෝ "පෙර නොවූ විරූ" මිලියන 16.3 BTC, වසර පුරා අක්රියව පැවතුනි. ඒ අතරම, කොයිනවලින් 60% ක් වසර දෙකක් තිස්සේ සීතල පසුම්බිවල ඇත. ඊට සමගාමීව, Glassnode විසින් සටහන් කර ඇති පරිදි, ක්රිප්ටෝ මුදල් හුවමාරු වල සාමාන්ය තැන්පතු මුදල $29,000 දක්වා නිරපේක්ෂ ඉහළ මට්ටම් කරා ළඟා වී ඇත. ගනුදෙනු සංඛ්යාව අඛණ්ඩව අඩුවෙමින් පවතින බව සලකන විට, මෙය විශාල ආයෝජකයින්ගේ ආධිපත්යය පෙන්නුම් කරයි.

බිට්කොයින් රැලියට සමගාමීව, අදාළ සමාගම්වල කොටස් මිල ද ඉහළ ගොස් ඇත. විශේෂයෙන්ම, Coinbase, MicroStrategy, miners Riot Platforms, Marathon Digital සහ වෙනත් අයගේ කොටස් වැඩි වීමක් දක්නට ලැබේ.

Bloomberg Intelligence හි ජ්යෙෂ්ඨ මැක්රෝ මූලෝපායඥ Mike McGlone විශ්වාස කරන්නේ දැනට බිට්කොයින් රත්රන් වලට වඩා විශාල ශක්තියක් පෙන්නුම් කරන බවයි. දෙසැම්බර් 4 වන දින රන් මිල වාර්තාගත ලෙස ඉහළ ගිය බවත්, පසුව එය 5.1% කින් අඩු වූ බවත්, බිට්කොයින් $ 44,000 ඉක්මවා ගිය බවත් ඔහු සඳහන් කළේය. කෙසේ වෙතත්, විශ්ලේෂක අනතුරු ඇඟවූයේ බිට්කොයින් හි උච්චාවචනය "අවදානම්" කාල පරිච්ජේදය තුළ භෞතික රත්රන් මෙන් විශ්වාසදායක ලෙස වෙළඳාම් කිරීමට බාධාවක් විය හැකි බවයි. McGlone ට අනුව, විකල්ප වත්කමක් ලෙස වටිනා ලෝහ සමඟ තරඟ කිරීමට බිට්කොයින් සඳහා, එය ප්රධාන විශ්වාසනීය දර්ශක ස්ථාපිත කළ යුතුය. මෙයට කොටස් වෙලඳපොල සමග BTC ඍණාත්මක සහසම්බන්ධයක් සහ මුදල් ප්රසාරණය වන කාල පරිච්ජේදය තුළ ඉහළ හිඟයක් අත්කර ගැනීම ඇතුළත් වේ.

Euro Pacific Capital නම් තැරැව්කාර සමාගමෙහි සභාපති Peter Schiff ගේ අනාවැකියට සාපේක්ෂව මැක්ග්ලෝන්ගේ අනතුරු ඇඟවීම අඩු වේ. මෙම සුප්රසිද්ධ ක්රිප්ටෝ සංශයවාදී සහ භෞතික රත්රන් වෙනුවෙන් පෙනී සිටින්නා BTC-ETF වටා ඇති සමපේක්ෂන කැමැත්ත ඉක්මනින් අවසන් වනු ඇති බවට විශ්වාස කරයි. "බිට්කොයින් පහත වැටීම එහි රැලියට වඩා ආකර්ෂණීය වනු ඇත" ඔහු ආයෝජකයින්ට අනතුරු අඟවයි.

හිටපු SEC නිලධාරි ජෝන් රීඩ් ස්ටාර්ක් ඔහුගේ හැඟීම් ප්රතිරාවය කරයි. "ක්රිප්ටෝ මුදල් මිල ඉහල යන්නේ හේතු දෙකක් නිසා" ඔහු පැහැදිලි කරයි. "පළමුව, නියාමන හිඩැස් සහ විය හැකි වෙළඳපල උපාමාරු හේතුවෙන්; දෙවනුව, උද්ධමනය වූ, අධි තක්සේරු කරන ලද ක්රිප්ටෝ මුදල් ඊටත් වඩා විශාල විකිණීමේ හැකියාව නිසා වේ. ස්ථානීය ETF අනුමත කිරීමේ 90% සම්භාවිතාව පිළිබඳ සමපේක්ෂනයට ද මෙය අදාළ වේ."

වත්මන් වැඩිවීම ඍජුවම ස්ථානීය BTC-ETF හි වරදක් නොවන බව සැලකිල්ලට ගත යුතුය. ජූනි මස අග සිට සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව වෙත පළමු අයදුම්පත් ඉදිරිපත් කළ විට ඔවුන් වටා ඇති උද්යෝගය ක්රමයෙන් ගොඩ නැගෙන්නට විය. අනෙක් අතට, බිට්කොයින් ජනවාරි මුල සිට එහි ඉහළට ගමන් කිරීම ආරම්භ කළ අතර, මෙම කාලය තුළ 2.6 ගුණයකට වඩා වැඩි විය.

ප්රවීණයන් කිහිප දෙනෙකු පෙන්වා දෙන්නේ වත්මන් තත්වය පෙර BTC/USD චක්ර කැපී පෙනෙන ලෙස පිළිබිඹු කරන බවයි. දැනට, සර්වකාලීන ඉහළ (ATH) සිට ඇද වැටීම 37% ක් වන අතර, එම ගෙවී ගිය කාලය සඳහා පෙර චක්රයේ එය 39% ක් වූ අතර 2013-17 චක්රයේ දී එය 42% කි. අපි ඉහල ස්ථාන වෙනුවට දේශීය පතුලේ සිට මනින්නේ නම්, සමාන රටාවක් මතු වේ. (පළමු රැලි ව්යතිරේකයකි, බිට්කොයින් නව වෙළඳපොලේ සැලකිය යුතු ලෙස වේගයෙන් වර්ධනය විය.)

Blockstream ප්රධාන විධායක නිලධාරී Adam Back ට අනුව, 2024 අප්රේල් මාසයේ ඉදිරි භාගයට පෙර පවා බිට්කොයින් මිල $ 100,000 මට්ටම ඉක්මවා යනු ඇත. කර්මාන්තයේ ප්රවීණයා සඳහන් කළේ ඔහුගේ අනාවැකියට අනුව, ස්ථානීය බිට්කොයින් ETF හට සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ අනුමැතිය ලැබීමේදී ඇති විය හැකි උද්වේගකාරී ආවේගයක් සැලකිල්ලට නොගනී. ඩිජිටල් රන් උද්ධෘතවල දිගුකාලීන චලනය සම්බන්ධයෙන්, 2026 වන විට $ 750,000 සිට ඩොලර් මිලියන 1 දක්වා පරාසයක් අනාවැකි පල කරමින් BitMEX සම-නිර්මාතෘ ආතර් හේස්ගේ මතය සමඟ ව්යවසායකයා එකඟ විය.

යොමුව සඳහා: Adam Back බ්රිතාන්ය ව්යාපාරිකයෙක්, ක්රිප්ටෝ ලේඛන විශේෂඥයෙක් වේ. Back, Satoshi Nakamoto සමඟ ලිපි හුවමාරු කර ඇති බව දන්නා අතර ඔහුගේ ප්රකාශනය පිළිබඳ සඳහනක් බිට්කොයින් පද්ධතියේ විස්තරයට ඇතුළත් වේ. මීට පෙර, Adam Back BTC සඳහා පොදු මිල අනාවැකියක් සිදු නොකළ අතර, ක්රිප්ටෝ ප්රජාවේ බොහෝ සාමාජිකයින් ඔහුගේ වචන කෙරෙහි දැඩි අවධානයක් යොමු කළහ.

Ledger හි ප්රධාන විධායක නිලධාරී, Pascal Gauthier, Lightspark හි ප්රධානියා, David Marcus සහ CoinDCX හුවමාරුවේ ඉහළ කළමනාකරු, Vijay Ayar ද 2024 දී බිට්කොයින් විනිමය අනුපාතය $ 100,000 දක්වා ළඟා වනු ඇතැයි අපේක්ෂා කරයි. ඔවුන් CNBC සමඟ සම්මුඛ සාකච්ඡාවකදී මෙම තොරතුරු බෙදාහදා ගත්තේය. "2023 ඉදිරි වර්ධනය සඳහා සූදානම් වීමේ වසරක් බව පෙනේ. 2024 සහ 2025 පිළිබඳ හැඟීම් ඉතා දිරිගන්වන සුළුය" Pascal Gauthier පැවසීය. "සමහර වෙලඳපොල සහභාගිවන්නන් අර්ධයෙන් පසුව යම්කිසි වර්ධනයක් අපේක්ෂා කරයි, නමුත් ETFs පිළිබඳ ප්රවෘත්ති සලකා බලන විට, අපට ඊට පෙර ඉහල නැගීම ආරම්භ කළ හැකිය" Vijay Ayar විශ්වාස කරයි. කෙසේ වෙතත්, Adam Back මෙන් නොව, ඔහුගේ මතය අනුව, "ETFs සම්පූර්ණයෙන්ම ප්රතික්ෂේප කිරීම මෙම ක්රියාවලිය කඩාකප්පල් කළ හැකිය."

සුප්රසිද්ධ බිට්කොයින් maximalist, රූපවාහිනී සත්කාරක සහ හිටපු වෙළෙන්දෙකු වන Max Keizer විසින් තහවුරු නොකළ කටකතා බෙදාහදා ගත්තේ කටාර්හි ස්වෛරී ධනය අරමුදල දැවැන්ත ආයෝජන සමඟ ක්රිප්ටෝ වෙළඳපොළට ඇතුළු වීමට සූදානම් වන අතර ප්රමුඛ ක්රිප්ටෝ මුදල සඳහා ඩොලර් බිලියන 500 ක් දක්වා වෙන් කිරීමට සැලසුම් කර ඇති බවයි. "මෙය ක්රිප්ටෝ මුදල් හි මාරුවක් වනු ඇත, නුදුරු අනාගතයේ දී බිට්කොයින් $ 150,000 සීමාව ඉක්මවා යාමට සහ තවත් ඉදිරියට යාමට ඉඩ සලසයි" යනුවෙන් Keizer ප්රකාශ කළේය.

රූපවාහිනී සත්කාරක සමාගම මෙන් නොව, අපි බෙදාහරින්නේ කටකතා නොව පරම නිවැරදි කරුණුය. පළමු කරුණ නම් දෙසැම්බර් 8 සවස සමාලෝචන ලිවීමේදී BTC/USD යුගලය $44,545 ක් පමණ වෙළඳාම් කරන බවයි. දෙවන කරුණ නම් ක්රිප්ටෝ වෙළඳපොලේ සම්පූර්ණ වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.64 (සතියකට පෙර ඩොලර් ට්රිලියන 1.45) වේ. අවසාන වශයෙන්, තුන්වන කරුණ: ක්රිප්ටෝ බිය සහ ඉල්ලුම ඒකක 71 සිට 72 දක්වා ඉහළ ගොස් ඇති අතර ඉල්ලුම කලාපයේ දිගටම පවතී.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න