EUR/USD: ෆෙඩරල් මෘදු ප්රතිපත්තිය ආපසු හැරවීම

- EUR/USD හි ඉරණම පසුගිය සතියේ සිදුවීම් දෙකකින් තීරණය විය: එක්සත් ජනපද ෆෙඩරල් සංචිතයේ FOMC (ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව) රැස්වීම සහ දිනකට පසුව සිදු වූ යුරෝපීය මහ බැංකුවේ (ECB) පාලක මණ්ඩලයේ රැස්වීම. මෙහි ප්රතිඵලයක් වශයෙන්, යුරෝව ජයග්රාහී ලෙස මතු විය: නොවැම්බර් 29 න් පසු පළමු වතාවට, යුගලය 1.1000 ට වඩා ඉහල ගියේය.

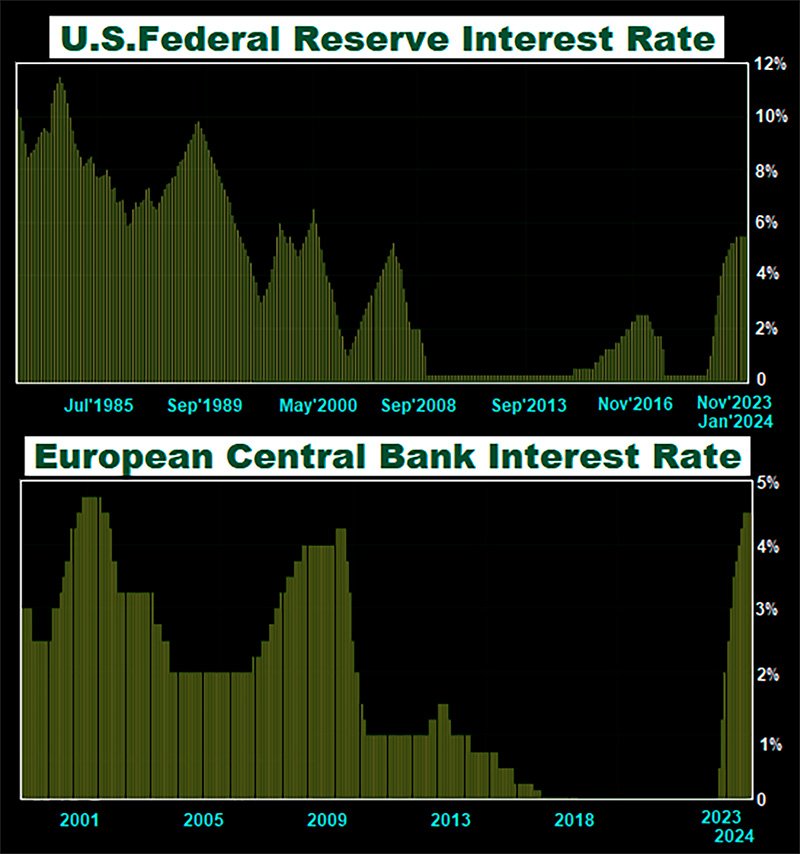

ෆෙඩරල් සංචිතය එහි ප්රධාන පොලී අනුපාතය 5.5% හි නොවෙනස්ව තබා ඇත. මේ අතර, නියාමකයාගේ ප්රධානීත්වය එහි මුදල් ප්රතිපත්තිය ලිහිල් කිරීමට සාකච්ඡා කරන බව පිළිගත්තේය. අපේක්ෂා කළ හැකි අනාගතය සඳහා FOMC හි අනාවැකිය වෙළඳපල අපේක්ෂාවන්ට වඩා සැලකිය යුතු ලෙස අඩු විය. 2024 අවසානය වන විට, අනුපාතය අවම වශයෙන් තුන් වතාවක් අඩු කිරීමට සැලසුම් කර ඇත: 4.6% දක්වා (අපේක්ෂිත 5.1% වෙනුවට), සහ 2025 අවසානය වන විට, අඩු කිරීමේ තවත් අදියර හතරක් සඳහා සැලසුම් ඇත. ණය ගැනීමේ පිරිවැය 3.6% දක්වා පහත හෙලීම (අපේක්ෂාවන් 3.9% විය). වසර තුනක ඉදිරි කාලයේ දී, අනුපාතය 2.9% දක්වා පහත වැටෙනු ඇත, ඉන් පසුව 2027 දී එය 2.0-2.25% වනු ඇත, උද්ධමනය 2.0% ඉලක්කගත මට්ටමින් ස්ථාවර වනු ඇත. රැස්වීමෙන් පසුව, වෙලඳපොල අපේක්ෂා කරන්නේ ෆෙඩරල් බැංකුව මාර්තු මස මුලදී ලිහිල් කිරීම සඳහා පළමු පියවර ගනු ඇති බවයි. FedWatch මෙවලමට අනුව, මෙම අවස්ථාවෙහි සම්භාවිතාව දැනට 70% ලෙස ගණන් බලා ඇත.

තියුනු අනුපාත කප්පාදුවක් පිලිබඳ අනාවැකි වලට අමතරව, Treasuries හි ප්රතිලාභ පහත වැටීම මගින් ඩොලරය මත අමතර පීඩනයක් අඛණ්ඩව සිදු වේ, එය USA හි මුදල් ප්රතිපත්තියේ දිශානතියේ ආසන්න වෙනසක් ද පෙන්නුම් කරයි. මෘදු මුල්ය ප්රතිපත්තියකට හැරීමේ තවත් තහවුරු කිරීමක් වූයේ කොටස් වෙලඳපොලවල ප්රතිචාරයයි. අඩු අනුපාත, කොටස් සඳහා යහපත් ආරංචියකි. ඒවා ලාභදායී මූල්යකරණයට මග පාදයි, පහසු ආර්ථික තත්ත්වයන් දේශීය ඉල්ලුම උත්තේජනය කරයි. එහි ප්රතිඵලයක් ලෙස පසුගිය සතියේ කොටස් වෙළෙඳපොළ දර්ශක S&P 500, Dow Jones සහ Nasdaq නැවතත් ඉහළ ගියේය.

ECB සභාපති ක්රිස්ටීන් ලගාර්ඩ් මීට පෙර synchronized swimming නිරත වූ බව දන්නා කරුණකි. මෙවර, ඇය ෆෙඩරල් බැංකුව සමඟ එක්ව ක්රියා කළාය: යුරෝපීය නියාමකයා ද පෙර පැවති 4.50% මට්ටමේ පොලී අනුපාතය නොවෙනස්ව තබා ඇත. කෙසේ වෙතත්, යුරෝ කලාපයේ දළ දේශීය නිෂ්පාදිතය කලින් අනාවැකි පල කළ 0.7% හා සසඳන විට 2023 දී 0.6% කින් පමණක් සහ 2024 දී 1.0% වෙනුවට 0.8% කින් වර්ධනය වනු ඇතැයි ECB අපේක්ෂා කරයි. 2024 දී උද්ධමනය 5.4%, 2024 දී 2.7% ලෙස අනාවැකි පල කර ඇති අතර 2025 දී එය 2.1% (එක්සත් ජනපදයට වඩා වසර දෙකකට පෙර) ඉලක්කගත ලකුණට ළඟා වනු ඇතැයි අපේක්ෂා කෙරේ.

ෆෙඩරල් මහ බැංකුව සමඟ එක්ව කටයුතු නොකිරීම සිදු වූයේ පාලක මණ්ඩලයේ රැස්වීමෙන් පසුවය. ඔවුන්ගේ අදහස් දැක්වීමේදී, ECB ප්රධානීත්වය අනුපාත කප්පාදුවේ ආරම්භයේ වේලාව සඳහන් කළේ නැත. එපමණක් නොව, යුරෝපීය මහ බැංකුවේ ඉලක්කය උද්ධමනය මැඩපැවැත්වීම මිස අවපාතයක් වළක්වා ගැනීම නොවන බව ප්රකාශ කරන ලදී, එබැවින් ණය ගැනීමේ පිරිවැය අවශ්ය තාක් කල් උපරිම අගයන්හි තබා ගන්නා බව ප්රකාශ විය. මෙම ස්ථාවරය සර්ව-යුරෝපීය මුදල් ඒකකයට ප්රතිලාභ ලබා දුන් අතර ඩොලරයට සාපේක්ෂව යුරෝව ශක්තිමත් විය.

ෆෙඩරල් මහ බැංකුවේ මෘදු ප්රතිපත්තියක කතා සහ ECB හි මධ්යස්ථ දැඩි මුල්ය ස්ථාවරය අනුව, EUR/USD තවදුරටත් වර්ධනය සඳහා රඳවා ගත හැකිය. ෆයිනෑන්ෂල් ටයිම්ස් හි අභ්යන්තර වාර්තාවකට අනුව, FOMC රැස්වීමෙන් පසුව ජෙරොම් පවෙල්ගේ ප්රකාශයන් ECB පාලක මණ්ඩලය ද නොසන්සුන් විය. එහි ප්රතිඵලයක් වශයෙන්, ඇගේ කතාව අතරතුර, ලගාර්ඩ් මහත්මිය ඇගේ ඇමරිකානු සගයාගේ කතාවට එරෙහිව ප්රකාශ කීපයක් සිදු කළාය.

දැනට, මුදල් ප්රතිපත්තිය ලිහිල් කිරීමට ෆෙඩරල් මහ බැංකුව නායකත්වය දෙනු ඇති බව පෙනේ. වෙළඳපොළට ප්රතිවිරුද්ධ සංඥාවක් නොලැබුනේ නම්, ඩොලරය පීඩනය යටතේ පවතිනු ඇත. කෙසේ වෙතත්, 2024 දී අනිවාර්යයෙන්ම 2023 දෙසැම්බරයේ කරන ලද ප්රකාශ සමඟ නොගැලපෙන බව සලකා බැලීම වැදගත්ය. ECB හට එහි මූල්ය ග්රහණය ලිහිල් කිරීමට සැලකිය යුතු තරම් හේතු තිබේ. යුරෝපීය ආර්ථිකය ඉහළ අනුපාතවලට දුර්වල ලෙස අනුවර්තනය වී ඇත, එය ඇමරිකානු ආර්ථිකයට වඩා දුර්වල බව පෙනේ, එහි දළ දේශීය නිෂ්පාදිතයේ පරිමාව දැනටමත් පහළට සංශෝධනය කර ඇත, සහ යුරෝ කලාපයේ උද්ධමනය අඩුවීම ඇමරිකා එක්සත් ජනපදයට වඩා ඉතා වේගයෙන් සිදුවෙමින් පවතී. මේ මත පදනම්ව, Fidelity International, JPMorgan, සහ HSBC හි ආර්ථික විද්යාඥයින් සියල්ල වෙනස් විය හැකි බව බැහැර නොකරන අතර, ECB සහ Bank of England වැනි අනෙකුත් නියාමකයින් ලිහිල් කිරීමේ මාවතකට පිවිසීමට ප්රථමයා විය හැක. කෙසේ වෙතත් මේ පිළිබඳව සංඥා ලැබෙන්නේ අද හෙට නොව ලබන වසරේ පමණි.

පසුගිය සතිය සම්බන්ධයෙන්, දෙසැම්බර් 15 වැනි දින යුරෝපයේ බලාපොරොත්තු සුන් කරවන ව්යාපාරික ක්රියාකාරකම් දත්ත (PMI) නිකුත් කිරීමෙන් පසු සහ එක්සත් ජනපදයේ මිශ්ර ප්රතිඵල නිකුත් කිරීමෙන් පසුව, EUR/USD සතිය අවසන් වූයේ 1.0894 ට ය.

MUFG බැංකුවේ ආර්ථික විද්යාඥයින්ට අනුව, EUR/USD හි තියුනු ලෙස තවදුරටත් ඉහල යාමක් සැකසහිත වන පසුබිමක පවතී. "යුරෝ කලාපයේ සහ ගෝලීය වශයෙන් පවතින තත්ත්වය EUR/USD හි තවදුරටත් තිරසාර රැලියක් සඳහා හිතකර නොවන බව පෙනේ" ඔවුන් ලියයි. "නත්තල් සහ අලුත් අවුරුදු කාලසීමාව තුළ ඉදිරි සති කිහිපය තුළ ගාමක බලවේගයක් ලෙස මූලික සාධක කිසි විටෙකත් විශ්වාසදායක නොවේ, නමුත් මෙම රැලිය මෙම කාල සීමාව තුළ දිගටම පැවතුනහොත්, අපි ලබන වසරේ පළමු කාර්තුව වෙත ගමන් කරන විට ආපසු හැරීමක් අපේක්ෂා කරමු."

වර්තමානයේ, යුගලයේ නුදුරු අනාගතය සම්බන්ධයෙන් විශේෂඥ අදහස් පහත පරිදි බෙදී ඇත: 40% ශක්තිමත් වන ඩොලරයක් සඳහා සහය ලබා දුන් අතර, 30% යුරෝව සමග සහ 30% ක් මධ්යස්තව පැවතුනි. D1 හි ප්රවණතා දර්ශක අතර, 100% යුරෝ සහ යුගලයේ ඉහල නැගීම සඳහා සහය ප්රකාශ කරයි. ඔස්කිලේටර් සමඟින්, 60%ක් ඉහළයාමට, 30%ක් දකුණ බලා සිටින අතර, 10%ක් නැගෙනහිර දෙසට යොමු වී ඇත. යුගල සඳහා ආසන්නතම ආධාරකය 1.0800-1.0830 පමණ වන අතර, පසුව 1.0770, 1.0725-1.0740, 1.0620-1.0640, 1.0500-1.0520, 1.0450, 1.0375, 1.0200-1.0255, 1.0130 සහ 1.0000 වේ. ඉහළයාම සඳහා 1.0925, 1.0965-1.0985, 1.1020, 1.1070-1.1110, 1.1150, 1.1230-1.1275, 1.1350, සහ 1.1475 පමණ ප්රතිරෝධයට මුහුණ දෙනු ඇත.

ලබන සතියේ, යුරෝපය සහ එක්සත් ජනපදය යන ද්විත්වයම වසර සාරාංශ කර නත්තලට සූදානම් වනු ඇත. සැලකිය යුතු ආර්ථික සිදුවීම් අතරට දෙසැම්බර් 19, අඟහරුවාදා යුරෝ කලාපයේ උද්ධමන දත්ත (CPI) නිකුත් කිරීම ඇතුළත් වේ. දෙසැම්බර් 20 බදාදා, එක්සත් ජනපද පාරිභෝගික විශ්වාසනීය දර්ශකය ප්රකාශයට පත් කෙරේ. ඊළඟ දවසේ, තුන්වන කාර්තුව සඳහා එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතයේ පරිමාව සහ ආරම්භක රැකියා විරහිත හිමිකම් ගණන ප්රකාශයට පත් කෙරේ. එක්සත් ජනපද පාරිභෝගික වෙළඳපොලේ විස්තීර්ණ දත්ත පැකේජයක් සමඟ වැඩ කරන සතිය දෙසැම්බර් 22 සිකුරාදා අවසන් වේ.

GBP/USD: BoE මෘදු ප්රතිපත්තිය පෝෂණය කිරීමෙන් වැළකී සිටියි

- ෆෙඩරල් මහ බැංකුව සහ ECB සමග මෙන්ම, ෆෙඩරල් මහ බැංකුව සහ එංගලන්ත බැංකුව (BoE) සමඟ තත්වය සම්පූර්ණයෙන්ම සමපාත වේ. එහි රැස්වීමේදී, බ්රිතාන්ය නියාමකයා ද පොලී අනුපාතය 5.25% හි නොවෙනස්ව තබා ඇත. ECB මෙන්, එය 2024 සඳහා අයහපත් අපේක්ෂාවන් ඇති කළ හැකි කිසිදු හේතුවක් සපයා නැත. BoE ආණ්ඩුකාර ඇන්ඩෲ බේලි සඳහන් කළේ, එංගලන්ත බැංකුවට තවමත් යටපත් කිරීමට මාර්ගයක් ඇති බවත්, මුදල් ප්රතිපත්ති කමිටුවේ සාමාජිකයින් නව දෙනාගෙන් තිදෙනෙකු අනුපාතය තවදුරටත් වැඩි කිරීම සඳහා ඡන්දය ප්රකාශ කළ බවත්ය.

එක්සත් රාජධානිය සඳහා ආර්ථික දර්ශක විවිධ වේ. සංඛ්යාලේඛනවලට අනුව, උද්ධමනය සඳහා සකස් කරන ලද සැබෑ වැටුප් වර්ධනය, වාර්ෂිකව වැඩිවෙමින් පවතී. කෙසේ වෙතත්, ආර්ථිකය 0.1% කින් වර්ධනය වනු ඇතැයි අනාවැකි පල කර ඇති අතර, එය පෙර මාසයේ 0.2% ක වර්ධනයකින් පසුව, සත්ය වශයෙන්ම 0.3% කින් හැකිලී ගියේය. මීට අමතරව, ඔක්තෝම්බර් මාසයේදී කාර්මික නිෂ්පාදන පරිමාව 0.8% කින් අඩු වූ අතර වාර්ෂික අගය 1.5% සිට 0.4% දක්වා පහත වැටුණි, එය වෙළඳපල අපේක්ෂා කළ 1.1% ට වඩා සැලකිය යුතු ලෙස අයහපත්ය. දෙසැම්බර් 15 වැනි සිකුරාදා නිකුත් කළ දත්ත දෙසැම්බර් මාසයේ සේවා අංශයේ ක්රියාකාරකම්වල සැලකිය යුතු දියුණුවක් පෙන්නුම් කළේය. PMI දර්ශකය 52.7 වෙත ළඟා වූ අතර එය 51.0 හි අපේක්ෂාවන් ඉක්මවා ගිය අතර පසුගිය මාස පහ තුළ හොඳම අගය සලකුණු කරයි. කෙසේ වෙතත්, අනෙක් අතට, වෙළඳපල එය 47.5 දක්වා ඉහළ යනු ඇතැයි අපේක්ෂා කළද නොවැම්බර් මාසයේ නිෂ්පාදන ක්රියාකාරකම් 47.2 සිට 46.4 දක්වා අඩු විය.

මේ අතර, "උද්ධමන තවමත් ඇත." මේ මත පදනම්ව, තවදුරටත් උද්ධමනය වර්ධනය වීමට ඇති එකම බාධකය ලෙස පවතින දැඩි මූල්ය ප්රතිපත්තිය එංගලන්ත බැංකුව අත්හැරීමට ඉඩක් නැත. මෙම කාරණය සම්බන්ධයෙන් විශේෂඥයෝ එකඟ වෙති. විවෘතව ඇති එකම ප්රශ්නය වන්නේ නියාමකයාට අවසානයේ අනුපාතය අඩු කිරීමට හැකි වන්නේ කවදාද යන්නයි.

GBP/USD සඳහා පසුගිය සතියේ අවසන් අගය 1.2681 මට්ටමින් සනිටුහන් විය. ING හි ආර්ථික විද්යාඥයින්ට අනුව, 1.2820-1.2850 ප්රදේශය GBP/USD සඳහා දැඩි ප්රතිරෝධයක් දක්වයි. මෙය කඩ කළහොත්, ඔවුන් විශ්වාස කරන්නේ, මෙම යුගලය 1.3000 ක උසකට ළඟා විය හැකි බවත්, එය ඉහළයාමට විශාල නත්තල් තෑග්ගක් වනු ඇති බවත්ය. කෙසේ වෙතත්, ජපානයේ Nomura බැංකුවේ කණ්ඩායම මෙම යුගලයේ වර්ධන අපේක්ෂාවන් පිළිබඳව තරමක් සැක සහිතය, 2024 Q1 සහ Q2 යන දෙකෙහිම, යුගලය 1.2700 සහ 1.2800 පමණ වෙළඳාම් කරනු ඇතැයි විශ්වාස කරති.

මෙම අනාවැකිය ලියන අවස්ථාව වන විට, විශ්ලේෂකයින්ගේ මධ්ය කාලීන අනාවැකිය පැහැදිලි මග පෙන්වීමක් ලබා නොදේ: 25% ක් යුගලයේ ඉහල නැගීම සඳහා සහය ප්රකාශ කර ඇත, තවත් 25% ක් එහි පහත වැටීම සඳහා සහය ලබා දුන් අතර 50% කිසිවක් ප්රකාශ නොකරයි. D1 හි ප්රවණතා දර්ශක අතර, පෙර යුගලයේ මෙන්, 100% උතුරට යොමු වේ. ඔස්කිලේටර් අතර, 65% ක් ඉහළට ද, 30% පහළට ද, ඉතිරි 15% මධ්යස්ථභාවය ද පවත්වා ගනී. යුගලය දකුණට ගමන් කරන අවස්ථාවක, එය 1.2600-1.2625, 1.2545-1.2575, 1.2500-1.2515, 1.2450, 1.2370, 1.2330, 1.2210, 1.2070-1.2085, 1.2035 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත. ඉහළයාමක් සිදුවුවහොත්, යුගලය 1.2710-1.2535 මට්ටම්වල ප්රතිරෝධය සපුරාලනු ඇත, පසුව 1.2790-1.2820, 1.2940, 1.3000 සහ 1.3140 වේ.

එක්සත් රාජධානියේ පාරිභෝගික මිල දර්ශකය (CPI) ප්රකාශයට පත් කෙරෙන සැලකිය යුතු දිනයක් ලෙස එළඹෙන සතියේ දෙසැම්බර් 20 බදාදා සඳහන් කල යුතුය. දෙසැම්බර් 22 සිකුරාදා, නත්තල් සූදානම හේතුවෙන් එක්සත් රාජධානියේ දවස කෙටි වනු ඇත. කෙසේ වෙතත්, එදින උදෑසන සිල්ලර විකුණුම් සහ දළ දේශීය නිෂ්පාදිතය පිළිබඳ දත්ත ඇතුළුව සැලකිය යුතු ආර්ථික සාර්ව දත්ත නිකුත් කරනු ඇත.

USD/JPY: යෙන් 2024 ජයග්රහණය සඳහා සැලසුම් කර ඇත

- නොවැම්බර් 13 වන දින, USD/JPY යුගලය 151.90 හි ඉහළ අගයකට ළඟා විය. කෙසේ වෙතත්, සති පහක් වැනි කෙටි කාලයක් තුළ, ජපන් යෙන් ඩොලරයෙන් ලකුණු 1000 කට වඩා වැඩි ප්රමාණයක් නැවත ලබා ගැනීමට සමත් විය. දෙසැම්බර් 7 වන බ්රහස්පතින්දා, යෙන් සඳහා සැලකිය යුතු ජයග්රහණයක් සනිටුහන් කළ අතර, එය සමස්ත වෙලඳපොල පුරා ශක්තිමත් වෙමින්, ඩොලරය ඒකක 225 කින් පමණ පහතට ගෙන ගියේය. ඒ වනවිට යුගලයේ අවම අගය 141.62ක් ලෙස සටහන් විය. පසුගිය සතියේ, එය ෆෙඩරල් මහ බැංකුව සහ ඩොලර් දර්ශකය DXY හි මූලිකත්වය අනුගමනය කරමින්, 142.14 මට්ටමකින් දින පහක දිගුව අවසන් විය.

මෙම යෙන් රැලියට මූලික හේතුව ජපාන බැංකුව (BoJ) අවසානයේ එහි සෘණ පොලී අනුපාත ප්රතිපත්තිය අත්හරිනු ඇතැයි අපේක්ෂා කරන වර්ධනය වන අතර මෙය බලාපොරොත්තු වූවාට වඩා ඉක්මනින් සිදුවනු ඇතැයි අපේක්ෂා කෙරේ. ප්රතිලාභ වක්ර පාලන ප්රතිපත්තියෙන් බැහැරවීමක් සඳහා බලපෑම් කරමින් රටේ ප්රාදේශීය බැංකු නියාමකයාට බලපෑම් කරන බව මෙම කටකතා මගින් යෝජනා කරයි. මෙම කටකතා සනාථ කිරීම සඳහා, BoJ දෙසැම්බර් මස මුලදී වෙළඳපල සහභාගිවන්නන් අතර විශේෂ සමීක්ෂණයක් පවත්වනු ලැබුවේ අතිශය ලිහිල් මූල්ය ප්රතිපත්තියෙන් ඉවත් වීමේ ප්රතිවිපාක සහ එවැනි පියවරක අතුරු ප්රතිපල සාකච්ඡා කිරීම සඳහා ය.

ඩොලරය සහ යුරෝ සඳහා පොලී අනුපාත ඉදිරියට යාමේ දී අඩු වනු ඇතැයි අපේක්ෂා කරන බවට වෙලඳපොල විශ්වාසය ශක්තිමත් කර ඇති ෆෙඩරල් මහ බැංකුවේ සහ ECB හි මෑත රැස්වීම්වල ප්රතිපල මගින් ද යෙන් අගය කෙරේ. මෙම අපසරනය ආයෝජකයින් ඔවුන්ගේ රැගෙන යාමේ වෙළඳ උපාය මාර්ග ඉවත් කර ජපාන රජයේ බැඳුම්කර සහ එක්සත් ජනපදයේ සහ යුරෝ කලාපයේ ඔවුන්ගේ සගයන් අතර ප්රතිලාභ පැතිරීම අඩු කරනු ඇතැයි අනාවැකි පල කිරීමට ඉඩ සලසයි. එවැනි වර්ධනයන් යෙන් වෙත ප්රාග්ධනය නැවත පැමිණීමට හේතු විය යුතුය.

ජපාන බැංකුවේ (BoJ) වසරේ අවසන් රැස්වීම දෙසැම්බර් 19 අඟහරුවාදා පැවැත්වීමට නියමිතය. කෙසේ වෙතත්, මෙම රැස්වීමේදී නියාමකයා සිය මුදල් ප්රතිපත්ති පරාමිතීන් නොවෙනස්ව තබා ගනු ඇත. ජපානයේ MUFG බැංකුවේ ආර්ථික විද්යාඥයින් බලාපොරොත්තු වන්නේ BoJ විසින් එහි YCC (ප්රතිලාභ වක්ර පාලනය) සහ NIRP (සෘණ පොලී අනුපාත ප්රතිපත්තිය) එහි ජනවාරි රැස්වීමේදී අවසන් කරනු ඇති බවයි. මෙය දැනටමත් උපුටා දැක්වීම් වලට අර්ධ වශයෙන් සාධක වී ඇත, නමුත් දෙසැම්බර් රැස්වීමේ දී ජපාන බැංකුවේ ස්වරය 2024 දී ප්රතිපත්ති දැඩි කිරීම සඳහා වූ අපේක්ෂාවන් තවදුරටත් වර්ධනය විය හැකිය. ලබන වසරේ G10 මුදල් අතර වර්ධනය සඳහා යෙන් ට හැකියාව ඇති බව MUFG විශ්වාස කරයි. "ගෝලීය උද්ධමන කම්පනය දිශානතිය ආපසු හරවන අතර මෙය JPY සඳහා වඩාත්ම වැදගත් ඇඟවුම් ඇත" බැංකුවේ උපායමාර්ගිකයෝ පවසති.

ආසන්න කාලීනව, ප්රවීණයන්ගෙන් 30%ක් යෙන් තවදුරටත් ශක්තිමත් වනු ඇතැයි අපේක්ෂා කරන අතර, 10%ක් ඩොලරයට අනුග්රහය දක්වන අතර, සැලකිය යුතු බහුතරයක් (60%) මධ්යස්ථ ස්ථාවරයක් දරයි. D1 හි ප්රවණතා දර්ශක සම්බන්ධයෙන්, නැවතත් රතු පැහැයේ නිරපේක්ෂ ආධිපත්යය 100% කි. ඔස්කිලේටර් අතර, එම 100% රතු පැහැයෙන් වර්ණාලේප කර ඇත, නමුත් ඒවායින් 25% ක් අධික ලෙස විකුණන ලද තත්වයන් සංඥා කරයි. ආසන්නතම ආධාරක මට්ටම 141.35-141.60 කලාපයේ පිහිටා ඇත, පසුව 140.60-140.90, 138.75-139.05, 137.25-137.50, 135.90, 134.35, සහ 131.25 වේ. ප්රතිරෝධතා මට්ටම් සහ කලාප 143.75-144.05 හි පිහිටා ඇති අතර, පසුව 145.30, 146.55-146.90, 147.65-147.85, 148.40, 149.20, 149.80-150.00, 150.80, 151.60, සහ 151.90-152.15 වේ.

දෙසැම්බර් 19 වන දින ජපාන බැංකුවේ රැස්වීම සහ එහි ප්රධානීන්ගෙන් පසුව පැවති මාධ්ය සාකච්ඡාව හැරුණු විට, ඉදිරි සතියේදී ජපාන ආර්ථිකය සම්බන්ධයෙන් වෙනත් වැදගත් සිදුවීම් කිසිවක් අපේක්ෂා නොකෙරේ.

ක්රිප්ටෝ මුදල්: බිට්කොයින් ETF Binance ප්රතිස්ථාපනය කරයිද?

- දෙසැම්බර් 8 සිකුරාදා අවසන් වන විට, ප්රමුඛතම ක්රිප්ටෝ මුදල, බිට්කොයින්, $ 44,694 ක උසකට ළඟා විය. එය අවසන් වරට 2022 අප්රේල් මාසයේදී $ 40,000 ට වඩා වැඩි වෙළඳාමක් සිදු විය. දින දෙකකට පසුව, දෙසැම්බර් 11 වන දින උදෑසන, පුදුමයට පත් ආයෝජකයින් $ 40,145 සීමාවේ බිට්කොයින් සොයා ගත් අතර, එය ඉමහත් බලාපොරොත්තු සුන්වීමට හේතු විය.

වේගවත් මිල පහත වැටීම විනාඩි 5 කට වඩා වැඩි කාලයක් පැවතුනි. න්යායන් කිහිපයක් මෙම සිදුවීම පැහැදිලි කරයි. එක් න්යායක් නම්, ප්රේරකය දෙසැම්බර් 8 වැනි දින නිකුත් කරන ලද ප්රබල එක්සත් ජනපද ශ්රම වෙලඳපොල දත්ත බවයි. තවත් සම්භාවිතාවක් නම්, එය ස්නායු ප්රතික්රියාවක් හෝ වෙළඳ පරිමාවේ තාක්ෂණික දෝෂයක් විය හැකි අතර, සමහර විට වෙළඳ බොට් හෝ වෙළෙන්දෙකු විසින් සිදු කරන ලද, රැල්ලකට තුඩු දෙයි. අනාගත වෙළඳපොලේ ආරක්ෂිත නැවතුම් ක්රියාත්මක කිරීම්. Coinglass ට අනුව, පැය 24 කට වැඩි කාලයක්, ඩොලර් මිලියන 85.5 ක බිට්කොයින් ඇතුළුව, දිගු වෙළඳ ස්ථානවල ඩොලර් මිලියන 400 කට වඩා ඈවර කරන ලදී.

අපගේ විශ්ලේෂණයට අනුව වඩාත් යථාර්ථවාදී පැහැදිලි කිරීම පහත පරිදි වේ: අගෝස්තු මැද සිට බිට්කොයින් වසර ආරම්භයේ සිට 85% කින් සහ 160% ට වඩා වැඩි වී ඇත. වසර අවසානය අපේක්ෂාවෙන් සමහර ප්රධාන වෙළෙන්දන් ලාභ සනිටුහන් දැමීමට තීරණය කළ බව පෙනේ. මෙම සිදුවීමට දින දෙකකට පෙර, FibFilb ලෙස හැඳින්වෙන DecenTrader හි ප්රධානියා අනතුරු අඟවා තිබුනේ: "අපි මේ වසරේ සැලකිය යුතු ලෙස වර්ධනය වී ඇති අතර, නිවැරදි කිරීමක් අපේක්ෂා කෙරේ. එය බොහෝ කාලයක් ප්රමාද වී ඇත" ඔහු දෙසැම්බර් 9 වන දින ප්රකාශ කළේය.

ඩොලර් බිලියන 4.3 ක දඩයක් ක්රිප්ටෝ හුවමාරුවක් වන Binance ට පැනවීම තුල ඔවුන් මුහුණ දෙන ගැටළු විසඳා නොමැති බවට ප්රවෘත්ති මගින් සෘණාත්මක හැඟීම් ප්රචාරය කර ඇත. එක්සත් ජනපද සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව (SEC) සුරැකුම්පත් නීතිවිරෝධී ලෙස වෙළඳාම් කිරීම සහ අනෙකුත් උල්ලංඝනය කිරීම් සඳහා හුවමාරු කිරීමට එරෙහිව චෝදනා එල්ල කරයි.

එක්සත් ජනපද අධිකරණ දෙපාර්තමේන්තුවේ නිලධාරීන් ව්යවස්ථාදායක ප්රමිතීන්ට අනුකූලද යන්න තීරණය කිරීම සඳහා වෙළඳ වේදිකාවේ මෙහෙයුම් හොඳින් පරීක්ෂා කිරීමට අදහස් කරයි. සමාගමේ සේවකයින්, නියෝජිතයින්, අතරමැදියන්, උපදේශකයින්, හවුල්කරුවන් සහ කොන්ත්රාත්කරුවන් මෙන්ම වෙළඳුන්ට සම්බන්ධ තොරතුරු ඇතුළුව එහි සියලුම ලේඛන සහ වාර්තා වෙත සියලුම මූල්ය නියාමකයින් සහ නීතිය ක්රියාත්මක කරන ආයතන සඳහා අඛණ්ඩ ප්රවේශය ලබා දීමට හුවමාරුවට බල කෙරෙනු ඇත.

පසුගිය සතියේ, හිටපු සුරැකුම්පත් හා විනිමය කොමිසමේ ප්රධානී ජෝන් රීඩ් ස්ටාර්ක්, එක්සත් ජනපද ආන්ඩුවේ නිල ඉල්ලීම් වේදිකාවට යොමු කරමින්, Binance ගේ විය හැකි අභාවය පිලිබඳ මතයක් ප්රකාශයට පත් කළේය. මෙම ඉල්ලීම් ලැයිස්තුව පමණක් මින් පෙර කිසි දිනෙක සමාගම්වලට අදාළ කර නොතිබූ ක්රියා පටිපාටි ඇතුළුව යතුරු ලියන පිටු 13ක් පුරා විහිදිණි. මෙම තත්වය "මූල්ය කොලොනොස්කොපි" ලෙස උපහාසාත්මක ලෙස හැඳින්වීමට ස්ටාර්ක් හේතු විය.

2023 දී Binance වෙත එල්ල වූ ප්රහාරයන් එහි ස්ථාන වෙළඳපොලේ කොටස 55% සිට 32% දක්වා පහත වැටීමට හේතු වූ බව සැලකිය යුතු කරුණකි. ව්යුත්පන්න වෙළඳපොලේ, එහි කොටස 47.7% වන අතර එය 2020 ඔක්තෝම්බර් මාසයේ සිට අයහපත්ම කාර්ය සාධනය සනිටුහන් කරයි.

නියාමන පීඩනය තීව්ර කිරීම පිළිබඳව සාකච්ඡා කරමින්, JP Morgan ප්රධාන විධායක නිලධාරී Jamie Dimon ප්රකාශ කළේ ඔහු එක්සත් ජනපද රජය නම්, "වංචනිකයින්ට සහ ත්රස්තවාදීන්ට ආධාර කිරීම සඳහා සියලුම ඩිජිටල් මුදල් වර්ග තහනම් කරන" බවයි. කෙසේ වෙතත්, එක්සත් ජනපද බලධාරීන් එවැනි පියවර ගෙන නැත. ඇයි?

ඉතාලි චින්තකයෙකු, දේශපාලනඥයෙකු සහ දාර්ශනිකයෙකු වන නිකොලෝ මැකියාවෙලිට ආරෝපණය කරන ලද සුප්රසිද්ධ කියමනක් තිබේ: "ඔබට සමූහයා පරාජය කළ නොහැකි නම්, එය මෙහෙයවන්න." ඔහු එය වසර 500 කට පමණ පෙර හඬ නැගූ නමුත් එය අදටත් අදාළ වේ. නිදසුනක් වශයෙන්, සියලු තහනම් කිරීම් නොතකා, චීන ජාතිකයන් ක්රිප්ටෝ කර්මාන්තයේ සැලකිය යුතු සහ ක්රියාකාරී කොටසක් ලෙස දිගටම පවතී. ඩිජිටල් වත්කම් තහනම් කිරීම, අන්තර්ජාලය කපා හැරීම සහ පරිගණක සහ ස්මාර්ට්ෆෝන් රාජසන්තක කිරීම වෙනුවට මෙම ක්රියාවලිය මෙහෙයවීම සහ පාලනය කිරීම පහසු බව එක්සත් ජනපදය සැලකූ බව පෙනේ. එබැවින්, විශේෂඥයින් විශ්වාස කරන්නේ, හුවමාරු-වෙළඳාම් කරන ලද ස්ථාන බිට්කෝන් ETFs පිළිබඳ අදහස උපත ලැබීය. එවැනි අරමුදල් මගින් ක්රිප්ටෝ ආයෝජකයින් අධීක්ෂණය කිරීම, ඔවුන්ගේ ගනුදෙනු අධ්යයනය කිරීම සහ ඔවුන්ගෙන් බදු එකතු කිරීම පමණක් නොව මෙම ගනුදෙනුවල නීත්යානුකූලභාවය තීරණය කිරීම සඳහා ඉඩ ලබා දේ. ඒ නිසා මෙහි සිටින නිලධාරීන්ගේ තර්කය හොඳටම පැහැදිලිය. මෙම දුර්ලභ අවස්ථාවෙහිදී, මිලියන සංඛ්යාත කුඩා ආයෝජකයින් ද මෙම ක්රියාවලියට ප්රශංසා කරති, BTC-ETFs සහ නියාමන පීඩනයට ස්තූතිවන්ත වන පරිදි ඔවුන්ගේ ආයෝජන සැලකිය යුතු ලෙස වැඩි වනු ඇතැයි බලාපොරොත්තු වේ.

දෙසැම්බර් 11 සිදුවීම් වෙත ආපසු යමින්, වෙළෙන්දා, විශ්ලේෂක සහ ව්යාපාර සමාගමක් වන Eight නිර්මාතෘ, Michael Van De Poppe, "කනස්සල්ලට පත් නොවන්න" යනුවෙන් ප්රජාවෙන් ඉල්ලා සිටියේය. නිවැරදි කිරීම් සිදු වන බව ඔහු පැහැදිලි කළේය. සිදු වූ දෙය අනුව, විශ්ලේෂක බිට්කොයින් හි මිල වෙනස් කිරීම සඳහා ඔහුගේ අනාවැකිය පල කළේය. ඔහුගේ විශ්ලේෂණයට අනුව, ඉහළ කාල රාමු මත ප්රධාන ආධාරක කලාපය දැනට $ 36,500-38,000 පරාසයක පවතී. "බිට්කොයින් හි ගම්යතාවය ක්රමයෙන් අවසන් වෙමින් පවතින අතර එතීරියම් ඉදිරි කාර්තුවේදී පහසුවෙන් පෙරමුණ ගනු ඇත" ඔහු තවදුරටත් පැවසීය.

ක්රිප්ටෝ විශේෂඥ William Clemente ද බිට්කොයින් හි මිල පහත වැටීම පිළිබඳව කනස්සල්ලට පත් නොවන අතර එය නොවැළැක්විය හැකි යැයි සලකයි. ඔහුගේ අදහසට අනුව, එවැනි නිවැරදි කිරීමක්, වෙළෙන්දන් විසින් ලෙවරේජ් භාවිතා කරමින් විවෘත කරන ලද දිගු වෙළඳ ස්ථාන ඉවත් කරන බැවින්, මීළඟ ඉහළයාමේ ප්රවණතාවයේ ආරම්භය සඳහා ශක්තිමත් පදනමක් ලෙස සේවය කරයි.

EQI බැංකුවේ අධ්යක්ෂ Eli Taranto, Van De Poppe ගේ අනාවැකිය සමඟ එකඟ වන අතර බිට්කොයින් හි අගය පහත වැටීමක් ද අපේක්ෂා කරයි. "වෙළෙන්දෝ ලාභ අගුලු දමා ETF යෙදුම් පිළිබඳ තීරණ බලා සිටින විට, butterfly effect ට යටත්ව බිට්කොයින් වල මිල දිගටම උච්චාවචනය වනු ඇත [පද්ධතියක කුඩා වෙනසක් සම්පූර්ණයෙන්ම වෙනස් ස්ථානයක වුවද විශාල හා අනපේක්ෂිත ප්රතිවිපාක ඇති කළ හැකි සංසිද්ධියකි]. BTC මිල $ 39,000 දක්වා පහත වැටීම පැහැදිලිවම සිදුවිය හැකිය," Taranto සඳහන් කළේය.

සත්ය වශයෙන්ම, EQI බැංකුවේ අධ්යක්ෂවරයා නිවැරදිය: පසුගිය සතියේ එක්සත් ජනපදයේ ෆෙඩරල් මහ බැංකුවේ රැස්වීමට පෙර සහ පසුව BTC/USD ප්රස්ථාරයෙන් පැහැදිලි වන පරිදි බිට්කොයින් දිගටම "සුළඟේ උච්චාවචනය" විය. එහි ප්රතිඵලයක් වශයෙන්, දුර්වල වන ඩොලරයක ආධාරයෙන්, යුගලය නැවතත් ඉහළට ගමන් කරමින්, දෙසැම්බර් 13 වන බදාදා $ 43,440 ක ඉහළ අගයකට ළඟා විය.

මෙම සමාලෝචනය ලියන විට, දෙසැම්බර් 15 සවස, එය $ 42,200 ක් පමණ වෙළඳාම් වේ. ක්රිප්ටෝ වෙළඳපොලේ මුළු වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.61 ක් වන අතර එය සතියකට පෙර ඩොලර් ට්රිලියන 1.64 සිට පහත වැටේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය ලකුණු 72 සිට 70 දක්වා පහත වැටී ඇති අතර ඉල්ලුම කලාපයේ පවතී.

ඩිජිටල් රත්රන් වල නුදුරු අනාගතය සම්බන්ධයෙන්, ආයෝජන බැංකු යෝධයෙකු වන Goldman Sachs හි ප්රවීණයන් මෑතකදී නව වාර්තාවක් ප්රකාශයට පත් කරන ලද අතර, නුදුරු කාලීනව බිට්කොයින් මිල ගණන් තවදුරටත් ඉහළ යා හැකි බවට යෝජනා කළේය. CryptoQuant විශ්ලේෂකයින් විසින් 2024 ආරම්භයේදී බිට්කොයින් $50,000 මට්ටම බිඳ දැමීමේ හැකියාව ලබාගෙන ඇත. මෙම අනාවැකිය පදනම් වී ඇත්තේ BTC දරන්නන්ගේ ක්රියාකාරකම් විශ්ලේෂණයක් මත වන අතර ගනුදෙනු පරිමාව, වෙළඳපල ප්රාග්ධනීකරණය සහ Metcalfe නීතියේ චලනයන් ද සැලකිල්ලට ගනී. ක්රිප්ටෝ මුදල්. "බිට්කොයින් $50,000-$53,000 පරාසය ඉලක්ක කර ගත හැකිය" විශේෂඥයින් සඳහන් කළේය.

කෙසේ වෙතත්, CryptoQuant විශ්වාස කරන්නේ වෙළඳපල දැනට "අධික උනුසුම් වූ ඉහළයාමේ අවධියකට" ළඟා වෙමින් සිටින බවයි, එය ඓතිහාසිකව විරාමයන් සහ නිවැරදි කිරීම් සමඟ ඇත. විශ්ලේෂකයින් අවධාරණය කළේ "මුදල් තුළ" කොයින සැපයුමේ පරිමාව 88% ඉක්මවන බවයි. මෙය සිදු විය හැකි විකුණුම් පීඩනය සහ, එබැවින්, කෙටි කාලීන නිවැරදි කිරීම් පෙන්නුම් කරයි. ඔවුන්ගේ නිරීක්ෂණවලට අනුව, එවැනි ඉහළ මට්ටමේ ලඟා නොවූ ලාභය "ඓතිහාසිකව දේශීය අගයන් සමග සමපාත විය."

අවසාන වශයෙන්, තවත් ඓතිහාසික සිදුවීමක් පිළිබඳව ආවර්ජනය කරමු - ඩිජිටල් රත්රන් $ 0.20 ට වෙළඳාම් කළ කාලය. වසර දහතුනකට පෙර, 2010 දෙසැම්බර් 12 වන දින, Satoshi Nakamoto යන අන්වර්ථ නාමයෙන් හැඳින්වෙන පළමු ක්රිප්ටෝ මුදලෙහි නිර්මාතෘ, මහජන ඇසෙන් අතුරුදහන් වීමට පෙර සංසදයක ඔහුගේ අවසාන සටහන ප්රකාශයට පත් කළේය. මෙම ප්රහේලිකාවේ නික්ම යාම පිළිබඳව පණිවිඩය ඉඟි කළේ නැත. සේවා ප්රතික්ෂේප කිරීමේ (DoS) කළමනාකරණ මූලද්රව්ය සඳහා යාවත්කාලීන සහ කේතය පිළිබඳ විස්තරයක් එහි අඩංගු විය. සමහර ප්රවීණයන් විශ්වාස කරන්නේ සංවර්ධක සාමූහිකය තුළ ඇති ආරවුල් සහ එකඟ නොවීම් සහ ව්යාපෘතිය කෙරෙහි අධික ලෙස පාලනය කිරීම සහ ඒකපාර්ශ්වික තීරණ ගැනීම පිළිබඳ විවේචන හේතුවෙන් බ්ලොක්චේන් නිර්මාතෘ කණ්ඩායමෙන් ඉවත් වීමට සැලසුම් කර ඇති බවයි.

කෙසේ වෙතත්, BitcoinTalk සංසදයේ එක් පරිශීලකයෙකු විසින් ක්රිප්ටෝ මුදල් නිර්මාතෘගේ අවසාන සටහන සිහිපත් කරමින් සඳහන් කළ පරිදි, "විමධ්යගතකරණයට සහ මූල්ය ආඥාදායකත්වයට එරෙහි ඔහුගේ සටනට Satoshi ගේ දායකත්වය හුදෙක් තාක්ෂණික ආශ්චර්යයකට වඩා වැඩිය. එය ආර්ථික නිදහස සහ ස්වෛරීත්වය සඳහා වූ ව්යාපාරයකි. ඔහුගේ අතුරුදහන් වීම හුදෙක් ආත්මාරක්ෂාව සඳහා වූ ක්රියාවක් පමණක් නොව ජීවිතයේ සෑම දෙයක්ම පුද්ගලික කීර්තිය වටා පවතින්නේ නැති බව මතක් කිරීමකි."

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න