EUR/USD: එක්සත් ජනපද ආර්ථිකය විස්මයන් ලබා දෙයි

● පසුගිය සතියේ වඩාත්ම වැදගත් සිදුවීම් දෙක ජනවාරි 25 බ්රහස්පතින්දා සිදු විය. මෙම දිනයේ යුරෝපීය මහ බැංකුව (ECB) රැස්වීමක් පැවැත්වූ අතර, 2023 Q4 සඳහා එක්සත් ජනපදය සඳහා මූලික GDP දත්ත ප්රකාශයට පත් කරන ලදී.

අපේක්ෂා කළ පරිදි, ECB හි ප්රධාන පොලී අනුපාතය 4.50% හි නොවෙනස්ව තබා ඇත. නියාමකයා සිය මුදල් ප්රතිපත්තියේ අනෙකුත් තීරණාත්මක පරාමිතීන් ද පවත්වා ගෙන ගියේය. රැස්වීමෙන් පසුව පැවති මාධ්ය හමුවේදී, ECB සභාපති ක්රිස්ටීන් ලගාඩ් අනුපාත කප්පාදුව සඳහා වන කාලය පිළිබඳව අදහස් දැක්වීමෙන් වැළකී සිටියේය. ප්රතිපත්ති ලිහිල් කිරීම පිළිබඳව සාකච්ඡා කිරීම අවශ්ය නොවන බව ECB පාලක කවුන්සිලයේ සාමාජිකයින් විශ්වාස කරන බව සඳහන් කරමින් ඇය සිය පෙර ප්රකාශයන් නැවත අවධාරණය කළාය. කෙසේ වෙතත්, ලගාඩ් වැටුප් වර්ධනය දැනටමත් පහත වැටී ඇති බව අවධාරණය කළ අතර 2024 පුරාවට තවදුරටත් උද්ධමනය අඩු කිරීම අපේක්ෂා කරන බව පැවසීය.

● සමස්තයක් වශයෙන්, පළමු සිදුවීම දෙවැන්න මෙන් නොව පුදුමයකින් තොරව සමත් විය. එක්සත් ජනපද ආර්ථික විශ්ලේෂණ කාර්යාංශය විසින් නිකුත් කරන ලද 2023 Q4 සඳහා වන මූලික GDP දත්ත, Q3 (4.9%) හි අතිශය ඉහළ අනුපාතවලට සාපේක්ෂව ඇමරිකානු ආර්ථික වර්ධනයේ අපේක්ෂිත මන්දගාමිත්වය පෙන්නුම් කර ඇති අතර එය වාර්ෂික පදනමින් 3.3% දක්වා ළඟා විය. කෙසේ වෙතත්, මෙය 2.0% දක්වා වඩා සැලකිය යුතු පසුබෑමක් අපේක්ෂා කළ වෙළඳපල සම්මුති අනාවැකියට වඩා සැලකිය යුතු ලෙස ඉහල අගයක් විය. මේ අනුව, 2023 මුළු වසර සඳහාම රටේ ආර්ථිකය 2.5% කින් (2022 දී 1.9% ට සාපේක්ෂව) වර්ධනය වී ඇති බව පෙනී ගියේය. 1980 ගනන්වල සිට වඩාත්ම සැලකිය යුතු පොලී අනුපාත ඉහල දැමීමේ චක්රයට ජාතික ආර්ථිකයේ ඔරොත්තු දීමේ හැකියාව මෙම දත්ත මගින් තහවුරු කරන ලදී - අපේක්ෂිත මන්දගාමිත්වය වෙනුවට, එය ඓතිහාසික ප්රවණතාවයට වඩා (1.8%) ඉහල අනුපාතයකින් වර්ධනය වෙමින් පවතී.

මෙම ආකර්ෂණීය ප්රතිඵල වෙළඳපොළ සහභාගිවන්නන් සඳහා පුදුමයක් විය. අනෙකුත් මුදල් කලාපවල කාර්ය සාධනය හා සසඳන විට ඒවා විශේෂයෙන් 'තාරකා' ලෙස පෙනේ. නිදසුනක් වශයෙන්, ජපානයේ දළ දේශීය නිෂ්පාදිතය පූර්ව-කොවිඩ්-19 වසංගත මට්ටම් කරා ආපසු ගමන් කරමින් සිටින අතර, යුරෝ කලාපයේ දළ දේශීය නිෂ්පාදිතය කලක සිට එකතැන පවතින තත්ත්වයක පවතින බව පෙනේ. ස්ථාවර ආර්ථිකයක් ෆෙඩරල් සංචිතයට මුදල් ප්රතිපත්ති ලිහිල් කිරීමේ ආරම්භය ප්රමාද කිරීමට සහ තවත් ටික කලක් සීමාකාරී පියවර පවත්වා ගැනීමට ඉඩ සලසන බැවින් මෙය ඩොලරයට ප්රතිලාභ ලබා දෙයි. CME අනාගත උපුටා දැක්වීම් වලට අනුව, මාර්තු මාසයේ පොලී අනුපාත අඩු කිරීමේ සම්භාවිතාව දැනට 47% වන අතර එය මාසයකට පෙර (88%) අපේක්ෂා කළ ප්රමාණයෙන් අඩකට ආසන්නය. බොහෝ ප්රවීණයන් විශ්වාස කරන්නේ උද්ධමනය මන්දගාමී වීමේ තිරසාර බව සනාථ කරන ලකුණු එනතෙක් බලා සිටින ෆෙඩරල් අරමුදල, ණයවල පිරිවැය මැයි හෝ ජූනි මාසයට පෙර ක්රමයෙන් අඩු කිරීමට ෆෙඩරල් බැංකුව ආරම්භ කරනු ඇති බවයි.

එක්සත් ජනපද කම්කරු සංඛ්යාලේඛන කාර්යාංශය ද ජනවාරි 25 දින වාර්තා කළේ ජනවාරි 20 න් අවසන් වන සතිය සඳහා ආරම්භක විරැකියා හිමිකම් ගණන 214K දක්වා ඉහළ ගොස් ඇති අතර එය පෙර සතියේ සංඛ්යාලේඛන සහ අනාවැකි 200K ඉක්මවයි. සුළු වැඩිවීමක් තිබියදීත්, සැබෑ අගය තවමත් පසුගිය වසර අවසානයේ සිට පහළම මට්ටම් වලින් එකක් නියෝජනය කරයි.

● කලින් සඳහන් කළ පරිදි, යුරෝ කලාපයේ ආර්ථික තත්ත්වය සැලකිය යුතු ලෙස නරක අතට හැරී ඇති අතර, යුක්රේනයේ රුසියාවේ මිලිටරි ක්රියාමාර්ග සහ යුරෝපයේ වැදගත් හවුල්කරුවෙකු වන චීනයේ ආර්ථිකයේ පසුබෑම මගින් එය උග්ර වේ. මෙම පසුබිමට එරෙහිව, ECB පොලී අනුපාත අඩු කිරීම ආරම්භ කිරීමට G10 මහ බැංකු අතරින් වඩාත්ම ඉක්මන් විය හැකිය. එවැනි පියවරක් සාමාන්ය යුරෝපීය මුදල් ඒකකයට ප්රබල පීඩනයක් එල්ල කරනු ඇති අතර, යුරෝව වෙළඳ අංශයට අවාසිදායක තත්ත්වයකට පත් කරනු ඇත. අතිරේකව, ආරක්ෂිත මුදල් ඒකකයක් ලෙස ඩොලරයේ වාසි නොසලකා හැරිය යුතු නොවේ.

● ඩොලර් දර්ශකය DXY පසුගිය වසර අවසානයේ දී 100.00 මට්ටමේ ශක්තිමත් සහයක් සොයා ගෙන, ඉහළට ගමන් කර, සහ පසුගිය සතිය සඳහා 103.00 පමණ තහවුරු වෙමින්, පෙනෙන පරිදි එහි දින 200 චලනය වන සාමාන්යයේ පවතී. ප්රබල දළ දේශීය නිෂ්පාදිතයේ දත්ත සහ උද්ධමනය පිළිබඳ ඒත්තු ගැන්වෙන සාක්ෂි මධ්යයේ, ජනවාරි 31 බදාදා පැවැත්වීමට නියමිත එක්සත් ජනපද ෆෙඩරල් සංචිතයේ ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව (FOMC) රැස්වීම සඳහා වෙළඳපල සහභාගිවන්නන් බලා සිටිති. ECB සමඟ මෙන්, පොලී අනුපාතය වත්මන් මට්ටමේ (5.50%) පවතිනු ඇත. එපමනක් නොව, ෆෙඩරල් සංචිතයේ සභාපති ජෙරොම් පවෙල්ගේ ප්රකාශයන්, ECB මෙන්ම, අනුපාත කප්පාදුව සඳහා කාල නියමයන් සම්බන්ධයෙන් ප්රවේශම් වනු ඇතැයි අපේක්ෂා කෙරේ. කෙසේ වෙතත්, උද්ධමනය අඩු කිරීම සම්බන්ධයෙන් ඔහුගේ වඩාත් හිතකර ස්වරය මාර්තු මස මුලදී මුල්ය ප්රතිපත්ති ලිහිල් කිරීමේ ආරම්භයේ දී වෙලඳපොල විශ්වාසය යථා තත්ත්වයට පත් කිරීමට ප්රමාණවත් විය හැකිය. මෙම අවස්ථාවේදී, DXY 100.00 දෙසට එහි චලනය නැවත ආරම්භ කළ හැකිය. එසේ නොමැති නම්, දෙසැම්බර් ඉහලම 104.28 අගය අලුත් කිරීම තරමක් පිළිගත හැකි බව පෙනේ.

● එක්සත් ජනපදයේ පුද්ගලික පරිභෝජන වියදම් පිළිබඳ දත්ත වැඩ සතිය අවසානයේ ජනවාරි 26 සිකුරාදා නිකුත් කරන ලදී. මූලික පුද්ගලික පරිභෝජන වියදම් (PCE) මිල දර්ශකය අනාවැකි පල කල අගයන්ට සම්පුර්ණයෙන්ම ගැලපෙන 0.1% සිට 0.2% දක්වා මාසික වැඩිවීමක් පෙන්නුම් කළේය. වසරින් වසර, දර්ශකය පෙර අගය (3.2%) සහ අනාවැකිය (3.0%) යන දෙකටම වඩා අඩු 2.9% ක් විය.

මෙම සංඛ්යා විනිමය අනුපාතවලට සැලකිය යුතු ලෙස බල නොපා ඇති අතර EUR/USD යුගලය සතියේ 1.0854 හි දී අවසන් විය. වර්තමානයේ, විශේෂඥයින්ගෙන් බහුතරයක් නුදුරු අනාගතයේ දී එක්සත් ජනපද ඩොලරය ශක්තිමත් වනු ඇතැයි අනාවැකි පල කරති. ඔවුන් අතර, 80% ඩොලරයේ අගය ඉහළ යාම සඳහා සහය ලබා දුන්නේය. 0% යුරෝවට පක්ෂව සිටි අතර, ඉතිරි 20% මධ්යස්ථ ස්ථාවරයක් දරයි. කෙසේ වෙතත්, මාසික ඉදිරිදර්ශනය තුළ, ඉහළයාම (රතු), පහතයාම (කොළ) සහ උදාසීන (අළු) අතර බල තුලනය ඒකාකාරව බෙදා හැර ඇත: තුනෙන් එක බැගින්. D1 කාලරාමුව මත ඔස්කිලේටර් කියවීම් විශ්ලේෂකයින්ගේ අනාවැකි සනාථ කරයි: ඒවායින් 100% රතු පැහැයෙන් වර්ණාලේප කර ඇත (15% අධික ලෙස අලෙවි වූ තත්වයන් පෙන්නුම් කරයි). ප්රවණතා දර්ශක අතරින්, බල ශේෂය රතු පාටට පක්ෂව 65% ක් සහ හරිත වර්ණය සඳහා 35% කි. යුගල සඳහා ආසන්නතම ආධාරක මට්ටම් 1.0800-1.0820 කලාපවල පිහිටා ඇත, පසුව 1.0725-1.0740, 1.0620-1.0640, 1.0500-1.0515 සහ 1.0450 වේ. ඉහළයාමට 1.0905-1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275, 1.1350, සහ 1.1475 යන ප්රදේශවල ප්රතිරෝධය ඇති වේ.

● ඉදිරි සතියේ, ඉහත සඳහන් කළ FOMC රැස්වීමට සහ පසුව පැවති මාධ්ය හමුවට අමතරව, අපි ජනවාරි 30, අඟහරුවාදා ජර්මනිය සහ යුරෝ කලාපය සඳහා Q4 GDP දත්ත නිකුත් කිරීමට බලාපොරොත්තු වෙමු. බදාදා, සිල්ලර විකුණුම් පරිමාවන් සහ ජර්මනියේ පාරිභෝගික මිල දර්ශකය (CPI), මෙන්ම ADP වෙතින් එක්සත් ජනපද පුද්ගලික අංශයේ රැකියා තත්ත්වය පිලිබඳ දත්ත දැන ගනිමු. පෙබරවාරි 1 බ්රහස්පතින්දා, යුරෝ කලාපය සඳහා උද්ධමන දත්ත (CPI) සහ එක්සත් ජනපද නිෂ්පාදන අංශයේ (PMI) ව්යාපාරික ක්රියාකාරකම් ප්රකාශයට පත් කෙරේ. මීට අමතරව, පෙබරවාරි 1 සහ 2 යන දිනවලදී, විරැකියා අනුපාතය සහ කෘෂිකාර්මික අංශයෙන් පිටත නිර්මාණය කරන ලද නව රැකියා සංඛ්යාව (ගොවිපල නොවන වැටුප් ලේඛන, NFP) ඇතුළුව එක්සත් ජනපද ශ්රම වෙළඳපොළෙන් අපට සම්ප්රදායිකව සංඛ්යාලේඛන රාශියක් ලැබෙනු ඇත.

GBP/USD: උද්ධමනය හේතුවෙන් පවුම වැඩි කිරීම දිගටම පවතී

● එක්සත් රාජධානියේ ජනවාරි 19 වන දින නිකුත් කරන ලද සිල්ලර විකුණුම් වාර්තාව බලාපොරොත්තු සුන් කරවන සුළු එකක් විය. පසුගිය මාසයේ 1.4% ක් වැඩිවීමෙන් පසු දෙසැම්බර් මාසයේ සිල්ලර විකුණුම් පරිමාව -3.2% කින් අඩු වූ අතර විශ්ලේෂකයින් අපේක්ෂා කළේ -0.5% ක පහත වැටීමකි. වසරින් වසර, මෙම දර්ශකය මසකට පෙර 0.2% කින් වැඩි වීමෙන් පසු -2.4% කින් අඩු විය (අනාවැකිය -1.1% විය). පිළිවෙළින් -0.6% සහ -1.3% පිළිබඳ විශේෂඥ අනාවැකියට එරෙහිව ඉන්ධන හැර විකුණුම් -3.3% මාසිකව සහ -2.1% වසරින් වසර පහත වැටුණි.

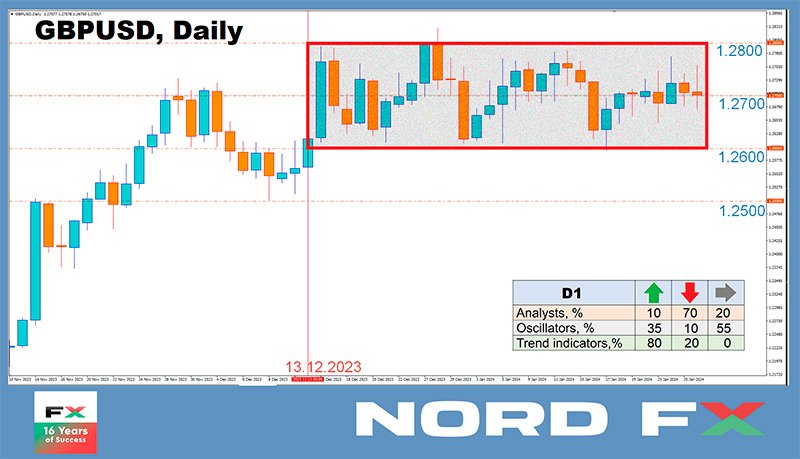

කෙසේ වෙතත්, මෙය නොතකා, GBP/USD යුගලය 1.2600-1.2800 සති හයක සමාන්තර කලාපයක් තුළ එහි පිහිටීම පවත්වා ගෙන යනවා පමණක් නොව, එහි ඉහළ මට්ටමේ තහවුරු කිරීමකට පවා උත්සාහ කරයි. විශ්ලේෂකයින් විශ්වාස කරන්නේ එංගලන්තයේ බැංකුව (BoE) මෙම වසරේ අවසාන පොලී අනුපාත අඩු කරන්නන් අතර විය හැකි බවයි. එම අපේක්ෂාවෙන් බ්රිතාන්ය මුදල් ඒකකය අඛණ්ඩව සහාය දක්වයි.

● දෙසැම්බර් උද්ධමන දත්ත මගින් එක්සත් රාජධානියේ පාරිභෝගික මිල දර්ශකය (CPI) මාසිකව -0.2% සිට 0.4% දක්වා (සම්මත අනාවැකිය 0.2%) දක්වා ඉහළ ගොස් ඇති අතර වසරින් වසර 4.0% දක්වා ළඟා වූ බව සිහිපත් කිරීම වටී. (පෙර අගය 3.9% සහ 3.8% අපේක්ෂාවන් සමඟ සසඳන විට). මූලික CPI අගය වසරින් වසර 5.1% හි පෙර මට්ටමේ පැවතුනි. උද්ධමනය වැඩිවීම පෙන්නුම් කරන මෙම වාර්තාව නිකුත් කිරීමෙන් පසුව, එක්සත් රාජධානියේ අගමැති රිෂි සුනක් ඉක්මනින් වෙලඳපොලවල් සහතික කිරීමට උත්සාහ කළේය. උද්ධමනය 11% සිට 4% දක්වා අඩුකරමින් රජයේ ආර්ථික සැලැස්ම යහපත්ව පවතින බවත් එය තවදුරටත් ක්රියාත්මක වන බවත් ඔහු ප්රකාශ කළේය. කෙසේ වෙතත්, අග්රාමාත්යවරයාගේ ශුභවාදී ප්රකාශය නොතකා, එංගලන්ත බැංකුව සිය මුදල් ප්රතිපත්තිය ලිහිල් කිරීමේ ආරම්භය වසර අවසානය දක්වා ප්රමාද කරනු ඇති බවට බොහෝ වෙළඳපල සහභාගිවන්නන්ට දැන් වඩාත් ඒත්තු ගොස් තිබේ. Commerzbank ආර්ථික විද්යාඥයින් එකල මෙසේ ලිවීය, "උද්ධමනයේ ක්රියාවලිය ඇනහිටිය හැකි බවට ඇති සැලකිල්ල බොහෝ විට වැඩි වී ඇත." "එමෙන්ම එංගලන්ත බැංකුව ඒ අනුව ප්රතිචාර දක්වනු ඇති බවට වෙලඳපොල බලාපොරොත්තු වනු ඇත, එබැවින් පළමු පොලී අනුපාත කප්පාදුවේ කාලය පිළිබඳව වඩාත් ප්රවේශම් වන්න."

● ජනවාරි 24 බදාදා නිකුත් කරන ලද එරටෙහි ව්යාපාරික ක්රියාකාරකම් පිළිබඳ මූලික දත්ත මගින් බ්රිතාන්ය මුදල් ද ශක්තිමත් විය. නිෂ්පාදන PMI අගය 46.7 හි අනාවැකි පල කල අගයට එරෙහිව 46.2 සිට 47.3 දක්වා ඉහළ ගියේය. තවද, සේවා PMI සහ සංයුක්ත PMI වර්ධන කලාපයේ (ලකුණු 50 ට වැඩි) ස්ථිරව පිහිටුවා ගත්හ. සේවා PMI 53.4 සිට 53.8 දක්වා වැඩි විය (අනාවැකිය 53.2), සහ සංයුක්ත PMI 52.1 සිට 52.5 දක්වා ඉහළ ගියේය (අනාවැකිය 52.2). මෙම සංඛ්යාලේඛන අනුව, රටේ ආර්ථිකයට දිගු කාලයක් සඳහා ඉහළ පොලී අනුපාතවලට ඔරොත්තු දිය හැකි බව වෙළඳපල අනුමාන කළේය..

● GBP/USD යුගලය පෙර සතියේ 1.2701 මට්ටමකින් අවසන් විය. ඉදිරි දින සඳහා විශ්ලේෂකයින්ගේ අනාවැකි සම්බන්ධයෙන් ගත් කල EUR/USD යුගලය සඳහා සමාන වේ: 70% ක් යුගලයේ පහත වැටීමට සඳහා සහය ලබා දුන් අතර, 10% ක් පමණක් එහි ඉහල නැගීම සඳහා පක්ෂව සිටියේය. 20% ක් මධ්යස්ථව සිටීමට කැමති විය. මාසික සහ දිගු කාලීන තත්වය සඳහා ඉදිරි දැක්ම වඩාත් අපැහැදිලි වේ. D1 කාලරාමුවෙහි ප්රවණතා දර්ශක අතර, විශේෂඥයන්ගේ මතවලට ප්රතිවිරුද්ධව, බ්රිතාන්ය මුදල් සඳහා පැහැදිලි කැමැත්තක් ඇත: 80% ක් යුගලයේ ඉහළ යාමක් පෙන්නුම් කරන අතර 20% ක් පහත වැටීමක් යෝජනා කරයි. ඔස්කිලේටර් අතර, 35% පවුමට පක්ෂව, 10% ඩොලරයට සහ ඉතිරි 55% මධ්යස්ථ ස්ථාවරයක් පවත්වාගෙන යයි. යුගලය දකුණට ගමන් කරන්නේ නම් ආධාරක මට්ටම් 1.2595-1.2610, 1.2500-1.2515, 1.2450, 1.2330, 1.2210, 1.2070-1.2085 හි වේ. ඉහළට චලනය වන අවස්ථාවක, යුගලය 1.2750-1.2765, 1.2785-1.2820, 1.2940, 1.3000, සහ 1.3140-1.3150 මට්ටම්වල ප්රතිරෝධය හමුවේ.

● එක්සත් ජනපද ෆෙඩරල් සංචිතයේ FOMC රැස්වීමට අමතරව, අපි ඉදිරි සතියේ එංගලන්ත බැංකුවේ රැස්වීමක් ද පවත්වනු ඇත. එය පෙබරවාරි 1 වන බ්රහස්පතින්දා දිනට සැලසුම් කර ඇති අතර, අනාවැකි වලට අනුව, BoE විසින් ණය ගැනීම් අනුපාතය 5.25% හි වත්මන් මට්ටමේ තබා ගැනීමට ද අපේක්ෂා කෙරේ. මෙයට අමතරව, එක්සත් රාජධානියේ ආර්ථිකයට සම්බන්ධ වෙනත් වැදගත් සිදුවීම් නුදුරු අනාගතයේ දී අපේක්ෂා නොකෙරේ.

USD/JPY: 150.00 දෙසට දිගටම පවතීද?

● ටෝකියෝ කලාපයේ පාරිභෝගික මිල දර්ශකය (CPI) ජනවාරි මාසයේදී 2.4% සිට 1.6% දක්වා අනපේක්ෂිත ලෙස පහත වැටුණු අතර ආහාර සහ බලශක්ති මිල හැරුණු විට අගය 3.5% සිට 3.1% දක්වා අඩු විය. උද්ධමන පීඩනයේ එවැනි සැලකිය යුතු දුර්වල වීමක් අපේක්ෂා කළ හැකි අනාගතයේ දී මුදල් ප්රතිපත්ති දැඩි කිරීමෙන් වැළකී සිටීමට ජපාන බැංකුවට (BoJ) හේතු විය හැකිය.

මෙම අනාවැකිය ජනවාරි 25 බ්රහස්පතින්දා ප්රකාශයට පත් කරන ලද ජපාන රජයේ මාසික ආර්ථික වාර්තාවෙන් ද සහාය දක්වයි. ජපානයේ ප්රධාන දිවයින වන මධ්යම හොන්ෂු හි නොටෝ අර්ධද්වීපයේ ඇති වූ ප්රබල භූමිකම්පාවේ ප්රතිවිපාක ජාතික දළ දේශීය නිෂ්පාදිතය අඩු කළ හැකි බව වාර්තාව පවසයි. 0.5% මෙම ඇස්තමේන්තු මගින් ජපාන බැංකුව අවම වශයෙන් 2024 මැද භාගය දක්වා එහි අතිශය ලිහිල් මුදල් ප්රතිපත්තිය පවත්වාගෙන යාමේ සම්භාවිතාව වැඩි කරයි. එහි ප්රතිඵලයක් වශයෙන්, අප්රේල් මාසයේ පොලී අනුපාත ඉහල දැමීමක් පිලිබඳ නොසලකා හැරිය හැකිය.

ජපාන බැංකුවේ දෙසැම්බර් රැස්වීමේ තීරණ මෙම ඉදිරි දැක්ම ශක්තිමත් කරයි. “ඉවසීමෙන් නවාතැන් ප්රතිපත්තියක් පවත්වාගෙන යාම අවශ්ය” බවට අධ්යක්ෂ මණ්ඩල සාමාජිකයින් එකඟ වූ බව සටහන් විය. බොහෝ සාමාජිකයින් (තවත් උපුටා දැක්වීමක්) "සෘණ අනුපාත සහ YCC ඉවත් කිරීමේ ගැටලුව සලකා බැලීම සඳහා ධනාත්මක වැටුප්-උද්ධමන චක්රයක් තහවුරු කිරීම අවශ්ය බව ප්රකාශ කළේය." "සාමාජිකයින් කිහිප දෙනෙක් කියා සිටියේ මහ බැංකුව පහත වැටීමේ අවදානම නොදකින අතර වාර්ෂික වැටුප් සාකච්ඡා වල වර්ධනයන් සඳහා බලා සිටිය හැකි බවයි."

● ජපානයේ MUFG බැංකුවේ ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ වත්මන් තත්ත්වය යෙන් විකිණීමට බාධාවක් නොවන බවයි. "නුදුරු කාලීනව එක්සත් ජනපද ඩොලරය ශක්තිමත් වීම සහ උද්ධමන දත්ත [ජපානයේ] බලාපොරොත්තු වූවාට වඩා සැලකිය යුතු ලෙස පහත වැටීම පිළිබඳ අපගේ දැක්ම අනුව," ඔවුන් ලියන්නේ, "Cary-trade positions සඳහා ඇති කැමැත්ත වැඩි වීමක් අපට දැකිය හැකිය. යෙන් විසින් අරමුදල් සපයනු ලබන අතර, එය USD/JPY තවදුරටත් ඉහළ යාමට දායක වනු ඇත." MUFG උපායමාර්ගිකයින් අදහස් කරන්නේ මෙම යුගලය උතුරු දෙසට 150.00 අගය දෙසට ගමන් කරනු ඇති බවයි. කෙසේ වෙතත්, එය මෙම මට්ටමට ළඟා වන විට, ජපාන මූල්ය බලධාරීන්ගේ මුදල් මැදිහත්වීම් තර්ජනය ක්රමයෙන් වැඩි වනු ඇතැයි අපේක්ෂා කෙරේ.

BoJ විසින් දැඩි මුල්ය ප්රතිපත්තියක් වෙත මාරුවීමක් පිළිබඳව විශ්වාස කරන අය තවමත් සිටින බව සැලකිල්ලට ගත යුතුය. නිදසුනක් වශයෙන්, Dutch Rabobank හි විශේෂඥයින් තවමත් අනාවැකියක් පිළිපදින්නේ නියාමකයාට අප්රේල් මාසයට පෙර ගාස්තු ඉහළ නැංවිය හැකි බවයි. "කෙසේ වෙතත්," බැංකුවේ විශේෂඥයින් ලියන්නේ, "සියල්ල රඳා පවතින්නේ සාකච්ඡා වලින් ලැබෙන ශක්තිමත් වැටුප් දත්ත සහ වැටුප් සහ මිලකරණය සම්බන්ධයෙන් ආයතනික හැසිරීම් වල වෙනස්කම් පිළිබඳ සාක්ෂි මතය." "USD/JPY වසර 135.00 කින් අවසන් වන බව දකින අපගේ අනාවැකිය, ජපාන බැංකුව මෙම වසරේ අනුපාත ඉහල නංවනු ඇතැයි උපකල්පනය කරයි", Rabobank ආර්ථික විද්යාඥයින් පවසයි. කෙසේ වෙතත්, ගාස්තු ඉහළ නැංවීමේ වේගය පිළිබඳ බලාපොරොත්තු සුන්වීමේ හැකියාව තවමත් පවතින බව ඔවුන් වැඩිදුරටත් පවසයි.

● USD/JPY යුගලය පසුගිය සතිය සඳහා 148.69 හි එහි උපරිමය වාර්තා කළ අතර, 148.11 හි මඳක් අඩු විය. ආසන්න කාලීන දැක්ම තුළ, විශේෂඥයින්ගෙන් 30% ක් ඩොලරය තවදුරටත් ශක්තිමත් කිරීම අපේක්ෂා කරයි, 30% යෙන් පැත්තට, සහ 40% මධ්යස්ථ ස්ථාවරයක් දරයි. D1 කාලරාමුවෙහි ප්රවණතා දර්ශක සහ ඔස්කිලේටර් සම්බන්ධයෙන් ගත් කල, සියල්ල 100% උතුරට යොමු කරයි, නමුත් ඒවායින් 10% ක් වැඩිපුර මිලදී ගත් කලාපයේ වේ. ආසන්නතම ආධාරක මට්ටම 146.65-146.85 කලාපයේ පිහිටා ඇත, පසුව 146.00, 145.30, 143.40-143.65, 142.20, 141.50, සහ 140.25-140.60 වේ. ප්රතිරෝධතා මට්ටම් 148.55-148.80, 149.85-150.00, 150.80, සහ 151.70-151.90 හි වේ.

● ඉදිරි සතිය තුළ ජපාන ආර්ථිකය සම්බන්ධ සැලකිය යුතු සිදුවීම් කිසිවක් අපේක්ෂා නොකෙරේ.

ක්රිප්ටෝ මුදල්: බිට්කොයින් පහත වැටුනේ ඇයි

● ජනවාරි 10 වෙනිදා, එක්සත් ජනපද සුරැකුම්පත් සහ විනිමය කොමිෂන් සභාව (SEC) විසින් බිට්කොයින් මත පදනම් වූ ස්ථානීය හුවමාරු-වෙළඳාම අරමුදල් (ETFs) දියත් කිරීම සඳහා ආයෝජන සමාගම් වෙතින් සියලුම යෙදුම් 11 ක කණ්ඩායමක් අනුමත කරන ලදී. මෙම පසුබිමට එරෙහිව, ප්රධාන ක්රිප්ටෝ මුදලෙහි මිල ගණන් මොහොතකට $47,787 දක්වා ඉහළ ගියේය, එය අවසන් වරට 2022 වසන්ත සමයේ දී දක්නට ලැබුණි. කෙසේ වෙතත්, අපේක්ෂිත වර්ධනය වෙනුවට, බිට්කොයින් පසුව පහත වැටී ජනවාරි 23 වන දින දේශීය අවම වශයෙන් $38,540 වාර්තා කළේය. මේ අනුව, යන්තම් දින 12 ක්, ක්රිප්ටෝ මුදල එහි වටිනාකමෙන් 20% කට ආසන්න ප්රමාණයක් අහිමි විය. විශේෂඥයින් කිහිප දෙනෙකුට අනුව, මෙය "කටකතා මිලදී ගන්න, ප්රවෘත්ති විකුණන්න" දර්ශනයේ සම්භාව්ය අවස්ථාවකි. මුලදී, බිට්කොයින් මත පදනම් වූ ETF දියත් කිරීම පිළිබඳ සමපේක්ෂන මගින් සැලකිය යුතු ඉහළයාමේ රැලියක් ඇති විය. දැන් මෙම අරමුදල් ක්රියාත්මක වන බැවින් වෙළඳපල සහභාගිවන්නන් සක්රියව ලාභ ලැබීමට පටන් ගෙන ඇත.

● කෙසේ වෙතත්, නිශ්චිත සංඛ්යා වලින් පිළිබිඹු වන පහත වැටීම සඳහා වෙනත් හේතු තිබේ. BTC-ETF වෙත ප්රාග්ධන ගලා ඒම, ඒවායින් බොහොමයක් BlackRock වැනි ප්රධාන වෝල් ස්ට්රීට් වෙළෙන්දන් විසින් දියත් කරන ලදී, එමෙන්ම එය බලාපොරොත්තු වූවාට වඩා කුඩා විය. ආයෝජකයින් ක්රිප්ටෝ මුදල් පිළිබඳව කලකිරී ඇති බව පෙනේ. CoinShares ට අනුව, නව අරමුදල් 10 අඟහරුවාදා අවසන් වන විට ඩොලර් බිලියන 4.7 ක් රැස් කර ඇත. මේ අතර, ලොව විශාලතම බිට්කොයින් හිමිකරු ලෙස සැලකෙන ග්රේස්කේල් භාරයෙන් ඩොලර් බිලියන 3.4 ක් ගලා ගිය අතර එය දැන් BTC-ETF බවට පරිවර්තනය වී ඇත. Logic යෝජනා කරන්නේ අරමුදල්වලින් සැලකිය යුතු කොටසක් ග්රේස්කේල් ආයෝජකයින්ගෙන් අඩු ගාස්තු සහිත නව අරමුදල් 10 වෙත මාරු වී ඇති බවයි. මෙය එසේ නම්, ශුද්ධ නව ආයෝජන ගලා ඒම ඩොලර් බිලියන 1.3 ක් පමණි. එපමණක් නොව, මෑත දිනවල මෙය ඩොලර් මිලියන 25 ක ශුද්ධ පිටතට ගලායාමක් බවට පත්ව ඇත.

කෙටි කාලීන සමපේක්ෂකයින් සහ ග්රේස්කේල් ආයෝජකයින් සමඟින් BTC-ETF අනුමත කිරීමෙන් පසුව, විකුණා දැමීම FTX ක්රිප්ටෝ හුවමාරුවේ බංකොලොත් කළමනාකරු සහ විශේෂයෙන් පතල්කරුවන් විසින් බලපා ඇති බව සැලකිල්ලට ගැනීම වැදගත්ය. ඔවුන් එක්ව ඩොලර් බිලියන 20ක් වටිනා කොයින වෙළඳපොළට මුදා හැර ඇති අතර ඉන් විශාල කොටසක් පතල් කම්කරුවන්ට අයත් වේ. වැඩිවන ගණනය කිරීමේ අපහසුතා සහ අප්රේල් මාසයේ අඩකින් අඩුවීම ගැන ඔවුන් විශේෂයෙන් සැලකිලිමත් වන අතර එමඟින් ඔවුන්ගෙන් බොහෝ දෙනෙකුට ව්යාපාරවලින් ඉවත් වීමට සිදුවනු ඇත. එහි ප්රතිඵලයක් වශයෙන්, ජනවාරි 10 වැනිදා සිට, පතල් කම්කරුවන් විසින් වසර හයකට පසු ඉහළම අගය වන ක්රිප්ටෝ හුවමාරු සඳහා ඩොලර් බිලියන 15ක් වටිනා වාර්තාගත BTC 355,000 යවා ඇත. මෙම තත්වයන් තුළ, ඩොලර් බිලියන 4.7 ක (හෝ ඩොලර් බිලියන 1.3) ක ස්ථානීය බිට්කොයින් ETF සඳහා ඇති ඉල්ලුම නිහතමානී වන අතර එහි ප්රතිඵලයක් ලෙස අරමුදල් පිටතට ගලායාම සඳහා වන්දි ගෙවීමට නොහැකි බව පෙනේ. එබැවින්, ප්රධාන ඩිජිටල් වත්කම්වල මිලෙහි එවැනි සැලකිය යුතු පහත වැටීමක් අපි දකිමු.

බිට්කොයින් සමඟින්, එතීරියම් (ETH), සොලානා (SOL), කාඩනෝ (ADA), ඇවලන්ච් (AVAX), ඩොජ් කොයින් (DOGE), බයිනෑන්ස් කොයින් (BNB) සහ අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් ද පාඩු ලැබූහ. විශ්ලේෂකයින් විශ්වාස කරන්නේ කොටස් වෙලඳපොලවල වැඩිදියුණු වීම ක්රිප්ටෝ මුදල් මත අමතර පීඩනයක් ඇති කර ඇති බවයි - පසුගිය සති තුන තුළ ඇමරිකානු සහ යුරෝපීය දර්ශක දෙකම වර්ධනයක් පෙන්නුම් කර ඇත.

● Euro Pacific Capital හි සභාපති Peter Schiff, බිට්කොයින් කොටස් ගැනුම්කරුවන් පිළිබඳව සතුටු වීමට අවස්ථාව අතපසු කළේ නැත. මෙම අරමුදල් අනුමත කිරීම ක්රිප්ටෝ මුදල් සඳහා නව ඉල්ලුමක් ඇති නොකරන බව ඔහු විශ්වාස කරයි. මූල්යකරුට අනුව, කලින් ස්ථානීය වෙළඳපොලේ ක්රිප්ටෝ මුදල් මිලදී ගත් හෝ පතල් සමාගම්වල සහ Coinbase හි කොටස්වල ආයෝජනය කළ ආයෝජකයින් දැන් ඔවුන්ගේ ආයෝජන ETF වෙත මාරු කරයි. “ පුටු මාරු කිරීමෙන් නැව ගිලීමෙන් බේරෙන්නේ නැත” භෞතික රත්රන් පිළිබඳ මෙම උපදේශකයා අනාවැකි පළ කළේය.

2021 අගභාගයේදී දියත් කරන ලද අනාගත ETF BITO හි ආයෝජනය කළ අයට ස්පොට් නිෂ්පාදනයේ ආයෝජකයින්ගේ ඉරණම සමාන වනු ඇතැයි Schiff සිතයි. දැනට, මෙම අරමුදලේ කොටස් 50% වට්ටමක් යටතේ වෙළඳාම් කරන අතර එයින් ඇඟවෙන්නේ බිට්කොයින් ද $ 25,000 දක්වා පහත වැටෙනු ඇතැයි අපේක්ෂා කෙරේ. 2024 ජනවාරි 10 සිට, BTC-ETF හි කොටස් මිල දැනටමත් 20% හෝ ඊට වඩා වැඩි අගයකින් පහත වැටී ඇත. සති දෙකකින් 32% කින් අගය අඩුවෙමින් FBTC හි කොටස් වඩාත් පීඩාවට පත් විය. "මම සිතන්නේ VanEck එහි ETF හි ticker එක HODL සිට GTFO දක්වා වෙනස් කළ යුතුයි. Schiff මෙම තත්වය පිළිබඳව උපහාසාත්මක ලෙස අදහස් දැක්වීය.

● OrBit Markets හි ප්රධානී Caroline Mauron, Bloomberg වෙත පැවසුවේ, බිට්කොයින් ඉක්මනින්ම $40,000 ට වඩා ඉහලින් ස්ථාපිත වීමට අපොහොසත් වුවහොත්, එය ක්රිප්ටෝ sphere වෙතින් ප්රාග්ධනය පිටතට ගලා යාමත් සමඟ අනාගත වෙළඳපොලේ ස්ථාන විශාල ලෙස අවසන් කළ හැකි බවයි.

Ali යන අන්වර්ථ නාමය භාවිතා කරන විශ්ලේෂකයෙකු පසුගිය චක්ර දෙකෙහි මිල රටා නිරූපණය කළ අතර Caroline Mauron මෙන් කොයිනයේ වටිනාකම තවදුරටත් පහත වැටීමක් යෝජනා කළේය. විශේෂඥයා සඳහන් කළේ පෙර රැලි වලදී, බිට්කොයින් ස්ථාවර රටාවක් අනුගමනය කළ බවයි: පළමුව Fibonacci 78.6% මට්ටමට ළඟා වන අතර පසුව 50% දක්වා නිවැරදි කිරීම. මේ අනුව, මෙම ආකෘතියට අනුව, BTC/USD යුගලය $ 32,700 (50%) දක්වා පහත වැටීම බැහැර නොකෙරේ.

Trader Mikeystrades ද $ 31,000 දක්වා පහත වැටීමට ඉඩ දුන් අතර දිගු වෙළඳ ස්ථාන විවෘත කිරීමට එරෙහිව උපදෙස් දුන්නේය. "වෙළඳපොල ඉහළ ශක්තියක් පෙන්නුම් කිරීමට සහ ඇණවුම් ප්රවාහය අනුගමනය කිරීමට පටන් ගන්නා තෙක් ඔබේ මුදල් ඉතිරි කරන්න," විශේෂඥයා නිර්දේශ කළේය.

EliZ ලෙස හඳුන්වන ක්රිප්ටෝ වෙළෙන්දෙක් බිට්කොයින් මිල $30,000 දක්වා පහත වැටෙනු ඇතැයි අනාවැකි පළ කළේය. "ඉදිරි මාස දෙක තුන ඇතුළත මම බලාපොරොත්තු වෙනවා, නමුත් 2024 දෙවන භාගය සැබවින්ම ඉහල යනු ඇත. වෙළඳපල යහපත් තත්වයක තබා ගැනීමට මෙම නැවතුම් අවශ්ය වේ" ඔහු ප්රකාශ කළේය.

● MN Trading හි නිර්මාතෘ Michael Van De Poppe දරන්නේ වෙනස් මතයකි. බිට්කොයින් දැනටමත් ද්රවශීලතාවය එකතු කර ඇති අතර දේශීය පහල අගයකට ළඟා වෙමින් සිටින බව ඔහු අවධාරණය කළේය. "අඩු මිලට මිලදී ගන්න. $ 40,000 ට අඩු බිට්කොයින් අවස්ථාවක්" විශ්ලේෂක ඉල්ලා සිටියේය. Glassnode හි සම-නිර්මාතෘ Yann Allemann විශ්වාස කරන්නේ 2024 පළමු භාගයේ දී බිට්කොයින් වෙළඳපොළේ ඉහළ නැගීමක් ආරම්භ වනු ඇති බවත්, ජූලි මස මුල වන විට කොයිනයේ වටිනාකම $ 120,000 දක්වා ඉහළ යනු ඇති බවත්ය. මෙම අනාවැකිය පදනම් වී ඇත්තේ ප්රස්ථාරයේ ඉහල යන රටාවක් දර්ශනය වීමෙන් පසු අතීතයේ වත්කම්වල වටිනාකම් වෙනස්වීම්වල චලනය මතය.

● සත්ය වශයෙන්ම, සෘණාත්මක අවස්ථා නොසලකා හැරිය යුතු නොවේ. කෙසේ වෙතත්, දිගු කාලීන ප්රවණතා ඩිජිටල් රත්රන් වලට අනුග්රහය දක්වන අතරම වත්මන් පීඩනය බොහෝ දුරට තාවකාලික සාධක නිසා ඇති බව සලකා බැලීම වැදගත්ය. නිදසුනක් වශයෙන්, 2021 වසරේ පහත වැටීමෙන් පසු, වසරකට වැඩි කාලයක් අක්රියව පවතින කොයින වල අනුපාතයෙහි වැඩි වීමක් දක්නට ලැබේ. මෙම දර්ශකය දැන් වාර්තාගත 70% ක් පෙන්නුම් කරයි. උද්ධමනය ආරක්ෂා කිරීම සහ ඉතුරුම් සඳහා මෙවලමක් ලෙස වැඩිවන පුද්ගලයින් සංඛ්යාවක් බිට්කොයින් විශ්වාස කරති. ක්රිප්ටෝ මුදල් භාවිතා කරන්නන්ගේ සංඛ්යාව බිලියන භාගයකට වඩා වැඩි ජනතාවක් වෙත ළඟා වී ඇත, එය පෘථිවි ජනගහනයෙන් 6% ක් පමණ වේ. මෑත කාලීන දත්ත වලට අනුව, එතීරියම් හිමියන්ගේ සංඛ්යාව මිලියන 89 සිට මිලියන 124 දක්වා වර්ධනය වී ඇති අතර, වසර අවසන් වන විට බිට්කොයින් හිමිකරුවන් සංඛ්යාව මිලියන 222 සිට මිලියන 296 දක්වා වැඩි විය.

විශාල ප්රාග්ධන නියෝජිතයන් අතර මෙම නව වර්ගයේ වත්කම් පිළිබඳ පිළිගැනීම ද වර්ධනය වෙමින් පවතී. පසුගිය සතියේ, Morgan Stanley විසින් COO ආයෝජන බැංකුවේ Andrew Peel විසින් රචිත "Digital (De)Dollarization?" නම් ලේඛනයක් ප්රකාශයට පත් කරන ලදී. කතුවරයාට අනුව, බිට්කොයින්, stablecoins සහ CBDC වැනි ඩිජිටල් මුදල් සඳහා ඇති උනන්දුව සමගාමීව ඩොලරය මත යැපීම අඩු කිරීම සඳහා පැහැදිලි වෙනසක් ඇත. මෙම වත්කම් කෙරෙහි ඇති උනන්දුවෙහි මෑත කාලීන වැඩිවීම මුදල් දර්ශනය සැලකිය යුතු ලෙස වෙනස් කළ හැකි බව Peel ලියයි. මෑත Sygnum බැංකු සමීක්ෂණයකට අනුව, ආයතනික ආයෝජකයින්ගෙන් 80% කට වඩා වැඩි පිරිසක් විශ්වාස කරන්නේ ක්රිප්ටෝ මුදල් දැනටමත් ගෝලීය මූල්ය කර්මාන්තයේ වැදගත් කාර්යභාරයක් ඉටු කරන බවයි.

● ජනවාරි 26 සවස් වන විට, මෙම සමාලෝචනය ලියන විට, BTC/USD යුගලය $42,000 පමණ වෙළඳාම් වේ. ක්රිප්ටෝ වෙළඳපොලේ මුළු වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.61 ක් වන අතර එය සතියකට පෙර ඩොලර් ට්රිලියන 1.64 සිට පහත වැටේ. බිට්කොයින් බිය සහ ඉල්ලුම දර්ශකය සතියකට පෙර 51 සිට මදක් පහත වැටී ලකුණු 49 හි මධ්යස්ථ කලාපයේ පවතී.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න