EUR/USD: මිශ්ර දත්ත සතියක්

● පසුගිය සතියේ නිකුත් කරන ලද සාර්ව ආර්ථික සංඛ්යාලේඛන එක්සත් ජනපදය සහ යුරෝ කලාපය යන දෙකෙහිම මිශ්ර විය. එහි ප්රතිඵලයක් වශයෙන්, EUR/USD යුගලය 1.0700 ආධාරක හෝ 1.0800 ප්රතිරෝධය බිඳීමට අපොහොසත් විය, පටු පැති කලාපයක් තුළ දිගටම ගමන් කරයි.

● එක්සත් ජනපද උද්ධමන දත්ත නිකුත් කිරීමෙන් පසු පෙබරවාරි 14 වන අඟහරුවාදා එක්සත් ජනපද ඩොලරයට ශක්තිමත් ඉහළ යාමක් ලැබුණි. ඩොලර් දර්ශකය (DXY) 0.5% ට වඩා වැඩි වූ අතර 105.00 ප්රතිරෝධක මට්ටමට ආසන්න විය. එහි ප්රතිඵලයක් වශයෙන්, EUR/USD යුගලය නිශ්චිත පැති පරාසයේ පහළ මායිම දෙසට පහළට ගමන් කළේය. මේ අතර, S&P 500 කොටස් දර්ශකය ඒකක 5051 සිට 4922 දක්වා පහත වැටුණි.

එක්සත් ජනපදයේ උද්ධමන දත්ත වෙලඳපොලවල් ආරක්ෂා කර ගත් බව පැවසිය හැකිය. සමහර විශ්ලේෂකයින් ඒවා කම්පන සහගත ඒවා ලෙස පවා විස්තර කළහ. මිල ගණන් වලට එරෙහි අවසාන ජයග්රහණය කලින් පෙනෙන තරම් සමීප නොවන බවත්, ෆෙඩරල් සංචිතය ඉක්මනින් පොලී අනුපාත අඩු කිරීම ආරම්භ කිරීමට අපහසු බවත් පෙනී ගියේය.

කුලී මුදල්, ආහාර සහ සෞඛ්ය සේවා පිරිවැය සැලකිය යුතු ලෙස ඉහළ යාමේ පසුබිමට එරෙහිව ජනවාරි මාසයේදී පාරිභෝගික මිල දර්ශකය (CPI) තියුනු ලෙස වැඩි විය. මාසික පදනමින්, සමස්ත දර්ශකය 0.2% සිට 0.3% දක්වා වේගවත් විය. වාර්ෂික පදනමින්, CPI 3.1% ක් වූ අතර එය පෙර අගය වූ 3.4% ට වඩා අඩු නමුත් 2.9% අනාවැකි පලකල අගයට වඩා සැලකිය යුතු ලෙස ඉහළය. විශ්ලේෂකයින් 3.8% දක්වා අඩුවීමක් පිළිබඳව අනාවැකි පල කර තිබුණද, ආහාර හා බලශක්තියේ ඉහල මිල හැරුණු විට, ජනවාරි මාසයේ උද්ධමනය මාසිකව 0.3% සිට 0.4% දක්වා ඉහළ ගිය අතර, වාර්ෂික මූලික CPI 3.9% හි පෙර මට්ටමේ පැවතුනි. විශේෂයෙන් තියුනු ලෙස "සුපිරි මූලික උද්ධමනය" වැඩිවීම, නිවාස පිරිවැය ද බැහැර කරයි. ජනවාරි මාසයේදී, මාසික පදනමින්, එය 0.8% දක්වා ළඟා විය: අප්රේල් 2022 සිට ඉහළම මට්ටම.

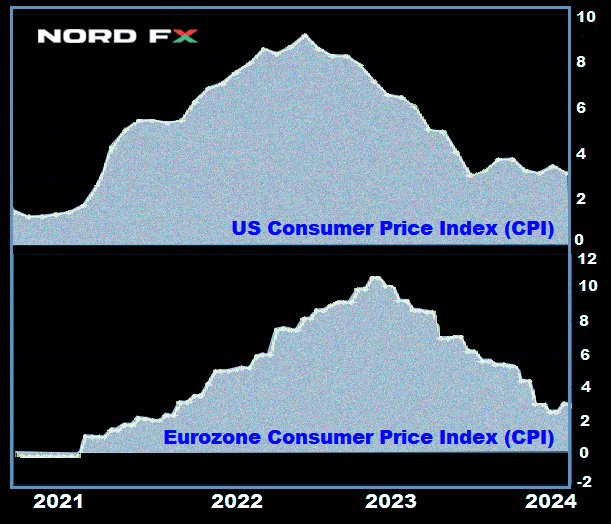

● නිසැකවම, උද්ධමනයට එරෙහිව සටන් කිරීමේදී ෆෙඩරල් සංචිතයේ ජයග්රහණ සැලකිය යුතුය. 2022 ගිම්හානයේදී CPI වසර 40 ක උච්චතම අගය 9.1% දක්වා ළඟා වූ බව සිහිපත් කිරීම වටී. කෙසේ වෙතත්, වර්තමාන උද්ධමන අනුපාතය තවමත් ඉලක්ක මට්ටම වන 2.0% මෙන් දෙගුණයක් පමණ වේ. මේ මත පදනම්ව, ෆෙඩරල් සංචිතය දැන් මුදල් ප්රතිපත්ති ලිහිල් කිරීමට ඉක්මන් විය නොහැකි බවත්, කලින් බලාපොරොත්තු වූවාට වඩා වැඩි කාලයක් ඉහළ පොලී අනුපාත පවත්වා ගෙන යනු ඇති බවත් වෙලඳපොල නිගමනය කළේය. ජනවාරි මස ආරම්භයේදී, FedWatch මෙවලමට අනුව, මැයි මාසයේදී 25 පදනම් ලක්ෂ්ය (bp) අනුපාත කප්පාදුවේ සම්භාවිතාව 54.1% කි. උද්ධමන වාර්තාව නිකුත් කිරීමෙන් පසු මෙම අගය 35% දක්වා පහත වැටුණි. Investing.com විසින් සංවර්ධනය කරන ලද අධීක්ෂණ මෙවලම මගින් ඊටත් වඩා අඩු සම්භාවිතාවක් ලබා දේ. එහි කියවීම් වලට අනුව මාර්තු මාසයේදී මෘදු ප්රතිපත්තියකට හැරීමක හැකියාව 5% ක් වන අතර මැයි මාසයේදී - 30% ක් පමණ වේ (සති කිහිපයකට පෙර එය 90% ට වඩා වැඩි විය). ගිම්හානයේ ආරම්භය සඳහා, ජුනි මාසයේදී ෆෙඩරල් අරමුදල් හරහා ණය ලබා ගැනීමේ පිරිවැය අඩු කිරීමේ සම්භාවිතාව 75% ලෙස ගණන් බලා ඇත.

● උද්ධමන වාර්තාව ඉහළයාමට ආශීර්වාදයක් වූ නමුත් එහි ප්රීතිය කෙටිකාලීන විය. පෙබරවාරි 16 බ්රහස්පතින්දා නිකුත් කරන ලද එක්සත් ජනපදයේ කාර්මික නිෂ්පාදනය සහ සිල්ලර විකුණුම් පිළිබඳ දත්ත බලාපොරොත්තු වූවාට වඩා දුර්වල විය. ජනවාරි මාසයේ දී, සිල්ලර විකුණුම් දෙසැම්බර් මාසයේ 0.4% වැඩිවීමට සාපේක්ෂව -0.8% ක පහත වැටීමක් පෙන්නුම් කළේය. එහි ප්රතිඵලයක් වශයෙන්, ඩොලරය පීඩනයට ලක් වූ අතර, EUR/USD යුගලය ප්රතිවිරුද්ධ දිශාවට පැද්දේ: යුගලය 1.0700-1.0800 කලාපයේ ඉහළ මායිම දෙසට ගමන් කළේය.

වැඩ සතිය අවසානයේ දී ඩොලරයට සුළු තල්ලුවක් ලැබුණි. පෙබරවාරි 16 සිකුරාදා, නිෂ්පාදක මිල දර්ශකය (PPI) පෙන්නුම් කළේ පාරිභෝගික උද්ධමනය මෙන් ජනවාරි මාසයේ කාර්මික උද්ධමනය ඉහළ ගිය බවයි. 0.1% ක අනවකියකට එරෙහිව, සත්ය වැඩිවීම මසකට 0.3% ක් වූ අතර එය දෙසැම්බර් අගයට වඩා 0.4% වැඩිය. වාර්ෂික පදනමින්, PPI 2.0% කින් ඉහළ ගියේය (අනාවැකිය 1.6%, පෙර අගය 1.7%). කෙසේ වෙතත්, මෙම සහයෝගය ඉක්මනින්ම මිචිගන් විශ්ව විද්යාලයේ එක්සත් ජනපද පාරිභෝගික විශ්වාසනීය දර්ශකයේ පහත වැටීමක් මගින් සමනය කරන ලදී, එය 79.0 සිට 79.6 දක්වා වැඩි වුවද, අනාවැකි පල කළ ලකුණු 80.0 ට වඩා අඩු විය.

● අත්ලාන්තික් සාගරයේ අනෙක් පැත්තේ, ප්රවෘත්ති ද තරමක් පරස්පර විරෝධී වූ අතර, එහි ප්රතිඵලයක් ලෙස යුරෝපීය සංඛ්යාලේඛනවලට එහි මුදල් සඳහා සැලකිය යුතු ලෙස සහාය වීමට නොහැකි විය. ජර්මනියේ ZEW වෙතින් පෙබරවාරි මාසයේ ආර්ථික හැඟීම් දර්ශකය බලාපොරොත්තු වූවාට වඩා වැඩි දියුණු වූ අතර, පෙර මාසයේ 15.2 සිට 19.9 දක්වා ඉහළ ගියේය. සමස්තයක් ලෙස යුරෝ කලාපය සඳහා ආර්ථික හැඟීම් දර්ශකය ද වර්ධනයක් පෙන්නුම් කළ අතර එය ලකුණු 22.7 සිට 25.0 දක්වා ගමන් කළේය. කෙසේ වෙතත්, වත්මන් තත්ත්වය පිළිබඳ තක්සේරුව -81.7 දක්වා පහත වැටී, 2020 ජූනි මාසයෙන් පසු අවම මට්ටම ලෙස සනිටුහන් විය.

පෙබරවාරි 14 බදාදා නිකුත් කරන ලද 2023 Q4 සඳහා වන මූලික GDP දත්ත යුරෝ කලාපය එකතැන පවතින තත්ත්වයක පවතින බව පෙන්නුම් කළේය. කාර්තුමය පදනමින්, සංඛ්යා 0% හි පැවති අතර, වාර්ෂික පදනමින්, ඒවා හරියටම අනාවැකි වලට ගැලපෙන 0.1% විය. මෙම සංඛ්යාලේඛනය ශුභවාදී බවක් එක් නොකළ අතර, යුරෝ කලාපයේ ආර්ථිකය අවපාතයකට ගමන් කල හැකි බවට බියෙන් වෙලඳපොලවල් දිගටම ප්රවේශම් විය.

● යුරෝපය එක්සත් ජනපදයට සාපේක්ෂව ආර්ථිකයට සහාය වීම සහ උද්ධමනයට එරෙහිව සටන් කිරීම අතර සැලකිය යුතු තියුණු තේරීමකට මුහුණ දෙයි. ECB හි විධායක මණ්ඩලයේ සාමාජිකයෙකු සහ සුප්රසිද්ධ දැඩි මුල්ය ප්රතිපත්ති දරන්නෙකු වන Isabel Schnabel පෙබරවාරි 16 සිකුරාදා ප්රකාශ කළේ උද්ධමනය මධ්ය කාලීන ඉලක්කයට තිරසාර ලෙස නැවත පැමිණ ඇති බවට ECB විශ්වාස කරන තෙක් නියාමකයාගේ මුදල් ප්රතිපත්තිය සීමා සහිතව පැවතිය යුතු බවයි. 2.0% මට්ටම. තවද, නොකඩවා අඩු ශ්රම ඵලදායිතා වර්ධනය නිසා සමාගම් තම ඉහළ ශ්රම පිරිවැය පාරිභෝගිකයන් වෙත පැවරීමේ අවදානම වැඩි කරන බවත්, එමගින් උද්ධමන ඉලක්කය සපුරා ගැනීම ප්රමාද කළ හැකි බවත් Schnabel මහත්මිය විශ්වාස කරයි.

කෙසේ වෙතත්, එවැනි දැඩි මුල්ය ප්රකාශ ප්රකාශයන් තිබියදීත්, ZEW සමීක්ෂණයකට අනුව, ව්යාපාරික නියෝජිතයින්ගෙන් තුනෙන් දෙකකට වඩා ඉදිරි මාස හය ඇතුළත ECB හි මුදල් ප්රතිපත්තිය ලිහිල් කිරීමට තවමත් බලාපොරොත්තු වේ. අප්රේල් මාසයේදී යුරෝ සඳහා අනුපාත අඩු කිරීමේ සම්භාවිතාව දැනට වෙලඳපොලවල් විසින් 53% පමණ ලෙස ඇස්තමේන්තු කර ඇත.

● EUR/USD හි සියලු උච්චාවචනයන්ගෙන් පසුව, පසුගිය සතියේ අවසාන අගය 1.0776 මට්ටමට පහර දෙන ලදී. මෙම සමාලෝචනය ලියන විට, පෙබරවාරි 16 සිකුරාදා සවස, නුදුරු අනාගතයේ දී ඩොලරය ශක්තිමත් කිරීම සහ යුගලයේ තවදුරටත් පහත වැටීම සඳහා විශේෂඥයින්ගෙන් 55% ක් සහය ප්රකාශ කළහ. 30% ක් යුරෝවට පක්ෂ වූ අතර 15% මධ්යස්ථ ස්ථාවරයක් ගත්හ. D1 මත ඔස්කිලේටර් අතර, 60% රතු පැහැයෙන් ද, 40% උදාසීන-අළු පැහැයෙන් ද ඇත. ප්රවණතා දර්ශක අතර අනුපාතය වෙනස් වේ: 60% රතු සහ 40% කොළ. යුගල සඳහා ආසන්නතම ආධාරකය 1.0725-1.0740 කලාපයේ පිහිටා ඇත, පසුව 1.0695, 1.0620, 1.0495-1.0515, 1.0450. 1.0800-1.0820, 1.0865, 1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275 යන ප්රදේශවල ඉහළයාමට ප්රතිරෝධයක් ඇති වේ.

● ඉදිරි සතියේ සිදුවීම් අතර, පෙබරවාරි 21 වැනි බදාදා දින ප්රකාශයට පත් කෙරෙන එක්සත් ජනපද ෆෙඩරල් සංචිතයේ ෆෙඩරල් විවෘත වෙලඳපොල කමිටුවේ (FOMC) අවසන් රැස්වීමේ තීරණ ඉතා උනන්දුවෙන් සිටී. ඊළඟ දවසේ, ජර්මනිය, යුරෝ කලාපයේ සහ එක්සත් ජනපදයේ ව්යාපාරික ක්රියාකාරකම් (PMI) පිළිබඳ ප්රබල දත්ත ප්රවාහයක් නිකුත් කරනු ඇත. එපමනක් නොව, පෙබරවාරි 22, බ්රහස්පතින්දා, යුරෝ කලාපයේ පාරිභෝගික මිල දර්ශකය (CPI) සඳහා ජනවාරි අගය සහ එක්සත් ජනපදයේ ආරම්භක රැකියා විරහිත හිමිකම් අගය දැන ගනු ඇත. වැඩ සතිය අවසානයේදී, පෙබරවාරි 23 සිකුරාදා, යුරෝපීය ආර්ථිකයේ ප්රධාන ධාවකය වන ජර්මනියේ දළ දේශීය නිෂ්පාදිතය පිළිබඳ දත්ත පැමිණේ. මීට අමතරව, පෙබරවාරි 19 සඳුදා එක්සත් ජනපදයේ නිවාඩු දිනයක් බව වෙළඳුන් මතක තබා ගත යුතුය: එදින එරට ජනාධිපති දිනය සමරයි.

GBP/USD: එක්සත් රාජධානියේ ආර්ථිකය සමඟ සිදු වන්නේ කුමක්ද?

● දන්නා පරිදි, පෙබරවාරි 1 වන දින අවසන් වූ රැස්වීමෙන් පසුව, එංගලන්ත බැංකුව (BoE) පෙර පැවති 5.25% මට්ටමේ බැංකු අනුපාතය පවත්වාගෙන යාම නිවේදනය කළේය. මේ සමඟ ඇති ප්රකාශයේ සඳහන් වූයේ "පාරිභෝගික මිල දර්ශකය 2.0% දක්වා පහත වැටෙනු ඇති බවට තවත් සාක්ෂි අවශ්ය වන අතර අනුපාත අඩු කිරීම් සලකා බැලීමට පෙර එම මට්ටමේ පවතිනු ඇත."

● පෙබරවාරි 15 වන දින, නියාමකයාගේ මුදල් ප්රතිපත්ති කමිටුවේ (MPC) සාමාජිකයෙකු වන Catharine Mann, උද්ධමනය සම්බන්ධ අංශ ඇතුළුව බ්රිතාන්ය ආර්ථිකයේ තත්වය පිළිබඳ වඩාත් පුළුල් දළ විශ්ලේෂණයක් සපයන ලදී. ඇයගේ විශ්ලේෂණයේ ප්රධාන කරුණු පහත පරිදි විය: "නවතම GDP දත්ත 2023 දෙවන භාගය දුර්වල බව තහවුරු කරයි. කෙසේ වෙතත්, GDP දත්ත පසුපස බැලීමේ දර්පණයකි. අනෙක් අතට, ගැනුම් කළමනාකරුවන්ගේ දර්ශකය (PMI) සහ අනෙකුත් ප්රමුඛ පෙළේ එක්සත් රාජධානියේ විරැකියා අනුපාතිකය සාපේක්ෂව අඩු මට්ටමක පවතින අතර ශ්රම වෙලඳපොල දැඩි ලෙස පවතී, වැටුප් වර්ධනය මන්දගාමී වේ, නමුත් ඉලක්කගත පාරිභෝගික මිල දර්ශකය (CPI) දර්ශකය සඳහා වේගය ගැටළු සහගතව පවතී. එක්සත් රාජධානියේ භාණ්ඩ මිල යම් අවස්ථාවක දී අවධමනය විය හැකි නමුත් දිගු කාලීන පදනමක් මත නොවේ. එක්සත් රාජධානියේ සේවා අංශයේ උද්ධමනය EU හෝ US වලට වඩා බොහෝ සෙයින් නොනැසී පවතී." එහි ප්රතිඵලයක් වශයෙන්, Catharine Mann නිගමනය වූයේ: "උද්ධමනයේ ප්රභවයන් අවම කිරීම තීරණ ගැනීමේදී තීරණාත්මක වනු ඇත" සහ "ඉදිරි ක්රියාමාර්ග පිළිබඳව තීරණයක් ගැනීමට පෙර, එංගලන්ත බැංකුවට අවම වශයෙන් තවත් එක් උද්ධමන වාර්තාවක්වත් ලැබිය යුතුය."

● නිශ්චිත සංඛ්යා වෙත යොමු කරමින්, පෙබරවාරි 16 වන දින ප්රකාශයට පත් කරන ලද ජාතික සංඛ්යාලේඛන සඳහා වන කාර්යාලයේ (ONS) නවතම දත්ත පෙන්නුම් කළේ ජනවාරි මාසයේදී එක්සත් රාජධානියේ සිල්ලර විකුණුම් අපේක්ෂිත 1.5% ට සාපේක්ෂව 3.4% කින් සහ දෙසැම්බර් මාසයේදී (මාසයෙන් මාසයට) -3.3% කින් පහත වැටීමක් බවයි. ප්රධාන අගය (මෝටර් රථ ඉන්ධන සිල්ලර අලෙවිය හැර) දෙසැම්බර් මාසයේ 1.7% සහ -3.5% අනාවැකි පල කල අගයට එරෙහිව මාසය තුළ 3.2% කින් ඉහළ ගියේය. වාර්ෂික පදනමින්, සිල්ලර විකුණුම් ද -1.4% හි අපේක්ෂිත පහත වැටීමට එරෙහිව 0.7% ක වර්ධනයක් පෙන්නුම් කළ අතර දෙසැම්බර් අගය -2.4% වේ.

ශ්රම වෙලඳපොල දත්ත ද පවුමට සහය දක්වයි. විරැකියා අනුපාතය 4.0% හි අපේක්ෂාවන්ට එරෙහිව 4.2% සිට 3.8% දක්වා පහත වැටී ඇත. ශ්රම වෙළඳපොලේ ක්රියාකාරී රැකියා සොයන්නන් සංඛ්යාව අඩුවීම සේවා යෝජකයන් අතර තරඟය තීව්ර කරන අතර එමඟින් ඉහළ වැටුප් වර්ධන වේගයක් පවත්වා ගැනීමට උපකාරී වේ. දෙසැම්බර් සිට මාස තුන සඳහා වැටුප් වර්ධනය 5.8% කි. එවැනි ශක්තිමත් ශ්රම වෙලඳපොල සංඛ්යාලේඛන, ඉහළ උද්ධමනය (CPI 4.0% වසරින් වසර, Core CPI 5.1% වසරින් වසර), එංගලන්ත බැංකුවේ මුදල් ප්රතිපත්තිය ලිහිල් කිරීම සඳහා අපේක්ෂිත දිනය පසුපසට තල්ලු කිරීමට ඉඩ ඇත. බොහෝ විශ්ලේෂකයින් අවසාන වශයෙන්, BoE මෙම වසරේ ගාස්තු අඩු කළ අවසන් මෙගා-නියාමකයන් අතර විය හැකි බව බැහැර නොකරයි.

● GBP/USD යුගලය 1.2599 මට්ටමින් සතිය අවසන් විය. Scotiabank හි ආර්ථික විද්යාඥයින්ට අනුව, 1.2500 කලාපය ඒ සඳහා ශක්තිමත් දිගු කාලීන සහයෝගයක් ලබා දෙන අතර, 1.2610 ට වඩා විශ්වාසදායක පියවරක් පවුම ශක්තිමත් කර GBP/USD යුගලය 1.2700 දක්වා වර්ධනීය මාවතකට සකසනු ඇත. ඉදිරි දින සඳහා විශ්ලේෂකයින්ගේ මධ්ය කාලීන අනාවැකිය සම්බන්ධයෙන්, 65% යුගලයේ පහත යාමට ද, 20% එහි නැගීම සඳහා ද, ඉතිරි 15% මධ්යස්ථභාවයක් ද පවත්වා ගෙන ගියහ. D1 මත ඔස්කිලේටර් අතර, 75% දකුණට යොමු කරයි, ඉතිරි 25% නැගෙනහිර දෙස බලයි, කිසිවෙකු උතුරට යාමට කැමති නැත. ප්රවණතා දර්ශක සමඟ තත්වය වෙනස් වන අතර, බ්රිතාන්ය මුදලට පක්ෂව සුළු පක්ෂග්රාහීත්වයක් පවතී - 60% උතුරට දක්වන අතර ඉතිරි 40% දකුණට යොමු කරයි. යුගලය දකුණට ගමන් කරන්නේ නම්, එය 1.2570, 1.2500-1.2535, 1.2450, 1.2370, 1.2330, 1.2185, 1.2070-1.2090, 1.2035 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත. වැඩි වීමක් සිදුවුවහොත්, යුගලය 1.2635, 1.2695-1.2725, 1.2775-1.2820, 1.2880, 1.2940, 1.3000, සහ 1.3140-1.3150 මට්ටම්වල ප්රතිරෝධය සපුරාලනු ඇත.

● පෙබරවාරි 22, බ්රහස්පතින්දා ඉදිරි සතිය සඳහා දින දර්ශනයේ කැපී පෙනේ. මෙම දිනයේ දී, එක්සත් රාජධානියේ ආර්ථිකයේ විවිධ අංශවල ව්යාපාරික ක්රියාකාරකම් (PMI) පිළිබඳ දත්ත සමූහයක් නිකුත් කෙරේ. ඉදිරි දිනවලදී අනෙකුත් සැලකිය යුතු සාර්ව ආර්ථික සංඛ්යාලේඛන නිකුත් කිරීම අපේක්ෂා නොකෙරේ.

USD/JPY: ඉහළයාම දිගටම

● පෙබරවාරි 13, අඟහරුවාදා, USD/JPY 150.88 හි තවත් දේශීය උපරිමයකට ළඟා විය. එක්සත් ජනපදයේ උද්ධමන දත්ත පසුබිමට එරෙහිව මෙවර ජපාන මුදල් ඒකකය නැවතත් පසුබැස ගියේය. ජපාන බැංකුවේ (BoJ) ස්ථාවර මෘදු ප්රතිපත්තිය හේතුවෙන් 'යෙන්' ද පීඩනයට ලක්ව ඇත. පෙබරවාරි 8 වෙනිදා, නියෝජ්ය ආණ්ඩුකාර Shinichi Uchida, නියාමකයා ඕනෑම වේලාවක එහි මිණුම් ලකුණ ඉක්මනින් ඉහළ නැංවීමට පටන් ගනු ඇතැයි සැක පහළ කළේය. පසුගිය සිකුරාදා, පෙබරවාරි 16 වෙනිදා, BoJ ආණ්ඩුකාර Kazuo Ueda ද එවැනිම ආකාරයකින් කතා කළේය. සෘණ පොලී අනුපාතිකය ඇතුළුව මුදල් ප්රතිපත්ති පවත්වාගෙන යාමේ හෝ වෙනස් කිරීමේ ප්රශ්නය සලකා බලනු ලබන්නේ "මිල මට්ටමේ ඉලක්කයේ තිරසාර සහ ස්ථාවර සාක්ෂාත් කර ගැනීමේ අවස්ථාවක් ඇති විට" පමණක් බව ඔහු ප්රකාශ කළේය. විනිමය අනුපාතිකයේ කෙටි කාලීන උච්චාවචනයන් සහ මෙම චලනයන් පිටුපස ඇති සාධක පිළිබඳව අදහස් දැක්වීම Ueda ප්රතික්ෂේප කළේය.

● පොදුවේ, අලුත් දෙයක් නැත. කෙසේ වෙතත්, බොහෝ විශ්ලේෂකයින් දිගටම බලාපොරොත්තු වන්නේ 2024 දී ජපාන බැංකුව අවසානයේ සිය මුදල් ප්රතිපත්තිය දැඩි කිරීමට තීරණය කරනු ඇති බවයි. "අපි විශ්වාස කරනවා," Swiss financial holding UBS හි ආර්ථික විද්යාඥයින් ලියයි. "මේ වසරේ ජපාන බැංකුවේ ප්රතිපත්තිය සාමාන්යකරණය කිරීම වැටුප් වැඩිවීම් සහ ආයතනික ලාභදායිත්වය පිළිබඳ ශක්තිමත් සාකච්ඡා පසුබිම්වලට එරෙහිව සිදුවනු ඇත. අපි තවමත් විශ්වාස කරන්නේ ජපන් යෙන් බොහෝ දුරට ඉඩ ඇති බවයි. 2021 සිට 2023 දක්වා සැලකිය යුතු ක්ෂයවීම් වලින් පසු හැරවුම් ලක්ෂ්යයක දී. වසර 10 ක එක්සත් ජනපද සහ ජපන් බැඳුම්කර අතර අස්වැන්න අවකලනය වසර පුරා පටු වනු ඇති බව සලකන විට, යෙන් මිලදී ගැනීම සඳහා වත්මන් පිවිසුම් ලක්ෂ්යය ආකර්ශනීය බව අපි විශ්වාස කරමු."

Danske බැංකුවේ ද එවැනිම තත්වයක් පවතී, එහිදී ඔවුන් මාස 12ක ක්ෂිතිජයක් මත USD/JPY 140.00 ට අඩු තිරසාර අඩුවීමක් පිළිබඳව අනාවැකි පල කරයි. "මෙය මූලික වශයෙන් එක්සත් ජනපදයේ ප්රතිලාභයන් හි සීමිත වර්ධනයක් අපේක්ෂා කරන බැවිනි" යනුවෙන් මෙම බැංකුවේ උපායමාර්ගිකයින් පවසති. "එබැවින්, ජපාන බැංකුව හැර, G10 මහ බැංකු අනුපාත කප්පාදු කිරීමේ චක්ර ආරම්භ කිරීමට ඉඩ ඇති බැවින්, ප්රතිලාභ අඩු කිරීම වසර පුරා යෙන් සඳහා ප්රවනතාවයක් වනු ඇති බවට අපි අපේක්ෂා කරමු."

● කෙටි කාලීන ඉදිරි දැක්ම සම්බන්ධයෙන්, සිංගප්පූරුවේ යුනයිටඩ් ඕවර්සීස් බැංකුවේ විශේෂඥයින් විශ්වාස කරන්නේ ඩොලරය තවමත් දුර්වල වීමට පෙර 151.00 පරීක්ෂා කිරීමට හැකියාව ඇති බවයි. "එක්සත් ජනපද ඩොලරය 152.00 දක්වා ඉහළ යාමේ අවදානම 149.55 ට වඩා ඉහළින් පවතින තාක් කල් නොවෙනස්ව පවතිනු ඇත" UOB ප්රකාශ කරයි. මෙම ස්ථාවරය විශේෂඥයින්ගෙන් 25% ක් පමණක් සහාය දක්වයි, බහුතරයක් (60%) දැනටමත් යෙන් සමග පක්ෂව සිටින අතර ඉතිරි 15% මධ්යස්ථභාවය පවත්වා ගැනීමට කැමැත්තක් දක්වයි. D1 හි ප්රවණතා දර්ශක සහ ඔස්කිලේටර් අතර, සියලුම එනම් 100% උතුරු දෙසට වේ. කෙසේ වෙතත්, පසුකාලීනව 25% ක් වැඩිපුර මිලදී ගත් කලාපයේ ඇත. ආසන්නතම ආධාරක මට්ටම 149.65 කලාපයේ පිහිටා ඇත, පසුව 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, 140.25-140.60 වේ. ප්රතිරෝධක මට්ටම් 150.65-150.90, 151.70-152.00 මට්ටම් සහ කලාපවල පිහිටා ඇත.

● ඉදිරි සතිය සඳහා ජපාන ආර්ථිකය සම්බන්ධ සැලකිය යුතු සිදුවීම් කිසිවක් සැලසුම් කර නොමැත. එපමණක් නොව, පෙබරවාරි 23 සිකුරාදා ජපානයේ රජයේ නිවාඩු දිනයක් බව සැලකිල්ලට ගැනීම වැදගත්ය: එරට අධිරාජ්යයාගේ උපන්දිනය සමරයි.

ක්රිප්ටෝ මුදල්: බිට්කොයින් වාර්තා බිඳ දමයි

● පසුගිය සතියේ, බිට්කොයින් හි මිල $ 52,790 ට වඩා ඉහළ ගොස්, 2021 සිට නව ඉහල අගයක් තබයි. CoinGecko ට අනුව, ප්රමුඛ පෙළේ ක්රිප්ටෝ මුදල් වල වෙළඳපල ප්රාග්ධනීකරණය වසර දෙකකින් ප්රථම වරට ඩොලර් ට්රිලියන 1.0 ඉක්මවූ අතර සමස්ත ක්රිප්ටෝ වෙළඳපොලේ මුළු වෙළඳපල ප්රාග්ධනීකරණය 2022 අප්රේල් මාසයෙන් පසු ප්රථම වතාවට ඩොලර් ට්රිලියන 2.0 ට වැඩි විය.

මෙම ඉහලයන රැලියේ බොහෝමයක් ප්රමුඛ ස්ථාන බිට්කොයින් ETF දියත් කිරීමට හේතු වේ. The Block ට අනුව, ඔවුන් දියත් කර මාසයකට පසු, ඔවුන්ගේ වත්කම් BTC 200,000 (ඩොලර් බිලියන 10 ක් පමණ) ඉක්මවා ඇත. නව බිට්කොයින් ETFs වත්කම් පරිමාව අනුව එක්සත් ජනපද වෙළඳ භාණ්ඩ හුවමාරු-වෙළඳාම අරමුදල් ශ්රේණිගත කිරීමෙහි දෙවන ස්ථානය දක්වා ඉහළ ගොස් ඇති අතර එය රිදී ETF වලට වඩා ජනප්රිය ආයෝජන මෙවලමක් බවට පත් විය. "ආයෝජකයින් අතර බිට්කොයින් සඳහා ඇති උනන්දුව ඉහළ මට්ටමක පවතී" යන BlackRock ගේ ප්රකාශය නිරීක්ෂකයින් සටහන් කරයි, එබැවින් අරමුදල ඊටත් වඩා BTC මිලදී ගැනීමට සූදානම්ය.

බිට්කොයින් ලේඛනගත කිරීම අනුව, ETF නිකුත් කරන්නන්ගෙන් ශුද්ධ පොලී දිනකට BTC 12,000 ඉක්මවයි. මේ අනුව, වෝල් වීදියේ නියෝජිතයින් දැනට ජාලයට නිෂ්පාදනය කළ හැකි ප්රමාණයට වඩා 12.5 ගුණයක BTC කොයින දිනපතා මිලදී ගනී. පර්යේෂකයන් විශ්වාස කරන්නේ මෙය ප්රමුඛ ක්රිප්ටෝ වත්කම් සඳහා මිල වැඩිවීමේ ප්රධාන ධාවකයක් වී ඇති බවයි..

● Morgan Creek Digital සම-නිර්මාතෘ සහ හවුල්කරු Anthony Pompliano ද අලුතින් දියත් කරන ලද ස්ථාන BTC-ETF හි සාර්ථකත්වය ඉස්මතු කළේය. ඔහුට අනුව, BlackRock සහ Fidelity වාර්තාගත කෙටි කාලයකදී ඩොලර් බිලියන 3 බැගින් ආකර්ෂණය කර ගැනීමට සමත් වීම හුවමාරු-වෙළඳාම අරමුදල් සඳහා ඓතිහාසික සිදුවීමක් විය. "වෝල් වීදිය බිට්කොයින් වලට පමණක් කැමැත්තක් දක්වන්නේ නැත" මූල්යකරු ලිවීය. "ඔවුන් ක්රියාශීලී සම්බන්ධයක සිටී. අරමුදල් සඳහා දෛනික බිට්කොයින් සැපයුම 900 BTC වලට සීමා වේ, එය ආසන්න වශයෙන් ඩොලර් මිලියන 40-45 කට අනුරූප වේ. මේ අතර, BTC-ETF වෙත දෛනික ශුද්ධ මුදල් ගලා ඒම දැනටමත් ඩොලර් මිලියන 500 ට සමාන වේ (උපරිම ඩොලර් මිලියන 651) මෙය BTC හිඟය සහ ක්රිප්ටෝ මුදල් හි මිල සහ සමස්ත වෙලඳපොල කෙරෙහි එහි උද්යෝගිමත් බලපෑම පිළිබඳ පැහැදිලි දර්ශකයකි," Pompliano ප්රකාශ කළේ, බිට්කොයින් වෙළඳපල සැපයුම සහ Wall Street සමාගම්වල ඉල්ලුම අතර අසමතුලිතතාවය සටහන් කරමිනි. බිලියනපතියා BTC හි අනාගත ගමන් පථය ගැන ශුභවාදී වන අතර වෝල් ස්ට්රීට් වෙතින් අඛණ්ඩ ඉල්ලුම සමඟ, විශේෂයෙන් ඉදිරි අර්ධයේ අඩුවීම සලකා බලන විට, ඉහළ ප්රාග්ධනීකරණය, ක්රිප්ටෝ මුදල් එහි ඓතිහාසික ඉහළ මට්ටම් සැලකිය යුතු ලෙස ඉක්මවා යා හැකි බව ප්රකාශ කරයි.

CryptoQuant සඳහන් කළේ, BTC-ETF වලින් ඇති ඉල්ලුමට අමතරව, ක්රියාකාරී මුදල් පසුම්බි සංඛ්යාව ද සැලකිය යුතු ලෙස වැඩි වන බවයි. මෙය ද දිගුකාලීන ඉහළ යාමේ ප්රවණතාවක් පෙන්නුම් කරයි. "සැපයුම අඩුවීම, වැඩිවන ඉල්ලුම සහ විවිධ ආර්ථික හා සමාජීය ගැටළු, විශේෂයෙන්ම පවතින උද්ධමනය සැලකිල්ලට ගෙන, බිට්කොයින් දිගුකාලීන විකල්ප ආයෝජන වත්කමක් ලෙස ඉහළ ප්රවණතාවක් සමඟ එහි තත්ත්වය ශක්තිමත් කිරීමට ඉඩ ඇත" යනුවෙන් විශ්ලේෂකයෝ නිගමනය කරති.

● ස්කයිබ්රිජ් කැපිටල් නිර්මාතෘ සහ හිටපු ධවල මන්දිරයේ ජ්යෙෂ්ඨ නිලධාරි Anthony Scaramucci ද උද්ධමනය අවධාරණය කළේය. ස්ථානීය BTC-ETFs දියත් කිරීමෙන් සහ අර්ධය සිදු වීමෙන් ඔබ්බට, Scaramucci බිට්කොයින් හි වර්ධනය සඳහා ධාවකයක් ලෙස එක්සත් ජනපද ෆෙඩරල් සංචිතයේ මුදල් ප්රතිපත්තිය පෙන්වා දුන්නේය. "පෙබරවාරි 13 අඟහරුවාදා නිකුත් කරන ලද එක්සත් ජනපද පාරිභෝගික මිල දර්ශක (CPI) දත්ත, ෆෙඩරල් මහ බැංකුව කැමති පරිදි උද්ධමනය පාලනය කළ නොහැකි බව ඇඟවුම් කලේය" ආයෝජකයා ලියයි. "එක්සත් ජනපද කම්කරු සංඛ්යාලේඛන කාර්යාංශය විසින් ප්රකාශයට පත් කරන ලද දත්ත මත පදනම්ව, ජනවාරි සඳහා පාරිභෝගික මිල දර්ශකය උද්ධමනය 3.1% ලෙස පෙන්නුම් කළේය. මාර්තු සහ මැයි මාසවල ෆෙඩරල් සංචිත පොලී අනුපාතිකය පහත වැටීමට ඉඩ ඇති බවට දත්ත ද සමපේක්ෂනය ඇති කළේය." අනුපාත කප්පාදුවේ ප්රමාදයන් ප්රධාන වෙළඳපොලේ කැළඹිලි සහිත වෙළඳාමට හේතු විය හැකි නමුත් උද්ධමනයට එරෙහිව බිට්කොයින් භාවිතා කරන බැවින් ක්රිප්ටෝ ලෝකය සඳහා යහපත් කාලයක් ලෙස සේවය කරනු ඇත. එබැවින්, Scaramucci අනුව, ඩිජිටල් රත්රන් සඳහා ලාභදායී ලෙස ආයෝජනය කිරීමට කාලය තවමත් සමත් වී නැත.

ජනප්රිය බ්ලොග්කරුවෙකු සහ විශ්ලේෂකයෙකු වන Lark Davis සමාන ස්ථාවරයක් බෙදාහදා ගත්තේය: ආයෝජකයින්ට පොහොසත් වීමට දින 700 ක් පමණ ඇති බව ඔහු විශ්වාස කරයි. වෙළඳපල චක්රවල වැදගත්කම සහ වත්කම් නියමිත වේලාවට විකිණීම පිළිබඳව සාකච්ඡා කරමින් විශේෂඥයා සඳහන් කළේ වෙළඳුන් අවධානයෙන් සිටින්නේ නම් ඉදිරි වසර දෙක තුළ විශාල මුදලක් උපයා ගත හැකි බවයි. විශේෂඥයාට අනුව, 2024 ඩිජිටල් වත්කම් මිලදී ගැනීමට ඇති අවසාන අවස්ථාව වනු ඇති අතර, 2025 ඒවා විකිණීම සඳහා හොඳම කාලය වනු ඇත. සියල්ල එකවර බැහැර නොකොට ක්රමානුකූලව ලාභ ලබා ගැනීමේ වැදගත්කම විශේෂඥයා අවධාරණය කළේය. 2026 දී ගෝලීය ආර්ථිකයේ සහ ක්රිප්ටෝ මුදල් වෙළඳපොලේ "මහා අවපාතයක්" ආරම්භ වනු ඇති බවට Lark Davis අනතුරු ඇඟවීය. නියමිත වේලාවට විකුණන්නේ නැත්නම්, ආයෝජන අහිමි විය හැකිය.

"මහා අවපාතයේ" ආරම්භය "Rich Dad Poor Dad" හි සුප්රසිද්ධ කතුවරයා, මූල්යකරු සහ ලේඛක Robert Kiyosaki විසින් ද අනාවැකි පල කර ඇත. S&P 500 දර්ශකය සම්පූර්ණ 70% ක බිඳවැටීමක් සහිත කඩාවැටීමක අද්දර සිටින බව ඔහු විශ්වාස කරයි. ඔහු මෙම ප්රකාශය සමඟ රන්, රිදී සහ බිට්කොයින් වැනි වත්කම්වල ආයෝජනය කිරීමට ඔහුගේ නිරන්තර නිර්දේශය සමඟින් සිටියේය.

● ක්රිප්ටෝ මුදල් හුවමාරුවක් වන BitMEX හි හිටපු ප්රධාන විධායක නිලධාරී Arthur Hayes, ෆෙඩරල් සංචිතයේ මුදල් ප්රතිපත්තියට සම්බන්ධ බිට්කොයින් වර්ධනය සඳහා තවත් ධාවකයක් හඳුනා ගත්තේය. පසුගිය සතියේ, නිව් යෝර්ක් ප්රජා බෑන්කෝප් (NYCB) විසින් ඩොලර් මිලියන 252 ක දැවැන්ත කාර්තුමය අලාභයක් වාර්තා කිරීමත් සමඟ එක්සත් ජනපද බැංකු ක්ෂේත්රය බියෙන් ග්රහණය විය. බැංකුවේ මුළු ණය පාඩු ඩොලර් මිලියන 552 දක්වා පස් ගුණයකින් වැඩි වූ අතර එය වාණිජ දේපළ වෙළඳාම් පිළිබඳ උත්සුකතාවයන් හේතු කොට ගෙනය. මෙම වාර්තාව නිකුත් කිරීමෙන් පසුව, NYCB කොටස් එක් දිනක් තුළ 40% කින් පහත වැටුණු අතර එය එක්සත් ජනපද කලාපීය බැංකු දර්ශකයේ පහත වැටීමකට හේතු විය.

Arthur Hayes 2023 මාර්තු මාසයේ දී බැංකු අර්බුදය විසින් අවුලුවන ලද බිට්කොයින් රැලිය සිහිපත් කළේය, ප්රධාන ඇමරිකානු බැංකු තුනක් වන Silicon Valley Bank, Signature Bank සහ Silvergate Bank දින පහක් ඇතුළත බංකොලොත් විය. ෆෙඩරල් සංචිතයේ ප්රතිමූල්යකරණ අනුපාතිකයේ වැඩි වීමක් සහ එහි ප්රතිඵලයක් ලෙස තැන්පතු ගිණුම් පිටතට ගලායාම හේතුවෙන් මෙම අර්බුදය ඇති විය. එහි විශාලතම ගොදුරු බවට පත් වූයේ Credit Suisse සහ First Republic බැංකුවයි. අර්බුදය ඊටත් වඩා බැංකුවලට බලපෑම් කිරීම වැළැක්වීම සඳහා, ගෝලීය කර්මාන්ත නියාමකයින්, මූලික වශයෙන් ෆෙඩරල් මහ බැංකුව, ද්රවශීලතාව සැපයීමට මැදිහත් විය. "ඔව්... ස්ථාවරත්වයේ සිට බංකොලොත් භාවය දක්වා, එය අනාගතයයි. ඊටත් වඩා මුදල්, මුද්රණ යන්ත්ර... සහ BTC ඩොලර් මිලියනයකට ලැබෙනු ඇත," BitMEX හි හිටපු ප්රධාන විධායක නිලධාරී වත්මන් NYCB අසාර්ථකත්වය පිළිබඳව අදහස් දැක්වීය.

● Egrag Crypto ලෙස හඳුන්වන X වේදිකාවේ ජනප්රිය විශ්ලේෂකයෙකු විශ්වාස කරන්නේ මෙම වසරේ සැප්තැම්බර් වන විට බිට්කොයින් හි වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 2.0 දක්වා ළඟා වනු ඇති බවයි. මේ මත පදනම්ව, එම මොහොතේ ප්රමුඛතම ක්රිප්ටෝ මුදලේ මිල $ 100,000 ඉක්මවනු ඇත. "ඔබේ ජීවන ගමනට සූදානම් වන්න" Egrag Crypto ඔහුගේ අනුගාමිකයන්ගෙන් ඉල්ලා සිටියි. "ඔබ ක්රිප්ටෝ මුදල් විප්ලවයක් දකින බැවින් තදින් අල්ලාගෙන සිටින්න. ඇස් ඇසිපිය නොගසන්න, නැතහොත් මූල්ය ඉතිහාසයේ මෙම ඓතිහාසික අවස්ථාව ඔබට මග හැරිය හැක!"

● මෙම සමාලෝචනය ලියා ඇති පෙබරවාරි 16 සවස් වන විට, BTC/USD යුගලය $52,000 කලාපයේ වෙළඳාම් කරයි. ක්රිප්ටෝ වෙළඳපොලේ සම්පූර්ණ වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.95 (සතියකට පෙර ඩොලර් ට්රිලියන 1.78) වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය Greed කලාපයේ ලකුණු 72ක මට්ටමක පවතී.

- ඉල්ලුම කලාපය වෙළඳුන් සක්රියව මිල වැඩි වන වත්කමක් මිල දී ගන්නා තත්වයකට අනුරූප වන බව සඳහන් කිරීම වටී. කෙසේ වෙතත්, Glassnode අනතුරු අඟවන්නේ බොහෝ දාම දර්ශක දැනටමත් "අවදානම් කලාපයට" ඇතුළු වී ඇති බවයි. විශ්ලේෂණය පදනම් වී ඇත්තේ ආයෝජකයාගේ හැසිරීම සම්බන්ධයෙන් පුළුල් පරාසයක දත්ත සලකා බලන දර්ශක සමූහයක් මතය. ඔවුන්ගේ සංයෝජනය කෙටි කාලීන සහ දිගු කාලීන චක්ර දෙකම ආවරණය කරයි. විශේෂයෙන්ම, දිගුකාලීන ආයෝජකයින් නිරීක්ෂණය කරන MVRV දර්ශකය, විවේචනාත්මක කලාපයට ළඟා වී ඇත. FTX කඩා වැටීමෙන් පසු එවැනි ඉහළ අගයක් (2.06) නිරීක්ෂණය වී නොමැත. සමාන "ඉහළ" සහ "ඉතා ඉහළ" අවදානම් තත්වයක් දැනට ඉතිරි ප්රමිතික නවයෙන් හයකට ආවේණික වේ. මෑත සතිවල සක්රීය මිල වැඩිවීම සැලකිල්ලට ගනිමින් ඔවුන් සාපේක්ෂ වශයෙන් අඩු ලාභයක් වාර්තා කරයි. Glassnode විශේෂඥයින්ගේ නිරීක්ෂණවලට අනුව, ඉහලයන වෙළඳපොලේ මුල් අවධියේදී ඉහළ අවදානම් දර්ශකයක් සාමාන්යයෙන් නිරීක්ෂණය කරනු ලැබේ. මක්නිසාද යත්, ලාභදායිතාවයේ "සැලකිය යුතු මට්ටමකට" ළඟා වූ පසු, ඒවා දරන්නන් ලාභ ලබා ගැනීමට පටන් ගත හැකි අතර, එහි ප්රතිඵලයක් වශයෙන්, ශක්තිමත් නිවැරදි කිරීමක් පහළට ගෙන යා හැකිය.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න