EUR/USD: වෝල් ස්ට්රීට් ඩොලරයට උඩුගෑමක් ලබා ගනී

● සතියේ ආරම්භයේදී ඩොලර් දර්ශකය (DXY) පහත වැටී අතර EUR/USD යුගලය ඉහළ ගියේය. අගෝස්තු 2 දා "අළුු සුක්කාපට" සහ අගෝස්තු 5 දා "කළු සඳුදා" කාලයෙහි ප්රතිඵල මත මෙම තත්ත්වය පවතින අතර, අපගේ පෙර සමාලෝචනයේදී අප විසින් මෙම පැතිකඩ සවිස්තරාත්මකව සලකා බැලුණි. අගෝස්තු 14, බදාදා, ඇමරිකානු පාරිභෝගික මිල දර්ශකය (CPI) නිකුත් කිරීමෙන් පසු EUR/USD යුගලය ස්ථානික ඉහළ මට්ටමක් වන 1.1046 ට ළඟා විය. දත්තවලට අනුව වාර්ෂික දෝෂාත්මක මිල අගය 2.9% දක්වා පහත වැටී තිබේ, පෙර කියවුම් සහ 3.0% අනාවැකි වලට වඩා පහතය. කාණ්ඩාත්මක පාරිභෝගික මිල දර්ශකය (Core CPI), සහසම්භවීන් නොමැති සම්බන්ධ ආහාර හා බලශක්ති මිල අගයන් හැර, ජූලි මාසයේ වසරකට සාපේක්ෂව 3.2% කින් ඉහළ යද්දී ජූනි මාසයේදී එය 3.3% වේවිණි.

● CPI තවමත් ෆෙඩ්ගේ ඉලක්ක මට්ටම වන 2.0% ට වඩා ඉහළ වුවත්, දෝෂාත්මක පීඩනයේ මෙම අඩු වීම පාලකයා ඔක්තෝබර් මසදී පොලී අනුපාතිකයන් පහළ දැමීමට පෙර තිබූ පදනමක් විය හැකියැයි උපායශීලී විචාරකයන් විශ්වාස කළා. පසුගිය දිනෙහිදී මෙම තත්ත්වය ඉතාමත් ඉඩකඩවූවක් බවට සැලකිල්ලක් ගෙන තිබුණි, ඇමරිකානු ආර්ථිකයේ සංඛ්යාත පසුබැසීම පිළිබඳව මඟින්. මෙම සංඛ්යාත අතර අට මාසයේ සිට ඇතිවූ ව්යාපාරික ක්රියාකාරීත්ව දර්ශකයේ නිරපේක්ෂවම පහත මට්ටම සහ වසංගතය තවමත් වැඩිවීම (4.3%) වේවිණි. Principal Asset Management හි උපායශීලී විචාරකයන්ට අනුව, "ෆෙඩ් පෙබරවාරි මාසයේදී පොලී අනුපාතිකයන් පහළ දැමීම ආරම්භ කිරීමෙන් වළකන්නා වූ පවතින දෝෂාත්මක පීඩනයක් නොතිබුණි."

(හොඳින් සලකන්න, ෆෙඩරල් රිසර්වය පොලී අනුපාතිකයන් ඉහළ දැමීම ආරම්භ කළේ මිල අගය 9.1% ක් වූයේ 2022 ජූලි මාසයේදීය, එය දශක ගණනාවකින් හොඳම මට්ටමකි. මෙම තදිත කිරීමෙන් (QT), එක් වසරකට පසුව, 2023 ජූලි මාසයේදී, අනුපාතිකය අවම වශයෙන් 23 වසරකින් ඉහළ මට්ටමට ළඟා විය (5.50%) සහ එය තවමත් එහි ඇත).

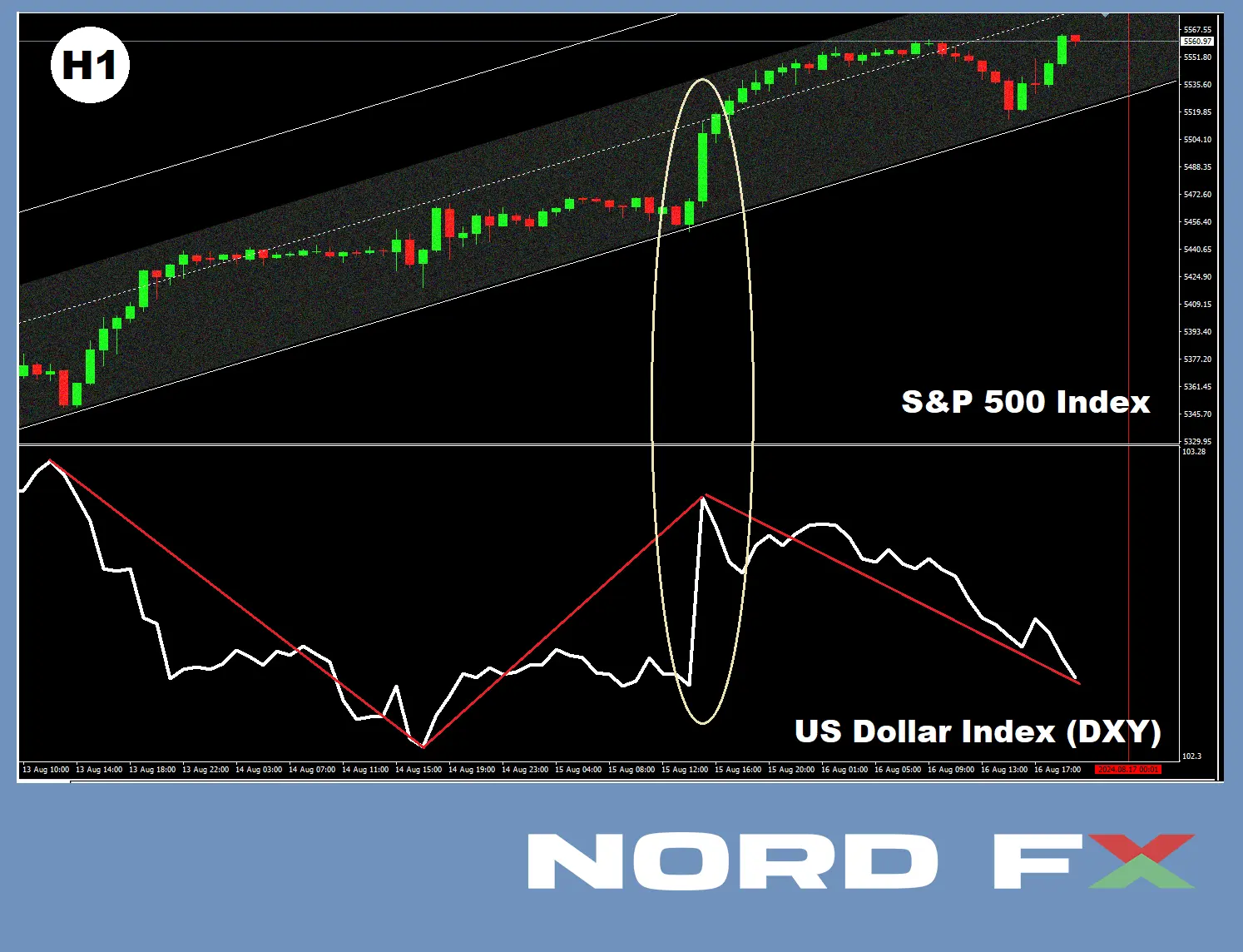

අගෝස්තු 14 දින නිකුත් වූ දෝෂාත්මක දත්තයන් පසු, කොටස් දර්ශකයන් (S&P500, Dow Jones, Nasdaq) ඉහළ ගියේය. DXY අවමයකට ළඟා වූ පසු එය සුලු ලෙස ශක්තිමත් විය, CPI අගයන් තත්ත්වය මූලිකවම වෙනස් කිරීමේ දුරස්ථව සිටින බව නිසාය.

● අගෝස්තු 15 දා වන පසුගිය බ්රහස්පතින්දා, ඇමරිකාවෙන් තවත් වැදගත් දත්ත ප්රතිචාරයක් ලැබුණි. ජූනි මාසයේ -0.2% ක් පහළ යාමෙන් පසුව, ජූලි මාසයේ සිල්ලර අලෙවි මට්ටම් 0.3% අනාවැකි ඉක්මවා 1.0% දක්වා ඉහළ ගියේය. 2023 ආරම්භයෙන් පසු වේගවත්ම වර්ධනය මෙය විය. මූල්ය සාමාජිකයන් "කළු සිකුරාදා" යුගලයෙහි අසාර්ථක සංඛ්යානයන් පසු, ඇමරිකානු කම්කරු වෙළෙඳපොළ දත්තයන් දැඩිව නිරීක්ෂණය කළහ. මෙම වාරයේ දත්තයන් ධනාත්මක විය: සතියේ ආරම්භයේදී මුල්ම අසාමාජික අනුපිළිවෙළට 227K විය, පෙර අගය 234K ක් වීමත්, 236K පූර්ව කල්පනා කිරීමත් වඩා පහත විය. අමතරව, ලොව විශාලතම සිල්ලර ව්යාපාරිකයා වන වෝල්මාට්, අදායම් වැඩිවීමක් සහ ලාභ කල්පනා වැඩිවීමක් වාර්තා කළේය.

දුර්වල පාරිභෝගික වියදමක් සාමාන්යයෙන් කාර්යය අත්හැරීමට සහ වැඩිවුණු වර්ධනයක් ඇතිවීමෙන් පසු, ජීවිතය වියදම් කළ හැකි ය. තරමක පාරිභෝගික වෙළෙඳපොළෙහි ප්රතිසංස්කරණය සහ වෝල්මාට්ගේ කාර්ය සාක්ෂරතාවය තරමක යථාතත්වයට පත් වූ බව පෙන්වයි. ඇමරිකානු ආර්ථිකයේ වර්ධනය තවමත් පසුබැසීමේ අවස්ථාවක් ඇත, නමුත් අවහිරතා නිසා තත්ත්වය මුලිකවම වළකන්නෙකු නම් නැත.

ඉහත පුවත් සිදුවීම් සෙවනේදී, පවතින ඩොලර් ශක්තිමත් කිරීමේ වාර්තා අතර, සෙවනේදී, අපේක්ෂා කරණය වන්නේ පසුව දෝෂාත්මකව අඩු කිරීමකි. DXY වෝල් ස්ට්රීට් කොටස් මිල වලට එකිනෙකා අන්ධකරණයක් ලබා දී ඇති අතර, පවතින තත්ත්වය කෙරෙහි මුලිකවම වෙනස් වීමකින් වැළකී ඇත. එහෙත්, සති අන්තයේ, EUR/USD යුගලය උතුර දිශාවට හැරී 1.1027 දක්වා ළඟා විය.

● තක්සේරු කිරීමේ පදනමක් අනුව, අවසාන වර්ෂය සඳහා ෆෙඩ් 95-100 මූලික ලකුණු (bps) සමඟ අනුපාතිකයන් පහළ දමනු ඇතැයි පසුව කලා. වර්තමානව, ඇමරිකානු මධ්යම බැංකුව සැප්තැම්බරයේදී 25 bps කින් අනුපාතිකය පහළ දැමීමට යන බව බොහෝ දුරට සැලකේ. නමුත්, අගෝස්තු කාලයෙහි කම්කරු වෙළෙඳපොළ වාර්තා නැවතත් අසාමාජිකයන්ගේ අපේක්ෂාවන්ට අසීරු කෙරේ නම්, FOMC (ෆෙඩරල් විවෘත වෙළෙඳපොළ කමිටුව) 50 bps කින් එකවර අනුපාතිකය පහළ දැමීමට විවෘත වේවි - 5.50% සිට 5.00% දක් වා, එය ඇමරිකානු ඩොලරයේ ස්ථාවරතාවය දැඩිව පිරිසැලසී ය.

අගෝස්තු 16 දින පසුව, මෙම සමාලෝචනය ලියමින් සිටියදී, විචාරකයන් 60% ක් ඩොලර් ශක්තිමත් කරන ලදී යැයි පක්ෂපාත වූ අතර, යුගලය දෙසට යෑමට අදහස් කළහ, එවකට 40% ක් යුරෝ ශක්තිමත් කරන ලදී යැයි පක්ෂපාත විය. තාක්ෂණික විශ්ලේෂණයෙහිදී, D1 චාත්රයෙහි ඇති කලාපීය පෙන්වීම් සහ ගමනාගමන සඟාන මීටර් සියයට සියයක් උතුර දෙස පෙන්වයි, ඇත්තේ 20% ක් මීටර්වල විෂමතාවය උඩුගෑමකින් පවතින බව පෙන්වයි. මෙම යුගලය සඳහා පහත මට්ටම 1.0985 කලාපයෙහි පිහිටා ඇත, එයට පසු 1.0950, 1.0890-1.0910, 1.0825, 1.0775-1.0805, 1.0725, 1.0665-1.0680 සහ 1.0600-1.0620 වේ. ප්රතිරෝධ කලාප පළමු 1.1045, 1.1100-1.1140, 1.1240-1.1275, 1.1350 සහ 1.1480-1.1505 කලාපයන්හි පිහිටා ඇත.

● ඉදිරි සතියෙහි, අගෝස්තු 20 වන සදුදා, යුරෝකලාපයේ දෝෂාත්මක අගයන් (CPI) නිකුත් වේවි. එම දිනයේදී, පසුගිය FOMC රැස්වීමෙහි සටහන් නිකුත් කෙරේවි. අගෝස්තු 22 වන බ්රහස්පතින්දා, ගර්මනී ආර්ථිකයෙහි විවිධ කලාපයන්, යුරෝකලාපයෙහි සමස්ත වශයෙන් සහ එක්සත් ජනපදයෙහි ව්යාපාරික ක්රියාකාරිත්ව පෙන්වීම් (PMI) නිකුත් කෙරේවි. එම දිනයෙහිදී, එක්සත් ජනපදයෙහි මුල්ම අසාමාජික අනුපිළිවෙළ නිරීක්ෂණයෙහි සාම්ප්රදායික සතිපතා සංඛ්යාත දත්ත පළවේවි. එවකට, ජැක්සන් හෝල් (ඇමරිකාව) වන වාර්ෂික ආර්ථික සැමරීම සදුදා දක්වා පැවැත්වෙයි, සහයදායකත්වයේදී. 1981 වසරේ සිට පැවැත්වෙන මෙම වැදගත් සිද්ධිය, මුදල් ප්රතිපත්ති මත කැපී පෙනෙන අතර, ලෝකයේ විවිධ රටවල්වල මධ්යම බැංකු නායකයන් සහ ප්රමුඛ ආර්ථික විද්යාඥයන් එක්වී සිටී.

GBP/USD: බ්රිතාන්ය පවුම් ශක්තිමත් වේ

● GBP/USD යුගලයේ සංක්රමණික තත්ත්වය ස්වාභාවිකව ඇමරිකාවෙන් පැමිණි මූලික ආර්ථික විද්යාත්මක සංඛ්යාත අගයන්ට පමණක් නොව බ්රිතාන්යයේ ආර්ථික දත්තවලටද බලපෑමක් කළේය. පසුගිය සතියේදී එවැනි තොරතුරු විශාල ප්රමාණයක් පළවී ඇත.

පවුම් වර්ධනයේ වේගය, බ්රිතාන්යයේ විශ්වාසය පසුපසින් එන ශක්තිමත් දෝෂාත්මක සංඛ්යානයන් සමඟ සිදු විය. අගෝස්තු 13, අඟහරුවාදා, ජූනි මාසයේ දෝෂාත්මක අනුපාතිකය පහත වැටී 4.2% දක්වා ලැබුණි. මෙය, මැයි මාසයේ 4.4% වූ අනුපාතිකය සමානව හොඳකමක් විය. 4.5% ක් වූ අනාවැකි සලකා බැලූවක් ලෙස, මෙම දත්තවලින් වෙළඳපොළට දැඩි ආකර්ෂණයක් සිදු විය. දෝෂාත්මක අනුපාතිකයෙහි පහත වැටීම කම්කරු වෙළඳපොළෙහි ධනාත්මක වෙනස්කම් පෙන්වයි, එය ආර්ථිකයෙහි ස්ථායීකරණයවීමේ සලකුණක් විය හැකිය, ප්රතිලාභකයන් වැඩිවීම සමඟ.

● එවකට අගෝස්තු 14 වන බදාදා, පාරිභෝගික දෝෂාත්මක දත්ත පළවිය. ජාතික සංඛ්යාත කාර්යාලය පවසන්නේ, CPI වසරකට 2.2% ක් ඉහළ ගියේය, එය වසර තුළ පළමු වරට විය. මෙම වර්ධනය, ජාතික බැංකුව (BoE) ඉලක්ක මට්ටම වූ 2.0% ට සමානව අනතුරුව පැවති මාස දෙකක් අතර, පැවැත් වූ අගයකි. 2.3%ක් වූ කල්පනා ටිකක් පහත වුනත්, සමානව දෝෂාත්මක අගයන් සලකා බැලීමෙන් පසුව, වෙළඳපොළ, BoE, සැප්තැම්බර් මාසයේදී 25 bps පමණින් අනුපාතිකය පහළ කිරීමට බලාපොරොත්තු වූ අනුපාතිකය 36% සිට 44% දක්වා වැඩි කළේය.

2022 ඔක්තෝබර් මාසයේදී බ්රිතාන්යයේ දෝෂාත්මක අනුපාතිකය 41 වසරක ඉහළම අගය වූ 11.1% ක් විය. මෙම තත්ත්වය යුක්රේනයට එරෙහිව රුසියාවගේ පරාජය පසුව බලශක්ති සහ ආහාර මිලයන් ඉහළ යාම නිසාද, COVID-19 හේතුවෙන් කම්කරු අපූර්වතාව නිසාද, සැපයුම් පද්ධති ක්ෂිණ කිරීම නිසාද සිදුවිය. නමුත්, හොඳින් සැලසුම් කරන ලද මුදල් ප්රතිපත්ති මඟින් මිල අගයන් යහපත් වශයෙන් අඩු කළ අතර, වත්මන්ව, බ්රිතාන්යයේ පාරිභෝගික දෝෂාත්මක අනුපාතිකය යුරෝකලාපයේ සහ එක්සත් ජනපදයේ අගයන්ට වඩා පහත මට්ටමින් පවතී. නමුත්, ජාතික බැංකුව (BoE) CPI, 2023 වසරේදී බලශක්ති මිලයේ දැඩිව පහත වැටීමේ පසුබැසීමෙන් පසු, අගවෙන මට්ටම වන 2.75% ට ළඟා වනු ඇතැයි අනාවැකියි. BoE ආර්ථික විද්යාඥයන්ට අනුව, CPI, 2026 වසරේ පළමු අර්ධයේදී, 2.0% ක් වූ ඉලක්ක මට්ටමට නැවත පැමිණේවි යැයි බලාපොරොත්තු වේ.

විශේෂඥයන්ගේ පෙනීමකින් සලකා බලන විට, GBP/USD යුගලයේ අකාරාවනී ප්රතිපත්ති උදාසීන කිරීමේ වේගය මත ප්රමුඛත්වයෙන් සලකනු ඇත. ඇමරිකානු අනුපාතිකය දැඩිව පහළ නම්, එක්සත් රාජධානියේ බැංකුව 2024 අවසානතීන් ප සුපසට මේවාකී අනුපාතිකය මෙහෙයවීම ප්රමාද කරන්නේ නම්, පවුම්වල සිටින බූලීන්ට 1.3000 මට්ටමට යුගලය කරවන වාසියක් ඇති බව තමාට පෙනේ.

● අගෝස්තු 15 වන බ්රහස්පතින්දා, විශාල GDP දත්ත නිකුත් කිරීමෙන් පසු, බ්රිතාන්ය මුදල් ඉදිරියට ශක්තිමත් විය. එක්සත් රාජධානියේ ජාතික සංඛ්යාත කාර්යාලය (ONS) පවසන්නේ, දෙවන කාර්තුවේදී, ආර්ථිකය වර්ධනය 0.6%ක් බවයි. වාර්ෂික වශයෙන්, වර්ධනය 0.9% ක් වූ අතර, පෙර කාර්තුවේ 0.3%ක් විය. විචාරකයන්ට අනුව, මෙම දත්ත, ජාතියේ ආර්ථික ප්රතිසංස්කරණයෙහි පසුබැසීමේ අනතුරුව, සති අන්තවල පවතින කාර්ය සාක්ෂරතාවය සහ නරක කාලගුණය, ජූනි මාසයේ පාරිභෝගික විසර්ජනය අඩු කිරීම නිසාම තත්වය තහවුරු කළේය.

● GBP/USD යුගලය සතිය අවසනේ 1.2944 ට ළඟා විය. Scotiabank හි ආර්ථික විද්යාඥයන්, 1.2950-1.3000 වර්ගයට තවත් වර්ධනයක් බලාපොරොත්තු වෙති. මධ්යස්ථාන කල්පනා පදනමෙන්, විචාරකයන් 30% ක් Scotiabank වෙතින්, 50%ක් USD ශක්තිමත් වන අතර යුගලය අඩුවී යයි අදහස් කළහ. 20%ක් පක්ෂපාත නැත.

දින 1 D1 චාත්රයෙහි තාක්ෂණික විශ්ලේෂණයෙහිදී EUR/USD තත්ත්වය පරිදිම, 100% ක් පමණි. තරමක විෂමතාව පෙන්වයි. යුගලය පහළ වන්නේ නම්, 1.2900 සබැඳිව සහ 1.2850, 1.2795-1.2815, 1.2750, 1.2665-1.2675, 1.2610-1.2620, 1.2500-1.2550, 1.2445-1.2465, 1.2405 සහ 1.2300-1.2330 ආශ්රිතව සහාය මට්ටම් සහ කලාප අටවන ලදී. යුගලය ඉහළ යන්නේ නම්, 1.2980-1.3010 සමඟ පළමු ප්රතිරෝධය, එයට පසු 1.3040, 1.3100-1.3140, 1.3305 සහ 1.3425 වේ.

● ඉදිරි සතියෙහි, අගෝස්තු 22 වන බ්රහස්පතින්දා, එක්සත් රාජධානියේ S&P Global විසින් නිකුත් කරන ලද PMI සංඛ්යාත දත්තවලට එකීව, බටහිර රටවල විශ්ලේෂණ දත්ත පළවේ. සති අන්තයේදී, අගෝස්තු 23 වන සිකුරාදා, ජාතික බැංකුවෙහි අධිපති ආචාර්ය ඇන්ඩෘ බැයිලේ ගේ කතාවක් බලාපොරොත්තු වේ.

USD/JPY: ඉතා නිහතමානී සතියක්

● USD/JPY යුගලය සඳහා පසුගිය සතිය සැවොමක් නිහතමානී වූවාය. අගෝස්තු 15 වන බ්රහස්පතින්දා, ජපානයේ ආර්ථික සංඛ්යාත අගයන් ප්රකාශයට පත් කිරීමෙන් පසු සෙසු ක්රියාකාරීතාවක් තිබුණි. ප්රාථමික දත්තවලට අනුව, දෙවන කාර්තුවේදී රටේ ආර්ථිකය +0.8% කින් වැඩි විය (වෙළඳපොළ අපේක්ෂාවන් +0.5% ක් විය). මෙය තරමක් හොඳ වූ වර්ධනයකි, මක් නිසාද 2024 පළමු කාර්තුවේදී GDP -0.6% කින් පසුබැසීය. සමගාමීව, වාර්ෂික වශයෙන්, GDP වර්ධනය +3.1% ක් වූ අතර, පෙර කාර්තුවේදී -2.3% කින් විය.

පාරිභෝගික වියදම පස් කාර්තුවක් අතර පළමු වරට ඉහළ ගියේය, අප්රේල්-ජූනි මාසයේ 1.0% කින් ඉහළ විය. මෙම වර්ධනය රටේ සමානාත්ම කම්කරු සාමුහික සාකච්ඡාවෙන් පසු, වසර 30කට අධික කාලයක් තුළ සෙසු ගොඩනැගුම් කාර්මිකයේ අගයන් වැඩිවීමක් නිසා සිදු විය.

● මෙම දත්ත නිකුත් කිරීමෙන් පසු, USD/JPY යුගලය සුලුව වැඩිවූවාය, නමුත් පසුව පහත වැටී, සතිය අවසන 147.60 දක්වා ළඟා විය. සමීප වශයෙන්, විචාරකයන්ගේ පලතුරු පහත පරිදි වේ: තෙවැනි කොටසක් ඉහළ යාමට සෙසු වන්නේ, තෙවැනි කොටසක් පහළ යාමට සෙසු වන්නේ, තෙවැනි කොටසක් මධ්යස්ථානයේ තත්ත්වයක් ගෙන ඇත. D1 චාත්රයෙහි, 75% ක් රතු පැහැයෙන් පිරී ඇති අතර, 25% ක් කොළ පැහැයෙන් පිරී ඇත. ස්විච් පෙන්වීම් 50% ක් රතු පැහැයට සමගාමීව, 25% ක් කොළ පැහැයට සමගාමීව සහ ඉතිරි 25% ක් මධ්යස්ථානයේ කළු පැහැයෙන් පිරී ඇත.

සමීපතම සහාය මට්ටම 146.55-146.90 කලාපයෙහි පිහිටා ඇත, එයට පසු 145.39, 143.75-144.05, 141.70-142.15, 140.25-140.60, 138.40-138.75, 138.05, 137.20, 135.35, 133.75, 130.65 සහ 129.60 වේ. සමීපතම ප්රතිරෝධය 148.20 කලාපයෙහි පිහිටා ඇත, එයට පසු 149.35, 150.00, 150.85, 151.95, 153.15, 154.20 වේ, පසුව 154.85-155.20, 156.80-157.20, 157.70-158.25, 158.75-159.00, 160.20, 160.85 සහ 161.80-162.00, පසුව 162.50 ප්රතිරෝධය වේ.

● ඉදිරි සතියට, ජපාන ආර්ථිකයේ ස්ථාවරතාවයට සබැඳි විශාල සිදුවීම් හෝ ආර්ථික සංඛ්යාත අගයන් නිකුත් කිරීම කාලසටහනේ නැත.

ක්රිප්ටෝකරණා: බිට්කොයින් සිංහ මාවත

● අගෝස්තු පළමු දින 10 සමඟව සසඳන විට, පසුගිය සතිය සාමකාමීව පැවති බවයි. බිට්කොයින්, නොඅනුමානය, එක්සත් ජනපද ආර්ථික විද්යාත්ම ක දත්තවලට ප්රතිචාර කළේය, නමුත් කොටස් දර්ශක සහ ඩොලර් සමඟ සසඳන විට, ප්රධාන ක්රිප්ටෝ අදාළකරණයේ ප්රතිචාරය තරමක් සාමකාමීව පැවතියේය. BTC/USD යුගලය සුළු ලෙස, 62,000 ඩොලර් ප්රතිරෝධය සහ 58,000 ඩොලර් සහාය අතර වියලන සුළු චැනලයක කම්පනය කරමින් ගමන් කළේය. (මෙම සහාය වලින් පහත වැටීම් දෙකක් පටපන්ති ලෙස සලකනු නොලැබේ.)

● විචාරකයන්ගේ කථාවෙන් සලකා බලන විට, වත්මන් බිට්කොයින් මිලෙහිදී, බොහෝ ජනතාවක කාර්මික සමාගම්වල තරමක් දුෂ්කර ආර්ථික තත්ත්වයක් වෙතින් පවතී. මෙම තත්ත්වය පවතින්නේ ගණනාංග කම්පනයේ සංකීර්ණතාවය වැඩිවීම සහ වර්ධනය අඩුවීම නිසාය. ජූලි අවසන් දිනේදී, කාර්මිකයන් තවත් ප්රහාරයකට ලක්වූහ. කාර්මික ද්රව්යයන්ගේ සමස්ත බලයට පරිමාණාත්මකව, වසර දෙකකට වරක් මෙහි සංකීර්ණතාවය සකස් කරනු ලබයි. මෙම සකස් කිරීම අවශ්යය, මිනිත්තු 10 ක කාලය තුළ අවම වශයෙන් බ්ලොක් එකක් පමණක් ක්රමාණුකූලව ගමන් කරනු සඳහාය. ජූලි 31 වන දින, සංකීර්ණතාවය 10.5% කින් වැඩි විය - මෙය 2022 ඔක්තෝබර් මාසයෙන් පසු ඉහළම පසුබැසීමකි.

ඉන් පසුව ඇති ප්රතිඵලයක් වූ, CryptoQuant විශ්ලේෂණාත්මක සමාගමක විධායක නිළධාරී Ki Young Ju ගේ පවසනවා ලෙස, බිට්කොයින් එකක් පමණක් මිනුම් කිරීමේ සාමාන්ය වියදම මේ වන විට 43,000 ඩොලර් පමණ වේ. මෙම අගය වත්මන් BTC අගයට වඩා පහළ වුවත්, මීට පසුව, දත්ත මධ්යස්ථාන සාදීමට සහ උපකරණ මිලදී ගැනීමට ගත් ණය ආපසු ගෙවීම සහ විවිධ ප්රතිසාම්ප්රදායික සහ පරිපාලන වියදම් නොසලකුණු වේ.

TheMinerMag හි විශේෂඥයන්, Q2 සඳහා මුල්ය වාර්තා පදනම්කරගෙන, ජූලි මාසයේ ප්රමුඛ කාර්මික සමාගම්වලින් මිනුම් කරන ලද කාසි වලට ඇති සමස්ත වියදම ගණනය කළේය. Marathon Digital සහ Riot යන සමාගම්වල සෙසු කටයුතු පරාජයට ලක් වූ බව පෙන්වා දෙයි. එහෙත්, ඔවුන් තවමත් ඩිජිටල් රන් රක්ෂණ සංචිතයන් සෙසු කරන අතර, එහි අනාගත මිල වැඩිවීම මත පරස්පදායිකයෙකු වේ.

● Marathon Digital, වත්මන්ව, ලොව විශාලතම කාර්මිකයා වන අතර, 4.44 බිලියන ඩොලර් කාර්මික අගයක් ඇත. සමාගමේ නියෝජිතයින්ට අනුව, Marathon, බිට්කොයින් රක්ෂණය "ප්රාථමික කාර්මික අරමුදල" ලෙස සලකයි. මිනුම් කිරීම හැර, Marathon තවදුරටත් "බිට්කොයින් මිලදී ගැනීම සඳහා බහු අංශකාරක තක්සේරුක් අනුගමනය කරමින්" රක්ෂණය වැඩි කරයි. නිකුත් කිරීමේදී 2031 දක්වා කල් පවතින බැඳුම්කර ලබා දී මෙම මිලදී ගැනීම සඳහා මුදල් ලබා දුන් ඩිජිටල් රන් මිලදී ගැනීම සඳහා සමාගම පසුගිය දිනවල 249 මිලියන ඩොලර් වටිනාකමක් ලබා ගන්නා ලදී. සාමාන්ය මිලදී ගැනීම් මිල එකක් සෙසු 59,500 ඩොලර් පමණ වන අතර, Marathon හි සමස්ත වශයෙන් රක්ෂණය 25,000 BTC (පමණක් 1.48 බිලියන ඩොලර්) සෙසු කෙරේ. මෙම විශාල ආයෝජනය සමාගමේ විශ්වාසය පැහැදිලි කරයි, ප්රමුඛ ක්රිප්ටෝකරණා වර්ධනයේ ප්රතිරෝධකයෙකු වේ.

● තවත් විශ්වාසවන්ත ප්රධාන කාර්මිකයෙක් වන MicroStrategy, එහි විශාල බිට්කොයින් ව්යාපාරික පැකේජයට තවත් 2 බිලියන ඩොලර් එකතු කිරීමට හැකියාවක් ඇතැයි ප්රකාශ කළේය. සමාගමේ මුල්ය වාර්තා පදනම් කරගෙන, එය Q2 තුළ 12,222 BTC පමණක් 805.2 මිලියන ඩොලර් පමණ මිලදී ගෙන, එහි සමස්ත බිට්කොයින් රක්ෂණය 226,500 කාසි (වර්තමාන අගයන්ට වඩා 13 බිලියන ඩොලර්) ලෙස සෙසු කළේය.

පසුගිය වසර හතර තුළ, MicroStrategy, BTC සෙසු 8.4 බිලියන ඩොලර් ව්යාපාරයකට ආයෝජනය කළ අතර, 5 බිලියන ඩොලර් ප්රතිලාභයක් ලබා දුන්නේය. 2020 සිට, සමාගමේ කොටස් මිල 995% කින් වැඩිවී තිබේ. මෙම ආයෝජනය සටහන් කිරීමට Arkham ක්රිප්ටෝ කරුණු පමණක් සැකසූ නිදසුනක් බවයි ආකර්ශණයක් තිබූවක් සෙසු කෙරේ. තවත් 2 බිලියන ඩොලර් BTC වෙත ආයෝජනය කිරීමේ හැකියාව සෙසු වෙළඳපොළ සාමාජිකයන්ගේ අවධානය බලාපොරොත්තු වේ.

● Glassnode විශ්ලේෂණාත්මක සමාගමේ දත්ත තවදුරටත් පෙන්වා දෙයි, විශාල ආයෝජකයන්, බිට්කොයින් ප්රතිස්ථාපනය සඳහා දිගු කාලීන එකතු කිරීමට ස්වයංක්රීයව පෙනී සිටිති. Accumulation Trend Score (ATS) පෙන්වීමේ පාරිභෝගික සෙසුපිරිස පසුගිය කාලයේ සම්භාව්යවූ බව පෙන්වයි. පසුගිය කාලයේ, PitchBook, කලාපීය ව්යාපාරික අරමුදලින් ක්රිප්ටෝ කර්මාන්තයේ ආයෝජනය, අප්රේල් සිට ජූනි මාසයේ 2.5% ක් වඩා වැඩිවී ඇති බව වාර්තා කළේය, මෙම පූර්ව කල්පනාකාරීන් සමඟ, තෙවැනි වර්ග කාලය තුළ මූලික අරමුදලින් ධනාත්මක ආයෝජනය වීමට ආරම්භ කළේය.

● Santiment විශ්ලේෂණ කාර්මිකයන්ට අනුව, නවීන වෙළඳපොළයේ ප්රතිචාර, බිට්කොයින් 70,000 ඩොලර් කලාපයට නැවතම නව ඉහළ අගයකට පැමිණිය හැකියැයි බලාපොරොත්තු වේ. විචාරකයා TheScalpingPro, විශ්වාස කෙරේ, පසුගිය වර්ධනයට පසුව, බිට්කොයින්, පවතින තත්ත්වයෙහි දැඩි ශක්තියක් සමඟ නැවත පෑවකල හැකි බව විශ්වාස කෙරේ. ඔහුගේ අතුරින්, ප්රමුඛ ක්රිප්ටෝ මුදල් පනස්කන් පරාභවයක් පමණක් වන අගයකින් හැඩවී ඇති පාරාපේතික රේඛාවක් ඇති කරමින් පවතී. මෙම රේඛාව, 6-12 මාසයේ ඇතුළත, BTC දැඩිව වර්ධනයක් පමණක් වන අගයකින් ඉහළ යන බව පෙන්වයි.

තවත් විචාරකයෙක් TheMoonCarl පවසන්නේ, 60,000 ඩොලර් ප්රතිරෝධය ඉක්මවීම සහ එකතු කිරීම දෘඪවම 125,000 ඩොලර් කට පමණක් ඉහළ ගමනක් ගෙනිය හැකි බවයි. මෙම කල්පනා "කෝප්ප සහ අත්පිටිය" ආකෘතිය නිර්මාණය මත පදනම්වූවක් බවයි. TheMoonCarl, BTC 2021 වසරේ මිල ගමන පෙන්වමින්, බිට්කොයින් 70,000 ඩොලර් මට්ටමට ළඟා වන්නේ නම්, ඊළඟ අවධිය 125,000 ඩොලර් කට පමණක් වන බව පෙන්වයි.

● CryptoQuant විචාරකයන්ට අනුව, කෙටි කාලීනව බිට්කොයින් නැවත වර්ධනයක් පමණක් නොපෙනේ. ක්රිප්ටෝකරණායේ ඉහළ කම්පනය, නව්යතාකාරී තාක්ෂණ සමාගම්වල (Nvidia, Google සහ Microsoft) සම්බන්ධ, අගයන් පහත වැටීම සහ භූමිතීතික උල්කිරීම්, ආරක්ෂිත ආයෝජනවලින් තබාගෙන, ස්වර්ණාභරණය ඇමතිවීම් පමණක් ලැබෙන්නේ මෙවන් තත්ත්වයකටද ය. අගෝස්තු 13, බදාදා, ස්වර්ණාභරණ මිල 2,477 ඩොලර් ක් වූ නව ඉහළ අගයක් ගෙනෙන්නට සමත්විය, සමහරු විචාරකයන්ට අනුව, මෙම වටිනා ලෝහ 3,000 ඩොලර් දක්වා අවසන් වසරේදී ඉහළ යා හැකියැයි බලාපොරොත්තු වේ.

● බිට්කොයින් සඳහා ධනාත්මක කල්පනා තවමත් දැඩිවම ආකර්ෂණයවීමක් ඇතිකරමින් පවතී, සම්පූර්ණ වශයෙන් කඩාවැටීමෙන් පසුව මූසලයට පමණක් පැනවීම සහ ඉදිරියට පිටුපසට ගමන් කරමින් පවතී - එය අර්ධවිරහිත ක්රමයෙහි දිගහැරෙන්නක් බවට පෙනේ. උදාහරණයක් වශයෙන්, ඩිජිටල් අංශක පරිපාලන සමාගම VanEck, BTC සඳහා ඇති වාසියන් පිළිබඳව නව විශ්ලේෂණයක් නිකුත් කළේය, එම විශ්ලේෂණ අනුව, 2050 වසරට ප්රමුඛ ක්රිප්ටෝකරණා එකක්, කාසි එකකට 3 මිලියන ඩොලර් දක්වා ඉහළ යනු ඇතැයි කල්පනා කළේය. කල්පිතයකට අනුව, BTC එකකට අවම වටිනාකමක් 130,314 ඩොලර් වේවි. නමුත්, VanEck හි තේරුම් ගත් විශ්ලේෂණය ඉදිරියේදීම, 26 වසරකින්, බිට්කොයින් එකක්, වර්තමාන අගයට වඩා 900 ගුණයකින් ඉහළ යනු ඇතැයි බලාපොරොත්තු වේ.

● අවාසනාවකට, අගෝස්තු 16 වන සිකුරාදා, මෙම සමාලෝචනය ලියමින් සිටියදී, BTC/USD යුගලය, 50 මිලියන ඩොලර් හෝ 3 මිලියන ඩොලර් කිසිවක්ම ළඟා වී නැත, එය තවමත් 59,300 ඩොලර් සෙසු තත්වයෙහි පවතී. සමස්ත ක්රිප්ටෝකරණා වෙළඳපොළ ධනය, 2.11 ට්රිලියන ඩොලර් සිට 2.08 ට්රිලියන ඩොලර් දක්වා පසුගිය සතියේ පමණක් පසුබැසී තිබේ. ක්රිප්ටෝ භීතිය සහ ත්රස්තවාද දර්ශකය 48 සිට 27 ක් දක්වා අඩු වී, මධ්යස්ථානයේ සිට භීතියේ කලාපය දක්වා පෑවෙන්නට පමණක් සමත් වූවාය.

● අවසානයේ, කිහිපයක් කථා කළ යුතු ය... එනම්, ප්රකාශන අයිතිය පිළිබඳව. මෙය පමණක් අපිට ප්රකාශන අයිතිය ආරක්ෂණය කළ යුතු ය. අපි පැහැදිලි කිරීමට ඉඩ දෙන්න. හැමෝම දන්නවා, ඉහළ ගමනක් වන්නේ බූල් ගමනක් වන අතර, පහළ ගමනක් වන්නේ බීර් ගමනක් බවයි. නමුත්, යම්දෙයක් මැදිගැස්සී ගමන් කරන්නේ නම්, එය කියන්නේ කුමක්ද? මීට කිසිම නමක් නැද්ද? දැන්, මේ සතියෙහි BTC/USD චාත්රයට බලන්න: ඔබට ඒකෙන් මනස්කල්පනා නැද්ද? ඔව්, එය ගැලපී ගමන් කරන සිංහයෙක් ලෙස පෙනේ. මේ පමණක් කියන්න, මේක සමානව ඉදිරියේ සිට ඉදිරියට යන වෙලාවේ සිට, "සිංහ මාවත" ලෙස නම් කිරීමට අපි යෝජනා කරමු, සහ මෙම පදම නාමයේ නිර්මාණකාරයා ලෙස අපිව පමණක් පවසන්න.

NordFX විශ්ලේෂණ කණ්ඩායම

ප්රතිශත්යතාව: මෙම ද්රව්ය, ආයෝජන උපදෙස් හෝ මුදල් වෙළෙඳපොළට පමණක් සම්බන්ධ කරගත හැකි මාර්ගෝපදේශයක් නොවේ, එය පමණක් තොරතුරු සදහායි. මුදල් වෙළෙඳපොළෙහි පමණක් වෙළෙඳපොළ රිස්ක සහතිකයක් වන අතර, එය තැන්පතු මුදල්වල සමස්තම අලාභයකට පමණක් ලක්කළ හැකියි.