EUR/USD: หลังการประชุมธนาคารกลางยุโรป ก่อนการประชุมธนาคารเฟด

- ในครั้งที่แล้ว บทรีวิวของคู่ EUR/USD มีชื่อหัวข้อว่า “ในสภาวะแห่งความไม่แน่นอน” และเป็นไปอย่างที่ยืนยันในสัปดาห์ก่อนหน้า ราคาคู่นี้เริ่มต้นสัปดาห์ที่ 1.1643 ก่อนที่จะขยับลงมายัง 1.1581 จากนั้นขึ้นไปที่ 1.1691 และปิดตลาดท้ายสัปดาห์ลงมาอีกครั้งที่ระดับ 1.1560

เหตุการณ์สำคัญของสัปดาห์ที่แล้วคือการประชุมของธนาคารกลางยุโรป อัตราดอกเบี้ยคงที่ที่ระดับเดิมคือ 0% ตามการคาดการณ์ ดังนั้น สิ่งที่น่าสนใจเป็นพิเศษจึงเป็นการแถลงความเห็นของผู้บริหารธนาคารฯ เกี่ยวกับนโยบายทางการเงิน หลังจากธนาคารเฟดสหรัฐฯ และธนาคารแห่งชาติอังกฤษประกาศกำหนดเวลาที่จะเริ่มจำกัดมาตรการกระตุ้นทางการเงิน (QE) นักลงทุนก็อยากได้ยินมุมมองในลักษณะเดียวกันจากธนาคารกลางยุโรป แต่การแสดงท่าทีดังกล่าวก็ไม่เกิดขึ้น การแถลงข่าวของธนาคารฯ กลับคงท่าทีเหมือนกับในการประชุมครั้งที่แล้วเมื่อเดือนกันยายน

ข้อมูลภายในจาก Bloomberg ชี้ว่า ขณะนี้มีความเห็นที่ไม่พ้องกันในหมู่สมาชิกผู้บริหารธนาคารกลางยุโรป ที่สำคัญที่สุดประการแรกคือเรื่องความกังวลต่อภาวะเงินเฟ้อที่จะมาถึง คำยืนยันของ นางคริสติน ลาการ์ด ว่าอัตราเงินเฟ้อที่พุ่งสูงขึ้นล่าสุดที่ 3.4% เป็นเพียงภาวะชั่วคราวนั้นไม่เพียงพอ และยังเป็นที่น่ากังขาหลังเกิดภาวะเงินเฟ้อสูงสุดในรอบ 28 ปี ในเยอรมนี (4.6%) และในสเปนในรอบ 37 ปี (5.5%) คำแถลงของผู้บริหารธนาคารฯ ว่า การวิเคราะห์นั้นไม่ยืนยันถึงความจำเป็นที่จะต้องขึ้นอัตราดอกเบี้ยในปี 2022 ก็ฟังดูไม่แน่นอน

ปัจจัยทั้งหมดข้างต้นทำให้นักลงทุนรู้สึกว่า ยุโรปจะไม่เริ่มลดมาตรการกระตุ้นทางการเงินจนกว่าจะถึงช่วงปลายปี 2022 และต้นปี 2023 ค่าเงินยูโรน่าจะอ่อนค่าลงเป็นอย่างมาก แต่ถ้าหากเราดูบนกราฟ เราจะเห็นว่าคู่ EUR/USD ขยับขึ้นเป็นอย่างมากกว่า 110 จุด เมื่อวันที่ 28 ตุลาคม ซึ่งน่าประหลาดใจแต่ก็เกิดขึ้นแล้ว!

เหตุผลหลักมาจากสถิติเศรษฐกิจมหภาคจากฝั่งสหรัฐฯ ซึ่งประกาศในเวลาเดียวกับการแถลงข่าวของประธานธนาคารกลางยุโรป จากการคาดการณ์เบื้องต้น GDP สหรัฐฯ ในไตรมาสที่ 3 จะอยู่ที่ 2.0% ซึ่งต่ำกว่าระดับก่อนหน้าที่ 6.7% รวมถึงตัวเลขคาดการณ์ที่ 2.7% อัตราการเติบโตของเศรษฐกิจสหรัฐฯ ลดลงจาก 12.2% เหลือ 4.9% ตัวเลขเหล่านี้กระตุ้นให้เกิดทัศนคติที่ดีในหมู่นักลงทุนและทำให้ดอลลาร์อ่อนค่า โดยดัชนี USD (DXY) ปรับลดลงมาจาก 93.86 เหลือ 93.33 และดัชนี Dow Jones และ S&P500 เกือบจะกลับสู่ระดับสูงสุดใหม่ ด้านราคาก๊าซและถ่านหินก็ส่งผลต่อดอลลาร์ด้วยเช่นกัน โดยลดความเป็นไปได้ที่จะเกิดวิกฤติเชื้อเพลิงในยุโรป

ในช่วงปลายสัปดาห์ วันศุกร์ที่ 29 ตุลาคมที่ผ่านมา ดอลลาร์ไม่ได้แค่ฟื้นตัวจากที่อ่อนค่าลงไปเท่านั้น แต่ยังกดดันคู่ EUR/USD ลงมาทำระดับต่ำสุดในรอบสามสัปดาห์ ท่าทีของนักลงทุนคือหัวใจสำคัญหลังจากการประกาศรายงานของธนาคารเฟดสหรัฐฯ เกี่ยวกับเงื่อนไขทางเศรษฐกิจที่เรียกว่า Beige Book ก่อนการประชุมของธนาคารฯ ในสัปดาห์หน้า “ด้วยธนาคารเฟดมีกำหนดจะลดการซื้อสินทรัพย์และลดมาตรการที่ยืดหยุ่น ซึ่งน่าจะเป็นคุณสมบัติหลักของนโยบายในอนาคต อัตราความเสี่ยง/ผลตอบแทนจึงเป็นบวกสำหรับดอลลาร์มากขึ้น” อธิบายโดยนักวิเคราะห์จาก TD Securities

ดอลลาร์ยังได้รับแรงหนุนในรอบเดือนจากสินทรัพย์ความเสี่ยง อัตราผลตอบแทนในพันธบัตรที่สูงขึ้นเป็น 1.672% (สูงสุดนับตั้งแต่เดือนพฤษภาคม) และสถิติมหภาคที่ดีจากสหรัฐฯ ได้แก่ ค่า PCE ที่สูงขึ้น (ดัชนีค่าใช้จ่ายในการบริโภคส่วนตัว) ซึ่งคงที่ที่ 3.6% ในเดือนกันยายนและสิงหาคม อย่างไรก็ตาม สถิติจากฝั่งยุโรปก่อให้เกิดภาวะตื่นตระหนกในหมู่นักลงทุน ซึ่งสถิติบ่งชี้ถึงภาวะเงินเฟ้อที่เร่งตัวสูงขึ้นและการชะลอตัวของ GDP

แม้ว่าคู่ EUR/USD จะมีความผันผวนในช่วงสองสามสัปดาห์ที่ผ่านมา อินดิเคเตอร์เทรนด์ 100% บนกรอบ D1 ชี้ไปทางทิศใต้ แต่ในหมู่ออสซิลเลเตอร์ ความผันผวนเหล่านี้ก่อให้เกิดความสับสนในระดับหนึ่ง มีเพียง 40% ของสัญญาณที่ชี้ไปทางทิศใต้ 30% ให้สัญญาณทิศเหนือ และ 30% ชี้ไปทิศทางด้านข้าง ไม่มีความเห็นที่พ้องกันในหมู่ผู้เชี่ยวชาญเช่นกัน โดย 30% โหวตให้กับแนวโน้มขาขึ้นของคู่นี้ ส่วน 55% โหวตให้กับขาลง และ 15% โหวตให้กับทิศทางด้านข้าง โดยระดับแนวรับอยู่ที่ 1.1520, 1.1485, 1.1425 และ 1.1250 ส่วนแนวต้าน ได้แก่ 1.1580, 1.1625, 1.1670, 1.1715, 1.1800, 1.1910

สำหรับเหตุการณ์และการประกาศสถิติเศรษฐกิจมหภาคที่สำคัญในสัปดาห์นี้จะมาจากทั้งสองฝั่ง ในวันจันทร์ที่ 1 พฤศจิกายน จะมีการประกาศปริมาณยอดขายปลีกของเยอรมนี และดัชนีกิจกรรมทางธุรกิจของ ISM ในภาคการผลิตของสหรัฐฯ ส่วนวันพุธที่ 3 พฤศจิกายน จะมีการประกาศดัชนี ISM ในภาคบริการ รวมถึงรายงานของ ADP ว่าด้วยระดับการจ้างงานในสหรัฐฯ ในวันเดียวกันนี้จะมีเหตุการณ์สำคัญอีกเหตุการณ์คือการประชุมของธนาคารเฟด รวมถึงการประกาศการตัดสินใจเรื่องอัตราดอกเบี้ย และการแถลงความเห็นของผู้บริหารธนาคารฯ เกี่ยวกับนโยบายทางการเงินของสหรัฐฯ ด้านฝั่งยุโรป นางคริสติน ลาการ์ด ประธานธนาคารกลางยุโรปมีกำหนดจะกล่าวแถลงในวันพุธและพฤหัสบดี

และตามธรรมเนียมปกติในวันศุกร์แรกของเดือน วันที่ 5 พฤศจิกายน เราจะได้ทราบสถิติจากตลาดแรงงานสหรัฐฯ รวมถึงดัชนีที่สำคัญอย่าง NFP ซึ่งเป็นจำนวนตำแหน่งงานนอกภาคการเกษตรของสหรัฐฯ นอกจากนี้จะมีการประกาศสถิติยอดขายปลีกของยูโรโซนในวันเดียวกัน

GBP/USD: ก่อนการประชุมธนาคารเฟดและธนาคารแห่งชาติอังกฤษ

- ดัชนีราคาผู้บริโภค (CPI) ซึ่งสะท้อนถึงราคาค้าปลีกของสินค้าและบริการของผู้บริโภคสำหรับประชาชนในสหราชอาณาจักร และเป็นตัวชี้วัดระดับเงินเฟ้อที่สำคัญ มีผลลัพธ์อยู่ที่ +0.3% ในเดือนกันยายน (เทียบกับ +0.4% และ +0.7% ในเดือนสิงหาคม) สำหรับสถิติปีต่อปี ดัชนี CPI สหราชอาณาจักรเติบโตขึ้น +3.1% (จากที่คาดการณ์ +3.2% และผลลัพธ์ +3.2% ในเดือนสิงหาคม) แม้ว่าดัชนีจะแสดงให้เห็นว่าภาวะเงินเฟ้อชะลอตัวในเดือนกันยายน นักวิเคราะห์คาดว่าอัตราเงินเฟ้อจะเร่งตัวสูงขึ้นในเดือนตุลาคมเนื่องด้วยราคาเชื้อเพลิงที่สูงขึ้น ภาษีสาธารณูปโภค และการขึ้นภาษีมูลค่าเพิ่มบางส่วน

สัปดาห์ที่จะถึงนี้ไม่ใช่แค่สัปดาห์แห่งการประชุมของธนาคารเฟดเท่านั้น แต่ยังเป็นการประชุมของธนาคารแห่งชาติอังกฤษอีกด้วย โดยการประชุมจะจัดขึ้นในวันพฤหัสบดีที่ 4 พฤศจิกายน ผู้เชี่ยวชาญหลายคนมองว่า ภาวะเงินเฟ้อที่ชะลอตัวในเดือนกันยายนไม่น่าจะส่งผลให้ธนาคารกลางอังกฤษหยุดขึ้นอัตราดอกเบี้ยในช่วงไม่กี่เดือนข้างหน้า (ขณะนี้อัตราดอกเบี้ยอยู่ที่ 0.1%)

ภัยเศรษฐกิจที่ชะงักงัน ประกอบกับอัตราการเติบโตที่อ่อนแอของ GDP และภาวะเงินเฟ้อสูงจะเป็นอันตรายอย่างยิ่งต่อเศรษฐกิจของสหราชอาณาจักร ซึ่งยังคงได้รับแรงกดดันต่อเนื่องจากเบร็กซิต ผู้เชี่ยวชาญของธนาคารแห่งชาติอังกฤษชี้ว่า อัตราเงินเฟ้อรายปีจะเร่งตัวที่ประมาณ 5% ภายในเดือนเมษายนปีl 2022 และลดลงมายังเป้าหมาย 2% ภายในสิ้นปี 2022 นี่คืออัตราที่เร็วมาก และนายแอนดริว ไบเลย์ ผู้ว่าการธนาคารกลางฯ กล่าวเมื่อไม่นานมานี้ว่า อัตราดังกล่าวอาจทำให้เกิดความจำเป็นที่จะต้องดำเนินการและขึ้นอัตราดอกเบี้ยเร็วกว่าที่วางแผนไว้ก่อนหน้านี้

ขณะนี้ นักลงทุนหลายคนเชื่อว่า อัตราดอกเบี้ยของเงินปอนด์อาจขยับถึง 0.45% ภายในสิ้นปี 2021 และ 0.95% ภายในเดือนมิถุนายนปี 2020 ซึ่งคาดว่าจะส่งผลให้เงินปอนด์แข็งค่าขึ้น อย่างไรก็ตาม ในสถานการณ์ปัจจุบันนั้น ทุกอย่างไม่ง่ายเช่นนั้น และการจำกัดมาตรการกระตุ้นทางการเงินอาจส่งผลให้เศรษฐกิจสหราชอาณาจักรซบเซา วิกฤติรุนแรงขึ้น และมาตรฐานการครองชีพของประชาชนชาวอังกฤษย่ำแย่ลง ปริมาณยอดขายปลีก (ไม่รวมสินค้าเชื้อเพลิง) ตามที่รายงานโดยสำนักงานสถิติชี้ว่าตัวเลขปีต่อปีลดลงจาก -0.9% เหลือ -2.5% เป็นเวลาสามเดือนติดต่อกัน ซึ่งแสดงให้เห็นว่าคนเริ่มออมเงินกันมากขึ้น

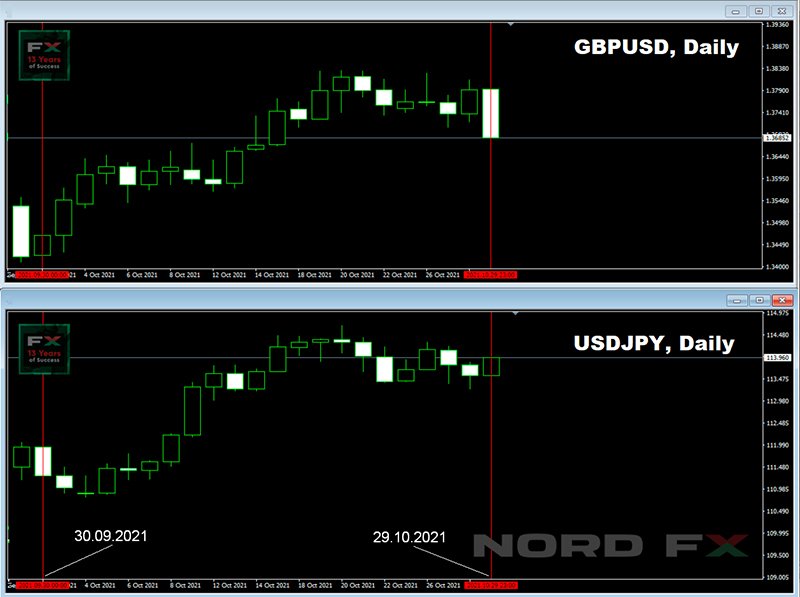

ช่วงหนึ่งสัปดาห์ครึ่งที่ผ่านมาชี้ให้เห็นว่า แนวโน้มกระทิงของคู่ GBP/USD ซึ่งเริ่มขึ้นตั้งแต่วันที่ 30 กันยายน ได้อ่อนกำลังลง และปัจจัยบางประการจากคู่ EUR/USD ส่งผลให้เงินปอนด์ปิดตลาดรอบการซื้อขายที่ 1.3685 ในเวลาหนึ่งเดือนถัดมา

สิ่งที่น่าตื่นเต้นคือการรอดูว่าตลาดจะตอบสนองอย่างไรต่อแผนการของธนาคารเฟดสหรัฐฯ และธนาคารแห่งชาติอังกฤษในการจำกัดมาตรการ QE ในขณะนี้ และในวันพุธและพฤหัสบดีซึ่งจะมีการประชุมของธนาคารกลางทั้งสองแห่งจะเป็นอีเวนต์ที่น่าสนใจอย่างแน่นอน และรับประกันถึงความผันผวนที่จะเกิดขึ้น ในขณะเดียวกัน ผู้เชี่ยวชาญ 40% วางเดิมพันไว้กับฝั่งตลาดหมี ส่วนผู้เชี่ยวชาญ 30% ประกอบกับการวิเคราะห์กราฟบนกรอบ D1 สนับสนุนฝั่งตลาดกระทิง และ 30% ที่เหลือมีท่าทีเป็นกลาง

ด้านออสซิลเลเตอร์สูงถึง 50% ให้สัญญาณเป็นกลาง สัญญาณของออสซิลเลเตอร์ที่เหลือแบ่งออกเป็นเท่า ๆ กัน คือ 25% ให้สีแดง และ 25% ให้สีเขียว ด้านอินดิเคเตอร์เทรนด์บนกรอบ D1 ชี้ว่าฝั่งสีแดงเป็นฝ่ายชนะอย่างชัดเจนที่ 80% ส่วนแนวรับ ได้แก่ 1.3765, 1.3675, 1.3600, 1.3575, 1.3525 และ 1.3400 และระดับแนวต้านและเป้าหมายของแนวโน้มกระทิง ได้แก่ 1.3725, 3770, 1.3810, 1.3835, 1.3900 และ 1.4000

USD/JPY: เงินเยนมีเส้นทางเป็นของตนเอง

- กราฟจากช่วงสองสัปดาห์ครึ่งที่ผ่านมาชี้ให้เห็นว่ แนวโน้มขาขึ้นของคู่ USD/JPY หมดกำลังลงแล้วเช่นกัน เพียงแต่ในกรณีของคู่ GBP/USD ดอลลาร์อ่อนค่าลงเทียบกับเงินปอนด์ตั้งแต่ปลายเดือนกันยายน แต่ในทางกลับกันนั้น ดอลลาร์แข็งค่าขึ้นเทียบกับเงินเยน

ค่าเงินญี่ปุ่นเป็นสกุลเงินหลบภัยสำหรับนักลงทุน และการอ่อนค่าลงรอบล่าสุดนี้สะท้อนถึงความสัมพันธ์ในทางตรงกันข้ามระหว่างอัตราแลกเปลี่ยนเงินเยนและความต้องการในความเสี่ยงที่เพิ่มขึ้นในตลาด ทั้งนี้ อีกหนึ่งปัจจัยกระตุ้นที่ส่งผลให้เงินเยนอ่อนค่าคือการเปลี่ยนแปลงของสมดุลการค้าของญี่ปุ่นต่อการนำเข้าอันเนื่องมาจากต้นทุนเชื้อเพลิงและเหล็กที่สูงขึ้น และแน่นอนเราต้องไม่ลืมปัจจัยที่สำคัญซึ่งส่งผลต่อราคา USD/JPY ซึ่งก็คืออัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ อย่างไรก็ตาม ผลตอบแทนนี้มีความสัมพันธ์แบบผกผันโดยตรงกับความเสี่ยงในตลาด

USD/JPY ทำระดับสูงสุดในรอบสี่ปีเมื่อวันที่ 20 ตุลาคม ขึ้นมาที่ 114.70 ซึ่งเป็นจุดที่ราคาเคยขยับถึงเมื่อเดือนพฤศจิกายน ปี 2017 หลังจากนั้น ความกะตือรือร้นของฝั่งตลาดกระทิงก็ผ่อนคลายลง ราคาได้ขยับลงและปิดตลาดสัปดาห์ที่แล้วที่ระดับ 113.95

ณ จุด ๆ นี้ นักวิเคราะห์ 70% คาดว่าราคาคู่นี้จะกลับมายังระดับ 113.00 ในตอนแรก และจากนั้นจะลงไปยังโซน 111.00-112.00 ภายในสิ้นเดือนพฤศจิกายน ส่วนผู้เชี่ยวชาญ 30% ที่เหลือยึดมุมมองในทางตรงกันข้าม โดยคาดการณ์ว่าราคาจะทำสถิติสูงสุดใหม่ในรอบหลายปีและขึ้นไปยังโซน 115.00-116.00

ระดับแนวต้าน ได้แก่ 114.35, 114.70 และ 115.50 เป้าหมายระยะยาวสำหรับตลาดกระทิงคือราคาสูงสุดของเดือนธันวาคมปี 2016 ที่ 118.65 ส่วนแนวรับที่ใกล้ที่สุด ได้แก่ 113.85, 113.40 และ 113.25 จากนั้นที่ 112.00 และ 111.65

สำหรับเหตุการณ์สำคัญที่จะเกิดขึ้นในสัปดาห์หน้านี้ ได้แก่ การประกาศรายงานการประชุมของคณะกรรมการนโยบายทางการเงินของธนาคารแห่งชาติอังกฤษในวันอังคารที่ 2 พฤศจิกายน อย่างไรก็ตาม มีแนวโน้มสูงที่ตลาดจะตอบสนองต่อรายงานดังกล่าวอย่างนิ่งสงบ โดยเฉพาะเมื่อเหตุการณ์นี้จะเกิดขึ้นเพียงหนึ่งวันก่อนการประชุมของธนาคารเฟดสหรัฐฯ ซึ่งจะเป็นอีเวนต์ที่นักลงทุนและนักเก็งกำไรทุกคนให้ความสนใจเป็นหลัก

คริปโตเคอเรนซี: Ethereum ทำระดับสูงสุดใหม่

- สถิติสูงสุดใหม่ $66,925 ของบิทคอยน์ที่ราคาขยับถึงเมื่อวันที่ 20 ตุลาคมที่ผ่านมา นั้นยังไม่ถูกทำลาย การปรับฐานโดยทันทีทำให้เกิดการต่อสู้กันอย่างดุเดือดระหว่างฝั่งกระทิงและหมี ซึ่งทั้งสองฝ่ายสูสีกันเป็นอย่างมาก ทำให้ราคาผันผวนอยู่ในช่วง $57,590—63,645 โดยเมื่อวันศุกร์ที่ 29 ตุลาคม ราคาเหรียญได้กลับมายังระดับเดิมของเจ็ดวันก่อนหน้าที่โซน $62,000 ส่วนมูลค่ารวมในตลาดคริปโตก็ไม่เปลี่ยนแปลงเช่นกันที่ $2.6 ล้านล้านดอลลาร์ แต่สัดส่วนของบิทคอยน์ลดลงเล็กน้อย ทั้งนี้ ดัชนีการครองตลาดของบิทคอยน์ปรับลดลงมาจาก 45.94% เหลือ 44.15% ซึ่งเป็นผลมาจากกระแสเงินที่ไหลเข้าสู่อัลท์คอยน์ โดยเฉพาะอีธีเรียม ซึ่งราคาสูงขึ้นจาก 18.72% เป็น 19.61% ในช่วงสัปดาห์ที่ผ่านมา ด้านดัชนี Crypto Fear & Greed Index ยังคงอยู่ในโซนโลภ (Greed) ที่ 70 จุด (75 เมื่อไม่กี่สัปดาห์ก่อนหน้า)

นักวิเคราะห์ส่วนใหญ่เชื่อว่า เทรนด์ขาขึ้นของคู่ BTC/USD จะดำเนินต่อไป ซึ่งมีสถิติหลายตัวสนับสนุน กระแสเงินที่ไหลออกจากตลาดเริ่มไหลกลับเข้ามาตามรายงานจาก Glassnode แฮชเรตของเครือข่ายบิทคอยน์ฟื้นตัวเกือบทั้งหมดภายหลังการสั่งแบนการขุดเหรียญโดยทางการจีนที่ทำให้ราคาทรุดลง 50% ในขณะเดียวกัน ปริมาณของบิทคอยน์ก็ค่อนข้างต่ำ นักขุดเหรียญและนักลงทุนยังคงถือเหรียญไว้โดยคาดหวังการเติบโตของราคาในอนาคต

ภูมิหลังปัจจัยเศรษฐกิจก็เป็นไปในทางบวกเช่นกัน ตลาดหุ้นนิวยอร์กยังคงเปิดให้มีการซื้อขายกองทุน ETFs บิทคอยน์ จริงอยู่ที่มีข้อมูลเปิดเผยว่าคณะกรรมการตลาดหลักทรัพย์สหรัฐฯ (SEC) มีแนวโน้มจะปฏิเสธคำขอของ Valkyrie ในการเปิดกองทุน ETF แบบมีอัตราทด และขณะนี้กลต. ยังอยู่ระหว่างการพิจารณาคำขออีกกว่าา 40 ฉบับให้มีการเปิดตัวกองทุนฟิวเจอร์สบิทคอยน์ ซึ่งอาจจะไม่ได้รับไฟเขียวเช่นกัน แต่ส่วนที่ได้รับการอนุมัติแล้วก็เพียงพอที่จะรับประกันกระแสเงินที่เข้าสู่ตลาดอย่างต่อเนื่องจากนักลงทุนที่พยายามปกป้องเงินจากภาวะเงินเฟ้อ

ส่วนข่าวดีสำหรับ BTC ก็คือ บริษัทชำระเงินยักษ์ใหญ่ Mastercard จะเริ่มประกาศการรองรับคริปโตเคอเรนซีบนเครือข่ายบริษัทในเร็ว ๆ นี้ ซึ่งจะรวมถึงวอลเล็ตบิทคอยน์ บัตรเดบิตและเครดิต และโครงการความภักดีของลูกค้าที่สามารถแปลงคะแนนสะสมเป็นสินทรัพ์ดิจิทัล

บริษัทอเมริกัน Walmart Inc. ซึ่งประกอบกิจการค้าปลีกและค้าส่งรายใหญ่ที่สุดในโลกก็เริ่มหันเข้าหาคริปโตเคอเรนซีและเริ่มโครงการนำร่องในการขายบิทคอยน์ในร้านค้าเช่นกัน

นักเทรดคริปโตและนักวิเคราะห์ที่รู้จักกันในชื่อ Altcoin Sherpa มั่นใจว่าราคาบิทคอยน์จะเด้งออกจากโซน $54,000-58,000 ซึ่งเป็นโซนแนวรับที่สำคัญ และทำระดับสูงสุดใหม่เกิน $80,000 ในเดือนพฤศจิกายน

อีกหนึ่งนักวิเคราะห์ชื่อดัง PlanB ก็คาดการณ์ว่าราคาบิทคอยน์จะพุ่งขึ้นแบบพาราโบลิกเช่นกัน ทั้งนี้ PlanB เป็นผู้คิดค้นโมเดล Stock-to-Flow (S2F) ซึ่งใช้ทำนายราคาเหรียญบิทคอยน์และช่วยให้ทำนายราคา BTC ได้อย่างแม่นยำเมื่อช่วงเดือนสิงหาคมและกันยายน และหากบิทคอยน์ยังคงขยับตามรูปแบบนี้ “เราจะออกจาก $98,000 ตั้งแต่เดือนพฤศจิกายน และจะไปถึง $135,000 ในเดือนธันวาคม” เขากล่าว “ดังนั้น คริสต์มาสปีนี้จะดีมาก ๆ”

นายลาร์ก ดาวิส นักวิเคราะห์คริปโตและนักเทรดชื่อดังเชื่อว่า “ช่วงหกเดือนข้างหน้ามีแนวโน้มที่จะเป็นช่วงที่บ้าคลั่งอย่างมากสำหรับบิทคอยน์และคริปโตเคอเรนซี! พวกคุณหลายคนจะมีโอกาสที่จะเปลี่ยนแปลงชะตาชีวิตทางการเงินของคุณอย่างสิ้นเชิง” เขาทวีตข้อความ

นายดาวิสไม่แนะนำให้นักลงทุนหลงระเริงไปกับการเก็งกำไรจากอัลท์คอยน์และ NFTs ในสถานการณ์ปัจจุบัน แต่ให้เดิมพันกับเหรียญที่ได้รับการพิสูจน์ทางเวลาแล้ว “ให้ผู้ชนะเป็นคนชนะ เพิ่มเงินสองเท่า และแม้แต่สามเท่า และตัดผู้แพ้ออกไป ทำมันอย่างไม่ปราณี ไม่มีประโยชน์ที่จะเก็บสินทรัพย์ที่น่าสงสัยเอาไว้” นายลาร์ก ดาวิส กล่าว

เขามองว่า BTC อาจเพิ่มเงินออมให้กับนักลงทุนได้ 20 เท่า ในช่วง 10 ปีข้างหน้า แต่เหรียญอัลท์คอยน์จะทำเงินผลตอบแทนในระดับเดียวกันได้เร็วกว่ามาก “อัลท์คอยน์มีไว้เพื่อทำเงิน ส่วน BTC มีไว้เก็บออม” เขาอธิบาย

ราคาเหรียญอัลท์คอยน์ดูเหมือนจะฟังคำพูดของ นายลาร์ก ดาวิส ในขณะที่บิทคอยน์แกว่งตัวอยู่บริเวณ $60,000-61,000 อีธีเรียมทำระดับสูงสุดใหม่ที่ $4,447 เมื่อวันที่ 29 ตุลาคม โดยทำลายสถิติเดิมที่ $4,360 ซึ่งเคยทำไว้เมื่อเดือนพฤษภาคม

คู่ ETH/USD กำลังพุ่งแรงเป็นเวลาห้าสัปดาห์ติดต่อกัน โดยทำราคาขึ้นมาถึง 65% ตั้งแต่วันที่ 21 กันยายน เหตุผลเบื้องหลังการเติบโตนี้คือกระบวนการเผาเหรียญที่ทำให้เหรียญ ETH หมดจากเครือข่ายที่หมุนเวียน อีกหนึ่งปัจจัยที่ผลักดันราคาอีธีเรียมคือข่าวเกี่ยวกับการเปิดตัวการอัปเดต Ethereum 2.0 Altair ที่ประสบความสำเร็จบน Beacon Chain ซึ่งจะทำให้การเปิดตัว ETH 2.0 อย่างสมบูรณ์แบบนั้นใกล้เข้ามามากขึ้น

อีกข่าวหนึ่งที่จะเป็นที่น่าสนใจสำหรับผู้ที่ไม่คิดถึงเฉพาะอนาคตของตนเองเท่านั้น แต่ยังนึกถึงอนาคตของลูกหลานและคนรัก บริษัทประกันภัยจากรัสเซียชื่อ Renaissance Life และ InDeFi SmartBank ได้ร่วมกันพัฒนาสมาร์ทคอนแทรกเพื่อช่วยเหลือในการจัดการมรดกสินทรัพย์ดิจิทัล ด้วยแนวโน้มการเติบโตของตลาดคริปโตเคอเรนซี ปัญหาเรื่องการรับมรดกทรัพย์สินประเภทนี้กลายเป็นปัญหาใหญ่ เนื่องจากเงินคริปโตนั้นกระจายศูนย์กลาง ในกรณีที่เจ้าของเสียชีวิต ทายาทจะไม่สามารถสืบทอดทรัพย์สินได้หากไม่สามารถเข้าถึงวอลเล็ตคริปโต สมาร์ทคอนแทรกพิเศษจะเข้ามาแก้ไขปัญหานี้โดยการอนุญาตให้ลูกค้าสามารถโอนเงินสินทรัพย์ดิจิทัลของพวกเขาไปให้กับผู้รับผลประโยชน์ในกรณีที่เจ้าของเสียชีวิตได้

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ