EUR/USD: การคาดการณ์อัตราดอกเบี้ย: USD +0.25%, EUR +0.50%

- เพราะขาดข่าวเศรษฐกิจที่สำคัญ การเคลื่อนไหวของคู่ EUR/USD ในช่วงวันที่ผ่านมาถูกกำหนดโดยคำพูดของผู้บริหารในที่ประชุมธนาคารเฟดสหรัฐฯ ในวันที่ 2/3 พฤษภาคม และผู้บริหารธนาคารกลางยุโรป (ECB) ในวันที่ 4 พฤษภาคมที่จะถึงนี้

ดัชนีดอลลาร์ (DXY) ขยับขึ้นมาเนื่องด้วยคำพูดของ Christopher Waller ผู้แทนจากธนาคารเฟดที่กล่าวว่า แม้ว่าเฟดจะดำเนินนโยบายการเงินที่ดุดันมากที่สุดนับตั้งแต่ปี 1980s ธนาคารเฟด “ไม่มีความคืบหน้าที่สำคัญ” ในการพาระดับเงินเฟ้อกลับมายังระดับเป้าหมายที่ 2% และอัตราดอกเบี้ยจะต้องถูกปรับขึ้น ส่งผลให้ดัชนี DXY ตัดผ่านแนวต้านที่ 102.00 เมื่อวันจันทร์ที่ 17 เมษายน และขยับถึงระดับที่ 102.22

Raphael Bostic ประธานธนาคารเฟดสาขาแอตแลนตาดูเหมือนจะเห็นด้วยกับเพื่อนร่วมงานของเขา แต่ในขณะเดียวกันก็กล่าวว่า “การขึ้นอัตราดอกเบี้ยอีกครั้งหนึ่งน่าจะเพียงพอที่จะถอยหลังและดูว่านโยบายของเราส่งผลต่อเศรษฐกิจอย่างไร”

Patrick Harker ประธานธนาคารเฟดสาขาฟิลาเดลเฟียกล่าวว่า ธนาคารกลางสหรัฐฯ ควรหยุดขึ้นอัตราดอกเบี้ยในเร็ว ๆ นี้ หลังจากนั้นอาจจะมีการหยุดพักเป็นเวลาเกือบปีครึ่ง “เนื่องจากผลกระทบของนโยบายทางการเงินโดยสมบูรณ์ต่อเศรษฐกิจอาจต้องใช้เวลานานสุด 18 เดือน เราจะต้องวิเคราะห์ข้อมูลที่มีอย่างระมัดระวังเพื่อดูว่าจะต้องดำเนินมาตรการเพิ่มเติมอะไรบ้าง” กล่าวโดย Harker ที่งาน Wharton Initiative ว่าด้วยเรื่องนโยบายและการกำกับดูแลทางการเงิน

Loretta Mester สมาชิก FOMC (คณะกรรมการกำกับนโยบายทางการเงิน) อีกท่านหนึ่งเห็นด้วยว่า ธนาคารเฟดใกล้จะสิ้นสุดวัฎจักรการขึ้นอัตราดอกเบี้ยแล้ว อย่างไรก็ดี เนื่องจากภาวะเงินเฟ้อในสหรัฐฯ ยังคงสูงเกินไป Mester เชื่อว่า “อัตราดอกเบี้ยจะต้องถูกปรับขึ้นสูงกว่า 5% และคงตัวที่ระดับนั้นไประยะหนึ่ง” ในขณะเดียวกันนี้ Mester ไม่ได้ระบุชัดเจนว่าจะต้อง”สูงกว่า” 5% มากแค่ไหน (เพราะระดับปัจจุบันอยู่ที่ 5.00% แล้ว) และระยะเวลาที่ว่า “ระยะหนึ่ง” คือนานเท่าไร

ในวันพุธที่ 19 เมษายนมีการเผยแพร่หนังสือ Beige Book ซึ่งเป็นบทรีวิวเศรษฐกิจโดยธนาคารเฟดที่อ้างอิงเอกสารรายงานจากธนาคารเฟดทั้ง 12 สาขา รายงานฉบับนี้มีบทวิเคราะห์ที่สามารถสรุปได้ดังนี้: 1) สถานการณ์เศรษฐกิจนิ่งสงบลงระดับหนึ่งในช่วงไม่กี่สัปดาห์ล่าสุด ในขณะที่เงินเฟ้อยังคงตัวค่อนข้างสูง 2) การเติบโตของค่าจ้างชะลอตัวเล็กน้อยแต่ยังคงสูง 3) ระดับราคาโดยรวมเพิ่มขึ้นปานกลางในช่วงระยะเวลาที่รายงาน แต่อัตราการเติบโตของราคาดูชะลอตัว

เมื่อพิจารณาเนื้อหาใน Beige Book และคำแถลงของสมาชิก FOMC ตลาดให้ข้อสรุปว่า ธนาคารเฟดจะขึ้นอัตราดอกเบี้ยอีก 25 bps (จุดพื้นฐาน) ในการประชุมวันที่ 2/3 พฤษภาคม หลังจากนั้นจะหยุดพัก WIRP คาดการณ์ว่า ความเป็นไปได้ที่จะขึ้นอัตราดอกเบี้ยในอัตราดังกล่าวขณะนี้อยู่ที่ 90% เทียบกับ 80% ในช่วงต้นสัปดาห์และ 50% ในช่วงต้นเดือนเมษายน ซึ่งถูกเก็งไว้ในราคาอยู่แล้ว และราคายังเก็งโอกาสการลดอัตราดอกเบี้ยตั้งแต่ต้นฤดูร้อนด้วย (ก่อนหน้านี้คาดการณ์ว่าจะมีการหั่นดอกเบี้ยสองครั้ง)

ความชัดเจนเพิ่มเติมอาจมีให้เห็นในช่วงต้นฤดูร้อน แต่รายงานการจ้างงานอีกสองฉบับ ได้แก่ CPI/PPI และรายงานยอดค้าปลีกจะประกาศในช่วงระหว่างการประชุมวันที่ 2/3 พฤษภาคม และการประชุม 13-14 มิถุนายน โดยมีความชัดเจนว่าข้อมูลทั้งหมดเหล่านี้สามารถส่งผลกระทบจริงจรังต่อนโยบายของธนาคารเฟดในอนาคต

สำหรับสถานการณ์ที่เกิดขึ้นในอีกฝั่งหนึ่งของมหาสมุทรแอตแลนติก ดัชนีราคาผู้บริโภค (CPI) ซึ่งประกาศเมื่อวันพุธที่ 19 เมษายนชี้ให้เห็นว่า ภาวะเงินเฟ้อในยูโรโซนลดลงจาก 8.5% เหลือ 6.9% ปีต่อปี แต่เนื่องจากแนวโน้มดังกล่าวนั้นเป็นไปตามการคาดการณ์ จึงไม่ส่งผลต่อราคาคู่นี้เท่าไรนัก

ผลการประชุมของนโยบายทางการเงินเดือนมีนาคมของ ECB ประกาศในวันถัดมา วันพฤหัสบดีที่ 20 พฤษภาคม เอกสารนี้ระบุว่าจำนวนผู้บริหารข้างมากเห็นด้วยกับข้อเสนอของ Philiip Lane ผู้อำนวยการด้านเศรษฐศาสตร์ให้ขึ้นอัตราดอกเบี้ย 50 bps ซึ่งจะขยับเป็น 4.00%

สถานการณ์ที่อธิบายข้างต้นทำให้ดัชนีดอลลาร์ DXY แข็งตัวอยู่ที่บริเวณ 101.70-102.00 และ EUR/USD คงตัวอยู่ในกรอบ 1.0910-1.1000 ดัชนี S&P Global มีส่วนช่วยเหลือเล็กน้อยในช่วงปลายสัปดาห์ โดยมีการประกาศข้อมูลเบื้องต้นของดัชนีผู้จัดการฝ่ายจัดซื้อสหรัฐฯ (PMI) เดือนเมษายน ตัวเลขคาดการณ์เดิมคือ 52.8 และตัวเลขครั้งก่อนหน้าคือ 52.3 ผลดัชนีจริงออกมาที่ 53.7 ซึ่งช่วยหนุนทัศนคติที่ดีต่อเศรษฐกิจสหรัฐฯ แต่ก็ไม่นานเท่าไรนัก ผลลัพธ์ที่ได้ทำให้ EUR/USD ปิดตลาดเกือบตรงกรอบด้านบนของช่องรายสัปดาห์ที่บริเวณ 1.0988

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ ช่วงเย็นวันศุกร์ที่ 21 เมษายน ความเห็นของนักวิเคราะห์แบ่งออกเป็นหลายกลุ่มเกือบเท่า ๆ กัน 35% คาดว่าดอลลาร์จะอ่อนค่าลงต่อ 35% คาดว่าจะแข็งค่า และ 30% ที่เหลือมีท่าทีเป็นกลาง ในส่วนของการวิเคราะห์เชิงเทคนิค อินดิเคเตอร์เทรนด์ทั้งหมดบนกรอบ D1 ให้สัญญาณสีเขียว ในส่วนของออสซิลเลเตอร์ได้แก่ 85% และ 15% เปลี่ยนเป็นสีแดง ระดับแนวรับที่ใกล้ที่สุดของคู่นี้อยู่ที่บริเวณ 1.0925-1.0955 จากนั้นคือ 1.0865-1.0885, 1.0740-1.0760, 1.0675-1.0710, 1.0620 และ 1.0490-1.0530 ด้านฝั่งกระทิงจะเจอกับแนวต้านที่บริเวณ 1.1000-1.1015 จากนั้นคือ 1.1050-1.1070 ต่อมาคือ 1.1110, 1.1230, 1.1280 และ 1.1355-1.1390

เรารอดูสถิติเศรษฐกิจหลายชุดในสัปดาห์หน้า โดยเฉพาะจากสหรัฐอเมริกา ดัชนีความเชื่อมั่นผู้บริโภคจะประกาศในอังคารที่ 25 เมษายน วันถัดมาจะเป็นสถิติปริมาณคำสั่งซื้อสินค้าคงทนและสินค้าทุนจากสหรัฐฯ ในวันพฤหัสบดีที่ 27 เมษายนจะประกาศสถิติอัตราการว่างงานและ GDP ส่วนวันศุกร์จะมีการรายงานการใช้จ่ายของผู้บริโภคในสหรัฐฯ ส่วนท้ายสัปดาห์ทำการจะมีการประกาศสถิติอีกหลายชุดจากเยอรมนีเช่นกัน ซึ่งเป็นประเทศขับเคลื่อนเศรษฐกิจหลักของอียู ดัชนีเหล่านี้ ได้แก่ ตัวชี้วัด GDP ประเทศ อัตราการว่างงาน รวมถึงดัชนีเงินเฟ้อที่สำคัญอย่าง ดัชนีราคาผู้บริโภค (CPI) อย่างไรก็ดี สิ่งหนึ่งที่จะไม่ต้องฟังในครั้งนี้คือการแถลงข่าวจากผู้บริหารของธนาคาร เพราะจะเป็นช่วงเวลานิ่งเงียบเริ่มตั้งแต่วันที่ 21 เมษายน ไปจนถึงการแถลงข่าวของ Jerome Powell ประธานธนาคารเฟดหลังการประชุมเดือนพฤษภาคม โดยจะไม่มีการแถลงข่าวอื่น ๆ ในระหว่างนี้

GBP/USD: หลายอย่างไม่เลวร้าย แต่ก็ไม่ได้ดี

- ดัชนีเงินเฟ้อในเดือนมีนาคมในสหราชอาณาจักร ซึ่งประกาศในวันพุธที่ 19 เมษายน ปรากฏว่าไม่ได้เลวร้ายมากนัก แต่ก็ไม่ได้ดีเช่นกัน ในเดือนมีนาคม ดัชนี CPI ร่วงลงจาก 10.4% YoY เหลือ 10.1% ในขณะที่ตลาดคาดหวังแนวโน้มลดลงที่ 9.8% การที่ดัชนีราคาผู้บริโภคยังคงตัวในระดับสูงยิ่งให้เหตุผลให้ธนาคารกลางอังกฤษ (BoE) ขึ้นอัตราดอกเีบ้ยต่อได้ และช่วยสนับสนุนเงินปอนด์เล็กน้อย

ดัชนีผู้จัดการฝ่ายจัดซื้อ S&P Global/CIPS (PMI) ในภาคการผลิตสหราชอาณาจักร โดยมีการคาดการณ์การเติบโตที่ 48.5 ลดลงจาก 47.9 เหลือ 46.6 ตลอดเวลาหนึ่งเดือน ในอีกด้านหนึ่ง ดัชนีกิจกรรมทางธุรกิจเบื้องต้นในภาคบริการให้ภาพเซอร์ไพรส์ การคาดการณ์และตัวเลขเดือนมีนาคม 52.9 ทำให้ดัชนีขึ้นเป็น 54.9 ในเดือนเมษายน ดัชนี PMI คอมโพสิตพัฒนาขึ้นจาก 52.2 ในเดือนมีนาคม 53.9 ในเดือนเมษายน

Dr. John Glen หัวหน้านักเศรษฐศาสตร์แสดงความเห็นต่อผลลัพธ์เชิงบวกที่สถาบัน Chartered Institute of Procurement and Supply (CIPS) กล่าวว่าเป็นการฟื้นตัวที่รวดเร็วที่สุดของปี ซึ่งแสดงให้เห็นว่า “ธุรกิจต่าง ๆ กำลังฉวยโอกาสจังหวะที่เศรษฐกิจสหราชอาณาจักรกำลังฟื้นตัว และระดับกิจกรรมเพิ่มขึ้นอย่างรวดเร็ว เนื่องด้วยคำสั่งซื้อใหม่และผลงานห่วงโซ่อุปทานที่เพิ่มขึ้น."

สำนักงานสถิติแห่งชาติสหราชอาณาจักรรายงานเมื่อวันศุกร์ที่ 21 เมษายนว่า ดัชนียอดค้าปลีกลดลง 0.9% ในเดือนมีนาคมหลังจากเพิ่มขึ้นมา 1.1% ในเดือนกุมภาพันธ์ สถิติปรากฏว่าอ่อนแอกว่าการคาดการณ์ ซึ่งชี้ว่าแนวโน้มจะลดลง 0.5% และสร้างแรงกดดันต่อเงินปอนด์

GBP/USD เริ่มต้นสัปดาห์ที่ 1.2414 และปิดตัวที่ 1.2442 คู่นี้แสดงแนวโน้มไซด์เวยส์หลังจากผลสถิติที่ออกมาหลายทิศทาง ในขณะนี้ ผู้เชี่ยวชาญ 45% เห็นด้วยกับเงินปอนด์และคาดการณ์ว่าคู่นี้จะเติบโตต่อไป 35% อยู่ฝั่งดอลลาร์ และ 20% โหวตให้แนวโน้มไซด์เวยส์ดำเนินต่อไป ในส่วนของออสซิลเลเตอร์บนกรอบ D1 ให้ภาพรวมดังนี้ 35% โหวตให้กับฝั่งสีเขียว 25% โหวตให้กับฝั่งสีแดง และ 40% เป็นสีเทากลาง อินดิเคเตอร์เทรนด์ 100% อยู่ฝั่งสีเขียว ระดับและโซนแนวรับ ได้แก่ 1.2390-1.2400, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1.2025, 1.1960, 1.1900-1.1920, 1.1800-1.1840 เมื่อราคาขยับขึ้นไปทิศเหนือ ราคาจะเจอกับแนวต้านที่ 1.2450-1.2480, 1.2510-1.2540, 1.2575-1.2610, 1.2700, 1.2820 และ 1.2940

ไม่คาดว่าจะมีสถิติที่สำคัญจากสหราชอาณาจักรในสัปดาห์นี้

USD/JPY: ไม่คาดว่าจะมีเซอร์ไพรส์จากธนาคารกลางญี่ปุ่น

- USD/JPY ขยับขึ้นไปยังระดับสูงสุดในรอบหกสัปดาห์ที่ 135.13 ในวันที่ 19 เมษายน เงินเยนร่วงลงยิ่งเจอแรงสะเทือนจากสถิติการขาดดุลการค้าของญี่ปุ่นจากกระทรวงรัฐมนตรีการคลังในปีงบประมาณ 2022 ตัวเลขอยู่ที่ $160 พันล้านดอลลาร์ โดยทำสถิติใหม่นับตั้งแต่ 1979 ในขณะเดียวกัน สภาวะอารมณ์ค่อนข้างเป็นบวกในรายงานรอบครึ่งปีของธนาคารกลางญี่ปุ่่นซึ่งประกาศเมื่อวันที่ 21 เมษายน เพราะ “ระบบการเงินญี่ปุ่นโดยรวมนั้นยังมีเสถียรภาพดี” และความคาดหวังให้เงินเฟ้อลดลงมายังเป้าหมายที่ 2% ยังคงมาควบคู่กันกับคำแถลงทุกครั้ง

การประชุมครั้งประวัติศาสตร์ของธนาคารกลางญี่ปุ่น (BoJ) จะมีขึ้นในสัปดาห์หน้า วันศุกร์ที่ 28 เมษายน ซึ่งจะเป็นการประชุมครั้งประวัติศาสตร์ไม่ใช่เพราะว่าจะมีการตัดสินใจที่สำคัญ แต่เป็นเพราะนี่เป็นการประชุมครั้งแรกของประธานคนใหม่ Kazuo Ueda หลังจากหมดวาระดำรงตำแหน่งของนาย Haruhiko Kuroda แหล่งข่าวหลายแห่งรวมถึง Reuters รายงานว่า ธนาคารฯ มีแนวโน้มที่จะคงนโยบายการเงินแบบผ่อนปรนสุดขั้วต่อไปในการประชุมครั้งนี้ โดยจะไม่มีการเปลี่ยนแปลงอัตราดอกเบี้้ยและผลตอบแทนพันธบัตร ทั้งนี้ อัตราดอกเบี้ยญี่ปุ่นอยู่ที่ -0.1% และครั้งสุดท้ายที่มีการเปลี่ยนแปลงคือวันที่ 29 มกราคม 2016 ซึ่งถูกปรับลดลง 20 จุด

ปัจจัยสามประการหลักที่อาจช่วยหนุนค่าเงินเยนคือ การหลีกหนีความเสี่ยงของนักลงทุนในกรณีที่ดอลลาร์อ่อนค่าเพราะนโยบายการเงินของธนาคารเฟดแบบผ่อนคลาย และผลตอบแทนพันธบัตรที่ลลดง ทั้งนี้ พันธบัตรสหรัฐฯ ชุดสิบปีและ USD/JPY มีความสัมพันธ์แบบแปรผันตรงระหว่างกัน ในกรณีที่ผลตอบแทนพันธบัตรลดลง เงินเยนจะแข็งค่า และคู่นี้จะเกิดแนวโน้มขาลง

USD/JPY ปิดตลาดท้ายสัปดาห์ที่แล้วที่ระดับ 134.12 ทั้งนี้ แนวโน้มระยะสั้นตามความเห็นของนักวิเคราะห์มีดังนี้: ขณะนี้ผู้เชี่ยวชาญ 35% โหวตให้กับแนวโน้มขาขึ้นของคู่นี้ และ 65% ชี้ไปยังทิศทางตรงกันข้าม โดยคาดการณ์ว่าเงินเยนจะแข็งค่าขึ้น ในส่วนของออสซิลเลเตอร์ 90% ชี้ไปยัง D1 (10% อยู่ในโซน overbought) ส่วนที่เหลือ 10% ให้ความเห็นเป็นกลาง ด้านอินดิเคเตอร์เทรนด์มี 75% ที่ชี้ไปยังทิศเหนือ 25% ทิศใต้ ระดับแนวรับตั้งอยู่ในโซน 134.00 ตามมาด้วยระดับและโซนคือ 132.80-133.00, 132.00-132.40, 131.25, 130.50-130.60, 129.65, 128.00-128.15 และ 127.20 ด้านระดับและโซนแนวต้าน ได้แก่ 134.75-135.15, 135.90-136.00, 137.00, 137.50 และ 137.90-138.00

เราได้พูดถึงการประชุมของธนาคารกลางญี่ปุ่นและการแถลงข่าวที่ตามมาของผู้บริหารธนาคารไปแล้ว ในส่วนของการประกาศสถิติที่สำคัญของเศรษฐกิจญี่ปุ่นไม่คาดว่าจะมีการประกาศที่สำคัญใด ๆ ในสัปดาห์นี้

คริปโตเคอเรนซี: บิทคอยน์ร่วงลง แต่ทัศนคติยังเป็นบวก

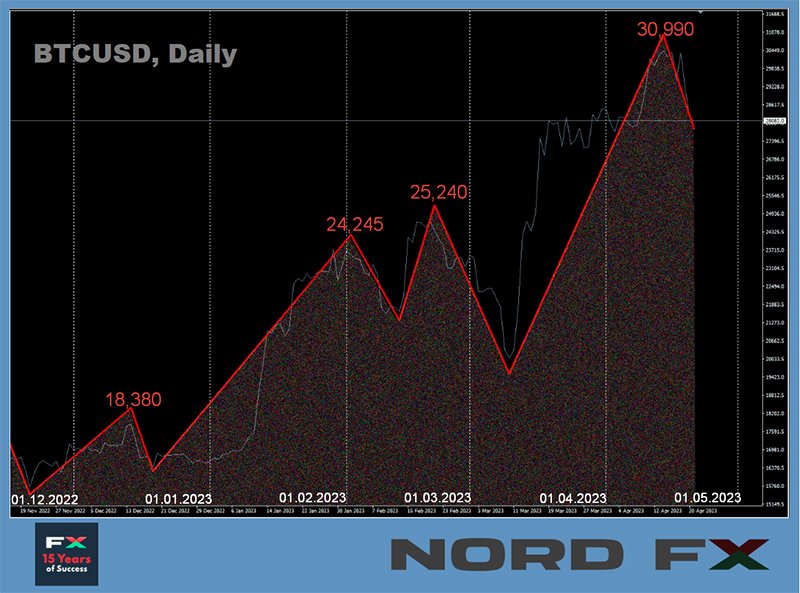

- ฝั่งกระทิงเจออุปสรรคในการรักษาราคา BTC/USD ให้อยู่เหนือแนวรับที่ $29,000 นับตั้งแต่วันที่ 10 เมษายน อย่างไรก็ดี ราคายังคงร่วงลงมาเมื่อวันพฤหัสบดีที่ 20 เมษายน และฉุดคริปโตสกุลอื่น ๆ ลงไปด้วย และทำให้เกิดคลื่นการปิดคำสั่งซื้อ แต่ไม่มีเหตุผลเบื้องหลังว่าอะไรทำให้ราคาร่วงลงมา นักวิเคราะห์บางคนเชื่อว่า ท่ามกลางการเกิดสุญญากาศของข่าว สัญญาณเชิงเทคนิคจึงเข้ามามีผล และบางทีการที่ดัชนีดอลลาร์ DXY ขยับขึ้นช่วงวันที่ 14-17 เมษายนอาจมีผลด้วย แต่ถึงแม้จะมีแนวโน้มขาลง ผู้เชี่ยวชาญหลายคนมองว่าแนวโน้มของบิทคอยน์ยังคงดูสดใส ซึ่งยืนยันได้จากหลักเกณฑ์ทางเครือข่ายและปัจจัยเศรษฐกิจมหภาค ความต้องการของนักลงทุนนั้นมาจากการเริ่มต้นปีที่ดีของบิทคอยน์ ซึ่งให้ผลตอบแทนถึง 70% ในไตรมาสที่ 1 โดยผู้เชี่ยวชาญจาก Goldman Sachs มองว่าบิทคอยน์เป็นสินทรัพย์ทางการเงินที่มีประสิทธิภาพที่สุดในปี 2023

Glassnode บริษัทด้านการวิเคราะห์ชี้ว่า แม้ว่า FTX จะทรุดตัวลงและแวดวงคริปโตจะมีกฎระเบียบเข้มงวดขึ้น การถือเหรียญระยะยาว (ของแอดเดรสที่อยู่นิ่งมามากกว่า 155 วัน) เพิ่มขึ้นเป็น 14.2 ล้าน BTC ซึ่งใกล้ระดับสูงสุดในประวัติศาสตร์และชี้ให้เห็นว่าผู้ถือเหรียญบิทคอยน์เชื่อในการเติบโตของเหรียญในอนาคต

ในขณะนี้ยังไม่มีความเข้าใจที่ชัดเจนว่าอนาคตของนโยบายการเงินของสหรัฐฯ จะเป็นอย่างไร แต่ท่าทีของหน่วยงานกำกับดูแลของอเมริกานั้นดูมีความชัดเจนต่ออัตราแลกเปลี่ยนดอลลาร์ จึงเป็นตัวกำหนดว่า BTC/USD จะแกว่งตัวไปในทิศทางใด Robert Kiyosaki เจ้าของหนังสือชื่อดังเรื่อง Rich Dad Poor Dad ได้ออกมาพูดอีกครั้งในสัปดาห์นี้เกี่ยวกับสถานการณ์ความโกลาหลทางการเงินที่หลีกเลี่ยงไม่ได้ และบอกให้นักลงทุนลงทุนเพิ่มในบิทคอยน์ ทองคำ และเงิน นักธุรกิจรายนี้สัญญาว่าเขาจะเพิ่มเงินลงทุนในสินทรัพย์ดิจิทัลในอนาคตอันใกล้ เพราะเขาไม่เชื่อใจในธนาคารเฟดสหรัฐฯ และนโยบายทางการเงินของรัฐบาลโจ ไบเดน “ทำไมต้องซื้อทองคำ เงิน และบิทคอยน์เพิ่ม? เพราะธนาคารเฟด กระทรวงการคลัง และไบเดนคือพวกโกหก!” Kiyosaki กล่าว เขาทำนายว่า หากเงินจำนวนมากเข้ามาในทองคำจริงและทองคำดิจิทัล ราคามันจะขยับขึ้นไปที่ $5,000 และ $500,000 ภายในปี 2025 ตามลำดับ

ทั้งนี้ รายงานของ Glassnode ชี้ถึงค่าสัมประสิทธิ์ความสัมพันธ์ระหว่าง XAU และ BTC ว่าเพิ่มสูงขึ้น และขณะนี้อยู่ที่ 0.85 ซึ่งความสัมพันธ์ดังกล่าวของบิทคอยน์กับสินทรัพย์ปลอดภัยคลาสสิกอาจช่วยเป็นแรงสนับสนุนจริงจังได้ เนื่องจากทองคำได้ขยับทำราคาสูงสุดแล้วและเตรียมพร้อมที่จะทำลายสถิติอีกครั้ง

Ark Invest ได้มองไปไกลกว่า Mike Novogratz และได้ประกาศแผนเวลาที่บิทคอยน์จะขยับถึง $1 ล้านดอลลาร์ “ในช่วงทศวรรษข้างหน้า มูลค่าบิทคอยน์น่าจะไปถึง $1 ล้านดอลลาร์เพราะเศรษฐกิจดิจิทัลที่เติบโตขึ้น” กล่าวโดย Yassine Elmandjra นักวิเคราะห์ของบริษัท เขาตระหนักว่าการเติบโตของราคาเหรียญ 30 เท่านั้นดูน่าทึ่ง แต่ก็ “ค่อนข้างสมเหตุสมแผล” หากคุณดูที่ประวัติพัฒนาการของบิทคอยน์ในอดีต เขามองว่าการมองว่าตอนนี้สายเกินไปที่จะลงทุนในบิทคอยน์นั้นเป็นความคิดที่ผิด ผู้เชี่ยวชาญรายนี้ให้ข้อสังเกตถึงผลงานที่น่าประทับใจของบิทคอยน์ในช่วงล่าสุด ซึ่งทำให้ทองคำดิจิทัลนั้นเป็นองค์ประกอบที่น่าดึงดูดในพอร์ตการลงทุน Elmandjra มองว่าสัดส่วนที่เหมาะสมของบิทคอยน์ในพอร์ตของสถาบันควรอยู่ที่ 2.5% และ 6.5% โดยขึ้นอยู่กับผลตอบแทนโดยรวมและระดับการยอมรับความเสี่ยง

Bobby Lee ผู้ก่อตั้งแอป Ballet และอดีต CEO ของตลาดคริปโต BTCC จากจีนได้สังเกตเห็นสัญญาณการฟื้นตัวของบิทคอยน์หลังฤดูหนาวคริปโตปี 2022 ในบทสัมภาษณ์กับ Bloomberg TV นาย Lee มองว่าท่ามกลางวิกฤติธนาคาร สกุลเงินดิจิทัลได้แสดงถึงคุณสมบัติของการเป็นสินทรัพย์หลบภัย “ผู้คนเริ่มเล็งเห็นว่าเงินของพวกเขาในธนาคารนั้นไม่ได้อยู่ในนั้นจริง ๆ สถาบันนำเงินเหล่านี้ให้เป็นสินเชื่อให้กับกิจการและบริษัทอื่น และคริปโตเคอเรนซีอย่างบิทคอยน์ก็ให้การควบคุมโดยสมบูรณ์และการครอบครองเหนือทรัพยากรอื่น ๆ” เขากล่าว “มันเป็นอย่างนี้มานานแล้ว คริปโตเคอเรนซีมีวัฎจักรสี่ปีเหล่านี้ และเราเกือบจะกลับมาอยู่บนเส้นทางเดิมแล้ว ตอนนี้เรามีความหวัง”

รายงานจากนักวิจัยจาก Matrixport ชี้ว่า ราคาบิทคอยน์จะทำระดับต่ำสุดที่คาดการณ์ไว้ในเดือนพฤศจิกายนปี 2022 นักวิเคราะห์รายนี้อธิบายว่า BTC ในอดีตเคยทำระดับต่ำสุด 515-458 วันก่อนการฮาล์ฟเหรียญครั้งถัดไป ซึ่งเหตุการณ์นี้มีกำหนดในเดือนเมษายน 2024 และราคาต่ำสุดที่พยากรณ์ไว้คือช่วงระหว่างเดือนพฤศจิกายน 2022 และมกราคม 2023 นี่คือสิ่งที่เกิดขึ้น จึงให้เหตุผลให้เราเชื่อว่าโมเดลนี้น่าจะได้ผลต่อไป และมูลค่าเหรียญจะขึ้นไปอย่างน้อย $63,160 ภายในช่วงฤดูใบไม้ผลิปี 2024

สำหรับแนวโน้มระยะใกล้ K33 บริษัทด้านการวิเคราะห์ทำนายว่า BTC/USD จะเติบโตขึ้นไปอีก 50% ในอีก 30 วันข้างหน้า การวิเคราะห์นี้อ้างอิงจากความคล้ายคลึงกันอย่างน่าประหลาดใจของวัฎจักรปี 2018 และ 2022 ซึ่งในทั้งสองกรณีใช้เวลากว่า 370 วันที่ราคาขยับจากจุดต่ำสุดขึ้นไปทำระดับสูงสุด และการฟื้นตัว 60% ใช้เวลาอีก 140 วัน คำอธิบายชี้ว่าบิทคอยน์จะมีราคาซื้อขายอยู่ที่บริเวณ $45,000 ในช่วงสัปดาห์สุดท้ายของเดือนพฤษภาคม

การคาดการณ์ของ Mike Novogratz ซีอีโอของ Galaxy Digital ดูน้อยกว่าและใช้เวลานานกว่า เขาตั้งเป้าหมายว่าบิทคอยน์จะขยับถึง $40,000 โดยมีความเห็นว่าราคาบิทคอยน์จะขยับขึ้นถึงระดับนี้เมื่อธนาคารเฟดสหรัฐฯ เริ่มลดอัตราดอกเบี้ย “การเทรดที่ให้กำไรได้ดีมากที่สุดคือการซื้อทองคำ ยูโร บิทคอยน์ และ Ethereum และจะยังคงเป็นเช่นนี้ต่อไป สินทรัพย์เหล่านี้จะทำผลงานได้ดีเมื่อธนาคารเฟดหยุดขึ้นดอกเบี้ย และเริ่มปรับมันลดลง” Novogratz กล่าว เขายังทำนายด้วยว่า สินเชื่อจะลดลงหลังวิกฤติธนาคารสหรัฐฯ เขามีความเห็นว่าสถานการณ์นี้อาจนำไปสู่วิกฤติสินเชื่อ และธนาคารเฟดอาจจะต้องหั่นอัตราดอกเบี้ยอย่างดุดันมากกว่าที่วางแผนไว้ ท่ามกลางสถานการณ์เศรษฐกิจที่ชะลอตัว

และแน่นอนว่าในบรรดาความเห็นที่สดใส เรามีคำคาดการณ์ของนักวิเคราะห์ Nicholas Merten ที่ตรงกันข้ามโดยสิ้นเชิง เขาได้ประกาศในคลิปวิดีโอใหม่ใน DataDash ต่อผู้ติดตามทั้ง 511,000 คนของเขาว่า ตอนนี้ถึงเวลาขายบิทคอยน์แล้ว เพราะบิทคอยน์ขยับขึ้นมาเกือบ 100% นับตั้งแต่เดือนพฤศจิกายน 2022 Merten เชื่อว่า การบุกเบิกครั้งล่าสุดของบิทคอยน์นี้อาจเป็นกับดัก เพราะตลาดคริปโตเจอแรงซื้อมากเกินไป

ผู้เชี่ยวชาญรายนี้ไม่เห็นด้วยกับผู้ที่เชื่อว่าบิทคอยน์จะเป็นไปตามสถานการณ์ปี 2019 ซึ่งราคาขยับขึ้นมา 300% ในเวลาไม่กี่เดือน เขาคิดว่าสถานการณ์ในเดือนมิถุนายน 2021 น่าจะเกิดขึ้นซ้ำอีกครั้งที่บิทคอยน์ทำระดับสูงสุดใหม่และก็ทรุดตัวลงตามมา

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ ในช่วงเย็นวันศุกร์ที่ 21 เมษายน BTC/USD ซื้อขายอยู่ที่ $27,305 ซึ่งมูลค่ารวมในตลาดคริปโตคือ $1.153 ล้านล้านดอลลาร์ ($1.276 ล้านล้านดอลลาร์ในสัปดาห์ที่แล้ว) ดัชนี Crypto Fear & Greed Index ขยับลงมาจาก 68 เหลือ 50 ในเวลาเจ็ดวัน และขยับจากโซนความโลภ (Greed) มายังโซนตรงกลาง (Neutral)

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ