EUR/USD: ECB พาเงินยูโรทรุดตัว

- สัปดาห์ที่ผ่านมามีเหตุการณ์สำคัญเกิดขึ้นสองเหตุการณ์ อย่างแรกคือการประกาศดัชนีราคาผู้บริโภค (CPI) ในสหรัฐฯ เมื่อวันที่ 13 กันยายน เหตุการณ์ที่สองคือการประชุมของสภาบริการธนาคารกลางยุโรป (ECB) เมื่อวันที่ 14 กันยายน

ในส่วนเหตุการณ์แรก ดัชนี CPI รายปีของสหรัฐฯ เพิ่มขึ้นจาก 3.2% ในเดือนกรกฎาคมเป็น 3.7% ในเดือนสิงหาคม สูงกว่าการคาดการณ์ของตลาดที่ 3.6% ในส่วนสถิติรายเดือน CPI ขยับขึ้นมาจาก 0.2% เป็น 0.6% ซึ่งตรงกับตัวเลขคาดการณ์ ด้านตลาดนั้นตอบสนองต่อสถิติเหล่านี้อย่างค่อนข้างเฉื่อยชา CME Group ชี้ว่ามีความเป็นไปได้ 78.5% ที่คณะกรรมการกำหนดนโยบายการเงินของสหรัฐฯ (FOMC) จะคงอัตราดอกเบี้ยไว้ที่ระดับเดิมคือ 5.50% ต่อปีในการประชุมวันที่ 20 กันยายนนี้ อย่างไรก็ตาม สถิติ CPI ให้ธนาคารฯ มีพื้นที่ในการจัดการนโยบายการเงินแบบเข้มงวดในอนาคตได้ ในกรณีที่ภาวะเงินเฟ้อในสหรัฐฯ ยังคงสูงขึ้นต่อเนื่อง จะมีความเป็นไปได้สูงที่ธนาคารเฟดจะขึ้นอัตราดอกเบี้ยอีก 25 จุดพื้นฐาน (bps) ซึ่งมีความเป็นไปได้เป็นอย่างมากเนื่องจากเศรษฐกิจสหรัฐฯ กำลังแสดงการเติบโตที่มั่นคงและตลาดแรงงานยังคงแข็งแกร่ง ตัวเลขจำนวนผู้ขอรับสวัสดิการว่างงานของสหรัฐฯ อยู่ที่ 220K ซึ่งต่ำกว่าตัวเลขคาดการณ์ที่ 225K

เหตุการณ์ที่สองที่กระตุ้นปฏิกิริยาที่ผันผวนมากกว่า คือ เมื่อวันพฤหัสบดีที่ 14 กันยายนที่ผ่านมา ECB ได้ขึ้นอัตราดอกเบี้ยให้กับยูโร 25 จุดพื้นฐาน (bps) เป็นครั้งที่สิบติดต่อกัน ดอกเบี้ยจะขึ้นมาจาก 4.25% เป็น 4.50% ซึ่งเป็นดอกเบี้ยที่สูงที่สุดนับตั้งแต่ปี 2001 ผู้เชี่ยวชาญมีความคิดเห็นแตกต่างกันไปในเรื่องนี้ ว่าเป็นท่าทีสายเหยี่ยวหรือสายพิราบ อย่างไรก็ตาม ในทางทฤษฎีนั้น การขึ้นอัตราดอกเบี้ยควรที่จะช่วยหนุนค่าเงินยูโร ในทางกลับกัน EUR/USD กลับตกลงมาต่ำกว่าระดับ 1.0700 ทำระดับต่ำสุดในกรอบที่ 1.0631 ซึ่งครั้งสุดท้ายที่ราคาลงมาต่ำขนาดนี้คือเมื่อช่วงฤดูใบไม้ร่วงปี 2023

แนวโน้มอ่อนค่าของยูโรเป็นเพราะคำกล่าวสายพิราบโดยผู้บริหารของธนาคารกลางยุโรป เราอาจพอสรุปได้ว่า ธนาคารกลางฯ ได้ขึ้นอัตราดอกเบี้ยจนถึงระดับที่ หากยังใช้อัตราดอกเบี้ยในระดับนี้สักระยะหนึ่ง จะช่วยกดภาวะเงินเฟ้อในยูโรโซนให้ลงมายังระดับเป้าหมายที่ 2.0% ได้ นาง Christine Lagarde ประธาน ECB กล่าวว่า “ฉันไม่ได้บอกว่า เรากำลังอยู่ที่จุดอัตราดอกเบี้ยสูงสุด” ซึ่งคำพูดนี้ทำให้นักลงทุนต้องผิดหวัง และพวกเขาสรุปว่าอัตราดอกเบี้ยปัจจุบันที่ 4.50% น่าจะเป็นการดำเนินการในช่วงท้ายของวัฎจักรการถอนสภาพคล่องออกจากระบบ ดังนั้น ในกรณีที่ธนาคารเฟดอาจยังคงขึ้นดอกเบี้ยเป็น 5.75% ฝั่งหมีของคู่ EUR/USD อาจเป็นฝ่ายได้เปรียบเป็นอย่างมากได้

โมเมนตัมตลาดหมีเพิ่มขึ้นต่อเนื่อง หลังการประกาศสถิติเมื่อวันพฤฆัสบดีที่บ่งชี้ว่ายอดค้าปลีกของสหรัฐฯ ในเดือนสิงหาคมเพิ่มขึ้น 0.6% เดือนต่อเดือน (MoM) ซึ่งสูงกว่าตัวเลขคาดการณ์ที่ 0.2% เป็นอย่างมาก ในขณะเดียวกัน ดัชนีราคาผู้ผลิต (PPI) เดือนสิงหาคมขึ้นมา 0.7% ก็สูงกว่าตัวเลขคาดการณ์และตัวเลขครั้งก่อนหน้าที่ 0.4% เช่นกัน

"เราคาดหวังว่า ความแข็งแกร่งของเศรษฐกิจสหรัฐฯ จะยังคงเพิ่มแรงกดดันต่อ EUR/USD ในอีกไม่กี่เดือนข้างหน้า เนื่องจากความแตกต่างของการเติบโตจะเป็นตัวกำหนด เรายังคงการคาดการณ์ไว้ว่าราคาจะอยู่ในช่วง 1.0600-1.0300 ในช่วง 6-12 เดือนข้างหน้า” นี่เป็นความเห็นของนักยุทธศาสตร์จาก Danske Bank หนึ่งในธนาคารชั้นนำของยุโรปเหนือ พวกเขากล่าวต่อว่า “เนื่องจากเป็นเรื่องยากที่จะนึกภาพการเปลี่ยนแปลงอย่างชัดเจนในพฤติกรรมของดอลลาร์สหรัฐในขณะนี้ และเนื่องด้วยราคาสินค้าโภคภัณฑ์สูงขึ้นอย่างต่อเนื่อง เราอาจไปถึงตัวเลขคาดการณ์ 6 เดือนของเราเร็วกว่าที่เราคาดคิด”

นักยุทธศาสตร์จาก HSBC ทำนายว่าราคาจะร่วงลงเร็วยิ่งกว่านั้น และคาดว่าราคาจะไปถึงระดับ 1.0200 ภายในสิ้นปีนี้ ด้านผู้เชี่ยวชาญจาก ING ชี้ว่า ราคาอาจตกลงมายังบริเวณ 1.0600-1.0650 ในช่วงการประชุมของธนาคารเฟดในสัปดาห์ที่จะถึงนี้ “เราเชื่อว่าในขั้นนี้ อัตราแลกเปลี่ยน EUR/USD จะได้รับอิทธิพลจากดอลลาร์เพิ่มมากขึ้น “ตลาดตระหนักว่า ECB น่าจะถึงช่วงอัตราดอกเบี้ยสูงสุดแล้ว ซึ่งหมายความว่าสถิติของยูโรโซนน่าจะมีผลน้อยลง เราอาจได้เห็น EUR/USD ขยับขึ้นอีกครั้งในวันนี้ (15 กันยายน) แต่อาจมีโอกาสสูงมากที่ราคาจะกลับมายังบริเวณ 1.0600/1.0650 ในช่วงวันการประชุมของธนาคารเฟด"

ณ ขณะที่เขียนบทรีวิวฉบับนี้ในช่วงเย็นวันศุกร์ที่ 15 กันยายน ราคาคู่นี้ได้ขยับขึ้นและปิดท้ายสัปดาห์ที่ 1.0660 โดยผู้เชี่ยวชาญ 55% เห็นว่าราคาจะปรับฐานขึ้นด้านบนต่อไป ในขณะที่ 45% เห็นด้วยกับนักเศรษฐศาสตร์จาก ING และโหวตให้กับแนวโน้มขาลง ในส่วนการวิเคราะห์เชิงเทคนิคแทบไม่มีการเปลี่ยนแปลงใด ๆ ในช่วงสัปดาห์ที่ผ่านมา ในหมู่อินดิเคเตอร์เทรนด์และออสซิลเลเตอร์บนกรอบ D1 100% อยู่ฝั่งดอลลาร์สหรัฐ และให้สัญญาณสีแดง อย่างไรก็ดีมี 25% ของอินดิเคเตอร์ที่ให้สัญญาณ oversold ในส่วนแนวรับที่ใกล้ที่สุดของคู่นี้อยู่ที่บริเวณ 1.0620-1.0630 ตามมาด้วย 1.0515-1.0525, 1.0480, 1.0370 และ 1.0255 ด้านฝั่งกระทิงจะเจอกับแนวต้านที่โซน 1.0680-1.0700 จากนั้นคือ 1.0745-1.0770, 1.0800, 1.0865, 1.0895-1.0925, 1.0985 และ 1.1045

ในสัปดาห์ที่จะถึงนี้น่าจะค่อนข้างมีหลายกิจกรรมเกิดขึ้น ในวันอังคารที่ 19 กันยายน ดัชนีเงินเฟ้อผู้บริโภค (CPI) ของยูโรโซนจะประกาศให้ทราบ แน่นอนว่าวันสำคัญที่สุดของสัปดาห์และอาจจะเป็นของเดือนที่จะถึงนี้จะเป็นวันพุธที่ 20 กันยายน ซึ่งจะมีการประชุมของคณะกรรมการ FOMC ในธนาคารเฟดจัดขึ้น นอกเหนือจากการตัดสินใจเรื่องอัตราดอกเบี้ยแล้ว นักลงทุนยังคาดหวังจะได้ข้อมูลที่มีประโยชน์เกีย่วกับการคาดการณ์ในระยะยาวของ FOMC ตลอดจนการแถลงข่าวโดยผู้บริหารธนาคารเฟด ส่วนในวันพฤหัสบดีที่ 21 กันยายน ตามธรรมเนียมจะมีการประกาศยอดขอรับสวัสดิการว่างงานเบื้องต้นในสหรัฐฯ มาพร้อมกับดัชนีกิจกรรมการผลิตจากธนาคารเฟดสาขาฟิลาเดลเฟีย วันศุกร์จะมีการรายงานดัชนีกิจกรรมทางธุรกิจ และดัชนี PMI ของเยอรมนี ยูโรโซน และสหรัฐฯ

GBP/USD: รอดูการประชุมธนาคารอังกฤษ

- จากสถิติล่าสุด เศรษฐกิจสหราชอาณาจักรกำลังเผชิญกับช่วงเวลาที่ยากลำบาก นักวิเคราะห์บางท่านถึงกับอธิบายสถานการณ์นี้ว่าเลวร้ายมาก GBP/USD ยังคงขยับลงด้านล่างท่ามกลางสถิติ GDP ที่น่าผิดหวังของอังกฤษ สถิติล่าสุดจากสำนักงานสถิติแห่งชาติ (ONS) ของสหราชอาณาจักร ซึ่งประกาศเมื่อวันพุธที่ 13 กันยายนที่ผ่านมาชี้ว่า เศรษฐกิจอังกฤษหดตัวลง -0.5% เดือนต่อเดือน เทียบกับตัวเลขคาดการณ์ที่ -0.2%

หนึ่งวันก่อนหน้านั้น ONS ได้เผยแพร่สถิติที่น่าผิดหวังพอ ๆ กันเกี่ยวกับตลาดแรงงาน อัตราว่างงานในรอบสามเดือนถึงเดือนกรกฎาคมเพิ่มขึ้น 4.3% เทียบกับตัวเลขครั้งก่อนหน้าที่ 4.2% อัตราการจ้างงานลดลง 207,000 ตำแหน่ง ในขณะที่เศรษฐกิจมีตัวเลขตำแหน่งงานลดลง 66,000 ตำแหน่งในเดือนก่อนหน้า การคาดการณ์ของตลาดเดิมคาดว่ามีจำนวนงานลดลง 185,000 ตำแหน่ง

ความพยายามของธนาคารแห่งชาติอังกฤษ (BoE) ในการต่อสู้กับภาวะเงินเฟ้อดูค่อนข้างจะไม่มากพอ แม้ว่าอัตราการเติบโตของราคาสินค้าและบริการในอังกฤษจะลดลงจาก 7.9% เหลือ 6.8% ในรอบปี (ต่ำที่สุดนับตั้งแต่เดือนกุมภาพันธ์ 2022) อัตราเงินเฟ้อยังถือว่าสูงที่สุดในกลุ่มประเทศ G7 อีกทั้ง ดัชนีราคาผู้บริโภคพื้นฐาน (CPI) ยังคงไม่เปลี่ยนแปลงจากเดือนก่อนหน้าที่ 6.9% ปีต่อปี ซึ่งต่ำกว่าระดับสูงสุดที่เคยทำสถิติไว้เพียง 0.2% เท่านั้น

Sarah Briden รองผู้ว่าการธนาคารอังกฤษเชื่อว่า “ความเสี่ยงของภาวะเงินเฟ้อในขณะนี้กำลังสูงขึ้น” และมันจะไปถึงเป้าหมายที่ 2% ในอีกสองปีเท่านั้น ในระหว่างนี้ ผลการสำรวจรายไตรมาสชี้ว่ามีประชากรเพียง 21% ในประเทศที่พึงพอใจกับการดำเนินงานของธนาคารอังกฤษเพื่อควบคุมราคาที่สูงขึ้น ซึ่งถือว่าเป็นระดับต่ำที่สุดที่เคยมีมา

นักวิเคราะห์จาก Scotiabank ของแคนาดาเชื่อว่า แนวโน้มที่ลดลงของ GBP/USD อาจดำเนินต่อไปถึง 1.2100 ในช่วงไม่กี่สัปดาห์ที่จะถึงนี้และขยับต่อไปที่ 1.2000 นักเศรษฐศาสตร์จาก Societe Generale ธนาคารจากฝรั่งเศสมีมุมมองที่คล้ายกัน พวกเขามองว่า ราคาไม่น่าจะลงไปถึง 1.1500 แต่ราคามีโอกาสมากที่จะขยับถึง 1.2000

GBP/USD ปิดท้ายสัปดาห์ที่ผ่านมาที่ระดับ 1.2382 การคาดการณ์ระยะกลางชี้ว่า นักวิเคราะห์ 50% คาดว่าราคาคู่นี้จะปรับฐานขึ้นด้านบน 35% คาดว่าราคาจะขยับลงต่อ และ 15% ชี้ไปยังทิศทางด้านข้าง ในกราฟ D1 มีอินดิเคเตอร์เทรนด์และออสซิลเลเตอร์ 100% ที่ให้สัญญาณสีแดง โดย 15% ชี้ว่าราคาอยู่ในโซน oversold หากราคาคู่นี้ยังคงลงทิศใต้ต่อไป จะต้องเจอกับแนวรับที่โซนและระดับคือ 1.2300-1.2330, 1.2270, 1.2190-1.2210, 1.2085, 1.1960 และ 1.1800 ในกรณีที่ราคาขยับขึ้นด้านบน ราคาจะต้องเจอกับแนวต้านที่ 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760 และ 1.2800-1.2815

ในส่วนกิจกรรมสำคัญที่เกี่ยวข้องกับเศรษฐกิจอังกฤษ ในวันพุธที่ 20 กันยายนจะมีการประกาศดัชนีราคาผู้บริโภค (CPI) ซึ่งดัชนีเงินเฟ้อแน่นอนว่าจะมีผลต่อการตัดสินใจกำหนดอัตราดอกเบี้ยของธนาคารอังกฤษ (คาดการณ์ว่าจะปรับขึ้นมาอีก 25 จุด จาก 5.25% เป็น 5.50%) การประชุมของ BoE จะมีขึ้นในวันพฤหัสบดีที่ 21 กันยายน นอกจากนี้ ในช่วงปลายสัปดาห์จะมีการรายงานดัชนียอดค้าปลีกและดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ของอังกฤษ

USD/JPY: ยังไม่คาดหวังเซอร์ไพรส์ใด ๆ จากธนาคารกลางญี่ปุ่น

- ตั้งแต่ต้นปีนี้ เงินเยนได้อ่อนค่าเทียบกับดอลลาร์อย่างต่อเนื่อง โดย USD/JPY กลับมายังระดับเมื่อเดือนพฤศจิกายน 2022 ทั้งนี้ สิ่งที่น่าสังเกตก็คือ เมื่อหนึ่งปีที่แล้วที่ราคาอยู่ในระดับปัจจุบัน ธนาคารกลางญี่ปุ่น (BoJ) ได้เข้าแทรกแซงค่าเงินอย่างแข็งขัน แต่ในปีนี้ BoJ ยังทำแค่เพียงการแทรกแซงด้วยวาจาเท่านั้น แต่ก็ค่อนข้างบ่อยครั้งเช่นกัน เพราะเจ้าหน้าที่ระดับสูงของธนาคารกลางญี่ปุ่นมักกล่าวแถลงต่อสาธารณะบ่อยครั้ง

ในบทสัมภาษณ์ล่าสุดกับหนังสือพิมพ์ Yomiuri ผู้ว่าการธนาคาร BoJ นาย Kazuo Ueda กล่าวว่า ธนาคารกลางฯ อาจยกเลิกนโยบายอัตราดอกเบี้ยติดลบ หากสามารถสรุปได้ว่า อัตราเงินเฟ้อขยับถึงระดับเป้าหมายที่ 2% อย่างยั่งยืน เขามองว่าภายในสิ้นปีนี้ ธนาคารฯ จะต้องมีข้อมูลที่เพียงพอให้ประเมินว่าสถานการณ์สุกงอมและพร้อมสำหรับการเปลี่ยนแปลงทางนโยบายแล้วหรือไม่

การแทรกแซงด้วยคำพูดนี้มีผลต่อตลาด โดยตลาดตอบสนองด้วยค่าเงินเยนที่แข็งค่าขึ้น แต่ “เวทมนตร์” ดังกล่าวเกิดขึ้นเพียงชั่วครู่ และไม่นานนัก USD/JPY ก็กลับมายังด้านบนอีกครั้ง และปิดตลาดรอบห้าวันทำการที่ 147.84

นักเศรษฐศาสตร์จาก Danske Bank เชื่อว่า สถานการณ์ในโลกเป็นผลดีต่อเงินเยนญี่ปุ่น และคาดการณ์ว่าคู่ USD/JPY จะขยับลงมาที่ 130.00 ในช่วง 6-12 เดือนข้างหน้า “เราเชื่อว่าผลตอบแทนในสหรัฐฯ กำลังอยู่ที่จุดสูงสุดหรือเข้าใกล้แล้ว ซึ่งเป็นเหตุผลรองรับหลักว่าทำไมเราจึงมองแนวโน้มขาลงสำหรับ USD/JPY," พวกเขากล่าวว่า “นอกจากนี้ ภายใต้เงื่อนไขทางเศรษฐกิจโลกในปัจจุบัน ซึ่งอัตราการเติบโตและเงินเฟ้อกำลังลดลง ประวัติศาสตร์ชี้ให้เห็นว่า เงื่อนไขเหล่านี้นั้นเป็นมิตรต่อเงินเยนญี่ปุ่น” Danske Bank ยังคาดการณ์ด้วยว่า ภาวะเศรษฐกิจถดถอยอาจเกิดขึ้นในสหรัฐฯ ภายในสองไตรมาสข้างหน้า ซึ่งจะกระตุ้นให้ธนาคารเฟดต้องหั่นอัตราดอกเบี้ย แต่จนกว่าธนาคารเฟดจะยุติวัฎจักรปัจจุบัน ธนาคารกลางญี่ปุ่นคาดว่าจะคงนโยบายทางการเงินเหมือนเดิมไม่มีการเปลี่ยนแปลง ดังนั้น ท่าทีใด ๆ จาก BoJ ก่อนครึ่งหลังของปี 2024 จึงไม่น่าจะเกิดขึ้น

ในส่วนการคาดการณ์ระยะสั้น Societe Generale ยังไม่ตัดโอกาสที่การตัดสินใจของ FOMC โดยธนาคารเฟดในวันที่ 20 กันยายนนี้จะส่งผลให้ USD/JPY ขยับเข้าใกล้ระดับ 150.00 มากกว่าเดิม ในส่วนการประชุมของธนาคารกลางญี่ปุ่นในวันศุกร์ที่ 22 กันยายนนี้ไม่คาดว่าจะมีเหตุการณ์น่าประหลาดใจใด ๆ และน่าจะเป็นเพียงการแทรกแซงด้วยวาจาเหมือนเช่นเคย ในระหว่างนี้ ผู้เชี่ยวชาญส่วนใหญ่ (80%) เชื่อว่า ในกรณีที่ธนาคารเฟดคงอัตราดอกเบี้ยเท่าเดิม USD/JPY จะมีโอกาสสูงที่จะปรับฐานสู่ด้านล่าง และมีเพียง 10% เท่านั้นที่คาดว่าราคาจะทะยานขึ้นต่อ และอีก 10% มีความเห็นเป็นกลาง ด้านอินดิเคเตอร์เทรดน์และออสซิลเลเตอร์บนกรอบ D1 ให้สัญญาณสีเขียว แต่ 10% ให้สัญญาณ overbought

ระดับแนวรับที่ใกล้ที่สุดอยู่ในโซน 146.85-147.00 ตามมาด้วย 145.90-146.10, 145.30, 144.50, 143.75-144.05, 142.90-143.05, 142.20, 141.40-141.75, 140.60-140.75, 138.95-139.05, และ 137.25-137.50 ด้านแนวต้านที่ใกล้ที่สุดอยู่ที่ 147.95-148.00 ตามมาด้วย 148.45, 148.85-149.10, 150.00, และสุดท้ายคือระดับสูงสุดของเดือนตุลาคมที่ 2022 ที่ 151.90

เราได้กล่าวถึงการประชุมของธนาคารกลางญี่ปุ่นในวันที่ 22 กันยายนนี้ไปแล้ว ซึ่งไม่คาดว่าจะมีเหตุการณ์สำคัญทางเศรษฐกิจที่เกี่ยวข้องกับเศรษฐกิจญี่ปุ่นที่จะประกาศในสัปดาห์นี้ แต่นักเทรดควรทราบว่า วันจันทร์ที่ 18 กันยายนที่จะถึงนี้เป็นวันหยุดนักขัตฤกษ์ในญี่ปุ่น ซึ่งเป็นวันเคารพผู้สูงอายุ

คริปโตเคอเรนซี: สัญญาณเตือนสุดท้ายและความย้อนแย้งของบิทคอยน์

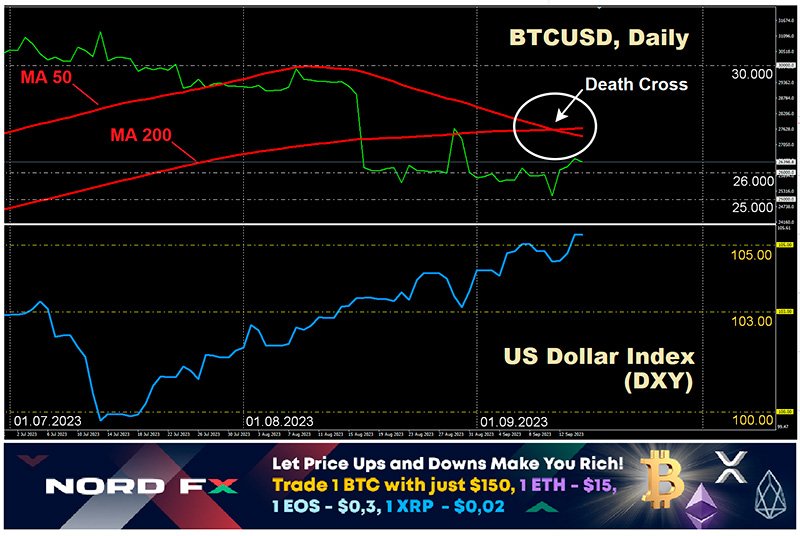

- สัญญาณเตือนสุดท้าย (Death Cross) แสดงให้เห็นจากการที่ค่าเฉลี่ยเคลื่อนที่เส้น 50 วัน และเส้น 200 วันตัดกัน ซึ่งปรากฏบนกราฟรายวันของบิทคอยน์ รูปแบบนี้เคยปรากฏขึ้นเมื่อช่วงกลางเดือนมกราคมปี 2022 และตามมาด้วยราคาร่วงลงมาเกือบสามเท่าภายในเดือนพฤศจิกายน ซึ่งเป็นสาเหตุให้คนวิตกกังวล ที่น่าสนใจก็คือสัญญาณ Death Cross ดังกล่าวก็เคยเกิดขึ้นในเดือนกรกฎาคม 2021 แต่ไม่ได้ตามมาด้วยราคาร่วงลงอย่างหนัก

ในสัปดาห์นี้ ตลาดคริปโตมีความผันผวนสูง โดยมีปริมาณการเทรดบิทคอยน์ขยับถึง $15 พันล้านดอลลาร์ ระดับกิจกรรมดังกล่าวเกิดขึ้นเฉพาะในช่วงที่มีเหตุการณ์สำคัญทางเศรษฐกิจเท่านั้น ซึ่งในครั้งนี้อาจเป็นการประกาศสถิติเงินเฟ้อของสหรัฐฯ เมื่อวันพุธที่ 13 กันยายน และการประชุมของธนาคารเฟดที่จะมีขึ้นในวันที่ 20 กันยายน

กราฟรายสัปดาห์ของ BTC/USD แสดงให้เห็นถึงเทรนด์เหล่านี้ ในวันจันทร์ที่ 11 กันยายน ราคาบิทคอยน์ร่วงลงมาที่ $25,000 แม้ว่าดอลลาร์จะอ่อนค่าลงและดัชนีหุ้นขยับขึ้น แนวโน้มขาลงดังกล่าวถูกกระตุ้นโดยข่าวลือว่า แพลตฟอร์ม FTX มีแผนที่จะขายสินทรัพย์ดิจิทัลเพื่อเป็นส่วนหนึ่งของกระบวนการล้มละลาย ในวันอังคาร นักลงทุนกลับมาเข้าซื้อในราคาที่ต่ำกว่า และดันราคาบิทคอยน์ขึ้นไปที่ $26,500 ได้สำเร็จ ในวันพฤหัสบดีหลังการประกาศการตัดสินใจเรื่องอัตราดอกเบี้ยของ ECB บิทคอยน์ยังคงแข็งค่าขึ้น ทำราคาที่ $26,838 ซึ่งเกิดขึ้นแม้ในสถานการณ์ที่ดอลลาร์แข็งค่าขึ้นก็ตาม

จริง ๆ แล้ว พฤติกรรมราคาในช่วงล่าสุดค่อนข้างมีความย้อนแย้ง ลองสมมติว่า BTC/USD เป็นตราชั่งแบบหนึ่ง ซึ่งเมื่อด้านหนึ่งมีน้ำหนักมากกว่า ด้านนั้นก็ต้องขยับลง และอีกด้านหนึ่งก็ขยับขึ้น แต่สิ่งที่เรากำลังเห็นคือ ทั้งสองด้านทั้งขยับขึ้นและลงพร้อมกัน นักวิเคราะห์บางท่านมองว่า มันไม่มีเหตุผลเบื้องหลังความเคลื่อนไหวของบิทคอยน์ที่เกิดขึ้นเหล่านี้ สภาพคล่องที่ต่ำและมูลค่าตลาดที่ลดลงทำให้สินทรัพย์นั้น “เปลี่ยนมือ” จากนักเก็งกำไรกลุ่มหนึ่งเป็นอีกกลุ่มหนึ่งเท่านั้น

แม้แต่คำกล่าวของนาย Gary Gensler ประธานคณะกรรมการตลาดหลักทรัพย์ของสหรัฐฯ (SEC) ต่อวุฒิสภาสหรัฐฯ ก็ไม่ได้ส่งแรงสะเทือนต่อตลาดแต่อย่างใด เขากล่าวว่า สกุลเงินคริปโตส่วนใหญ่อยู่ภายใต้กรอบกฎหมายของหน่วยงานเขา ดังนั้น ผู้เล่นในตลาดทุกราย ได้แก่ ตลาดหลักทรัพย์ โบรกเกอร์ ดีลเลอร์ และหน่วยงานชำระบัญชีจะต้องลงทะเบียนกับกลต. อย่างเคร่งครัด

Gensler เปรียบเทียบสถานการณ์ปัจจุบันในอุตสาหกรรมคริปโตกับช่วงปี “wild west) ในศตวรรษที่ 20 เมื่อเริ่มมีการพัฒนาการจดทะเบียนตลาดหลักทรัพย์ ในยุคนั้น หน่วยงานรัฐต้องใช้มาตรการบังคับที่เข้มงวดมากมาย เพื่อกำกับดูแลอุตสาหกรรม และเกิดเป็นคดีความในชั้นศาลหลายคดี มาตรการที่คล้ายกันนี้คือสิ่งจำเป็นในปัจจุบัน ซึ่งมาตรการเหล่านี้ไม่ใช่แค่เพื่อยับยั้งผู้ประกอบการ แต่ยังเป็นไปเพื่อคุ้มครองนักลงทุน ตามความเห็นของประธานกลต. สหรัฐฯ (ทั้งนี้ Brad Garlinghouse ซีอีโอ Ripple มีความเห็นว่า กลต. คือหน่วยงานที่ต้องถูกตำหนิที่ทำให้สหรัฐฯ กลายเป็น “สถานที่ที่แย่ที่สุด” แห่งหนึ่งในการดำเนินโครงการคริปโต)

แต่นอกเหนือจากกลต. ยังมีอีกหนึ่งหน่วยงานคือ ธนาคารเฟดสหรัฐฯ ซึ่งแน่นอนว่าการคาดการณ์และการตัดสินใจของธนาคารเฟดที่จะประกาศในวันที่ 20 กันยายนนี้จะส่งผลต่อพฤติกรรมของสินทรัพย์กลุ่มเสี่ยง รวมถึงคริปโตเคอเรนซี Mike McGlone นักเศรษฐศาสตร์มหภาคอาวุโสที่ Bloomberg Intelligence ได้เตือนนักลงทุนว่าอนาคตอันใกล้อาจเป็นเรื่องท้าทายในแวดวงคริปโต ในมุมมองของเขา ความนิยมในสินทรัพย์ดิจิทัลเพิ่มขึ้นในช่วงยุคที่อัตราดอกเบี้ยเป็นศูนย์ แต่นโยบายการเงินในปัจจุบันกำลังเผชิญกับการเปลี่ยนแปลง ซึ่งอาจก่อให้เกิดปัญหาในอุตสาหกรรมนี้ได้

McGlone ชี้ว่า ภายในเดือนพฤศจิกายนนี้ สัญญาฟิวเจอร์สชี้ว่า ผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ คาดว่าจะอยู่ที่ 4.5% ซึ่งมีความสำคัญเป็นอย่างมาก โดยเฉพาะถ้าเทียบกับตอนปี 2011 ถึง 2021 ตัวเลขดังกล่าวอยู่ที่ 0.6% ต่อปีเท่านั้น หรือกล่าวได้ว่าเป็นช่วงที่บิทคอยน์และสินทรัพย์ดิจิทัลอื่น ๆ เผชิญกับแนวโน้มการเติบโตครั้งใหญ่ ดังนั้น สภาพคล่องที่ไหลออกจากสกุลเงินคริปโตจึงไม่ใช่เรื่องน่าประหลาดใจ

เป็นอีกครั้งที่นักวิเคราะห์หลายท่านให้ตัวเลขคาดการณ์ในทางบวกทั้งในระยะกลางและระยะยาว และให้มุมมองในทางลบในระยะสั้น Michael Van De Poppe นักเทรด นักวิเคราะห์ และผู้ก่อตั้ง Eight บริษัทระดมทุน ทำนายการปรับฐานครั้งสุดท้ายในราคาบิทคอยน์ก่อนจะเกิดการทะยานขึ้นของราคาครั้งถัดไป เขามองว่า หากฝั่งหมีสามารถทะลุเส้นค่าเฉลี่ยเคลื่อนที่แบบ exponential ไปได้ ซึ่งอยู่ที่ $24,689 ซึ่งสถานการณ์ที่เลวร้ายที่สุดคือราคาอาจตกลงไปที่ $23,000 ผู้เชี่ยวชาญเชื่อว่า การปรับฐานที่จะมาถึงนี้จะเป็นโอกาสสุดท้ายให้เข้าซื้อบิทคอยน์ในราคาต่ำ

Dan Gambardello ผู้ก่อตั้ง Crypto Capital Venture ทำนายว่า วัฎจักรกระทิงครั้งถัดไปน่าจะประทับใจมากที่สุดในตลาดคริปโต เขาเตือนว่า ตลาดคริปโตมีวัฎจักรและดูเหมือนว่ามันกำลังอยู่ในช่วงสะสมกำลัง (accumulation) ในขณะนี้ นักวิเคราะห์เตือนด้วยว่า มีโอกาสที่ราคาบิทคอยน์อาจร่วงลงมาที่ $21,000 ในเวลาไม่กี่สัปดาห์ที่จะถึง เขาบอกว่าแนวโน้มขาลงดังกล่าวจะมาจากการปลุกปั่นโดยผู้เล่นรายใหญ่ในตลาดที่พยายามกดราคาและสะสมเหรียญเพื่อเก็งกำไรในรอบกระทิงครั้งถัดไป

CrypNuevo นักวิเคราะห์ชื่อดังได้วิเคราะห์สถานการณ์ปัจจุบันของบิทคอยน์ ผู้เชี่ยวชาญรายนี้มองว่า ในอนาคตอันใกล้ บิทคอยน์อาจขยับถึงระดับ $27,000 อย่างไรก็ตาม นักวิเคราะห์ย้ำว่า มีแนวโน้มที่มันอาจเป็นความเคลื่อนไหวแบบหลอก อีกทั้ง แนวโน้มขาลงที่ตามมาน่าจะเกิดขึ้นและพาราคาลงไปที่ $24,000 (ทั้งนี้ เมื่อวันที่ 17 สิงหาคม ราคาบิทคอยน์ได้ตัดทะลุเส้นเทรนด์ไลน์ขาขึ้นที่เริ่มขึ้นตั้งแต่เดือนธันวาคม 2022 และอยู่ต่ำกว่าเส้นดังกล่าว ซึ่งแสดงถึงความเสี่ยงสูงที่เทรนด์ตลาดหมีจะมีความยืดเยื้อ)

ในส่วนแนวโน้มระยะสั้นของอัลท์คอยน์ชั้นนำ นักวิเคราะห์ก็มีทัศนคติที่ไม่ค่อยดีเช่นกัน นักวิเคราะห์จาก Matrixport แพลตฟอร์มคริปโตเคอเรนซีได้ออกคำเตือนว่า Ethereum (ETH) จะลดลงเหลือ $1,500 ซึ่งจะปูทางให้ราคาร่วงลงมาต่อที่ $1,000 ระดับที่ต่ำลงนี้ถือว่าสมเหตุสมผลตามการคาดการณ์รายได้ของระบบนิเวศบล็อกเชน Ethereum Matrixport เน้นย้ำว่า ETH ไม่ใช่ “สกุลเงินจับต้องได้อย่างจริงจัง” ที่สามารถต้านทานกับภาวะเงินเฟ้อได้ อย่างในสัปดาห์ที่แล้ว จำนวนเหรียญที่ออกใหม่นั้นมากกว่าจำนวนเหรียญที่ถูกเผาทิ้ง 4,000 เหรียญ ซึ่งเบี่ยงเบนไปจากโมเดลเงินฝืดของบิทคอยน์ที่เปลี่ยนจากกลไกอัลกอริทึมแบบ Proof of Work (Pow) เป็น Proof of Stake (Pos)

Benjamin Cowen นักวิเคราะห์ชื่อดังได้ให้เป้าหมายที่ต่ำลงยิ่งกว่า เขากล่าวว่า Ethereum ไม่ใช่อยู่ปากเหวของ “การแกว่งตัวอย่างสุดโต่ง” ซึ่งจะพาราคาให้ร่วงลงจาก $800 เหลือ $400 ภายในสิ้นปีนี้เท่านั้น แนวโน้มขาลงที่เกิดขึ้นยังเกี่ยวข้องกับความสามารถในการทำกำไรที่ลดลงในแพลตฟอร์มบล็อกเชนที่สร้างขึ้นจากเทคโนโลยีสมาร์ทคอนแทรคของ Ethereum

Cowen มองว่า ทั้งฝั่งกระทิงและหมีของ Ethereum “ล้วนประสบกับอุปสรรคและล้มเหลวที่จะตามยุทธศาสตร์ของตนเอง” สิ่งนี้น่าจะพาทั้งสองฝ่ายให้ขาดทุนภายในสิ้นปี 2023

ตอนนี้เหลือเวลาสามเดือนครึ่งก่อนจะถึงปลายปี สถานการณ์ปัจจุบันในตลาด ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ ในช่วงเย็นวันศุกร์ที่ 15 กันยายน ETH/USD มีราคาซื้อขายที่บริเวณ $1,620 และ BTC/USD ที่ $26,415 ส่วนมูลค่ารวมของตลาดคริปโตอยู่ที่ $1.052 ล้านล้านดอลลาร์ สูงกว่าสัปดาห์ที่แล้วที่ $1.043 ล้านล้านดอลลาร์ โดยบิทคอยน์มีสัดส่วนในตลาดคริปโตคือ 48.34% ในขณะที่อีธีเรียมอยู่ที่ 18.84% ดัชนี Crypto Fear & Greed Index ของบิทคอยน์ชี้ว่าราคาอยู่ในโซน “ความกลัว” (Fear) ที่ 45 คะแนน แต่ก็เข้าใกล้โซน “ปานกลาง” (Neutral) (ซึ่งเป็นโซนสัปดาห์ที่แล้วที่ 46 คะแนน)

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ