EUR/USD: manzanas de la Fed y naranjas del BCE

- El dólar continúa fortaleciéndose, mientras que el par EUR/USD se mueve a la baja. El mínimo de una semana se registró en 1,0757 después de la reunión del BCE el jueves 14 de abril. Después de la corrección, el acorde final sonó alrededor de 1,0808.

Mencionamos tres razones para el crecimiento de la moneda estadounidense en el pronóstico anterior. El primero es la diferencia entre las políticas monetarias de la Fed y el BCE. Ahora, la probabilidad de endurecer aún más la posición del banco central de los EE. UU. ha aumentado aún más en el contexto de los últimos datos sobre la inflación en los Estados Unidos: el índice de precios al consumidor ha superado el máximo de cuarenta años y alcanzó el 8,5 %. Tal aceleración de la inflación puede obligar al regulador a actuar con más vigor y revisar sus planes para subir la tasa de referencia y reducir el balance en mayo.

El presidente de la Fed de Nueva York, John Williams, quien también es vicepresidente del FOMC (Comité Federal de Mercado Abierto), dijo en una entrevista con Bloomberg que tiene sentido que la Fed lleve las tasas de interés a un nivel neutral lo antes posible, lo cual, no estimula, no obstaculiza el crecimiento económico, y está en el rango de 2% a 2.5%. Por lo tanto, un aumento del 0,5 % en los costos de endeudamiento federal en la reunión del FOMC de mayo parece bastante realista.

A diferencia de los halcones de la Fed, sus homólogos europeos siguen siendo extremadamente moderados. El BCE dejó el tipo de interés sin cambios en el 0% en su reunión del 14 de abril, lo que, de hecho, se esperaba. Además, los representantes del Banco ya han dicho anteriormente que el crecimiento en el costo de los préstamos en el contexto de la continua incertidumbre económica podría hacer más daño que bien.

La jefa del regulador, Christine Lagarde, confirmó en una rueda de prensa posterior a la reunión que el BCE se está moviendo más lentamente que la Fed, y que la Eurozona se verá más afectada por las acciones militares en Ucrania. Las economías estadounidense y europea, según Lagarde, son tan incomparables como las manzanas y las naranjas. Tal alegoría afrutada causó una fuerte impresión en el mercado, como resultado de lo cual el par EUR/USD se derrumbó a la zona de mínimos de dos años.

De hecho, la situación económica actual en la zona del euro no inspira optimismo y, según muchos expertos, seguirá empeorando en el futuro. El índice de sentimiento económico alemán publicado la semana pasada cayó a un nuevo mínimo de varios meses: menos 41,0 (menos 39,3 un mes antes). El índice de condiciones económicas actuales de esta locomotora de la economía europea también cayó a menos 30,8 en abril (menos 21,4 en marzo). En este contexto, la previsión de crecimiento del PIB alemán para 2022 se rebajó del 4,5 % al 2,7 %.

La situación puede complicarse aún más, ya que la presidenta de la Comisión Europea, Ursula von der Leyen, y el jefe de la diplomacia de la UE, Josep Borrell, anunciaron su intención de incluir restricciones a la exportación de hidrocarburos de Rusia en el próximo paquete de sanciones contra Rusia. Por lo tanto, el riesgo de estanflación en Europa se mantiene en un nivel bastante alto.

Mencionamos otra razón para la presión sobre el euro: las elecciones presidenciales en Francia en la revisión anterior. Su primera vuelta tuvo lugar el domingo 10 de abril. Hasta el momento, el actual presidente Emmanuel Macron lidera con el 27,84 % de los votos. Marine Le Pen, jefa del Partido Agrupación Nacional de extrema derecha, ganó un 23,15%. La brecha no es muy grande y aún existe la posibilidad de que la oposición gane en la segunda vuelta el 24 de abril. Su líder, Marine Le Pen, es euroescéptica. Tenga en cuenta que pidió casi la salida del país de la zona euro en 2017. Y si esta dama llega al poder, el par EUR/USD, según varios analistas, puede caer al nivel de 1.0500, o incluso más bajo.

Hay otro factor que empuja al par hacia el sur, que es el deterioro del apetito por el riesgo global. El índice bursátil S&P500 ha estado cayendo por tercera semana consecutiva, mientras que la demanda de activos refugio como el dólar y los bonos del Tesoro de EE. UU., por el contrario, está creciendo.

Por el momento, el 50% de los analistas votan por un mayor fortalecimiento del dólar. La opinión contraria es compartida por el 40% y el 10% restante de expertos ha tomado una posición neutral. Todos los indicadores de tendencia y osciladores en D1 están coloreados en rojo, aunque el 15% de estos últimos dan señales de que el par está sobrevendido.

El soporte más cercano se encuentra en el nivel de 1.0800. El objetivo más cercano para los bajistas del EUR/USD será el mínimo del 14 de abril en 1.0757. Y si logran romper este soporte, apuntarán al mínimo de 2020 de 1.0635 y al mínimo de 2016 de 1.0325. Los alcistas intentarán elevar al par por encima del nivel de 1.1000 y, si es posible, alcanzar la zona de 1.1050. Pero para hacer esto, primero deben superar las resistencias de 1.0840 y 1.0900-1.0930.

El calendario de la próxima semana incluye discursos de los jefes de la Fed y el BCE, Jerome Powell y Christine Lagarde, el jueves 21 de abril. Datos sobre el desempleo y la actividad manufacturera en los EE. UU. también se publicarán en este día. En cuanto a los indicadores de actividad empresarial en Alemania y la Eurozona en su conjunto, se conocerán el viernes 22 de abril.

GBP/USD: Batalla por 1.3000

- En el pronóstico anterior, la mayoría de los expertos (65%) apoyaron la corrección del par GBP/USD hacia el norte y tenían toda la razón. Parecía a principios de semana que la victoria estaba del lado de los bajistas: consiguieron superar el soporte en la zona de los 1.3000 y rebajar el par hasta los 1.2972.

Recuerde que 1.3000 es un nivel clave de soporte/resistencia, ya que no solo es el mínimo del 15 de marzo, sino también el mínimo de 2021-2022. Los alcistas consiguieron tomar la iniciativa el miércoles 13 de abril, romper esta resistencia, alcanzar el máximo de 1,3147 y completar la semana también por encima, en torno a 1,3060.

La libra se vio apoyada por una posible victoria táctica del Banco de Inglaterra sobre el FRS en la lucha por subir las tasas de interés. La inflación en el Reino Unido aumentó del 6,2% al 7,0%. El Banco de Inglaterra predijo que alcanzaría su punto máximo en abril, acelerándose al 7,2%. Sin embargo, varios bancos no estuvieron de acuerdo con la opinión del regulador, creyendo que la inflación no se detendrá en este punto, llegando a 9,0% en abril, y luego continuará su crecimiento. Por lo tanto, el Banco de Inglaterra tendrá que hacer algo al respecto. Y ese “algo” es, por supuesto, otra subida de tipos de interés. Fue esta perspectiva la que empujó a la moneda británica al crecimiento.

Podemos esperar que la batalla por 1.3000 continúe la próxima semana. Si la victoria está del lado de los bajistas, intentarán actualizar el mínimo del 13 de abril de 1.2972 y abrir el camino a los mínimos de noviembre de 2020 alrededor de 1.2850, y luego a los mínimos de septiembre de 2020 en la zona de 1.2700. El soporte más cercano es 1.3050. El 30% de los analistas vota por la victoria de los bajistas, mientras que la mayoría (70%) se pone del lado de los alcistas. Los niveles de resistencia son 1.3100, 1.3150 y la zona 1.3190-1.3215, luego 1.3270-1.3325 y 1.3400. Entre los indicadores en D1, la ventaja de los rojos es evidente. Entre los osciladores, el 75% están coloreados en este color, otro 15% son verdes y el 10% son grises neutros. Los indicadores de tendencia tienen el 100 % en el lado rojo.

Entre los acontecimientos relacionados con la economía del Reino Unido, podemos destacar los discursos del Gobernador del Banco de Inglaterra, Andrew Bailey, los días 21 y 22 de abril. También se publicarán datos sobre la actividad empresarial en los sectores manufacturero y de servicios del Reino Unido. el viernes 22 de abril.

USD/JPY: ¿Esperamos nuevos antirrécords del yen?

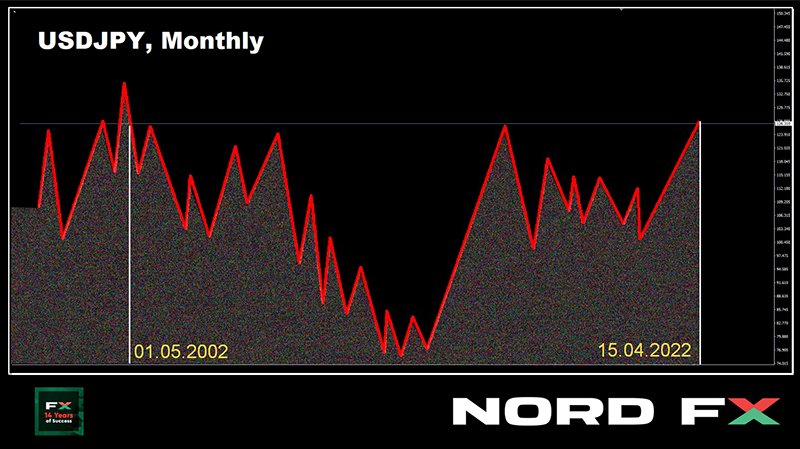

- Parece que nada puede detener la caída del yen y el crecimiento del par USD/JPY. La divisa japonesa establece un antirrécord tras otro antirrécord, y el par registró otro máximo en 126,67. La última vez que subió tan alto fue el 01 de mayo de 2002, es decir, hace 20 años.

Notamos en la última revisión que la mayoría de los japoneses están en contra de la debilidad del yen. Sin embargo, a pesar de esto, el Banco de Japón todavía se niega a subir la tasa clave y reducir la relajación monetaria. El regulador cree que mantener la actividad económica es mucho más importante que luchar contra la inflación. Y esta divergencia con la política monetaria de la Reserva Federal de EE. UU. está empujando al USD/JPY más al norte.

El par cerró la sesión de negociación de la semana en 126.37. El 45% de los analistas votan por mantener la tendencia alcista la próxima semana. Un poco más, el 55%, recordando una fuerte corrección al sur luego de un repunte similar en la última semana de marzo, espera algo similar ahora. Cabe señalar aquí que al cambiar al pronóstico para mayo-junio, el número de partidarios del fortalecimiento del dólar aumenta al 80%. Ya hemos citado a los estrategas de Rabobank que creen que un salto rápido del USD/JPY por encima de 125,00 aumentará seriamente la probabilidad de que el regulador japonés revise su programa de flexibilización cuantitativa (QE). Y este salto tuvo lugar la semana pasada.

Existe total unanimidad entre los indicadores en D1: el 100% de los indicadores de tendencia y el 100% de los osciladores miran hacia arriba, aunque el 35% de estos últimos se encuentran en zona de sobrecompra. Sin duda, el principal soporte en los próximos días serán los niveles de 126.00 y 125.00. Luego, teniendo en cuenta la alta volatilidad del par, podemos destacar las zonas 123.65-124.05, 122.35-123.00 y 120.60-121.30. En cuanto a los planes de los alcistas, intentarán actualizar el máximo del 15 de abril, y subir por encima de los 127,00. Un intento de designar sus objetivos posteriores, centrándose en los niveles de hace 20 años, parecerá más bien una adivinación.

No se esperan publicaciones de ninguna estadística importante sobre el estado de la economía japonesa esta semana.

CRIPTOMONEDAS: 12 de abril: Día del vuelo espacial. Pero no para bitcoin.

- Es imposible calificar de exitosa la primera quincena de abril para el criptomercado. Y si Bitcoin todavía estaba tratando de saltar por encima de la SMA de 200 días hace dos semanas, el 4 de abril, entonces los alcistas capitularon por completo y se registró un mínimo local de $39,210 el 12 de abril. Es de destacar que el Día de la Cosmonáutica se celebra este día.: Yuri Gagarin fue al espacio y dio la vuelta al planeta Tierra el 12 de abril de 1961, por primera vez en el mundo. El par BTC/USD no hizo un gran avance hacia las estrellas. Más bien, observamos una caída desde la órbita.

Al momento de escribir este artículo, en la noche del viernes 15 de abril, el par cotiza alrededor de $40,440. La capitalización total del mercado ha disminuido ligeramente y todavía está por debajo del importante nivel psicológico de $ 2 billones, al nivel de $ 1.880 billones. El Crypto Fear & Greed Index tampoco se quedó en la órbita anterior: cayó de 37 a 22 puntos y volvió a la zona de Extreme Fear.

Escribimos anteriormente que Bitcoin se ha convertido en parte de la economía global y ahora demuestra una fuerte correlación con los índices bursátiles. Por lo tanto, su gráfico de cotizaciones es en gran medida congruente, en primer lugar, con el gráfico S&P500. Entonces, a partir de marzo de 2022, según Arcana Research, el coeficiente de correlación entre BTC y S&P500 fue de 0,497. La principal criptomoneda cae y sube después de la bolsa. Y eso, a su vez, baja o sube dependiendo de la actuación de la Reserva Federal de EE.UU. Ya no se trata de la independencia de bitcoin.

Como ya hemos mencionado, recientemente ha habido una clara tendencia hacia la acumulación de oro digital. Los volúmenes de acumulación comenzaron a exceder muchas veces la emisión. Según Glassnode, la tasa de salida de monedas de las plataformas centralizadas ha aumentado a 96 200 BTC por mes, lo que es extremadamente raro en retrospectiva histórica. Además de las “ballenas”, los llamados “camarones” (direcciones con saldo inferior a 1 BTC) también contribuyeron a la acumulación. Entonces, ¿por qué mantener la confianza no conduce a precios más altos?

La respuesta es simple: no hay nuevos inversores. Los viejos pasan al estado de poseedores de monedas a largo plazo o se deshacen de ellos. Solo el 12 de abril se liquidaron aproximadamente USD 439 millones en criptoposiciones, según Coinglass. Al mismo tiempo, más del 88% de las órdenes cerradas representaron posiciones largas. También se cerraron contratos de futuros de Bitcoin por $160 millones. Pero no hay una fuerte entrada de nuevas inversiones en el sector de las criptomonedas.

Los inversores han perdido su apetito por el riesgo desde finales de marzo, el índice del dólar DXY y los rendimientos de los bonos estadounidenses a 10 años alcanzan nuevos máximos de forma regular. Debido a la subida de la inflación, que alcanzó el 8,5% en EE. UU. en marzo, los mercados están a la espera de que el Banco Central de EE. UU. vuelva a subir los tipos de interés en la reunión de mayo, y no un 0,25%, sino un 0,5% inmediatamente. Esta es la razón por la cual el interés de los activos de alto riesgo fluye hacia instrumentos más conservadores.

Según los analistas de Bloomberg, el valor de la criptomoneda insignia pronto podría caer a $26 000. Los expertos enfatizaron que, si el patrón de análisis técnico llamado "bandera de oso" funciona, tal escenario será inevitable. En su opinión, la tasa BTC ahora está en camino de probar un nivel de soporte clave de alrededor de $ 37,500. Si no se mantiene por encima de esta marca, el mercado está en un desastre.

El pronóstico del analista Jeffrey Halley suena un poco más optimista. Él cree que la criptomoneda insignia continúa cotizando dentro del rango establecido, cuyo límite inferior es de $ 36,500. Si BTC cae aún más, puede provocar graves pérdidas para los comerciantes e inversores. Sin embargo, si el precio de bitcoin se dispara en un futuro cercano por encima del límite superior del rango de $47 500, será un requisito previo para alcanzar un nuevo récord.

También hay personas influyentes que no están preocupadas ni molestas por la situación actual del mercado. Estos incluyen a Michael Saylor, director ejecutivo de Microstrategy, una empresa conocida por sus inversiones en bitcoin, y Cathie Wood, directora de la empresa de inversiones Arch Invest, que aún creen en bitcoin y esperan su crecimiento.

Saylor y Wood hablaron en la conferencia Bitcoin 2022 en Miami y concluyeron que la política monetaria de la Fed seguirá siendo inflacionaria, lo que hará subir los precios. En tal situación, según Cathie Wood, bitcoin, como medio de cobertura, tiene un gran potencial de crecimiento y su precio podría alcanzar un récord de $ 1 millón por moneda. “Se necesita bastante esfuerzo para hacer esto”, dijo el jefe de Arch Invest. "No necesitamos mucho. Todo lo que necesitamos es que el 2,5% de todos los activos se conviertan a bitcoin".

El conocido escritor e inversor Robert Kiyosaki tiene una opinión similar, cree que el dólar estadounidense y otros mercados están al borde del colapso debido al aumento de los precios de los alimentos, el petróleo y la energía, así como a la inflación generalizada. El autor del libro superventas Padre Rico Padre Pobre aseguró que lo que está pasando en el mundo de las finanzas es señal de una crisis que se avecina, y este proceso simplemente destruirá a la mitad de la población estadounidense. Señaló que las criptomonedas en esta situación son una buena herramienta para reducir los riesgos, pero no todas las personas recurren al uso de esta clase de activos. Kiyosaki enfatizó que ahora el 40% de los estadounidenses no tienen ni siquiera $1,000 en sus ahorros. La tasa de inflación está aumentando, y esta cifra pronto superará el 50%. Entonces, según el inversor, una revolución empezara.

Los analistas de Morningstar publicaron un informe que afirma que las criptomonedas no pueden competir con los mercados de acciones y bonos en términos de rendimiento. Al mismo tiempo, señalan que bitcoin “sigue siendo demasiado arriesgado para compararlo con el oro”. Los autores del informe argumentan que, a pesar de la perspectiva de ganancias significativas que el mercado de criptomonedas puede ofrecer a sus participantes, se debe tener mucho cuidado con él. “Cada carrera impresionante ha llevado a una caída igualmente brutal al final”, señala Morningstar.

Es difícil argumentar que la especulación o la inversión en activos digitales es bastante arriesgada. Pero hay ciertas cosas en este negocio, como en cualquier otro, que te permiten obtener beneficios adicionales. Es sobre ellos de lo que hablamos regularmente en nuestra sección de hacks de vida criptográfica. Esta vez se trata de la energía térmica y de un hombre llamado Jonathan Yuan que tiene niños a los que les encanta nadar en la piscina. Sin embargo, casi no lo hicieron porque el agua estaba demasiado fría.

El propio Yuan participa activamente en la minería y llamó la atención sobre el hecho de que su equipo genera demasiado calor. Compró un intercambiador de calor y lo usó para instalar un sistema para calentar agua. Según él, gracias a este invento, la temperatura en la piscina se puede mantener en unos 32°C, y la criptogranja recibe un sistema de refrigeración por agua. Jonathan Yuan señala que casi todo se puede calentar de acuerdo con este principio: viviendas, garajes, etc. Se supone que la temperatura de calentamiento puede alcanzar un umbral máximo de 60°C.

Sin embargo, aquí hay matices. Cuando el inventor llevó al límite a sus mineros ASIC, la temperatura en la piscina superó los 43°C. A sus hijos tampoco les gustó y dejaron de nadar de nuevo. Entonces, el antiguo “padre” griego de la medicina, Hipócrates, tenía razón al decir “cosas buenas en pequeñas dosis”

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver